写真のチェリーは、「良いとこ取り」=「チェリーピッキング(Cherry Picking)」より

[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は5月31日月曜日。今月最後の今週マーケット見通しをお伝えします。

先週一週間、米国株式市場の上昇が続いていますが、経済指標はマチマチであまり良くないものもあり、インフレ指標もすごく強かったにも関わらず、株価が上がっていく「良いとこ取り相場」に見えます。この今の相場がいつまで続くのかを、また、相場に対する違和感を含めてお話するのが今日のテーマになります。相場の転換点、そこに対する中期的な影響度合いもお伝えします。ぜひ最後までご一読ください。

4つの点から見る『良いとこ取り相場』

まずはこちらをご覧ください。米国株が上昇し、5月24~28日はまさに良いとこ取り相場に見えました。4つに区分けをして見ていきます。

景況感から見る『良いとこ取り相場』

景況感では、ミシガン大学消費者信頼感指数は前月比で少し悪化しています。消費者の消費動向が、いずれ景気が減速する経済環境になると思っている人が増えていることを表しています。普通であれば、株価にはマイナスの影響があるところです。ただし、この手の経済指標が悪くても、今は金融相場だから株価を支えてくれるだろうとの解釈、良いとこ取りになっています。

物価から見る『良いとこ取り相場』

次に物価です。ケースシラー住宅価格指数が急上昇しています。先月プラス12%、今回も13.3%の前年比プラスと大きくプラスでした。これは明らかに、今のコロナで都市部から郊外に行っている人たちが購入を進めていたり、住宅ローンが低金利であったりということを背景に、住宅価格が上がっているものです。しかし、この傾向は長続きしないだろうと、良いとこ取り解釈をしています

そして、金曜日に注目されていたPCEコアデフレーターが発表されましたが、20年ぶりの高い水準になっています。前月比プラス7%、前年比プラス3.1%の水準とかなり強い内容でしたが、これも含めて、ペントアップデマンドによるもので、あくまでも一過性のものとする解釈に進んでいます。

財政政策から見る『良いとこ取り相場』

一方で財政政策です。バイデン大統領が28日、予算教書演説で6兆ドル規模の財政出動案が出ました。インフレ懸念が財政出動に伴っているのですが、それよりも経済効果が大きいとの期待感で株価が上がっています

要人発言から見る『良いとこ取り相場』

あと、要人発言です。クラリダさん、クオールズさんというFRB両議長が、前回FOMC議事録に出ていたテーパリングについてのコメントをしていますが、逆にこういったコメントにより、FRBは出口戦略をしっかりと考えていると、マーケットは良い解釈をしています。インフレや金利上昇を放置しているわけではなく、しっかりとコントロールしている状況だと、プラスに解釈したのです。

先週一週間の株価の動き

この4つから分かるように、マーケットをかなり良いとこ取り解釈しています。このことでアメリカ株式指数S&P500、ダウ、ナスダックの3指標共にプラスに推移し、アメリカ10年金利は1.6近辺で安定しています。コモディティ価格もとんとんになっていて、これも安定しています。最後に、ドルインデックスもあまり動きがなく、ドルの変動によってマーケットが崩れることがない、以前見たゴルディロックス相場のような様相を呈してきています。

『良いとこ取り相場』はいつまで続く?

では、このような良いとこ取りの相場は、いつまで続くのかを考えます。良いとこ取り相場に見えますが、この相場の根本を支えた、あるインフレ指標がありました。私は先週一週間、株価が安定的に推移した背景には、このインフレ指標が関係していると思っています。

今後のCPI推移予想

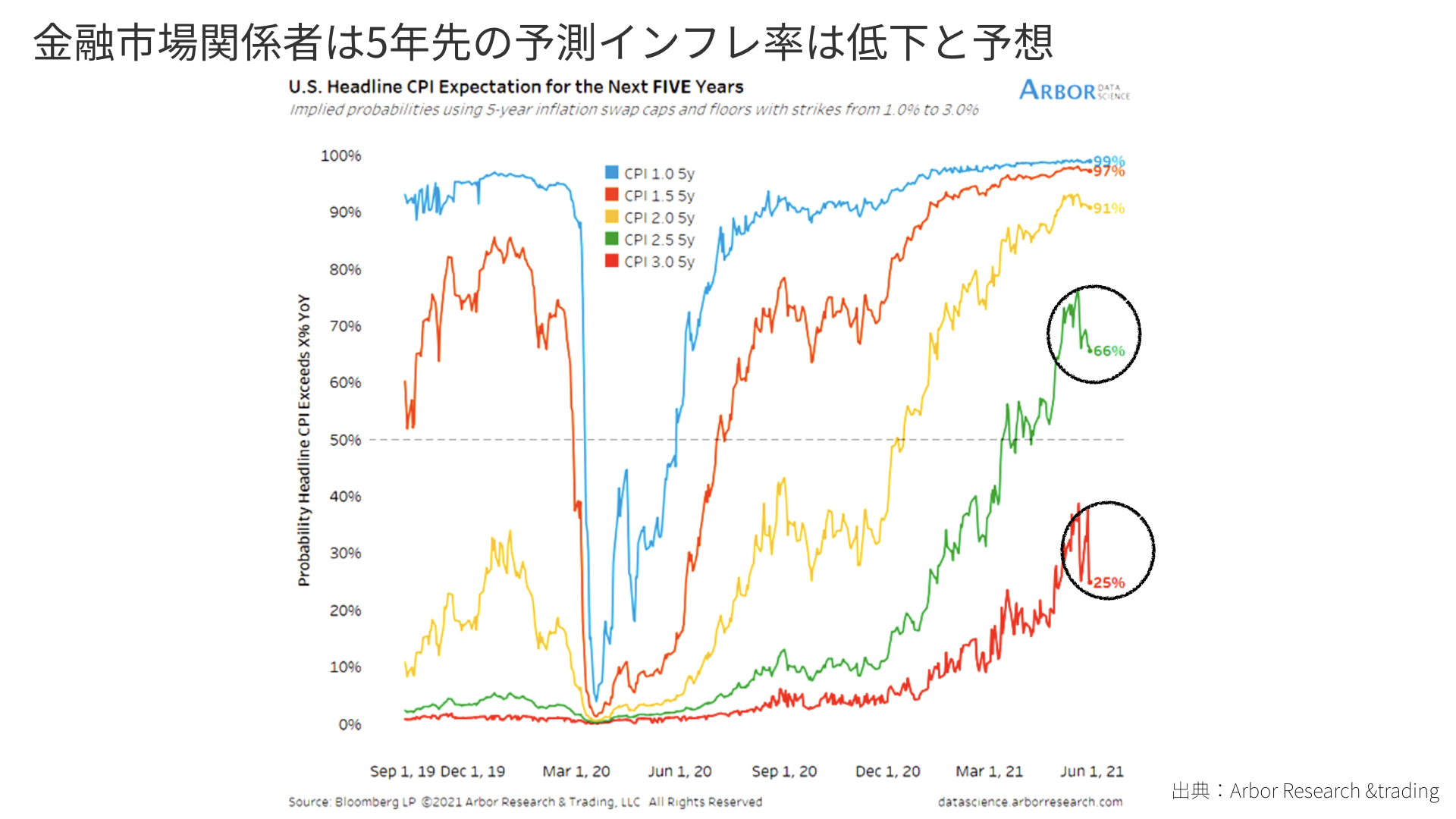

こちらをご覧ください。5年後のCPIが何%で推移しているかを表したものになります。青い線がCPI1.0%で推移すると思っている人の確率です。これはとても高く99%。それはそうだという感じがします。オレンジ色、CPI1.5%以下は97%。これも普通に考えれば、FRBが2.0%を目標にしていますから、黄色のCPI2.0%が91%となっているのと同様に大きくなっています。

一方で、FRBが常に言っているような平均2.0%を実現するにあたって、今まで2.0%を下回っていることがありますので、2.5%以上は長く推移すればいいというところを示す、2.5%の緑や3.0%の赤を見ると、実は1カ月前ほどからずっと達成する可能性が下がっています。2.5%は66%、3.0%は25%まで低下しています。

マーケットが予想するインフレ鎮静化の時期

つまり、5年後にはインフレが鎮静化していると、今間違いなく、マーケットが織り込みに行っています。市場で言われているCPIが高くなっている、住宅指標が高くなっている、ガソリン価格が上がってきているということをいくら言っても、マーケット関係者は5年後のインフレ率はそんなに高い水準にあると思っていない。つまり、少なくとも5年以内には、インフレが鎮静化しているのではないかと考え始めているのです。まさに、FEDの思い通りになってきている状況です。

物価が下がる兆候について

ただ、これはFRBが言ったからだけではありません。先週見てきた指標を良いとこ取りとお伝えしてきましたが、中身を細かく見ると、いくつか物価が下がる兆候を示すものがありました。

物価が下がる兆候(1)-PCEコアデフレーター-

一つ目はPCEコアデフレーター。これは一番FRBが重要視しているインフレ指標ですが、コロナショック前の水準と比べて、ある水準で下回っています。価格変動の大きいものを除いた2019年PCEコアデフレーターと、今の段階のコアデフレーターを比べると、今の方が低くなっているのです。価格変動が落ち着いてくれば、コアデフレーターは落ち着いてくると言えるのです。

物価が下がる兆候(2)-個人消費支出-

二つ目は、個人消費支出が金曜日に発表されました。耐久財、ものを買う金額は減ってきている反面、サービスに使うお金は増え、全体での支出は増えています。今まで外出が抑制されたことによって、サービスに対してお金が一気に使われているのです。ただ、それは落ち着いてくるだろう、個人の消費支出もそんなに強い状態が続くとは限らないことが、個人消費支出から分かってきています。

物価が下がる兆候(3)-中古住宅販売-

また、中古住宅販売でも同じ傾向があります。木材価格が上がって、値段が高騰しているから売れていないと言っていますが、実は住宅金利は安定的に推移し、かつ、在庫の数は先月よりも増えています。それでも売れていないということは、価格に対して慎重になってきているのか、もしくは雇用面で、白人層の雇用は進んでいるものの、中古住宅を買うような黒人層らの雇用が進んでいないので、住宅需要が減っているのではないかと言われています

良いとこ取り相場に見えますが、5年先のインフレはさほど強くないと思っている関係者が増えている背景には、今言ったものがあります。マーケットはどうしてもインフレと言いますが、そこについては若干、FRBの思惑通り、鎮静化している、台頭していないと言えるのではないでしょうか。

スタート5年物フォワードレート・インフレスワップから分かること

もう一つ、チャートをご覧ください。

こちらは見たことのない方も多いでしょう。5年先スタート5年物フォワードレート・インフレスワップです。簡単にお伝えすると、今から5年後の2026年5月を起点として、そこから5年先、2031年までのインフレ率が年換算何%になりそうかを表したものです。つまり、5年~10年後だけのインフレ率を見たものが、5年先スタート5年物フォワードレート・インフレスワップです。

こちら、2.4%をピークに、少し下落傾向を見せています。つまり、マーケット関係者は5年間インフレ率が上がっていくかもしれないものの、5年後はインフレ率が下がっていくと予想していると、こういうところにも出てきているのです。CPIが上がっていくことも踏まえて、物価は5年以降下がってくることを、改めてこちらで示しています。やはりインフレ率の低下が分かってきていることになります。

過去の事例分析

もう一つチャートをご覧ください。こちらは2013年5月21日、バーナンキショックと言われる、バーナンキさんが出口戦略について発言した日になります。このとき、5年先スタート5年物フォワードレート・インフレスワップは、それを皮切りにしたわけではないですが、マーケットが反応してインフレ率が上がり、その後じりじりと下がっています。

つまり、出口戦略を行い、政策金利を上昇させることによって、長期の金利をコントロールする、インフレ率をFRBがコントロールするよう動き出してくれば、前回までは、インフレ率は下がった傾向があるのです。

今後インフレ率の動きはどうなるか

今回も近いうちに出口戦略に向かっていく、テーパリングの検討、テーパリングのスタート、利上げのスタートが2~3年単位で起こってくるのですが、マーケットは、準備を進めるにあたって前回と同じ動きをすると、将来のインフレ率低下を考え始めています。だからこそ、株価が安定的に推移してきているのです。

株価が安定的に推移すれば、インフレ率が抑えられ、急激に短期金利、政策金利を上げる必要がないので、10年金利もそんなに上がる必要がなくなります。そして、金利が上がることによってコモディティ価格も安定的になってくるでしょう。金利が上がることでドルインデックスもそこまで安くならないだろうということで、先週一週間、ゴルディロックス相場が発生しました。

相場の転換点は

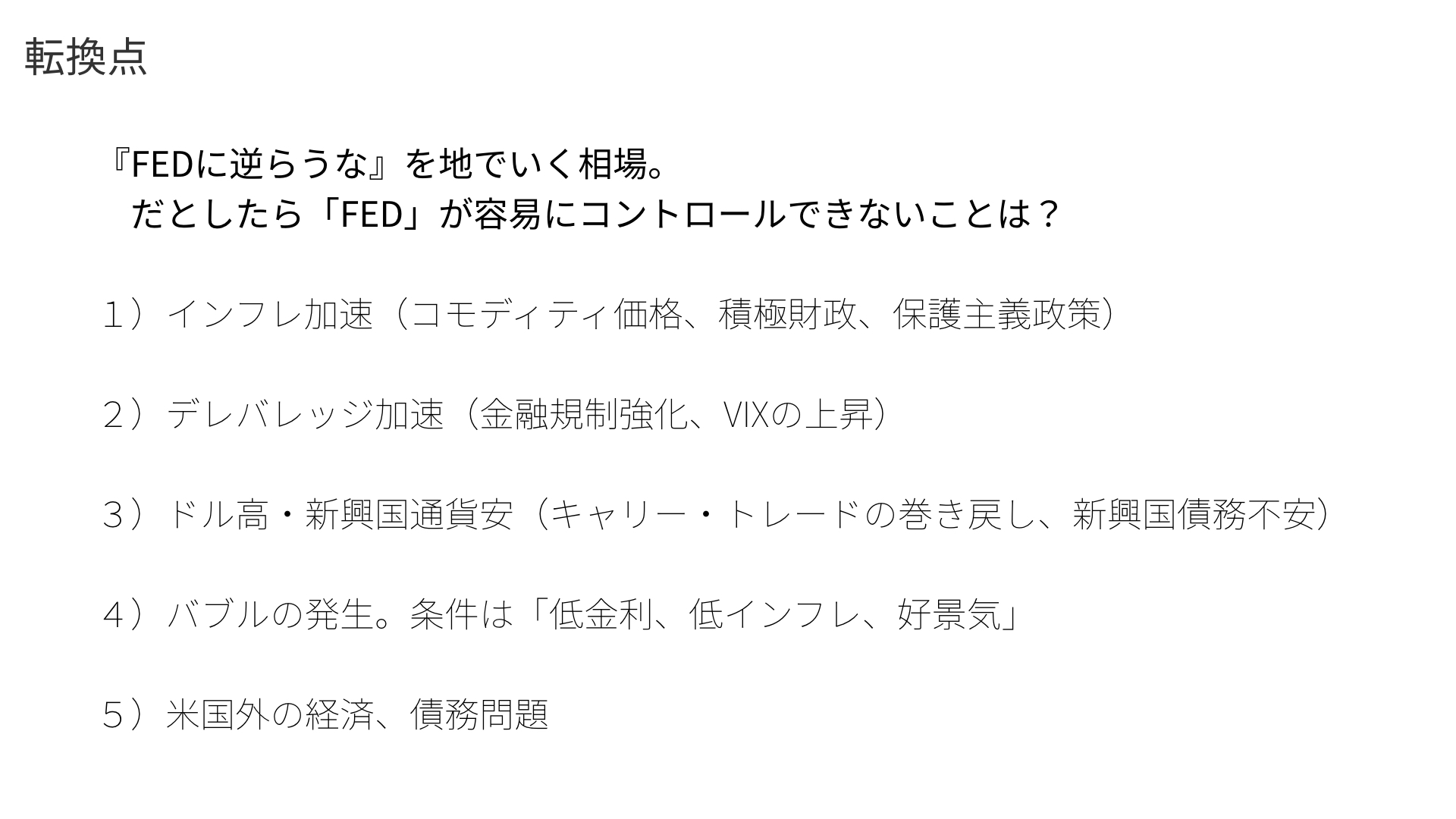

では、その相場はどういうときに転換するのでしょうか。FRBが意図しているように、出口戦略に向かっていけば、インフレ率が仮に低下した場合、FRBがコントロールしているのであれば、FRBがコントロールできなくなる状況が、相場の転換点になるのではないかと思います。

株価の大きな下落・金利上昇が起きるのはこういうとき

こちらをご覧ください。投資の格言に『FEDに逆らうな』という言葉があります。FEDの方向性に従ってマーケットが動くということです。FEDがコントロールをすることは受け入れるとしても、彼らでも容易にコントロールできないことがあります。そういうときには、マーケットが拒絶反応を示し、株価の大きな下落や、金利上昇が起こりえます。

インフレの加速

拒絶反応のきっかけになるのは、例えば、今は鎮静化できると思われているインフレの加速です。コモディティ価格の急騰が再スタートしたりとか、積極財政によって金利が上昇するとか、保護主義政策によって自分たちのものは絶対に輸出しないと、各国の物価が上がることでのインフレ加速。

デレバレッジの加速

あとは、今回のアルケゴス問題を起点としたデレバレッジの加速です。金融規制強化等が起こり、株式からお金が引き上げられ、その結果VIXが上昇して、今度は個人投資家もお金を引き上げることになると、デレバレッジが進む可能性が出てくるでしょう。

米ドル高

前回、2013年以降のアメリカ出口戦略に伴い、実はドルは上昇しています。ドル円で言うと、10円近くドルが上昇していますので、今回の出口戦略でも、ドル高が起こる可能性があります。そうなると、ドル高による新興国通貨安により、キャリー・トレード、アメリカドルを起点とした海外に向かったお金が巻き戻してくることにより、新興国の経済や金融市場が不安定になることも十分にあり得ます。

バブルの発生要因は「低金利、低インフレ、好景気」

あとは、低金利、低インフレ、好景気がバブルの発生要因になるということです。私も大好きで本を読ませていただいている藤田勉さんが、バブルの発生は低金利、低インフレ、好景気とおっしゃっています。今の状況はどこかでバブルが発生している可能性があることを、認識しておく必要があります。

米国外の経済、債務問題の台頭

そして、五つ目です。米国外経済、債務問題の台頭は、FRBでもコントロールできないと考えてください。自国の経済でコントロールできないことが起こった場合、例えば2012年欧州危機のときにも、アメリカ経済は減速しています。国外のことは、FRBもコントロールできません。このように、FEDが通常であればコントロールできると思っていることから、5年先スタート5年物フォワードレート・インフレスワップが低下し、価格が安定していた背景があります。

しかし、FEDがコントロールできないこともあるというのが、今後マーケットを見ていく上での注目点になると思います。

今週の注目点

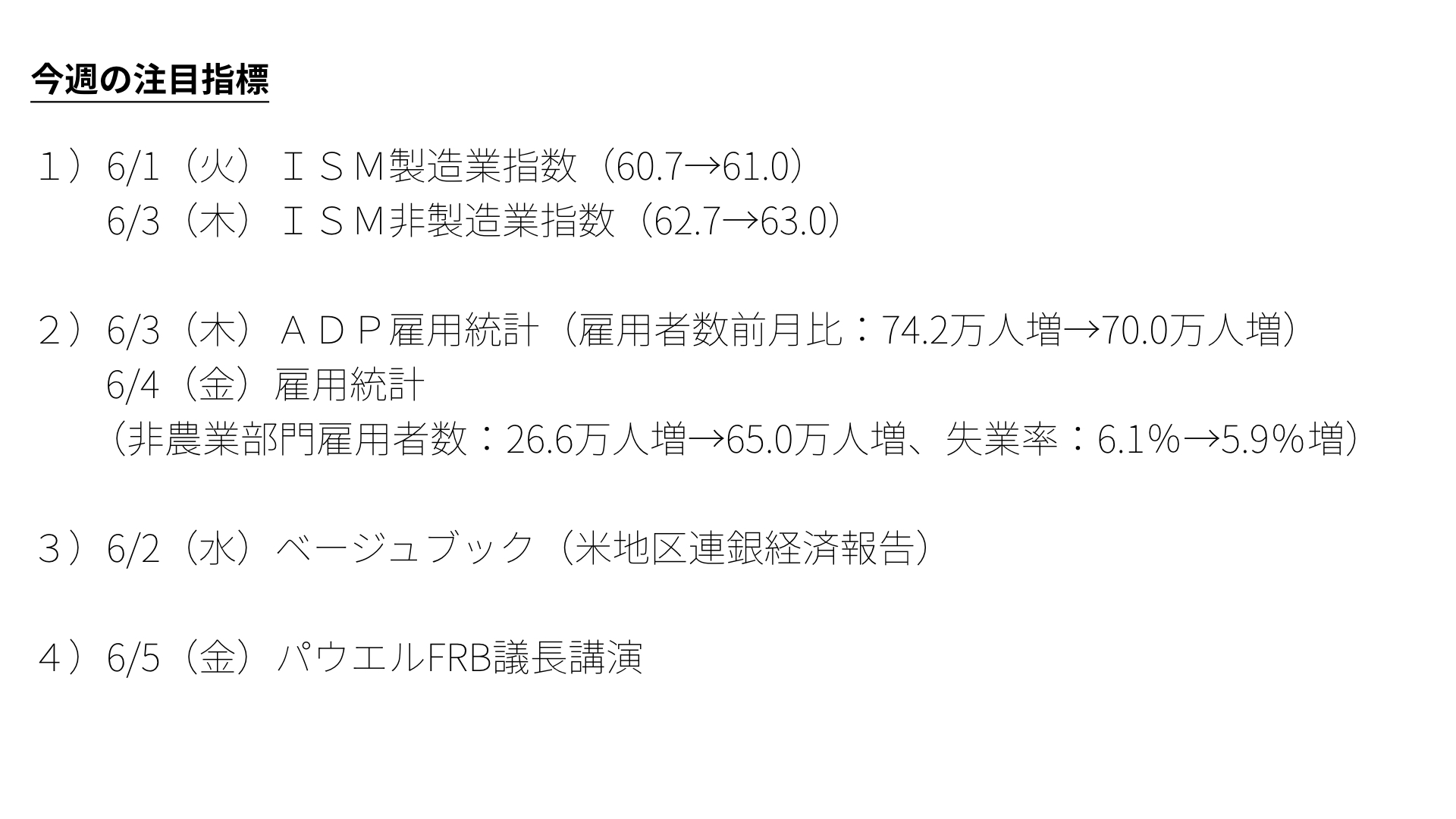

では、最後に今週の注目点をお伝えします。今の観点で見ると、一番目に興味を持ってもらいたいのが、ISM製造業指数と非製造業指数です。こちらは先月、少しマイナスとなっていました。

ISM製造業、非製造業指数

前々回の記事でお伝えしていますが、ISM製造業、非製造業指数は1回ピークをつけて下がった後、もう一度リバウンドし、そこから緩やかに下がる傾向があります。今回、リバウンド的に上がる可能性がありますが、もしこれが大きく下回れば、ネガティブなサプライズになります。上がっていっても、その後下がるような内容であれば、今後ISM製造業を含めた景況感に対するマイナスインパクトが、しっかりと進んでいく可能性があります。これについては注目が必要です。

雇用関係

次に雇用関係です。ADP雇用統計と、金曜日の雇用統計。こちらも当然注目に値します。前回、26.6万人と少なかったことでサプライズが起こりました。予想の65万人雇用増も大事ですが、今回一番注目すべきは、失業給付がいまだに続いている州がある関係で、働かないと言っている人がいることです。

マクドナルドが時給を上げているように、各社が時給を上げて雇用を促すとなると、平均時給が上がります。これはインフレを誘発する可能性があります。ですから、FEDが考えているインフレ率を上回るきっかけを、この雇用で発生させることがありうることから、雇用統計の中身をしっかりと見ていく必要があると思います。

ベージュブック

今回、6月2日にベージュブックが発表されます。こちらは今回参加する12地域の連銀総裁が資料をFOMCの二週間前に提出するものになっています。景気見通しがどうなのかはFOMCの材料になりますので、しっかりと確認が必要です。

パウエル議長のコメント

そして、6月5日。ブラックアウトの直前に、パウエル議長が最後のコメントをする機会があります。ここで6月15~16日に行われるFOMCでどういうことが起こるか、発言される可能性があります。こちらについても注目点となります。

まとめ

まとめに入ります。先週一週間の動きとしては、良いとこ取り相場に見えました。経済指標が悪ければいいように捉え、物価が上がっているようであれば鎮静化すると捉える。いわゆる良いとこ取り相場に見えます。

ですが、良いとこ取り相場に見える裏側には、5年後以降の物価上昇率が低くなるだろうとマーケット関係者が見越していて、インフレが強く進行しないことで、10年金利も安定してくるということから、株価や債券市場が安定してきたことがあります。

ただし、こういったもの崩れる材料はいまだに、世の中にたくさんあります。そういったものを見逃すことなく、これからも経済指標を見ていくことによって、リスクをコントロールすることが大事になります。引き続き、一緒に経済指標を見ていければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル