はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は6月2日水曜日。今週の中間チェックをお伝えします。

本日は、CAPEレシオという、ロバート・シラー教授の発明した米国株中長期の期待リターンを測る指標で、ある示唆が出ていましたので、そちらで中長期の株価動向を探り、出てきた結果に対してどのような対処方法、投資術があるかをお伝えします。

CAPEレシオについて

CAPEレシオは、アメリカ株式投資全般で、今後10年間のリターンがどのくらいになるかを測る指標としてかなり有名です。ただ、こちらの指標を見かけたこと、聞いたことがない方も多く、使い方が正しく理解されていない側面もあります。ですから、今回は正しい使い方を確認し、結果を知ったうえで、具体的にどういう投資戦略が使えるのかまで見ていきます。

どういう人にCAPEレシオがお勧めか

最初に、私たちが日頃見ている、株が割安か割高なのかを表す指標で、一番多く使われているのがPERです。例えば、S&P500のPERは、今21.3倍。平均の約18倍から比べると、3倍近く割高になっています。また、ナスダックのPERは35倍と、平均の27倍と比べると8倍。S&P500よりナスダックの方が少し割高だと言えます。

こういったものも、これからの投資判断には十分使えます。ただ、今の業績が来年以降も続くかどうか分からない。過去1年間はコロナショックからの立ち直りで、非常に業績が良かったけれども、この流れが続くかどうかが分からない。短期間におけるPER、株価のリターンが分かっていても、今後それが続くかどうか分からないから、高値づかみをしてしまうのかと心配する方もいるでしょう。そういった方にお勧めするのが、今回のCAPEレシオになります。

CAPEレシオはどう使うのがいいのか

では、さっそく、CAPEレシオがどういうものかを見ていきます。こちらをご覧ください。

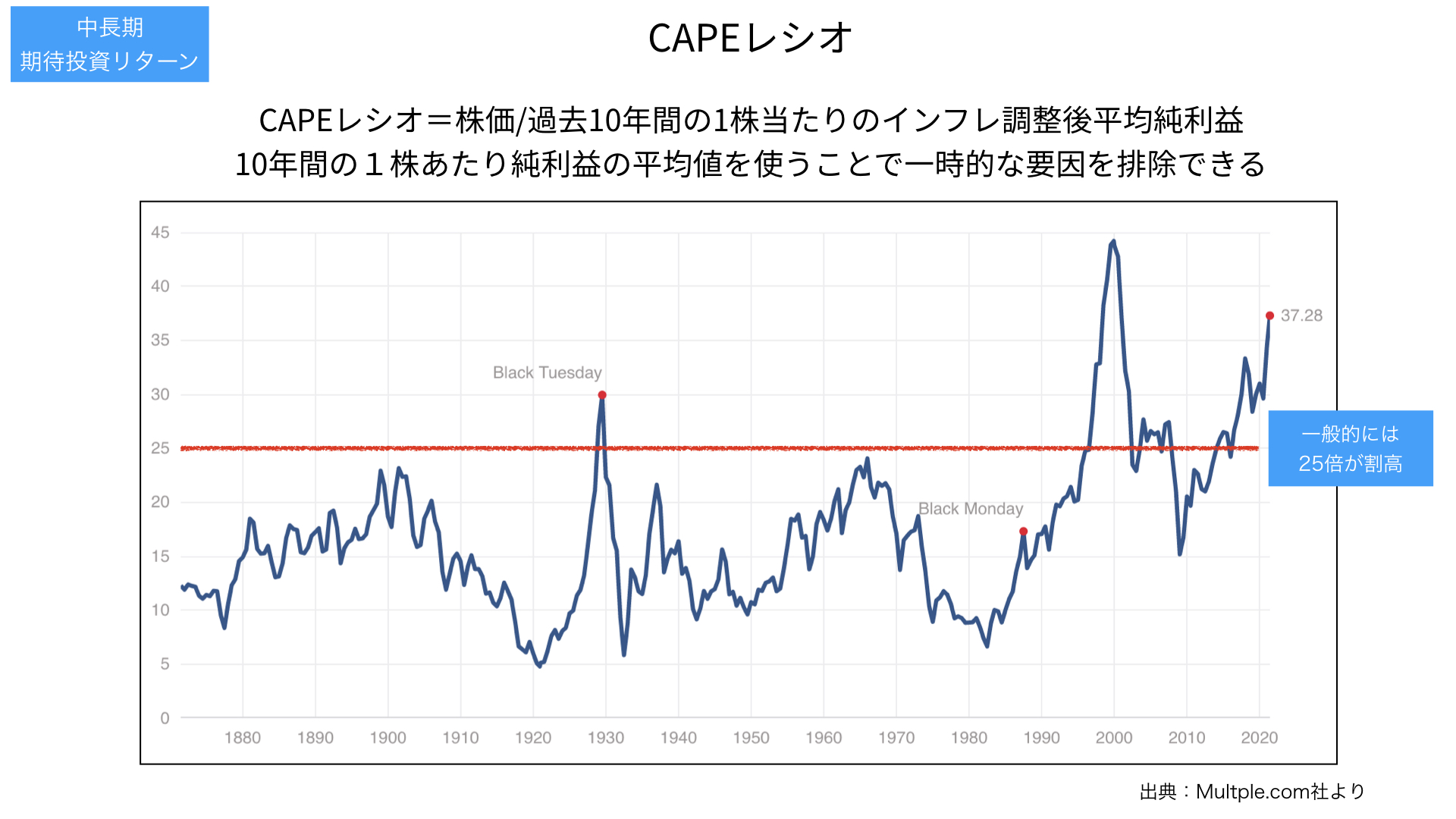

CAPEレシオをとても簡単に説明すると、過去10年間の1株当たり利益を平均し、それにインフレを加味して調整を行ったものです。つまり、インフレを加味した後、10年平均で出した1株当たり利益をベースに株価で割っていくことで出した、10年間のPERのようなものだと思っていただければと思います。

過去10年間の平均値を使うことで、一時的な景気の良しあしを排除できることが、CAPEレシオの一番いい部分だと言われています。私たちのような投資を行う人間としては、1~2年の短期的な成果も必要ですが、中長期でその投資がうまくいくのかどうかを判断するため、今がどういう水準なのかを把握する際、CAPEレシオを使うのが一番なのです。

CAPEレシオが向いていない使い方

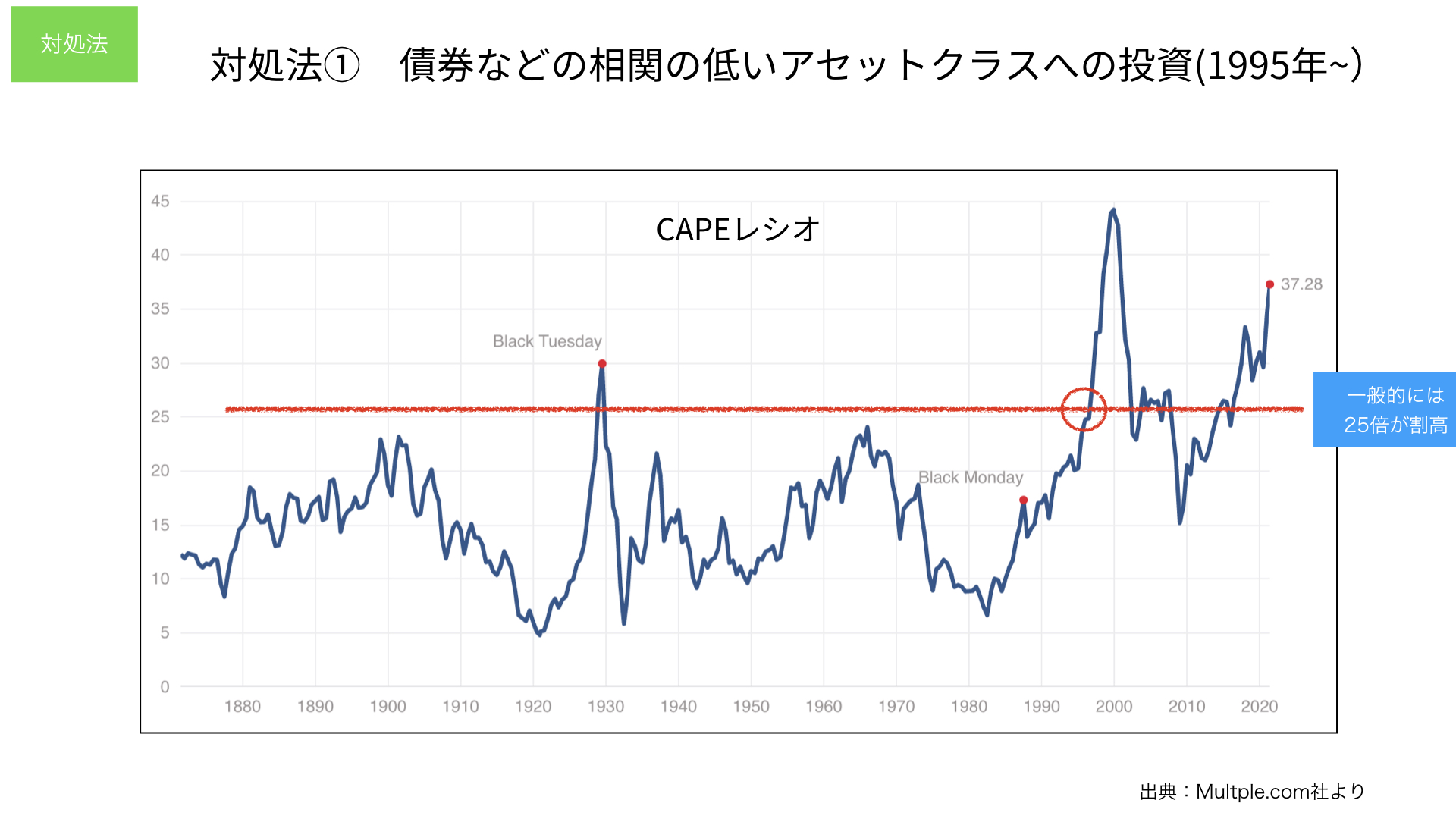

1880年から130年ほどさかのぼって、この指標は作られています。そこでは平均約17倍です。今の水準37倍はとても割高だと分かります。

ただ、この指標の使い方には賛否両論があります。このチャート、1880年以来のCAPEレシオ平均17倍を基準に見ると、ほとんどが上回っている状態だから、ずっと割高だと言えます。

また、1995年以降、約25倍が平均になっています。ですが、25倍を基準に見たとしても、ほとんどが上回っている状態です。この指標は常に割高を示唆するものであって、いつ割高かどうかが分からないと言われています。

このように賛否両論があり、皆さんにもあまり知られていないのですが、単純に割高の水準かどうかを判断するには、あまり向いていない指標だと言えます。

同じように、使えないとたまに言われるものとして、バフェット指数があります。これは国のGDPに対して、株式時価総額がどのくらいか数値化したものです。例えば500億ドルのGDPであれば、500億ドルの株価を1と表現し、1を大きく上回ってくると株が割高、1を割り込むと株が割安と言われてはいます。ですが、これも常に高い状態、安い状態とぶれていて、あまり使えないと言う方もいます。

CAPEレシオが向いている使い方

ただ、このCAPEレシオは使い方によってとても有益になります。私は、長期期待リターンを測るものとして使うのに最適だと思っています。ピークがいつなのかの予測、割安・割高を端的に測るオシレーター系の使い方は間違いで、あくまで投資した後の期待収益、期待リターンがどのぐらいかを測るために使うべきだということです

CAPEレシオの有用性

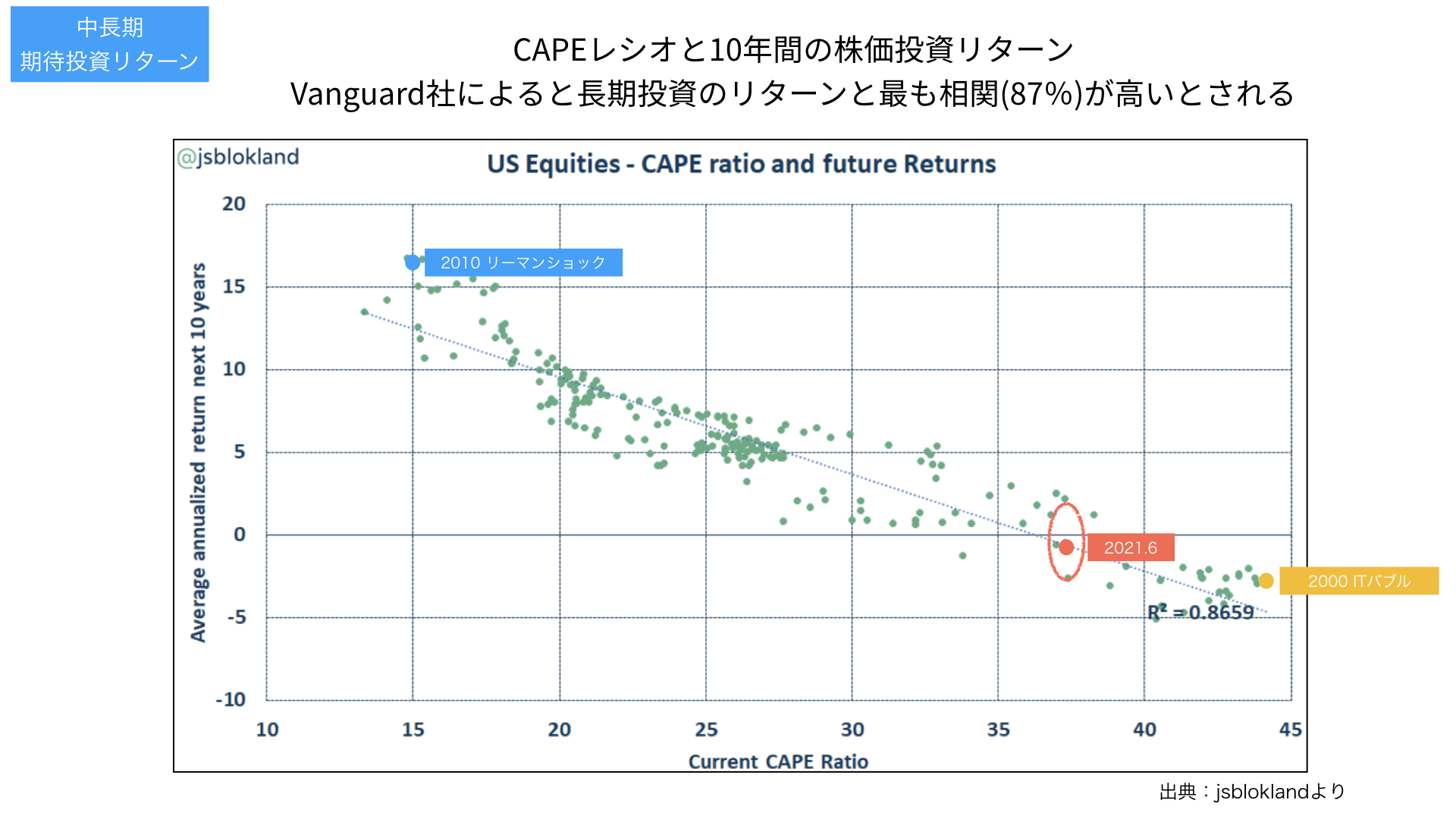

こちらのスライドをご覧ください。CAPEレシオの水準、何倍というところから、投資をした後の10年間での、1年あたりの投資リターンを散布図で表しています。

バンガードという、ETFで一番有名な会社があります。こちらの会社は、CAPEレシオの水準と、その後10年間の株式リターンは最も相関が高く、87%近くにもなると言っています。つまり、CAPEレシオが非常に高い水準で投資をすると、大きくマイナスになる可能性があります。一方で、CAPEレシオが低いのであれば、その後10年間で大きな収益を挙げる可能性があるという相関が、87%もあると示されているのです。

2010年リーマンショック時のCAPEレシオ

では、具体的にチャートを見ていきましょう。例えば、青で示した2010年リーマンショック時、CAPEレシオは15倍ほどでした。その後10年間の平均で、だいたい年間18%ほどの利益が挙がると出ており、確かに同様の結果が出ています。

黄色で示した2000年ITバブルのときは、CAPEレシオが45倍。その水準で行くと、その後10年平均リターンは0~マイナス5%ほどなので、10年後にはマイナスになっていると示唆していました。

CAPEレシオからの現状分析

では、今のCAPEレシオはどのぐらいかというと、先ほど言ったように37倍程度と高い水準です。過去の統計からではありますが、ここ10年の年間期待リターンは0%を中心として、プラスアルファということになるので、マイナスになることも、少しのプラスになることもある微妙な水準になることが、相関性の高いCAPEレシオと、その後10年の株価投資リターンから分かりました。

先ほど言ったようにCAPEレシオは、今がピークだとか、割高なので買ってはいけないという判断には意味をなしません。ですが、投資をしたときのCAPEレシオの水準によっては、その後10年間のリターンがどのくらいになるか、高い確率で推測することができます。そして現状は、およそ0%を挟んで上下数%の範囲に収まるということです。今までのような、投資機会に恵まれた10年間にならない可能性があると示唆しているのです。

投資判断において、今は短期的に量的緩和や財政出動、低金利、低インフレによって、これから株価がどんどん上がっていくように短期的には見えても、5年、10年という長期間で考えてみると、さほどパフォーマンスが上がらない可能性があります。そのことをまず知ってもらうことが、今回CAPEレシオを紹介した一番大きな目的になります。

成長が見込めないときの投資方法

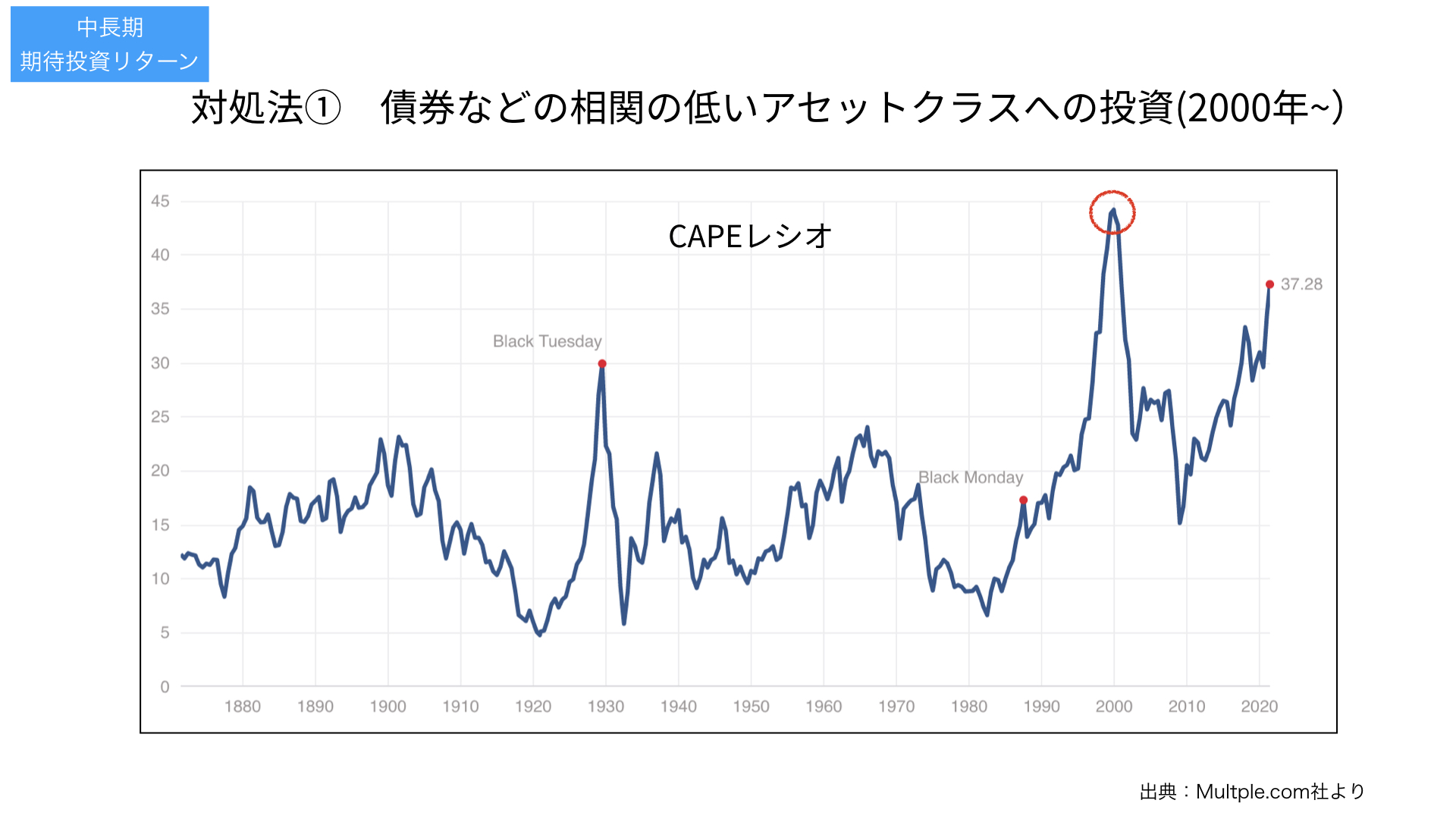

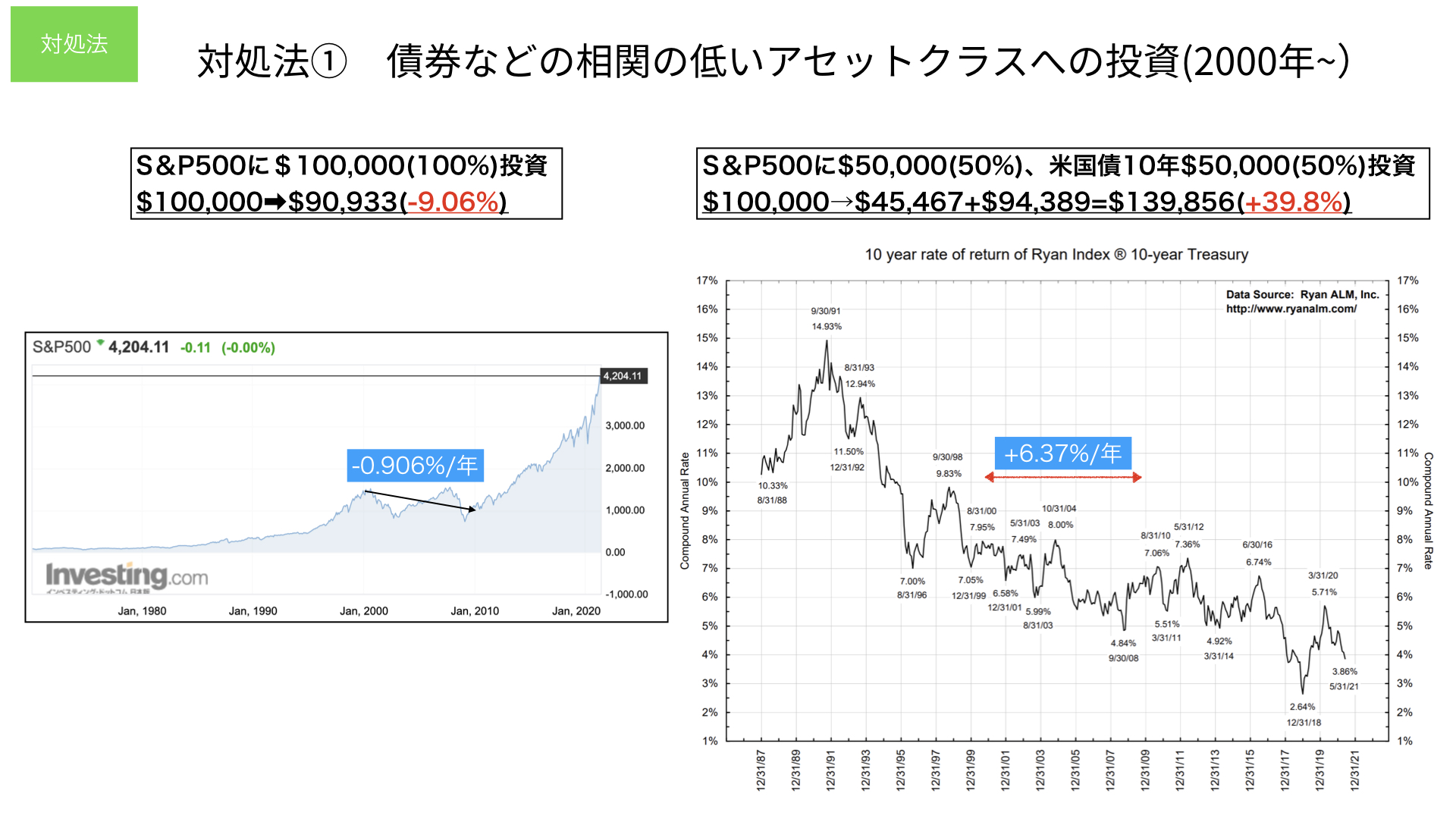

それでは、あまり高成長の望めない状況において、どういう投資を行うべきなのでしょうか。投資戦略を考えます。こちらのスライドをご覧ください。CAPEレシオは2000年に45倍をつけていました。そのときどういう戦略を取ればよかったのか、確認します。

こちらのスライドをご覧ください。

左側で、10万ドル(1,100万円)ほど投資のお金があると想定しています。S&P500に2000年の段階で投資をして10年間持った場合、期待リターンは年換算でマイナス0.9%。つまり、9万933ドルぐらいまで下がったことになります。このように株価が下がることは、CAPEレシオが45倍だったことで分かっていました。

株の値下がりや低成長を補ったのは?

では実際、そのときに分散投資を行えば、どういう結果が出たか。検証してみると右のような結果が出ました。

例えば、S&P500に5万ドル、米国債10年に5万ドルを投資した場合起こるのは、米国株のS&P500の5万ドルは、4万5,467ドルまで下がりましたが、米国債の10年をトータルリターン、出てくるクーポン、および値上がりというところで考えると、年換算で6.37%、2000~2010年の間に成長しているのです。5万ドルを投資していれば、9万4,389ドルですので、合計13万9,856ドルとなります。つまり、39.8%ほどのプラスになりますので、CAPEレシオが高い水準から見た場合、株に全力投資をするのではなく、分散投資をうまく絡めることで、株の値下がり、低成長を補うだけの債券パフォーマンスが過去はあったと言えます。

今の金利状況とは違いますので、今後、債券が同じようなパフォーマンスを出すとは限りませんが、株と債券が逆相関だという関係が、お互いの値下がりを補填しあうため、分散投資、資産を分ける効果があったと分かりました。CAPEレシオはこのような使い方ができるのです。

ピークかどうか判断がつきにくい場合

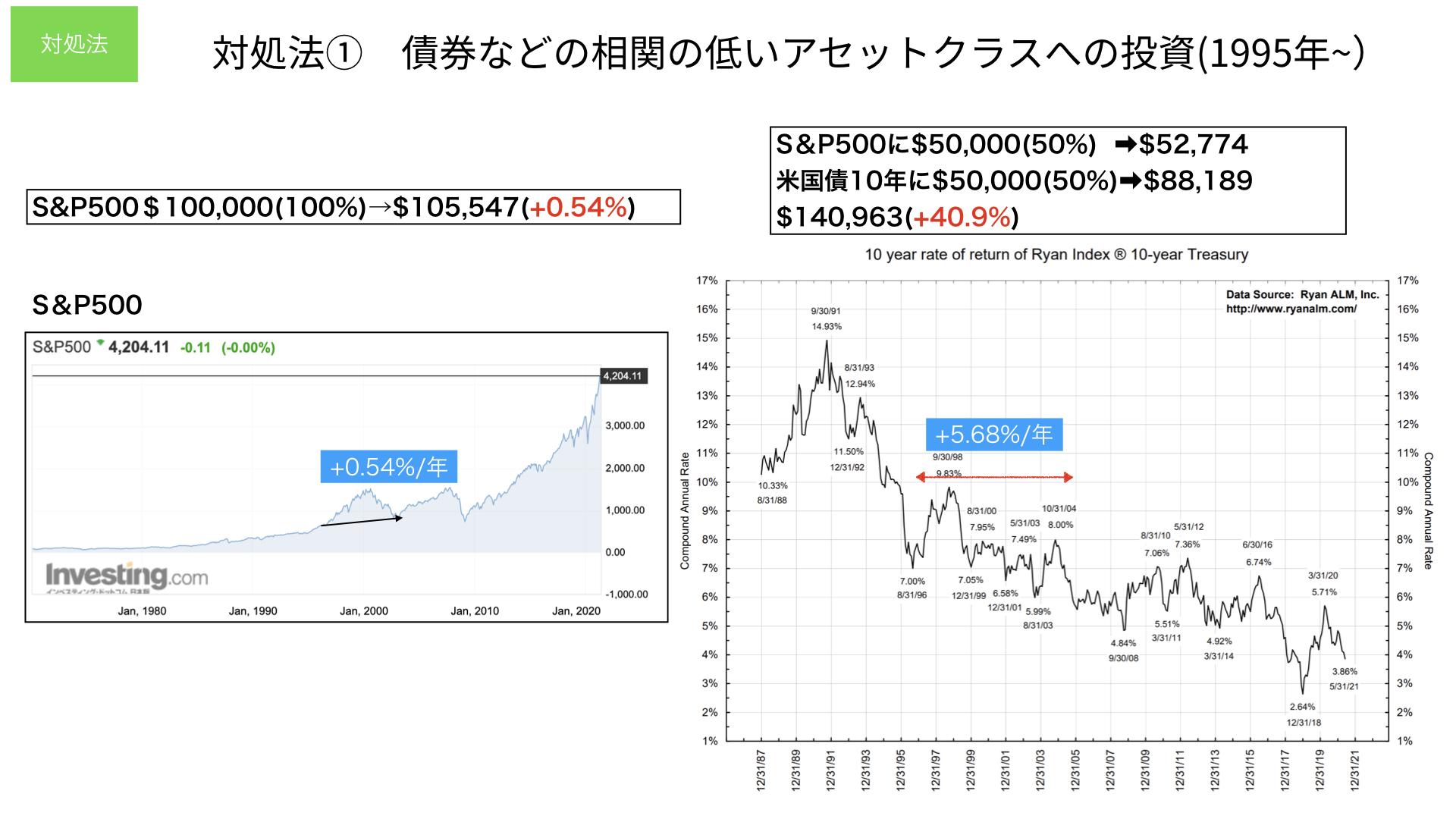

ただ、2000年から見たため、そうなのではないかと思う方もいるかもしれません。CAPEレシオがずっと上がってくる状態がいつか分からないということで、今度はこちらのスライドをご覧ください。

例えば、1990年以降のCAPEレシオの平均である25倍を上回った、1995年をスタートに10年間投資をした場合。こちらのチャートの赤丸部分です。まだまだCAPEレシオが上がっている部分を取っています。ここを取った理由は、2021年は37.2倍ですが、まだこれから上がっていく可能性があり、これがピークとは限らないからです。

CAPEレシオが高いときの対処法

ピークがいつか分からないときの対処法(1)

先ほどのようにピーク部分で株を債券に変えることはできないとしても、もし、この後もCAPEレシオが上がったとしても、どういう投資方法があったのかを検証してみました。こちらのページをご覧ください。

左のS&P500に10万ドルを投資した場合、1995年なので少しはプラスですが、10万5,547ドル、年計算で0.5%しか上がっていない状況です。一方で右側、株と債券を半々に分ければ、株は5万2,774ドル、米国10年は8万8,189ドルと、その期間の米国債は5.68%年で上がっています。トータルでも14万飛んで963ドルなので、40.9%も上がっていることが分かります。

つまり、CAPEレシオのピークにおいて、株を手放して債券に半分乗り換えることができないとしても、例えば、これからCAPEレシオが上がっていく途中、今の状況と同じようなときであっても、分散は効果があったということです。

分散で効果が出たのは、10年間という期間において、株と債券の主役が変わることが十分にあるためです。その二つを持つことによって資産を守ることができたのです。

ここまでのまとめ

ここまででお伝えしたのは、株式CAPEレシオが上がってくると、今後10年間の期待収益が下がることが示唆されます。もちろん、その状態で株を持ち続けることも、一つの手ではあります。ただ、資産を守っていくとなると、伝統的に株を債券振り分けるのがいいのではないかというのが、一つ目の対処法でした

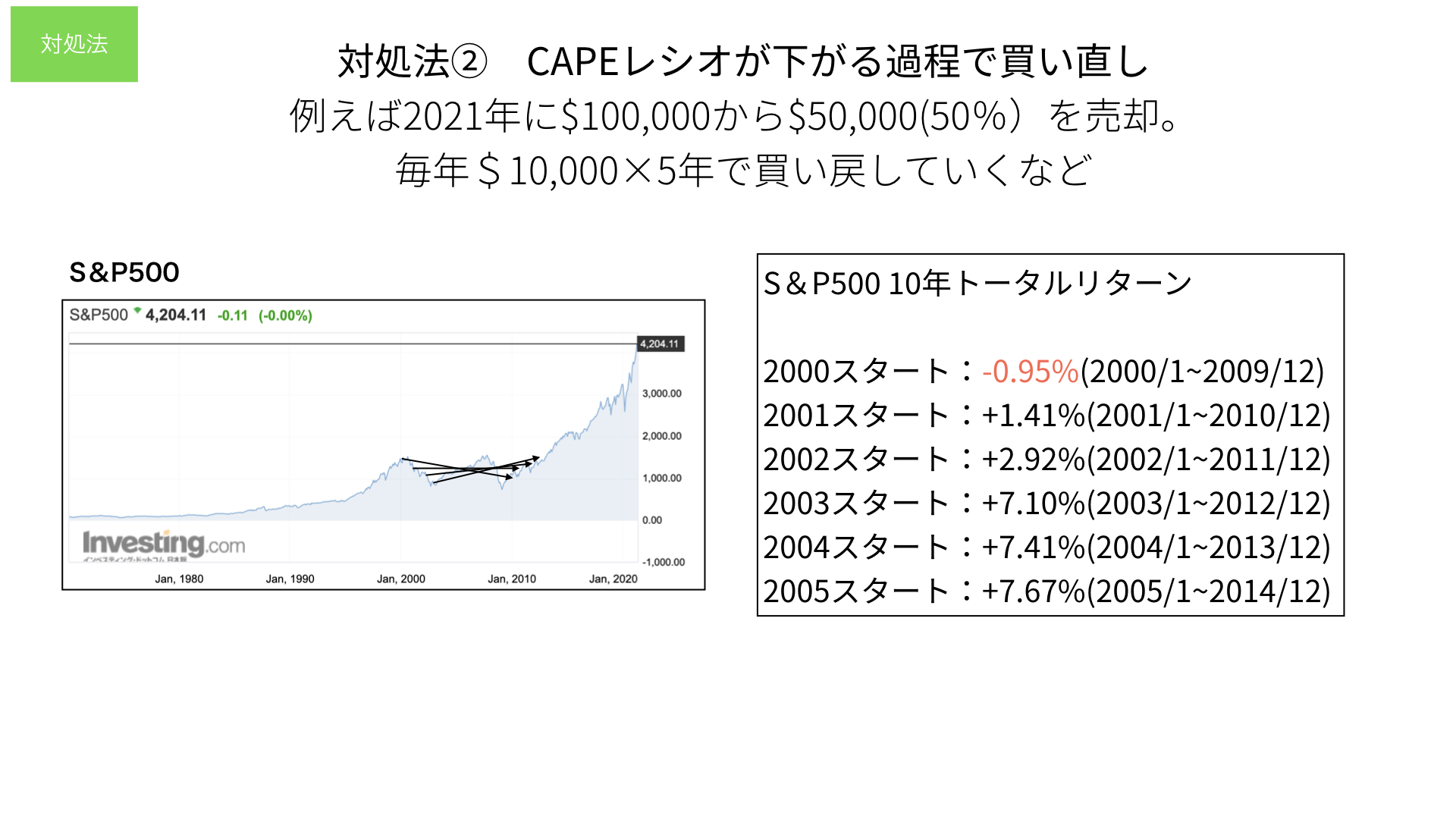

ピークがいつか分からないときの対処法(2)

次に、二つ目の対処法です。こちらをご覧ください。例えば、CAPEレシオが今のように、すごく上がってきている場合。37倍というのは、過去の25倍に比べてすごく高い状態です。いよいよ今後下がってくる可能性があると思われますが、一方で、まだ上がっていくかもしれないとも考えられます。

であれば、例えば、CAPEレシオの下がり始めを確認したところ、リスク管理でよく使われる株価が下がると思う局面で、持っているポジションを現金化すればどうなるのでしょうか。持っている10万ドルの半分、5万ドルを現金化する場合で考えてみます。ピークかどうかが分からない状態で半分だけ現金化し、その後1年ごと、5年間かけて1万ドルずつ再投資した場合のリターンは、CAPEレシオが下がってくると、その後のリターンが良くなるということが、右の表から分かります。

例えば、2000年にスタートしたものは5万ドルですが、これは年率でマイナス0.95%です。1万ドルを2001年に追加すると、プラス1.41%。2002年に追加するとプラス2.92%、2003年には7.10%、2004年には7.41%、2005年には7.67%。このように上がっていくことになりますので、いったんCAPEレシオがピークを付けたと思われ、下がり始めたら、その段階で現金化して、さらにそれを時間分散で、5年間かけて投資をしていくと、このような成果が出ることもあります。

まとめ

今日紹介した二つの方法は、あくまでもこのようなCAPEレシオがピークを付けたときの対処法です。これから皆さんにお伝えしたいのは、短期的に量的緩和、金融緩和、財政出動に伴って、株価が堅調な状態が続くかもしれませんが、今置かれている10年間を平均したPERと、インフレ率を加味したCAPERという水準から見ると、歴史的にすごく高い状態にあるということです。

ただし、この高い状態にあるCAPEレシオを売り買いの判断に行うのはとても難しく、タイミングは図りがたいと言えます。使えるのは、これから10年間の年平均リターンを見るときです。今置かれているCAPEレシオ、37倍という水準は、恐らくこれから10年間のリターンが0%前後という少しの範囲に収まる可能性があります。あまり高い期待ができないというのが、過去の数字から出ています。

もちろん、これから将来の見通し、株価動向については経済状況が刻々と変わってきますので、推し量ることは難しいです。そのような局面ですべきことは、分散をかけて、債券と株のような関係を持つのが一つです。

そしてもう一つが、一部現金化して、時間を仲間につけて、さらに別の時間帯を使って投資を行っていくこと。こういった手法が資産を守る方法になりますので、経済見通しや先行きがあまりにも不透明だというときには、こういった戦法をうまく使いながら、資産を守っていくことが大事になります。

本日はいつもと少し異なり、CAPEレシオという中長期で、株価収益率を見通す方法をお伝えしました。ぜひ、参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル