はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は6月4日金曜日。週末先読みマーケットをお伝えします。

水曜日、ベージュブックという、米国の12地区の連銀による経済レポートが発表された後、FRBが重大な発表を行いました。FRBが今まで購入してきた、138億ドルのETFを含む社債を年内に売却するとのことです。その内容がどういうものなのか、債券ETFをどのぐらい持っていて、それを売却する影響はどれぐらいかを分析するのが、本日の内容です。

FRBのホームページから保有している債券ETFの額を踏まえて、1日の出来高からどのどの程度売り圧力があるのかなどを分析したものをお伝えしますので、ぜひご一読ください。

FRBによるアナウンス

早速、内容に入ります。今週水曜日、ベージュブックの発表後、FRBは138億ドル相当の社債およびETFを年内に売却する、保有資産の一部売却をいよいよ始めるとアナウンスしました。

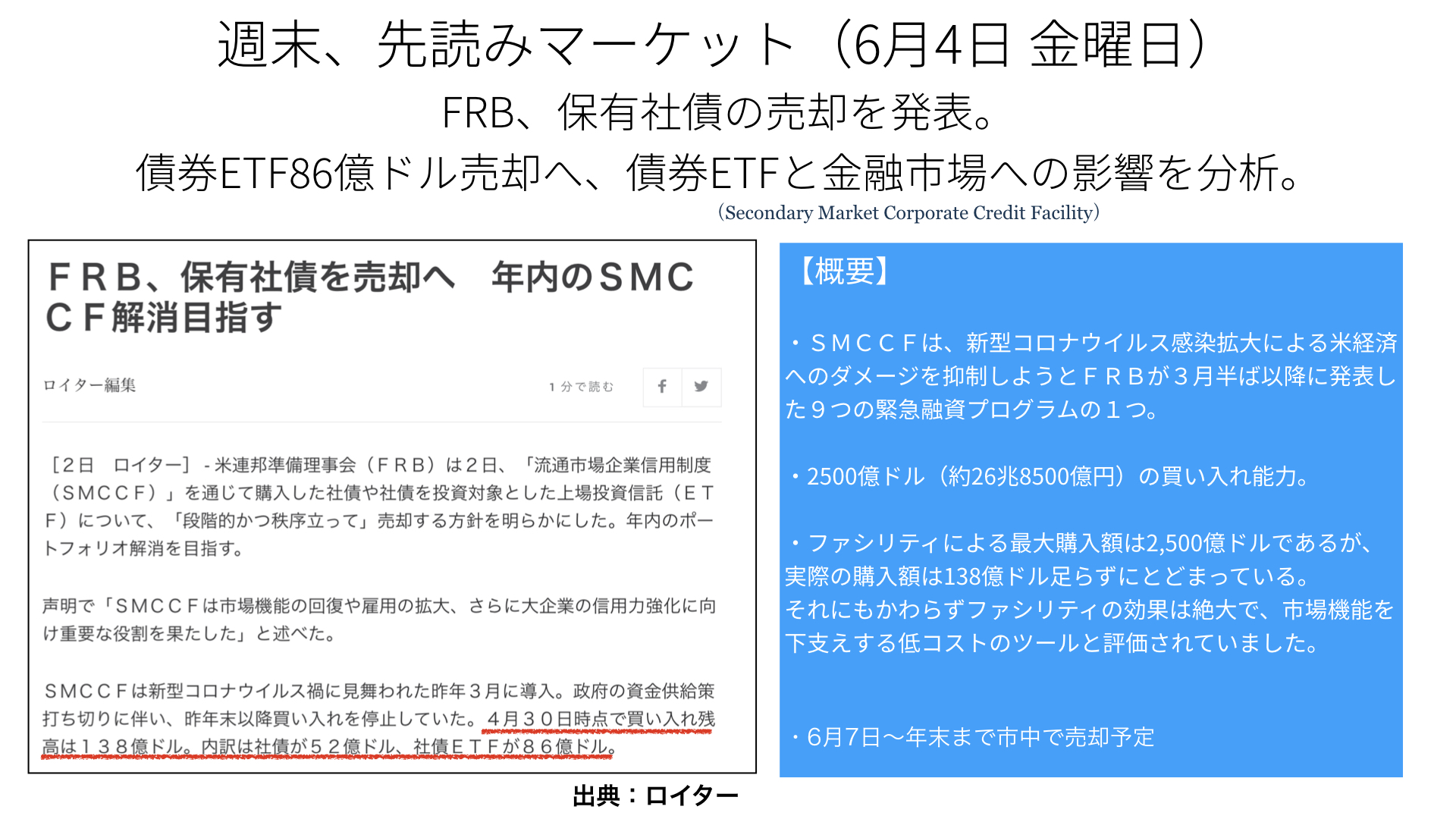

ロイターの記事

債券の買い方をSMCCFといいますが、簡単に概要をお伝えします。まず、ロイターの記事を確認します。FRBが4月30日時点で買い入れている138億ドルの内訳は、社債が52億ドルで、社債ETFが86億ドルほど。そして、FRBが約8兆ドル持っている資産のうち、138億ドルを売却する、出口戦略に向かっていることが改めて確認できたという内容になります。

SMCCF(Secondary Market Corporate Credit Facility)の概要

では、SMCCFの概要はどんなものだったのでしょうか。これは1年前にさかのぼります。新型コロナウイルス感染が拡大したことで、アメリカ経済は大きく棄損しました。人の外出が禁止され、ロックダウン状態が続いたことにより、企業活動がかなり窮地に追い込まれ、企業が発行している社債がデフォルト、返せない状態になるのではないかという懸念があったので、FRBは今まで禁じ手といわれていた社債の買い入れを行いました。

ただし、FRBとしてはこれを直接買い入れること自体、法律上許されていないので、SPCいう外部法人を作り、そこで社債の買い入れを行いました。実際には、250億ドルの拠出をFRBがして、10倍のレバレッジをかけて、2,500億ドル、26兆円相当の社債を買い入れる枠を作ったことを発表し、市場に安心感を与えたのが去年のこの時期です。

ファシリティで実際に買い入れた金額は、138億ドルでした。2,500億ドルあった枠を使い切っていません。あまり効果がなかったのかと思われる方も多いでしょう。しかし、138億ドル足らずでも、とても大きな市場の流動性の供給と、信用の回復につながったということで、効果があったと高い評価を受けています。今回、138億ドルのETFについては、6月7日、来週月曜日から年末まで、随時売却をしていくことが発表されています。

ブルームバーグの記事(1)

では、次のページをご覧ください。これはブルームバーグの記事になります。ここには、FRBが持っている社債のファシリティのポートフォリオを売却していくと書かれています。先ほどもお伝えしましたが、今回の買い入れは138億ドルと少ない金額だったものの、とても効果があったと言われています。ですから、記事にあるように、効果があったからこそ、債券の売却は段階的かつ秩序だったものとして、上場投資信託(ETF)や社債の日々の流動性や取引状況を考慮しながら売却していく、市場に対して悪影響を与えることを避けたいとしています。

では、買ったときの効果はどうだったのか。右の青色部分をご覧ください。昨年SMCCFが発表されたのは、米国株式市場の場中で、市場はプラスに転じました。皆さんもご存じ、LQD、HYGというETFも、それぞれ1.9%、1.6%と大きく値上がりしていますので、金額以上のインパクトがありました。

また、これを発表した2020年3月以降、クレジット・セクターという社債の信用リスクも回復し、大きく値上がりしています。その結果、ハイイールド債券は2020年のボトム、3月に底値をうってからたった3カ月で22パーセントも上昇し、額面も90%の水準まで戻ったように、かなりのインパクトを与えています。

FRBによる売却は影響を与えるのか

以上のようなことから、今回の売却が市場に悪影響を与えないのかと心配する向きもあるかと思います。結論から先に行くと、この影響は少ないでしょうし、かなり慎重に進めていくということなので、心配する必要はありません

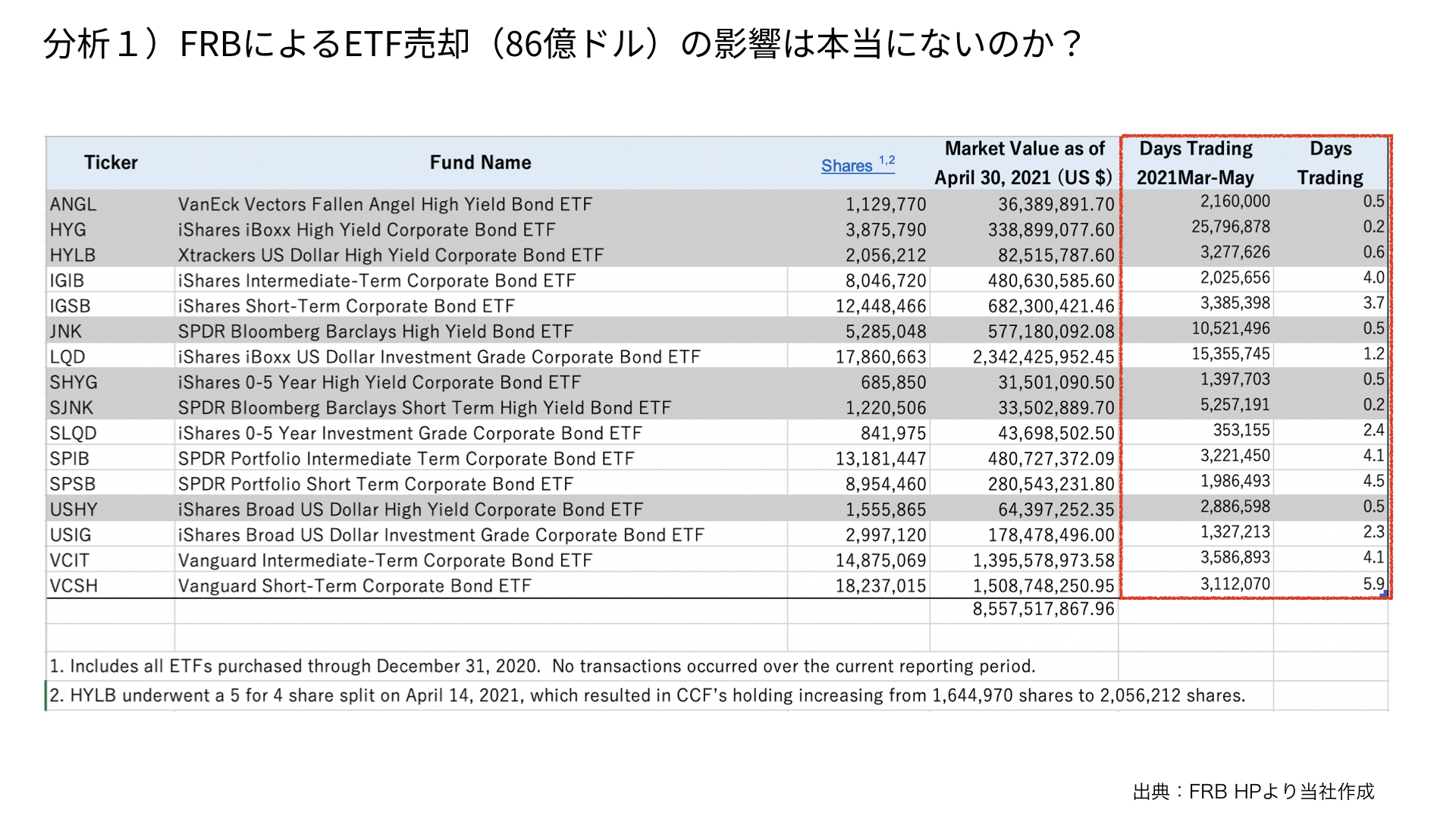

どういった銘柄(債券ETF)が今後売られるのか

ただし、債券ETFを売っていくということなので、どういった銘柄を持っていて、どういった銘柄が売られていくのかは確認しておく必要があります。次のページをご覧ください。FRBの持っているETF、86億ドル分16銘柄の一覧です。グレーの網掛け部分はハイイールド債券というリスクの高い債券、白いくくりのものは、あまりリスクが高くない適格社債です。これは、昨日時点FRBのホームページで発表されたものに、赤で囲った部分を私が修正したものになります。

表の見方は、一番左に16銘柄、左側から2番目にフルネーム、Shares列は何株ETFを持っているかを表します。例えば、ANGLでは112万9,770株を持っていることになります。次の列では4月30日末時点の時価評価、例えばANGLでは3,638万9,891ドルということです。こちらの列の一番下には、合計値として約86億ドルを、FRBが保有していることを記載しています。

FRBの売りはどれだけの影響になるのか

こういったものを6月7日~年末にかけて売却することになりますが、それは売り圧力になります。売り圧力にならないようやっていくと、FRBは言っています。

ですが、こういったものが売り圧力になるのか、ならないのか分析を行う場合、私たちが行うべきことはETFが、発表がある前の3カ月間、どういう出来高を見せたかを調べてみることです。これをDays of Tradingsといいます。1日当たり平均このぐらい取引がある中で、FRBが売る金額、枚数がこのぐらいで、どのぐらいのインパクトがあるかを見ていく必要があるでしょう。

ということで、Days of Tradingを調べたものを赤枠左側に書いています。2021年3月~5月の3カ月を取り、それを3カ月、20営業日で割った1日当たりの出来高になります。例えば、ANGLでは1日当たり216万株です。今回持っているのが112万株になります。1日取引でいうと半日分ぐらいと、赤枠右側から分かります。

この動画でも取り上げてきました、HYGというのもおよそ387万株を持っていますが、1日当たりのDays of Tradingで2,500万株ぐらいあり、0.2日分。ほとんどインパクトがありません。これを1日で売却しても、1日の20%にしか当たりませんし、これから半年間かけて売っていくとなると、影響は本当に少ないことが分かります。

ブルームバーグの記事に載っていたように、売却しても影響がかなり小さいことが改めて確認できました。この銘柄を保有している方は、ぜひ自分の銘柄にどのくらいの売り圧力がかかってくるのか、確認いただければと思います。

一番影響が大きそうなVCSHのチャート分析

ちなみに、この中で一番大きなDays of Tradingになっているのは、VCSHの5.9日分となります。一番下のVCSH(Vanguard Short-Term Corporate Bond)が5.9日と影響が大きそうなので、チャートを見てみましょう。

こちらのチャートをご覧ください。発表があった6月3日、寄り付きですごく下がったように見えますが、これは誤差の範囲です、コンマ数%の影響もありませんでした。ETFの売却が深く債券ETFに影響を与えているケースは、今のところ確認できていません。全16銘柄を調べてみましたが、同じような動きになっていますので、この売り圧力はあまり影響がないと考えてもらっていいかと思います。

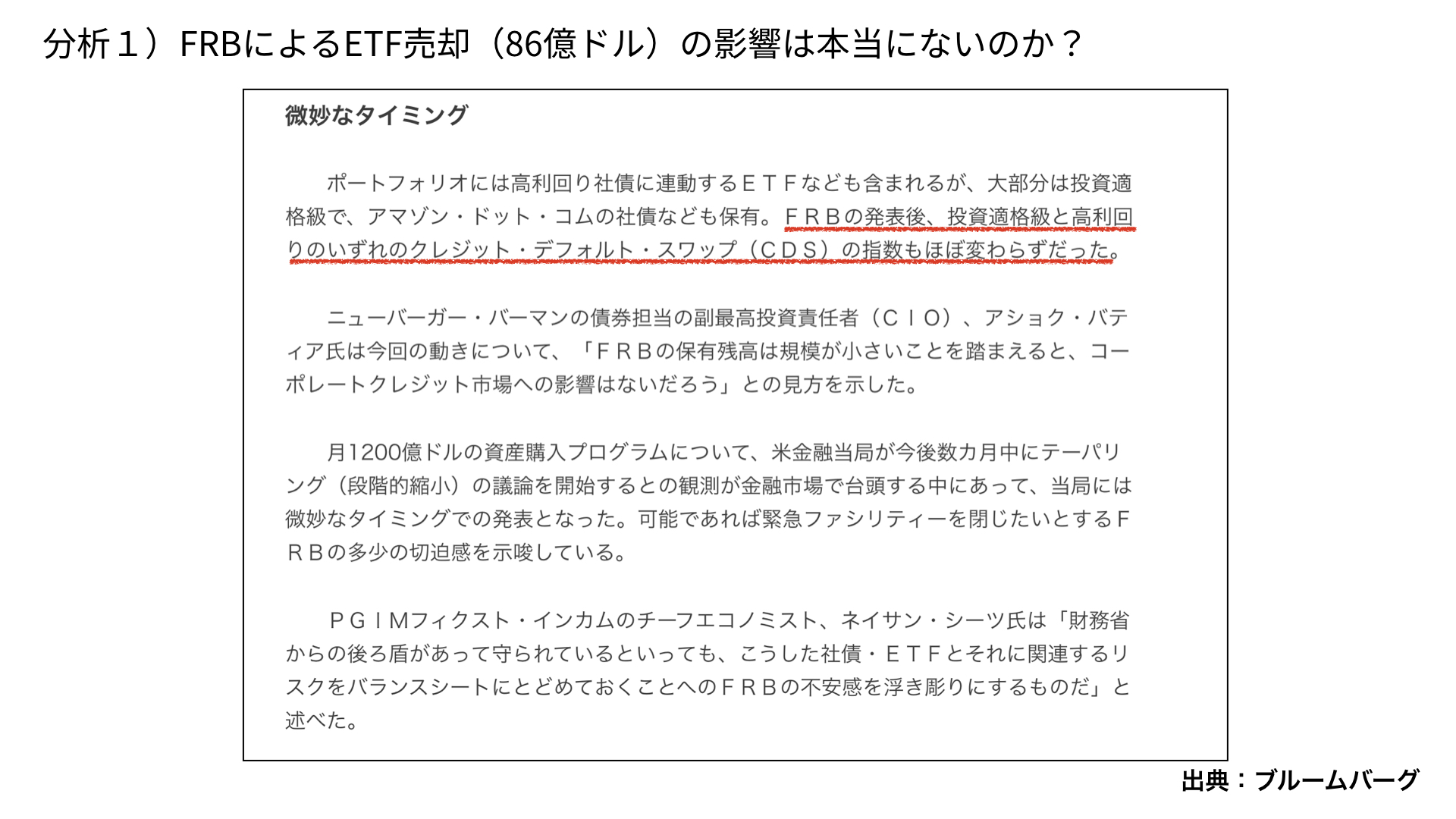

ブルームバーグの記事(2)

次のスライドをご覧ください。こちらもブルームバーグの記事になります。FRBの発表後、適格社債と高利回りの債券(ハイイールド債券)についての、クレジット・デフォルト・スワップ(CDS)という、倒産リスクにかける保険料のようなものが上がっていないということなので、こちらからも、今回の売却による影響が少なかったと改めて確認できます。

FRBによる社債売却(52億ドル)の影響は?

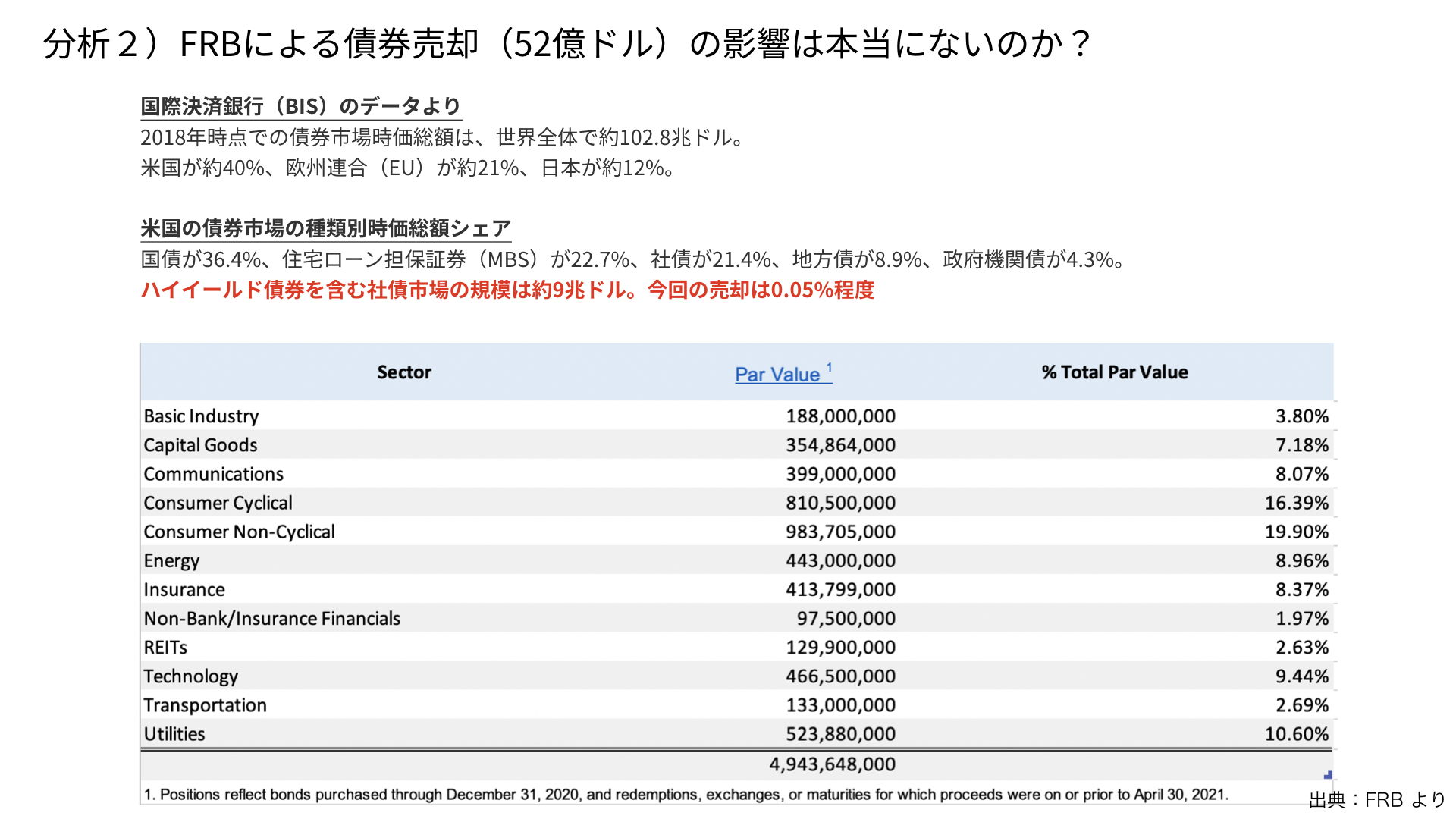

FRBは債券も持っていますので、こちらも見てみます。FRBの持っている債券は52億ドルです。企業が発行しているものを買っているわけですから、売られたときにどういうインパクトがあるのか調べておく必要があります。

少し古いのですが、2018年国際決済銀行(BIS)が発表した、全世界で発行されている債券の種類、金額になります。世界で発表されているものでは102兆ドルの債券があり、40%をアメリカが占めていますので、およそ40兆ドル、国債を含めて債券を発行していることになります。

さらに掘り下げると、国債が36%、MBSが22%、社債が21%で、地方債が約9%となっています。今回、40兆ドルのうち、およそ21%が社債になりますので、ハイイールド社債を含む社債市場は9兆ドルぐらいになると言われています。今回の52億ドルはどのくらいのインパクトがあるかというと、社債9兆ドルにしめる、0.05%ぐらいにしかならないので、売却してもあまり影響がないと規模感から分かります。

さらに下の方に目を移すと、各セクターの持っている債券割合が、FRBのホームページに載っています。偏った業界のものを持っているわけではないので、特定業界が売られることもありません。債券売却も影響がないと言えるでしょう。

金融市場への影響は?

分析によって、ETF、債券の売却影響は、微小なものに収まるだろうということが分かりました。ブルームバーグやロイターが伝える内容で間違いないでしょう。次に、それ以外の金融市場への影響がないかを確認します。

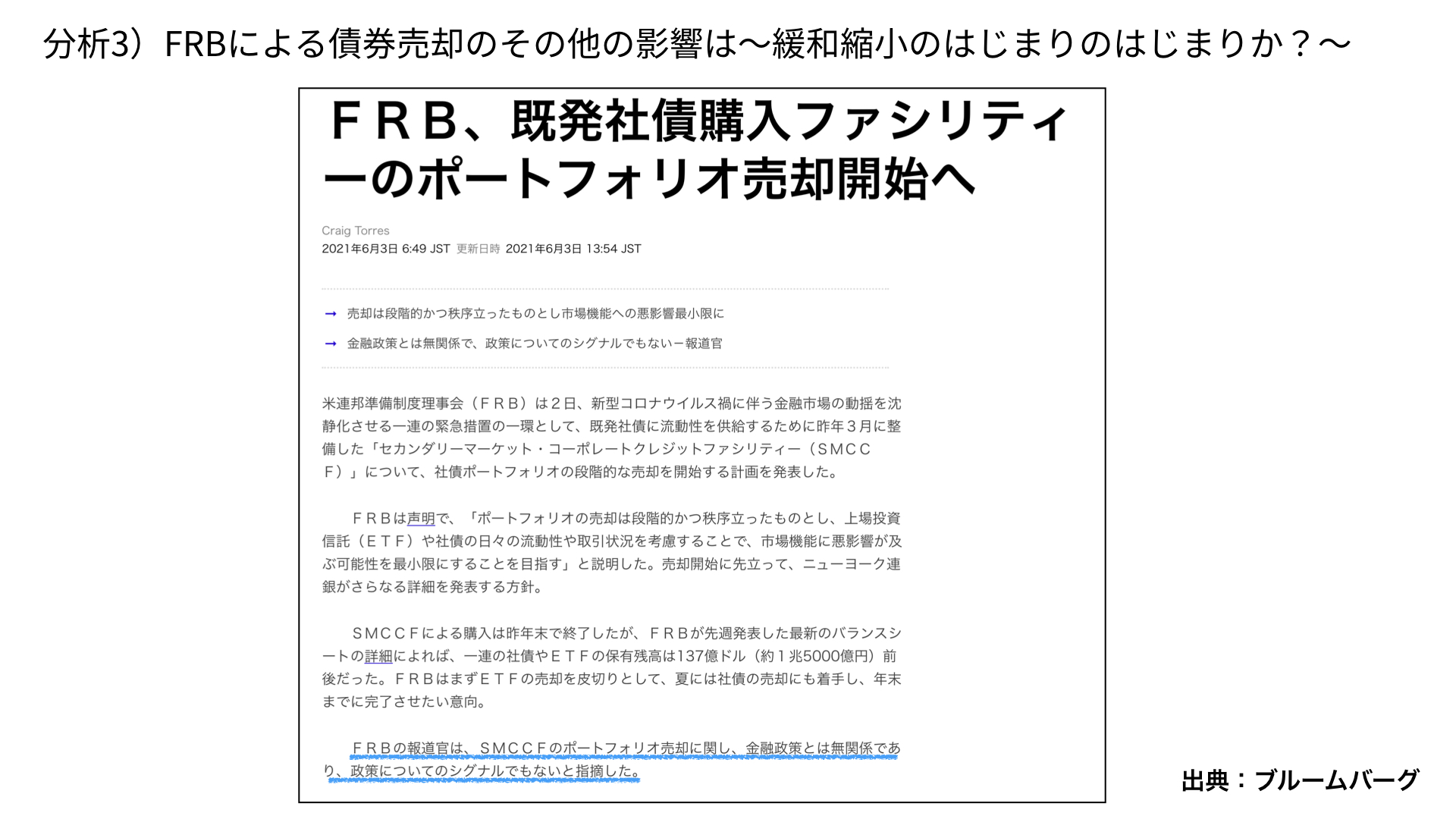

こちらのスライドをご覧ください。

こちらも、ブルームバーグの記事になります。青線部分をご覧ください。FRBが今回の138億ドルの売却を発表したと同時に伝えていたのは、今回のSMCCFの売却は、金融政策とは無関係、つまり、今後の出口戦略、テーパリング、金利を上げるタイミングとは全く無縁のものだということです。

気を付けるべき点

それは事実だと思いますが、FRBがそういう発言をしていたとしても、マーケット関係者はどう捉えるかを、私たちは気を付けなければなりません。例えば、昨日今日の段階では社債市場は崩れていないものの、これに嫌気をさして急変する可能性があります。金利が上がっていくことも十分にあるでしょう。ですから、FRBの言うこととマーケットの捉え方が異っていないかどうか、引き続きマーケットの動き、特に社債の動きに注目する必要があります。

ここまでのまとめ

FRBの持つ8兆ドルの資産のうち、わずか138億ドルですので影響は極小だと言えます。さほど心配することはありませんが、一番大事なのは縮小に対する第一歩がスタートしたということです。これからFRBが数年間かけてテーパリング、利上げを行ったり、持っている保有資産の売却を進めていったりすることになります。この一歩目をしっかりと分析しながら、ニュースだけをうのみにするのではなく、今後出てくるものも全て、実際に自分たちの目で確認し、その影響がどうなるのかを見ていくことが大事だと考えています。

影響を見るのに適した指標

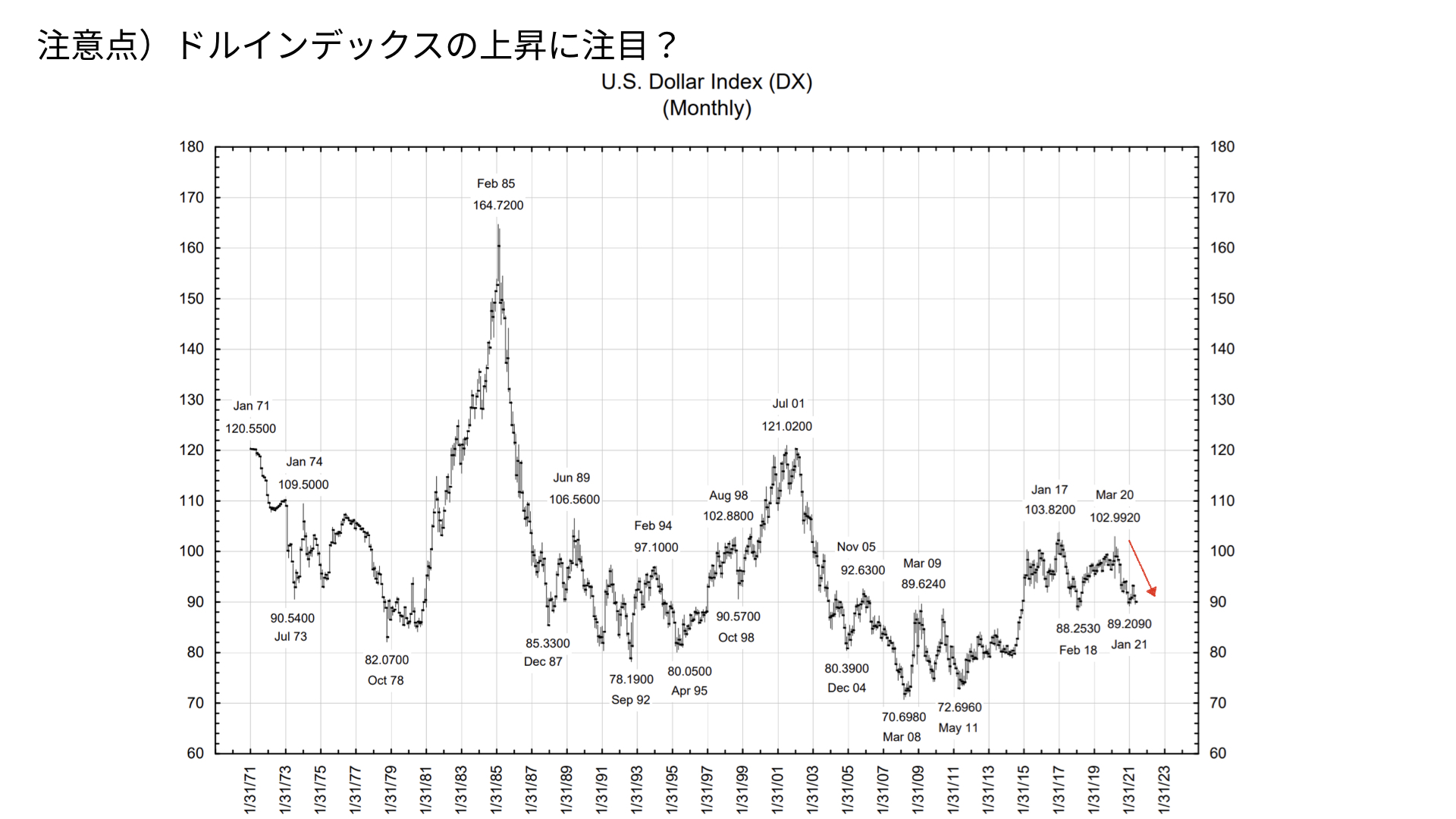

今回の影響を見るために、最後に私の所見をお伝えします。こちらのドルインデックスをご覧ください。ドルインデックスは以前の記事でもお伝えしましたが、アメリカドルの他国に対する貿易取引量に応じて、インデックスにしたものです。この数字が下がるほど、ドルが安くなっていることを示します。

こちらのチャートをご覧いただくと、今、90程度まで下がってきています。コロナショック以降、ドルが一貫して安くなる状態が続いています。今回の138億ドルのETF債券売却は、一応出口戦略とまでは言わないものの、持っている資産の売却になります。テーパリングが買い入れスピードを緩める、止めることを指すのに対して、持っているものを売ることになるので、保有資産の売却と、一歩進んだものになります。金利が上がる、供給量が減ることを意味しますので、今後ドルが上がるきっかけになることもあります。このドルインデックスが上がってくるようであれば、ドル高に方向転換する可能性があるので、要注意です。

なぜドル高が問題になるのか(1)

ドル高が問題になる理由の一つ目は、ドル高が進むことで新興国におけるドル建て債務の負担が大きくなる、世界経済に与えるインパクトの大きさが懸念されるからです。

新興国は、ワクチンの普及が先進国に比べて遅れていますので、経済の立ち直りが遅くなっています。にもかかわらず、お金がなかったのでドル建て債券を発行して、アメリカ債券の金額が上がり、自分たちの通貨の価値が下がることで借金の返済額が増えるというのは、経済危機を招きかねないと懸念されているのです。ドルインデックスが上がってくるようだと世界経済に注意が必要になってくるというのが、一つ目のポイントになります。

なぜドル高が問題になるのか(2)

さらに、今回をきっかけにドル高が進んでくることが続けば、3~4年間かけてFRBが縮小政策を行っていくにあたって、アメリカ輸出企業に影響が出ることになります。ドル高政策を望んでいるかどうかというと、あまり強くは望んでいないと考えられます。ドルが上がりすぎると縮小政策にも影響が出てきますので、その意味でもドルインデックスへの注目が必要になるでしょう。

まとめ

FRBが緩和状態から出口への一歩を踏み出しました。影響は少ないものの、社債、ETFの売却となりますので、その変化はしっかりとこれから見ていく必要がありますし、来週以降、1週間~2週間たって変化が出てくることもありますので、引き続き金利動向、社債スプレッドの広がりも、確認していければと思います

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル