はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は6月7日月曜日。今週のマーケット見通しをお伝えします。

本日のテーマは、先週金曜日に発表された米国雇用統計で、金融市場が揺さぶられなかった本音と今後の見通しについてお話しします。

米国雇用統計と株価の動き

先週金曜日、雇用統計が発表されました。雇用者は55万9,000人と市場予想の66万人を下回る内容でしたが、失業率は5.8%と予想の5.9%を下回り、先月の6.1%より0.3%下がった形になりました。

雇用数は減り、失業率は下がるという、いいニュースと悪いニュースが混在する内容でした。市場としては株が高くなり、金利が下がり、金は上がりドルは安いリスクオンの状況になっていますので、マーケットは一時期の状況を取り戻した形です。

なぜ今回の雇用統計を受けて、マーケットはこのような反応を見せたのでしょうか。雇用統計といえば、普通は大きく変動することも多かったですが、今回の内容については無難にこなしているのはどうしてなのか。マーケットの本音を見ていきます。

今日の内容について

本日はこちらの四つの内容を見ていきます。一つ目は、金融市場が雇用統計に動じなかった理由を分析します。二つ目は、それを受けて今後の雇用関係で注意すべき指標とポイントをお伝えします。三つめは、それ以外に注目すべきリスク・ポイント。雇用やインフレ以外のリスク・ポイントをお伝えして、四つ目に今週の注目指標を確認します。

金融市場が雇用統計に動じなかった理由

ウォールストリートジャーナルの記事から

先ほど冒頭でもお伝えしたように、雇用統計の内容はまちまちでした。しかし、それでも金融市場が動揺しなかった理由は、とても注目すべき点だと思います。これはひとえに、今のような経済状況において、FRBは簡単に政策変更してこないと改めて分かってきたからです。簡単にインフレ率は上昇し続けないこと、簡単に雇用が回復しないということ。このような経済状況であればあるほど、結果が伴ってくるまでは大きな金融政策の変更はないということが、今回分かったのが大きな背景にあると思われます。

雇用者数が伸び悩んでいる理由

では、雇用統計がどういう内容だったのか、注目点がどこかを見ていくために、今週末に出されたウォールストリートジャーナルの記事を見ていきます。今回の雇用者数が55万9,000人と大きく増加したとはいえ、予想を下回ったということで、マーケットは期待を裏切られた形になっていますが、雇用者数増加が伸び悩んでいる理由は明確です。

一つは赤枠に書かれているように、9月に学校が再開されるまで子どもの預け先確保が困難なため、仕事に戻れないこと。次に失業保険に特別加算がついているのだから、わざわざ働く必要がないということ。さらに、新型コロナウイルスの感染がまだまだ怖いと感じる方がいること。最後に、パンデミックに伴い仕事の価値観が変わったこと。以上の理由から、雇用が増えていないことが分かっています。

これらの理由で雇用が増えないとマーケットは解釈しつつも、そういった人を雇用に戻さなければいけないから、賃金を上げてインフレが誘発されて、将来の経済が崩壊するのではないかと、今までのマーケットは右往左往してきました。

マーケットが動揺していないのはなぜ?

しかし、そこについてもこちらの記事は心配が要らないとしています。時間当たり平均賃金は予想の0.2%を上回り、0.5%賃金が伸びていますし、しかも伸びを見せたのは、レジャーやホスピタリティという賃金があまり高くない職種でした。続けて次のページをご覧ください。それでも今後、賃金の高い人の雇用も増えることを不安に思って、先走る必要がないと、マーケットは感じているようです。

マーケットが動揺していない理由(1)

そう言える理由は、三つあります。一つ目が、コロナ禍以前の水準を上回る900万人もの失業者がいるわけだから、この時点でFRBが急ブレーキを踏むことはなく、今の政策を維持していくため、そんな簡単にマーケットの状況は変わらないということ。

マーケットが動揺していない理由(2)

二つ目は、企業が直面している問題が、いずれ改善されていくということ。例えば、学校に子どもを預けることができない問題は9月に改善されますし、働く意欲を低減させている失業保険の加算も、9月に打ち止めになります。ワクチンはさらに普及するでしょうし、感染者減も間違いないということから、職業復帰に対する意欲は時間とともに改善していくだろうとしています。

マーケットが動揺していない理由(3)

しかも、FRBは物価が2%を上回る状況を歓迎しているので、焦ってこの状態を改善するとは思えないことから、低金利低インフレの状況が続くのではないかとマーケットが安心感を持ち、株高金利安の状況になっていると言えます。

とはいえ、マーケットのシナリオが大きく変わったわけではなく、当初の予想通り、夏以降に金融政策についての話し合いを初めながら、来年に入って徐々にテーパリングをスタートし、2年後以降に金利を上げるというストーリーに大きな変更がないからこそ、余計に安心感が出たというのが今回の雇用統計になります。

注目すべき雇用統計関連指標

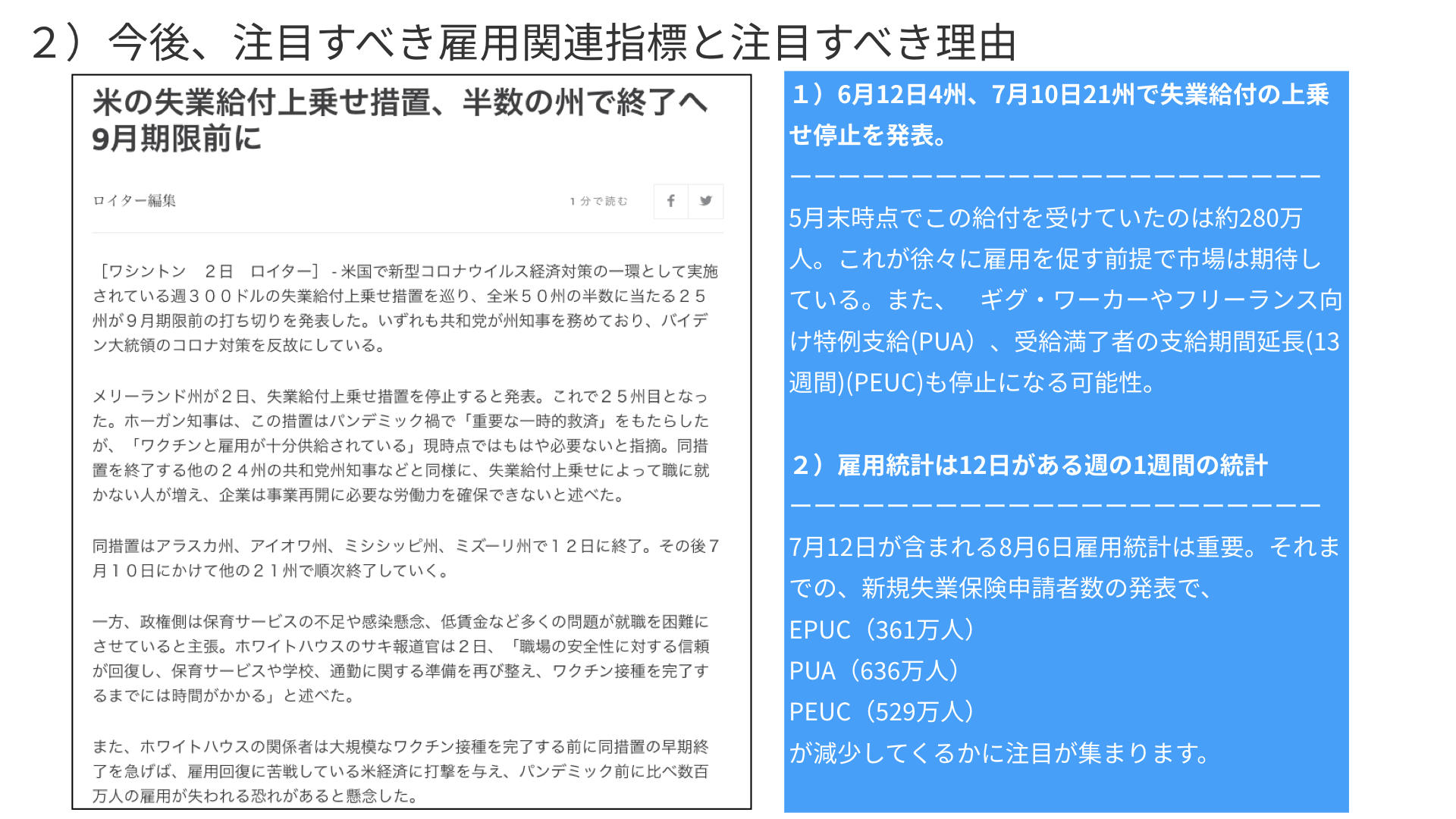

次に、今後注目すべき雇用関連指標をご説明します。こちらのスライドをご覧ください。雇用関係がどうでもよくなったのではなく、逆に注目点がはっきりしたと言えます。例えば、こちらのロイターの記事にあるように、失業保険の給付は半数の州で終了を迎えるとされています。青色部分にあるように、6月12日に4州、7月10日に21州と、合計25の州で失業保険給付上乗せ停止が発表されています。

今まで、5月末時点で25の州で失業保険を受けていた人は280万人いるということで、特別給付がなくなれば仕事に戻る意欲も増してくるだろうと、9月まで待つことなく、7月10日で全47州の過半数を超える州で、特別給付がなくなると発表されているのです。

雇用統計は今後も見るべきか否か

では、雇用統計の注目度は9月まで下がるのでしょうか。実はそうではありません。青色部分、2番目をご覧ください。

雇用統計とは、そもそも12州での1週間ごとの統計を、翌月に発表するものです。8月6日に発表される、7月12日までの結果をまとめた7月雇用統計は、失業給付が7月10日に過半数を超える州で終わっているわけですから、改善していることが当然と考えられます。

しかし、その状態でも雇用が戻っていなければ、失業給付を止めても雇用が増えないのは、供給側が、賃金が上がらないと働きたくないと考えている可能性があると捉えられます。そうなれば雇い主側は賃金を上げるため、給与平均受給額が上がっていき、インフレ懸念が改めて台頭してくることになります。ですから、8月6日の雇用統計は、8月末のジャクソンホールのこともあり、相場がざわつくきっかけになる可能性もあるということで、非常に注目されます。

失業保険申請者件数について

もう一つ、毎週木曜日に発表される失業保険申請者件数において、給付金が減っていく過程で、持続的にPUA、PEUCといった給付を受けている人がどれだけ減ってくるかにも注目が集まります。そのため、毎週木曜日の数字にも、かなり敏感になってくると思われます。

ということで、今回の雇用統計についてはほぼスルーに近いほどの無風で、マーケットは見ていますが、今後は毎週木曜日に発表される新規失業保険申請者数や、8月6日雇用統計に注目し、引き続き雇用を見ていく必要があります。

雇用以外のリスクポイント

雇用以外のリスク・ポイント(1)

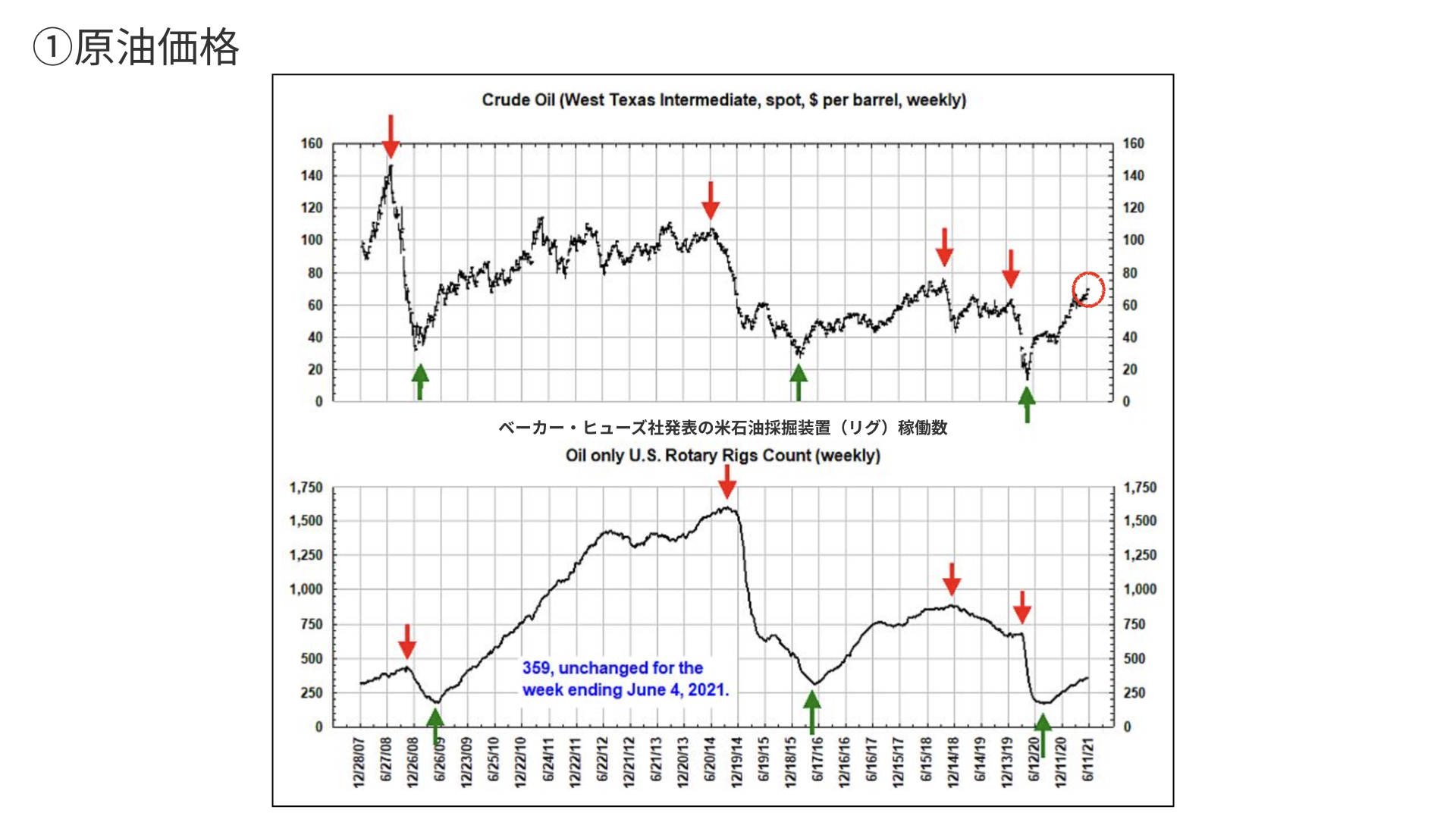

次に、雇用以外にも注目しておきたいリスク・ポイントを解説します。一つ目、雇用以外でのインフレが進む可能性があるということです。こちらのチャートをご覧ください。これは原油価格です。上がWTI原油価格を示し、今は70ドルを超えてきています。70ドルを超える過程で、OPECプラスでは今まで減産していたものを戻す、減産をなくす取り組みをしています。

次に、下のチャートをご覧ください。こちらは、ベーカー・ヒューズ社が発表する、アメリカでのシェールオイルを掘るための発掘機(リグ)の稼働数です。現在は359台になっていますが、今後この数が増えていけば、より原油の生産量が増えていくことになります。

OPECプラスが減産を止め、リグもフル稼働すると、アメリカとOPECプラスという石油大国が石油の産出量を増やしても、原油価格が上がっていくことになれば、インフレを誘発する可能性があります。今後、原油価格が70ドルを大きく超えて、80~90ドルへと上がっていくことになればかなり注目が必要です。

雇用以外のリスク・ポイント(2)

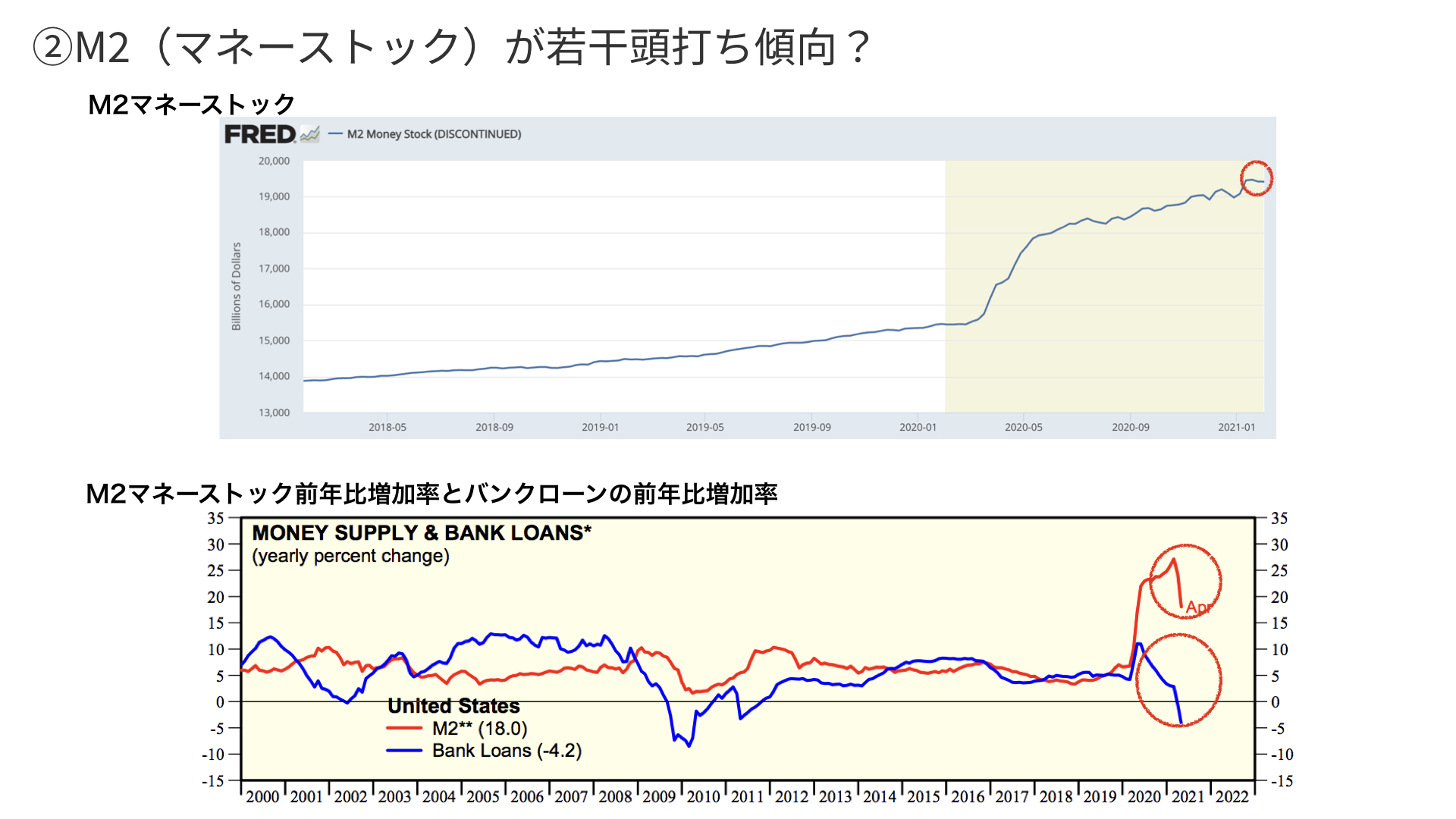

次に、二つ目です。M2(マネーストック)の増加率が気になります。こちらのチャートをご覧ください。マネーストックは市中に出回るお金の量を表し、株価との連動性が非常に高くなっています。通常、お金が多くばらまかれている状態では、株価が上がりやすくなっていますが、今、右肩上がりではありつつも、出回る量が鈍化していることが上のチャートから見て取れます。

そして、より注目すべきがチャートになります。こちらはマネーストックの前年比増加率で、赤線、マネーストックの前年に対する増加率は、一時期は前年比30%近く増えていましたが、少し伸びが鈍化してきています。まだ20%増えている状態ではありますが、これが下がってくるようであれば、株価に対する逆風になります。

青線、銀行のローンについても貸し出しが固くなってきているということで、何が何でも貸していた状況からは脱してきています。引き締めとまでは言いませんが、慎重に融資を行っていることが確認できます。これらは株価に影響を与える可能性がありますので、今後注目すべき内容です。

雇用以外のリスク・ポイント(3)

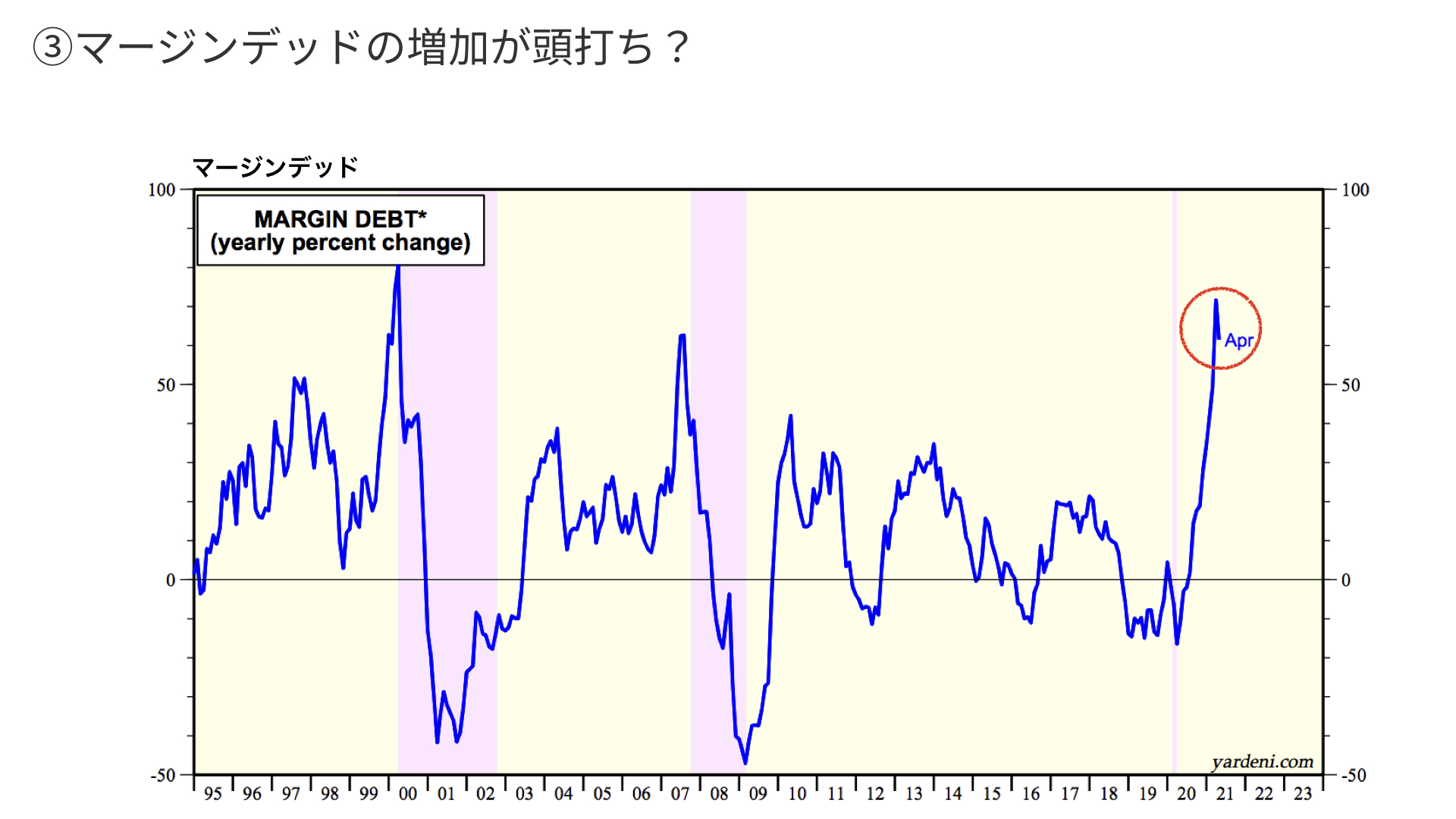

三つ目のポイントです。こちらはMARGIN DEBTという、投資家が金融機関から資金を調達して、さらにレバレッジをかけて投資するものになりますが、少し頭打ちの状況になっています。こちらのチャートをご確認ください。前年比での増え方を表していて、前年比で50%を超えると、ITバブル、リーマンショックの直前ぐらいの水準となり、レバレッジの効きすぎた状態で、少しの変化ですぐに下がるとされています。

低金利で、債務が拡張した状態で思わぬ事態が起こった場合には、普通であれば売却しなくていい資産まで売らなければならないことを、ミンスキー・モーメントといいます。そして、その状態になりかねないほどMARGIN DEBTが膨らんでいるというのが、一つ目です。

かつ、MARGIN DEBTがピークアウトした後には、株価の暴落が来ています。今回も3月のピーク状態から4月は下落していますので、今後MARGIN DEBTが下がってくれば、買い手不足で株価需給が悪化することもあるでしょう。

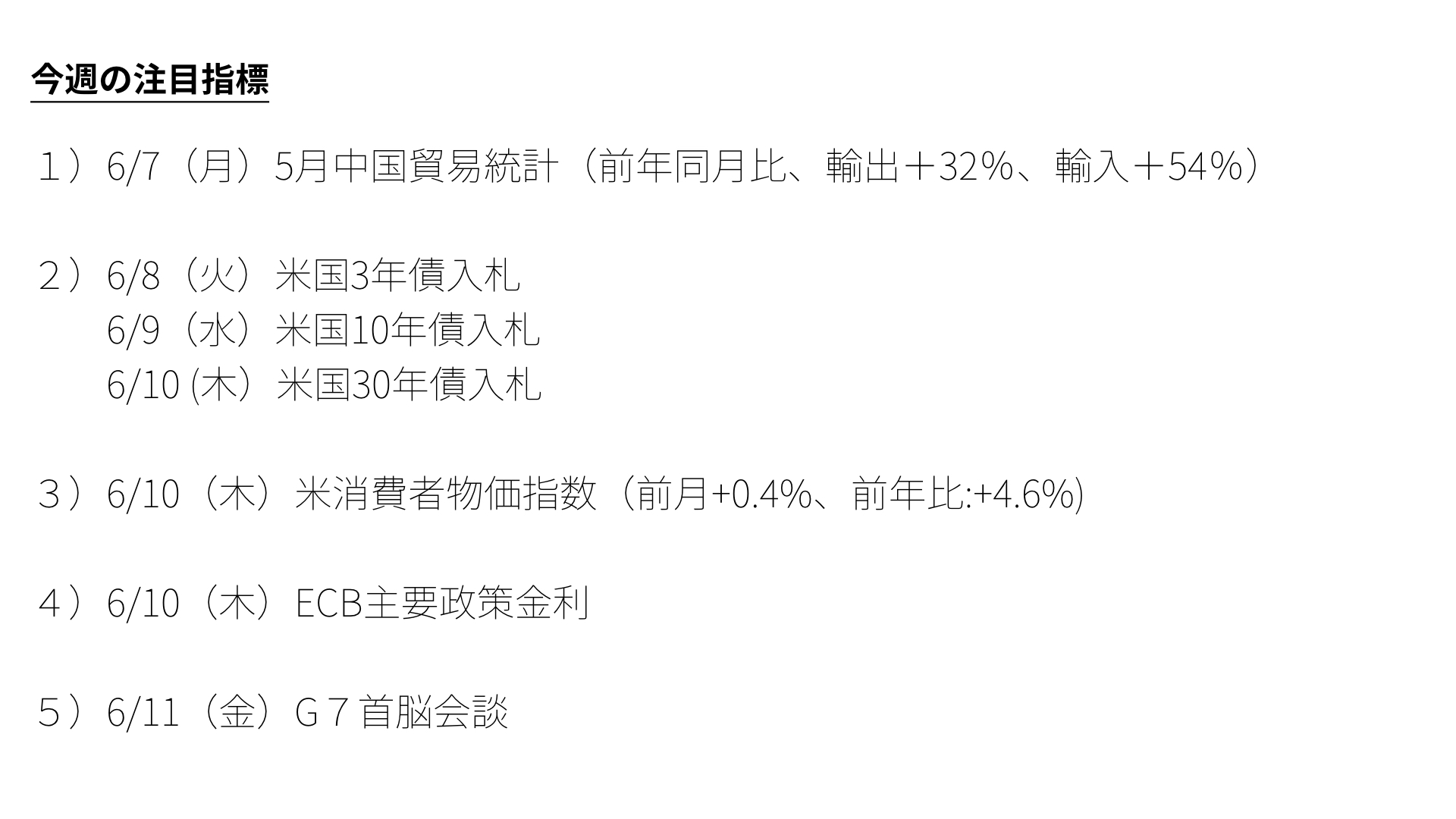

今週の注目指標

最後に、今週の注目指標を確認します。一つは6月7日に発表される5月中国貿易統計です。こちらは強い数字が出ると思われますが、もし悪ければ中国発の暴落ということもあり得ます。必ずチェックが必要です。

次に、あまりニュースになっていませんが、そもそもの金利上昇のきっかけとなった米国債の入札が、今週行われます。6月8~10日にかけての3年、10年、30年国債の入札が不調になれば、金利の上昇を招く可能性がありますので、注意が必要です。

さらに、6月10日です。米国消費者物価指数が上昇すると予想されていて、前年比4.6%、前月比でも0.4%のプラスになっています。こちらは先ほどお伝えしたように、基本的には一過性のインフレと考えられていますので、この数字が大きなインパクトを与えるとは少し考えづらくなっています。大きく振れた場合にはマーケットは動揺しますが、その後は収れんするでしょう。

米国消費者物価指数よりも重要度が高いのは、6月10日に発表されるECB主要政策会合です。4月ECBの発表において、6月ECBの政策決定会合では、中身をしっかり検討していくとしていました。検討する内容は、インフレと金融政策についてだということで、今回深い内容を話し、それが発表される可能性があります。その内容の変更等については、注意が必要かと思います。

最後に6月11日。G7首脳会合が開かれます。こちらで中国に対する厳しい姿勢が改めて打ち出されたり、最低法人税率15%以上と財務省会合で決まっていたりしますが、それ以上の企業業績を圧迫するような取り組みが発表される可能性も、ゼロではありません。こちらも注目が必要です。

まとめ

本日のまとめです。雇用統計の内容は、今回無風で過ぎました。それは9月にいろいろなことが解決するだろうと、少し達観したようなマーケットになっているからです。その理由は、失業保険の特別給付が途絶えるからです。8月雇用統計で改めて雇用、平均受給がどうなっているかが注目されますし、その基本となる失業保険申請件数については、毎週木曜日に発表されます。今回の雇用統計が終わったので注目度が下がるのではなく、これからもしっかりと見ていく必要があります。

さらに注目すべきは雇用だけではありません。MARGIN DEBTの問題、M2量の増加、雇用以外のインフレとして、原油価格の上昇など、最近リスクが増えてきています。マーケットはべた凪状態ですが、膠着(こうちゃく)状態とも言えます。この膠着状態の中、予想しない急激なマーケットの悪化(ミンスキー・モーメント)が起これば、レバレッジの解消で売らなくてもいい資産の大きな下落が誘発されることもあります。ここについては慎重に考え、そういうことが起こりうることを踏まえて、マーケットに臨んでいただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル