[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は6月9日水曜日。今週の中間チェックをお伝えします。

今日の内容について

今日のテーマは、バイデン大統領による増税案が、アメリカのグローバル株価に対して、どの程度のインパクトを与えるのか見ていくことです。

皆さんの中にも、この一週間、少し違和感をお持ちになった方が多くおられると思います。というのは、アメリカ10年金利が1.62%から1.52%と、0.1%近く下がっていますので、通常であれば、グロース株が多く入ったナスダックが、大きく上昇してもいい局面にもかかわらず、ほんの少ししか上がっていない状況になっています。

もちろん、インフレ懸念やFOMCに対する警戒感というのもあるのですが、実はそれと同じぐらい、バイデン大統領による増税案が影響しているのではないかということも、一部マーケット関係者から聞こえてきました。そちらの内容を本日お伝えしていきたいと思っています。

先ほど言いましたように、バイデン大統領による増税案が以前から出ています。そこに対する中身の方向性が、少し出てきました。今回は時系列にその内容を見ていきながら、マーケットがどのように捉えているという話と、実際に捉えていることに対して織り込んでいないことが何かをお伝えします。

そして最後には、いわゆるグローバル企業に対して、どういうようなバリエーション、評価に対する、もしくは利益に対する影響があるのかまで見ていきます。

グローバルミニマムタックス15%

投資家は歓迎

早速、こちらの記事をご覧ください。こちらは、6月4日に出されたロイターの記事です。バイデン氏による法人税の妥協案が投資家に歓迎され、インフラ計画にプラスだという内容になっています。こちらは関係筋によると、バイデン大統領は法人税の最低税率を15%に設定することを提案したということです。

当初予定していた2.25兆ドルのインフラ案を、少なくとも1.7兆円にするという話が出ていたのですが、その中の1兆ドル分について、15%のグローバルタックスと言われているものを合流することによって、共和党と手を結んでいこうとしているそうです。

15%のグローバルタックスがかかってくると、アメリカの市場にとってはすごくプラスだと、各関係者のコメントとして取り上げています。さらに最後のところでは、見込まれていた法人税を21%から28%に増税する案もあったにもかかわらず、15%で収まるようであれば市場は歓迎し、逆風から順風になると書かれています。

記事から分かること

こちらをご覧いただければ分かるように、マーケットは28%の法人税になると思っていたものが15%のグローバルタックスが導入されることによって、28%に税率を上げることを止めるのではないか、妥協するのではないかということで、万々歳と捉えている節があるのです。

本当にそう言っているのかは、この後しっかりと見ていきますが、6月3日時点で、マーケットはプラスに感じていることが見て取れます。

G7財務相会合で合意

次にこちらの記事をご覧ください。翌日6月4日にG7で開かれていた財務省関係者の集まりで、G7各国の合意を得て、全世界に共通で最低法人税率15%で話を進めているとのことです。

全世界で最低法人税率を設けるということは、どこに法人拠点を構えようが、財務指標(PL)に載っている利益に関して、課税逃れを全世界的に許さず、どんな企業でも最低15%の税金がかかる形にしていくということです。つまり、タックスヘイブンを許さないようにしていこうと、G7で合意したことになっています。

最低法人税率15%を設定するメリット

これを実施することによって、アメリカが世界で15%の課税をかけることを主導し、みんなが導入してくれるのであれば、アメリカで税金が上がることになっても、アメリカからのいい企業の流出はなくなり、アメリカから見ても万々歳です。世界の国々から見ても、自分たちの国からタックスヘイブンと言われている国に企業が流出することも避けられるので、G7として取り組みましょうということになっています。そういった意味では、G7の税収が増えることになるので、これもプラスになると考えられます。

最低法人税率15%の設定が招くと予想されたこと

ただし、最後の青色部分に書いてあるように、今回15%のグローバルタックスと言われている最低法人税率の導入によって、Facebookは今回の合意を受けて、納税額は増える可能性があるということで、今まで税金を低く抑えてきたハイパーグロースと言われている企業たちの税金が増え、純利益が下がる形になるのではないかと懸念されていました。

ゴールドマンサックスのレポートによると影響は微小

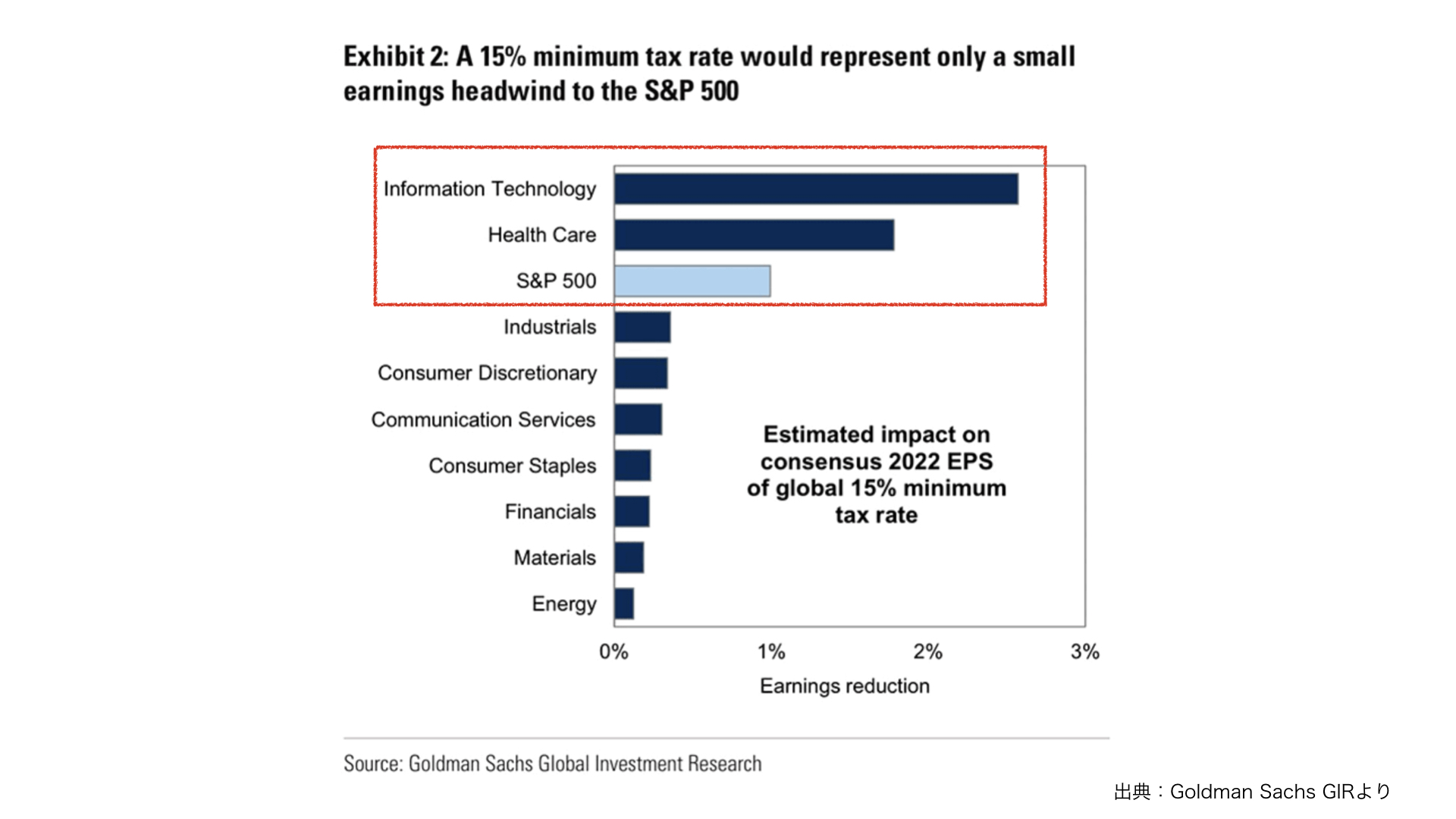

しかし、それを一掃するようなレポートが出ました。次をご覧ください。こちらはゴールドマンサックスのGlobal Investment Researchというところが出したレポートになります。

今回、15%のミニマムタックスが導入された場合、S&P500および、各セクターにどういう影響があったかを見ています。15%が導入されても、S&P500に対する一株当たり利益、EPSに与える影響は1%程度です。そして、今まで一番税を抑えてきたインフォメーションテクノロジーでも、2.5%ぐらいのインパクトしかありません。次のヘルスケアでも2%ぐらいです。

株価への影響も微小なものに収まり、金利が下がっているから株価が上がりやすい状況であるにもかかわらず、なぜ株が上がっていないかというと、実はこういう背景があります。ちなみに、こういった背景を機関投資家たちはしっかりと把握しています。

先ほどのニュースを見る限り、マーケット、特に個人投資家は28%の法人税をギブアップして、21%を維持しながら15%のグローバルタックスを導入するぐらいで収まり、株価への影響もインフォメーションテクノロジーの2.5%に収まるのなら、ほとんど株価の影響はないと考えます。

一方で、バイデン政権によるインフラ投資案で、1兆ドル~1.7兆ドルの支出が伴うということは、より景気が良くなり、株価が上がると思われます。しかし、現実は上がっていません。

株価が上がらないギャップ

なぜそんなギャップがあるか。こちらの記事をご覧ください。こちら、Bloombergの記事になります。青い線をご覧ください。共和党が反対している法人税の21から28%への引き上げについては、いったん棚上げにするとホワイトハウス側、バイデン大統領は言っています。

棚上げにした法人税分の税収はどうするのか

21から28%に引き上げるということについて、共和党がすごく反対しているのであれば、この案については別の形で実現する。つまり、税負担は必ず求めようと思っていると言っています。そして、下の線部分に、法人税最低税率(グローバルミニマムタックス)は、15%の案。これについては、アメリカのワシントン・ポストが書いているように、あくまでも1兆ドル規模のインフラ投資案への対案として、15%を入れようと言っているもので、そもそもこれは、バイデン大統領による税制計画の中にも織り込まれたものだから、今回目新しいものではないと書いてあります。

一方で、四角部分にあるように、民主党は他の税制案も持っています。今回、財政調整措置と言って、共和党の同意を得られなくて、民主党が多数であることを踏まえたうえで、単独でこういった法案を可決する場合においては、このアメリカ大統領が言っている米雇用計画に書いてあるような、法人税28%の引き上げについては、大統領は決して諦めていないので、強行採決をしてでもこういった法人税率の引き上げを、可能性としては残していることを意味します。

株価が追い風でも上がらない理由

つまり、このBloombergの記事によると、今まで21%の法人税が28%に上がると思われていたものの、引き換えに15%のグローバルミニマムタックスがかかることで、法人税率の負担が企業にとって減ると思っていたけれども、これはあくまで、1.7兆ドルの中の1兆ドルに対する15%を対案として出しています。残りの金額を実行する、財源を確保するためには、21%から28%の法人税増税を基本的に望んでいる、意欲を失っていないことになるのです。

ですから、先ほど見たように、15%のミニマムタックスの影響は、インフォメーションテクノロジーで3%程度しか影響がないと言われていても、実際に他の法人税が上がれば、影響が大きいのではないかとマーケット関係者が思い始めたのです。

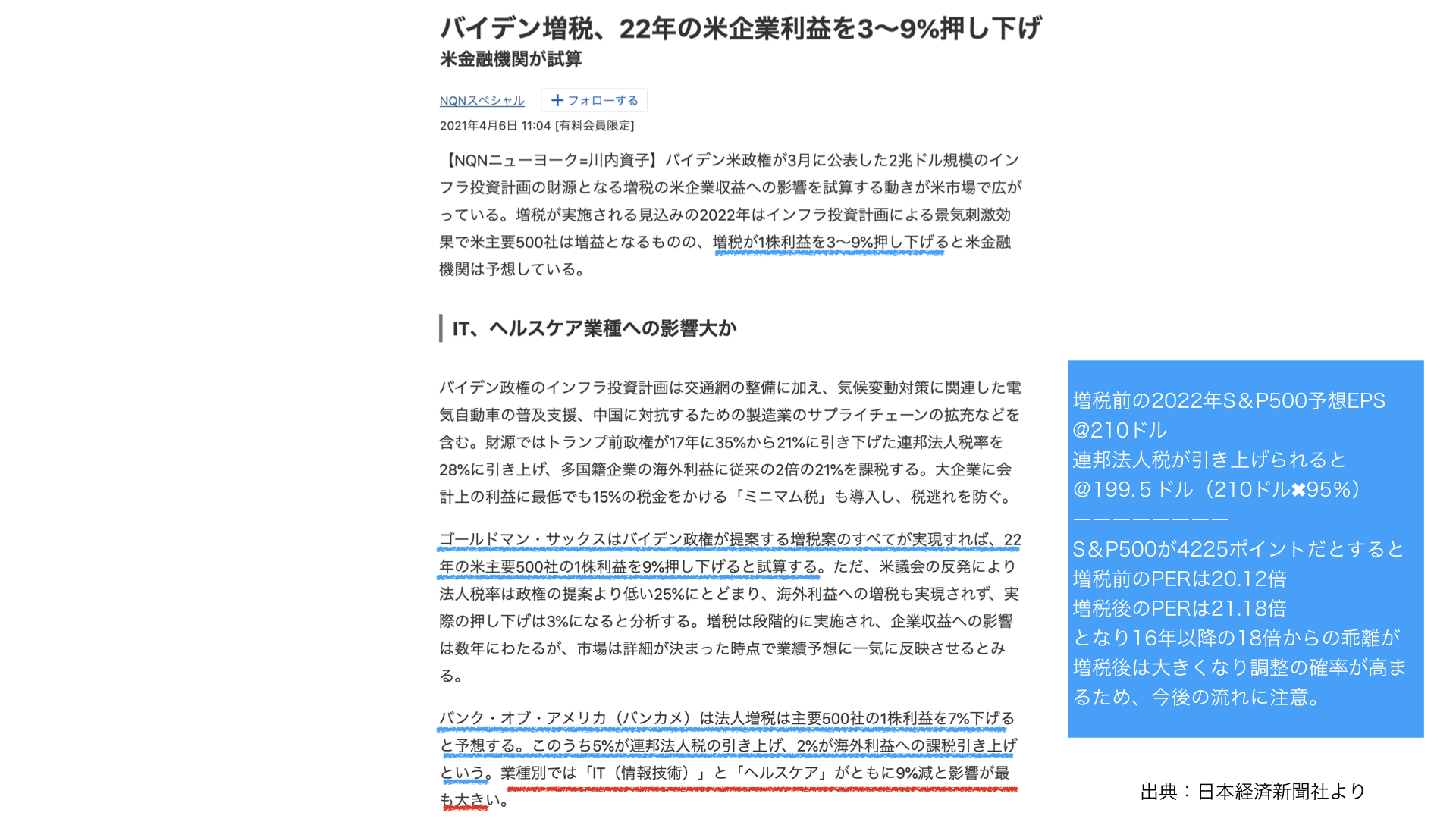

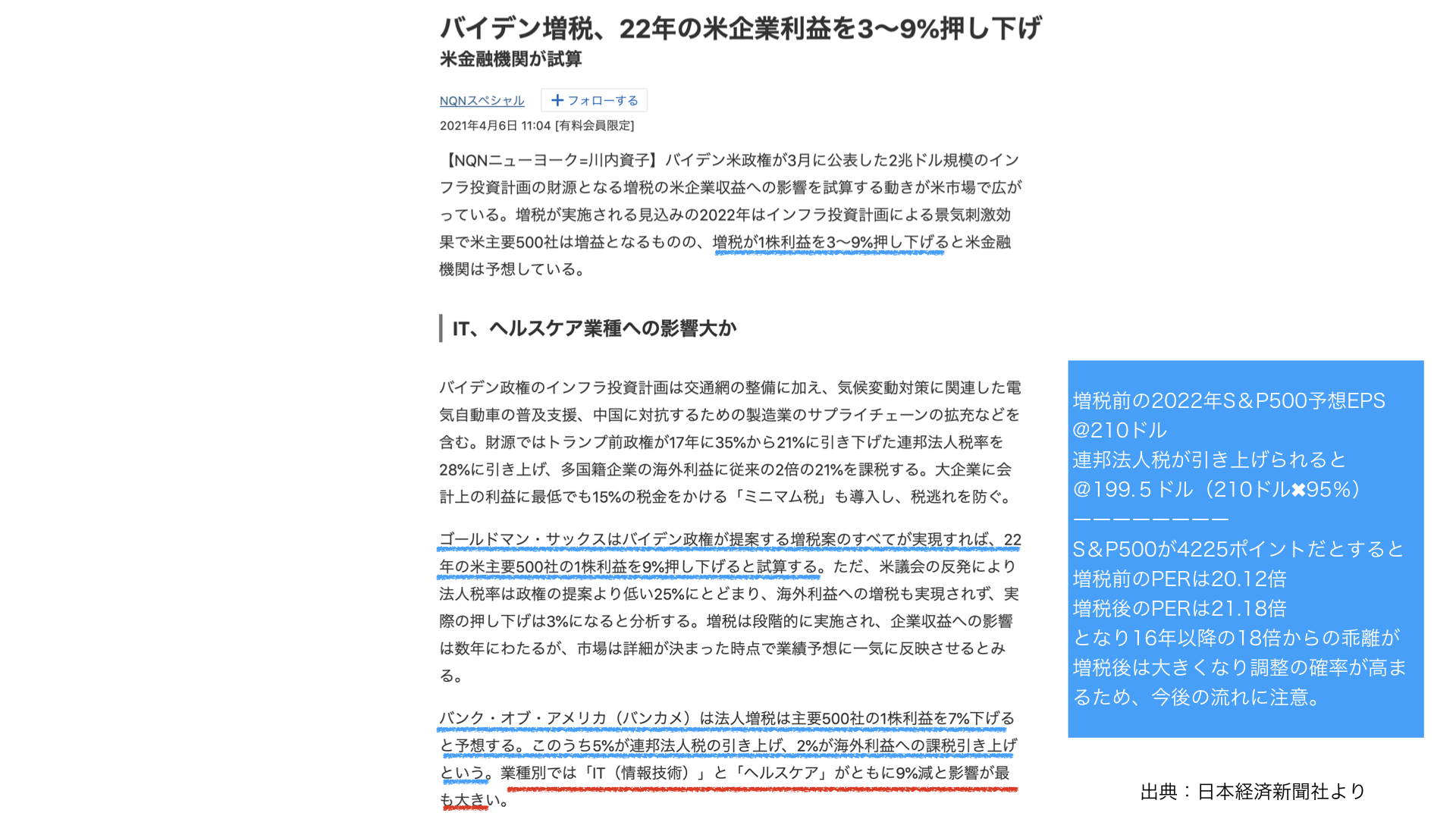

4月の金融各社のレポートによると

次の記事をご覧ください。さかのぼって4月6日、日経新聞からの記事になります。ここに書いてあるように、そもそも金融各社は3月30日にバイデン大統領が発表した増税案を踏まえて、増税がなされた場合、どのくらい企業業績に影響があるかを発表しています。平均で3%~9%の1株利益を引き下げる効果があると、青線部分には書かれています。実際に一番影響を受けるのは、ITとヘルスケアということです。

増税案が実現した場合の株価下げ幅

先ほどレポートを出したゴールドマンサックスが1カ月前に言っていたことは、バイデン大統領が提案している増税案のすべてが実現すれば、米国主要株の一株当たり利益が9%押し下げられる可能性があるということです。ですから、先ほどのS&P500の1%というのは、その一部がなされただけで、全部がなされれば9%押し下げられることもあるのです。

ただ、アメリカ議会の反対によって、法人税が、今の政権が出している法案よりも低い、例えば、21%から28%の法案が25%にとどまったり、海外の利益に対する増税が実現されなかったり、そういったことの部分的な合意がなされた場合には、実施の押し上げは3%になると言われているのです。

つまり、今の段階で言うと、15%のミニマムタックス導入の、実際の影響は1%と今のところはなっているものの、マックスで9%まで減益になる可能性があるような状態が続いていると、マーケットは認識しているのです。

現状についての分析

ですから、低金利の状況であっても、なかなか株価が上がりにくい、先が見えていない状況になっていると言えます。そして、下の方にあるように、バンク・オブ・アメリカではS&P500社の一株当たりの7%を下げる影響があるということです。このうち5%が連邦法人税の引き上げによるもので、2%が海外利益の課税評価ということなので、今日冒頭からお伝えしているような、グローバルミニマムタックスというのは、2%の減益しか影響がないものの、実際に他の法人税が21%から28%になると、5%もの利益押し下げ効果があると書いてあるのです。

ということは、まだまだこれから、法人税率がどうなるかの予断を許さない状況で、なかなか株を買い進めにくい状況だというのが、一つ目になります。

その他の注意点

さらに、それ以外の注意点です。まず、今回のG7によって15%のミニマムタックスを設けようというのは、この後G20で精査され、そこでOKが出れば、今度はOECDの加盟国140カ国に話をされたうえで、合意をして全世界に広げられることになります。かなりの時間がかかり、夏場以降になると言われています。

また、共和党がこの案を受け入れるかということです。15%のグローバルミニマムタックスを導入することによって、共和・民主が合同で法案を決めた形に表向きにしときながら、一方で民主党は21%から28%への法人税率引き上げに関しては、単独採決を行うことを考えている。それが見えている共和党は、反対姿勢を強めるだろうと言われています。

ということで今回、15%のグローバルミニマムタックスが導入されることにより、株価に大きなプラスになると思っていましたが、しっかりと中身を見ると、機関投資家たちは理解していますが、まだまだ予断を許さない状況で、マックスに法人税がかかってくることになると、企業業績に9%近くのマイナス影響を与えると分かってきました。

法人税率が引き上げられた場合の予想PER

こちら、最後のスライドをご覧ください。そのうえで確認すると、右の方にあるように、増税前の2022年S&P500予想EPSは、210ドルほどでした。もし連邦法人税が引き上げられると、5%ぐらい下がることになり、199.5ドルまで下がると言えます。

しかし、そうなってくると今のS&P500が4,225ポイントなので、増税前のPERは20.12ですが、増税後のPERは21.18ということで、約1倍PERが上がってしまうということです。

ただでさえ16年以降の平均PER18倍から見て割高な水準であるにもかかわらず、増税が行われると株価のバリエーションが高いということで、株価の調整が入りやすい状況になります。今後、増税に対する法案がどうなるのか、マーケットは状況を見ながらかたずを飲んでいます。財源がどうなるかによっては、金利は上がりうるということですから、このニュースについては、インフレと金利動向が少し落ち着いているとはいえ、注目が集まってきます。ぜひ、これからもニュースを見ていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル