米国の長期金利は、世界に先立って年初より上昇を開始しました。⽶国経済の回復は明白で⽶国⻑期⾦利には上昇圧⼒につながります。また、バイデン政権における積極財政政策が控えており、今後、徐々に⻑期⾦利はさらなる上昇になる可能性が高いと思われます。このような債券運用にとっては逆風ともいえる状況で、どのような債券ETFを選択すべきなのでしょうか。

[ 目次 ]

金利上昇時の債券投資の大原則

米国のイールドカーブ

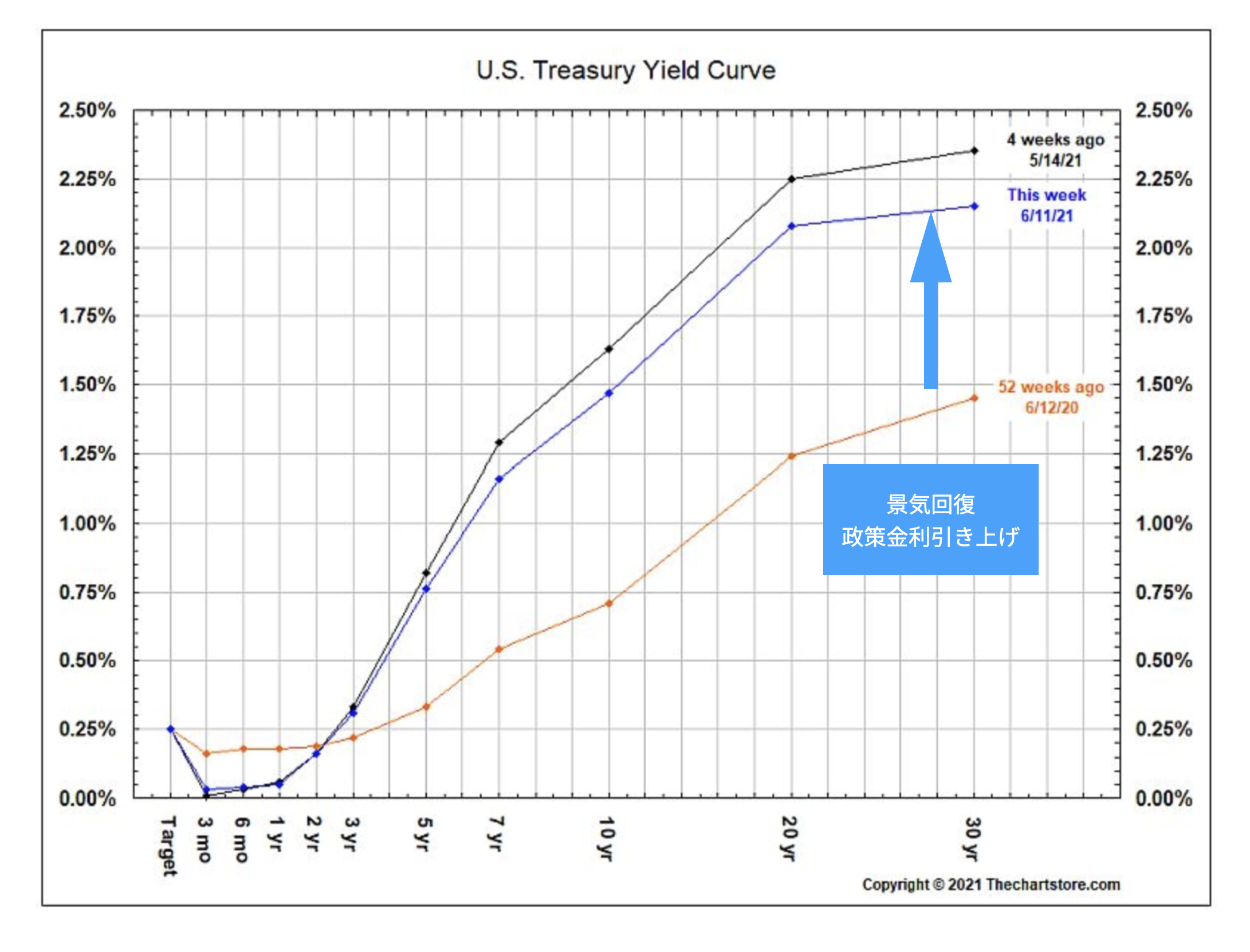

まずは、以下の米国イールドカーブ をご覧ください。

通常、景気回復時には先行して10年超の長期金利の上昇からスタートします。その後、景気の過熱感を抑えるために政策金利(短期金利)を引き上げながらコントールをしていきます。

そのため、景気回復時の長期債券は価格の下落(金利上昇)を受けやすくなります。一方で、短期の金利はあまり変動がなく価格の下落は微小に留まります。以上を踏まえて、以下の二つがベストな選択となります。

債券ETF選択法(1)短期債での債券運用

金利上昇局面では、金利の影響を受けにくい短期債券への運用が得策となります。また、運用期間の短期化の方法としては、現在運用のデュレーション(金利変動に関する価格の感応度)を短くすることもコツです。デュレーションを短くすればするほど、金利上昇による価格の下落を回避することができます。

債券ETF選択法(2)クレジットリスクでリターンを得る

クレジットリスクを備えた債券、例えば、ハイイールド債券などは、低格付けのものほど、⾦利上昇には耐久性があるとされています。つまり、クレジットリスクが、金利上昇の初期段階のバッファーとなります。それは、良好な経済環境で⾦利が上昇するような環境下では、信用リスク(クレジットリスク)が改善しやすく、つまり、低格付けの発行体(会社)の倒産リスクが低下することから、国債とのクレジットスプレッドが縮⼩することでリターンの低下を避けることができます。

代表的な債券ETF、LQDとHYGでパフォーマンスを比較

米ドル建て投資適格社債 ETFのLQDと米ドル建てハイイールド社債 ETFのHYGが、ここ1年間の金利上昇局面におけるトータルリターンを比較してみました。そのパフォーマンスの差を、1)デュレーション、2)クレジットで比較してみます。

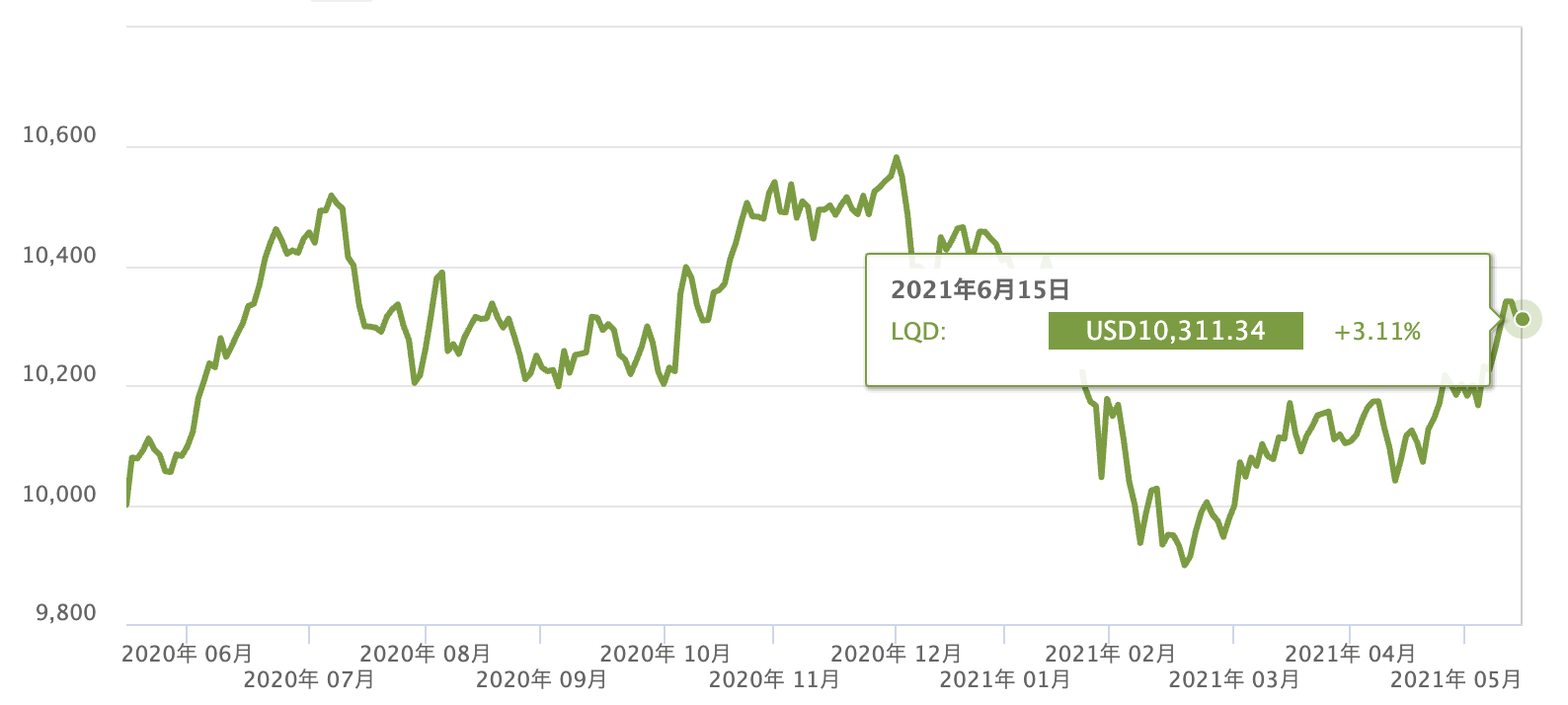

LQD(米ドル建て投資適格社債 ETF)

信用リスクが比較的低く、過去10年の年換算あたりのトータルリターンが5.45%と安定していることから、ETF投資家から絶大な人気を誇るLQDですが、直近1年は3.11%とあまり成績は好調とはいえません。

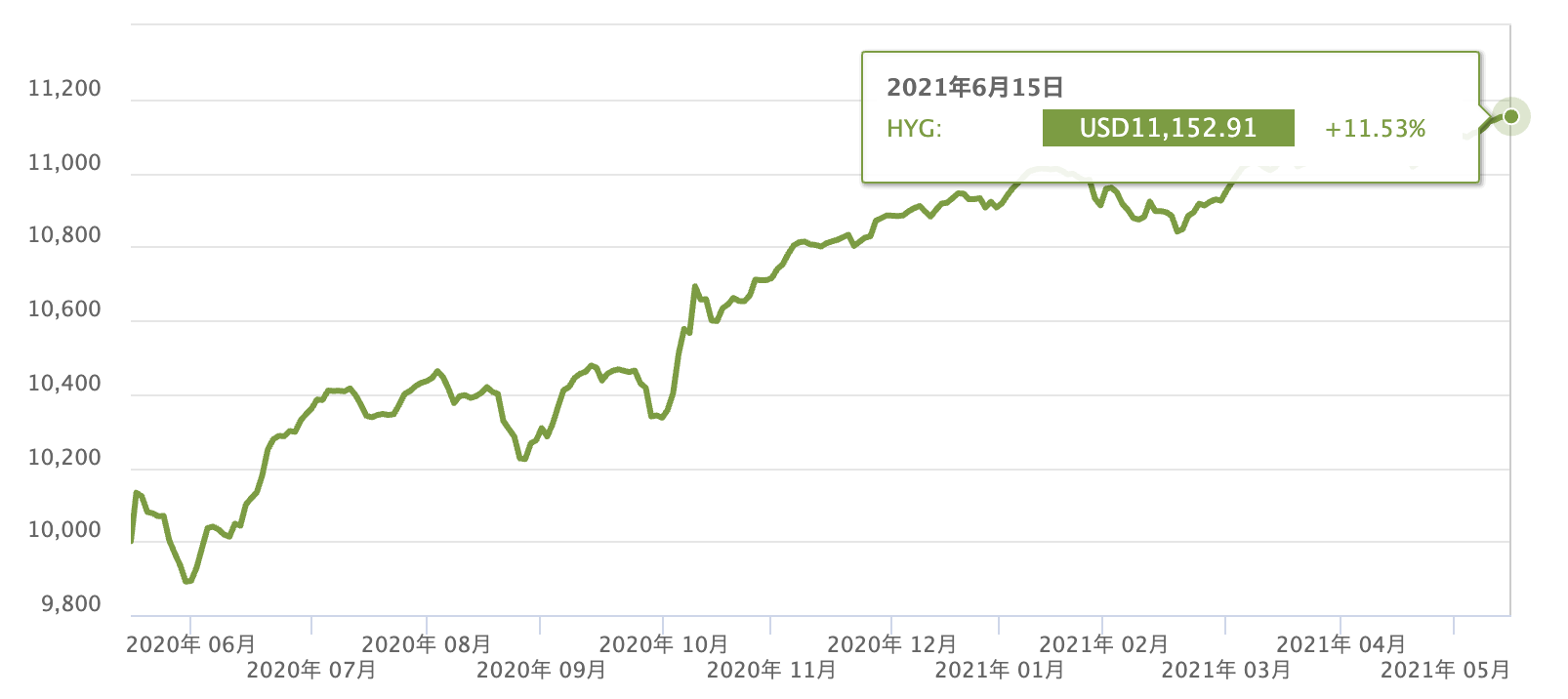

HYG(米ドル建てハイイールド社債 ETF)

一方、信用リスクが若干高く、その代わりにクーポンが高く、過去10年の年換算あたりのトータルリターンが5.32%とLQDに劣らず人気の高いHYGは、直近1年は11.53%と突出して良いパフォーマンスを残しています。

パフォーマンスの違い

では、過去10年間同じようなパフォーマンスを残してきた各ETFがこのように明暗を分けたのでしょうか。それは、金利上昇時におけるポイントとなる、1)デュレーション、2)クレジットの違いです。

まずは、デュレーションの比較です。

LQDの実効デュレーションは9.52年、HYGの実効デュレーション3.66年と大きく異なります。つまり、金利上昇局面ではHYGの方が金利感応度が低く、価格の下落が少ないことが分かります。

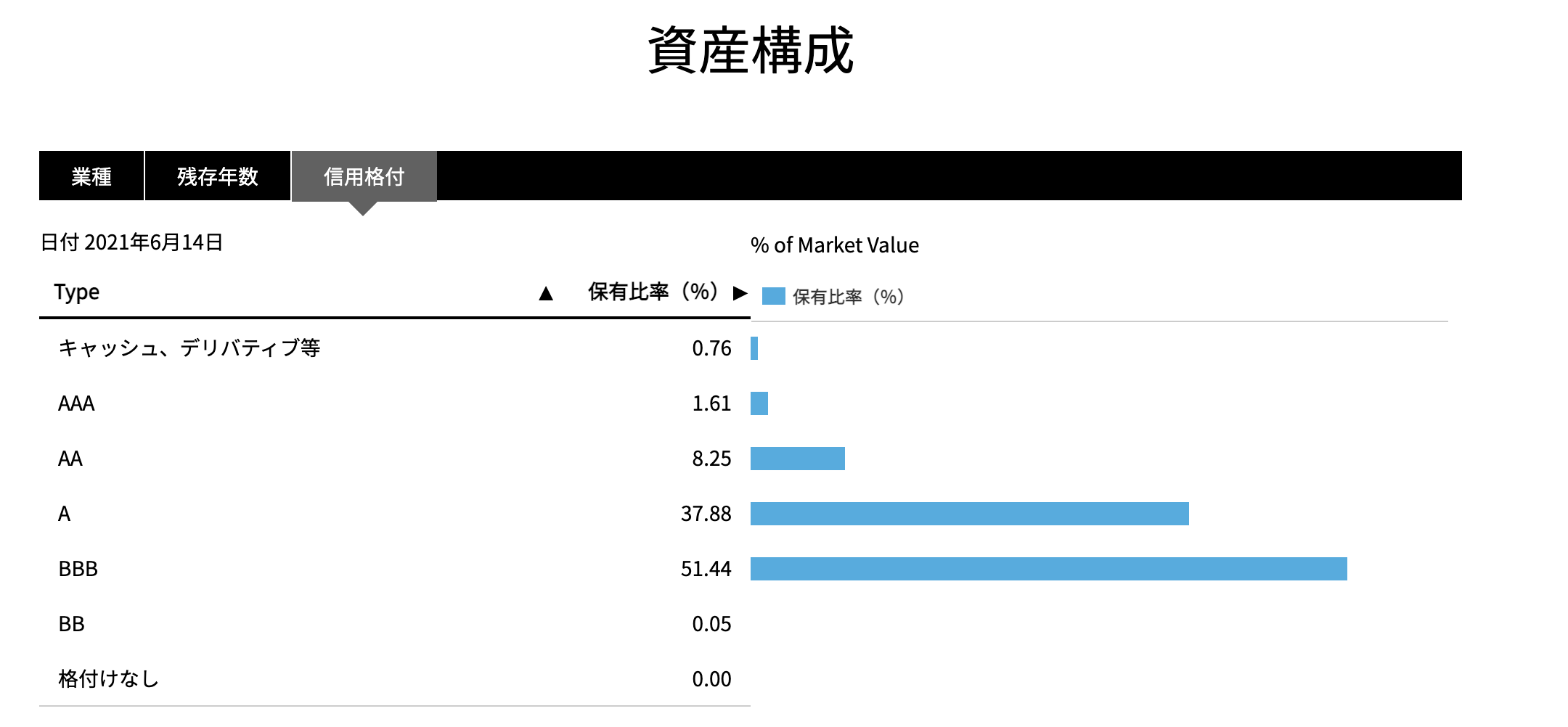

次に、信用リスクです。

以下は、LQDの信用格付け構成比です。全て投資適格社債で格付けが高くなっています。格付けの低いHYGの方が、金利上昇時にパフォーマンスがよかった理由がここにもあります。

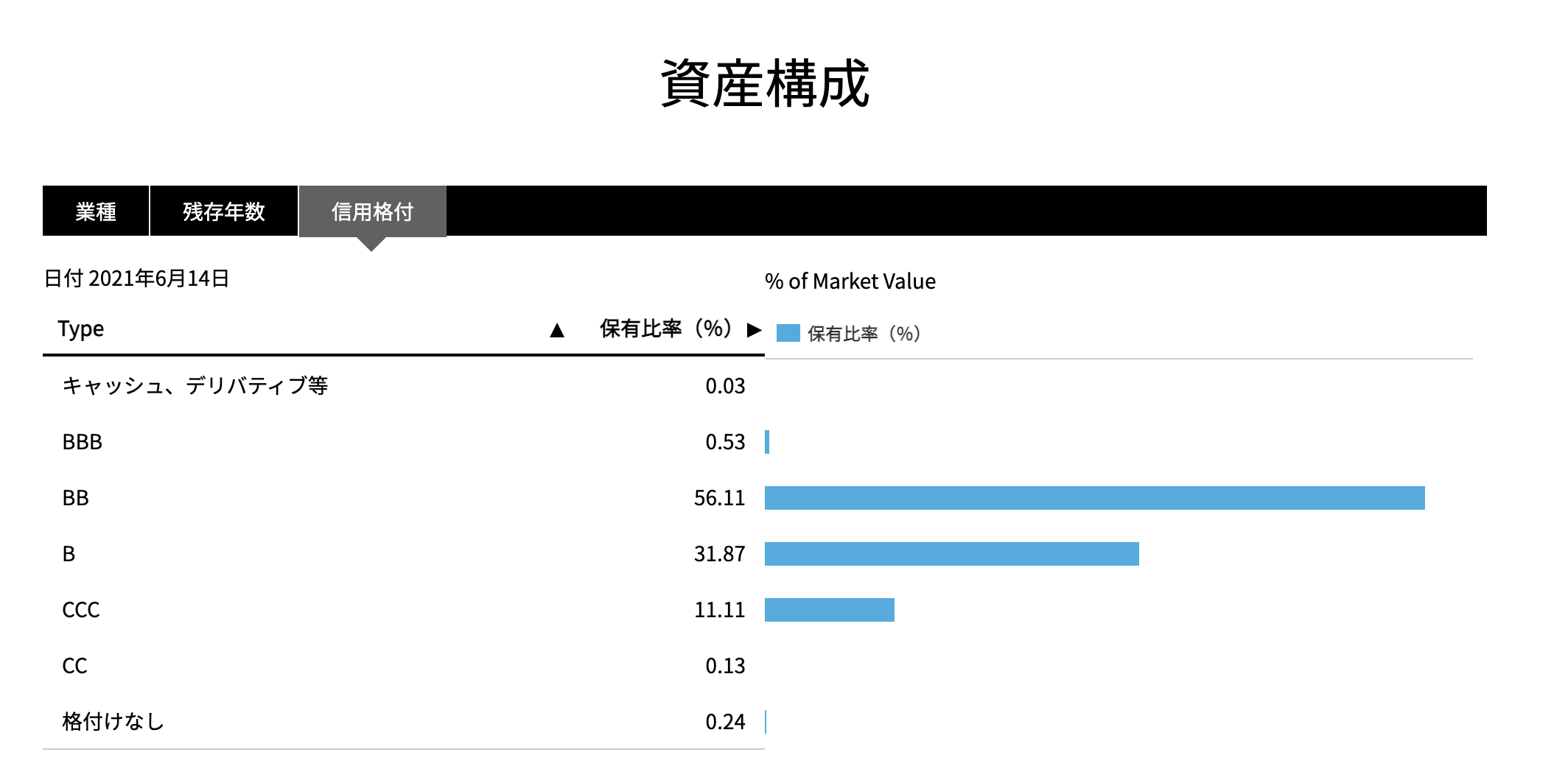

以下は、HYGです。全て非投資適格社になり、低格付け社債です。

まとめ

このように金利上昇局面での債券運用では、デュレーションとクレジットリスクを考慮した選択が必要になります。今回の金利上昇局面で大きなパフォーマンスの差を生まれました。単純に過去の実績だけで比較すると、格付けの高い安定感重視でLQDを選びがちですが、金利上昇局面では実際には異なった結果になりえます。

資産運用では、各アセットクラスの特徴を正確に把握し、アセットアロケーション(資産配分)に活かすことで、長期に渡り安定した負けない運用が実現できるようになります。

関連記事

2026.01.21

2026年1月20日の世界的株価急落~日米金利急騰が引き起こした市場混乱

2026年1月20日から21日にかけて発生した世界的な株価急落は、日米双方の政治的要因を起点とし...

- 債券(金利)

2025.12.19

日本経済の転換点?長期金利2%到達が映し出す「脱デフレ」の真実

[ 目次 ]1 19年半ぶりの節目到達が示す時代の変化2 2006年とは異なる経済構造3 株式市場が示...

- 債券(金利)

2025.12.19

【2026年投資戦略】米イールドカーブがスティープニング!狙い目の投資戦略は?【12/8 マーケット見通し】

本日のテーマは、「2026年投資戦略 米イールドカーブがスティープニング。ねらい目の投資戦略...

- 米国株

- 債券(金利)

- 超保守的な資産管理チャンネル