[ 目次 ]

はじめに

6月17日早朝、FOMCが終わり、その後パウエル議長が内容の報告と記者会見を行うことになっております。その中において、実際にテーパリングの議論をスタートする、もしくは、テーパリングについての話し合いがもたれた場合、恐らくマーケットに一定の動揺が走ると考えられます。そういったことがあった場合、マーケットの動きがどのようになるか、事前に予測をすることが本日のテーマとなります。

今回、テーパリングについての議論を検討する可能性について

テーパリングがすぐに始まる可能性はどれぐらい?

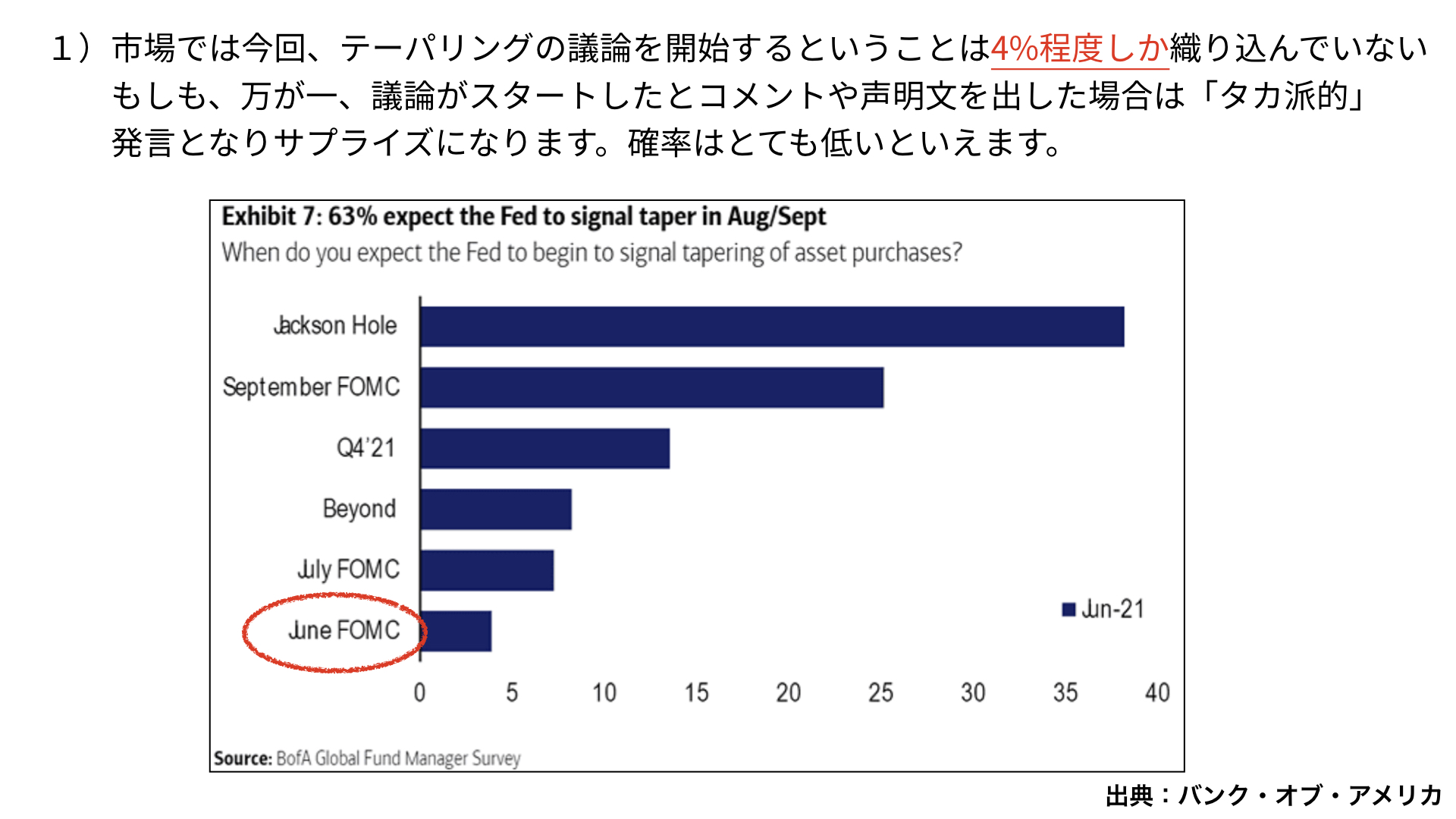

こちらの図表をご覧ください。まず、先ほど言ったように、テーパリングの議論に触れるかもしれません。ただ、そもそも、その可能性はとても低いと言われています。

一般的には、ニュースの記事などでテーパリングの議論がスタートするかもしれないという論調になっています。ただ、バンク・オブ・アメリカの資料によると、今月のFOMCにおいてテーパリングについて始めましょうという議論が行われる可能性は、4%ぐらいだとアンケートで出ています。

いつ頃に始まると想定されているのか

7月に関しても8%となっていますので、今月、来月にテーパリングの議論がスタートするのは、かなり確率が低いということです。

一方で、実際にスタートすると高い確率で予測されているのが、8月下旬のジャクソンホール。次に高いのが、9月のFOMCです。8~9月ぐらいにテーパリングの議論がスタートするというのが、メインのテーマになっています。

そういった状況の中で、今晩、もしもテーパリングの議論がスタートすると、これは明らかにサプライズであり、マーケットに強く出るタカ派的な内容となりますので、想定外、織り込んでいなかったということから、マーケットは動揺すると思われます。

パウエル議長の3月発言について

次に、こちらのスライドをご覧ください。もし、マーケットの想定よりもタカ派的な発言が出てくれば、FRBが何かに対してかなり警戒している可能性があると思ってください。

こちらにあるように、元々、3月FOMCの記者会見において、パウエル議長は「FRBは実際の進展を注視しており、予想では動かない」と明言しています。つまり、インフレについて懸念しているけれども、インフレが確実に進んでいると確認しなければ動かない。そして、雇用が完全に達成されたと言わない限り、動かないと言っているのです。

もしも何かにとりつかれたようにタカ派的な発言をしたとすれば、どれかについてすごく警戒していると、仮定として言えることになります。

パウエル議長のダッシュボードについて

パウエルさんが今後の利上げや、金融政策変更の判断材料にすると言われている、パウエルのダッシュボード。

この2大項目としては、完全雇用の達成。3.5%の失業率、黒人、U-6層の失業率、非大学層の失業率がどうなっているか。そういったところの雇用のゆがみをしっかりと回復したことが確認できない限り、金融政策の変更はないと言っています。

また、インフレ目標の達成。年平均で2%を達成しない限り、金融緩和を止めることはないと言っているわけです。ですから、このどちらかに警戒を強めていると考えられることになります。

現在の雇用状況

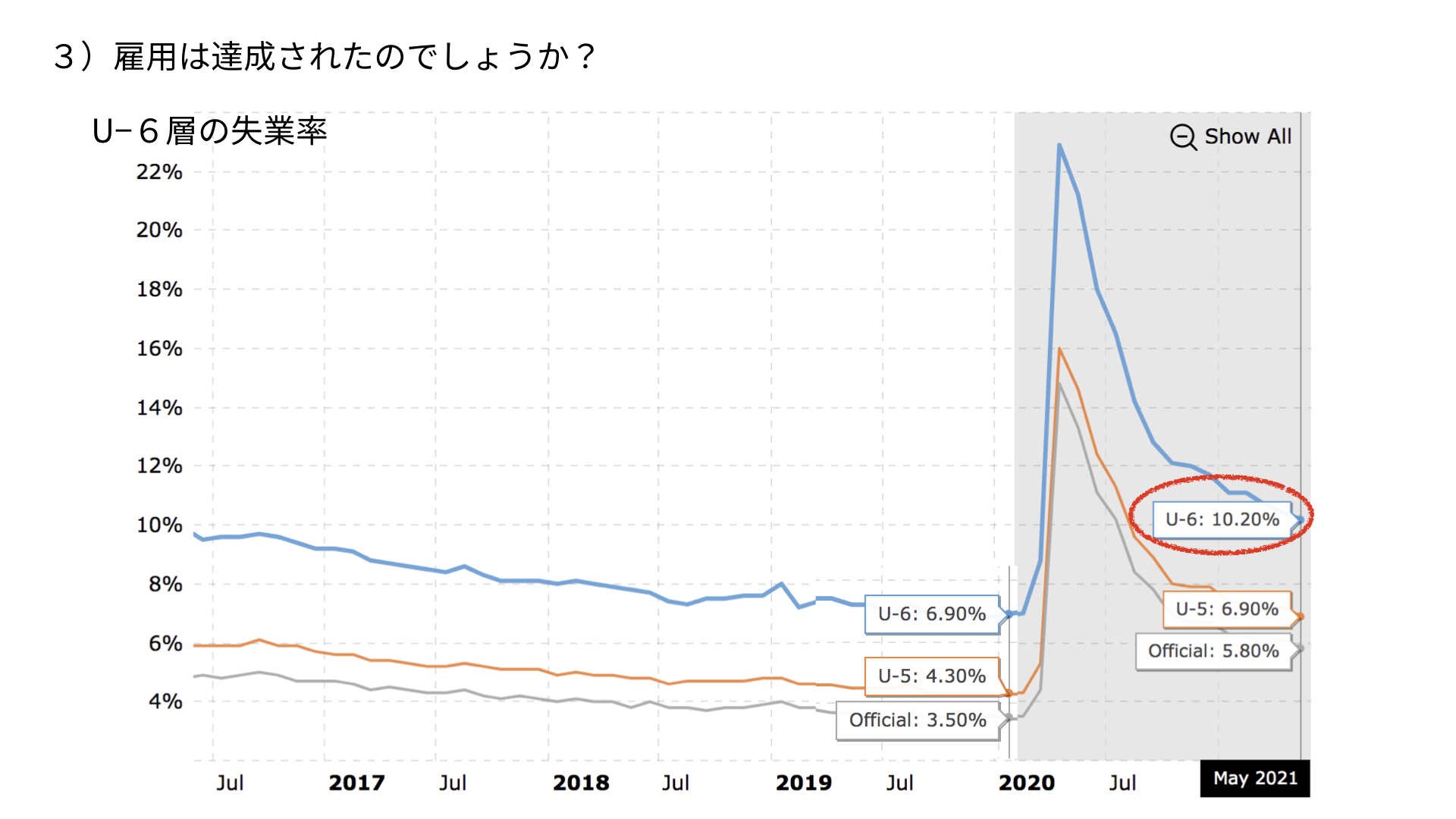

では、最初に雇用がどうなっているのか。現状を見るためにこちらのスライドをご覧ください。

U-6から見る現在の状況

雇用が達成されたのか、U-6を確認します。U-6とは、失業率だけではなく、自分では働きたいと思っているけれども、仕方なく正規雇用ではなくて非正規雇用という、実質的な失業率を表したものになります。こちら、コロナ前の6.9%から、今は10.2%。3%以上のギャップが達成されていない状況です。

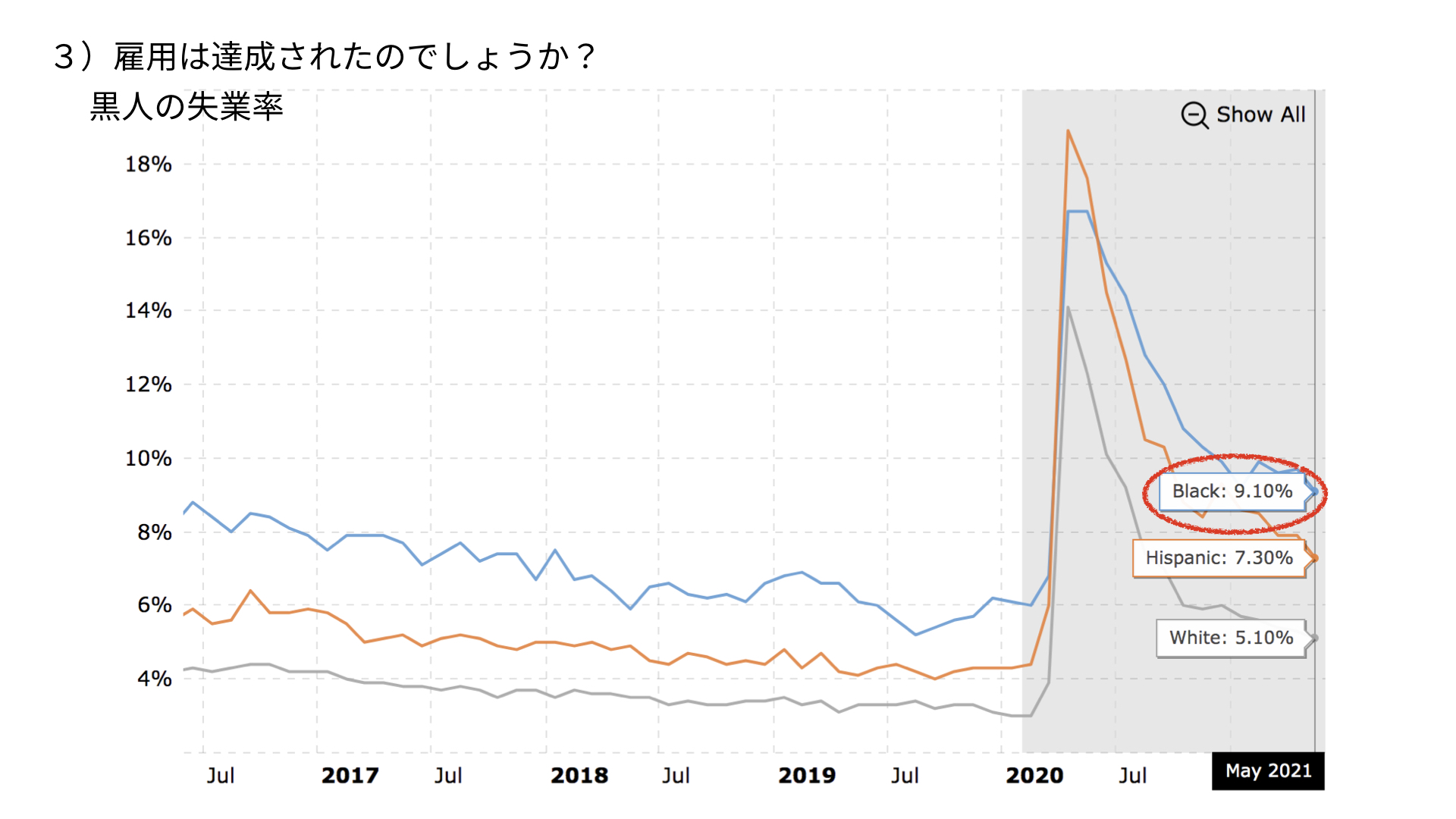

黒人失業率から見る現在の状況

次に、黒人の失業率になります。白人が5.1%の失業率に対して、黒人は9.1%。ヒスパニックよりも高い失業率がまだ続いていて、コロナショック前の6%から見ると、全然目標に届いていない状況になります。

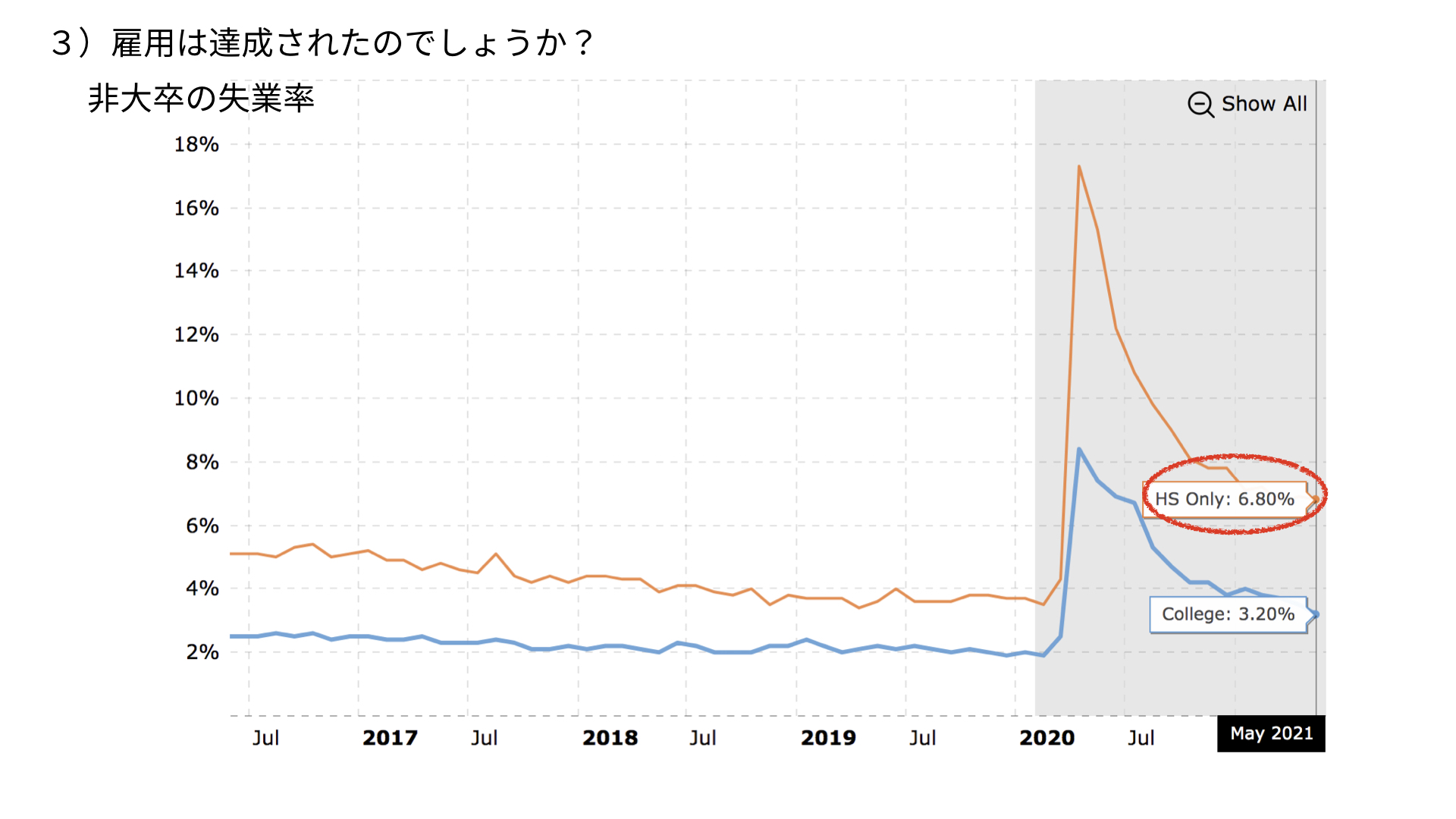

非大卒失業率から見る現在の状況

また、高校卒業前、非大卒の失業率も、コロナ前は4%近くになっていたものが、6.8%。このパウエルダッシュボードに入っている三つの失業率を見ても、全然雇用が回復していない、失業率が下がり切っていないことが確認できます。

ですから、そういったことを理由にテーパリングを始めるということは考えていないと、想定できます。

そうなってくると、もう一つの問題であるインフレに対する何かの懸念を持っているのではないか、インフレに対する警戒心を強めているのではないかと、もし今回テーパリングについての議論がスタートすれば、考えるのが自然です。

今回テーパリングの議論を検討した場合のFRBの本心

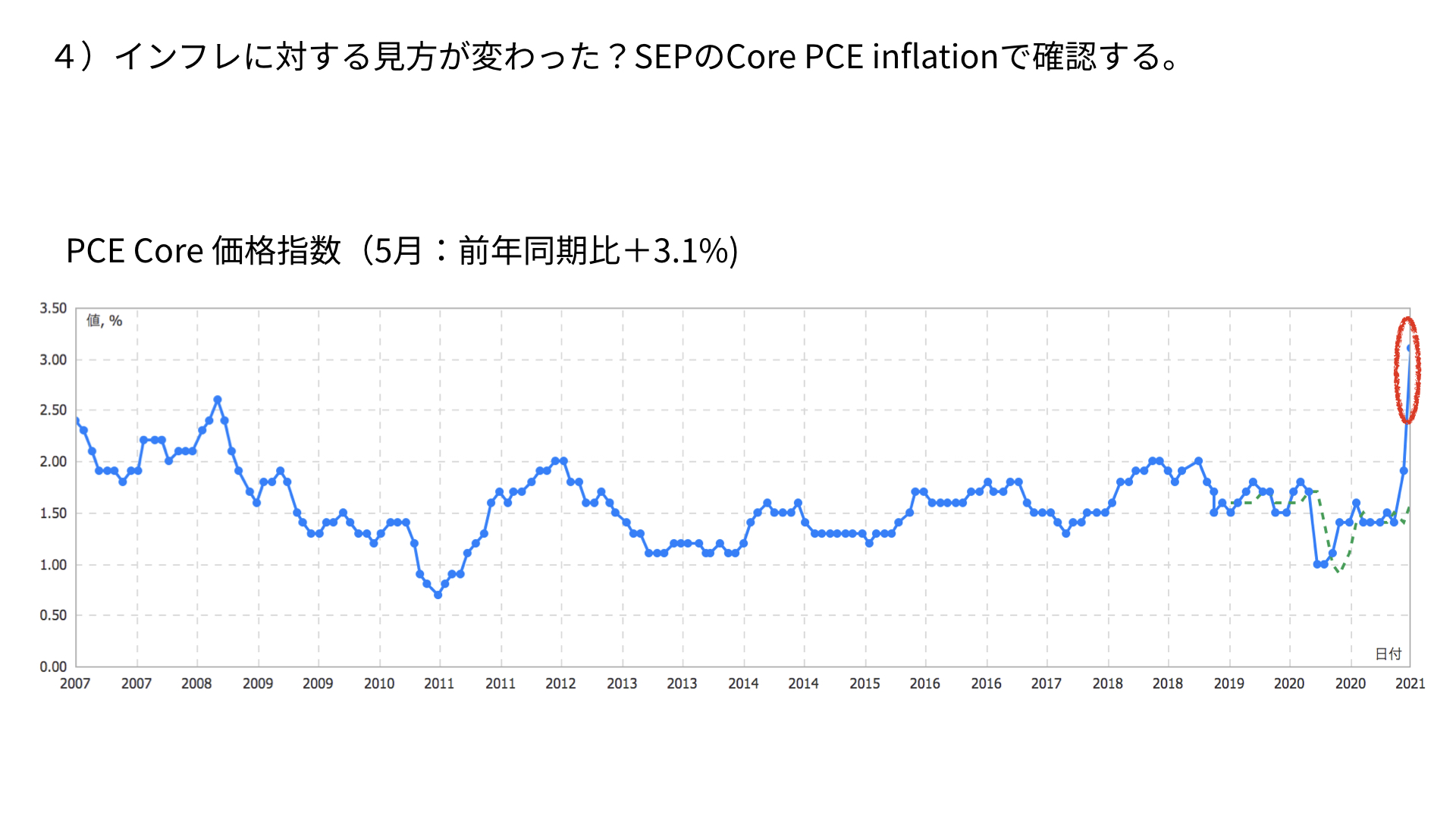

では、実際にインフレを見る場合です。以前の記事でもお伝えしたように、インフレ率にはCPIなどいろいろな指標がありますが、FRBが見ているのはPCコア価格指数になります。

価格指数、5月が前年比同月比プラス3.1%ということなので、2%大きく上昇しています。ただし、FRBは常々、これは一過性のもので、ずっと続くとは限らないと言っています。これが一過性と言うのであれば、今回、利上げは必要ありません。

ただ、一過性と言っている裏腹に、本心としては続くかもしれないと警戒している可能性があるわけです。

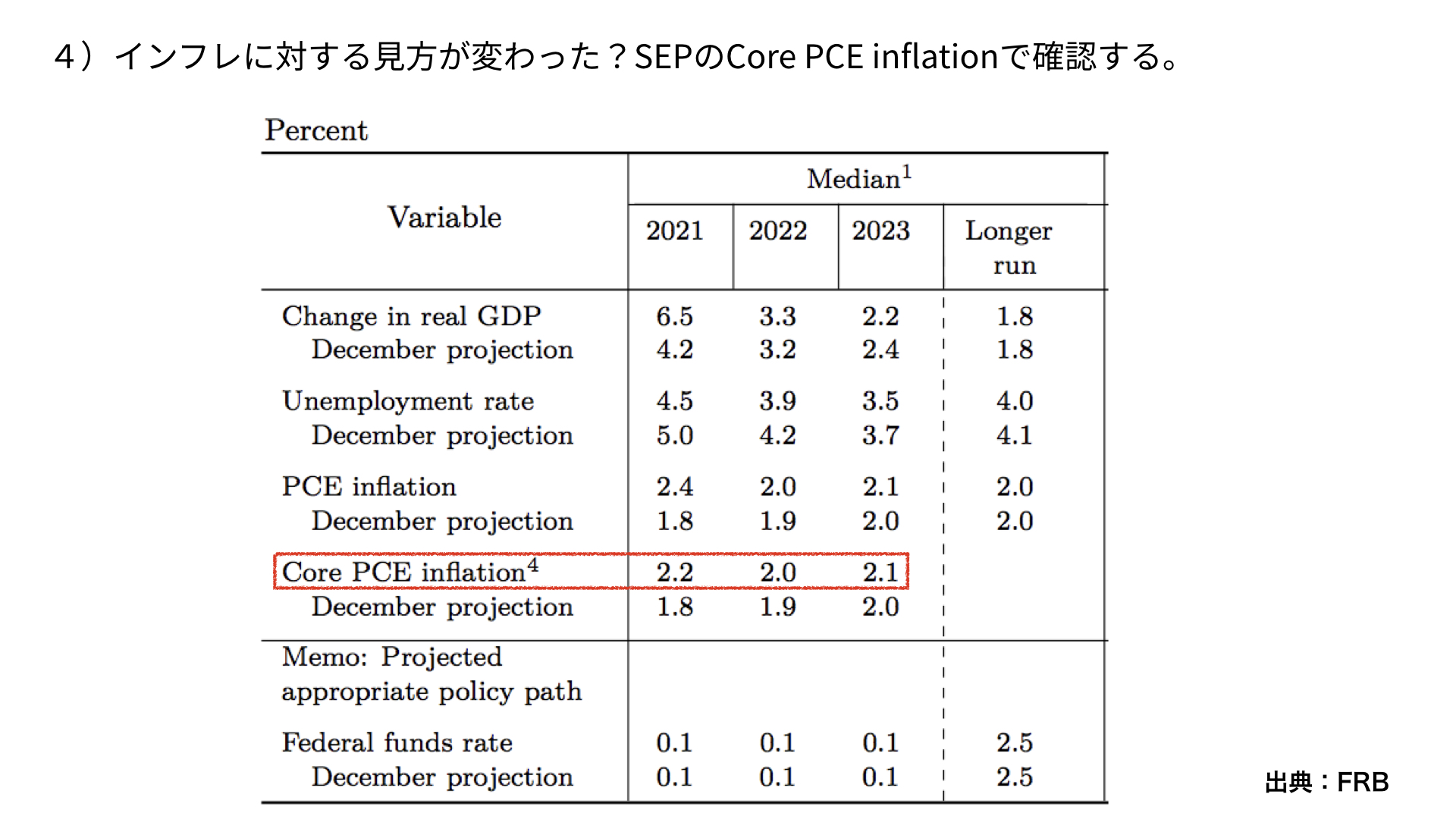

SEPの数値から言えること

今回、SEPという経済指標が出されます。こちらに挙げているのは、前回、3月に発表された資料です。そこに、コアPCEインフレーションという項目があります。2021年は2.2%、2022年は2.0%、2023年は2.1%となっています。

ですが、恐らく今回、テーパリングの議論をしている場合には、この数字が大きく上昇しているはずです。そのときには、例えば2021年の2.2%が、2.5%とか、2022年が2.5%になってくれば、平均2.0%を大きく上回っていると、FRBが予想を変えたことになります。

以前、かなりマーケットが懸念していた、インフレが続くのではないかという予想を、FRBが認めたことになります。マーケットとしては、この段階でインフレを懸念し始めることになると思われます。

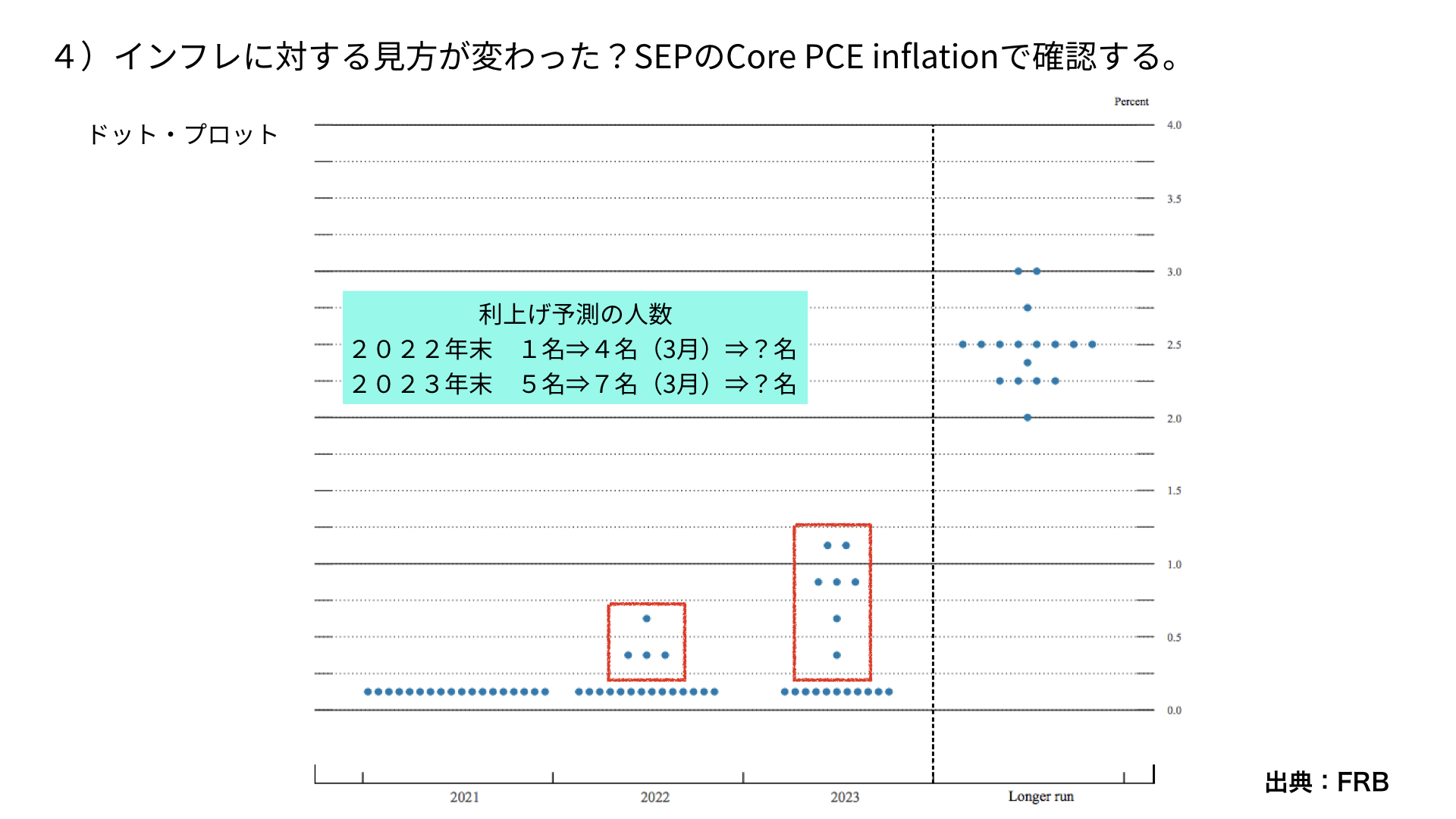

ドット・プロットから言えること

もう一つ発表されるものとして、ドット・プロットいうものがあります。こちら、2022年に利上げを行う可能性があると言った方が、前回は4名でした。今回、この人数が7~8名に増えてくれば、恐らく、2023年まで利上げをしないと言われていたものが、2022年の利上げに。つまり、インフレを懸念し、利上げを2022年に前倒しするだろうと、マーケットに示すことになります。そうなればマーケットは、やっぱりインフレを懸念しているのだと思うことになるでしょう。

さらに、2023年の予測の人数が、さらに7~10名と増えてくると、間違いなく2023年に利上げしそうだとマーケットが捉える可能性があります。こちらのドット・プロットも必要になります。

ここまでのまとめ

ということで、今回、もしもテーパリングについての議論がスタートした場合、マーケットにとってサプライズになります。サプライズになった場合、どれにFRBは懸念を示しているかというと、ここから見る限り、インフレーションだろうと分かってきたことになります。

もしサプライズ時の考えうるマーケットの反応について

インフレーションに懸念を示したことに対して、マーケットがどういうふうに反応したかがとても大事になります。なぜかと言うと、FRBが今回テーパリングの議論をスタートしたことはサプライズであるものの、それを待っていましたと市場関係者が思っている可能性がありますし、待ってくださいよと思っている可能性もあるからです。

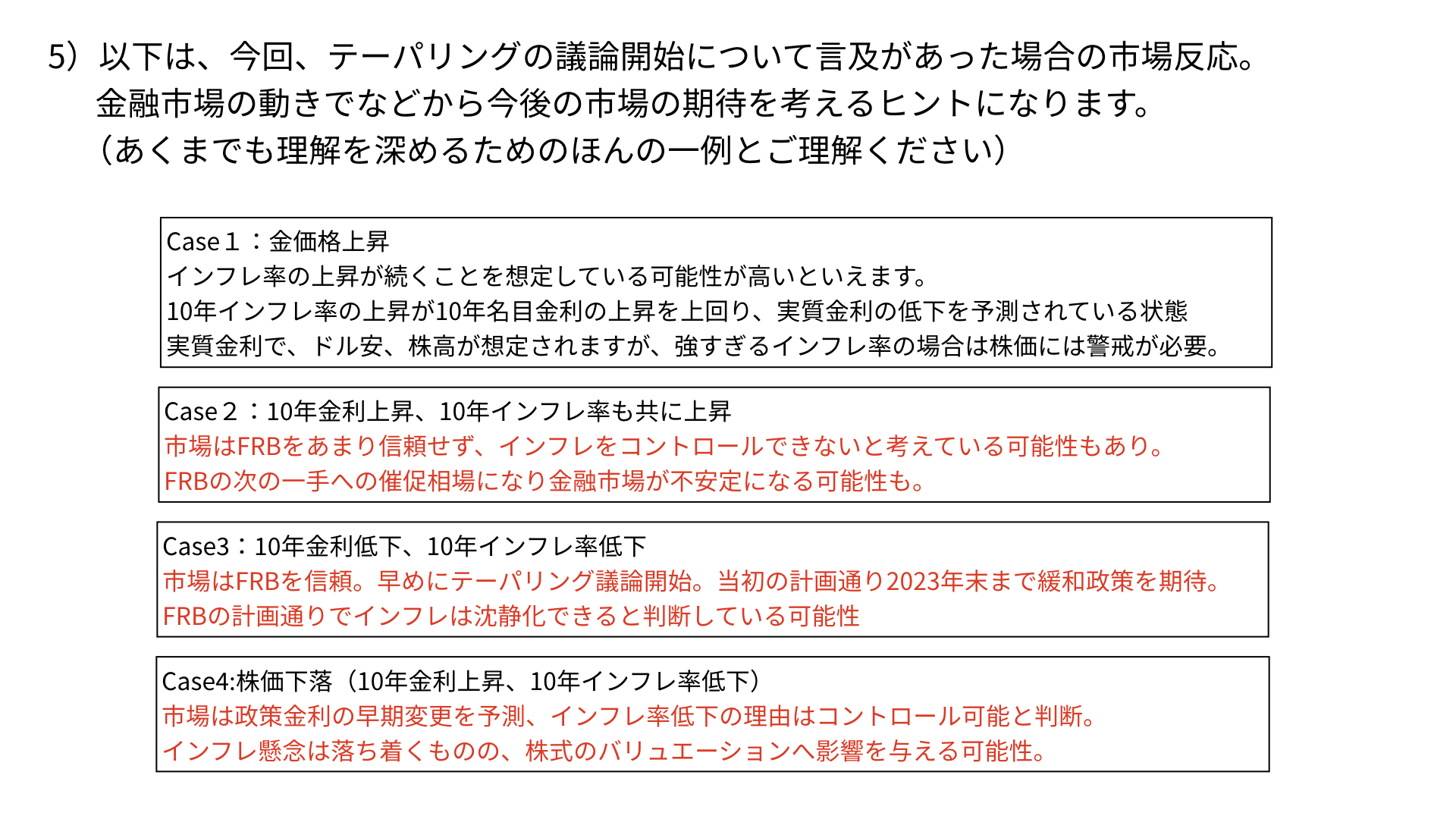

想定されるケースについて

つまり、どういう結果が出るかというのは、マーケットが正しい答えを持っていることになります。実際に発表され、木・金、月曜日と3日間をかけた後の、いろいろな資産価値の動きによって、FRBの採った行動に対して、マーケットがポジティブに受け取ったのかどうかが分かってきます。そこで、具体的にどういうことが想定されるか、見ていきたいと思います。

今から取り上げるのは、ほんの一例になります。あくまで、これは今回サプライズが起こった場合です。実際に今回発表される内容が全くテーパリングについて考えていないとなれば、この一例は当てはまらないものになります。もし、そうなった場合でということで、ご理解いただければと思います。

ケース1

ここでは、ほんの一例としてケースを四つほど挙げてみました。一つ目のケースは、テーパリングの議論がスタートしたことによって、金価格が上昇したというニュースを受けた場合。このときマーケットは恐らく、本来FRBがインフレーションを気にしたことによって、今後インフレが続いていくのではないかと懸念していると思ってください。

インフレが続いていくだろうということで、金を買っておけば、インフレヘッジができるんじゃないかと思っている状態です。どういうことかというと、10年インフレ率が上昇していながら、名目金利があまり上昇しない。つまり、実質金利がマイナスになる状況です。そうなるとドルの価値が目減りする。だからこそ、金を買っておこうという動きが出てくるのではないかということです。

実質金利がマイナスになるということは、株価にとってはプラスになります。ただし、インフレ率がすごく上がっていくと、それは株価にマイナスです。強すぎるインフレについては懸念がありますが、金が上がっていく状況になると、もしかしたら、意外に株価がプラスになる可能性があるとも考えられます。

ケース2

ケース2としては、10年金利が上昇して、10年のインフレ率も上昇するというようなことです。今回、FRBがいち早くマーケットの予想を裏切って、出口戦略を考え始めた場合、通常であれば金利、インフレを鎮静化できるようになっています。にもかかわらず、それに逆らうように金利が上がっていく、インフレが上がっていくのは、市場関係者が、FRBによる今後の金融政策で、インフレをコントロールできないかもしれない、FRBは信用できないと思っている可能性があるのです。

つまり、今回始めたようなテーパリングの議論だけでインフレが鎮静化できるとは思っていない。だったら、次の一手を早く打ちなさいという、一般的に言う催促相場になる可能性があります。金利がそのうち上がってくるだろうということで、金利が上がり、インフレもコントロールできないだろうという形になってくることがあります。そうなった場合は、マーケットがかなり荒れてくる可能性があります。

つまり、催促に答えないFRBと、催促を促す市場ということで、そこで癇癪(かんしゃく)が起こる可能性があります。こういったケースは注意が必要かと思います。

ケース3

三つ目は、10年金利が低下し、10年インフレ率も低下した場合です。こういったケースは、市場がFRBを信頼しているのではないかと考えられます。今回、テーパリングの議論を開始したことによって、当初の計画通り、粛々と2023年まで低金利政策をちゃんと続けてくれるのではないかと、FRBの政策に従うようにマーケットが落ち着くということで、インフレも沈静化できる。金利も緩やかに上昇していくし、23年まで低金利が続くということは、今まで通り、マーケットはゴルディロックス相場が続くのではないかと、ポジティブに捉える可能性もあるということです。

ケース4

そして、最後の四つ目です。株価が下落しましたという場合。これは恐らく、10年金利が上昇し、インフレ率が低下していることになります。FRBが政策を変更して、少し早めに利上げを行ったり、少し早めにいろいろな対応をしてくれたりするということによって、金利が上がっていることを想定しています。ただし、インフレが鎮静化することによって、今後、インフレ懸念が少なくなってくるということで、FRBに対して信頼を持っているということになる可能性があります。

ただし、残念ながら名目金利が上がってインフレが下がっていくということは、株価のバリエーションとしては、実質金利がプラスに向かうことになります。PERの評価が下がる可能性があるとして、株価が下がります。つまり、株価にとっては逆風になる可能性があるということです。

終わりに

今、一例として四つを取り上げてみました。今回お伝えしたいのは、サプライズが起こった場合、マーケットの反応を見て、その後のマーケットの期待がどういうふうに裏切られ、マーケットが今後どういうふうに取り組んでいくかは、マーケットの反応でしか分からないことがあるということです。

今回のようなFOMC開催の前に、結果がどうなるのかを予測することも大事かと思いますが、結果が出た後、数日間のマーケットの動きをしっかりと見る方が大事です。いろいろなニュースに惑わされることなく、しっかりとご自身の目で金利の動き、株価の動き、金の動き。そういったものを見ながら、冷静に、自分の持っている資産のこれからの価値がどうなっていくか、分析いただけることが保守的な運用の一つになると思います。もしサプライズが起こったときには、ぜひ冷静に対応していただきたいと思っています。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル