[ 目次 ]

はじめに

皆さんこんにちは。ファミリーオフィスドットコムです。本日は6月23日水曜日。今週の中間チェックをお伝えします。

本日のテーマは、今アメリカ市場で起こっているリフレトレードの巻き戻しと、それをうまく解釈し、いいとこ取りをしているようなアメリカ株式市場についての今後の見通しをお伝えすることです。

リフレトレードについて

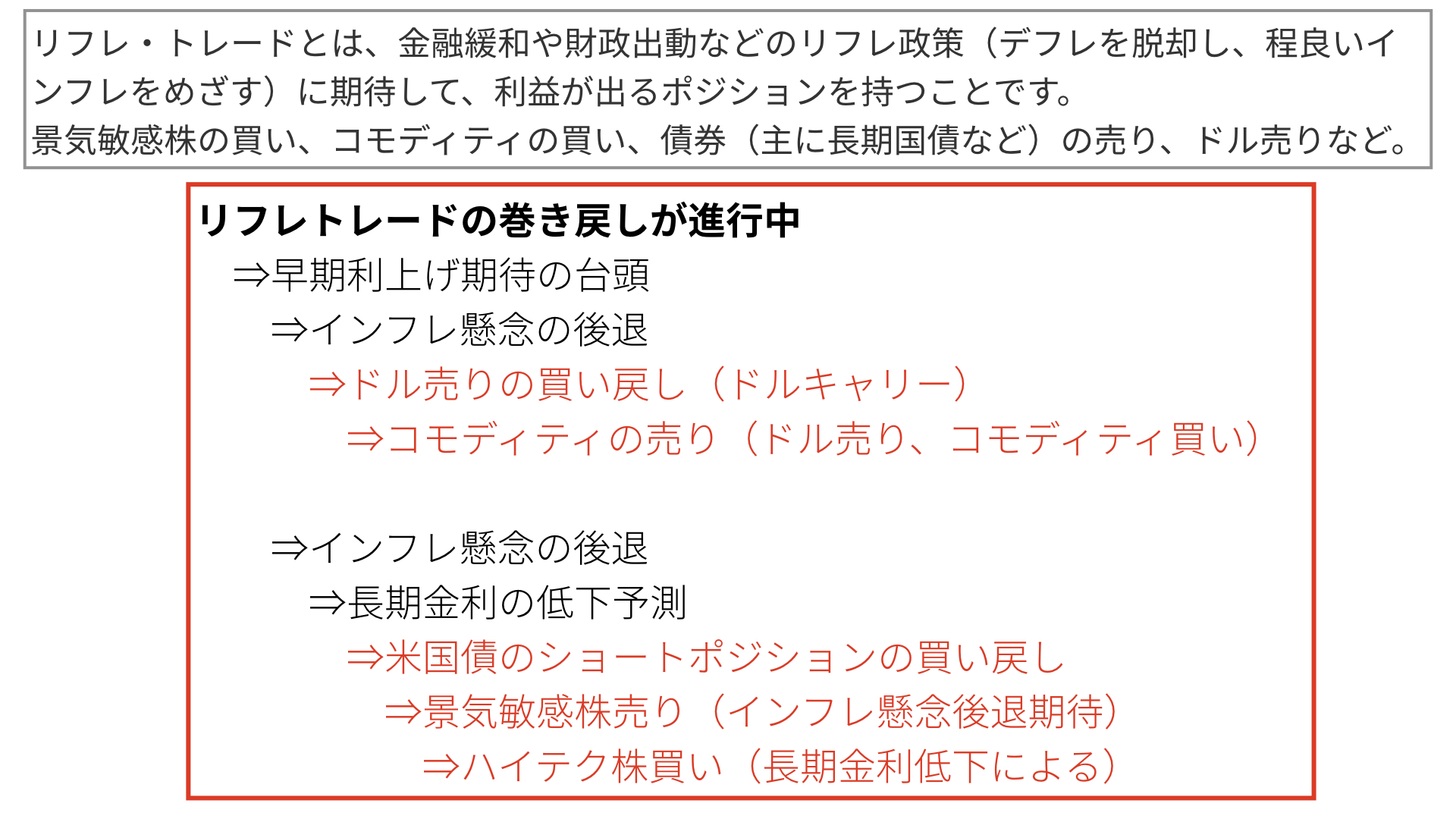

早速ですが、こちらのスライドをご覧ください。リフレトレードという言葉をお聞きになった方も多いかと思います。

バイデン大統領の大型財政出動やパウエル議長の金融緩和策が続く政策を、リフレ政策といいます。目的にしているのは、デフレをどうにか脱却した、程よいインフレの中での経済成長です。

そういった政策に便乗し、利益の出やすいポジション、取引を行うことをリフレトレードといいます。例えば、景気が拡大することによって景気敏感株を買ってみたり、コモディティ価格を買ってみたり、債券を売ってみたり、ドルを売ってみたりという動きになります。

ここ一週間の市場の動き

なぜコモディティの買いが起こるかというと、これはずっと低金利を続けることによって、ドル売りドル安が続くだろうと、ドルを使ってコモディティに投資をします。景気は拡大するから、コモディティ価格が上がってくることにかけた取引になります。

金利が上昇すると債券が売られます。緩和的財政によって金利が上昇していくことを目指しているということで、債券が売られるなどの動きが出るのです。

あとは景気拡大による景気敏感株の買いです。ポジションを閉じることを巻き戻しといいますが、15~16日のFOMC後、リフレトレードの巻き戻しが進んでいるというのが、この一週間近くの株式市場、金融市場の動きになっていると、皆さんにはご理解いただきたいと思います。

リフレトレード巻き戻し(1)

具体的には、早期の利上げ期待が今回台頭しました。2023年頃には2回ぐらいの利上げがあるのではないかと、サプライズとして出てきたわけです。早期の利上げ期待が台頭したことによって、今度はインフレの懸念が後退し、ドルの買戻しが起こっています。インフレを懸念しなくていいということは、短期金利が上がっていくことになります。そうなると、ドル売りのポジションが苦しくなり、ドル売りを買戻し、ドル高が進むことになります。

ドルを売って、代わりに買っていたコモディティも、生産しなければいけないということで、売られます。今は、ドル高のコモディティ安の動きが起こっているというのが一つ目になります。

リフレトレード巻き戻し(2)

二つ目は、インフレ懸念の後退です。これも同じですが、それによって今度は長期金利の低下予測が出てきます。つまり、インフレにならないだろうということで、さほど金利を上がる必要がない。ということは、低い金利でもインフレをコントロールできるだろうと、急激な金利上昇を織り込まなくなります。そうなってくると、米国債のショートポジション、金利上昇にかけていた人たちが買い戻すことになります。

今度はインフレ懸念が後退したことによって、今まで買われていた景気敏感株が売りの対象になります。しかし、低金利が続きますので、長期金利も低下し、ハイテク株を買いましょうという動きが出てきます。こういったリフレトレードの巻き戻しが進んでいるのです。

リフレトレード巻き戻しの背景

こういったキャリートレード、リフレトレードの巻き戻しというのは、必ず一定期間起こるのです。なぜかと言うと、取ったポジションを必ず戻さなければいけないからです。

例えば、ドルが安かったり、円が安かったりしたときのキャリートレードも、必ず巻き戻しが起こるように、ショートポジション、ロングポジションは必ず取っていかなければなりません。そういった流れから、リフレトレードが起こりうるような状況がFOMCであったということは事実だと思います。

今の状況はいつまで続くのか

では、この状況がいつまで続くのかを考えます。

パウエル議長の証言について

今週一番注目されていた、パウエル議長の下院議員での証言内容について、記事をご覧ください。

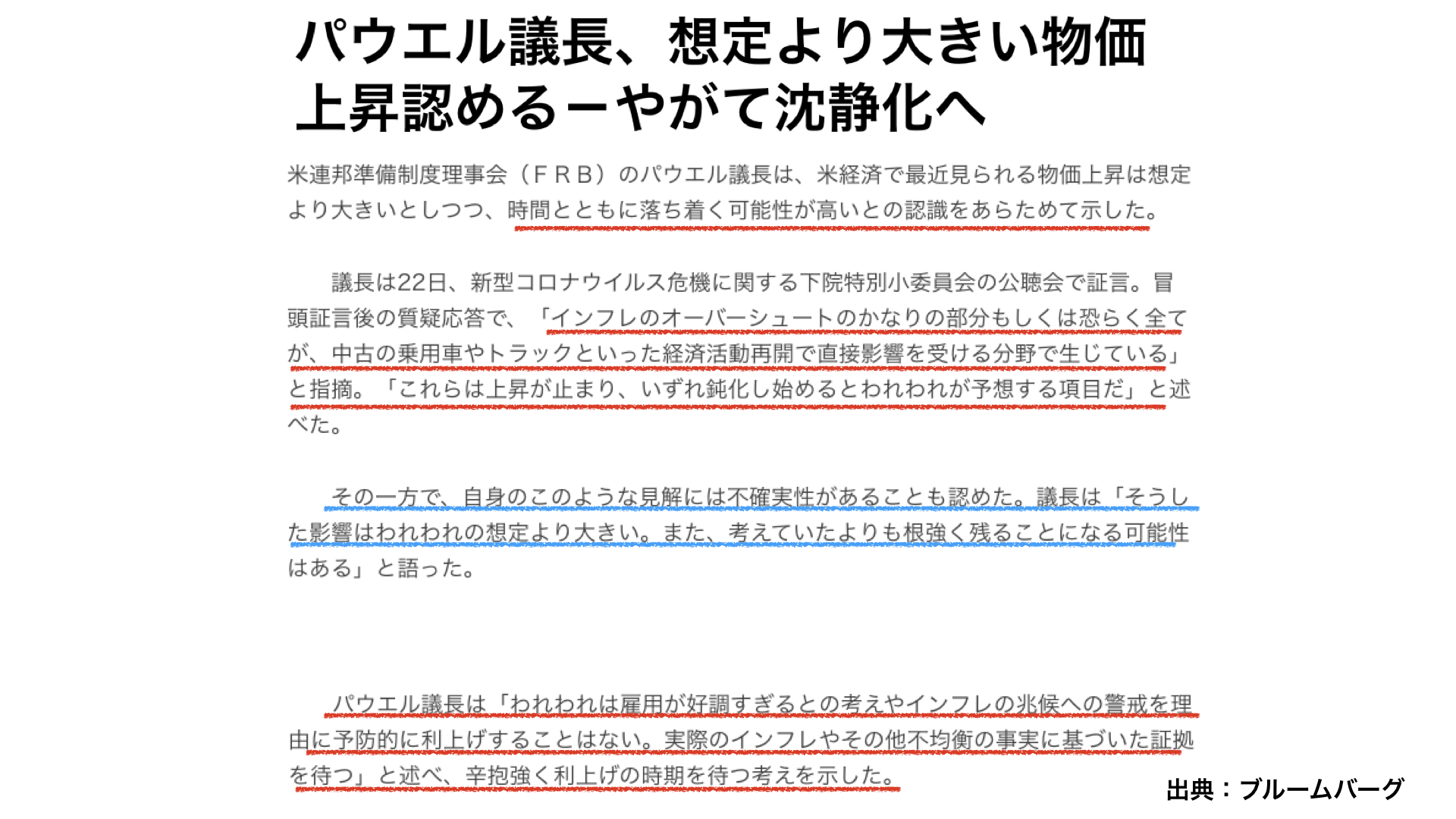

パウエル議長が、今まで認めていなかった、想定よりも大きな物価上昇を認めたという見出しになっています。青い線と赤い線を引かせていただきました。赤い線が今までといってきた内容と変わらないこと、青いところは今回初めて認めた、発言した内容になります。

今までと同様の発言内容について

赤線の部分にあるように、今までパウエル議長は、時間の経過とともにインフレは落ち着くと言っていました。また、インフレの主な要因は中古自動車やトラックなどの経済再開に伴い、インフレが起こっただけであり、これはいずれ鈍化すると言っています。こう言ったことは今まで全く変わりません。

また、雇用が好調すぎるとの考えや、インフレ兆候への懸念を理由に、予備的、予防的に利上げすることはない。ちゃんとした実績を伴って、初めて利上げすると、パウエル議長が終始一貫言っていることと同じ内容が、今回も言われています。

今までと異なる発言内容について

一方で、青い部分です。自分の見解としては不確実性があるとしています。そして、私たちが想像している以上のインフレの影響が長く、強く残ることがありうると伝えていることになります。

世界の中央銀行といえるFRBの議長、パウエル議長がこういうことを言えば、火消し発言と捉えられる。利上げが2023年に二回程度あると出てきたものの、それはあくまでも参加者の投票によるもので、決定事項ではない。今までと変わらず低金利政策が続き、インフレを少しずつ認めながら経済を拡大していく路線に戻るかと思われていました。

しかし、実際には先ほど言ったようなトレードが続いている。昨日の経済指標、主要指数を見ると分かるのですが、ダウ、S&P500、ナスダックの中で一番上がったのがナスダックです。ナスダックは0.79%上がり、ダウは0.2%しか上がっていないということなので、景気敏感株よりもハイテクグロース株の方が大きく上昇していることになります。

これだけの状況で、今までずっとハト派だったパウエル議長が、タカ派とまでは言いませんが、中立からタカ派寄りの、影響が残るかもしれないという発言をしたにもかかわらず、債券の金利は、10年債で1.465%と低下している状況になります。

このようにパウエル議長がある程度の方向性を示すことにより、鎮静化させようとしたにもかかわらずリフレトレードが続いているということは、今まで取っていたリフレトレードのポジションまき戻しはこれから続いていくだろうと、一時考えておく必要があるかと思います。

では、そういったリフレトレードの巻き戻しはいつ転換点を迎えるのかです。

アメリカ金利のイールド・カーブ

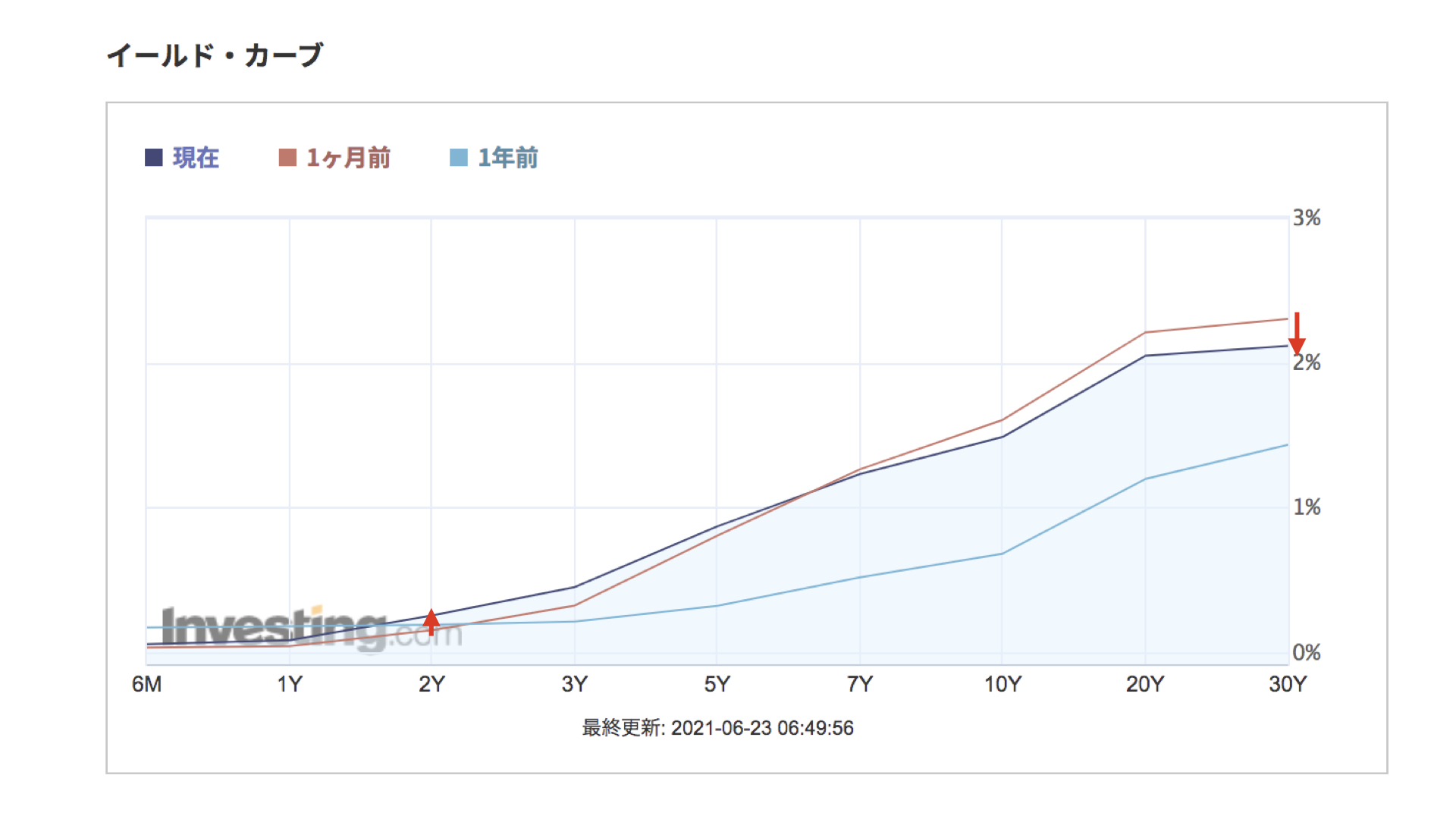

こちらのイールド・カーブをご覧ください。アメリカ6カ月~30年のイールド・カーブ、金利を点でつないだものになります。赤い線が1カ月前、紫の線が現在のイールド・カーブになります。赤矢印で示している2年の金利は上昇していて、30年金利が低下していることになります。

フラットニングが何を指すのか

前回記事でもお伝えしたように、フラットニングが続いている状態になります。ただ、フラットニングといってもまだまだ傾斜のついたフラットニングなので、さほど心配はありませんが、フラットニングが何を示しているのかに対して、私はすごく興味を持っています。

これはあくまでもリフレトレードの巻き戻しによった、短期金利の上昇、長期金利の低下であればいいです。しかし、今回パウエル議長が、インフレの影響が残るかもしれないと言ったことに対し、マーケットが、FRBの言ってきた政策は間違えていた、FRBの政策が後手に回ったことが今後の景気を腰折れさせるのではないかと、景気後退を織り込んだ長期金利の低下であれば問題です。

もちろん、リフレトレードの巻き戻しが中心になる金利低下だと思いますが、それに加えて、景気後退のことをニュアンスとして持っているのであれば、それはかなり警戒すべきイールド・カーブとなります。

景気後退のニュアンスを含んでいる場合注意すべきこと

こういった形状のとき、注意する必要があることが一つあります。今まではこれから業績相場に入り、金融を引き締めていって逆金融相場になっていくと思っていましたが、この段階で業績相場を飛ばす可能性が、理論的にはあるのです。

この後、絶対に業績相場が来ると断言するのではなく、シナリオを大きく左右する可能性がある、金利、インフレ、FRBの政策かじ取りがどうなっていくのかをしっかりと見ていく必要があると、覚えておいてください。

長期金利の低下はハイテク株の買いだと思っていた今までは思われていましたが、もしも景気後退を示したイールド・カーブだとすれば、ハイテク株の成長性低下を意味することになり、売りに入ります。金利低下が続くものの、ハイテク株が売られている状況になった場合は、金利低下がマイナスに左右し始めているのではないかという観点で見てください。

リフレトレードの巻き戻しが終わる時期について

そういったいくつかのシグナルが、これから出てくる可能性があります。かなり確率としては低いと思いますが、イールド・カーブの形状が何かを示している可能性があると頭の片隅に置いてください。今、リフレトレードの巻き戻しが起こり、株高、債券高、ドル高のトリプル高とあまりあり得ない状況が続いていますが、必ずいつか終わりが来ます。

終わるきっかけは、例えば7月7日FOMCの議事録内容であったり、もしくは要人発言であったりということも、十分にあり得ます。マーケットは楽観視する動きが日に日に増えてきていますが、注意をしながら見ていく必要があるかと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル