[ 目次 ]

はじめに

バイデン大統領のインフラ投資案、アメリカ金融機関のストレステスト、重要指標の確認、金利動向の確認を一通り行います。そして、後半には今週の重要指標として、中長期の投資に影響を与える指標と見方、ポイントをお伝えしたいと思います。

6月21日~25日の経済指標と金融市場分析

こちらのスライドをご覧ください。先週一週間を簡単に振り返ります。特に私が取り上げたのは、こちらの4つの指標です。これは、中長期的にかなり大きな影響を与える可能性があるものです。しっかりと確認をしていきます。

先週一週間、日経平均は月曜、大きな下落からスタートしました。ですが、その後アメリカ株は堅調に推移します。前半、ナスダックが好調で、後半ではS&P500が上がるなど、アメリカ株式投資の環境が良くなってきています。そのためマーケットには安心感が漂ってきています。

こういったときは、経済指標をしっかりと見て、中長期にどういう影響を与えるのかを確認することが、とても大事だと思っています。本日はこれらの4つの項目を確認します。

5月中古住宅販売について

まず、5月中古住宅販売についてです。前月、585万戸から580万戸という形で減っています。4カ月連続の減速でしたが、価格は過去最高値を更新中ということで、少し高いという感覚を持っているかと思います。ただ、実際は売り出しから販売までの日数が過去最短ですので、売ればすぐに売れる状況です。中古住宅はかなり強い需要が続いていると言えます。

アメリカ住宅指標の中でかなり重要な位置を占める中古住宅販売は、かなり好調を維持しています。中古住宅、もしくは住宅関係からの崩壊は、今のところ考えにくいです。

5月新築住宅販売について

翌日23日には、5月新築住宅販売が発表されました。前月86.3万戸から76.9万戸ですので、かなり減ったと思えます。中身を見ると在庫が4.8%増え、在庫比率も4.6カ月が5.1カ月、販売中央値が前年比プラス11.4%ですので、新築住宅がかなり高い状態になっています。木材価格が一時高かったということもあり、中古住宅販売件数よりも圧倒的に、年換算で少なくなっています。

足を引っ張ってくる可能性が確認できますので、今後のマーケットの見方としては、中古住宅販売よりも新築住宅販売が足かせになり、引っ張ることがないかについて、チェックが必要かと思います。ただ、総じて見れば、住宅関連で崩れる要素は、今はないと言えるでしょう。

新規失業保険申請件数

24日、新規失業保険申請件数が出ました。こちら、前回41.8万人から41.1万人です。9月末に失業給付金の上乗せが終了しますが、現状、25州で打ち切りが決定します。徐々に新規保険失業者件数は減ってくると思われます。

この指標が減っていくことを確認すれば、パウエル議長を含めたFRBメンバーが気に掛けている雇用の問題が、解決に向かっていく可能性があります。

今回の現象、細かなレポートを見ると、失業保険の給付上乗せを切ったところから、完全に雇用が回復していることが分かります。今後、さらに雇用が加速する可能性が高そうだと分かっています。

5月個人所得、個人消費支出、PCEコア価格指数

次に、先週、特に注目されていた、6月25日発表の5月個人所得、PCEコア価格指数を確認します。

個人所得は若干減っています。これは2カ月連続の減少となります。ただ、政府給付金による反動ですので、問題はないでしょう。

・個人消費支出について

次に、個人消費の支出についてです。実質ベースで、インフレを加算すると財への支出が2%減っていて、消費に関する支出が0.4%増です。財に対する支出よりもサービスの方が伸びてはいるものの、若干鈍化気味だということが気になります。今後、給付金減少により、個人支出に影響が出てくると、GDPに大きな影響を与えてきます。ここは注目が必要かと思いますが、今の時点では大きな問題ではありません。

・PCEコア価格指数

最後に、最もインフレに大きな影響を与える、PCEコア価格指数についてです。こちらも予想の範囲内となりますので、大きな問題はないと言えます。こちらは給付があった、経済が再開した、供給の制限があったという3点セットで上がっているということで、マーケットはあまり反応していません。

・ここまでのまとめ

これら4つの重要指標を振り返ると、大きなマーケットの変調はきたしていないと判断できるかと思われます。

投資への待機資金について

続けて、ゴールドマンサックスの記事を確認します。ゴールドマンサックスが予想するところでは、家計、企業を含めて、お金がかなり滞留しているとのことです。今年後半にかけて5,000億ドル(55兆円)ほどのお金が流入することが予測されるため、株価にプラスだというニュースが出て、マーケットは好感しています。

アメリカの時価総額は大体25兆ドルなので、今回のお金が入ってくると、2%ほどのインパクトがあるということが、株価にとって当然プラスになります。ただ、これが永遠に続くわけではありませんので、短期需給の問題となります。これは素直に受け取っていいものの、中長期の方向性は変える必要がないということも記事となっています。

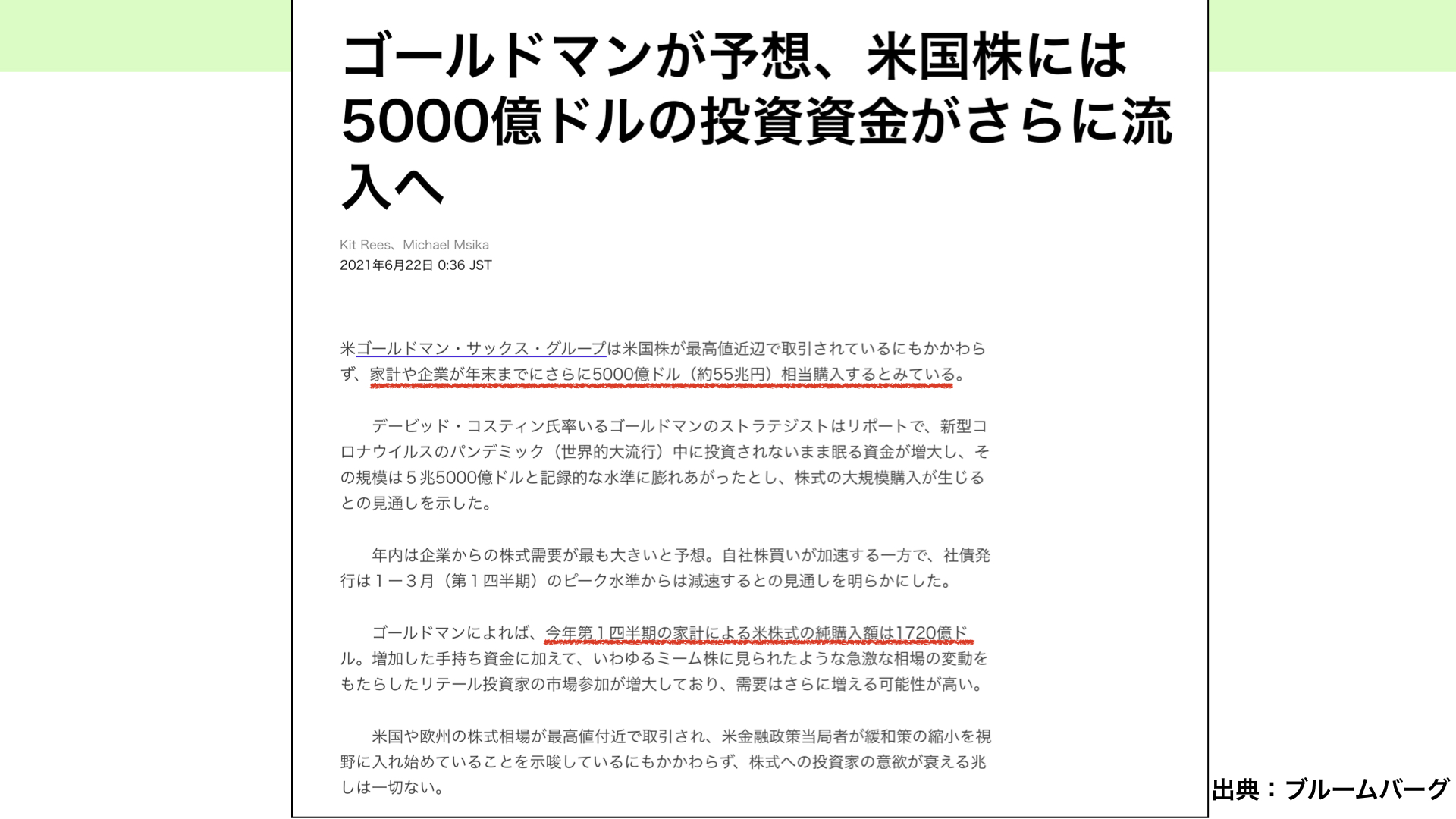

米国金融機関のストレステストについて

次のスライドをご覧ください。ストレステストとは、株価や経済が大きく後退したときに、銀行の経営状態がどうなのかをチェックすることです。

いい結果が出た場合、配当や自社株買いを増やすということで、1,420億ドル分が還元されるだろうとのことです。今まで銀行が、6月まで経済状況を考えて配当、自社株買いを控えていましたが、6月28日から解禁になります。そちらに向けてのテストに、大手銀行が合格したという内容になりますので、これも短期的にはプラスです。毎年続く流れになる可能性もありますので、改めて金融の自社株買い、配当が増えてくることで、金融セクターの上昇が短期的には見られると思われます。

米国金利動向チェック

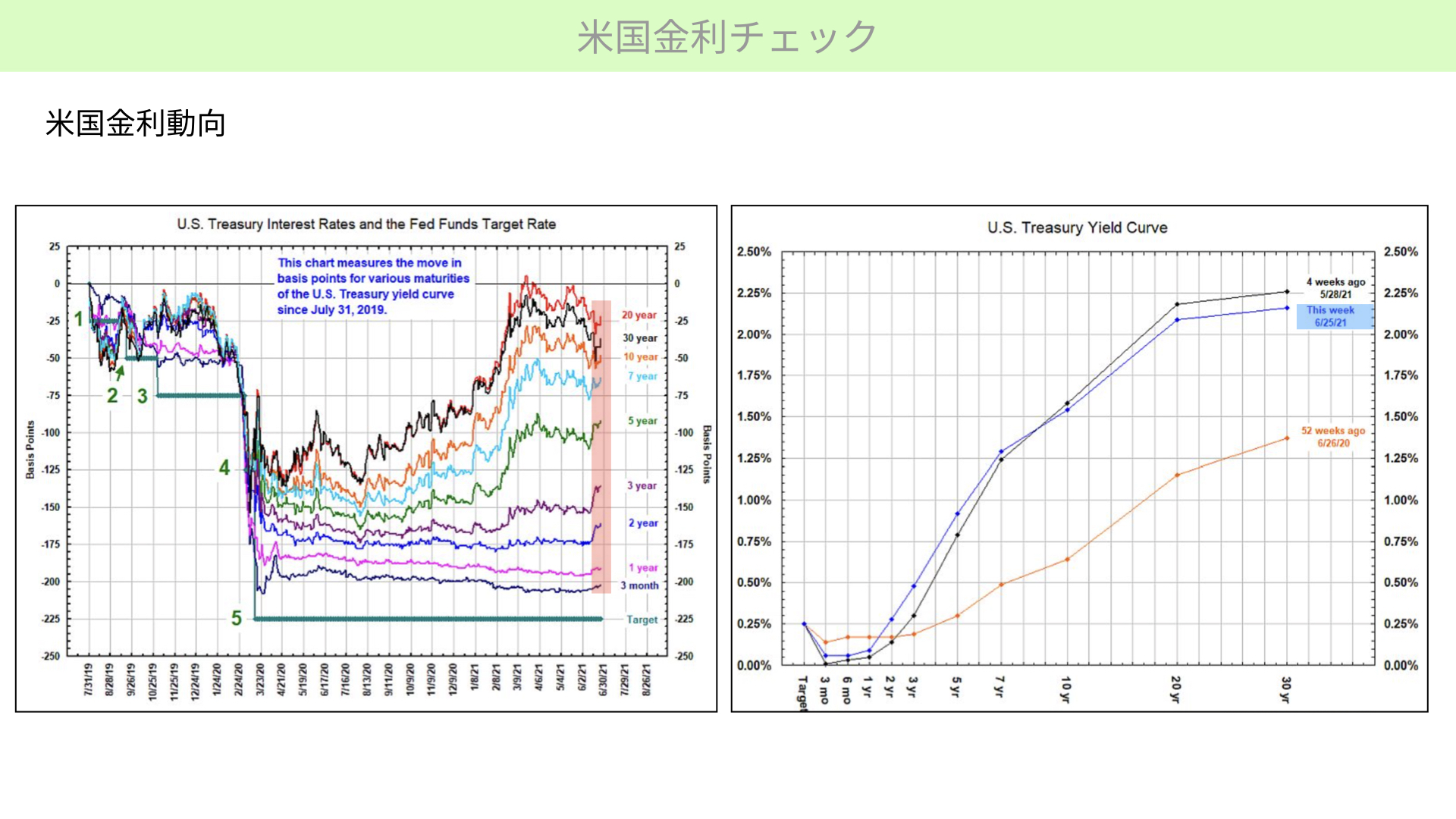

次に金利チェックを行います。左は、アメリカ短期から30年金利までの動向を見ています。全て、週の前半落ちましたが、後半上がってきている状況です。経済の好調を織り込んでの上昇なので、悪くない動きかと思います。

右のイールドカーブも、短期が上がって、長期が下がってきているフラットニングが進んでいます。ただ、週の後半は角度がもう一度ついてきた状況ですので、健全な状態になっています。将来の景気後退を織り込んだイールドカーブの形にはなっておらず、あまり問題がないと認識できます。

バイデン大統領のインフラ法案、超党派で合意について

次に、バイデン大統領によるインフラ法案です。これは中長期に影響がありますので、ぜひ皆さんに知っておいていただきたいと思います。こちらの中身をご覧ください。

一般的には、バイデン大統領のインフラ法案が6月24日、暫定合意をしました。8年間で1.2兆ドルと大規模なものになっていますが、当初の予定、2.3兆ドルから半減しています。新規支出が5,790億ドルで、主に道路やIT関係のインフラにお金が向くことになっていますが、今回の財源は国債増発ではなく、金利上昇にもなりません。金額は小さくなったものの、プラスになるのではないかというのが、マーケット全体の考え方になっています。

こちらの記事には、いくつかの重要なポイントがありますので、しっかりと確認します。

・インフラ法案の合意について

まず、①部分です。超党派で合意したとのことです。金額がほぼ半額になっているものの、共和民主で採決に向かっていこうということになっています。①後半では、残った金額は2本目の法案として、上院で共和党の賛成を必要としない財政調整措置で行っていくと書かれています。ですから、民主党としては共和党と一緒に作った案は通すものの、残った分は財政調整措置として、単独採決に持っていこうとしていると発表されました。

・バイデン大統領の発言と共和党の反発

②では、バイデン大統領は後で出すもの、最初に超党派で合意したものの2本が出てこなければサインしないと、最初言っていましたが、これに対して共和党上院のトップが反発します。そのため、週末にバイデン大統領は2本が出てこなければという発言を、失言と認めることになったことが確認できます。

このようなことがあったことから、民主党としては2.3兆ドルの財政出動をまだ狙っていることが、確認できます。

・その他の内容

今回の1.2兆ドルに関しては、財源は国債増発を伴わず、③にあるように、石油備蓄の売却などで賄うとのことで、金利は上昇していません。

ですが、④にあるように、民主党ペロシ議長は財政調整措置を使って、共和党の反対する部分も出していくと言っています。ここから、まだまだ法案について思い通りに通らないということが改めて確認できます。恐らく、9~10月まで長引きそうです。

以前の記事では7月までの成立を急いでいるとお伝えしましたが、実際にはかなり困難を極めている状況です。また、財源についても1.2兆ドルに関しては国債の発行がないことになっていますが、2.3兆ドル、両方を通してきた場合にはどうなるのかも混沌としています。

今後の見通し

今回の発表を受けて、まだ金利の上昇などのマーケットの反応というのは出ていません。一方で、株価としては好感しています。特にインフラ株が上昇している状況から見ると、いいとこ取りが続いている状況です。この法案が通るかどうかも含めて、今後のマーケットに大きな影響を与えていきます。

また、ここが重要なポイントになりますが、8年間にわたる投資なので、アメリカが中国に対してしっかりと優位性を保っていくかという大事な部分でもあります。短期的なものではなく、長期的にアメリカの株が優位にあり続けるかに対する試金石にもなります。ですから、しっかりとチェックする必要があるでしょう。

今週の注目経済指標

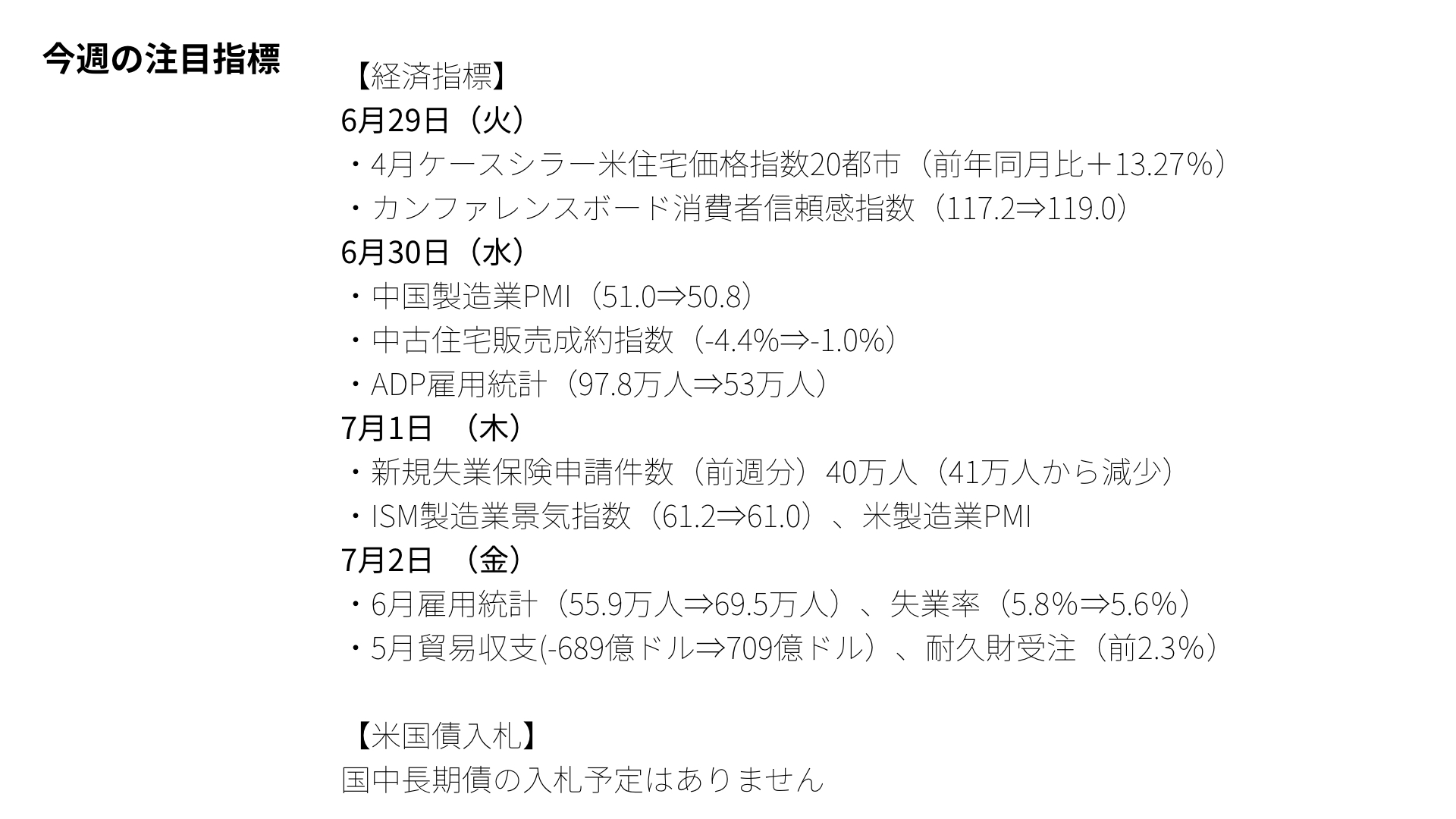

次に、今週の注目指標です。今週、かなり重要な注目指標が並んでいます。

・6月29日の重要指標

29日火曜日、ケースシラー住宅価格指数が発表されます。前年同月比13.2%近くの上昇と、アメリカ国民の所得の伸びに対して、住宅価格の伸びが非常に強くなってきています。

新築住宅販売の問題も絡んで、住宅の波乱は今のところ見えていませんが、そういったことがきっかけになって崩れることもありますので、必ずチェックが必要です。

また、カンファレンスボードの消費者信頼感指数も、いい数字が出る予定になっています。もし崩れる場合はネガティブサプライズになろうかと思いますが、あまりマイナスになることは考えづらいと言われています。

・6月30日の重要指標

30日水曜日は、中国製造業PMIが注目です。中国の製造業PMIが50を切ってくると、マーケットが過敏に反応する可能性があります。景気の後退はISMなどからいくつか出てきています。それが関係して敏感になっていますので、中国の指標ですがしっかりと見ていく必要があります。

また、中古住宅販売指数も出てきます。マイナス1%と言われているものが大きくマイナスになると、成約が落ちて、中古住宅も伸びていないことになりますので、ここも注目です。

最後に、雇用関係です。ADP雇用統計が水曜日、7月2日に6月雇用統計が発表されます。注目すべき理由は、FRBは、インフレが一過性で、雇用が回復しないので量的緩和を続けていると主張しているからです。その裏付けである雇用が、ここで大きく伸びるようであれば、改めて先週一週間火消ししていた、利上げが先になるのではないかという問題が再燃しかねません。ですから、この水曜日、金曜日の数字は特に注目が必要でしょう。

・7月1日の重要指標

7月1日木曜日は、ISM製造業指数が発表されます。これはかなり注目が必要になります。61.2から61ですから、崩れることは予想されていませんが、この数字が落ちてくることがあれば、株価とかなり連動性が高いですから、株価が重くなってくる可能性があり、注意が必要です。

また、ISMの製造業指数は落ち始めると1~2年間かかってきます。そういった意味では、コアな資産としてのアメリカ株を売るまでもありませんが、短期で少し多めに株のポジションを持っている方は、少し減らすケースも出てくるかと思います。その意味では、こういった指標をしっかりと見る必要があるかと思います。

今週一週間は米国債の入札はありません。

今日のまとめ

ということで、本日のまとめになります。今日は経済指標を中心に確認しました。マーケットの動きが少し緩慢になり、いいとこ取りになって、何の材料が出ても株価が上がりやすい状況になっているからです。株価の上がりやすい状況の背景には、マーケットの都合がただいいわけではなく、中古住宅の販売件数、失業者が減りそうなど、経済環境がいいというのが根底にあります。

しかし、中長期的にも影響を与えそうなことにも、しっかりと目を配る必要があります。中古住宅販売が今はいいものの、将来崩れるような価格の問題、在庫問題にも目くばせをしていく必要があります。

また、雇用が悪いからこそ利上げが先だということを、先週FRBの高官が言い続けたわけですから、それが終了する理由があれば、金利が前倒しになります。テーパリング期間中、株価が崩れることはなかなか考えづらいですが、利上げになってくるといろいろな影響が出てくるかと思います。そこについてはしっかりと見ていく必要があります。

終わりに

ただ、皆さんの持つ株式というコアな資産に関しては、そういった状況から売却する必要はありません。どちらかというと、サテライトといわれるような、個人で狙っていくような運用部分に株式が多くある場合に、中長期の変化があった場合に減らす必要があります。今回の指標から見ると、今週はあまり動きがないことになりますので、今までのポジションを維持し続けてもいいかと思いつつ、今回のマーケットを見ていきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル