[ 目次 ]

はじめに

本日はアメリカで雇用統計の発表があります。マーケットは、今晩の雇用統計がどうなるのか、かなり注目が集まっています。集まっている背景は、これから金利が正常化していく出口戦略にどう向かっていくのかについて、今回の雇用統計が関係していることにあります。もし、雇用統計で強い数字が出てくると、これから利上げのスピード、テーパリングのタイミングが前倒しになるのではないかということで、注目を集めているのです。

ですが、私は発表された後の2年債とインフレ率の動きが、マーケットの考えを読み解く材料だと思っていますので、そこに注目しているということを、本日はお伝えしたいと思っています。

最近の雇用状況

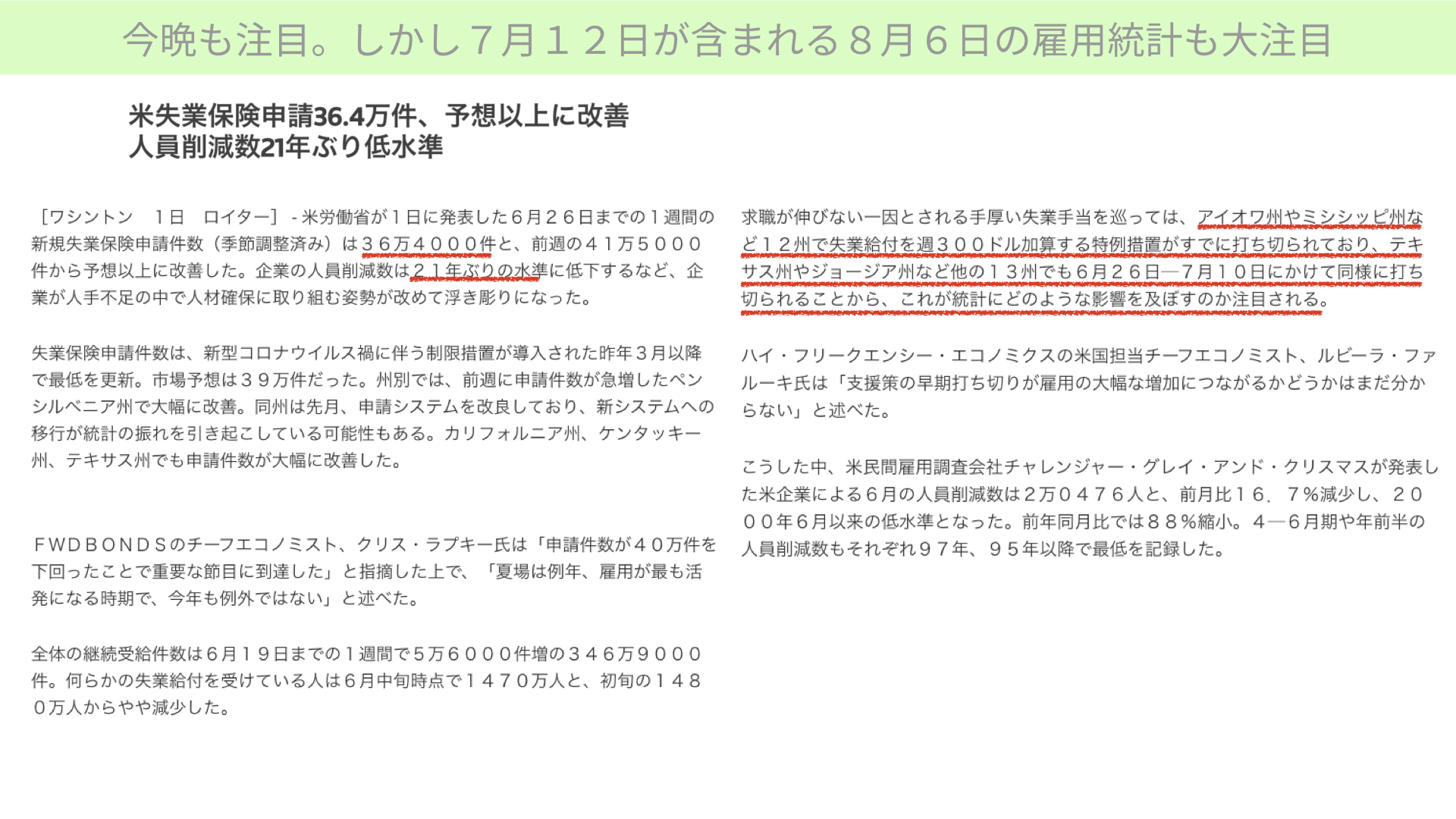

早速こちらの記事をご覧ください。こちらはロイターに出ている記事となります。21年ぶりにアメリカの失業保険申請件数が36.4万人まで下がりました。失業保険の申請件数が減っているということは、雇用が順調に進んでいる証拠となります。今晩発表される雇用統計も、強いのではないかとマーケットは捉えています。

アメリカで進む失業給付の打ち切り

また、アイオワなどの12州で、特例措置の300ドルを追加した失業給付は、既に打ち切られています。テキサスを含めた13州も、6月26日~7月10日までに打ち切るということで、計25州が7月10日までに手厚い失業給付を終了する形になります。働かなくても多くのお金がもらえるという状況は、アメリカの半分程度の州で、7月10日までになくなるということになります。そのため、8月の雇用統計に注目が必要かと思っています。

というのは、雇用統計は前月12日前後の統計を基にして発表されますので、25州が打ち切りになった後、仕事を求める人の数が増えているかどうかに注目が集まります。今回の雇用統計も注目が集まるのですが、仮に強い結果が出ても、弱い結果が出ても、マーケットは8月の雇用統計を見ようとする可能性も十分にあります。あまり一喜一憂することなく、今回の雇用統計を見る必要があると、私は考えています。

労働不足を示すグラフについて

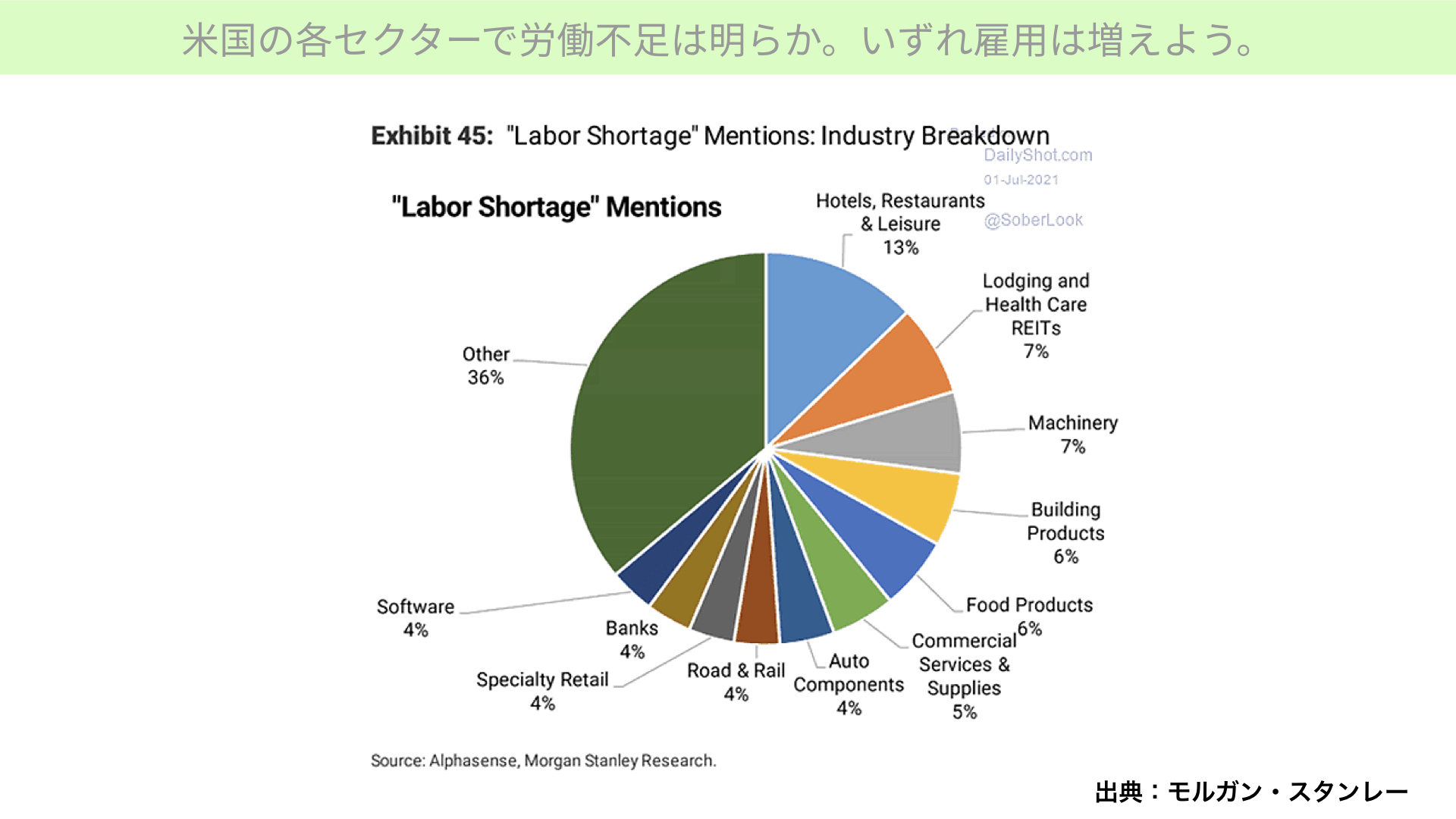

次に、こちらをご覧ください。とはいえ、アメリカの各セクターにおける労働不足は明らかになっています。モルガン・スタンレーも発表していますが、いろいろなセクター、業界において、人手が足りていないというのは事実です。

2023年末まで利上げはないと言っていたのが、2023年に2回利上げを行うことになりました。絶対に利上げをしないというFRBのスタンスが変わったことによって、今後の内容によっては、22年に利上げがあるのではないかとの議題が再燃する可能性が出てきています。今回、雇用がすごく強ければ、22年にも利上げがあるのではないかとの議論が出てきかねないことに、注意が必要です。

雇用統計後の金利動向

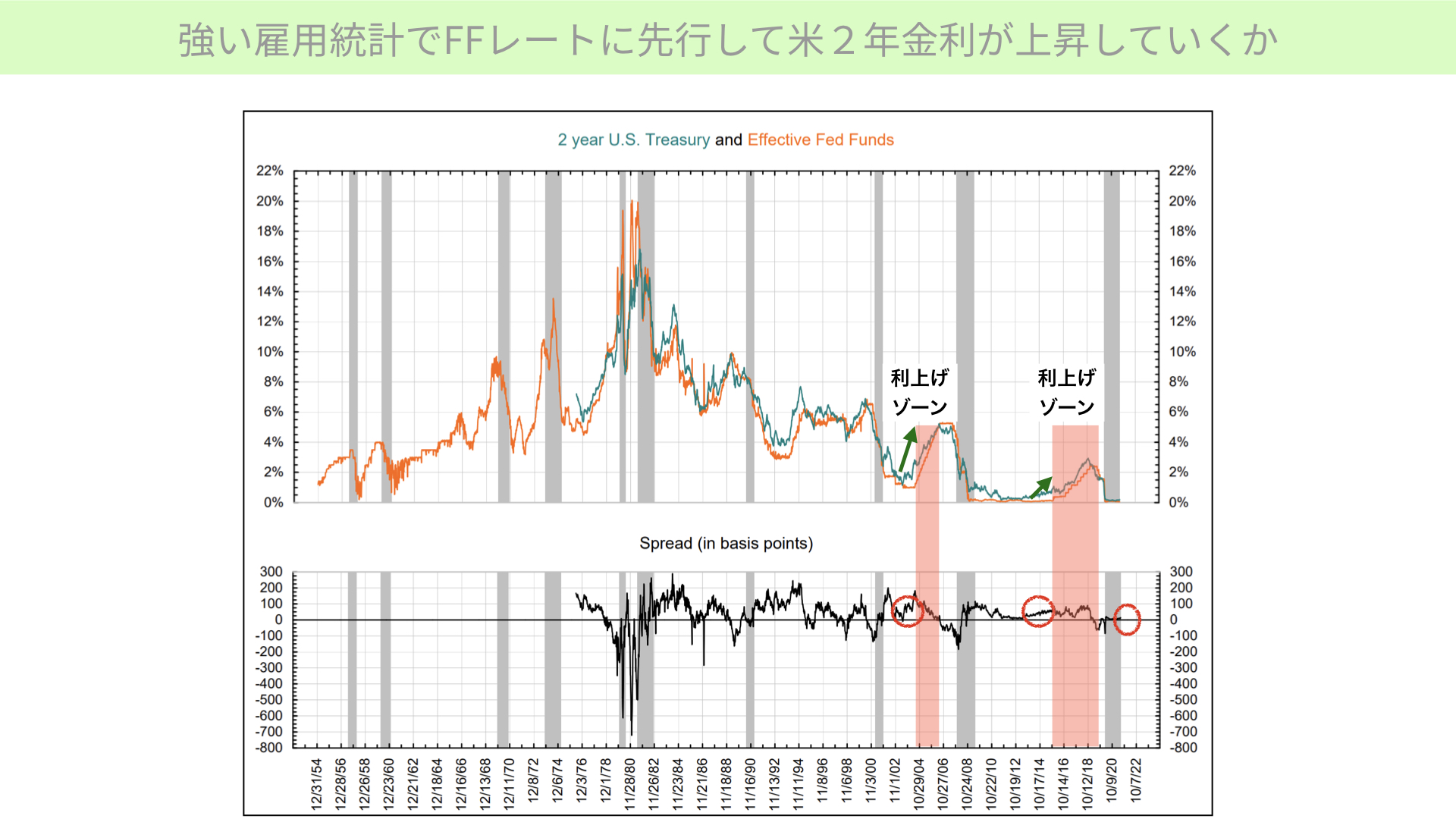

そうなってくると、何が起こるかをご説明します。こちらをご覧ください。強い雇用統計が出て、22年まで利上げが前倒しになった場合、FFレート、政策金利の変更前に、アメリカ2年金利が上昇する傾向があることを改めて確認いただけます。

赤い丸部分は、FFレートが上昇する前に、2年金利との差が広がっていることを示します。FFレートが上がる前から、2年金利は上昇することになります。今は、FFレートと2年金利の差がほとんどありませんが、これから徐々に広がってくると予測されます。

今後発表があった後、今は0.15~0.25でとどまっているような2年金利が、徐々に上がってきて0.5に近づいてくるようなことがあれば、いよいよ前倒しが近づいてきたと考える必要があるかと思います。

FFレートに先行して米2年金利が上昇するのか

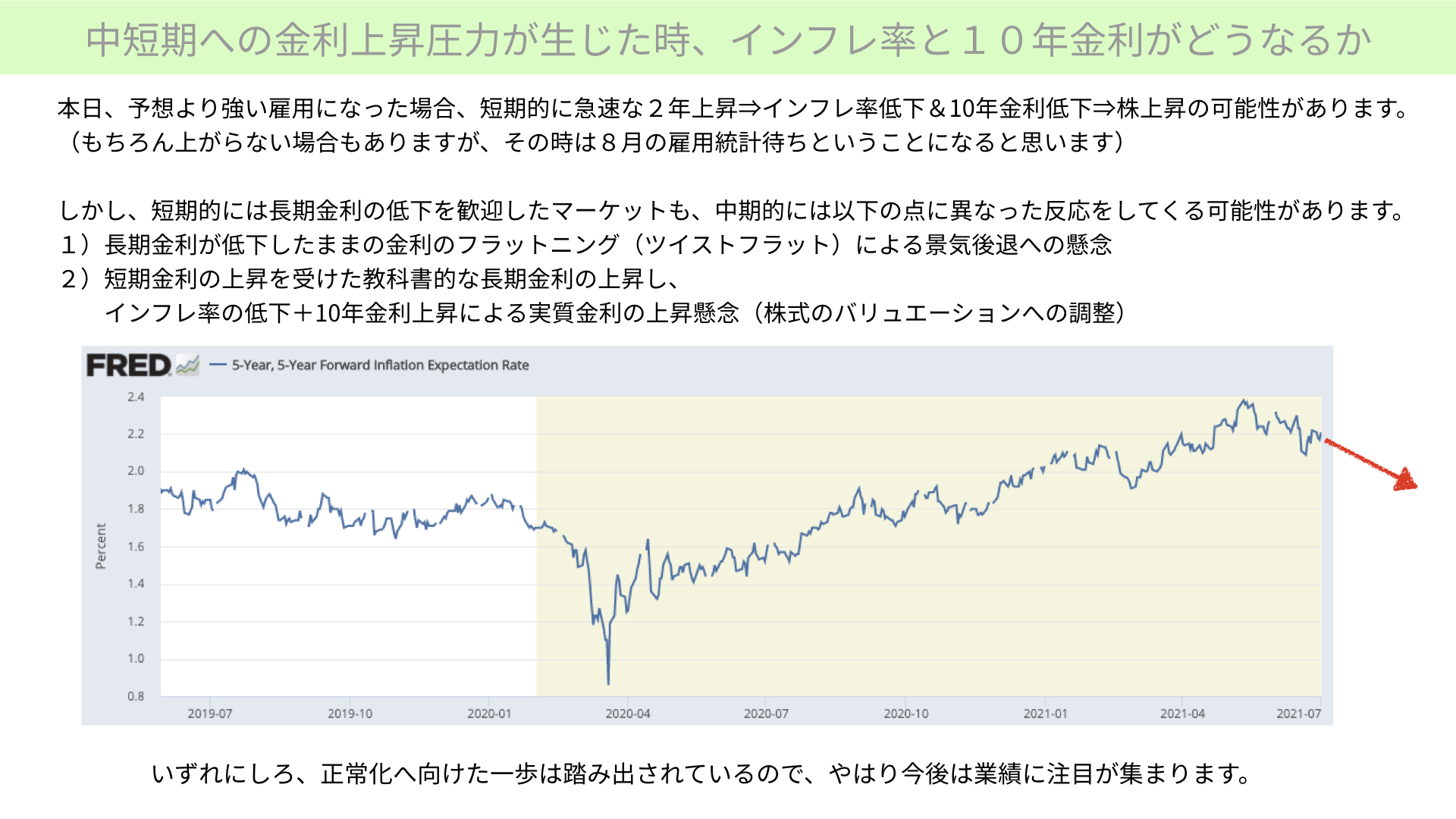

次にこちらのスライドをご覧ください。FFレートはいずれ上がるでしょうが、2年金利が急激に上昇した場合、インフレ率が恐らく低下してくるだろうと、私は考えています。つまり、急激な雇用の回復に伴って、短期金利を上げる必要が出てきます。

そうなってくると、2年金利が先走って上がってくるという、ここ数カ月で全く予期していなかった状況を、わずか1カ月でドンドン消化している状態になります。

2年金利が上がるということは、将来のインフレ率を下げる効果があります。それに伴い10年金利も下がり得ると思っています。ですから、予想を大きく上回る80万人、100万人が出て、そこに加えて2年金利が上がってくるようであれば、恐らくインフレ、10年金利も下がってくる可能性が高いです。

インフレ、10年金利が下がった場合はどうなるか

もしインフレも10年金利も下がった場合、マーケットはグロース株が成長するだろうと考え、株価は上がっていくでしょう。しかし、冷静に考えると、短期金利が上がり、長期金利がとどまっている、もしくは下がってくると、ツイストフラットという金利の横ばい状態になります。そうなると、将来の景気がどうなるのかとマーケットはいずれ我に返り、マーケットが急に、株価が割高だと言ってくる可能性があるのです。

さらに、短期2年金利が上がるということは、過去の経験から言えば、10年金利もいずれ上がることを示します。今回はインフレ率の低下に伴い、10年金利は下がりました。しかし、冷静になると10年金利は上がっていくんだということによって、今度は10年金利が上がっていく、今度はインフレが低いままとなると、実質金利がプラスに推移するということで、株価のバリエーションが割高だということで、今度は株価の調整を招きかねないということもあります。2年金利が上がってきた場合、マーケットが好感したとしても、中期的にはそういった反応が出てくる可能性がありますので、注意が必要です。

モルガン・スタンレーの2022年のS&P500の予想EPS

いずれにしても、短期金利が上がっていくと、これまでのような政策金利による期待値や、財政出動によるマーケットの期待というのは徐々に薄れてきます。そうなれば、アメリカの企業業績はどうなるのかに注目が集まります

しかし、モルガン・スタンレーのレポートを見てください。薄い青色がコンセンサス、マーケットがこのぐらいの利益が出るのではと予測しているものです。S&P500 1株当たりの利益は、2022年213ドルぐらいではないかと、マーケットは言っています。しかし、モルガン・スタンレーはそこまで行かない、1株当たり200ドル程度と言っています。そうなってくると、今のS&P500は21倍を超えるPERとなり、マーケットが割高なのではないかと考えてくる可能性があります。

7月中旬から始まる企業決算発表において、1株当たり22年度利益が200ドルを超え、213ドル、220ドルと上方修正されてくれば、株価は堅調に上がってくることになります。しかし、2年金利が上がり、10年金利も下がるという短期的な動きがあったとしても、いずれ10年金利や実質金利は上がります。

市場のコンセンサスに対するモルガン・スタンレーの予想が低いように、低い予測が強まってくると、ダブルパンチのような形で、株価の上値に対する重しとなる可能性があります。

本日のまとめ

ということで、本日のまとめです。これから業績相場に移るにあたって、もし今回強い雇用統計が出て、2年金利がグッと上がったことで、将来のインフレ率の低下を招き、10年金利が低下した場合、強い雇用と強い経済見通しができ、10年金利も低いということで、株価が上がる可能性があります。

ただ、改めて冷静に考えると、イールドカーブがフラットニング化している可能性がありますので、将来の経済見通しが悪化するのではないかということが織り込まれています。

また、長期金利がいずれ短期金利と連動して上がってきた場合、今度は実質金利がプラス化し、バリエーションの低下を招く可能性があります。短期的なマーケットで浮かれることなく、しっかりと金利動向、インフレ動向を引き続き見ていただきたいと思います。来週以降も、指標を見ながら分析したいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル