今回のテーマは、最近ニュースや新聞記事でよく見かけるようになった、米国ハイイールド債券についてお話します。

今回ハイイールド債券を取り上げた背景には、新聞等で話題になっているように、例えば米国ハイイールド債券の発行額が、1995年以来の最高額になりそうであったり、アメリカ国債と比べてイールドスプレッドが縮まってきている、つまり、ハイイールド債券に多くのお金が流れ込んできたりしていることがあります。

既にハイイールド債券のETFであるHYGなどを保有されている方もいらっしゃるでしょうし、これからHYGを買うことを検討されている方、また、株式と併用する形でHYGを運用している方などもいらっしゃるかと思います。そういった場合に、今後のリスク対策をどうしたらいいのかということで、分析していきたいと思います。

[ 目次 ]

テーマ選定の背景

HYGのトータルリターン

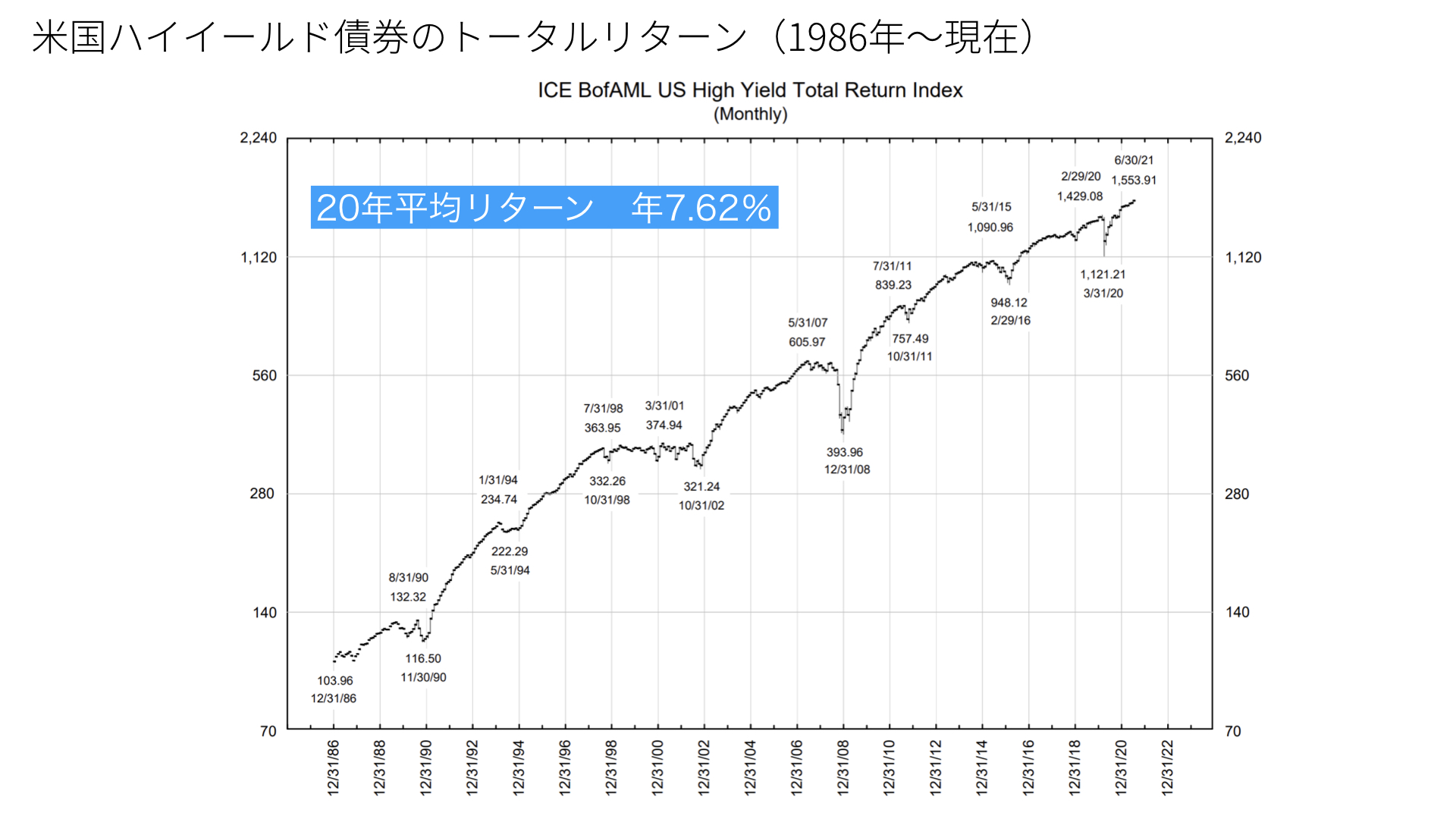

では、早速ですがこちらのスライドをご覧ください。まず、こちらのスライド、1986年から取り上げたトータルリターンを表したものをご覧になって分かるように、ハイイールド債券は大きく上昇しています。20年の平均リターンは年7.62%もあるということで、非常に人気があります。高配当で分配金率が高いとはいえ、それ以上にリターンが出ているということから、かなり安定感があると感じている方も多いと思います。

ただ、こちらのチャートを見れば分かるように、下げる局面も多そうなので、今後どうすればいいのかと思う方も多いのではないかと思います。

ハイイールド債券の発行は過去最高額になる見通し

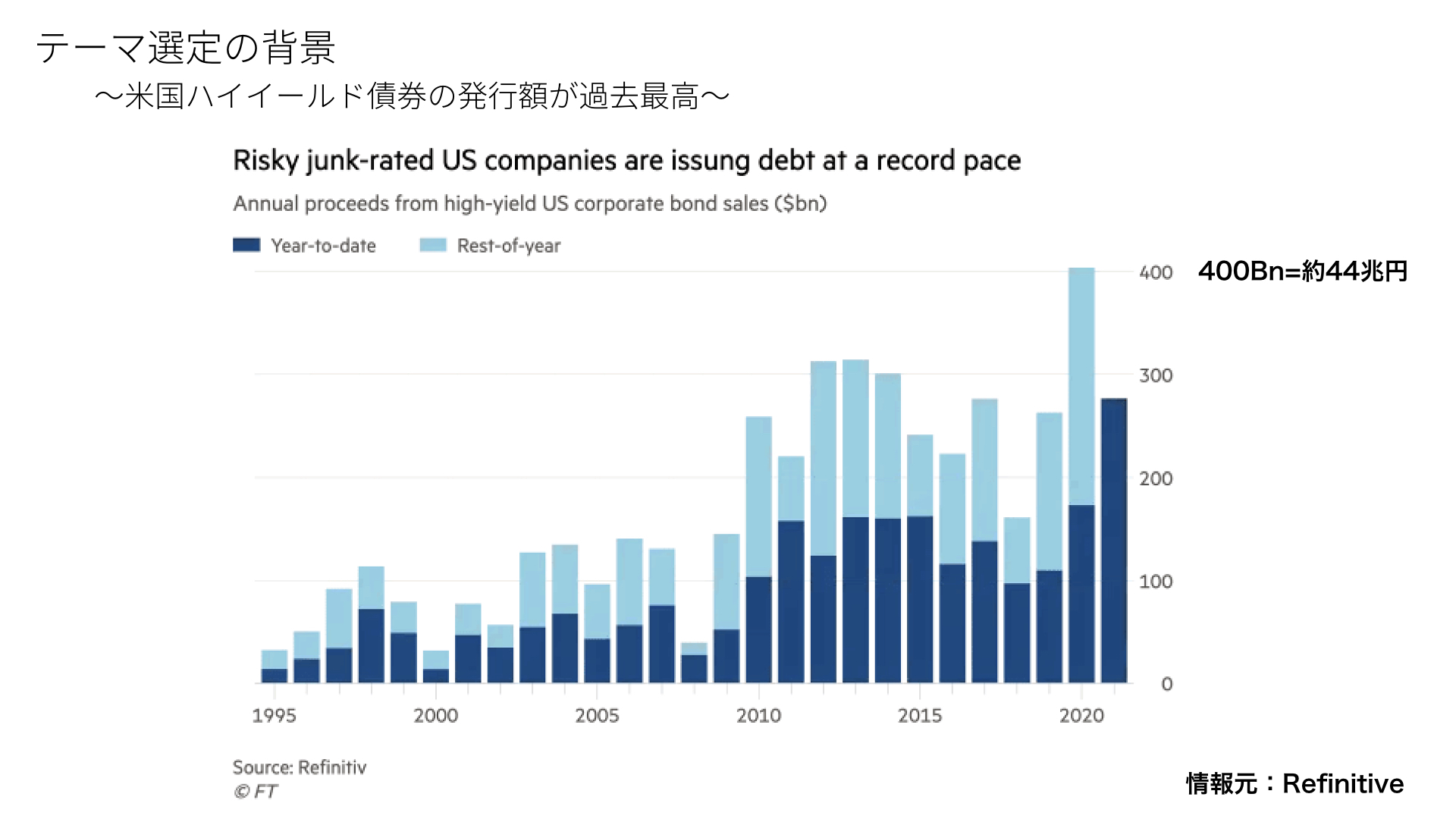

では、次のスライドをご覧ください。今回のテーマ選定の背景は、冒頭にお伝えしたように、アメリカにおけるハイイールド債券の発行額が、1995年以来の過去最高額に届きそうです。こちら、2000年を見ると、400ビリオン(44兆円)になっていますので、まだ到達していないではないかと感じる方もいらっしゃるでしょう。

ただ、前半の金額だけを見ると、300ビリオン(33兆円)まで来ていますので、後半で間違いなく超えてくるだろうということから、企業サイドからも、発行の人気があります。つまり、発行すればするほど誰かが買ってくれる状況が続いていることが分かります。

景気循環と国債利回り、社債利回りの関係

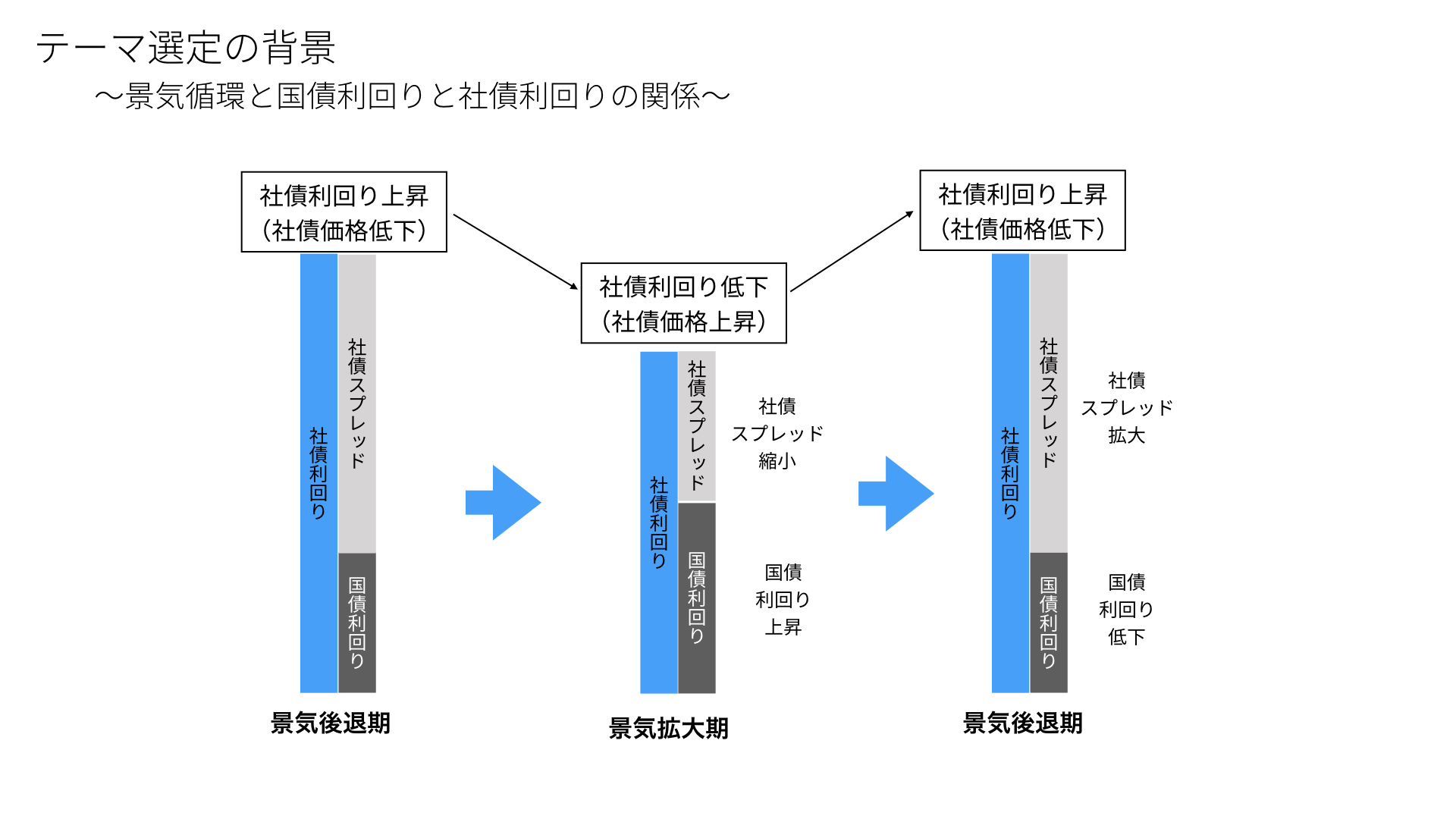

では、ハイイールド債券はどういうときに買われ、どういうときに売られるのでしょうか。改めて確認するために、こちらのスライドをご覧ください。

一番左側には、景気後退期を記載しています。左の青が、皆さんの購入する社債利回りとなります。社債利回りの構成は、濃いグレーの国債利回りと、薄いグレー、社債スプレッドという、社債の持つ信用リスクを合わせたものになります。

当然ながら国債よりも社債の方が、倒産する確率が高いです。そういった意味では、社債のスプレッドを合わせたものが社債利回りとなります。これは景気後退期から、真ん中の景気拡大期になってくると、社債利回りが低下します。

ただ、社債利回りが低下するときは景気が良くなってくるので、会社がつぶれ、社債を返せなくなるリスクは低下します。ただ、社債スプレッドが縮まる一方で、景気が良くなっているので、国債の利回りは上昇します。ですから、2つを合わせてみると、社債の利回り全体は下がっているものの、中身としては国債利回りの上昇と、社債スプレッドの縮小となっています。この段階では、国債が若干売られ、社債が変われている状況になります。

一方で今後、景気が後退期に入ってくると、改めて社債の利回りが上がっていきます。その際には、国債が安全資産であるとしてお金が入ってきて、国債の利回りは低下します。反面、会社がつぶれる可能性が若干上がってくるということで、社債のスプレッドが広がります。結果として、社債利回りが上昇するということで、社債価格が低下することになります。

ということは、景気拡大期には社債の価格は上昇し、そして景気後退期には社債価格が低下することになります。社債のスプレッドがより高いものが、ハイイールド債券と言われるもので、企業の倒産確率が高格付けのものより高いということで、社債利回り全体が高いとして、魅力が増しているというのが大きな背景になります。

米国ハイイールド債券と米国債のスプレッドに過熱感

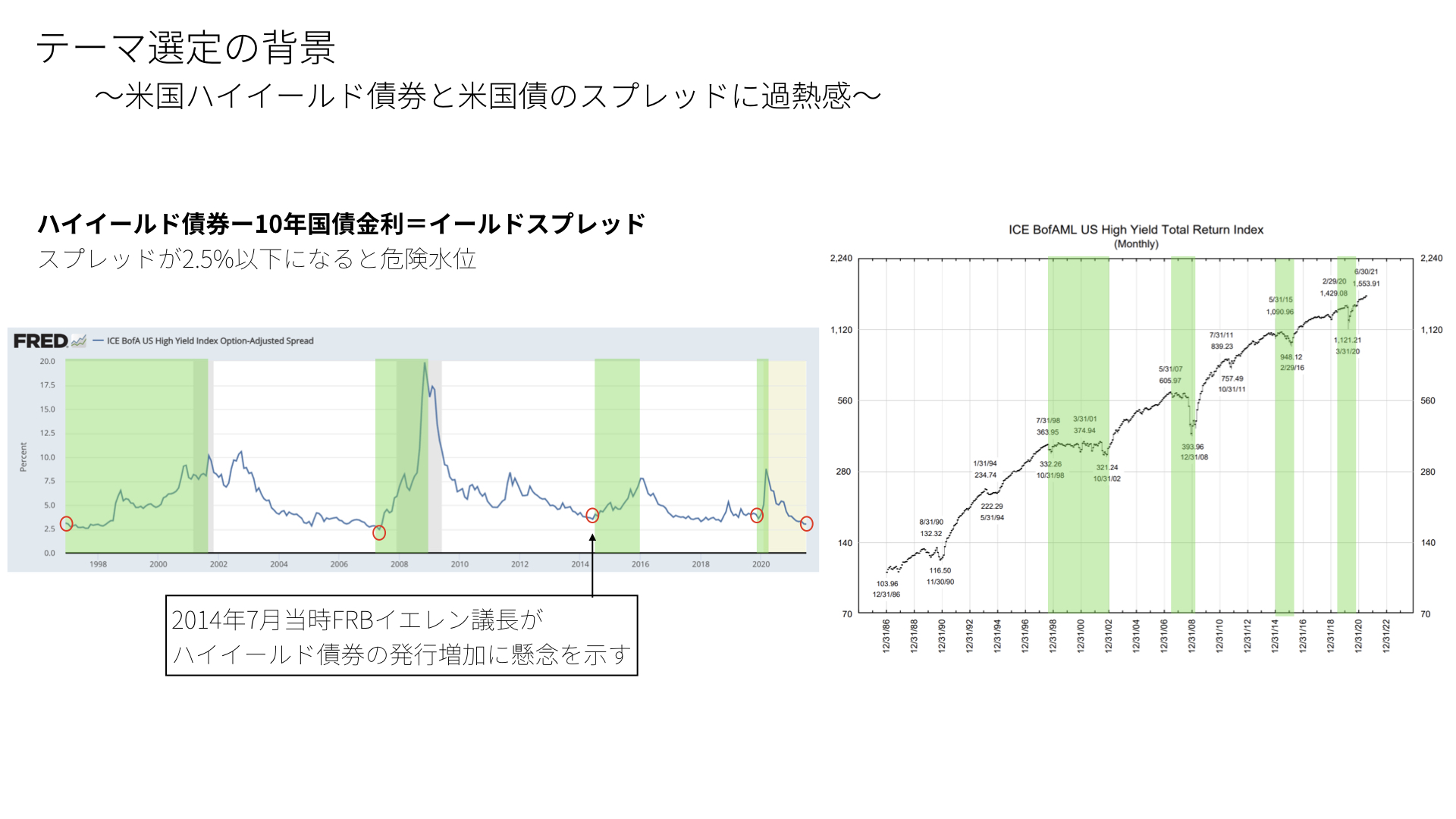

そういった状況もあり、現状はどうなっているか。左のチャートをご覧ください。ハイイールド債券から10年国債金利を引いた、イールドスプレッドになります。現在、どのぐらいまでスプレッドが縮まっているかというと、250ベーシス、つまり、2.5%まで国債とハイイールド債券の利回りの格差が縮まってきている状況です。ハイイールド債券の人気が、非常に高くなってきているということになります。

ただ、赤丸部分を見て頂けば分かりますが、縮まりすぎて250ベーシス前後になってくると、その後、このスプレッドが広がっていく傾向があります。

特に、記憶の新しいところでは、2014年7月、当時FRB議長だったイエレン財務長官は、ハイイールド債券の発行額が増えすぎだとして警告すると、その後スプレッドが広がっていったということもありました。

では、このスプレッドが広がった緑部分の後、価格がどうなったか。右側にトータルリターンで、同じ部分を緑掛けしていきました。ご覧になって分かるように、イールドスプレッドが広がっていく間というのは、リターンが横ばい、もしくはマイナスになっていることが明らかに分かります。

ですから、今後イールドスプレッドが広がっていく状況において、皆さんがHYGを含めたハイイールド債券を買っていくべきかどうか、そして今持っているものをどうしたらいいのか悩んでいる方も多いのではないかと思い、このテーマを選ばせて頂きました。

HYGに最適なETFの組み合わせ分析

HYGとIEFを比較

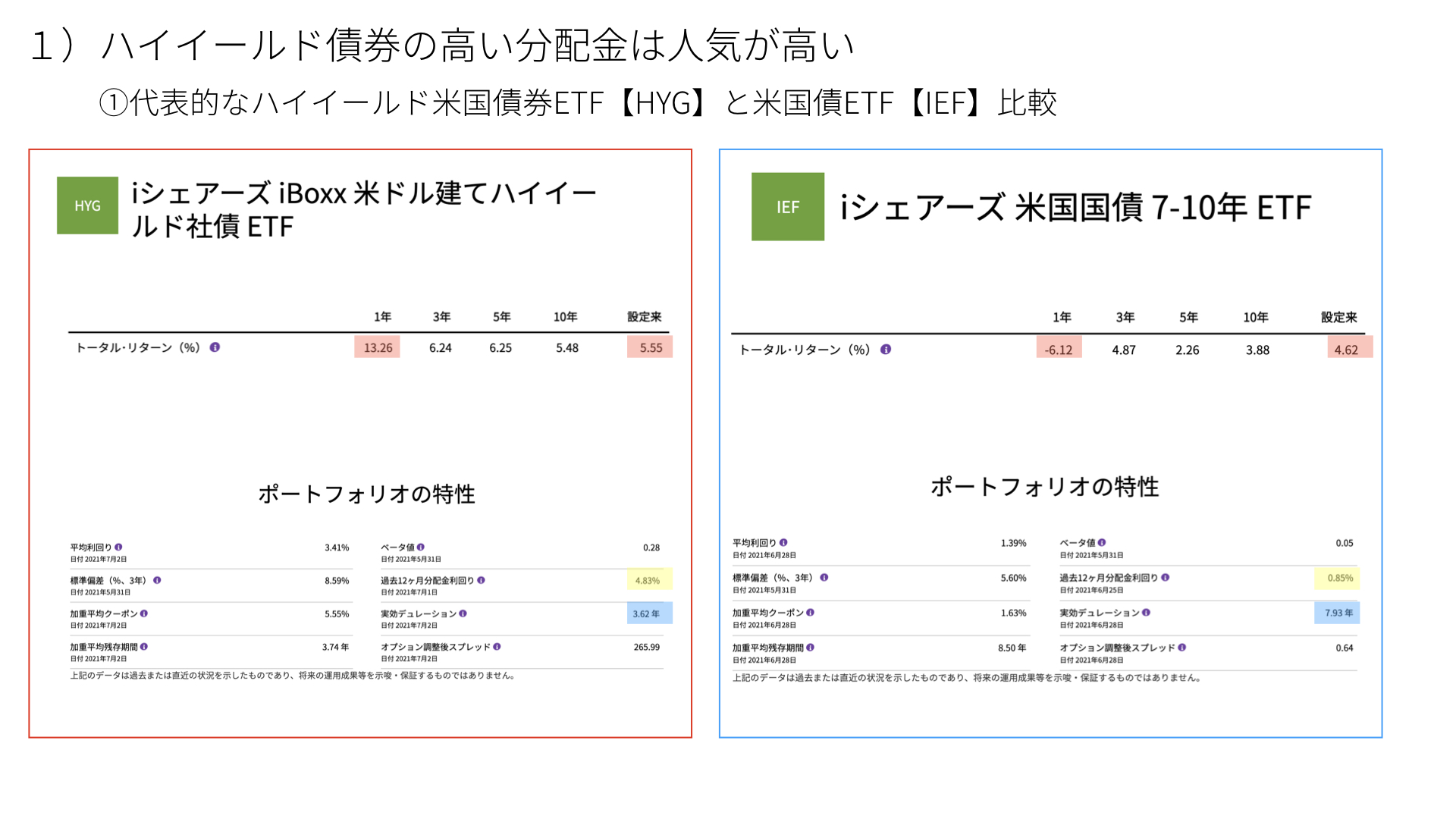

では、こちらをご覧ください。ここでは、HYGと米国10年国債のIEFを提示しました。先ほど国債との利回りスプレッドをお伝えしましたので、7年-10年を集めたIEFを比較します。設定ラインのリターンでは、5.55%と高くなっていますが、国債は4.62と、1%までは行きませんが、リターンに差があります。ここがHYGの人気の根本となります。

下の部分を見ていくと、12カ月の分配金利回りがHYGで4.83%、IEFは0.85%と大きな差があります。毎月安定的にクーポンが入ってくるというのは、すごくありがたいと考える方も多いのではないでしょうか。

実行デュレーション、金利が上昇したときの価格下落率を年月で表したものは、HYGが3.62%、IEFは7.93%と、こちらもHYGの方がいいと感じる方も多いでしょう。

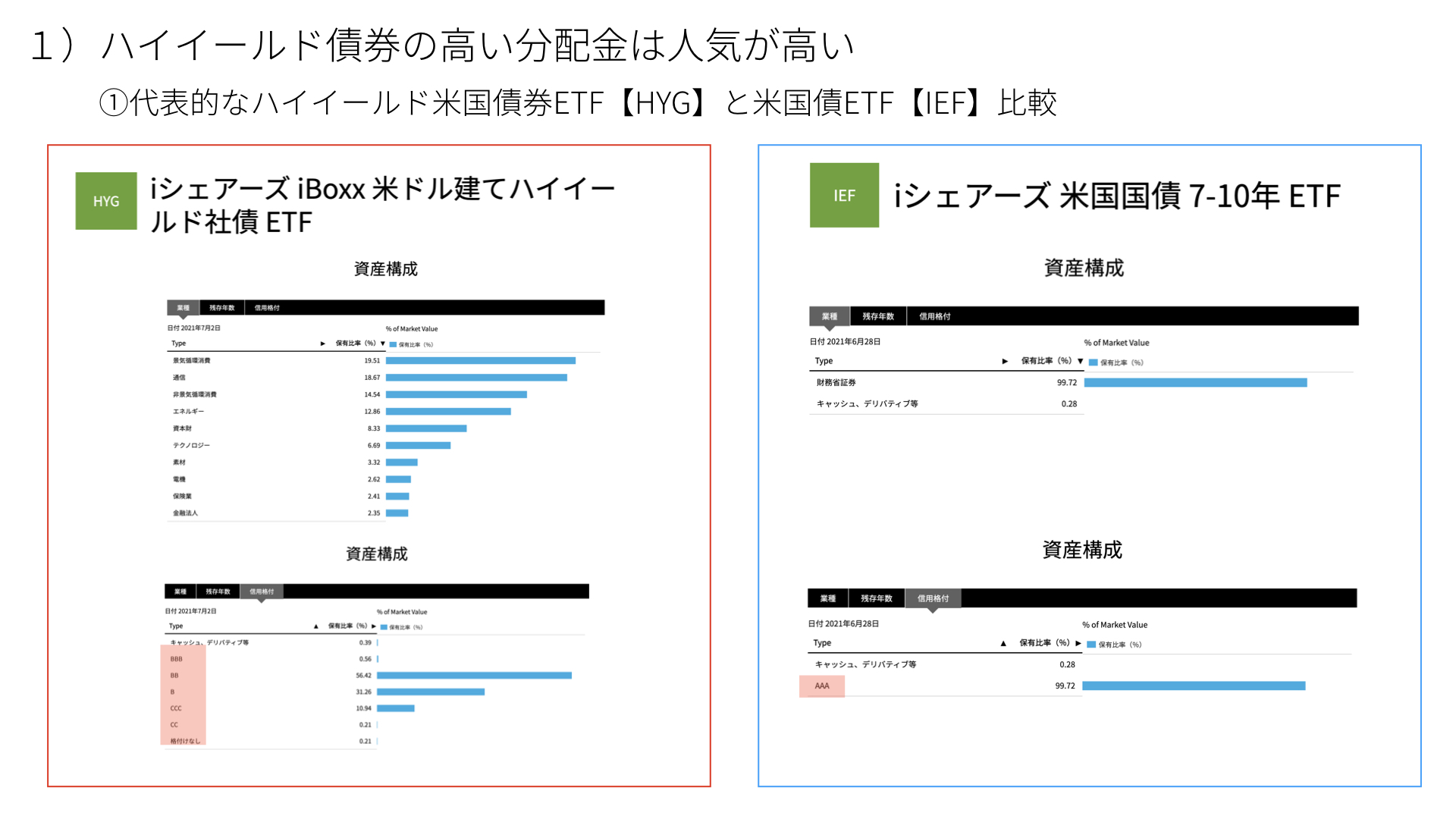

とは言いながらも、ハイイールド債券ですから、格付けBBB~CCCが非常に多くなっているように、リスクの高い債券が入っています。一方で、IEFは国債なので、100%AAAとなります。この信用リスク分が、リターンに反映されていると改めて分かります。

パフォーマンスをバックテスト

では、これをどういうふうに運用していくのか、個別の分析を行い、ポートフォリオに入れるとどういう動きがあるのか、バックテストをしながら、見ていきます。

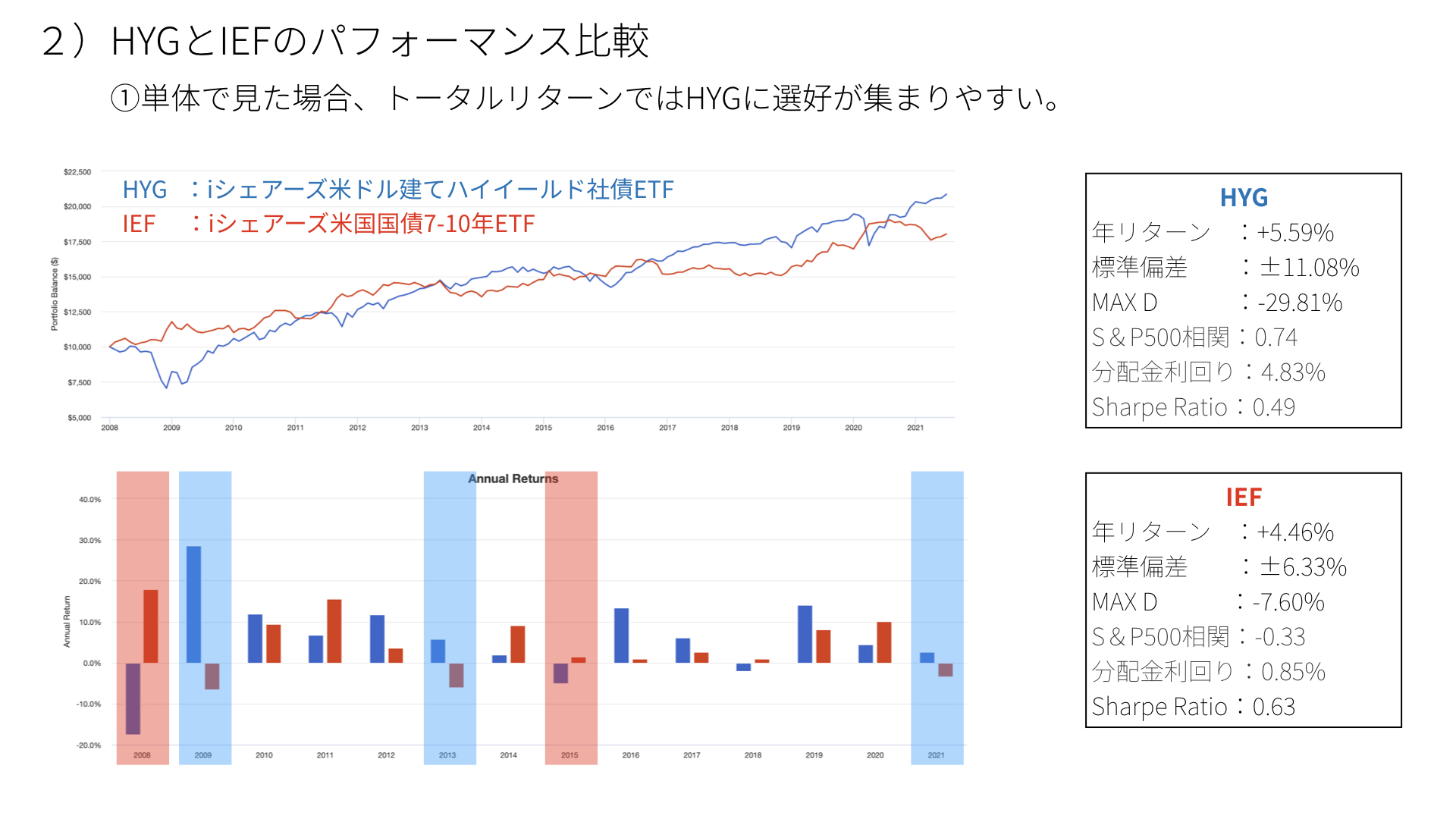

まず、HYGとIEFのパフォーマンス比較ということで、単体で比較してみました。HYGが青、IEFが赤になります。HYGの方が、明らかに値動きが激しくなっていますが、トータルではHYGのパフォーマンスが上になっています。

2008年以降、リーマンショック前から見ていますので、リーマンショックを含めてもHYGが高いということで、HYGを選考される方は多いでしょう。

また、パフォーマンスを年別に見ても、赤い網掛け部分がIEFの強いところ、HYGが強かったのは青掛けにしています。青掛けの方が少し多くなっている傾向がありますので、HYGを買う方が多くなっています。

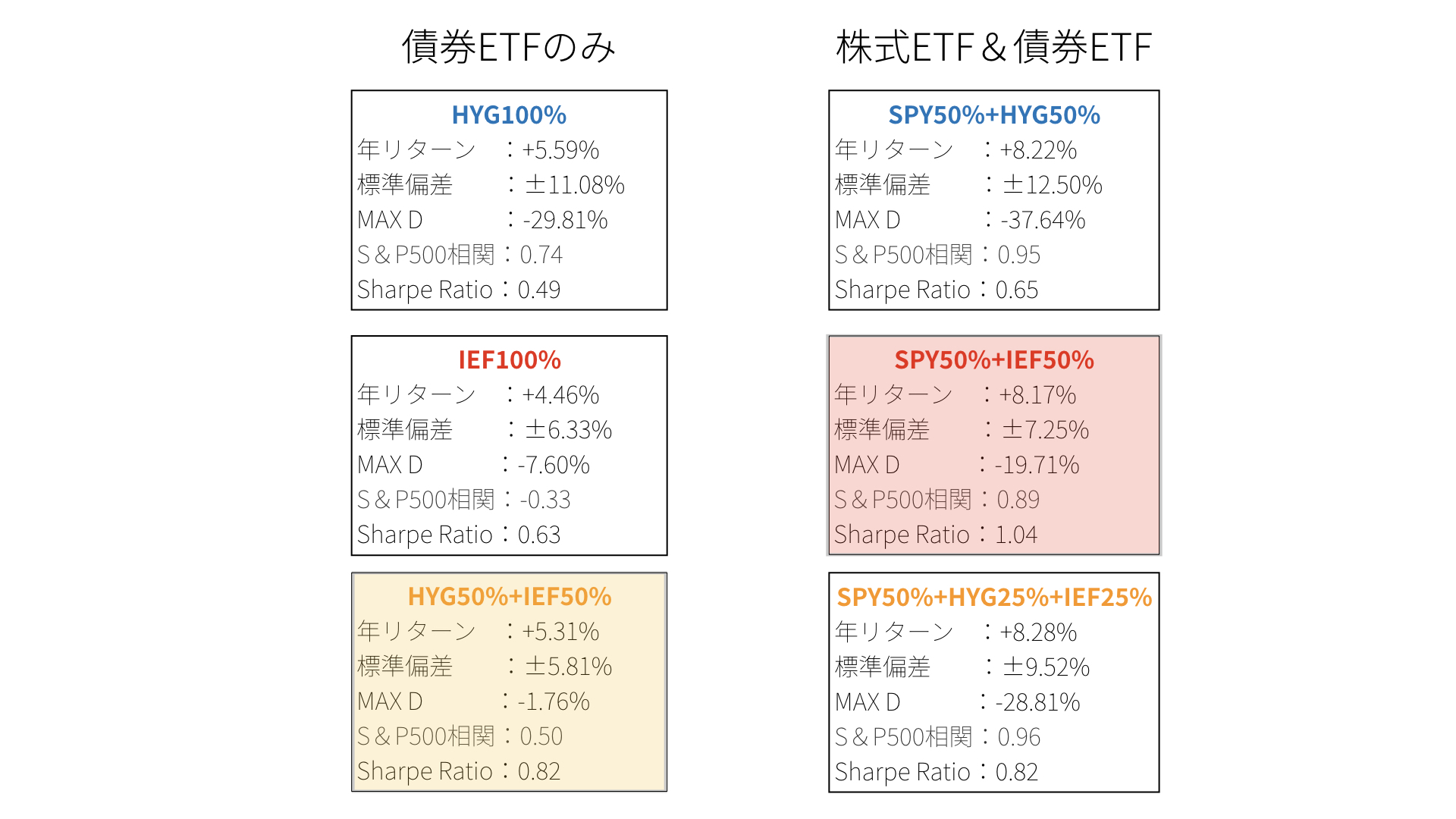

右側に目を移しますと、年リターンはHYGが5.59%、IEFが4.46%と、HYGが上回っています。ただし、標準偏差はIEFが6.33%のため、年間で動く率は、IEFが少なく、ボラティリティが低くなっています。後は、MAX Dです。最大の下落率が、HYGで29.81%、IEFは7.6%です。ボラティリティが低くなっていることが分かります。

また、S&P500との相関関係でも、逆相関になるのがIEFとなります。ですから、単体を買った場合には、HYGの方が良さそうに見えますが、実際にはIEFのS&P500の相関や、シャープレシオと言われる投資効率も、IEFの方が高いです。そういった意味では、どちらを選ぶべきか、非常に悩ましいところかと思います。

HYG単体とIEF単体、50%ずつのミックスのパフォーマンス比較

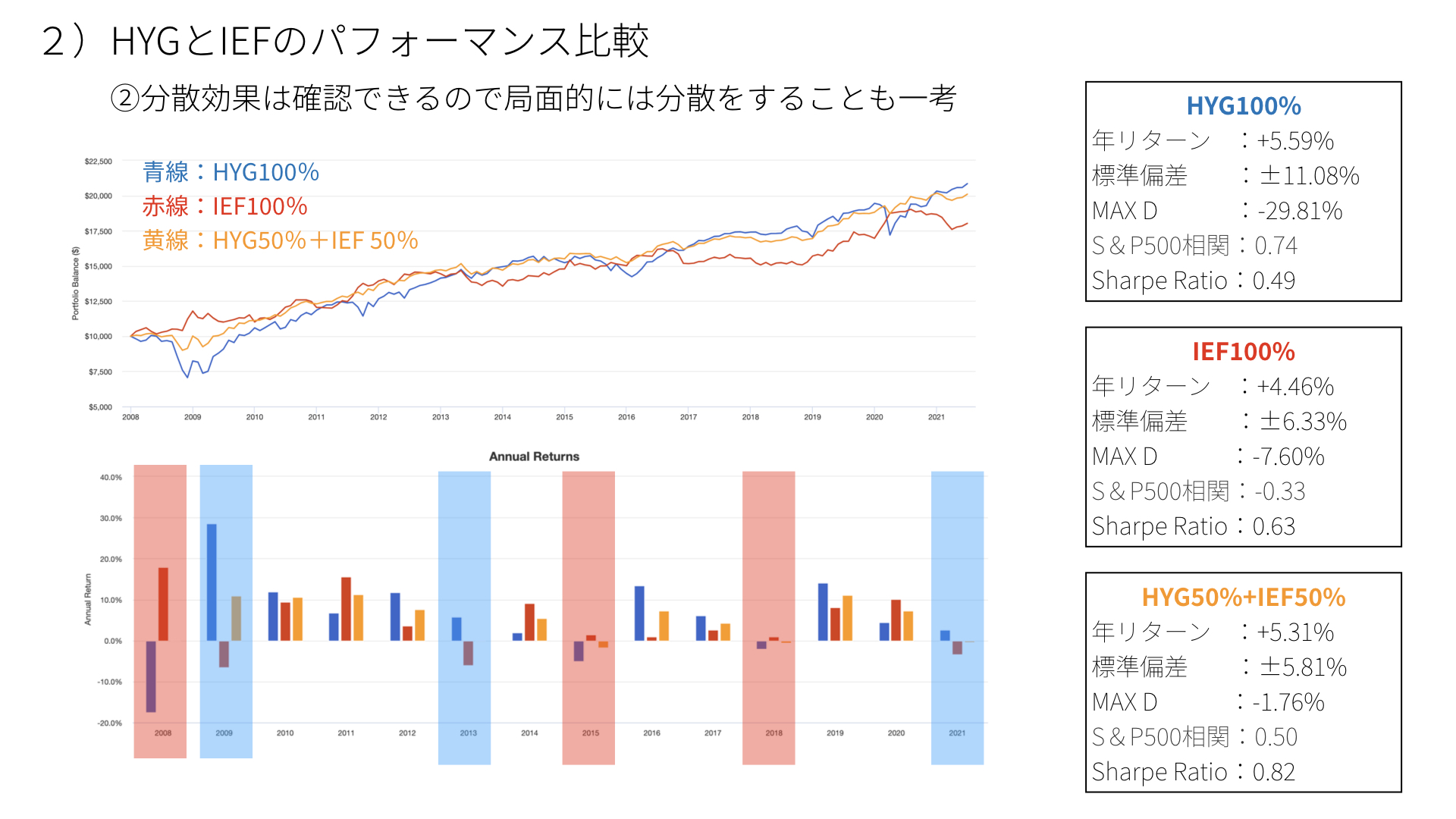

次のチャートでは、青線のHYG100%と、赤線のIEF100%、黄色線のHYG50%とIEF50%ずつミックスしたものを比較しました。こちらを確認してみると、ミックスしたものの安定感がかなり増しています。

HYG50% IEF50%になると、年リターンがHYGの5.59%までは行かないものの、5.31%とかなり肉薄しています。一方で、標準偏差が5.81%ですから、半分以下になっています。しかも、特筆すべきは、IEF100%よりも標準偏差が下がっているということです。ボラティリティが抑えられているということになりますので、50%の組み合わせが勝っていることが分かります。

MAX Dもマイナス1.76%ということになりますので、今後株価の調整、経済環境の変化を伴っても、かなり強いということが分かります。シャープレシオも0.82とかなり改善しています。

HYGとIEFのミックスが優れたパフォーマンスだった理由

この時点において、HYGを持っている、もしくは買おうと思っている方に関して言えば、HYG単体で持つよりも、国債7-10年のIEFを半分ずつ持つことにより、リターンはほとんど変わることなく、リスクを半減できることがお分かりになったかと思います。

その中身は、最初の方に見て頂いた、景気のいいとき、悪いときにおける国債と社債のスプレッドの広がり方が逆相関になっているため、互いに補完し合う構造になっていることが、大きな背景となります。

ですから、HYGに投資したいという方には、国債の組み合わせが非常にいいということをお知り置き頂き、これからの投資に生かして頂きたいと思います。

S&P500とHYG、IEFのポートフォリオ分析

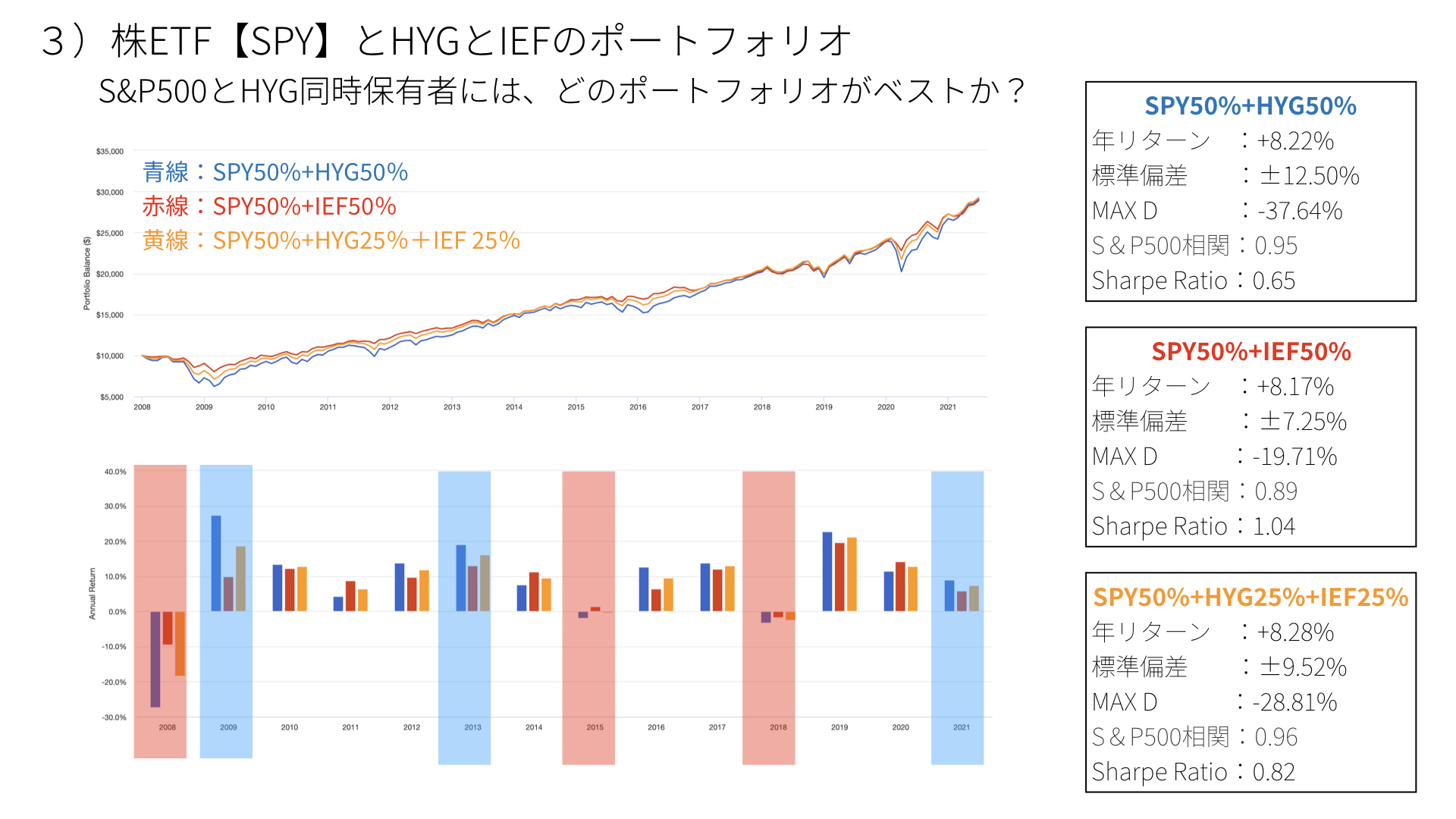

もう一つ見て頂きたいのは、こちらになります。青線はSPY(S&P500のETF)50%と、HYG50%。赤がSPY50%とIEF50%、黄色線はSPY50%とHYG25%、IEF25%となります。テストした結果、右をご覧頂ければ分かるように、パフォーマンスはあまり変わりません。

例えば、HYGとSPYを50%ずつにした年リターンは、8.22%ですが、SPY50%とHYG25%、IEF25%が8.28%とほぼ変わりません。標準偏差12.5%が9.52%になっているということで、25%ずつに分けた方がいいように見えますが、赤線部分をご覧ください。

SPY50%、IEF50%の方が、ほぼリターンが変わらずに、標準偏差では7.25%と一番低くなり、MAX Dも19.71%と最も低く、S&P500との相関はそれなりにあるものの、シャープレシオは1.04と、株式に投資をしていて、HYGやIEFを組み合わせようという方にとっては、SPYに対するHYGの相性があまり良くないことが分かります。その理由は、S&P500とHYGの相関が高いことにあります。

まとめ

ということで、皆さんにお伝えしたいのはこちらになります。

まず、債券のみで運用されている方がHYGを買おうという場合。これから特にマーケットの変化を感じているという方にとっては、HYG100%ではなく、HYG50%とIEF50%、つまり国債とハイイールド債券を半々にすることで、リターンは0.2%程度と若干落ちますが、リスクを半分程度にコントロールできることが分かりますので、債券だけで運用されている方は、半々がいいのではないかというのが、ポイントになります。

次に、株式も一緒に運用したいという方にとっては、株式を持っている以上、HYGに頼らなくても株式50%と国債50%でも、十分なリターンが得られ、リスクも半減とまでは言いませんが、30~40%削減できます。そして、シャープレシオも高くなります。

終わりに

ここから分かるように、組み合わせる相手によって、どの程度%を持っているか、組み合わせの良さは変わります。これがまさにポートフォリオになるのです。これからのマーケットは、ISM非製造業指数などの予想を下回る結果が続くようであれば、景気に対する先行き懸念も出てきます。そういった中において、今株式を持っている、HYGを持っているという方は、よりIEFなどをうまく絡めながら、リスクコントロールをぜひ検討いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル