最近、特に注目を集めているアメリカ長期金利が大きく低下した背景と今後の動向について分析していきます。

[ 目次 ]

最近の相場概況

全体の概況です。先週一週間、NYダウ、S&P500、ナスダックの3指標とも、すべて最高値を更新しています。ただ、水・木曜日で株価は大幅に下落しています。その背景には、アメリカ10年金利が1.42%から1.25%まで急落したことが挙げられます。

この金利低下について、いろいろなコメントがありました。中身を見てみると、経済指標で将来の景気悪化を示す内容は、全くとないとまでは言いませんが、あまり見当たらず、不可思議な金利低下でした。

ただ、金利というのは債券価格も含めて、株式市場よりも賢いと言われています。そのため、将来の景気後退か何かを示唆しているのではないかと、マーケットはおびえたのです。

とはいえ、改めて数字などを見てみると、景気後退のシグナルはあまり見えません。市場内需給が関係して金利が低下しただけで、先週の金利低下は、今後の株価にあまり影響を与えないのではないかと、私も含めてマーケットは捉えています。

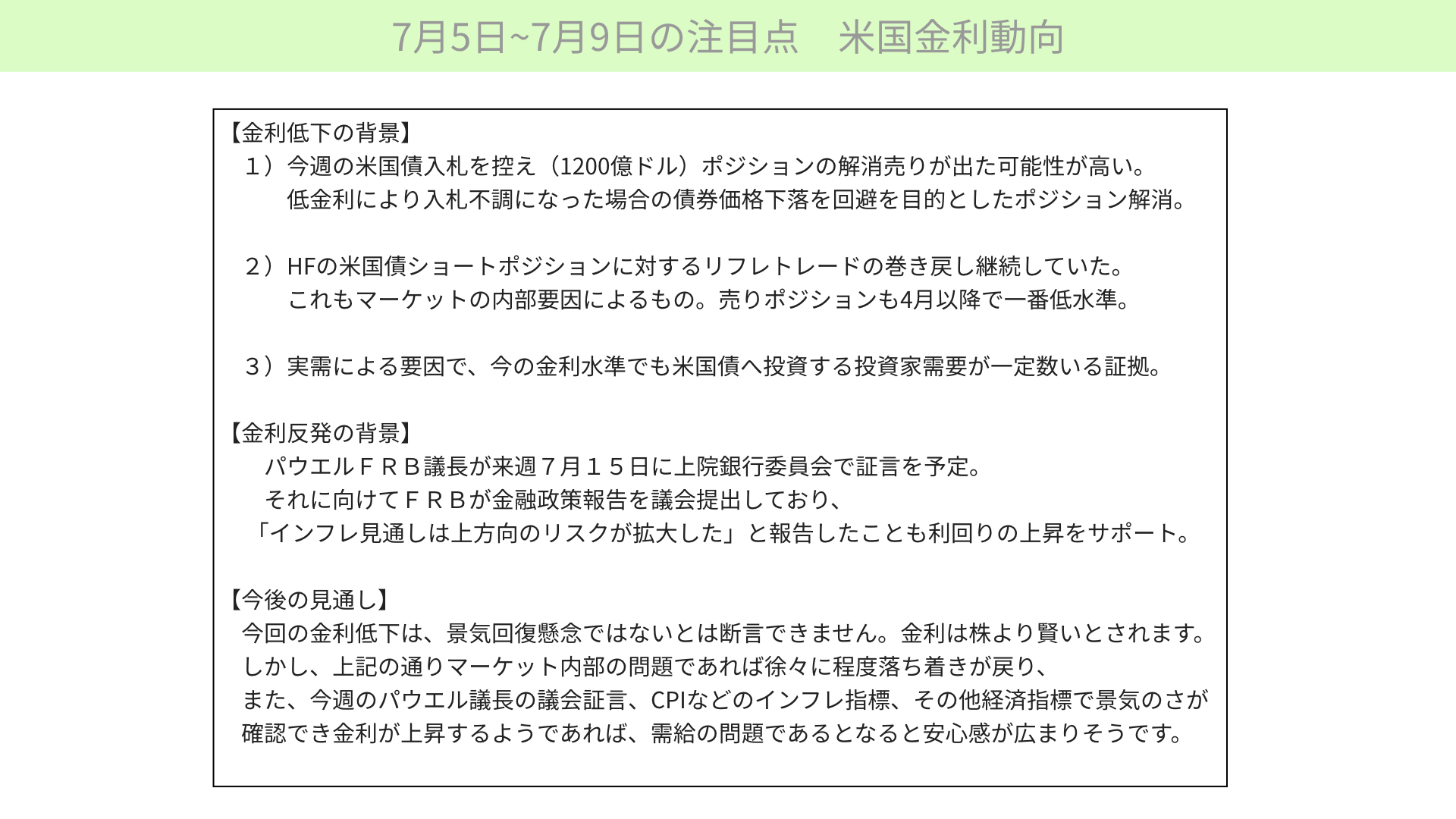

金利低下の背景

ここからは、具体的に細かく分析したいと思います。こちらのスライドをご覧ください。今回の金利低下の背景を一つ一つ説明します。

金利低下の背景(1)

まず、今週米国債の入札、1,200億ドルが控えています。1,200億ドル(約13兆円分)の国債が発行されるのです。そんな状況の中で、もしもこのまま低金利が続けば、入札不調になって、いずれは金利が上がる。金利が低い間に債券は買いたくないと、ポジション調整をした人がいるのです。

1.25~1.35%のような10年金利になった場合、債券の下落がいずれ起こることは間違いありません。だから、そんな債券は買わないとポジション調整がされたというのが、一つ目です。

金利低下の背景(2)

二つ目は、FRBの政策の変更に伴うポジションの巻き戻しです。ヘッジファンドの米国債に対するショートポジションは過去蓄積されていて、リフレトレードと言われる低金利が続き、2023年末まで金利を上げてこない、つまり、長期債を売っていたものを買い戻す動きがまだ続いていると言われています

米国債を売る、金利上昇にかけていた人たちがそういったポジションを巻き戻している状況が、4月以降一番解消が進み、今一番低い状態になっています。つまり、米国債を売っている、金利上昇にかけている人がとても少ない過程における、金利低下だったと言われています。

金利低下の背景(3)

三つ目は、実需による要因です。この金利であっても、日本の年金機構を含めて、世界の多くの投資家がECBの低金利政策を受けて、米国債に投資したいと考え、お金が入ってきています。

先週の金利上昇の背景

こういった三つの状況があったと思われています。次に、そんな中で、週末にかけて金利が上昇した背景を見ていきます。

今週の7月15日、上院議員で銀行委員会が開かれ、パウエルFRB議長がコメントをします。そこに向けて、既に金融政策報告書が議会に提出されており、その中身が発表されました。

「インフレ見通しは上方向のリスクが拡大したということで、いまだにインフレが懸念材料だ」と述べられていることから、マーケットは金利が上がることを連想し、金利が上がったのです。

インフレが正常化するとのニュースが流れ、金利が上昇するということは、先ほどお伝えしたように、需給による金利低下で、景気後退に伴うものではないとマーケットに安心を与えたというのが、金曜日になります。

金利の今後の見通し

今後の見通しですが、今回の金利低下は、断言まではできませんが、景気回復の遅れへの懸念ではなく、高確率で需給によるものだと思われます。金利は株よりも賢いとされているため、かなり不気味な気はします。ただ、需給の内容が強いことは間違いないと思われます。

なぜかと言うと、マーケット内部で問題であるということで、明らかにパウエル議長が準備している報告書の中で、インフレと言っただけで上昇するということは、恐らく今週発表されるパウエル議長の議会証言、CPI、PPIというインフレ指標やコメント、また、他の経済指標で景気回復が堅調だとして金利が上がるようであれば、あくまで需給の問題だったのだということになります。あまり金利低下を心配する必要がないのかというのが、私の感想になります。

先週発表された重要3指標について

先週、ISM非製造業指数、ジョルト(求人に対する数を出したもの)、FOMCの議事録の3指標が発表されましたが、全く問題がありませんでした。

強いて言えば、ISM非製造業指数の数字が64から60.1まで下がりました。これを問題視する人もいますが、60を超える強い数字です。雇用も減っているものの、供給側の問題で問題視する必要はないと思います。

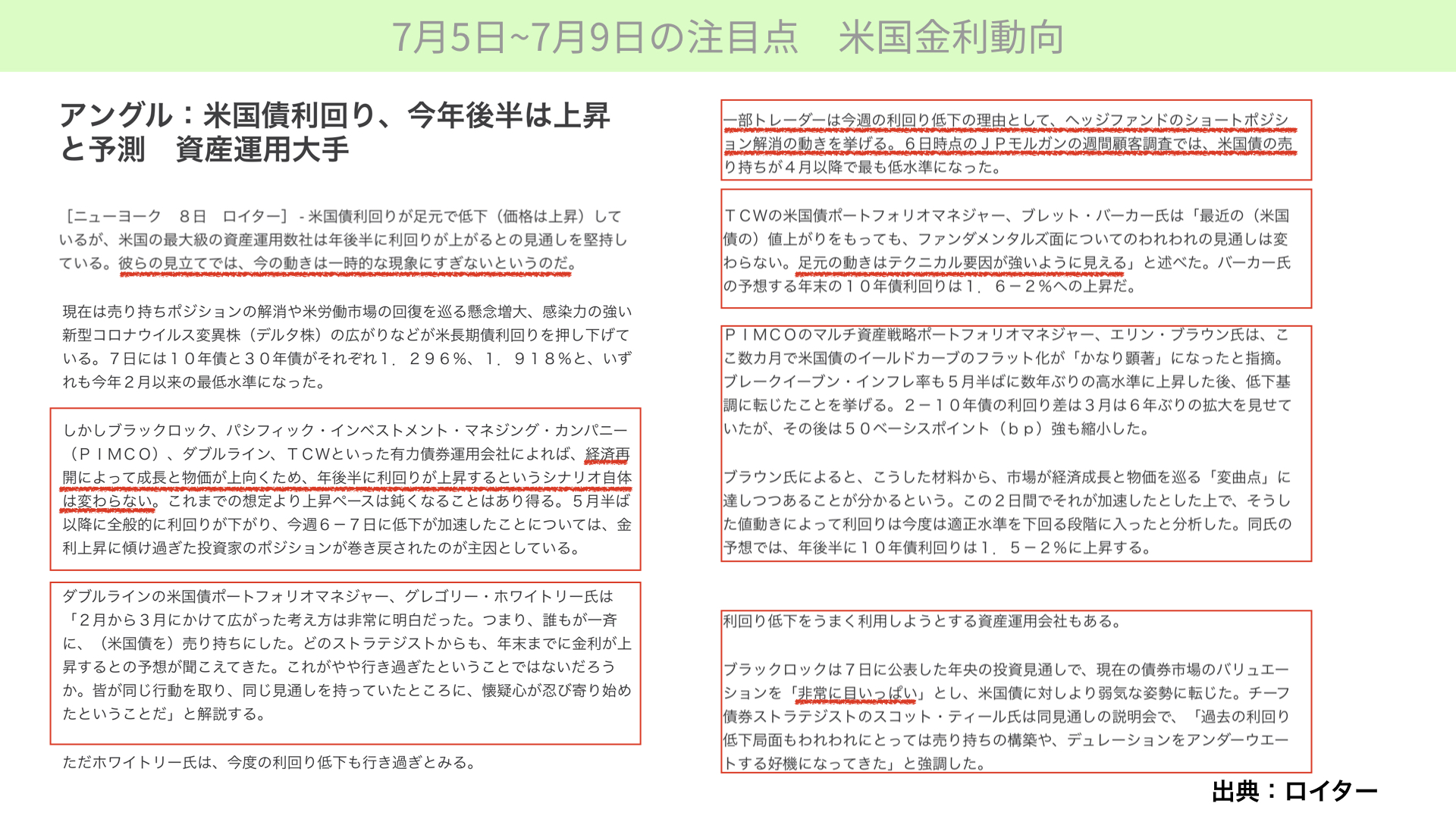

各資産運用会社のコメントから見る米国金利動向

もう一つ、こちらを紹介します。ロイターの記事で、非常に分かりやすく説明されていますので、共有をさせていただきます。金利上昇は今後、年後半に上昇すると資産運用大手が伝えています。

一つ目の赤四角部分。ブラックロックが示したものとして、経済の再開により、成長と物価が上向くために、年後半には利回りが上昇するというシナリオは変わらない。つまり、先週の下落は一時的だろうと、ブラックロックという最大手が言っています。

次に、二つ目の赤四角部分です。ダブルラインキャピタルの米国債ポートフォリオマネージャーは、2~3月にかけて一斉に行われた米国債の売り持ちへの反動だと言っています。つまり、ポジション調整の一環だということです。

次に、三つ目の赤四角です。4月以降、米国債の売りポジション、金利上昇にかけたポジションというのは、最も低い水準になってきているとのことです。

次に、四つ目です。アメリカの債券運用で有名な会社TCWが言うには、足元の動きはテクニカルな要因で、10年債利回りは1.6~2%の上昇を見ているとのことです。

五つ目です。債券運用でとても有名な会社PIMCOは、市場が変曲点にかかってきている、つまり誤差の範囲だとしています。年後半には、10年金利は1.5~2%に上昇するとのことです。

最後に、六つ目です。ブラックロックが言うには、今のポジションは米国債の売り、金利上昇にかける状況にあるとのことで、金利は一過性のものだと考えているようです。

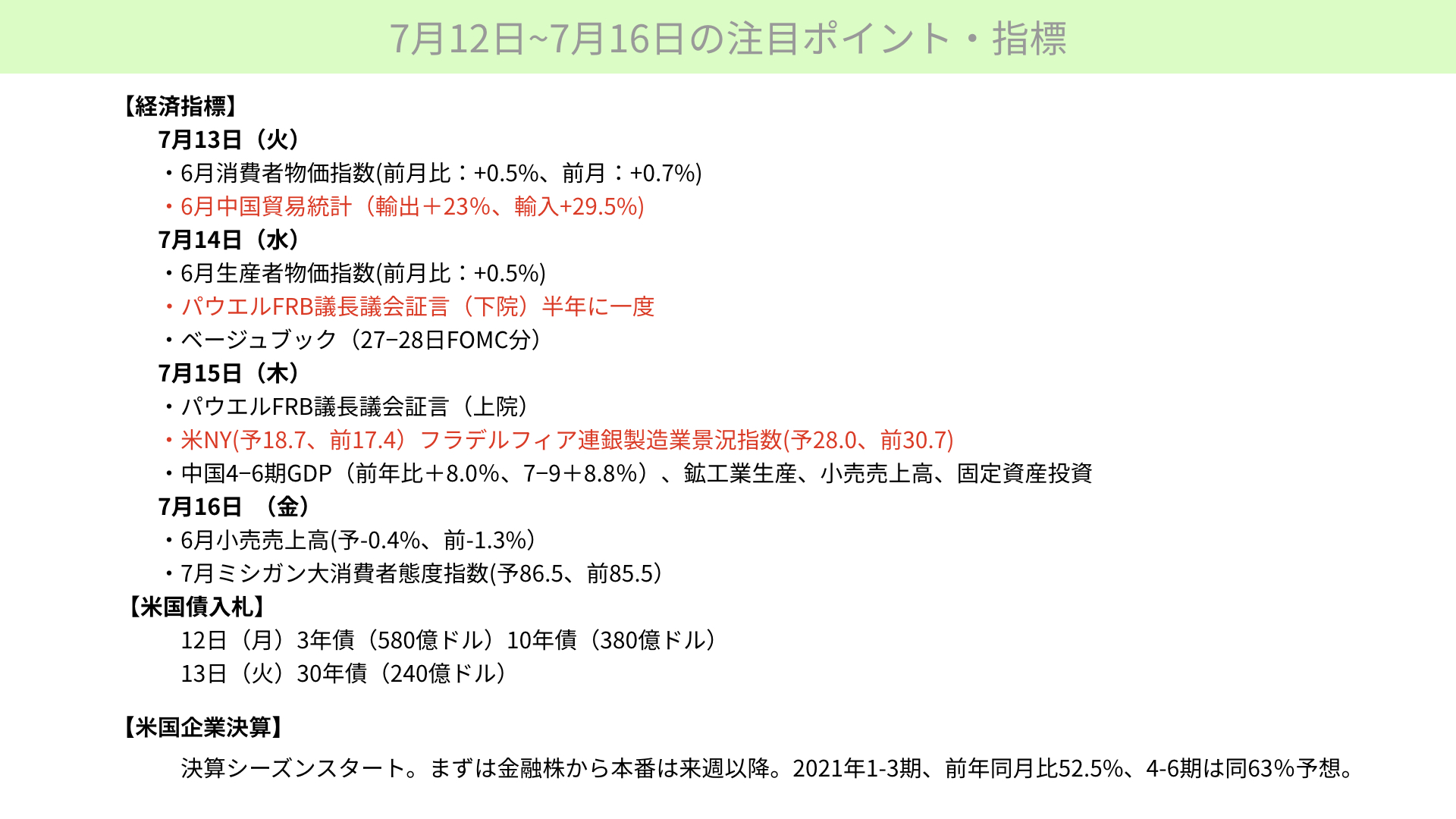

7月12日~7月16日の注目ポイント

そんな中で、今週一週間も安泰に過ごしていいのでしょうか? 今週は先週と異なり、経済指標が多くあるとお考え下さい。こちらをご覧ください。経済指標でより重要なものを、赤字にしています。

景気後退は、金利からはあまり読み取れませんが、いつ景気が変化するかはとても重要です。そこで、景気指標を見る必要があります。

重要な景気指標

最初に、重要な景気指標を見てみましょう。7月13日火曜日の中国貿易統計、輸出23%プラス、輸入29.5%プラスと予測は堅調です。こちらが大きく落ち込んでいないかどうか、確認する必要があります。

次に、7月15日木曜日。中国4-6期のGDPが発表されます。前年比8.0%プラス、7-9月は8.8%プラスと予測されていますが、大きく下回るようであれば、景況感に暗雲が立ち込めることになります。

また、7月16日には、個人消費であるアメリカの小売売上高、ミシガン大消費者態度指数も、景気には大きく影響を与えると思われます。

それ以外の重要指標

次に、インフレ関係です。7月13日火曜日、6月アメリカ消費者物価指数(CPI)と、14日6月アメリカ生産者物価指数(PPI)が発表されます。こういった物価指数も確認が必要になります。

そして何より、7月14日には半年一度しか開かれない、パウエル議長による下院での議会証言があります。最初の方でお伝えしたように、金融政策報告書を事前に提出しています。その中で、インフレ見通しは「上方向へのリスクが拡大した」と言っています。よほどでない限りは、無事に通過すると思われるものの、コメント内容はチェックが必要です。

あとは、7月15日に発表される、ニューヨーク、フィラデルフィア連銀の製造業指数です。ISMの先行指標になりますので、重要なポイントとなります。

そして、今週はアメリカの入札があります。12日~13日、合計1,200億ドルの入札は問題なく進むと思われますが、もし不調になれば金利上昇を招きますので、要注意です。

アメリカ4-6期の決算発表について

そして、何と言っても重要になるのは、アメリカ4-6期の決算発表です。金融相場が終盤にかかり、業績相場に移ると言われています。政策金利を変更しようとすると、業績相場に移るものだからです。

今週からスタートするこちら、今週一週間は金融機関中心で、製造業やサービス業との連動性は低いです。そのため、今週の金融機関の数字が良かったからといって、今後の数字が良くなるとは限りません。ただ、決算発表ですから、しっかりと確認する必要があります。

ポイントになるのは、2021年1-3月前年同月比で52.5%のプラスとかなりの好調だったのをさらに上回り、4-6期は63%プラスと予想されていることです。かなりの確率で業績が良くなってくると、マーケットは織り込んでいるとお考え下さい。

ですから、業績が予想以下だったり、以降のコンセンサスでネガティブなコメントが出てきたりすれば、業績相場の先行きが不安視されます。そういった意味で業績が大切になりますので、金利動向を見つつ、業績もご確認ください。

最後に、今週いっぱい、来週以降FOMC、7月の28~29日に向けて、ブラックアウトがスタートします。今週は、FRB関係者がコメントできる最後の一週間になりますので、FRB関係者のコメント、金利動向、業績の三つを、しっかりとご確認ください。これら三つを確認すれば、マーケットが崩れることはないでしょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル