7月13日昨日発表されました、アメリカ消費者物価指数(CPI)が、1992年以来の高水準という歴史的に高い水準となりました。今回は、インフレ懸念が再燃するかどうかも含めて、分析を行います。また、後半にはインフレと連動するETF(TIP)とS&P500(SPY)のどちらがインフレに有効か、分析したいと思います。

[ 目次 ]

米国CPIについて

6月のCPIの事前予想と結果

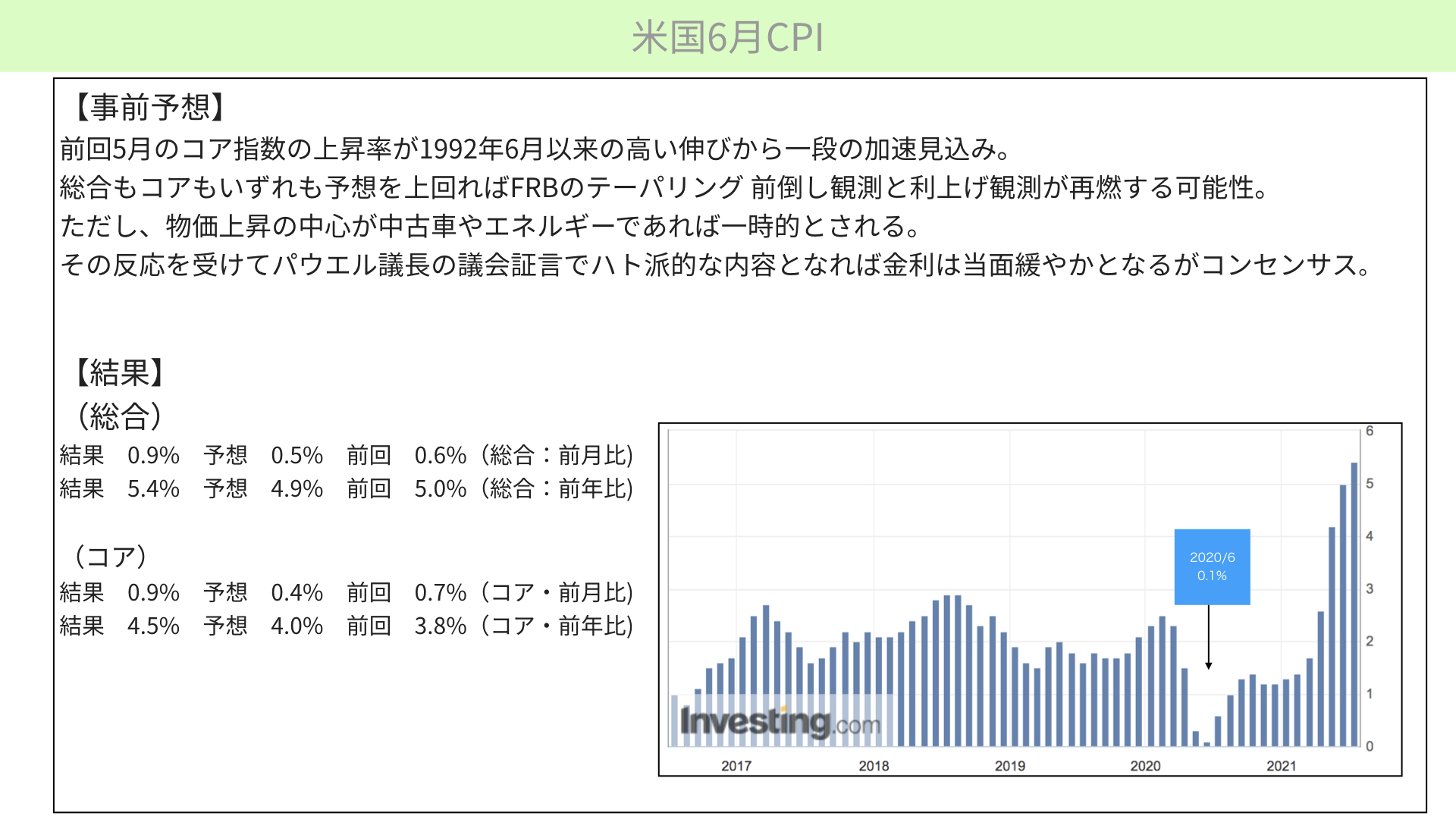

アメリカ6月CPIが昨日発表されました。前回5月のコア指数も、1992年6月以来の大きな伸びだったこともあり、とても注目を集めていましたが、それを大きく上回る上昇になっています。

結果として、総合では予想が前年比4.9%のものが5.4%。コアでも4.0%の前年比に対して、4.5%とかなり上回る結果になっています。また、前月比の結果でも、総合では0.5%の予想に対して、0.9%。0.4%のコアに対して0.9%と、両方ともかなり上昇しています。

元々、事前予想としては、今回も強い数字になると誰もが予想していました。ただ、中身が中古車やエネルギーなど一時的要因の上昇だと考え、さほど問題ないとされていました。

背景には、今晩に控えているパウエル議長による下院での議会証言で、ハト派的に金利上昇はさほどないと言われていたことがあります。

去年6月のCPIどういう時期だったか

ちなみに、昨年比で大きく上昇したことを確認するために、右のチャートをご覧ください。2020年6月は、消費者物価指数が最も低くなっていました。そことの比較ですので、ベース効果ということが言われていますが、それにしても大きかったというのが問題になっています。

6月CPIを受けたマーケットの反応

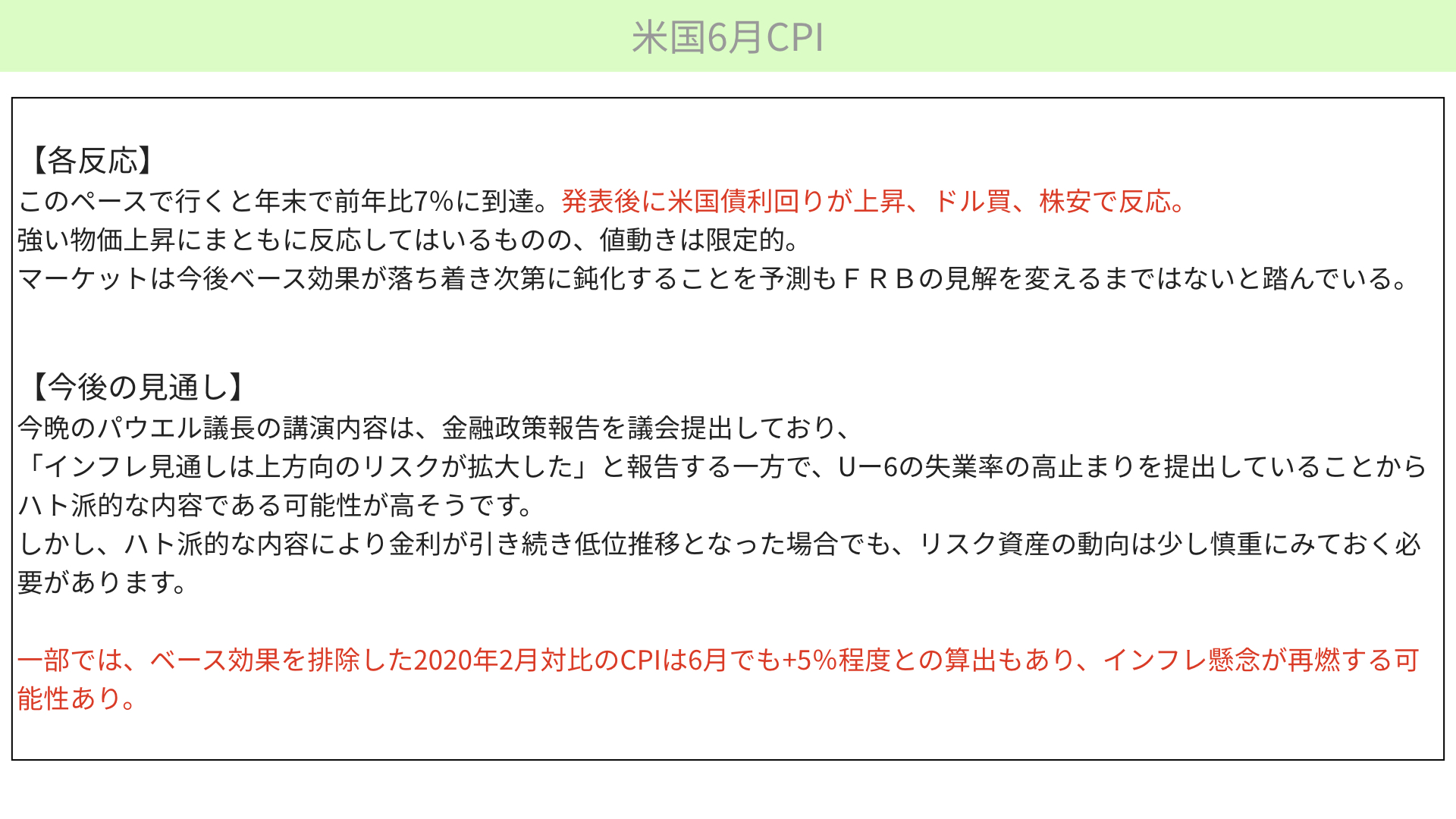

この内容を受けた、各マーケットの反応です。このペースで行くと、年末で前年比7%に到達すると言われています。発表後には米国債利回りが上昇し、ドル買い、株安が進んでいます。

今は、普通に物価上昇が出たときの反応になっています。債券利回りが上昇し、ドルが買われる、株安が起こるといった動きは、金利上昇に伴うまともな反応と言えるでしょう。

ただ、今後FRBが出してくるであろう利上げについての前倒しなど、そういった変化までは影響がないと言われているのが、昨晩の流れとなります。

今後の見通し

今晩のパウエル議長の講演内容は、事前に金融政策報告書として議会に提出をしています。「インフレ見通しは上方向のリスクが拡大した」と報告していますが、一方で、U-6と言われる黒人を含めた失業率は、まだまだ高止まりしています。

それほど利上げを急いだり、テーパリングを急いだりすることはないだろう、マーケットはハト派の内容で落ち着くのではないかと思います。

今後の株価への影響について

ただし、ハト派的に金利が低くなったとしても、株に対する影響は少し慎重に見る必要があるでしょう。

というのは、ある金融機関の計算によると、昨年比での上昇が大きくはなっているものの、物価が大きく下落した5~6月ではなく、2020年2月と比較しても、今回のCPIは5%の上昇ということで、いわゆるベース効果、昨年がすごく低かったから上昇したんだということではない可能性もあって、インフレの懸念が今後台頭してくるのではないかと言っているところがありますので、そういった意味では、今後確かにCPIは予想通りと言いますか、このくらい出るだろうというふうに言われていたような内容だったので、マーケットの反応は限定的になっています。

今後の長期金利について

そして、アメリカの長期金利についても、2年の金利が上昇しているものの、10年の金利については少し上がった程度と、短期金利が上がって、長期金利はそんなに上がっていないという状況になっています。フラットニングのような状態が進んでいることになります。

ということで、まだ長期金利が上がってこない、10年の金利が上がってこないということで、安心している人もいると思いますが、やはり細かく見ていくと、そんなに簡単に扱っていいほど、低い数字ではないと言われています。

今後、何かのきっかけによって金利が上昇してくる可能性も十分にあると考えるのが、保守的な運用になると思っています。

TIPとS&P500、インフレ対策になるのはどっち?

そのうえで、今日のテーマになります。そうなれば、インフレ懸念がもしも台頭してきたとき、備えなくてはならないと、いろいろな投資戦略があると思います。そういった中で、例えば、TIPと呼ばれるような物価連動債券がアメリカにはあります。これはインフレ連動債なので、それを買っていけば資産が守られるのではと、TIPの購入を考えている方もいらっしゃるかと思います。

では、TIPを持つことでインフレをブロックできるのか、検証してみたいと思います。こちらのスライドをご覧ください。

インフレ率、S&P500のEPS、S&P500配当成長率の比較

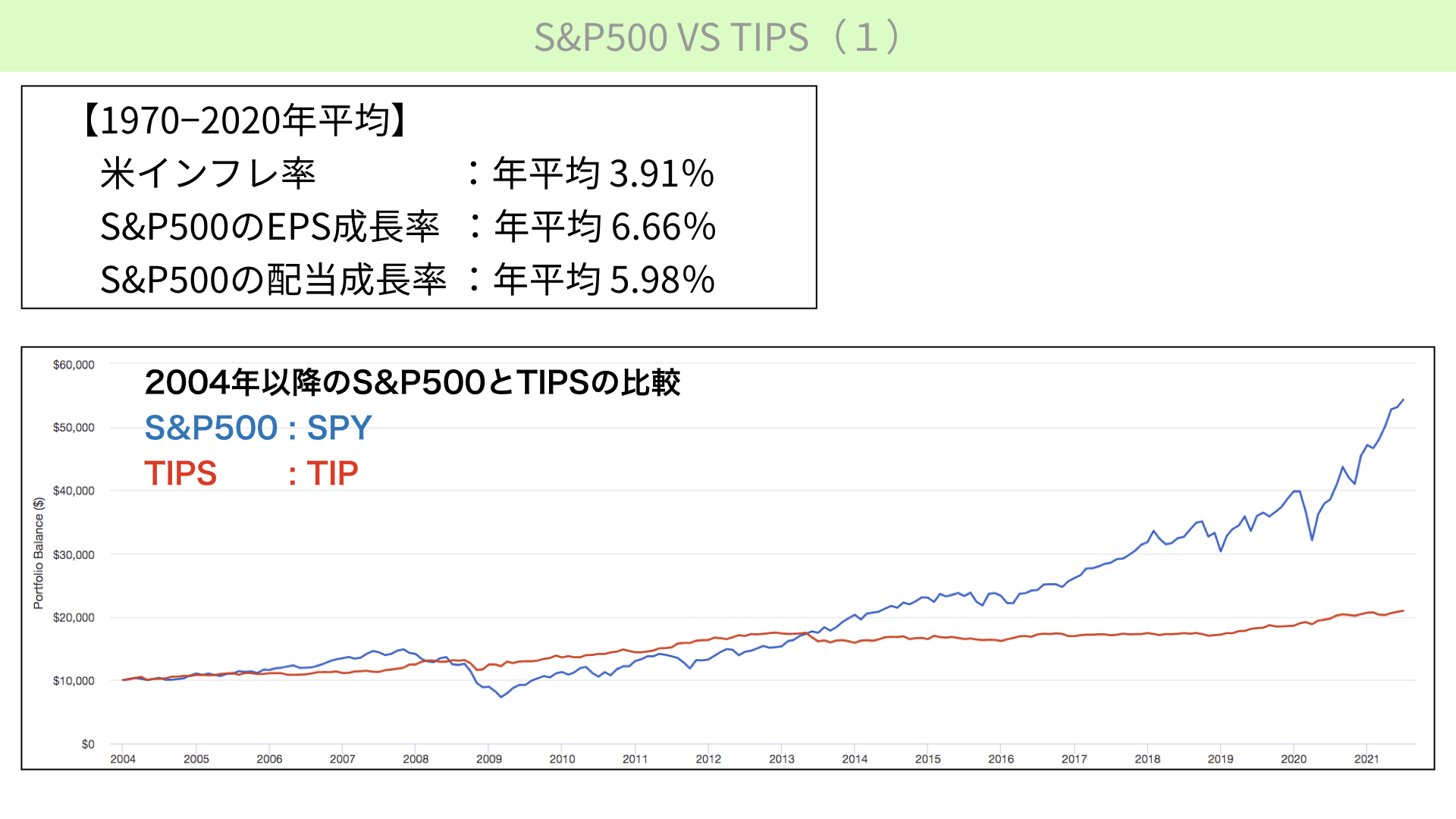

まず、今回調べてみたのが、1970年~2020年の50年間米インフレ率がどうなったかということと、S&P500のEPS、つまり1株利益の成長率がどの程度だったか、S&P500の配当成長率がどのくらいだったのかという、三つになります。

実は1970年~2020年の50年間で、アメリカのインフレ率は平均3.91%の成長になっています。日本ではかなりデフレが続いているので、とても上がっているという感覚があるかと思いますが、それ以上に、S&P500のEPSは6.66%も上昇し、物価よりも大きく1株当たりの利益が成長しています。さらに、配当の成長率についても5.98%とインフレ率を上回っています。

ここでお伝えしたいのは、確かにTIPと言われるようなインフレが上がる状況では、連動するインフレ連動債を持つことは、インフレ対策になります。一方で、インフレ率を上回る成長率のS&P500を持ってしまえば、インフレを怖がる必要はないのではないかということが、過去50年から分かります。

SPYとTIPの比較

その分析を踏まえると、下のチャートのようになります。S&P500のETFであるSPYと、物価連動債のETFであるTIPを、発行が始まった2004年から比較してみたものです。赤線はTIPS、青線はS&P500となります。

確かに、S&P500の方が変動率は高いですが、TIPは物価上昇が3.91%ということもあり、あまり値上がりしていません。

終わりに

こういった過去の実績を踏まえると、全くS&P500もTIPも持っていない方がインフレ対策をしようと考えた場合、S&P500でも十分にインフレ対策になることと分析できます。組み合わせをしっかりと考えながら、ポートフォリオを考えていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル