米国10年金利を中心とする長期金利が、ここ1カ月とても大きく低下しています。一時期は1.7%あった長期金利が、先日1.1%近辺まで下がりました。特にこの1カ月間、金利低下が顕著になっています。

この金利低下は何を意味しているのかと、いろいろなところで報道されています。特に皆さんが感じているのは、長期金利が低下すれば、本来であれば株価が上がるのではないかということでしょう。

今年に入って長期金利が低下すると株価が上がり、金利が上昇すると株価が下がる状況を見てきました。今回も金利が下がったので、株価が上がるべきだと思っている方も多いと思います。

しかし、実際には7月19日。S&P500もダウも2%近く下落しました。大きく金利が低下していましたので、金利が下がる中で株価も下がるという状況になりました。かと思えば、7月20日、金利は変わらずに株価だけが上がるという状況になっています。

この金利低下が何を意味しているのか。そして、今後金利がどうなることで、株価がどうなるのかが少し分からなくなってきている方もいらっしゃると思います。そこで、金利低下の背景や、株価のバリエーションについてお伝えしたいと思います。

[ 目次 ]

金利低下の背景

最近の金利低下の背景を、雑誌・新聞・ニュース等で見ていますと、次のような報道がされています。「デルタ株が世界的に広がっていて、ロックダウンまでは言わないものの、景気が少し足踏みするのではないか」「いくつかの指標において、GDPNow等、金融各社のGDP見通しも6%と言われていたものが5.5%になったように、強気に出ていたものが、少しマイナスになってきているので、今後景気が苦しくなってくるのではないか」「経済が少し停滞気味になってくることで、金利が低下しているのではないか。だから、株を打っておいた方がいいという形で、株が下がっている」このような説明が多いのですが、本当にそうなのかを見ていきたいと思います。

米国の景気動向

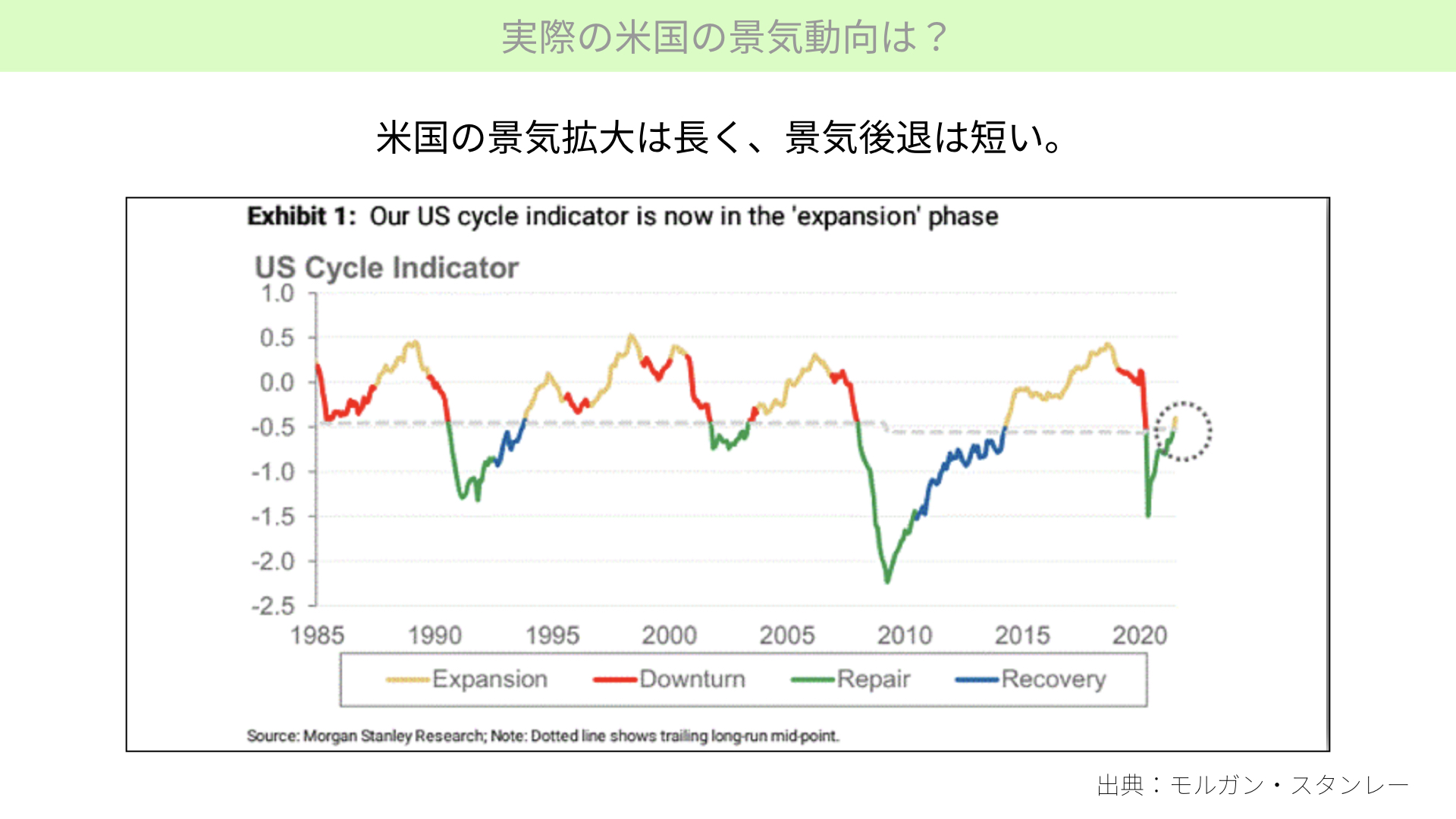

こちらは米国の景気サイクルを表した、モルガン・スタンレーのチャートになります。現時点では、点線で囲っているように景気拡大期に突入している状況です。アメリカの景気拡大は、景気が拡大している期間の方が明らかに長く、景気後退は短い期間で終わると言われています。2020年の2月~4月が景気後退期、そこからの回復期、景気拡大という流れは、まだまだ短い期間のため、普通に考えれば長い期間をかけて拡大するだろうと思われます。

マーケットが警戒 ISMピークアウト説

景気が拡大する流れに関わらず、なぜ長期金利が低下しているのかについては、マーケットが何を警戒しているのかを見る必要があります。

・ISMがピークを付けた?

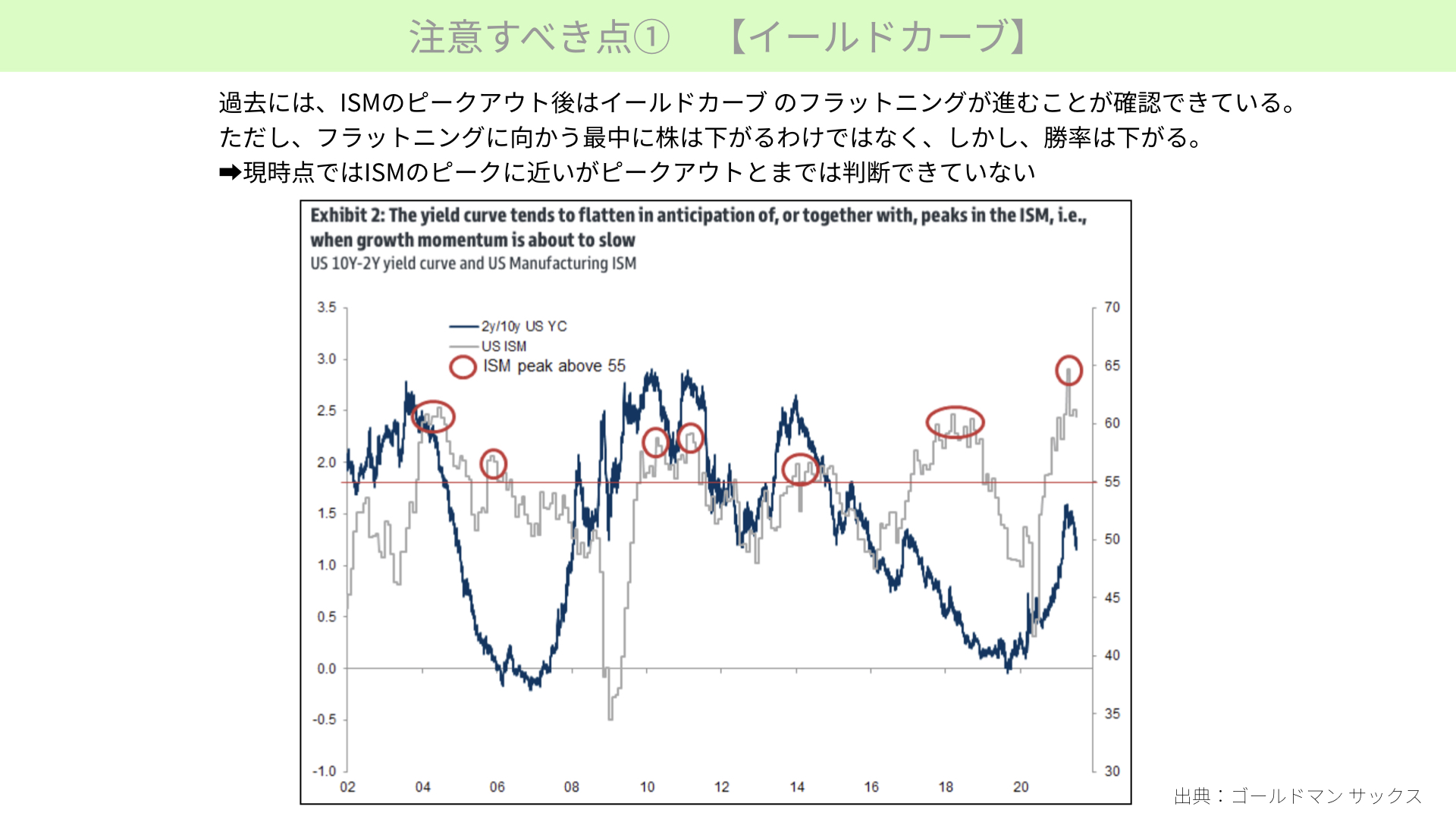

ISM製造業指数というものがあります。これは、調査対象企業の製造担当者に聞いた今後の見通しということで、景気の先行指標として注目されています。グレー線で表したISMを見ると、製造業指数のピークを付けた赤丸部分以降は、金利が低下する傾向があります。

青線は2年と10年の金利差で、イールドカーブを表しています。青線が0に近づくにつれて、景気後退の入り口に近づくことになります。2年と10年の金利差がなくなった段階で、イールドカーブが逆イールド状態となり、景気後退に入ると言われています。金利差がなくなるきっかけは、ISMがピークを付けたときだと言われています。

今回も、どうやらピークを付けたのではないかということから、今後10年金利が低下すると警戒している人がいるというのが、一つ目の内容となります。

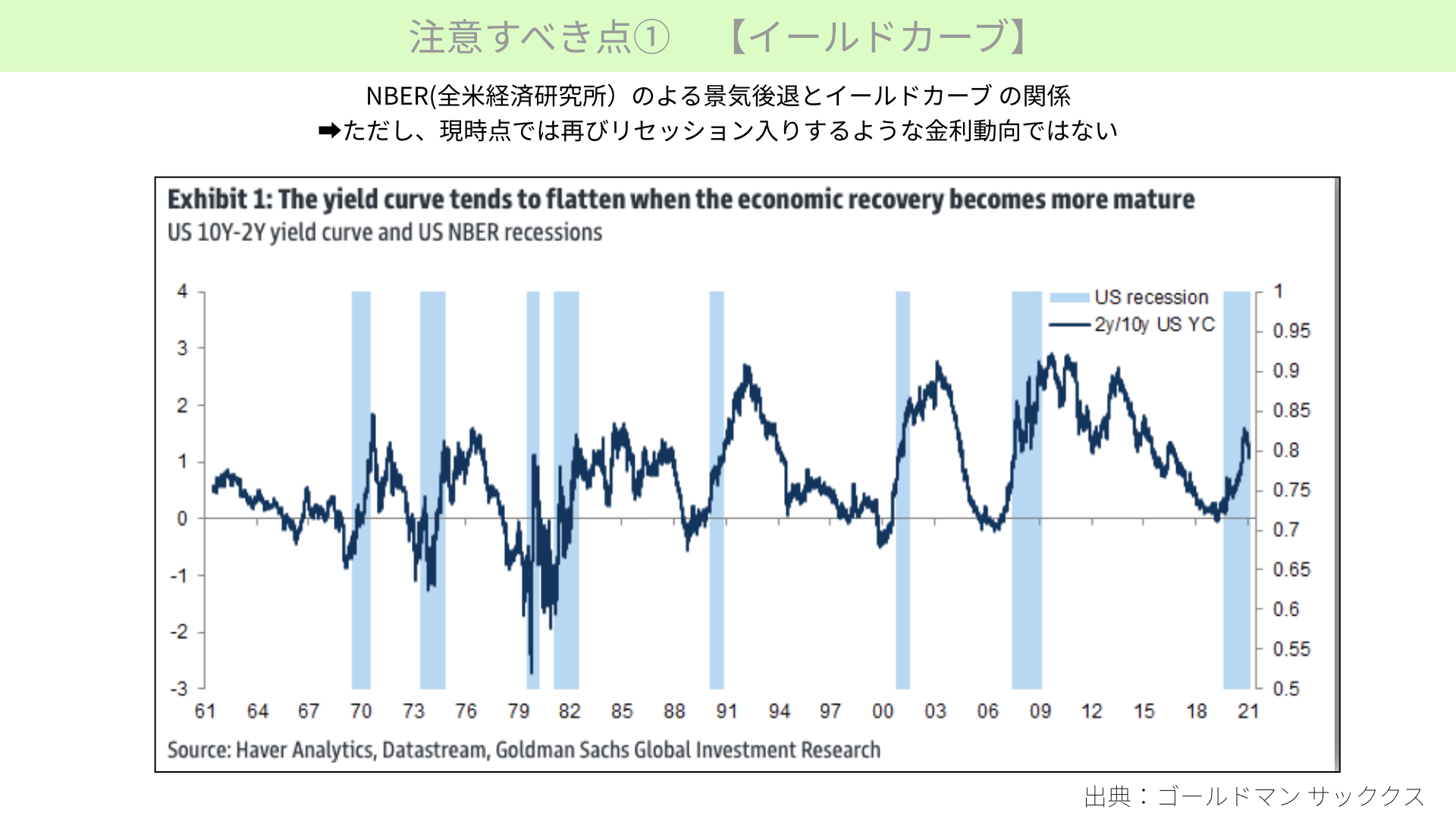

青い網掛け部分が景気後退を表しますが、10年金利と2年金利の金利差がなくなったところは、直後に景気後退に入っていることが確認できます。今後景気が少し下向きになる、もしくはあまり伸びなくなってくるということは、2年金利があまり変わらず、10年金利が下がることで、リセッション入りする状況が近づいてくるので、先んじて売ろうとする人がいるというのが、一つ目の説となります。

・ISMがピークを付けたとは考えづらい

ただ、ISMがピークになっているとはとても考えにくい状況です。もちろん、今後ISMの数字を見る必要はありますが、今すぐにISMがピークアウトするとは考えづらいです。

また、金利差の状況を見ても、イールドカーブの金利差がなくなるには程遠いと思われます。仮に金利差がなくなっていくとしても、その間は株価が上がる傾向にあります。金利差がなくなった状態から、初めて株価の調整が起こる傾向がありますので、株を売るには少し早いです。この説明では、少し違和感を覚えるというのが現状です。

急な景気拡大に伴う財政支援策への期待後退

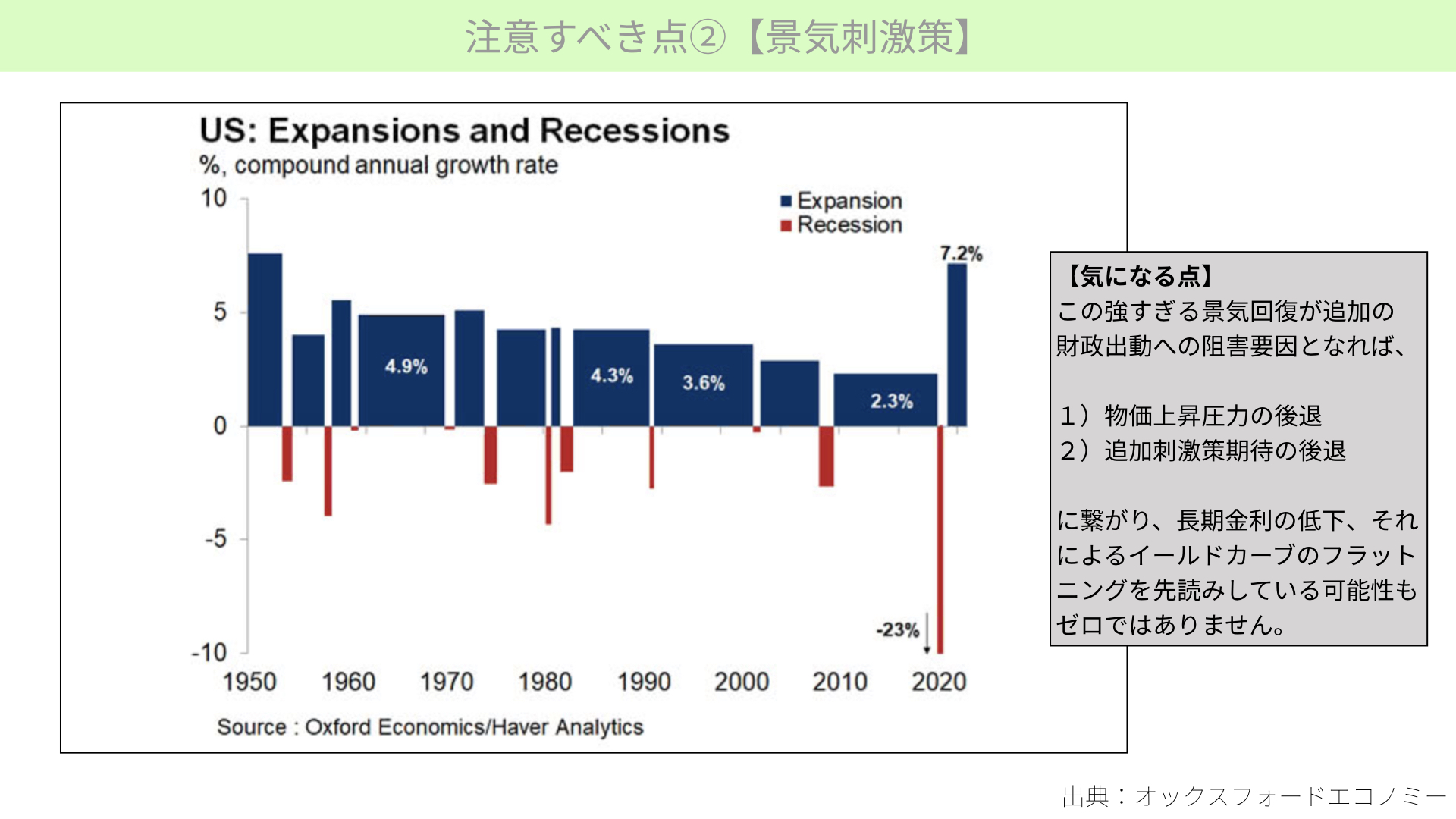

こちらは過去のリセッションと景気拡大期を表したものです。青が景気拡大期、赤が景気後退期です。景気拡大期の面積の方が明らかに大きいのが分かります。一方で、景気後退期を表す赤の面積は、非常に短くなっています。

今回注目するのは、青の一番右側。拡大期7.2%と書かれています。これはGDPが年間7.2%成長したことを表します。

先週、全米経済研究所(NBER)が発表した数字があります。前回のリセッションは2020年4月~6月の2カ月間で、その後すぐに景気拡大期に入ったとしています。

年率換算7.2%拡大しているこの状況で、米国議会では、これだけ景気が良くなっているのであれば、まだ積極的な財政出動を続ける必要があるのかとの議論が、景気が良くなったばかりに言われているのです。

もし、景気が良くなったことを理由に、共和党と民主党の協議が進まず、財政出動が伴わなかった場合、財政出動の積極的なものがなくなることで、物価上昇の圧力が後退します。結果として金利が上がりにくくなり、金利低下を招いているのではないかというのが一つ目です。

・追加刺激策を実施しないことが影響している?

二つ目は、追加刺激策を行わないということは、景気が良くならないということです。そうなると、金利が上がりにくい状況になります。あくまでも追加なので、景気が悪くなるわけではありません。ただ、追加があると見越していたマーケットからすると、景気上昇効果というのは少し薄れるだろうということで、金利が低下しているのではないかと言われているのです。

景気後退期に入ったわけではない

ただ、こちら二つとも正しいかどうかは後ほど見ていきますが、一つだけ言えることは、IFMと言われるアメリカの成長率は年換算で7%です。これが6.5%に下方修正されたからと言って、景気後退に入っているかと言うと実はそうではありません。景気は拡大中です。

そして、2022年に関してもIMFで出ている資料では、成長率は約3~4%を見越しています。これも景気が拡大していると言えますから、決して減速しているわけではありません。金利の低下というのは、少し説明が難しいと言えます。

CTAを中心としたヘッジファンドの投資家たちが、金利低下にかけて投資をしているというテクニカルな要因があります。また、もしかしたらデルタ株が広がることで、景気の腰折れ、減速の可能性があるとして、株式を売却して債券を買う、一時的な避難を行ったとも考えられます。

刑期が拡大する過程においては、経済が伸びる、金利が上がるというのが通常となります。そうなれば、今の金利水準はおかしいというのが、変わらずに私が持つ所感となります。

米株価が下落している本当の理由

では、今、なぜ金利が低下している状況にもかかわらず、株価が上がらないのかです。実は、今の金利の話とは別問題で、バリエーション的に高かったものの調整が、単純に進んでいるのではないかと思うのです

今年の株価上昇は現時点で約+15%と好調

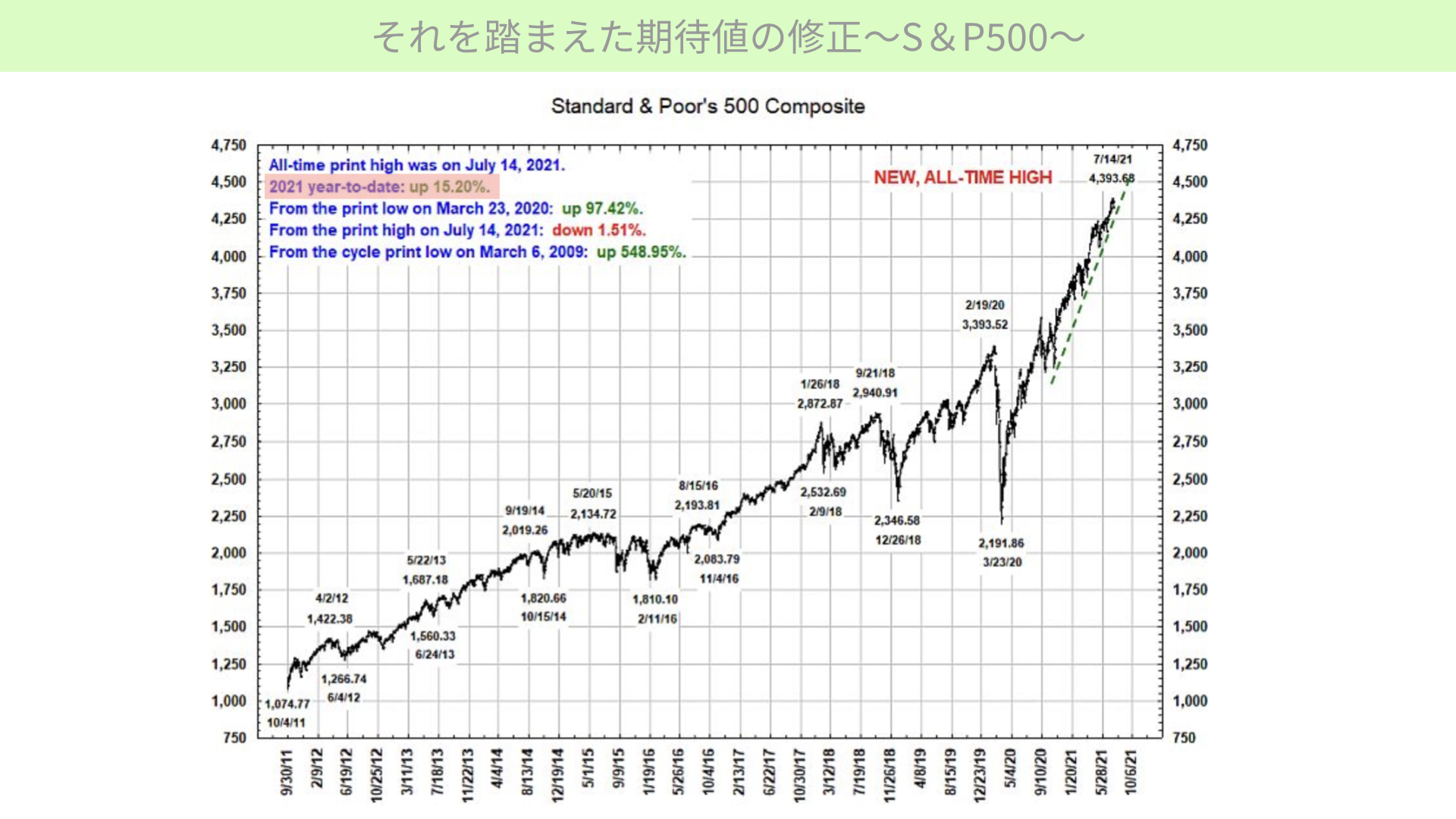

S&P500の2011~2021年を取ったものとなります。

上昇からかなり健全な状態と言えます。特に赤い網掛け部分を見ると、2021年のyear-to-dateの上昇率は、月曜日時点で15.2%です。1年間で15.2%も上がっていて、去年3月23日からは97%もS&P500は上がっています。また、さらにさかのぼれば2009年3月6日、リーマンショック後の最安値からは、548%も上がっているということで、かなり上昇スピードを上げてきたという背景もあります。そういった意味では、健全な調整だというのが正直な感想になります。逆に言うと、こういった調整がなければスピード違反で怖いと感じます。皆さんに覚えておいていただきたいのは、15.2%今年上がっているという数字です。

金融各社の目標を達成。利益確定の動き

こちらはゴールドマンサックス作成の数値となります。ゴールドマンサックスは、2021年終わりに、S&P500の価格が4,300ポイント程度になるとしています。年間上昇率は+14%、2022年は+7%を考えていると言っていますが、そもそも今年15.2%の上昇を6カ月程度で達成しています。

投資家たちから見れば、一部利益を流用しようという短期投機筋もいれば、ヘッジファンドは十分に利益を稼いだので、これからどうなるか分からない夏の相場を避けるために、いったん利益を確定しようとする動きが出てもおかしくないと言えるのです。

ただ、注意してほしいのは、2022年で+7%の成長が見えているということです。過去の米国株価の成長平均6%~8%を考えれば、例年通りしっかりとした足取りで株価が上がってくることになります。これ以上株価が大きく下がれば、来年の上昇がより期待できるようになってくるので、しっかりと押し目が入ってくる水準になっていると、まずは言えます。ですから、非常に健全な調整が進んでいるというのが一つ目になります。今年の期待分をしっかりと確定したことでの、利食いが中心だと言えるでしょう。

今後の見通し

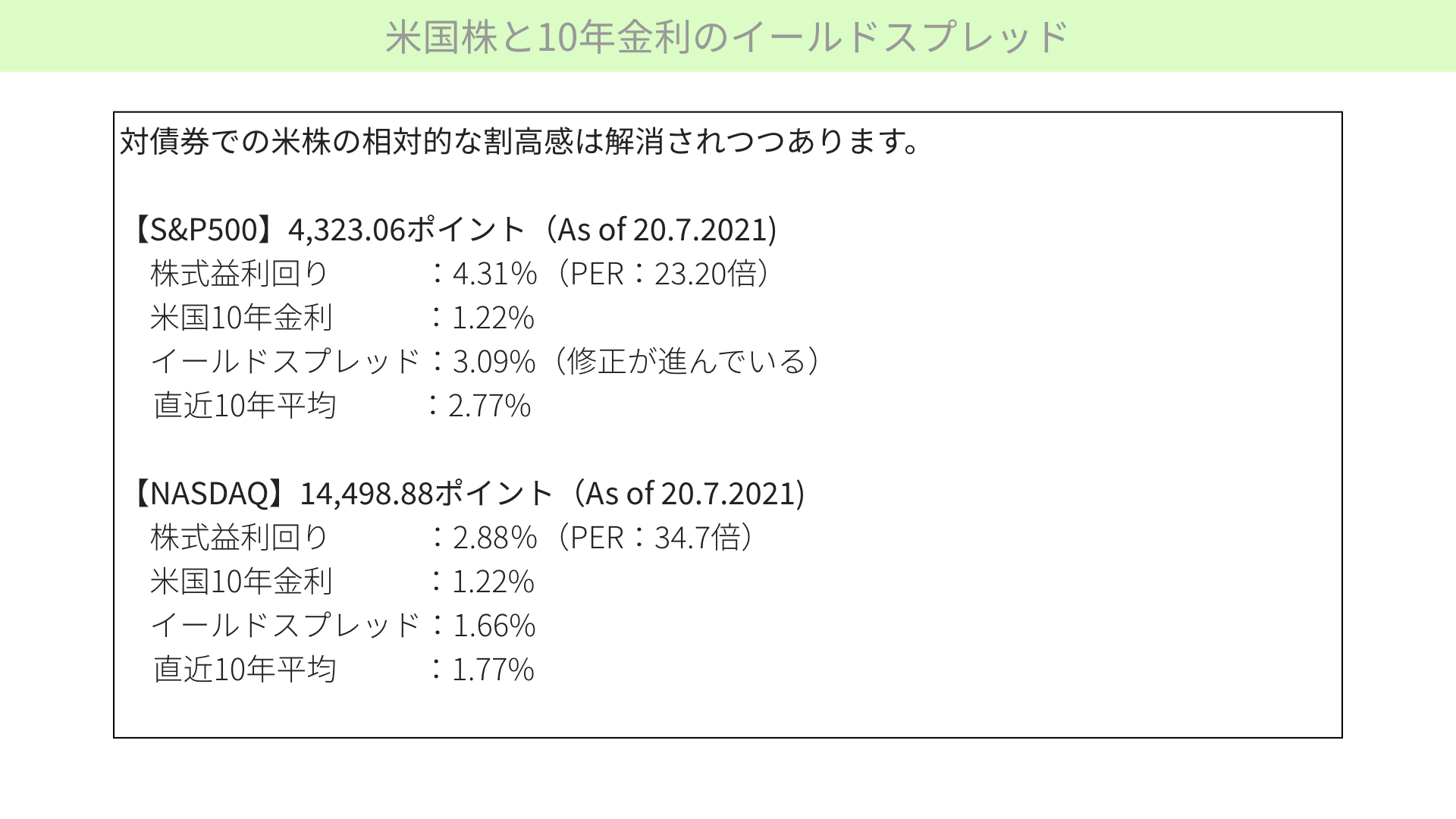

米国株と10年金利のイールドスプレッド

米国株と10年国債のイールドスプレッドがとても重要になってきます。これは、これだけお金がマーケットにある中で、債券と株、どちらに魅力があるかということで、お金が行き来する、もしくは同時に入ってくるということもありますが、そういった中においてイールドスプレッドという株式の益利回りと債券利回りのギャップが広がっているときには、株の魅力が増していることになります。逆に、益利回りが縮まっている状態は株の魅力がありすぎる、買われすぎている状態だと言われています。

ここにあるように、今のS&P500というのは4,323ポイント程度7月20時点でありました。株益利回りはPER23.2倍なので、4.31%程度となります。つまり、株を利回りベースで考えると、100万円投資すると4.31%程度益が出る状況となります。

一方で、米国債は100万円投資すると1.22%となり、1万2,000円程度となります。このギャップが3.09%あるという状況を、イールドスプレッドと言いますが、過去10年間のS&P500の益利回りと、米国10年金利の益利回りというのは、2.77%が平均でした。そういった状況でいけば、この2.77%に対して3.09%というのは、株の魅力が高まっている。つまり、株と債券の益利回りがいつもより広がった状態なので、株を買うには割安感が出てきている状況に、ここ数日間の調整で来ていると言えます。

以前から言われていた、米国S&P500の割高感というのは、少し解消されつつあると思ってください。

下の方にあるNASDAQは、7月21日時点で1万4,498ポイントありましたが、こちらは益利回りで2.88%。一方で、10年国債が1.22%、イールドスプレッドが1.66%です。直近10年間の平均は1.77%なので、そこからいけば、NASDAQはまだ割高感がS&P500に比べると残っている状況となります。

ですから、成長力やEPS、決算発表を加味していく必要があるので、一概には言えませんが

今後調整が起こるとすればNASDAQの方が大きい可能性はあります。

まとめ

アメリカは今回、景気回復期から拡大期に入ったと正式に発表されています。景気拡大期は基本的に長く続きますので、すぐに景気が減速するとは基本的に考えにくいです。

金利が下がって、逆イールドになる可能性があるとすれば、ISMが示しているような、将来ISMが下がっていくことで金利が低下すると連想する人や、もしくは実際に財政出動が伴わないことによる景気拡大やインフレ率の低下で、金利が下がってくることを警戒している人もいます。しかし、それは両方とも今、起こりにくい状況にあると言えます。

では、何が起こっているかと言うと、単純に調整局面にあると考えた方がいいと思います。今年の目標をすでに達成していることで、利食いが起こっているということです。ただし、これ以上下がってくれば来年のリターンが上がってくるという目途があるのが一つと、業績自体はとてもいい内容なので、業績不安もないこと、そして、イールドスプレッドから見ても、S&P500は割高感が解消されつつあり、NASDAQに関しても、まだ割高感はあるものの、一時期に比べればずいぶん良くなってきていると言えます。そういった意味では、今後上下動が続くものの、基本的には深押しをしないという考え方でいいのではないかと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル