今回は、7月末に期限を迎える米国債務上限問題と、住宅立ち退き問題、今週一番の注目材料であるFOMCについてお伝えしたいと思います。

[ 目次 ]

先週の振り返り

まず、7月19日~23日を振り返りますと、月曜日に2%近く米国株価が下がりましたが、一週間が終わってみるとプラス1.5%ということで、米国株の強さを感じさせられました。

経済指標もまちまちではありましたが、企業業績が良かったことが大きいでしょう。S&P500のうち、120社の決算発表が終わっていますが、その中の88%がコンセンサスを上回り、市場見通しよりもいい業績を発表する状況が続いています。7月最終週以降も、企業業績が非常に良くなるのではないかとの期待感から、今週も堅調に株価が推移すると予想されます。

VIXも一時期高くなりましたが、今は17台に落ち着いてきています。金利も1.1%水準まで近づきましたが、今は1.2%台で落ち着いているという状況もありますので、今週はリスクオンが続くでしょう。

住宅指標について

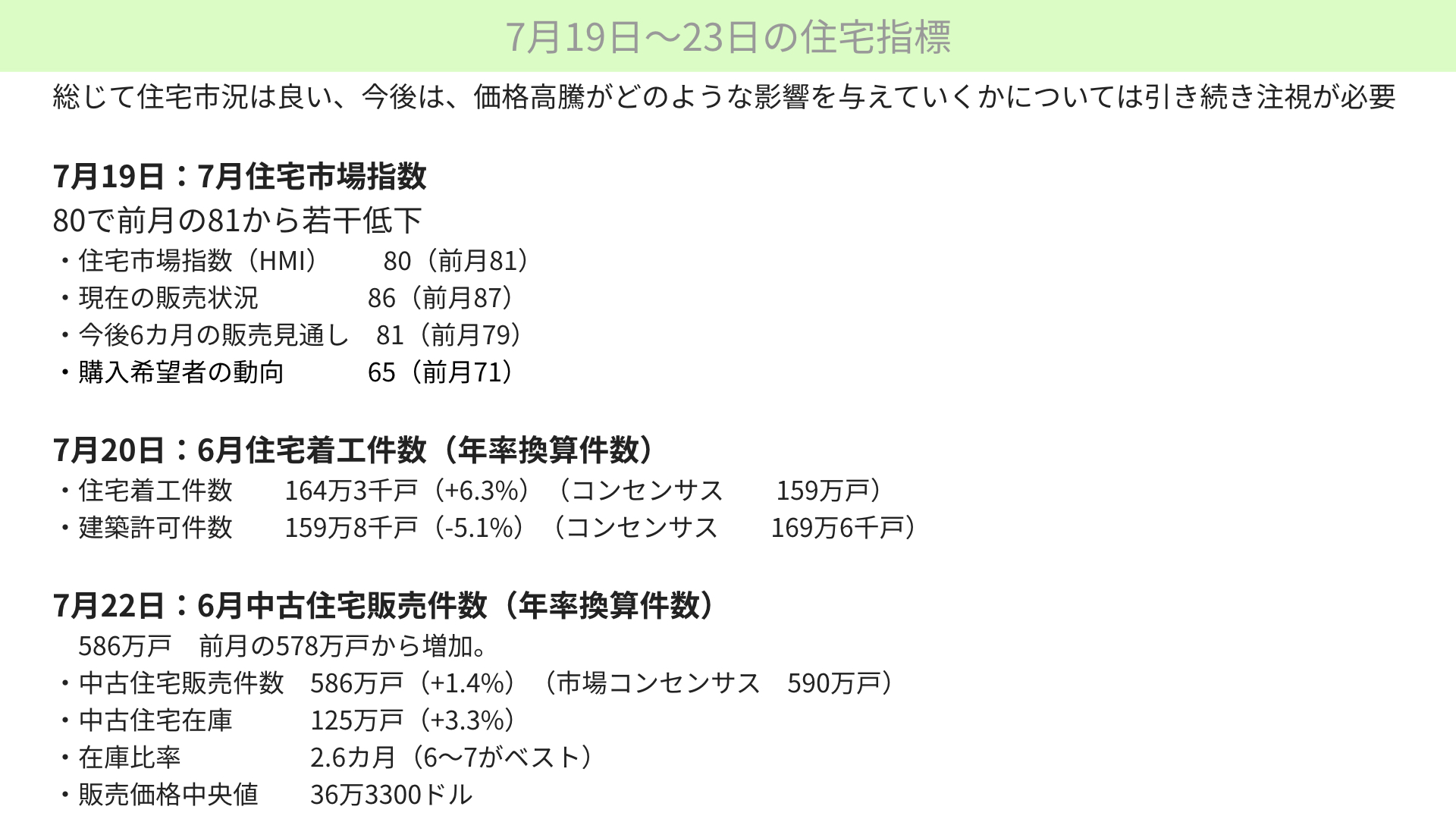

7月19日~23日で最も重要だった、住宅指標についてです。

7月19日に発表された住宅市場指数、7月20日に発表された住宅着工件数と許可件数、22日に発表された住宅中古販売件数です。こちらを見ると、住宅市場指数と住宅着工件数、中古住宅販売件数の全てがいい数字になっています。

一方で、許可件数に関しては少し減っていますので、今後数カ月後に建築に進むものが減るという先行きを見通しているものになりますが、極端に悪いものでもないですから、総じて住宅指標は悪くないと言えます。

中古住宅販売の中央値が36万3,300ドルまで上がってきているのは、過去最高値に近づいてもいます。販売価格が高くなり、需要が少し減ってきている一方、価格高騰や労働者不足、資源の高騰で供給不足が起きているギャップが生まれている状況です。市場としては問題ありませんが、今後ひずみが出てくるときには注意が必要です。

ただ、住宅指標が崩れるとは、今のところ考えづらいというのが今回の発表となります。

今週の見通し

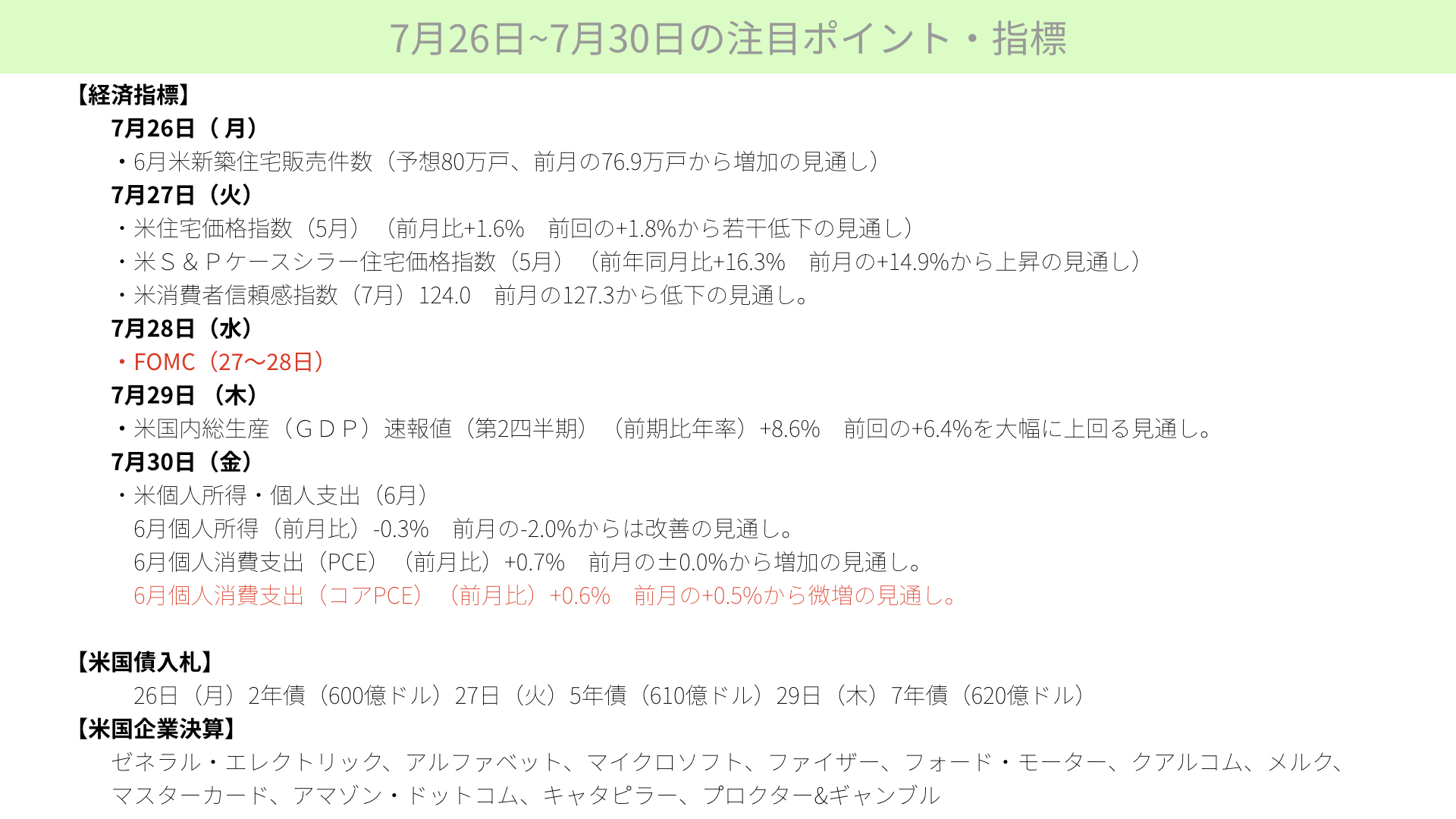

7月26日~7月30日の注目ポイント・指標

次に今週の見通しです。7月19日~23日同様に、住宅指標の発表があります。26日に新築住宅販売件数、27日にケースシラーと住宅価格指数が発表されます。住宅関連の指標が並んでいます。

そして、金曜日にはFOMCの政策決定に大きな影響を与えるPCEコアデフレーターと言われる、物価上昇の目途が前月比0.6%ほどのプラスになる予定です。これが大きく上回らない限り、政策への大きな影響はないと思われます。

また、木曜日にはGDPの速報値も発表されます。こちらも予想通り、かなり強い内容が出るでしょう。

パウエル議長の議会証言について

最も注目されるのは、FOMCでしょう。今回、パウエル議長の議会証言がありました。内容としては、かなり織り込まれている内容となっています。「今の経済状況や雇用状況を考えた場合に、そんなに送球に出口戦略、いわゆるテーパリングを前倒しにしたり、もしくは利上げを行ったりする状況にはない」と丁寧に説明したこともあり、金利低下や株価高が生じています。

一方で、コメントの中で一つ重要なことがありました。「数週間以内にテーパリングについての議論をしっかりとやっていく」とニュアンスとして伝えています。7月28日に開かれるFOMCにおいて、そういった議論が勧められるということになります。そういったことがきっちり公表されてくると、前倒しによるサプライズが十分あり得ます。

そういった意味では内容をしっかり見ていく必要がありますが、とはいえ、今回はサプライズが少ないと見込みが多いです。さほど警戒はしていないと、マーケットを見ています。

ニュースに対するマーケットの反応が大切

ただ、もしも何かのニュースが出たとき、マーケットの反応で今の温度感を測る必要はあります。これは皆さん、ぜひチェックをしてください。例えば、テーパリングを前倒しにすると言ったとき、それで金利が低下すれば、これはかなり問題です。テーパリングを前倒しにするということは、いずれ利上げが前倒しになり、短期金利が上がるのが普通です。

短期金利が上がることを踏まえたうえで長期金利が下がるのは、景気に対する悪影響が短期金利の上昇によって生じると、マーケットが捉えている可能性が高いということになります。つまり、今の住宅価格の高騰、インフレ率に対する懸念を持ったFRBがテーパリングを前倒しにするということは、マーケットにとってネガティブと考えているとのシグナルとなります。

反対に、長期金利が上昇した場合は通常の反応です。景気がいいので、利上げを少し前倒しにしたり、テーパリングを前倒しにしたりすることで長期金利が上がるというのは、健全な反応です。金融の引き締めモードに入りつつも、経済がしっかりとした歩みを見せることになり、ポジティブになります。

長期金利がプラスなのかマイナスなのか、注目してみていただければと思います。

米国債の入札について。もう一つ米国債の入札等があります。前回、30年入札は少し不調で、金利が上昇していましたが、こちらも無難に通過すると言われています。

7月末に期限が切れる二つのイベント

次に、7月末に材料視されているものについてです。期限が伴うイベントというのは、どうしても波乱が起きやすいです。例えば、何月末までに決めなくてはいけないというのがギリギリになることで、不安をあおるようなニュース、コメントが出てきてどうしようかと思う方も多いでしょう。

債務上限期限について

今回も7月末に期限を迎えるものが、アメリカで二つあります。一つ目は、ニュース等で話題になっている米国連邦政府が持つ債務上限期限が来ることです。2019年7月末までに22兆ドルの連邦政府債務上限を決めていましたが、その後経済対策を行うにあたり上限を取り払い、2021年7月に改めて上限について話し合おうという、2年間の猶予期間を設けていました。今回はその期限が来ることになります。

当時、21兆ドルだったものが、今は約28兆ドルまで債務が増えてきています。上限を引き上げないことが決まれば、イエレン財務長官も言うように、政府の支出ができなくなります。例えば、連邦政府に勤めている職員への給与支払い、米国債の利払い、失業保険の給付ができなくなるためアメリカが大混乱すると、共和・民主で議論を深め、上限を上げる交渉をしなければならないと言っています。

短期的影響より中期的影響に注目を

共和党は3.6兆円をばらまくインフラ法案を含め、債務上限に賛同する議員は誰もいないと発言。7月末を迎えて混沌として、8月以降債務が払えずに大きな問題となってくるのではないかとの記事もありますが、これは10年近くずっと続いている議論で、その都度解決をしてきています。

一度2013年オバマ政権のときに共和・民主がかなりもめたこともあり、債務上限を引き上げないと、米国債の格下げ、ドル安があり、今回もそれに当てはまるのではないかと言われていますが、民主党による単独強行採決で、債務上限の引き上げを織り込むことができます。また、債務上限引き上げの延期もできます。国債利払いだけは行えるとの、適応もできます。抜け道がありますので、問題視しての波乱は少し考えづらいでしょう。

ただし、債務上限を無尽蔵に上げていくことが続けば、今後米国債の償還に関する信用が失われ、米国債の格下げが将来起こりえます。また、無尽蔵の国債発行は変な金利上昇を招く可能性があります。そして、民主党が何でも自分で行えば、今後の選挙に大きな影響も出てくるでしょう。

そういった中期的な影響はかなり出てきますので、債務上限の問題にどう対応するかに注目することは大事です。利払い停止が保留になるのではないかについての懸念は、あまり必要ないと思います。

家賃滞納者への特例措置期間終了について

もう一つは、家賃滞納者立ち退きに関して、コロナ禍での特例措置がありました。それが7月末にルールの期限を迎え、コロナでいくら影響を受けた方でも、家賃を払っていない人は大家さんから立ち退き請求をされれば出ていかなければならなくなります。結果として400万人以上が立ち退かなければならなくなると、今回言われています。

・期間終了による経済的損失について

バイデン政権に延長する予定はないとのことですが、少し影響があるのではないかと考えています。立ち退きを請求して新しい人が入ってこなければ、家賃収入が減ることで短期的に経済的マイナスがあることと、立ち退いた人に家賃を払えなかったという履歴が残ることで、信用スコアリングが下がり、新しい場所に入居するための顕在コストが発生するという二つの観点から、経済的損失が生まれると言われているのです。

・起こりえる中・長期的な影響について

さらに、もう一つ大事な視点として、家を追い出される人の多くが、所得があまり高くないということがあります。

失業率が低下している状況であれば職に就けて、家賃を払えていたのに、コロナ以降求人が増え、失業率が低下しているのは高所得者層です。低所得者層の失業率は高止まりしている状況ですから、民主党政権としてはさらにばらまきをしようと、財政出動とパウエル議長による低金利政策が継続した場合、予想に反してインフレの進捗が起こる可能性が生じてきます。

そして、住宅価格が上がってきていることが悪い影響を与えているのではないかという話になれば、住宅価格の上昇を止めなければならないから、モーゲージバックセキュリティ(MBS)の買入を早急に止めるべきだとの議論が民主党左派を中心として急に出てくると、マーケットに対するインパクトが出てきます。

このように、直接的な影響も少しあるのですが、住宅の問題は中期的、長期的に関係することとなりますので、今後の進展、対応、住宅指標の変更、変化をしっかりと見ることが大事になってきます。

いずれにせよ、7月末の影響はあまりないでしょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル