7月29日に発表された、アメリカ4-6月期GDPとAmazon4-6月期の決算が、予想を下回る内容でした。今後の米国株価にどのような影響があるのか、その影響度合いなどを分析していきたいと思います。

[ 目次 ]

アメリカ4-6月期GDPについて

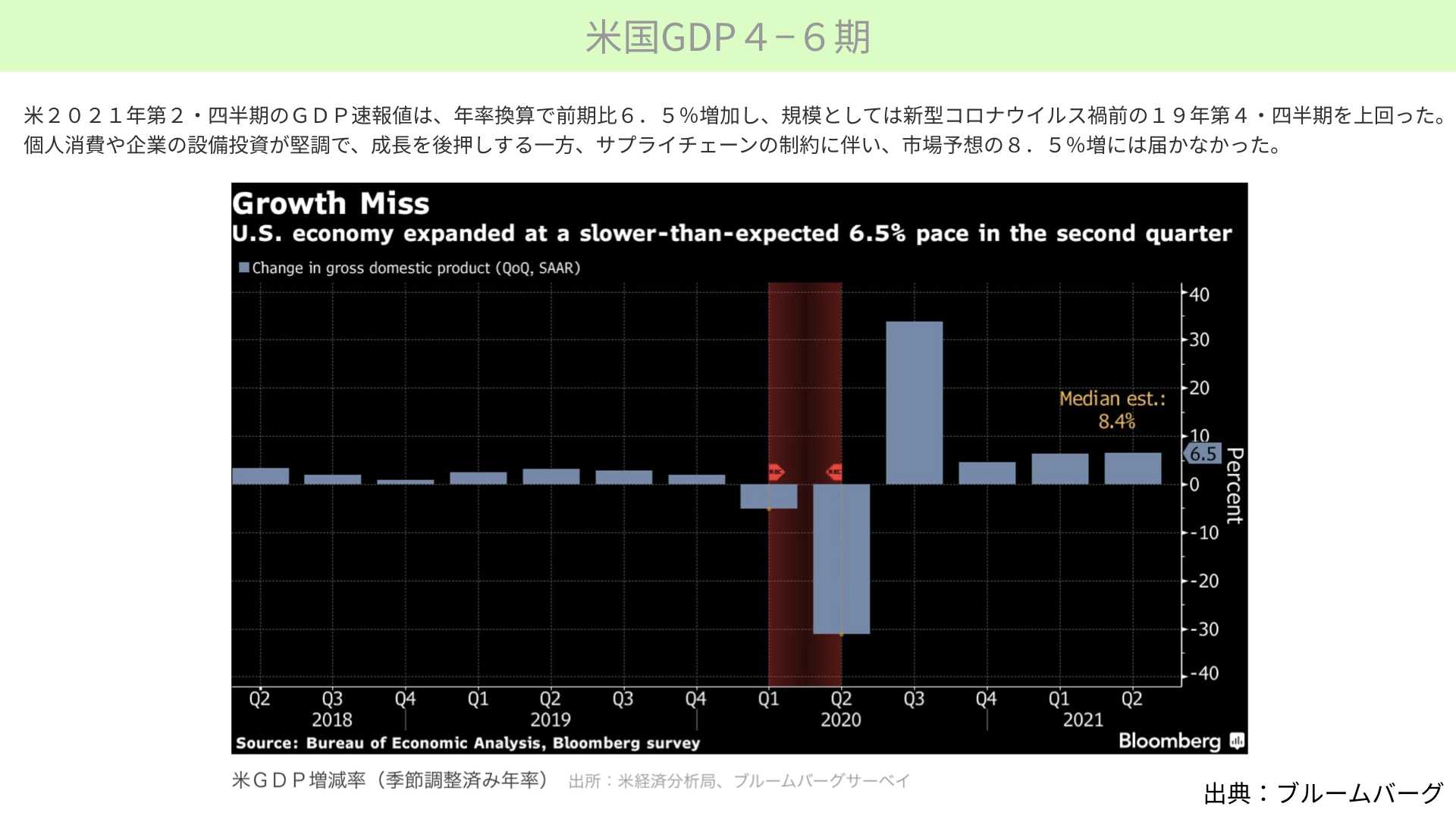

昨日発表されたアメリカGDPは、4-6月期、市場予想で8.5%増ということでした。今、アメリカにお金が大量に入ってきている背景にある、アメリカの高い成長力を期待する向きがあり、若干GDPに関しては下振れする可能性があるとマーケットも予測していたところはありました。

ですが、ふたを開けてみると、年換算で6.5%という形で、2%近く下回ることになりました。とはいえ、19年4月の第4四半期に比べると堅調になっているので、問題はないという向きもあります。

今後GDPはどうなるのか

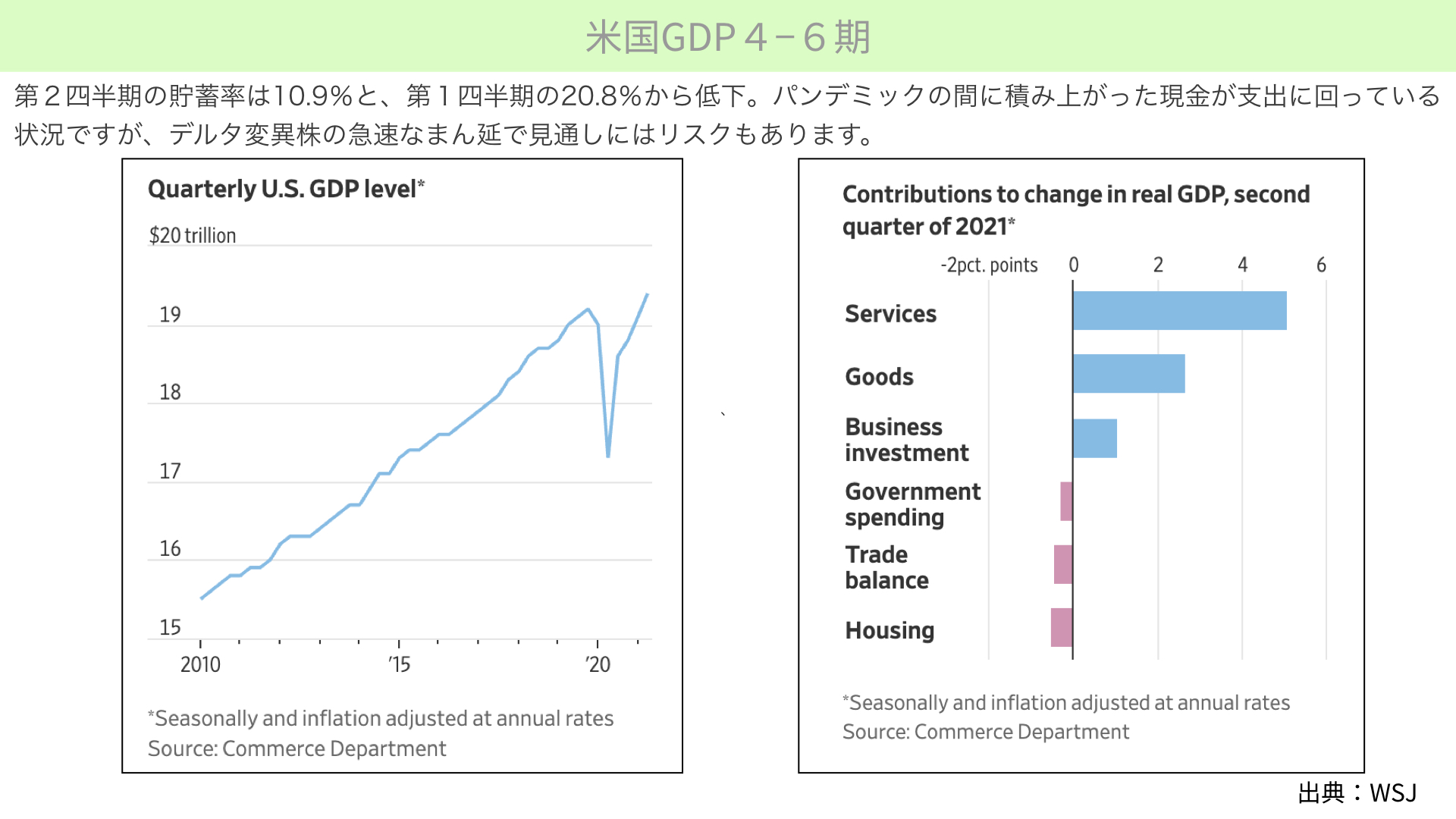

GDPは年換算で6.5%となっていますが、内容を細かく見ていきます。図表右のように、アメリカ経済の7割を占める個人消費は、11.8%近く増加している状況になります。かなり強い状況です。

サービスやビジネスインベストメントが強くなっている一方で、サプライチェーンの制約もあり、政府支出や住宅、在庫が抑制された形になってきています。そちらはピンクで表示しているように、マイナスの要因となっています。そういったこともあり、予想の8.5%を2%近く下回る内容になっています。

ただし、図表左のように、GDP量では基本的にパンデミック前の状態を回復していることで、これからも強いのではないかと予想する向きもあります。7月29日の株価は、この発表を受けた後も堅調に推移しています。

ただ、よくよく考えてみると、ワクチン接種が進んで経済活動が再開しています。そして、政府支援もあるということで消費者はお金を潤沢に持っていますから、外食、サービス、旅行にお金を回していています。4-6月期が5.1%も増えていることを考えると、これが持続するのかについては、少し疑問を持つべきだと思います。

第2四半期の貯蓄率は、10.9%まで下がっています。第1四半期、1-3月の20.8%から下がってきています。政府の支援があり、失業給付に対する上乗せがあり、現金が積みあがって消費に回ったという状況が徐々に解消されてきている状況なので、8.5%を6.5%に下回ったという状況が一過性のものなのかどうなのかは、マーケットは少し疑問に思っていると思っていただいていいかと思います。

アメリカが株価を大きくけん引してきた大きな理由として、世界に先立ってコロナから立ち直り、経済の大きな成長を実現しているというバックグラウンドがありました。それがぐらついてきているというのが、背景にあるのかもしれません。

大手金融機関GDP見通し下方修正

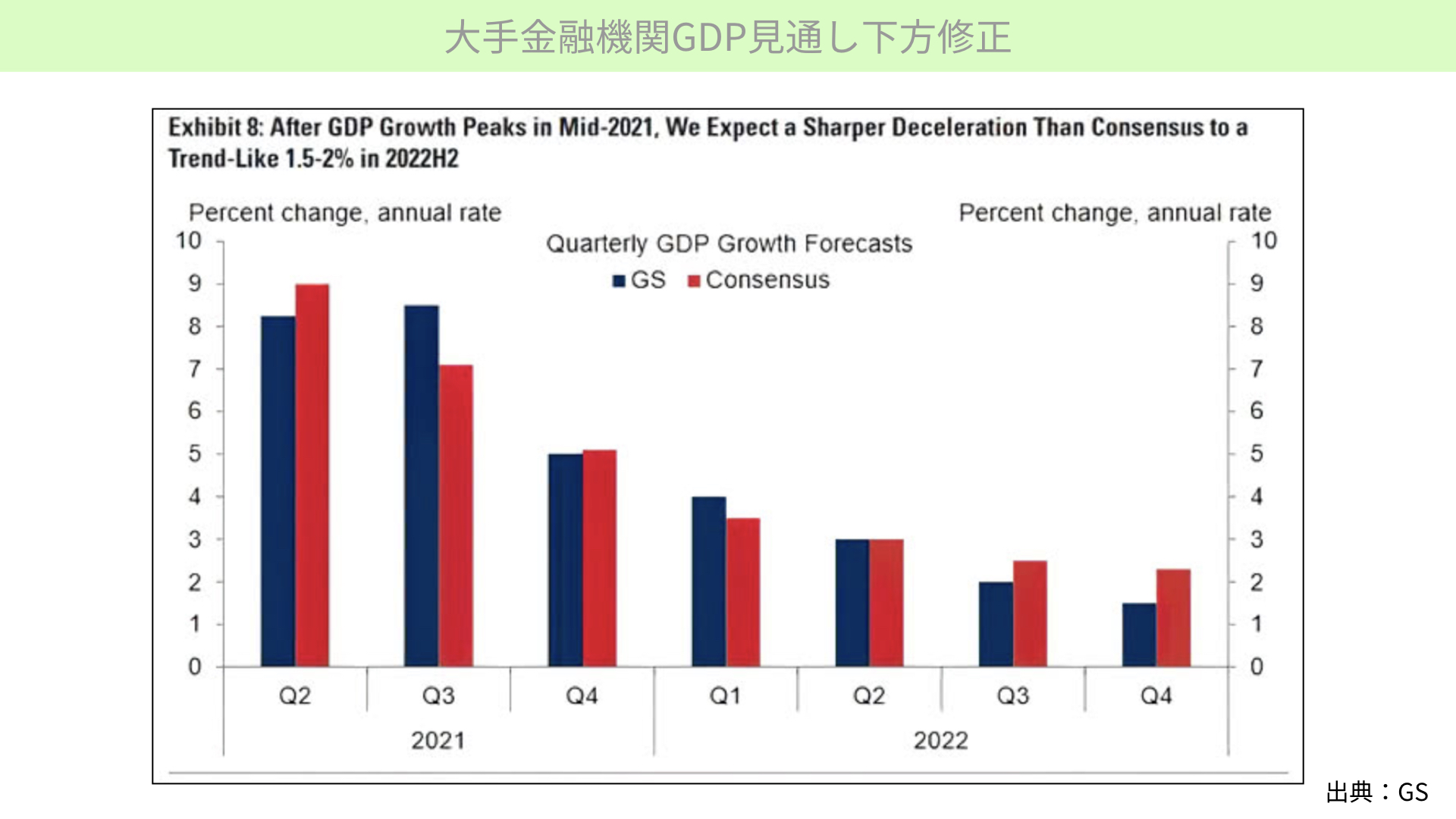

次に、ゴールドマン・サックスの出している来年以降の経済見通しです。赤がコンセンサスに対して、紺がゴールドマン・サックスとなります。来年の夏場以降、コンセンサスを下回る成長を予測しているということです。

来週以降、こういった金融大手のGDP見通しの下方修正が続くようであれば、アメリカ一強が少しぐずついてくる可能性があると考えるべきだと、個人的には考えています。

Amazon決算発表について

昨日、Amazonの決算発表がありました。引け後の時間外に発表されて、結果として株価が5%近く下がっています。その背景は、第2四半期4-6月期の売上などが市場予想を下回ったということになっています。

Amazon自体は、こういった予想を下回ることはかなり少ない状況になっています。しかも、今後の見通しについても鈍化すると言っています。7-9月期の予想としては、前年比での売上が27%の予想に対して、16%も下がると言っています。

コメントの中にもありましたが、インターネットの販売がこれから鈍化してくる可能性があります。それは、コロナ感染が落ち着いたことで外出自粛が解け、外出で消費を行うことで、自宅でインターネットを通じて購入する行動が予想よりも早く少なくなってきているので、Amazonの業績見通しが少し鈍化すると言っているのです。

外に行って消費する量が増えれば、GDP全体としてはいい状況が保てます。ですが実際には、Amazonの消費も減り、外への消費も減ります。その根本にあるのは、個人の貯蓄率であったり、財政支援であったり、そういったものが徐々に鈍化してきているということがあります。

であれば、GDPの予想値が少しずつ下がってくるということが、来週以降十分に材料として出てくる可能性があると考えても、おかしくないでしょう。30日以降のマーケットは、少し注目が必要になってきます。

また、今まで以上に来週以降の決算発表の中身を精査する動きが出てきます。好決算を連発しても、株価が少し上がりにくい状況に、今回のAmazonの発表によってなった可能性があると、しっかりと考えておく必要があるかと思います。

例えば、来週以降の決算ですごくいい内容が出たのに株価が重いということは、企業決算が出ているものよりも、マーケット全体に対して少し鈍化を見込んでいると考えていただければと思います。

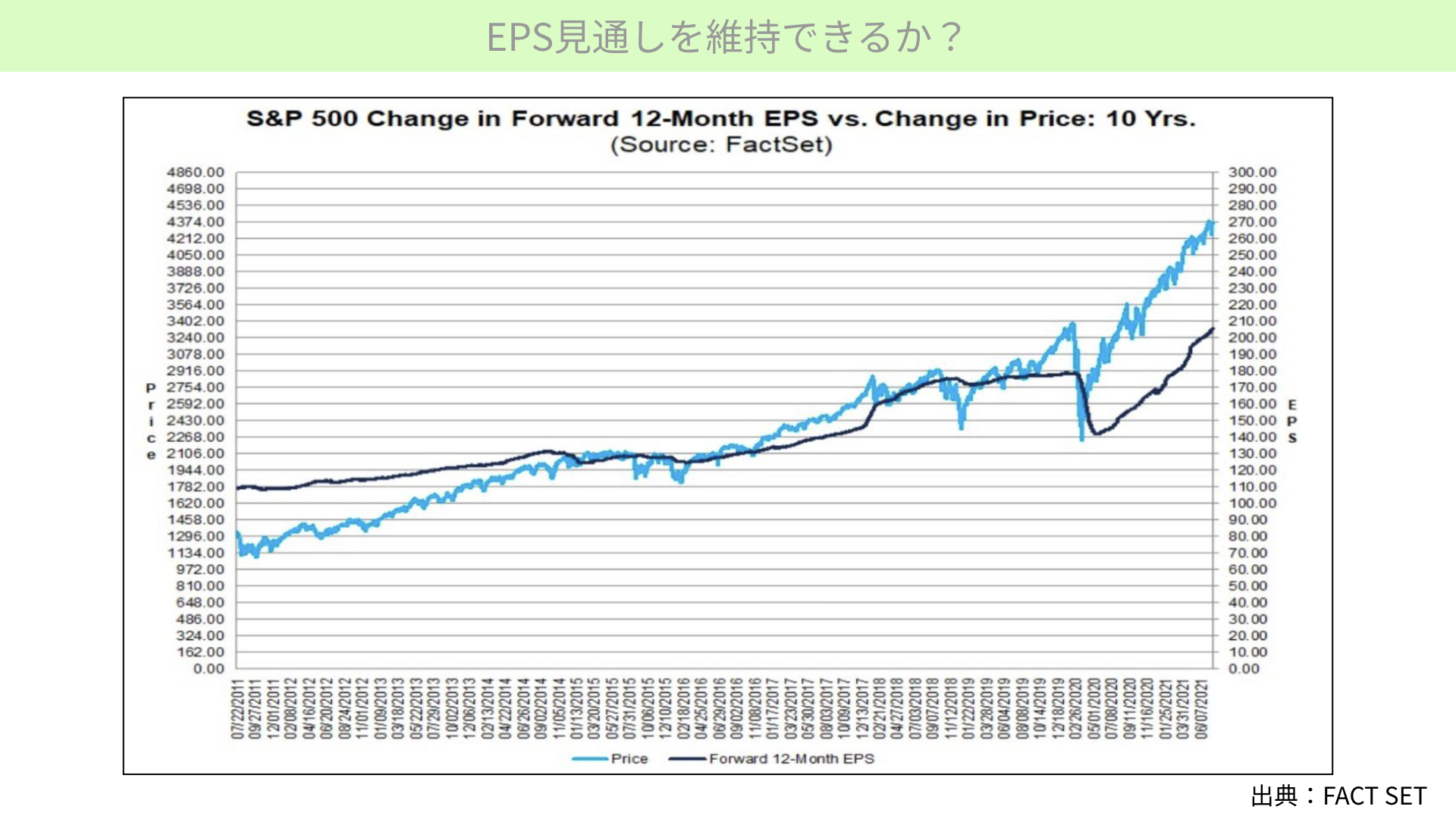

EPS見通しを維持できるか?

こちらは、FACT SETのEPS見通しです。米国S&P500のプライスを青線、12カ月先のS&P500のEPS予想値を書いています。2020年コロナショック前の水準を大きく上回り、EPSの成長率が支えています。

今、EPS予想の中心は、2021~2022年度の12カ月先で、210ドル程度を予測していますが、この上昇率が今回のAmazon決算発表などにより鈍化してくることがあれば、かなりの影響があると思ってください。

かつ、改めて確認をしたいと思いますが、GAFAMで時価総額5兆ドルを超えています。これは米国株式市場全体の8分の1に相当します。S&P500の中でも20%を占めていますし、ナスダック100に関しても45%をGAFAMが占めていることを考えると、Amazonというのはあくまでも1企業であるものの、全体に対する今回の決算発表のインパクトは大きいのです。

ちょうど同日、GDPの経済発表見通しもありました。中身を見ると、個人消費が支えているものの、個人消費を支えていたバックグラウンドの貯蓄率、政府支援などは徐々に解けてきています。

一方で、住宅価格の高騰は続いていて、インフレ懸念もまだ残っています。そのような状況において、株を強く買っていくような材料がどれだけ出てくるのかを、来週以降探ってくることになるでしょう。

終わりに

来週以降、例えばインフラ法案がきれいに通っていくなどのプラス材料が積み重なっていったり、企業決算が実績として4-6月が良く、7-9月期もかなりいい数字が出てきたりすれば、状況は変わってくるでしょう。ただ、今起こっている状況としては、少し重たさを残しているということを踏まえて、今後のマーケットを見ていただければと思います。

関連記事

2026.03.06

【米国株】イラン情勢と原油リスクそれでも米国株は強気継続で良いのか?【2026/3/2 マーケット見通し】

本日のテーマは、『米国株 イラン情勢と原油リスク それでも米国株は強気か?」で見ていきた...

- 米国株

- 超保守的な資産管理チャンネル

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株