巨大テック企業のGAFAMの決算がそろい踏みになりました。内容はまちまちで分析が必要です。それ以外には、FOMC、GDP、住宅指標とかなり重要指標が続いた一週間になりました。それを踏まえて今週のマーケット見通しをお伝えしたいと思います。

[ 目次 ]

先週の振り返り

7月26日~7月30日の中でアメリカ3指標と、日経平均とTOPIXの中で一番パフォーマンスが悪かったのがNASDAQでした。少しハイテク企業の業績内容がまちまちだったと言われています。新聞等ではすごくいい決算だったと書かれていますが、実際には先行きについては少し不透明感もあるとの内容でしたので、今後マーケットにどういう影響があるのかを注目する必要があると思います。

住宅指標について

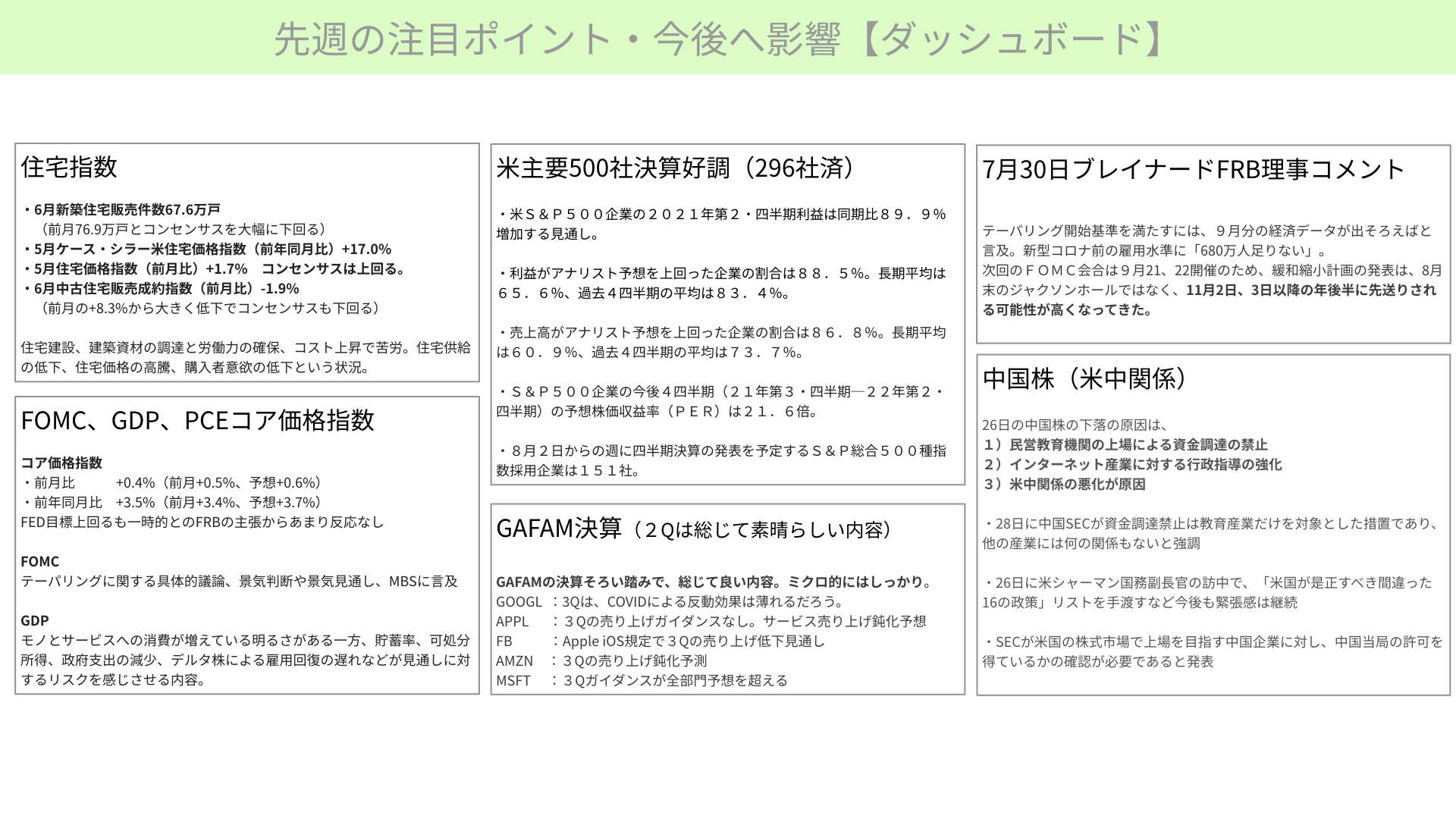

6つにポイントを分けました。7月26日~7月30日で一番多く指標が出ていた住宅指標は、新築、中古住宅販売件数、ケース・シラー、住宅価格指数という価格に関するものの合計4つが発表されました。中身を見ると、若干予想を下回るものもありましたし、上回るものもあるというまちまちのような状況になっています。

ただ、住宅指標から見る限り、以前から出ているように、住宅の建設や建築資材や労働の確保がまだまだ困難な状況で、コストが上昇しているとのことです。コストが上昇したことによって、供給不足もあり、価格高騰もあり、購入者の意欲が低下しているという状況です。数字は少し伸び悩んでいるものの、冷静に過去と振り返ってみると、非常にいい数字が続いています。

住宅指標に対して変調の兆しがあるかというと、若干価格の伸びが鈍くなってきていたり、購買者の意欲が減ってきていたりというところが、先月の部分では確認できているので、今月意向をしっかりと見ていくことで、下がっていくことがあれば、今後GDP等に影響があるのかという見方で十分かと思います。

FOMC、GDP、PCEコア価格指数について

次に、FOMC、GDP、PCEコア価格指数という3つの重要指標です。金曜日に発表されたコア価格指数は、FOMCにおいて金融政策をどうするかというとき、物価指標として一番注目されているものになります。前月比で0.4%プラスということで、前月0.5%プラスよりも低くなり、インフレにならず良かったという結果になっています

予想の0.6%を下回っていますので、市場が予想していたよりも若干インフレは収まりつつあると見られるのが一つ目です。

ただ、前年同月比では3.5%なので、2%というFRBの目標を大きく上回った状況ではありますが、ただ、FRBが常に「これは一時的な問題だ」と言っていることもあり、さほど大きな影響はありませんでした。

FOMCは次の開催が9月になるということで注目されていましたが、テーパリングに関することを具体的に議論を始めたと言及していて、景気見通しや景気判断も強気に転じています。MBS(Mortgage Backed Security)の購入も、先に買入を減らしていくのではないかというマーケットのうわさがありましたが、それについて否定しているということで、中身としてはあまりサプライズのない内容で、マーケットのインパクトはなかったというのが、FOMCになっています。

ただ、GDPの発表があり、中身は年換算6.5%ということで良かったのですが、予想の8%を若干下回る内容になっています。モノとサービスの消費が増えている一方で、貯蓄率や可処分所得、政府支出、デルタ株による雇用回復の遅れ等の影響が今後出てきそうだということなので、今の明るいGDP見通しが今後も続くかというと、若干金融各社の下方修正がこれから入ってくるだろうという内容で、少し注意が必要です。

S&P500の決算発表について

次に、主要S&P500の決算発表が296社分もありました。8月2日~8月6日は151社なので、今週末で440社がそろうことになりますので、大体が見えてくることになるでしょう。S&P500の企業決算は前年同期比で89.9%も増加しています。去年が悪かったとはいえ、かなり上昇している状況です

利益がアナリスト予想を上回った数が88.5%もあるので、予想をかなり上回り、EPSが非常に伸びてきていることが確認できます。

また、売上高に関しても予想を上回ったのが86.8%、長期平均で上回る企業が60.9%であることを考えると、相当数上回っていると言えます。ここ最近の過去四半期でも73.7%なので、過去の長期平均も全て上回る売上高になっているというのが、S&P500の決算発表になります。

今の決算発表を受けて、PER21.6倍ということになっていますので、若干高めではあるものの、平均18.6倍から比べると、2~3倍高い状況が続いていることになります。S&P500でいうと600ポイントほど高い状況となっているということで、好調な決算が続いています。

GAFAMの決算内容は好調

そして、注目されるGAFAMです。内容はまちまちだったと思います。第2クオーターの決算は非常に素晴らしいものになっていますので、過去の数値としてはすごくいいものになっています。

ですが、GAFAMごとに、あえて今後の見通しコメントの中から少しネガティブ、不安材料視されているものだけをピックアップしました。

Google第3クオーターは、コロナによる反動で得られた収益が少し薄れてくれるだろうとして、業績が少し伸び悩むと言っています。

Appleに関しても、第3クオーター、7-9月期のガイダンスを出さないということを続けています。IPhoneの販売が今回苦しかったのですが、サービスの売上鈍化も予測されているということを言っています。

FacebookはAppleのiOS規定で第3クオーターの売上は低下する見通しですし、Amazonに関しても第3クオーターの売上は鈍化する予定です。

Microsoftだけは第3クオーターのガイダンスが予想を全部上回るということで、GAFAMではMだけがいい数字が出そうだということで、あとは利益が随分出るのですが、今のスピードが続くかどうかについては、少し疑念があると言っているのです。

つまり、これはGDPの成長と同じように、今までは去年の反動が大きかったのでかなり業績が良かったり、GDPが伸びてきている状況が続いていますが、今後は平時モードに徐々に入ってくるので、数字をあまり過度に期待するのも難しい状況に入りそうだということになります。

テーパリングについての公表は9月の雇用を確認してから

そんな中、週末の30日ブレイナードFRB理事がコメントされました。この中身が簡単に言うと、9月の経済データを見てから判断したいというものでした。

9月というのは、いろいろな数字の根拠があるのですが、子どもの学校が始まる時期であったり、給付が全て終わったりということで、9月の数字が出る状況、つまり、9月のFOMCではない、その後のFOMCからテーパリング開始の議論をしっかりと方向性を示していきたいということなので、恐らく次回のFOMC、9月21日~22日ではなくて、11月2日~3日のFOMC発表に遅れるのではないかと、ニュースでは流れています。

今週も引き続き、低金利政策や量的緩和がより前倒しになると言われたものが少し後ろに遅れていくということで、マーケットは好感する可能性が高いと考えられます。

中国株について

最後に中国株です。7月26日、中国株は大きく下落しました。こちらは三つの内容になっています。民間教育機関上場に関する資金調達の禁止、インターネット産業に対する行政指導が入ったこと、米中関係の悪化が背景にあります。

教育機関に関しては、日本と同じようにかなり教育熱心になっていることもあり、塾にかかるお金が非常に増えているということになります。これが生活に対する不満の背景にあるということで、そういったものを抑制しようとしています。

また、インターネット産業に関する行政指導は、明らかに情報漏洩を禁止するということです。

このような二つに関する中国の行政指導が入るのであれば、自由資本主義ではないとしてマーケットが崩れた背景になっています。

中国の証券取引委員会(SEC)が資金調達禁止は教育産業だけに限定したものだから、他にやりませんということで、株価が戻っているという状況になります。今週は中国株が少し落ち着いてくるかと思われます。

ただ、将来に対する不安をかなり残した状態なので、中国株は引き続き上がったり下がったりを繰り返しそうな展開と思われます。

さらに、米中関係ではシャーマンさんを天津に呼びつけ『米国が是正すべき間違った16の政策』という本の題名のようなものを手渡して、問題を指摘しています。引き続き米中関係は冷え切った状態が続く可能性が高いというのが、7月26日~7月30日のポイントになります。

ここまでのまとめ

GDPの数字も良かったですし、GAFAMの決算発表も良かったのですが、7-9月期の中身となってくると、若干リスクも介在しているということを言っています。これから出てくる経済指標はしっかりと見ていく必要があります。

また、住宅指標もそうですが、今のところ数字はいいものの、在庫が少なく、供給不足、価格が高いというのは必ず影響が出てきます。夏場以降、秋にかけてしっかりと経済指標を、今まで以上に見ていく必要があるのではないかと感じる内容でした。

ただし、金融政策としてはブレイナードさんが言っているように、テーパリング開始についてのしっかりと指針を示すのは、8月~9月、ジャクソンホールや9月FOMCと言われていたものが、少し後ろ倒しになりそうです。ジャクソンホールの前に動きが出てくると言われていた可能性が薄れつつあるとの要人発言がこれから続くということについて、チェックをしていく必要があると思います。

今週の注目ポイント

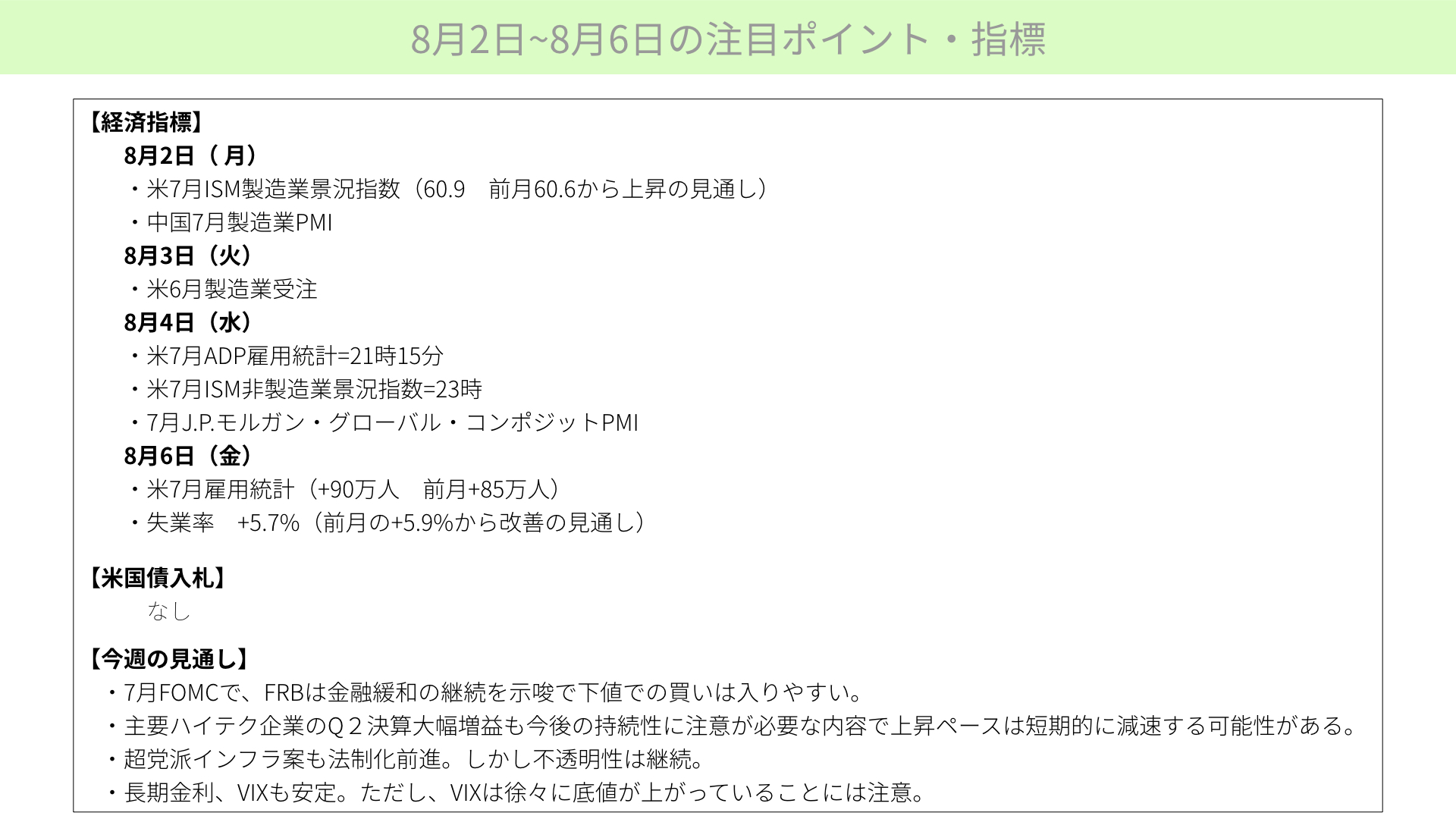

8月2日~6日も月初なので、重要な指標が並んでいます。月曜日はISM製造業指数、中国製造業PMIが発表されます。これは注目になってきます。中国の製造業が少し鈍化している傾向があるので、この数字が下がってくると、少しきついというのがあります。

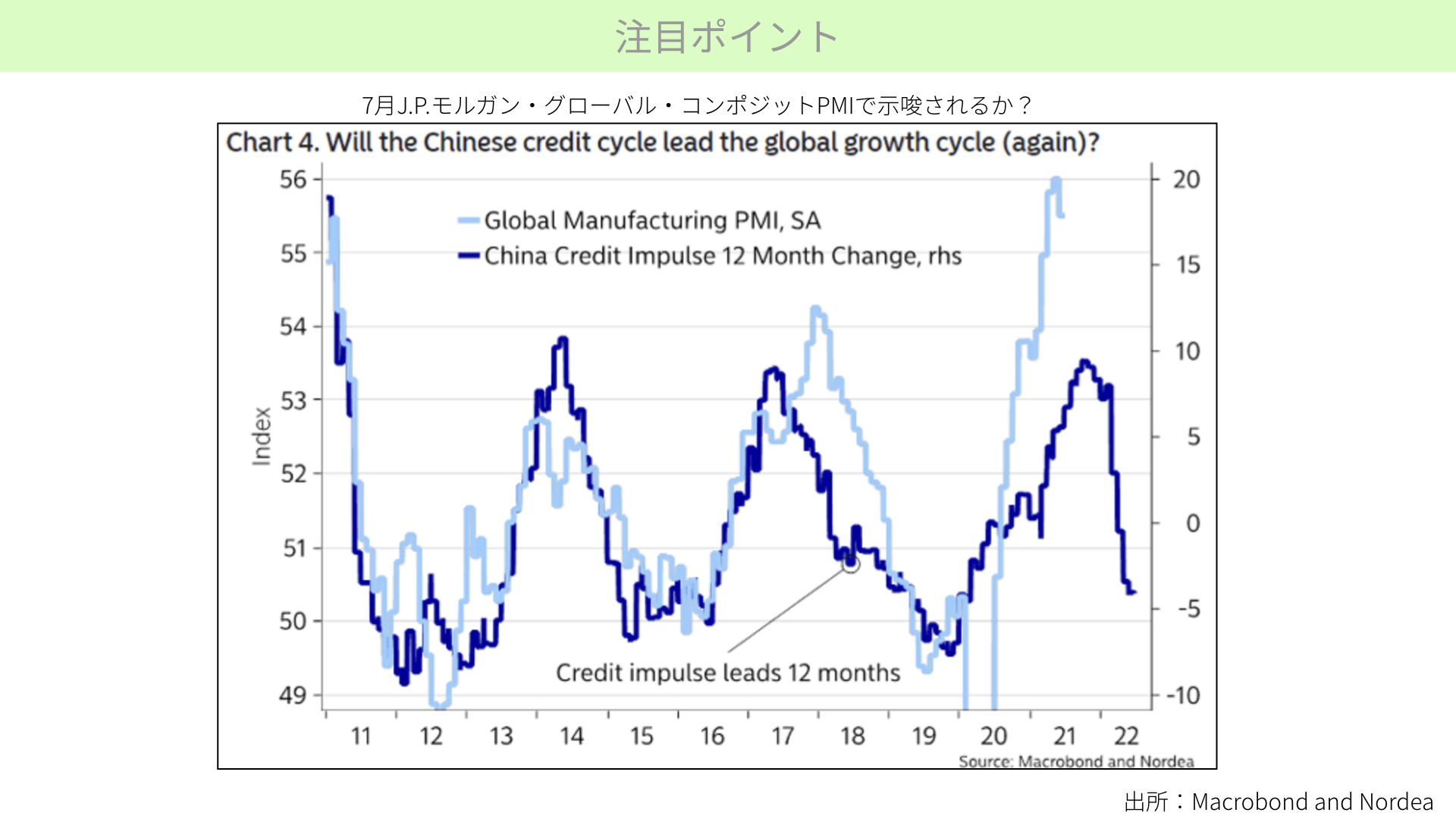

また、8月4日にはISM非製造業指数と、個人的にすごく気にしているJ.P.モルガン・グローバル・コンポジットPMIというのが発表されます。

J.P.モルガン・グローバル・コンポジットPMIについて

J.P.モルガン・グローバル・コンポジットPMIは中国のクレジットインパルスと言われる、貸し出し態度が下がってくる濃い青線で示したものですが、これが下がってくると連れて12カ月遅れでGlobal Manufacturing PMIが下がってくる傾向があります。グローバルのPMIが下がってくると、株価の上昇確率が極端に下がってくることになります。株価が下がることを意味しているわけではないのですが、不安定な動きに入ってくる可能性があるので、注意していく必要があると見ています。

金曜日には大きな注目が集まる雇用統計です。今回、プラス90万人という予想が出ていますので、こちらの数字をしっかり見ていく必要がありますが、こちらも90万人ぐらいは出て当然だという内容なので、大きく下振れしてくると、その原因探しが出てくると思われます。

米国債の入札はありません。

今週の見通し

今週の見通しは、7月FOMCでFRBの金融緩和継続を7月31日に示唆したこともあります。ブレイナードさんがコメントした内容も踏まえると、長期化しそうだということで、8月にもジャクソンホールで言及もあまりなく、金融緩和が続くことで株高のサポートになるのかというのが一つ目です。

一方、主要ハイテク企業の第2クオーターは良かったということですが、この持続性については少し減速が出てくる可能性があります。短期的にはGAFAMの株価に調整が入りやすい局面にあるかと思います。ただし、全体の企業業績に与えるインパクトは大きいものの、個別銘柄としての成長性には疑いがないところです。しっかりと拾っていく動きは続くかと思います。

超党派のインフラ法案法制化も前進していますが、まだまだ不透明感が続きます。今週いっぱい議会が開かれていますので、夏休みに入るまでどういう状況になるのかをしっかり見ていきたいと思います。

長期金利とVIXも安定しています。株価は上がっていくのですが、少し気になることがあります。

VIXとS&P500が同時に上がる状況には注意

水色がVIX、紺色がS&P500になります。VIXもS&P500も共に上がっていると、その後急落する可能性があると言われています。リスクが上がっているのに株価が上がっている状況は、少し警戒しておく必要があります。夏場の商いが薄いところで、もしかしたら急変が起こる可能性があることに、注意が必要かと思います。

ただし、これもしっかりとした押し目のチャンスになる可能性があります。

終わりに

今週全体としては景気もいいことを含め、大きく崩れるような状況ではないと思いますが、そういったことを踏まえて、8月2日~6日の一週間を見ていきましょう。

徐々に夏休みに入っていきます。オリンピックもあるということで、相場が少し薄くなってくる状況なので、急変、急落についてはしっかりと見ていく必要があります。秋場以降の相場を見ていくために、こういった経済指標を企業業績も含めて見ていく必要があると思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル