8月2日、ISM製造業景気指数が発表されました。中身を見ると、そんなに悪い内容ではありませんでしたが、予想を下回る内容になっています。今後のアメリカの景気がどうなるのか、マーケットの関係者が慎重に見守っている状況が続いています。

今日のテーマは、ISMと株価の関係についてです。ISMと株価の連動性は高いのですが、本日は、ISMが下がっていくと、なぜ株価に対する影響があるのか、また、ISMが下がっていく場合、どういうポートフォリオを組めばいいのかもお話します。

7月ISM製造業景気指数について

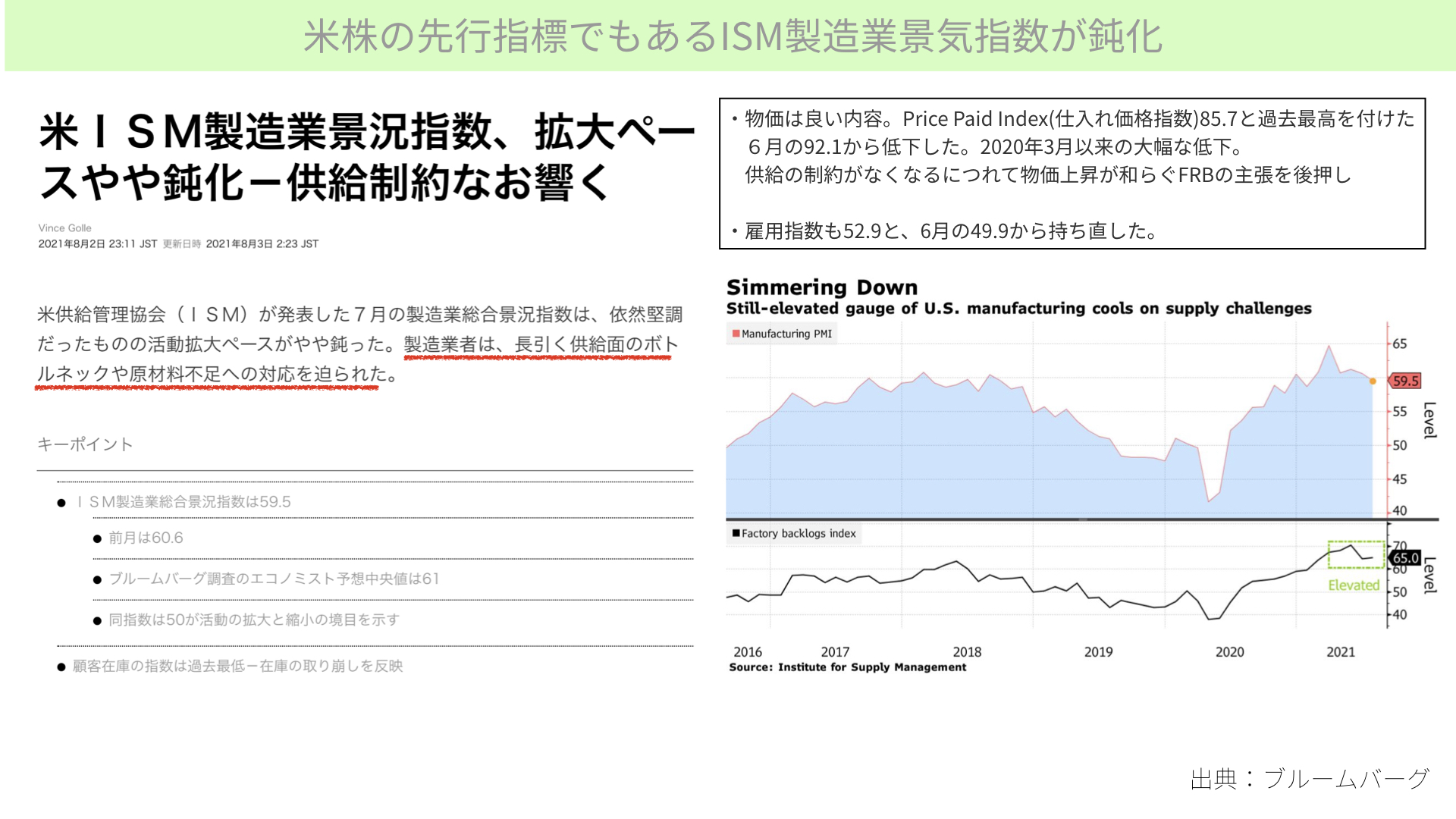

8月2日に発表された、ISMの製造業景況指数の中身は、結論から言えば、予想値として61だったものを59.5と、先月60.6も下回る内容になりました。

ISMは製造業で働く、大手300社の製造担当者が今後の見通しがどうなのか、新規受注がどうなっているか、生産状況がどうなっているか、社員の雇用などがどうなっているかということをアンケートで取り、その答えが良かった、変わらない、悪くなったというものを作っていく、ソフトデータと言われるものが、ISM製造業指数です。

8月頭に7月のものが発表されることもあり、即効性があり、信頼度の高い指数として株価に大きく連動すると知られているものになります。今回、予想を下回ったことが大事なポイントになるかと思われます。

ISM製造業景気数の内容分析

中身を細かく見ていくと、物価の観点ではいい内容でした。Price Paid Index(仕入れ価格指数)が85.7と過去最高をつけた6月の92.1から落ちてきています。大幅な下落になっていますが、こちらは一番インフレが懸念されていた6月の状況から、仕入れ価格が下がってきているということは、少しインフレ懸念から遠のいてきていると言えます。

マーケットでこれからずっとインフレが続くのではないかという心配に対して、FRBが主張していた、供給制限が少なくなってくれば、物価上昇が落ち着いてくるということが正しいのではないかと示した内容となります。FRBに対する信頼も高まっていることもあり、状況から見て、物価はそんなに簡単に上がらないと思われたというのが、一つ目のポイントです。

雇用は6月が49.9と数字が良くなかったのですが、52.9と上がっているので、今後の雇用統計にも期待が高まるという状況になっています。

そんな状況ですが、4月ピークの65から徐々に下がってきて、60を割り込むような状況になっています。ただ、これはいいか悪いかのアンケートを取っているので、50を上回った状態というのは、景気が拡大している状況になります。今の状態がまずいかと言うと、そんなことは全くありません。景気がいい状態が続いていますので、そこは安心してもいいです。

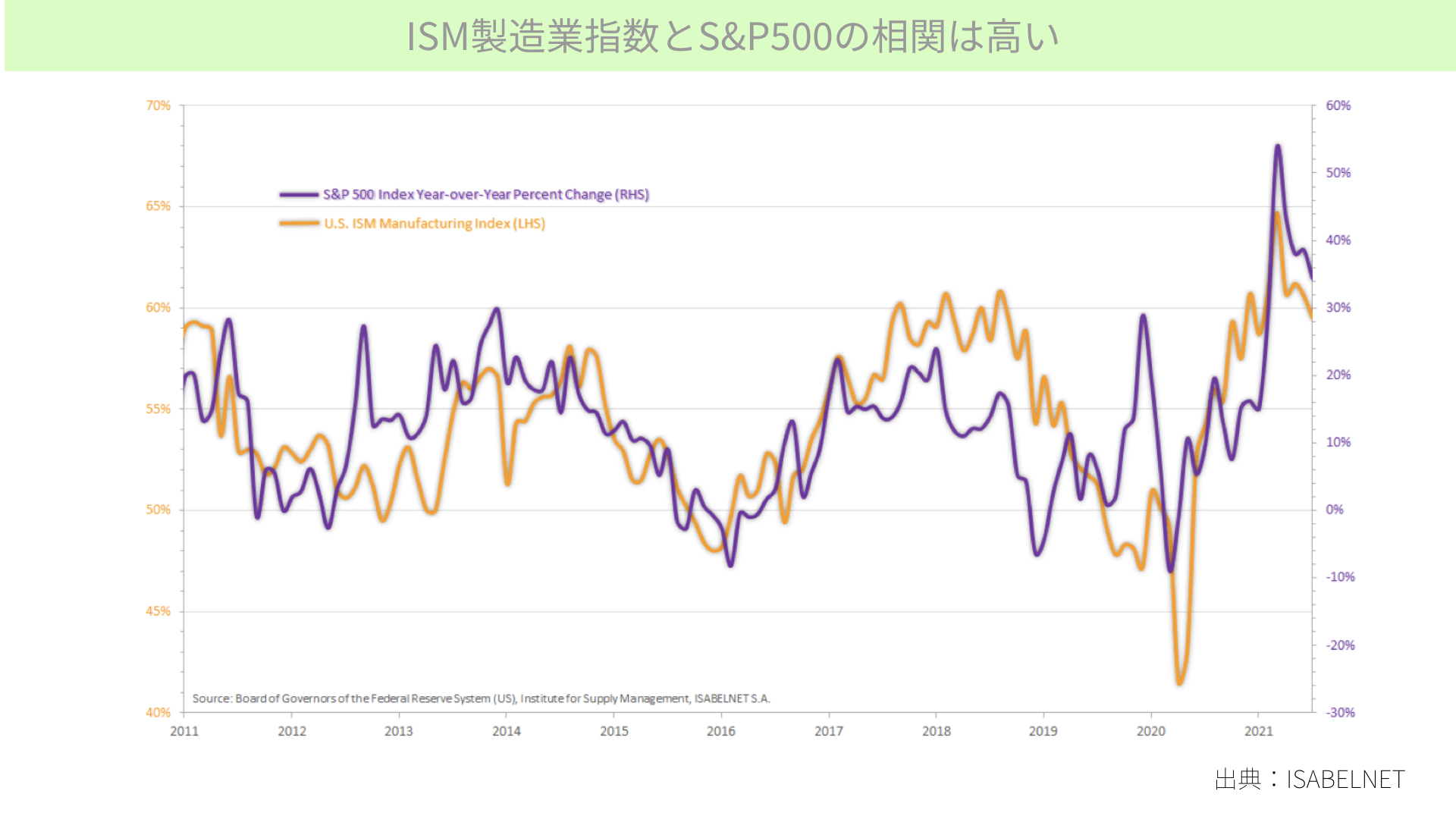

とはいえ、そういった状況だからと言って、株価にどのような影響があるかは見ていく必要があります。景気先行に対して株価というのは、約6カ月先行する傾向があります。ISMがいい状況だからといって、株価がグングン上がっていくわけではありません。

ISMとS&P500の相関関係について

これはISM製造業指数とS&P500の相関が高いということで示したものになります。紫がS&P500前年比での上昇率、オレンジがISMとなります。ISMが下がってくると、S&P500の上昇率が下がってくることがこのチャートからも分かるように、今後ISMが下がってくることがあれば、株価が下がってくる可能性があるのではないか、株価が上がりにくくなるのではないかと考えていただく必要があるかと思います

ISMが下がると株価も下がる理由

皆さんに知っていただきたいのは、なぜ、ISM製造業指数が下がってくると、株価が下がってくるのかという根本部分です。製造業というのは、基本的に不景気になると、販売する商品数も減ってきますし、販売価格も下がってきます。

業績というのは、販売数×販売価格が売上高になるため、販売価格も個数も下がる状態が不景気となります。景気が回復すると、価格を上げるというのは難しいので、販売個数を増やすことになります。掛け算としては、販売個数が増えて、販売価格はあまり変わらないものの、業績が良くなっていくというのが初期段階です。次の段階では、販売数が増えながら、需要が強くなってきたので、販売価格も上がっていくという両方が上がった状態になり、掛け算になるので、業績が良くなってきます。この段階で景気敏感株は、すごく上がってくる状況になります。

これからISMで生産が伸びないかとか、新規受注が増えないかとか、雇用が少し増えないかと言っているということは、販売個数が今後減ってくることを感じていて、しかも、需要が減ってくれば、いずれ販売価格が下がってくることがイメージされます。

ということで、販売価格が下がってくる要因に一つなってくるものとしては、仕入れ価格が上がっている状態から下がってくると、販売価格に転換することができないということで、もしかしたら、売上高が少し落ちてくるのではないかということから、ISMの中身を分析する必要があります。

Price Paid Indexについて

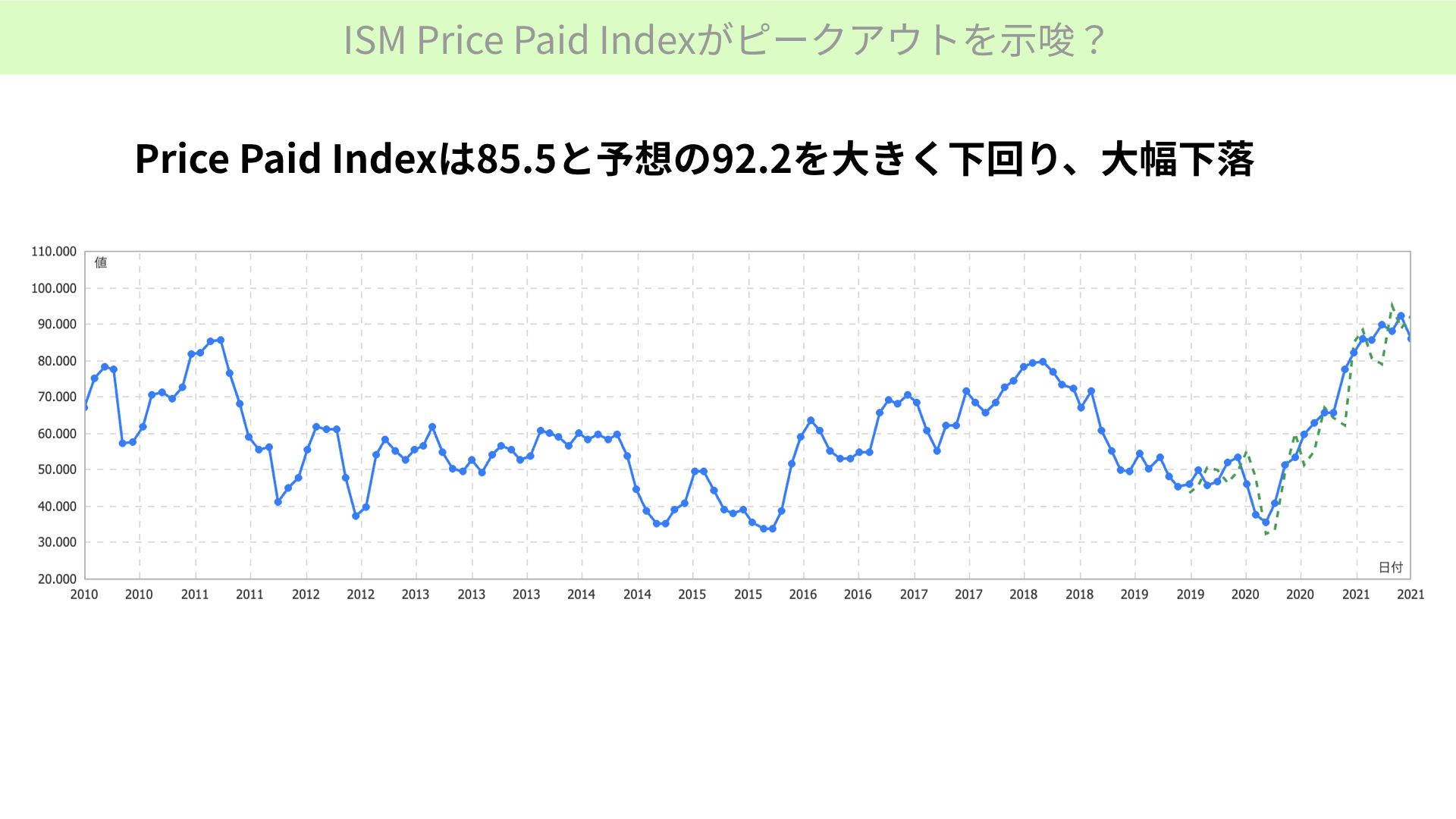

ISMには、Price Paid Index、いわゆる仕入れ価格の指標があります。ISM製造業指数のサブインデックスといわれるものになります。2011年や2018年に価格が90をつけた後、下落する傾向があります。つまり、仕入れ価格が高くなりすぎると、その後販売能力が落ちて、価格が落ち着いてくるということで、仕入れ価格が上がるというのは、景気の中において早い段階で訪れると、その後後退局面、もしくは停滞局面を表すと言われています。

ISMの先行指標としての活用

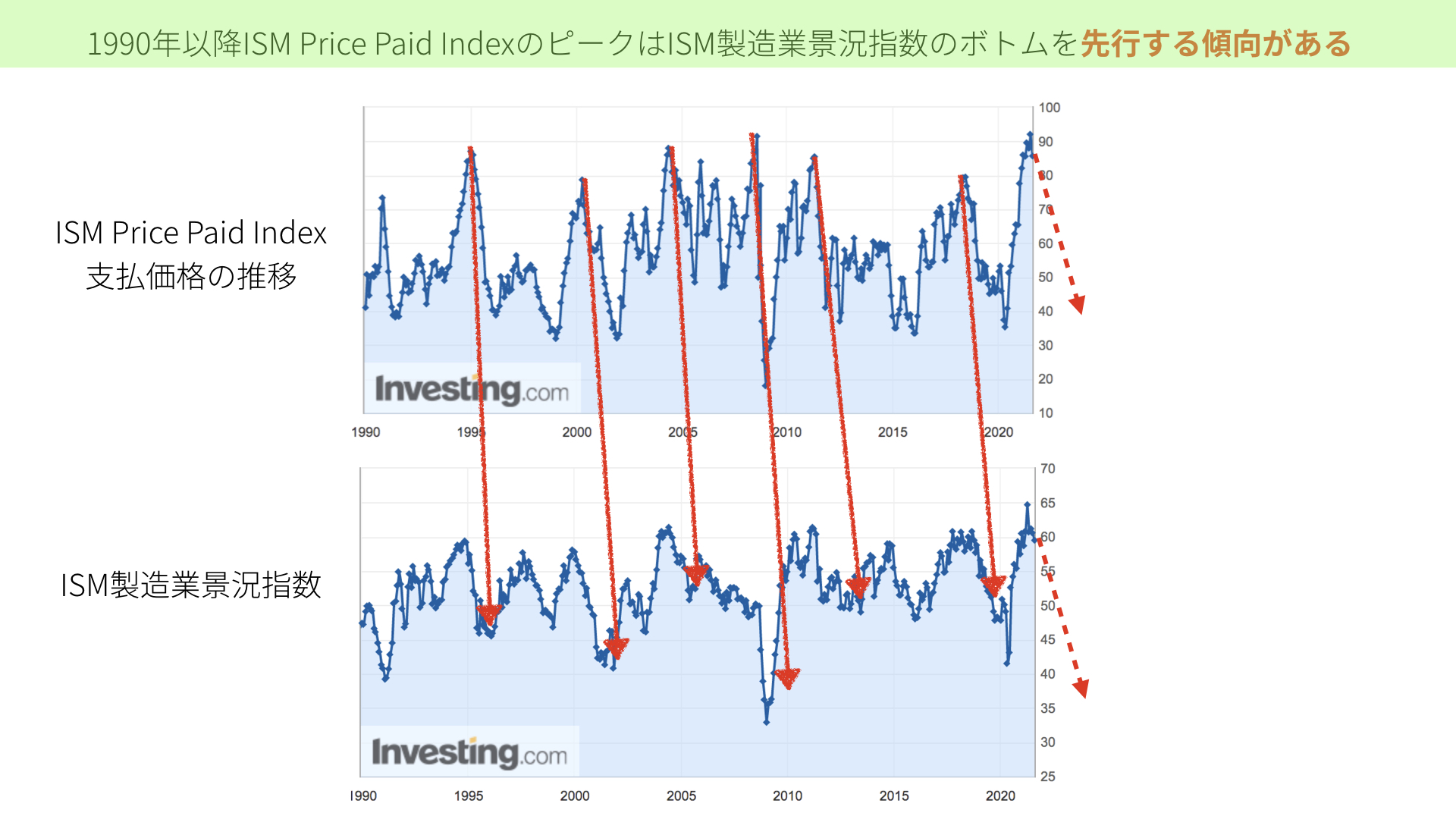

ISMのPrice Paid Index(仕入れ価格)は、ISM製造景況指数に対して先行することになります。つまり、株価に対して一番先行性の高いISM製造業景況指数がありますが、その中にさらに先行するものとして、ISMのPrice Paid Indexが上がることで、販売能力が落ちていく。そして、この後に景気が落ちていくという流れになります。景気をしっかりと見ていくことを考えると、Price Paid Indexを見ていく必要があるのです。

Price Paid Indexから見る今後の予測

Price Paid Indexが90をつけたところから50に下がってきている状況になっています。もしかしたら、12カ月ほど先行して、ISMが下がってくると考えることができるのです。ISMから考えた場合、Price Paid Indexというのは、ISM製造業の底値になるものに対して先行するということで、矢印で示しています。12カ月以上先行している状況になっていると言われています。

ISMが下がってくる状況を、Price Paid Indexで今回兆候として分かっているので、今の流れとしては徐々に90を割ってきているようなPrice Paid Indexの下げが、いずれISMの下げを誘発するのではないかと、マーケットとしては考え始めたというのがあります。

ニッセイアセットマネジメントのレポートについて

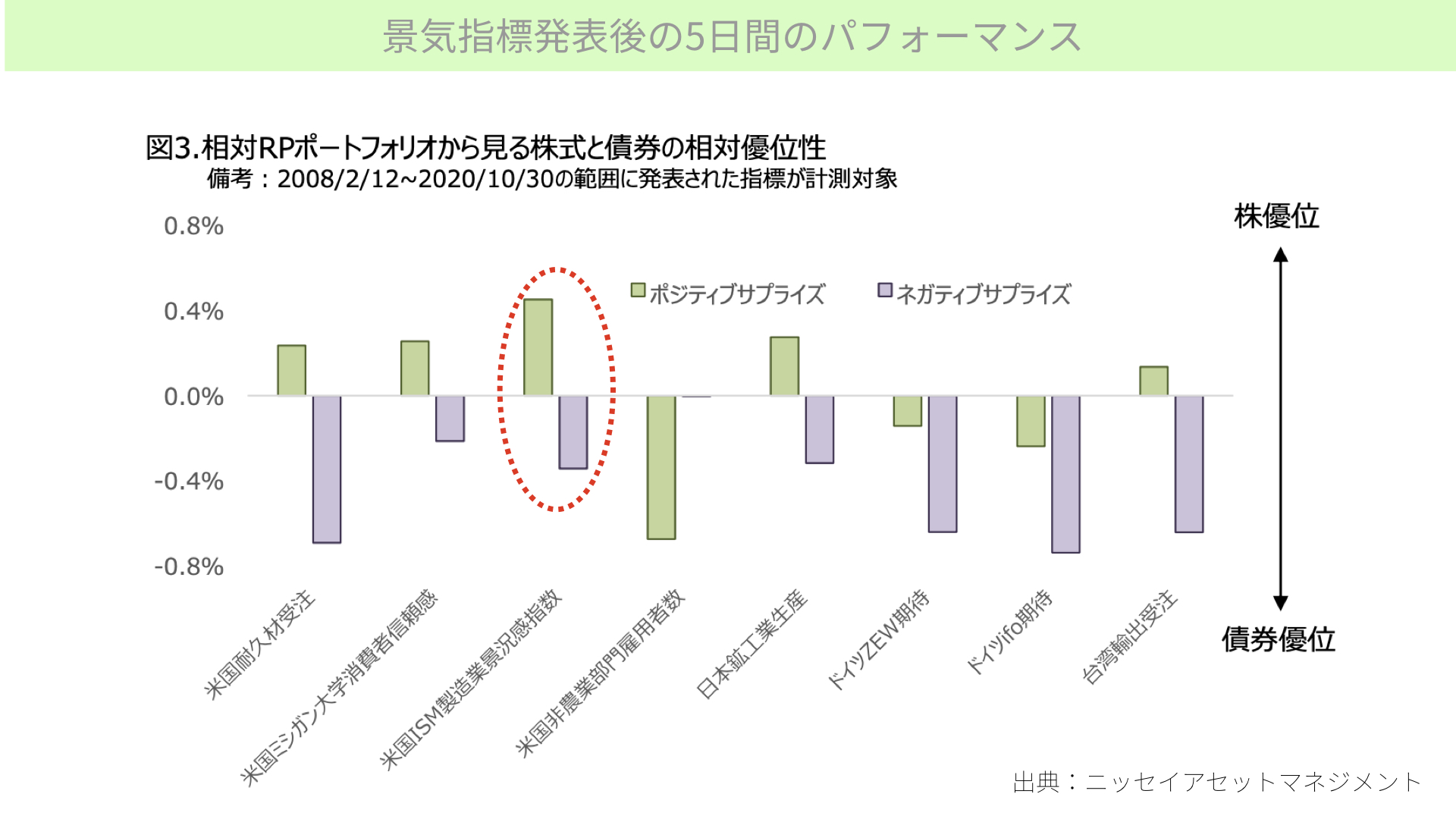

こちらは秀逸なレポートをいつも出されている、ニッセイアセットマネジメントさんの少し前の資料となります。こういった景気指標が発表された後、予想よりも上回る内容をポジティブサプライズ、予想を下回るものをネガティブサプライズと言います。今回、予想が61だったものに対して、ISM59.5ということなので、1.5程度下回っている状態なので、ネガティブサプライズになります。

赤丸部分を見ると、ポジティブサプライズになった後も、5日間の影響というのは、株価が優位になる状態になっていることが分かります。一方で、ネガティブサプライズになった場合、債券が優位になるということで、株が売られ、債券が買われる傾向があります。ISMの数字が下がってくるだけではなく、予想を下回るようなネガティブサプライズになると、債券が変わりやすく、株価が売られやすい状況になることが、分析から分かります。

皆さんに知っていただきたいのは、ISMの流れとしては、Price Paid Indexが90を超えて下がり続けている状況になっていますので、いずれISMは今の60近辺から50近辺に向かっていく可能性が高そうだと、マーケットが思い始めているということです。

そして、かつ、予想を下回るような状況になってくれば、債券に優位、株を売却して債券を買おうとする動きが進んでくる可能性があると、5日間の分析ではありますが、その流れが続く可能性があります。その仮説にのっとって、今回は分析を行いました。

ポートフォリオ分析

4度のピークアウト分析

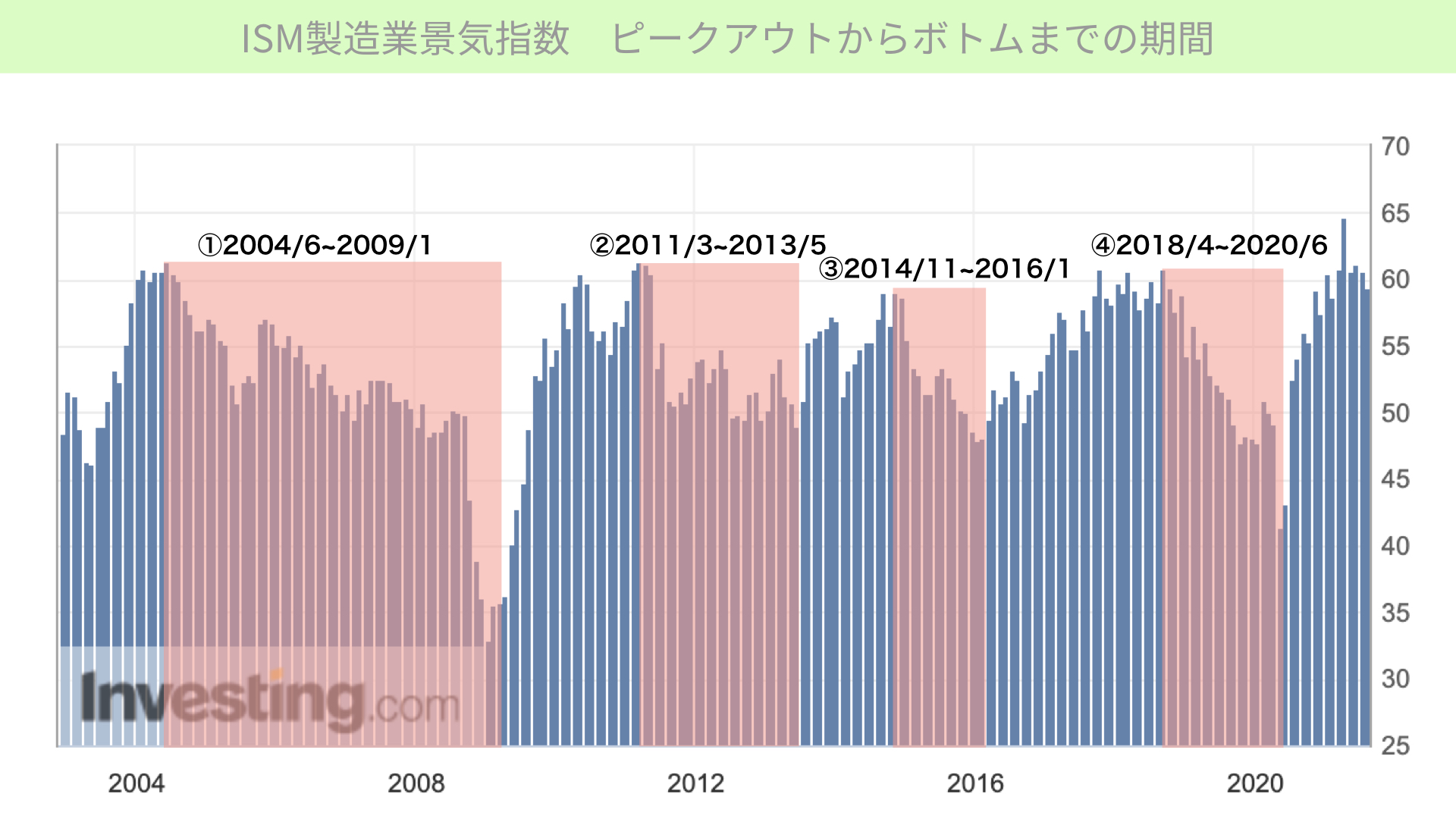

ISMが2003年から取ったものになります。ISMが60をつけた後、ピークアウトしていった期間を赤いくくりで四つ見つけてきました。リーマンショック前と、リーマンショックから数年たった後の2012年近辺、あとはチャイナショックのあった2015年近辺。そして、今回のコロナショックのあった2020年近辺の四つのISMが低下する局面がありました。このとき、株が売られ、債券が買われた状況なのかを確認し、株式だけしか持っていない方が債券を持った方がいいかどうかのジャッジも含め、見ていきたいと思います。

チャート右側にあるように、現在60をつけてから少し右肩下がりになってきていますので、Price Paid Indexが下がってきているということは、恐らく、ISMも下がってくる可能性が高いだろうと、どうなるかは別として、マーケットは身構えていると思ってください。

SPY(S&P500ETF)100% とSPYとIEF(米国10年国債)の分散(60:40)ポートフォリオのパフォーマンス比較

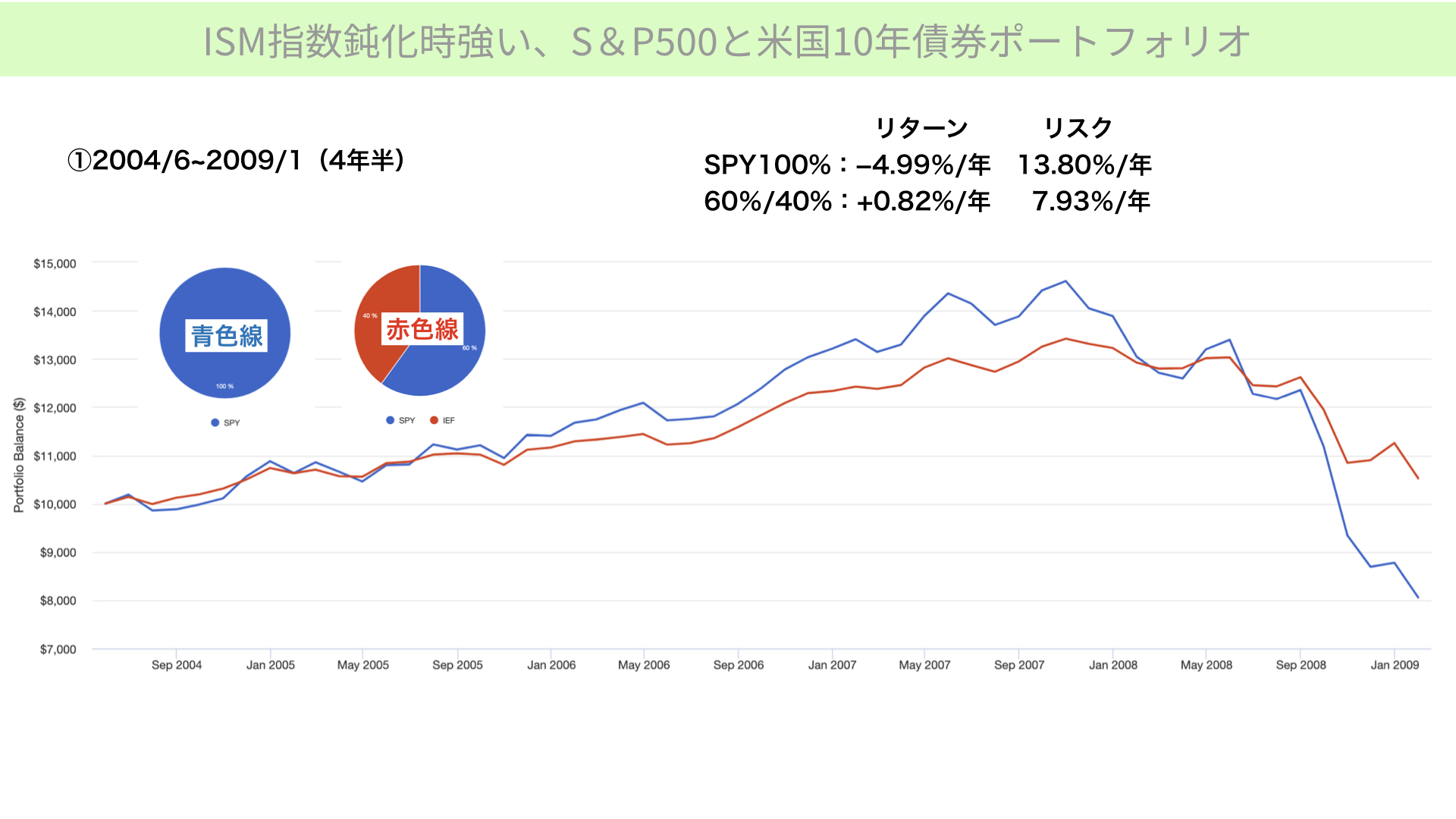

チャート内①~④の順に確認をします。S&P500のETFであるSPYを100%買った場合と、60:40のルールに従って、SPYを60%、あとはIEFといわれるアメリカの10年国債を入れたETFを40%持った場合の期間のリターンを見ていきたいと思います。青線がS&P500を100%、赤線が60:40に分散投資したものになります

・2004年6月~2009年1月について

4年半の区間で行くと、SPY、株価の方が年換算でマイナス4.99%なのですが、債券が買われていることもあるので、分散した40%の債券を持っていれば、0.82%の年換算プラスになってきています。そして、リスクも半減まではいかないものの、30~40%近く年のボラティリティを抑えていることから、過去もISMが下がった局面では、株の方が売られ、債券が買われたことがここで確認できます。

・2011年3月~2013年5月について

②は、2011年3月~2013年5月まで27カ月、同じようにISFが下がった期間がありました。S&P500を100%と、60%、40%に分けたもの。実は、SPYの方が上回っている状況になっています。ただ、注意してほしいのは、大きく下落した2011年近辺のボラティリティは、SPYは上がっていますので、そういった意味で言うと、リターンとしてはほぼ同じですが、リスクとしてはブレ幅が大きかったので、資産を運用する観点から行くと、分散する、債券を少し持つ効果というのはあったのかというのが、分かるかと思います。

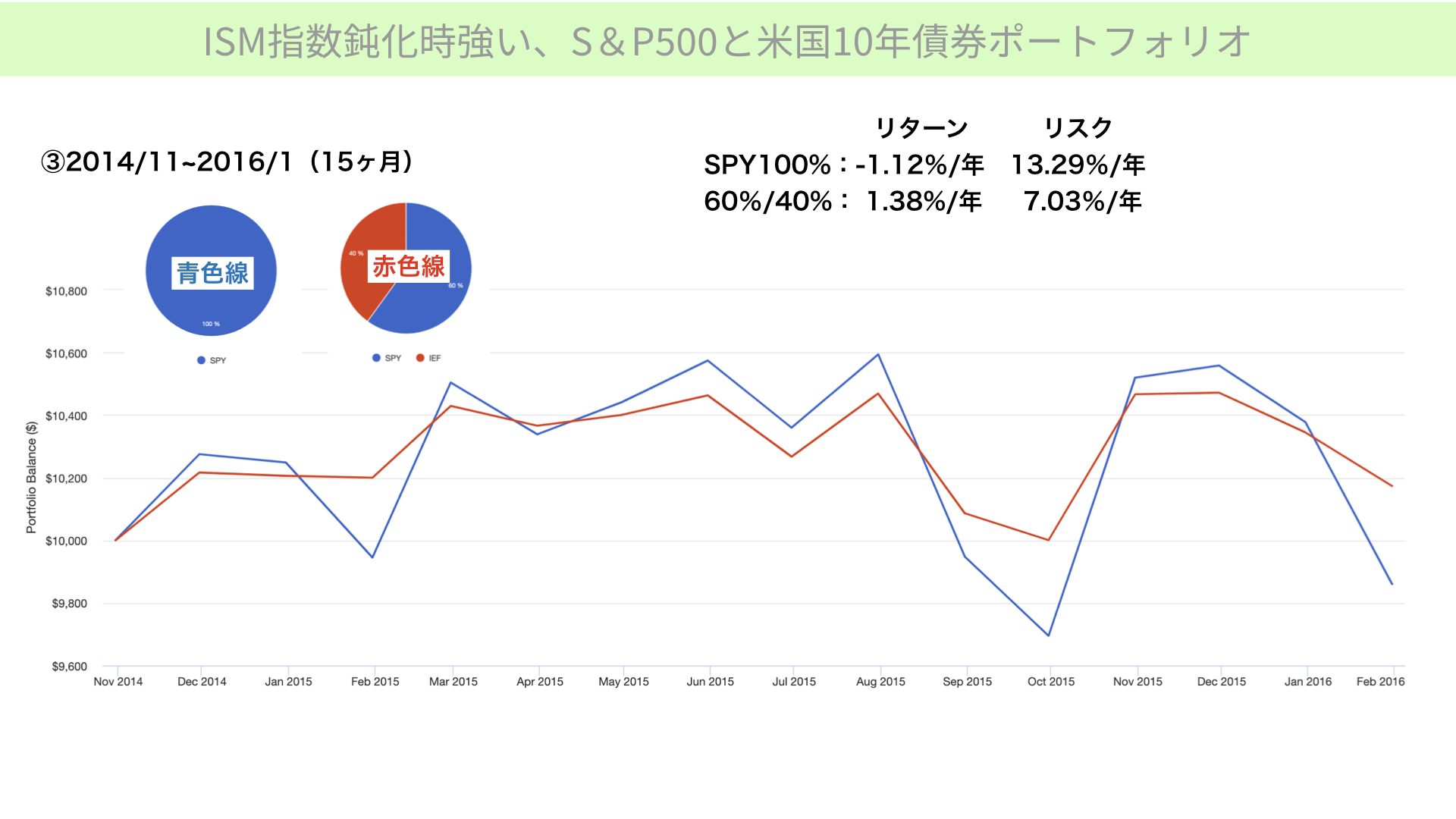

・2014年11月~2016年1月について

③は、2014年11月~2016年1月の15か月間になります。このときも、債券を組み入れた方がパフォーマンスが良く、債券が買われ、株価が売られたと改めて確認できます。S&P500だけであれば、マイナス1.12%の年率ですが、分散すれば1.38%なので、パフォーマンスは両方低いですが、リスクも半減近くとなり、かつ、債券が買われるということで、S&P500、株のポートフォリオも強固にできています。

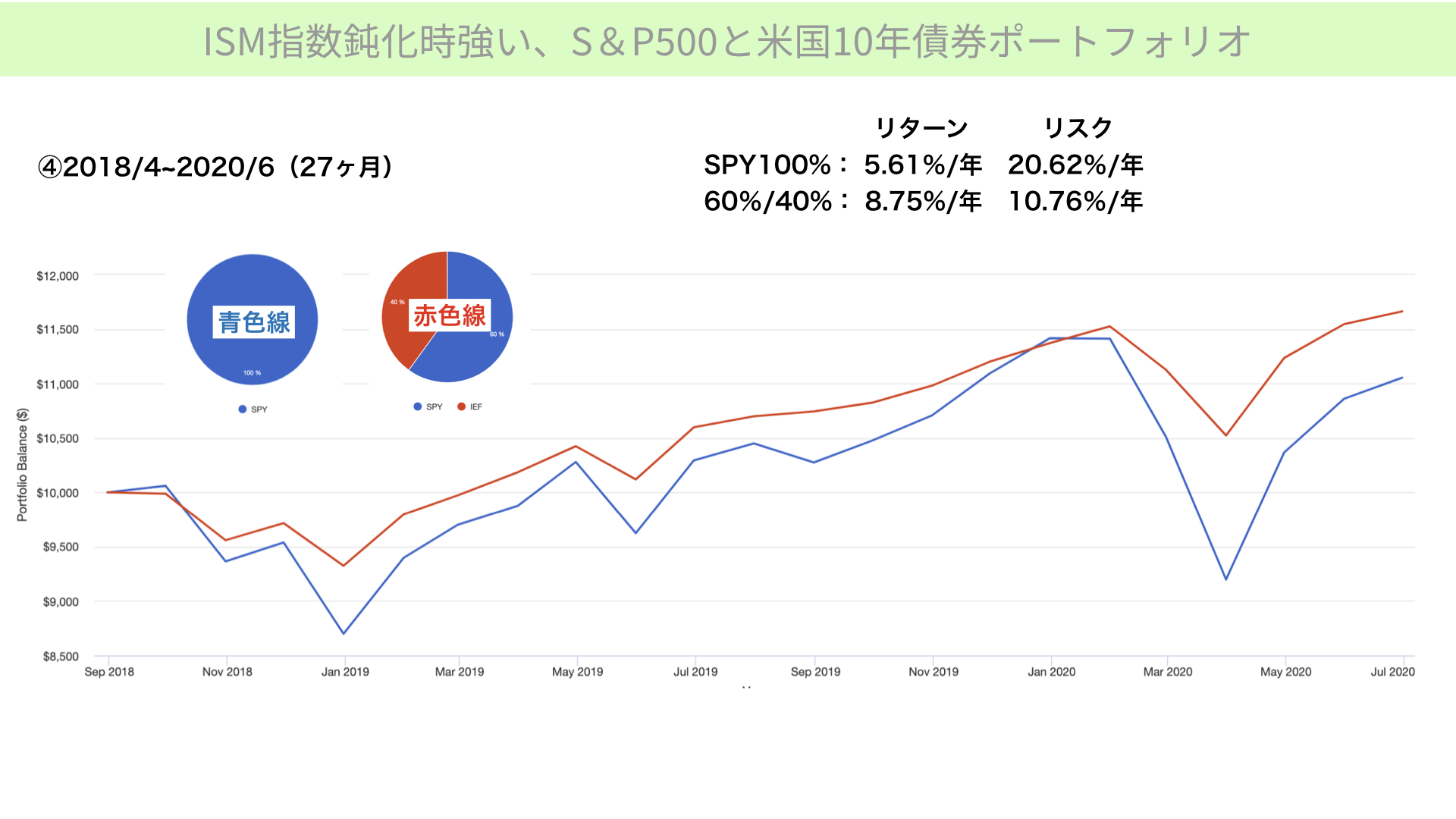

・2018年4月~2020年6月について

④は、直近2018年4月~2020年6月になります。こちらも分散した方が良くて、分散後が8.75%、S&P500を100%では5.61%となり、リスクもほぼ半減しています。

ISMが下がる本質的な影響が大事

こういったことから皆さんに知っていただきたいのは、ISMが60をつけてピークアウトする後も、株価というのはボロボロになっていく感じではありません。ただ、明らかに株から債券に行くお金の量が増えると思ってください。それは、ISMの大きな特徴です。

仕入れ価格、販売数、雇用とか、そういったものに対してアンケートを取ると、先月よりも良くないと言う人が増えてくるということは、販売個数と販売価格の見通しが悪くなっていることを意味します。製造業で販売が増えず、販売価格も増えないということは、利益が上がりにくいわけですから、S&P500のEPS、一株当たりの売り上げが下がることを意味します。EPSが下がっていく状況において、株価が上がるというのは、かなり難しい状況になりますので、そういった意味では、株が下がりやすい状況になっています。

そして、もう一つ大事なことが、製造業関係者が将来の見通しにおいて、生産を増やさなくていい、受注が減っている状況で、新しい設備投資、資金ニーズが増えるとかというと、増えないということです。多くの製造業がお金を必要としなければ、金利が上がる要素がなく、金利は下がる傾向にあるのです。金利が下がるということは、債券が買われ、債券価格が上がることを意味します。

ISMが下がるということは、株価が下がる要因がある一方、債券を買う理由もただの資金の逃避ではなく、金利のニーズがなくなる、お金に対する需要が減り、金利が下がるという局面から、債券価格が上がるという二つの局面がある。

債券と株に分散することで安全な運用を

そのことから、こういったポートフォリオ、債券と株を持つことによって、安全な運用ができるという構造になっていることを、ぜひ覚えていただければと思います。

なぜかと言うと、ただ60と40に分ければ安全なのだと思われる方も多いのですが、そうではなく、景気の流れの中においては、債券を持つ意味があるのだということを知っていただくことが、より安全な運用につながるのかと思っています。

現在、S&P500やナスダックだけ100%で運用している方は、ぜひ債券を組み入れた運用を検討していただく方がいいかと思います。逆に60%、40%で株と債券を持っている方は、ISMが下がってくる状況だから、株をもっと売って、債券を増やそうかというと、実はそうではなく、下がってくる局面でも、株は上がってきます。6:4や7:3という割合は維持しつつ、ISMが下がってくる中で、他の経済指標に目を向けることでも、十分に可能だと思います。ぜひ、ISMが下がってくる中においての、債券の有用性についてぜひ知っていただいて、ポートフォリオをより強固なものにしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル