2021年年末を目処にテーパリング開始が予想されています。金融正常化に向かうこのタイミングで、金のETFを保有すべきかどうかという内容についてお伝えします。

[ 目次 ]

今、金が注目される背景

7月27~28日にFOMCが開かれ、その後の記者会見でパウエル議長が、8月末のジャクソンホールで自分自身が講演すると宣言しました。テーパリングについての言及がされるのではないかと、ニュースで多く報道されています。

一方で、ブレイナードFRB理事が、今度は9月の雇用状況を確認したうえで、今後のテーパリングについての発表を行いたいと匂わせました。9月の雇用が出てくる10月の発表をもってということで、少し後ろ倒れするのではないかということもあって、テーパリングがいつスタートするのか、金融政策の正常化がいつスタートするのかに、注目が集まっています。しかし、なかなかはっきりしたことが見えません。

そういったこともあり、8月6日の雇用統計を控えているということもありますが、8月2日~8月6日のマーケットは少し動きが緩慢になっています。では、こういった不安定な状況で、例えば、テーパリングをスタートしたとなると、前回のテーパリングがスタートした後は、金利が低下していき、株が上がっていきましたが、テーパリングについて言及したバーナンキショックが起こったときには、株が大きく下落しています。

今回も同じようなことが起こるかどうか、なかなか不透明ということで、今、この時期、株に多く配分を割り当てた人が、より保守的に、ディフェンス力を高めたいと考えている方も多いのではないかと思います。

ファミリーオフィスドットコムでは、超保守的に資産を守るという観点から、債券を持つことによってポートフォリオをより強固にするという話をしてきましたが、本日はそれをより強化していくために、金をどうやって保有すればいいか。そして、本当に今のタイミングがベストかについて、お話していければと思います。

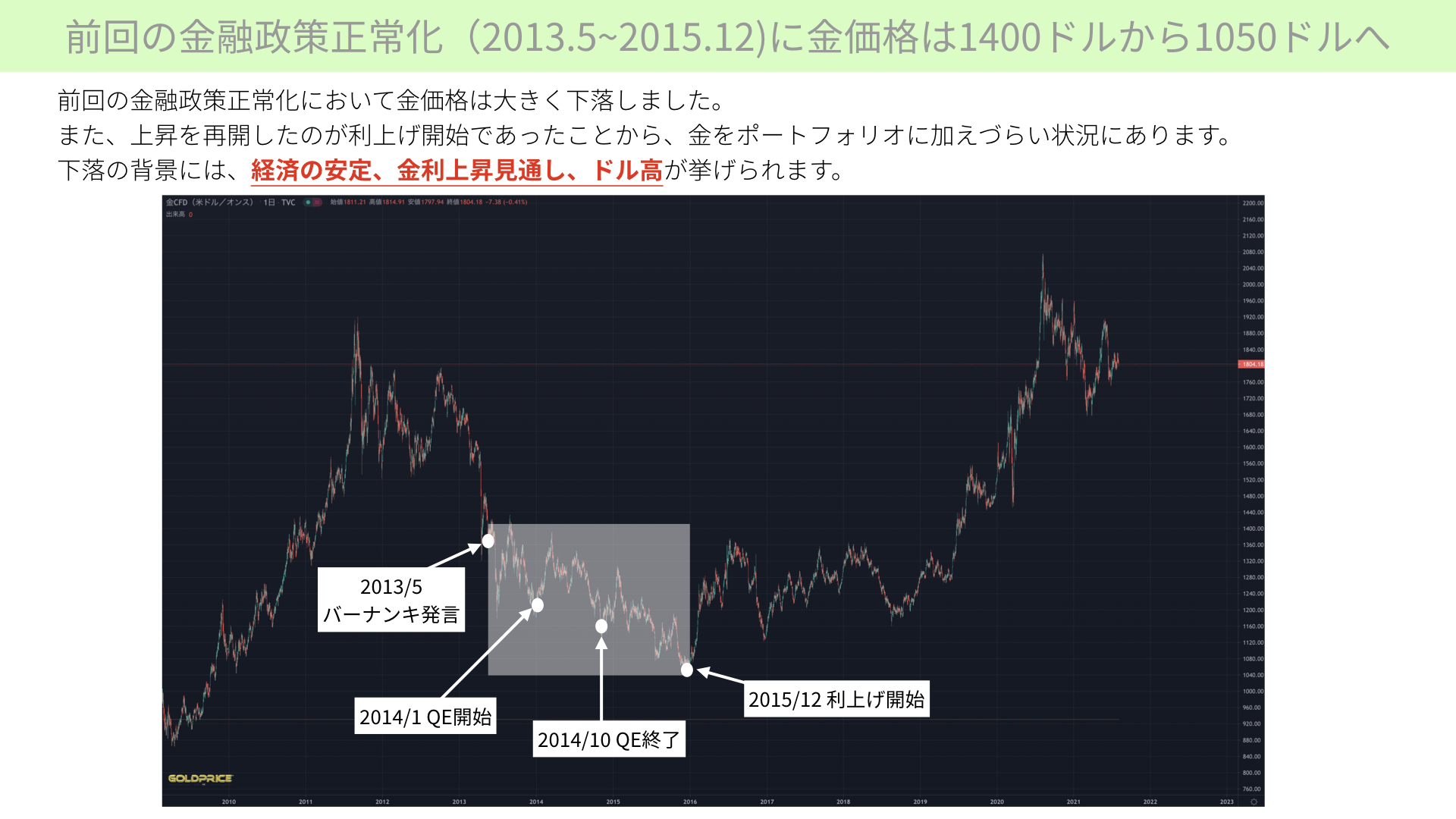

バーナンキショック後の金価格の推移について

前回の金融政策正常化は、2013年5月~2015年12月にありました。実は、金価格は前回金融政策正常化の期間中、1オンス当たり1400ドルから、1050ドルまで下落していたという背景があります。テーパリングをスタートして、実際に利上げを行うまでの金融正常化が行われれば、今回も金が下がるのではないかということを、ある程度金に詳しい方は感じていらっしゃると思います。

ということで、今のタイミングで金を買うことは本当にいいのか、ポートフォリオには加えづらいと思っている方も多いのではないかと思います。

ちなみに、前回の下落の背景は、リーマンショックからの立ち直りにおける、経済の安定化ということで、有事の金買いが薄れました。また、利上げに近づくということで、アメリカの金利が上昇し、ドルが高くなったことで、ドルと逆相関の関係にある金が売られたと言われています。今回も、同じようなことが起こるのではないかと、金に関係している方は思っている方も多いと思います。

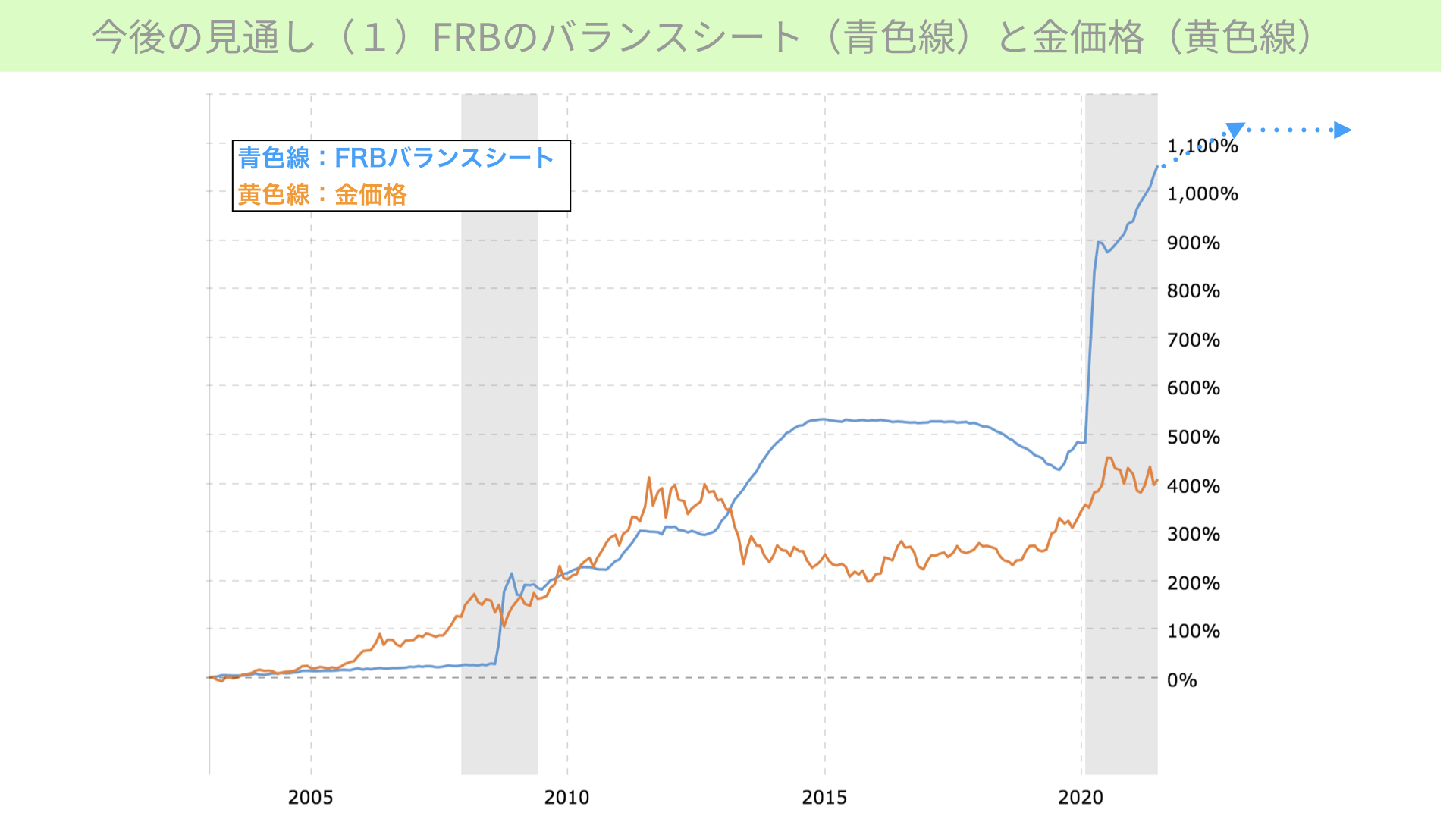

FRBバランスシートと金価格

では、今後の金利の見通しがどうなっているかを簡単に見ていきます。金はどういうものに連動性が高いのかという、三つの観点で確認します。こちらは、FRBのバランスシートとなります。FRBのバランスシートを青線、金価格を黄色線で表していますが、FRBのバランスシートが増える、つまり、市場に対して流すお金の量が多くなればなるほど、実は金の価格が上昇することが、過去確認できています。

そうなるのは、お金を大量にばらまくということは、それだけ市場にお金があふれるわけですから、紙幣価値が落ちていくことが懸念されるわけです。金の供給量を含めて、金が存在している量は一定数なので、紙幣の量が増える一方、金の価値は上がっていく傾向があります。

今後のFRBのバランスシートは、テーパリングに向かっていく、利上げに向かっていくことを考えると、正常化に向かうわけですから、世の中に対するお金のばらまきや、世の中に出回っている債券を買い入れる行為を、徐々に少なくしていく、もしくは止めるということになってくると、青い矢印で書いたように、資産額は上昇を緩めて、いずれは下がってくると考えられます。同じように金価格の連動性も高いとすれば、いずれ金価格は落ち着いてくる、もしくは下落すると、過去の動きからは見られます。

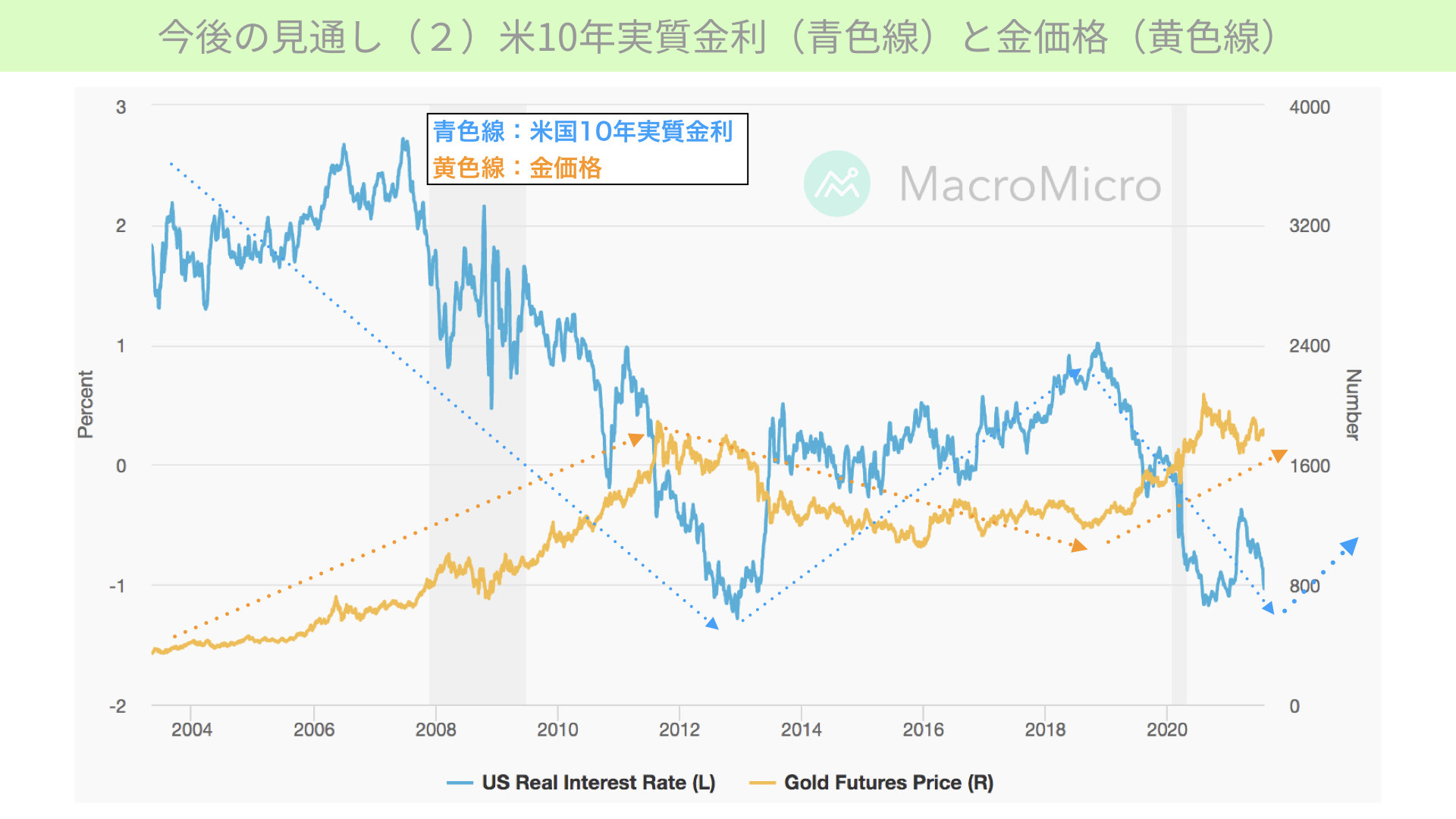

米国10年実質金利と金価格

こちらは、米国10年実質金利となります。名目からインフレ率を引いたものを実質金利と言います。実質金利と金価格は逆相関の関係にあります。青線を米国10年実質金利、金価格を黄色で表しています。青チャートを見ると、実質金利がマイナス1%を切ってきている状況で、これは2013年と同じ金利水準まで下がってきていることになります。

金利が下がってくると、10年金利が低い状態で、インフレ率が高い状態の場合、実質金利はマイナスになります。10年金利が上昇して、インフレ率が鎮静化してくると、実質金利がプラスに転じます。

今置かれている状況は、2018年以降、パウエル議長が少し鈍化すると見据え、保険的に金利を下げてくるという政策を行った頃から、10年金利が下がり始め、そして、コロナショックの影響もあってより下がってきたという中で、徐々に名目金利が下がってきています。

一方で、インフレ率が上がってきたことから、ずっとマイナス金利が続いてきたわけですが、そうなってきて、10年の実質金利が下がってくるということは、定期預金で預けていてもインフレ率に負けてしまうということから、債券への投資などに対して消極的になる人が多くなります。そうなると、金価格が上昇しやすくなります。

もう一つ、名目金利が下がってくるということは、10年国債に投資した場合、受け取る金利がドンドン減ってきます。であれば、元々金は金利を受け取らないという、金のデメリットが相殺され、金によりお金が集まりやすくなります。

では、実質金利が今後どうなるかというと、これから政策金利を引き上げていく、金利の正常化を行っていくことを考えれば、いずれどこかの段階で米国実質10年金利は上昇に転じると、一般的に考えられています。ということは、恐らく金価格はそれに反する形で下がっていくと考える方が多くなっています。

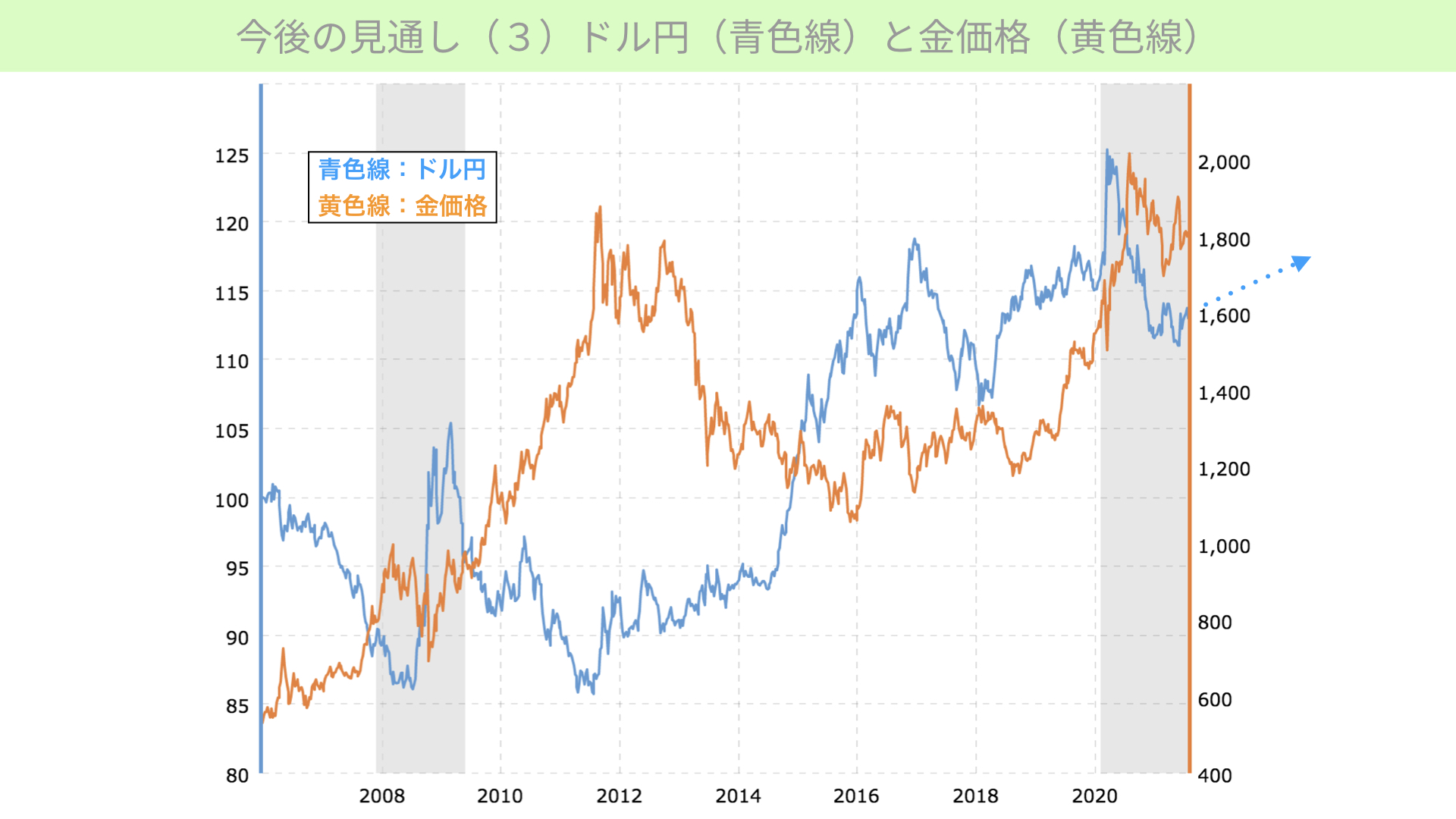

ドル円と金価格

こちらは、青線がドル価格、黄色線が金価格を表したものです。ドルが上がっていくと金が下がり、金が下がるとドルが上がる、逆相関の関係にあると覚えておいてください。

今後ドル円の動きをしっかりと見ていく必要があるのですが、今、金利が正常化に向かうということは、アメリカドルが利上げを行ってくる可能性が出てきます。そうなると、日米の金利差は拡大し、ドルの方にお金が集まりやすくなり、全世界からドルにお金が集まってきて、ドル高になるというのが一般的な金利上昇局面における動きとなります。ドルが上がっていくということは、金価格が下がりやすい状況にあると分かります。

FRBが資産の量を減らしていく、もしくは維持する段階に近づいてきていること。そして、10年実質金利がいずれ上昇に転じてくるということ。そして、金利上昇に伴い、ドルが強くなるだろうという状況下にあります。

そこから、前回のテーパリング始と同じように下がっていく局面にあると、金を買うのは今のタイミングではなく、敬遠したいという方も多いのではないかと思われます。

前回の金融正常化期間、金を組み入れたポートフォリオのパフォーマンス

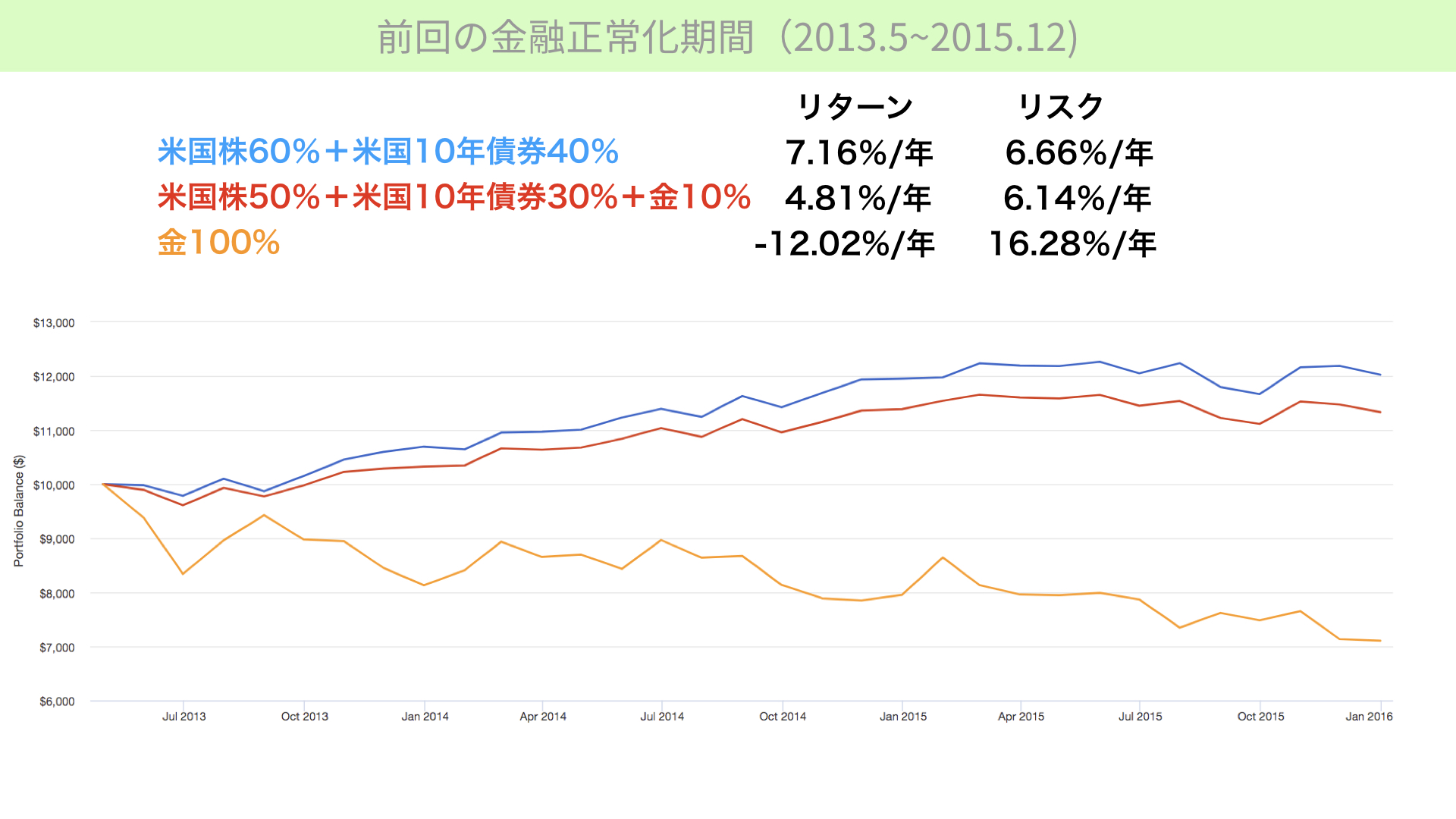

では、実際にどうだったかを見ていきましょう。2013年5月~2015年12月までを取ったものになります。青線は米国株60%+米国10年債券40%のポートフォリオを組んだ方。赤線は米国株50%+米国10年債権30%+金10%のポートフォリオを組んだ方。そして、金100%を示した黄色線となります。

まず、一目瞭然なのは、金100%の価格がこの期間大きく下落していることです。テーパリングを控えて金を買うということは、目先下がっていくと想定されます。なかなか手を出しづらくなります。

とはいえ、マーケットが急変することもあるので、ポートフォリオを強固にするための金10%で見ても、金がポートフォリオの足を引っ張る形になります。金を10%入れたポートフォリオは、株式と債券だけのものに比べると、リターンが7.16%に対して4.81%と、およそ2.3%程度下回っている状態です。年間のブレ幅であるリスクはあまり変わりがないということで、あまりリスクのヘッジになっていないことも、この期間中については分かります。

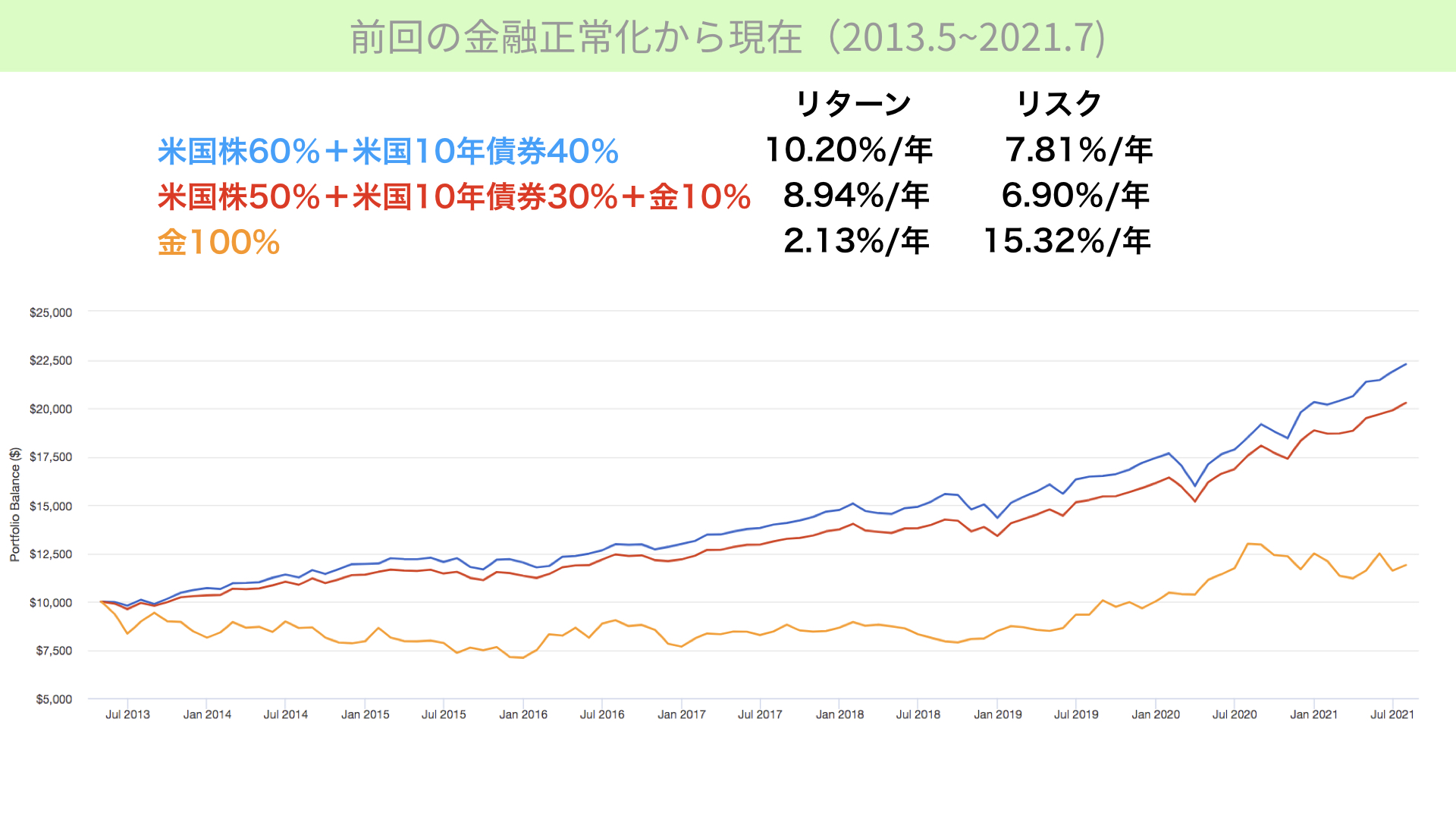

前回の金融正常化から現在

一方で、金利正常化から現在までの期間を見た場合です。金価格がコロナショックもあり、年換算で2.13%のプラスに転じてはいますが、テーパリング正常化期間における金価格の下落が影響して、金を加えた赤線のポートフォリオはリターンが8.94%と、株と債券だけの10.20%と比べると落ちている形となります。

ただし、リスクを減らすことはできています。およそ0.9%程度年間の動きは抑えられています。ということで、この段階においては、これからテーパリングを控えている状況において、金を短期的目線で投資する方にとっては、少し手出ししにくい状況となります。

そして実際に、恐らく金価格はいったん落ち着く可能性が高いということが、マーケットの見通しとして出てきています。そういった意味では、短期売買を目指す方にとっては、金の手出しが少し難しい状況となります。

また、例えば5~10年のスパンで考える方にとっても、2013年~今までの間、およそ7~8年間においても金が下がったテーパリング期間があったので、ポートフォリオに加えると少しリスクを減らすことはできても、リターンが下がったと思われる方がいらっしゃると思います。

1970年以降から現在まで

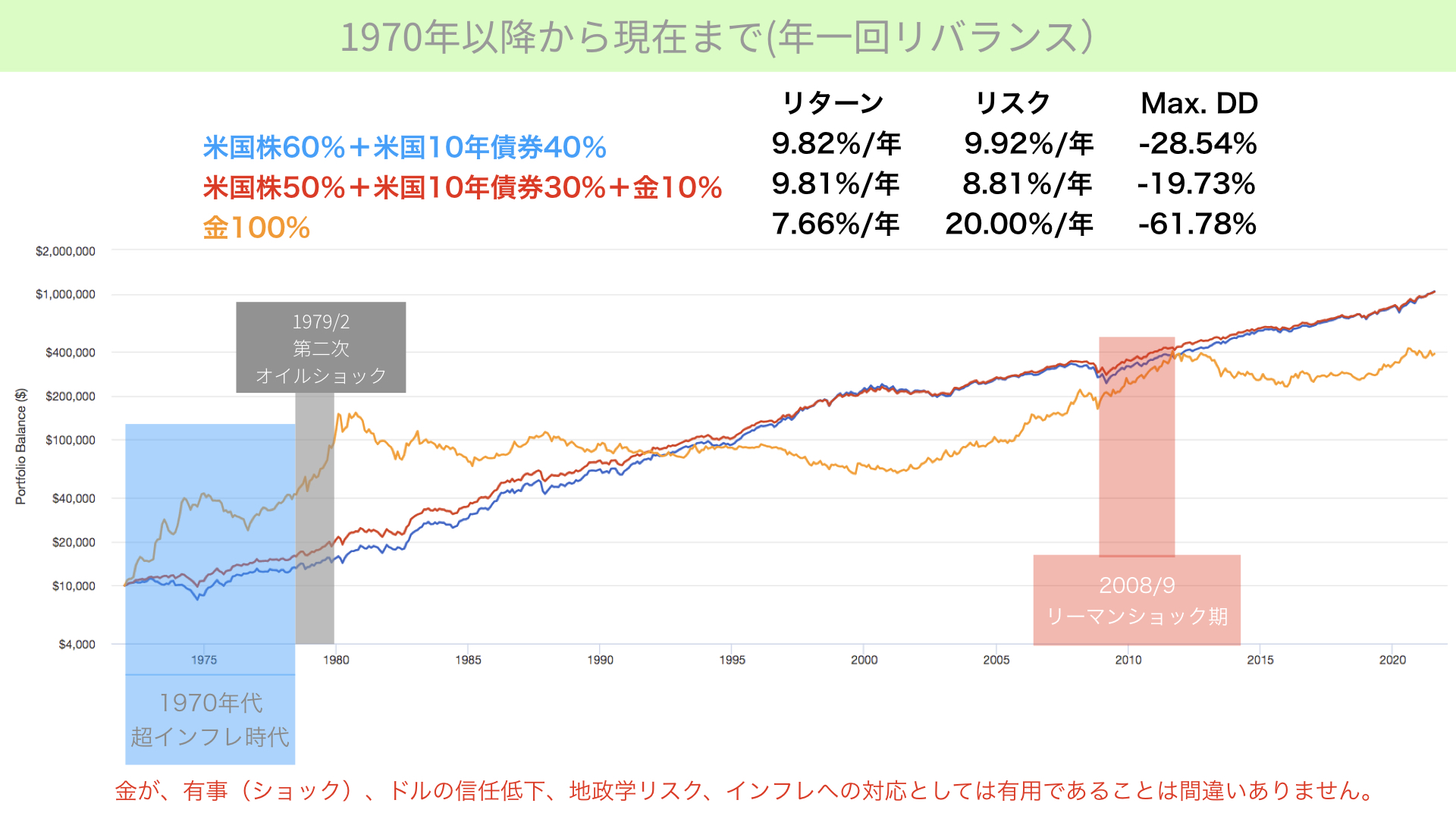

しかし、実は長期の投資家の皆さんには、こちらをご覧いただきたいと思います。1970年からの長い期間を取ったものになります。同じような条件で比較していますが、株と債券の青線と、株+債券+金の赤線、金のみの黄色線で比較をしています。

1970年~2020年までの50年間のスパンでは、実は10%の金を加えたリターンと株債券だけのリターンというのは、ほぼ同じになっています。一方で、リスクは1.1%近く軽減で来ていることがポイントになります。

そして、MAX.DD、その期間で大きく下落した期間にどのくらい下がったかを表したものでは、金を入れていると入れていないものに比べて、およそ10%下落を抑えることができています。ですから、非常に長い目線で見ると、テーパリングの期間、金融正常化という期間はいったん置いても、パフォーマンスとしてはしっかりと同じものを残しつつ、しかも、リスクを管理で来ていることが分かります。

長期的には金がリスク管理になる三つの理由

その理由は三つのポイントがあります。1970年の超インフレ時代には、インフレ率が10%を超えていました。1974年にオイルショックがあり価格が上がっていくなど、1970年~80年台前半にかけて金価格は大きく上昇しました。

一方で、2008年に入るとリーマンショックがありました。このときも大きく世界に対する経済不安が台頭しました。こちらの期間というのは、金を入れたポートフォリオの方が、金を入れていない株と債券のポートフォリオに比べて明らかにいいパフォーマンスを残しています。つまり、有事やインフレ、ドルの信用が下がった場合には、金を10%入れておくことでいいパフォーマンスを実績として残しているのです。

ということは、30~50年と長い期間運用する方にとっては、インフレ、ドル安、地政学リスク、争いが起こり得る中において金を持つことは、10%であったとしてもかなり効果的だということが分かっています。

終わりに

今回、テーパリングを控えて金が下がっていくことが前提になっている中で、金を買う意味があるかというと短期的に見れば金が下がる可能性は高いと、過去の動きから確認できます。

ただし、今回FRBが大量にお金を供給しているわけですから、米国債に対する信認の剥がれということでの米国債の売りやドルの下落、今後控えている米国債務上限問題、米中関係のこじれなど、私たちがなかなか想像できないことは、いつ起こるか分かりません。

その状況において、短期間ですぐに判断するのはとても難しいことなので、長期投資家にとっては金を10%近く入れておくということが、これだけパフォーマンスに影響を与えることが分かりました。

テーパリングを控え、金が下がっていくのは分かっていて買いにくいという方も、1回で買うかどうかは別にしても、長期的に金の有用性は確認できていますので、ポートフォリの一部として検討してはいかがでしょうか。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル