今週は、先週の流れを引き継いでリスクオンでマーケットが進みそうです。一方で、8月2日~6日に発表された指標の中には、今後の先行きに対して少し不安を残すものがありました。株式に対する先行指標が、何を示しているのかについて分析をしていきます。

[ 目次 ]

先週の振り返り

クラリダFRB副議長発言

まずは、米国10年金利を見ながら8月2日~6日を振り返ります。こちらは8月2日~6日に限って、米国10年金利の動きを示したものになります。米国10年金利は株式に対して大きな影響を持ち、経済の見通しを表すものとして、ここ半年間、特に注目を集めています。

8月2日~6日では10年金利が1.22%程度でスタートし、4日に1.15%近辺まで下がり、一時は1.1%を割るのではないかとも思われました。そこからは切り返し、週末は1.3%まで回復しています。

金利低下の背景

これは4日にあった出来事が関係しています。8月6日に発表される雇用統計の前哨戦とも言われるADP雇用統計で、7月雇用者数が33万人増と、予想の69.5万人を大きく下回りました。

そこで、景気に対する不安感が改めて台頭したのです。8月6日発表の雇用統計も悪いだろう。景気が少し悪いので株価も下がり、債券が買われて金利が下がるのではないかという予想から、金利が1.13%まで下がりました。

ただ、その直後に7月ISM非製造業指数が64.1と予想を上回りました。実は、月曜日に発表されたISM製造業指数があまり良くない数字だったこともあり、ISM非製造業指数も良くないのではないかと言われていました。そこで予想を上回ったことで、サービス業の復活が分かり、雇用統計もいい数字が出るのではないかと金利が戻っていきました。

さらに、金利が反転するきっかけになったのは、クラリダFRB副議長が2021年度末のテーパリング開始について言及したことです。ただ、2021年末のテーパリング開始については、ある程度コンセンサスに近いということなので、特別に新しい材料ではありませんでした。

一方で、今までのFRB関係者がなるべくコメントを避けてきていた利上げについて、クラリダさんはコメントしています。2023年前半で、利上げをする可能性が整ってきているということで、初めてテーパリングと利上げがセットだと、改めてマーケットに示した形になりました。しかも、その予想が2023年末、もしくは2024年に入ってからの利上げではなく、1年近く前倒しになると改めて意識したことで、10年金利は1.2%を回復し、週末には1.3%になったというのが大きな流れになります。

・クラリダFRB副議長についての記事

2023年に政策正常化を開始することは十分に条件が整ってきているだろうと言っています。今まで、マーケットが明らかにハト派に傾いたような状況が続いてきました。それは、景気が悪くなるような指標が出てきていることもありますし、パウエル議長を含めたいろいろなメンバーがハト派に転じているため、マーケットが金利低下を大きく織り込んできているからです。

しかし、実際にそうなのかと一石を投じたような形で、少しハト派が多い中で、タカ派の内容を伝えたことに、あえて意味を持っているのではないかとマーケット関係者は思い、金利が上がりました。

米国雇用統計について

8月6日、皆さんが注目されていた雇用統計が出ました。6日に発表された雇用統計では、6月分の修正が入りました。85万人プラスと言われていたものが93.8万人と約8万8,000人雇用が増えています。そして、7月分も94.3万人と、雇用回復スピードがかなり速まってきていることが改めて確認できたとして、金利が上昇しています。

雇用が増えてくるということは、出口戦略、金利正常化に向けての一歩が踏み出されるというところから、金利が上がってきているのです。

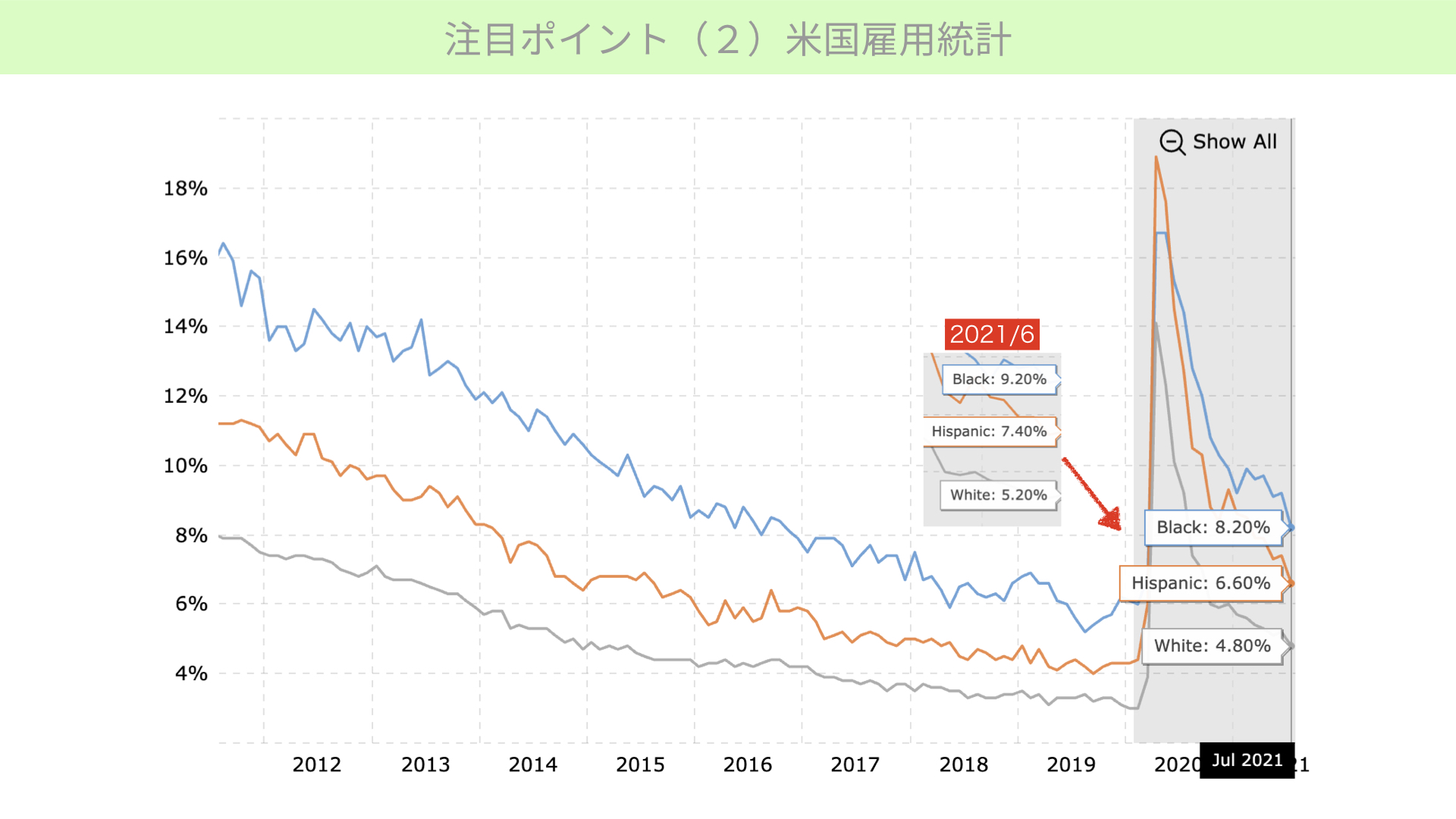

失業率も、6月の5.9%から5.4%に大きく低下しています。さらにいい内容としては、人種別の失業率も改善しています。白人は前月の5.2%から4.8%と0.4%の低下。黒人は前月9.2%から8.2%、ヒスパニックも7.4%から6.6%となっています。前月は人種別に雇用が改善していないところが見られましたが、今月は全体的に失業率が低下している、いい傾向になっています。

働きたいものの正社員として働けず、パートタイマーとして働いている層も含めた失業率、U-6も改善しています。9.8%から9.2%と下がっていることから、かなり雇用が良くなっているとして、金利が上昇しました。

・マーケットの反応の変化について

今までは、景気が悪くなる指標が少し出てきて、雇用に関しても若干不安面があると、低金利が継続するのではないかと思われていました。しかし、クラリダさんの発言に加え、雇用でも回復している数字が改めて確認でき、さらに、パウエル議長、イエレン財務長官が一番気にしていた雇用面での前進も見られたことで、さらなるテーパリングの前倒しが出てくるのではないかと考えられてきているのです。

しかし、8月6日、S&P500とダウは上昇したものの、ナスダックは下落しました。いい材料があっても、マーケットの反応は若干異なってきていることに注意が必要です。

とはいえ、雇用が上がってきていることは経済にとってプラスですから、8月9日~13日はリスクオンが続きそうだといえるでしょう。

グローバル・コンポジットPMI

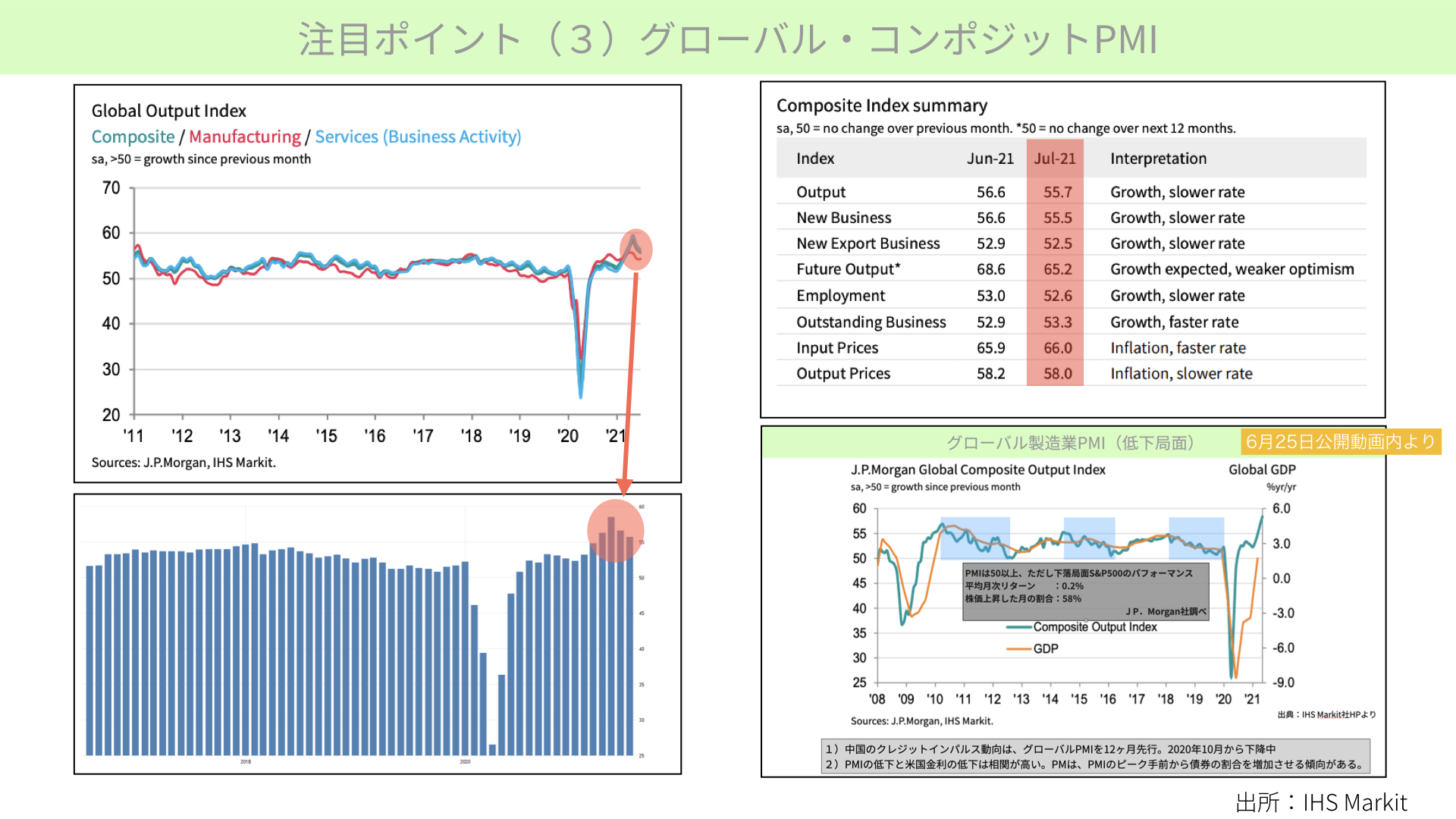

次に、8月2日~6日で最も気になった指標を確認します。J.P.モルガンが8月3日、グローバル・コンポジットPMIを発表しました。これは製造業に関するPMIとなります。これが低下してくると、景気敏感株が下落する傾向があるとして、株価の先行きを表すものになっています。

中国クレジットインパルスとの相関関係

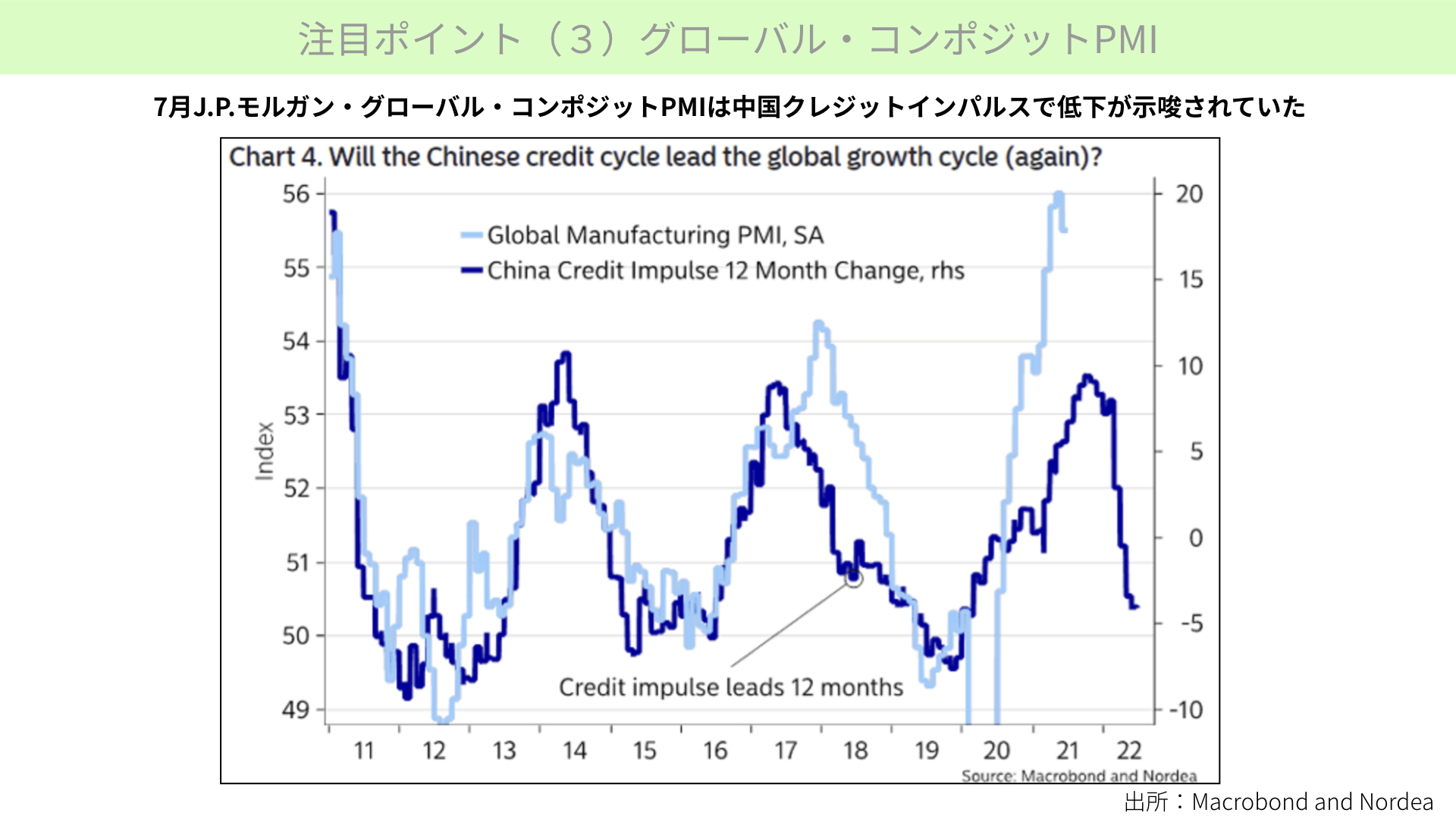

これとの連動性が高いのが、中国のクレジットインパルスです。中国における貸し出し態度が下がってくると、PMIが下がります。こちらは絶大な信頼を置ける指標として有名で、中国の貸し出しが鈍化するということは、世界の製造業がすべからく影響を受けやすいということになります。

クレジットインパルスに遅れること12カ月ほどでPMIが落ちてくると言われています。濃い青線で表しているように、中国クレジットインパルスは下落基調に入っていますので、恐らく、8月3日に発表されるグローバル・コンポジットPMIも下落するだろうと予測されていました。

PMIは下落トレンドへ

出てきた数字は予想通り下がった結果になりました。前月が56.6に対して55.7と3カ月連続で下がったことになります。PMIが下落トレンドに入ってきた状況になるかと思われます。ただ、50を超えた状態はいい数が多いことを示しますから、景気後退ではなく、好調な状態が少し鈍化してきていると理解いただければと思います。

右上を見ると、ニュービジネス、エンプロイメント、アウトプットプライスという指標が全体的に悪くなってきていることが分かります。製造業における新規受注や販売価格、雇用状況が前ほど良くないことは、リスクオンが続くマーケットであっても、少し注意すべきでしょう。

・グローバルPMIについて

次に、グローバルPMIです。50を超えているものの、下落トレンドになると、株価の動きは変わってきます。60から50に向かっている最中は月次リターンが低下します。月間で上昇した月の割合が78%前後から58%前後まで低下して、今後株価が少し軟調になってくる可能性があるということは、皆さんも注意していただければと思います。

今週の注目ポイント

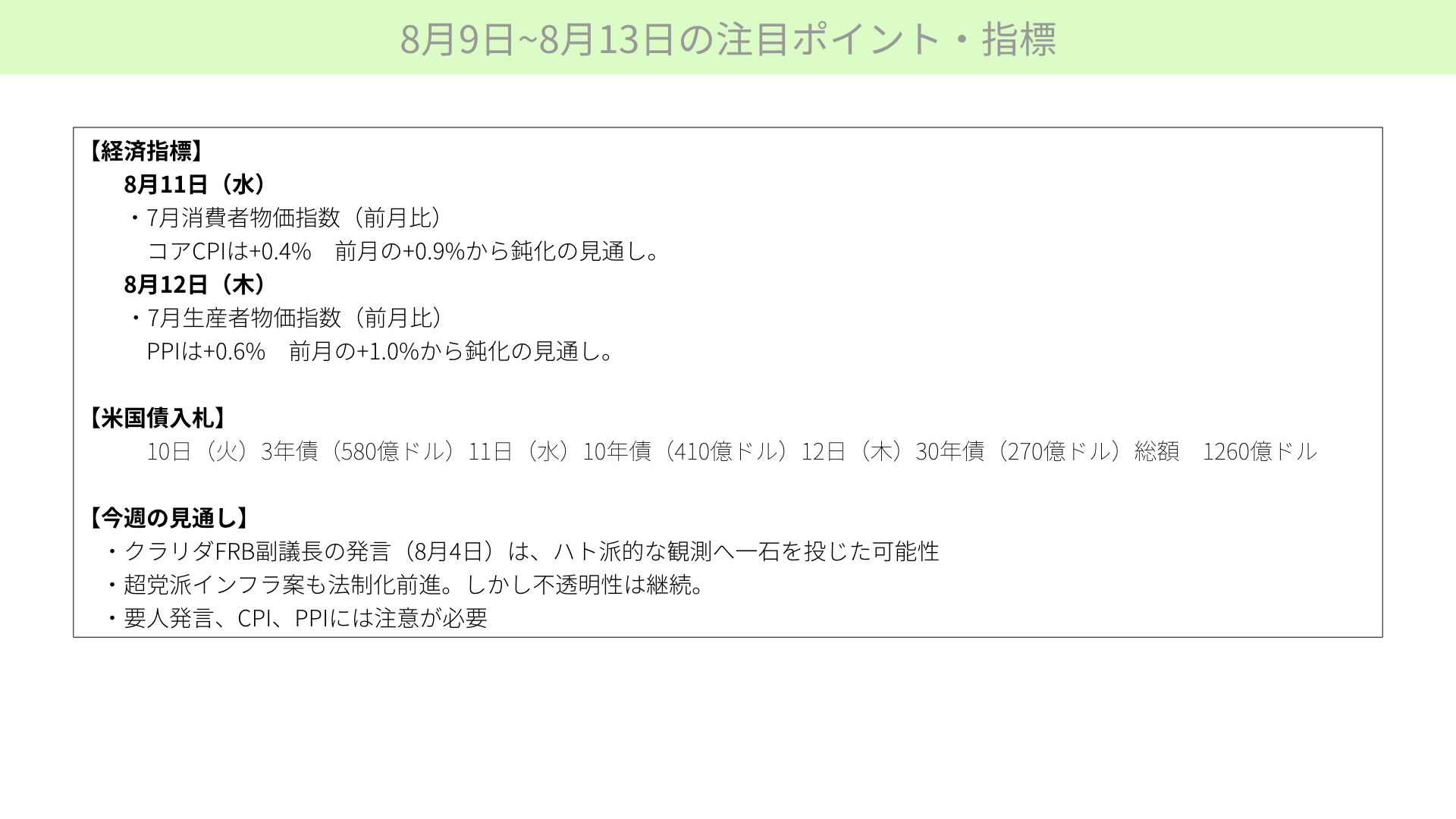

まず、8月11日の消費者物価指数です。こちらはインフレに関係します。先月0.9%のプラスから鈍化する見通しですが、これが高止まりするようであれば、金利正常化の前倒しと言われかねないので、注意が必要かと思います。

同じくPPIも木曜日に発表がありますが、これも同じ観点でインフレに関係があるかと思います。

次に米国債の入札です。PPIや金利が上がってくると入札が不調になる可能性はありますが、恐らく無難に通過するかと思われます。今週も入札がありますので、3年、10年、30年なので、注目が必要かと思います。

今週の見通し

8月4日に発表したクラリダさんが、2023年の利上げを検討する可能性があるといっているというのは、ハト派に傾いた流れに、意図的に一石を投じた可能性があるのではないかと思います。FRBの高官を含めた要人発言がどういうふうになってくるかは、注目が必要でしょう。

また、CPI、PPIといった物価に関しても引き続きマーケットは注目しています。この指標は見逃すことなく、見ていきたいと思います。

さらに、インフラ法案もまだまだ混沌としています。アメリカの政治状況もしっかりと見ていく必要があります。ただ、8月9日~13日はお盆休みが中心になってきます。マーケットは少し動きにくくなりますが、その分ボラティリティが上がってくることがあります。もし、株式を多めに保有されている方がいらっしゃれば、急な変動に対してしっかりとポジション調整をすることをお勧めします。

また、グローバル・コンポジットPMIが示すように少し下げトレンドになったときというのは、株価の勝率が下がってくることを改めて確認できます。これは株を全部売るべきだというわけではありません。持っている株のポジションはそのまま維持しつつも、保険として債券割合をしっかりと検討するなど、そういったことを行うことが非常に大事なのではないかということです。

この下落局面において、ポートフォリオ運用が強みを発揮してきますので、ぜひ、保守的な運用を目指している方は、債券や金、株の割合についてしっかりと改めて検討していただくことが大事かと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル