先日、米大手金融機関ゴールドマン・サックスが、S&P500の目標値を4300から4700に上方修正しました。このニュースだけを聞いてS&P500に飛びつく方もいらっしゃると思いますが、この上方修正の背景、その前提条件などを分析していくと冷静な判断が必要となりそうです。

[ 目次 ]

S&P500の目標値

こちらはゴールドマン・サックス証券が出したS&P500の目標値です。

2週間ほどまえの動画で、これからS&P500は上値が重くなるだろうとの根拠の一つに、ゴールドマン・サックスが目標値4300ポイントを出したことも1要因として挙げていましたが、その後、S&P500の引き上げを発表されました。目標数字は、4300から4700で、かつ、2022年度末は4900なので、今からS&P500に投資をしてもいいのでは、と考える方がこのチャートだけを見るといるのではないかと思います。

私は、こういった発表を見たときに、必ずニュースや元々出ているデータを確認するようにしています。なぜなら、ニュースというのは、皆さんが取っつきやすいトピックスを乗せる傾向があるので、真実をしっかり確認する必要だと思うからです。

ブルームバーグの記事より

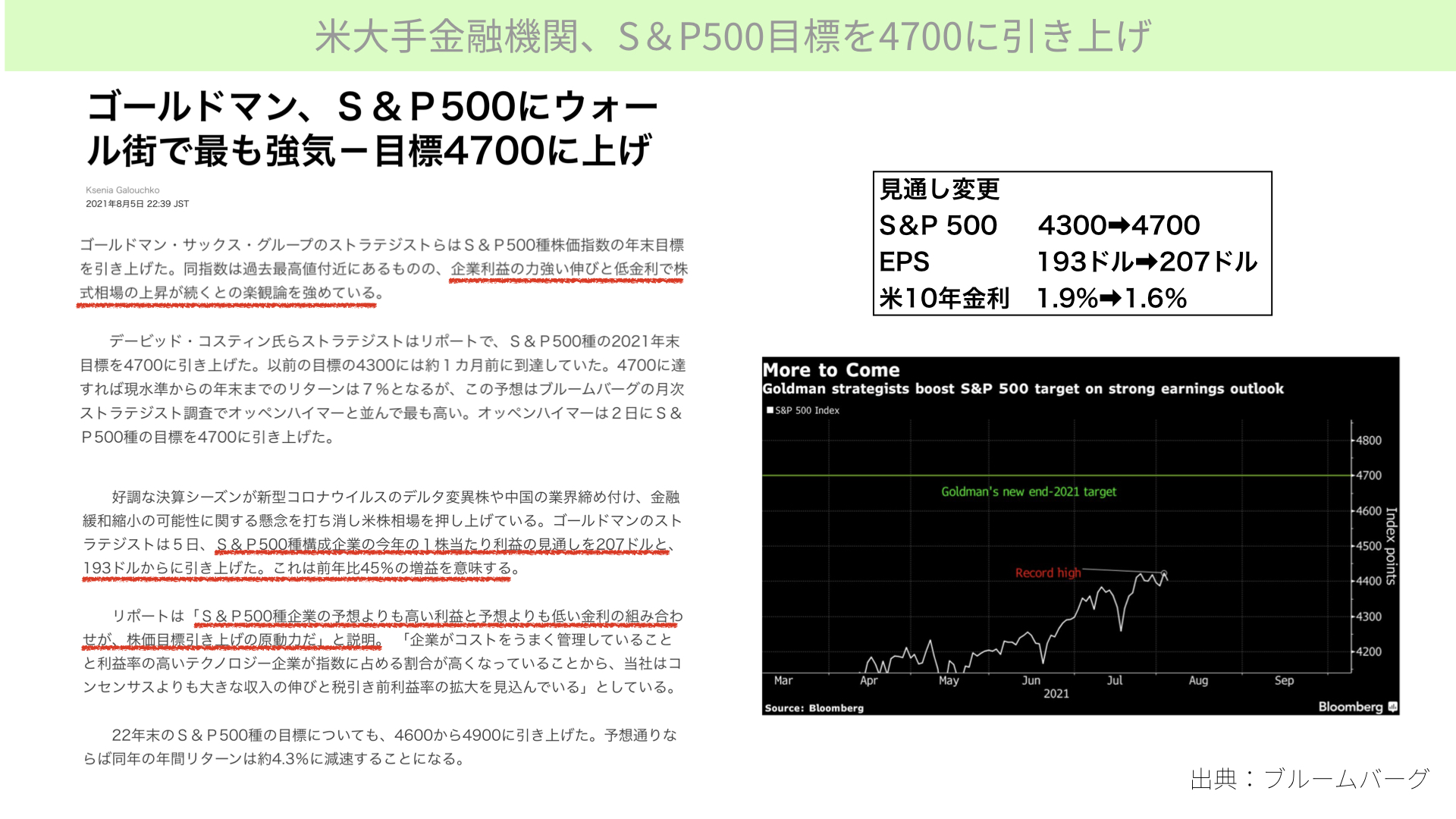

こちら、ブルームバークの記事になります。題名としては『ゴールドマン、S&P500にウォール街で最も強気-目標4700に上げ』となっています。文章をよく見ていきますと一株当たりの利益(EPS)がすごく伸びていることが理由であると説明されています。また、低金利の見通しが株価上昇のサポートになっている、この二つの要因があるということです。

特に、真ん中の方の文章になってくると、S&P500構成企業の今年の一株当たりの利益の見通しというのは、207ドル、193ドルから大幅に上昇しています。今までの決算発表で好決算が連発されていることを鑑みると、今までの2022年の利益のコンセンサス195ドル~200ドルが、恐らく、予想のように207~210ドルの方に上方修正されることは、おおかた予想がついていました。ここに対しては、何の違和感もなくそうだろうと思っています。

一方で、S&P500企業の予想よりも高い利益率と予想よりも低い金利の組み合わせが、株価の目標値の引き上げの原動力だと書かれています。チャート上に書いていますように、見通し変更としてはS&P500が4300から4700。EPSが193ドルから207ドルに変更されています。米国10年金利は1.9%から1.6%まで下がったとされていますので、前提条件となるこの低い金利が実現可能なのかどうなるのか、私はポイントだと感じています。

ゴールドマン・サックスのレポート

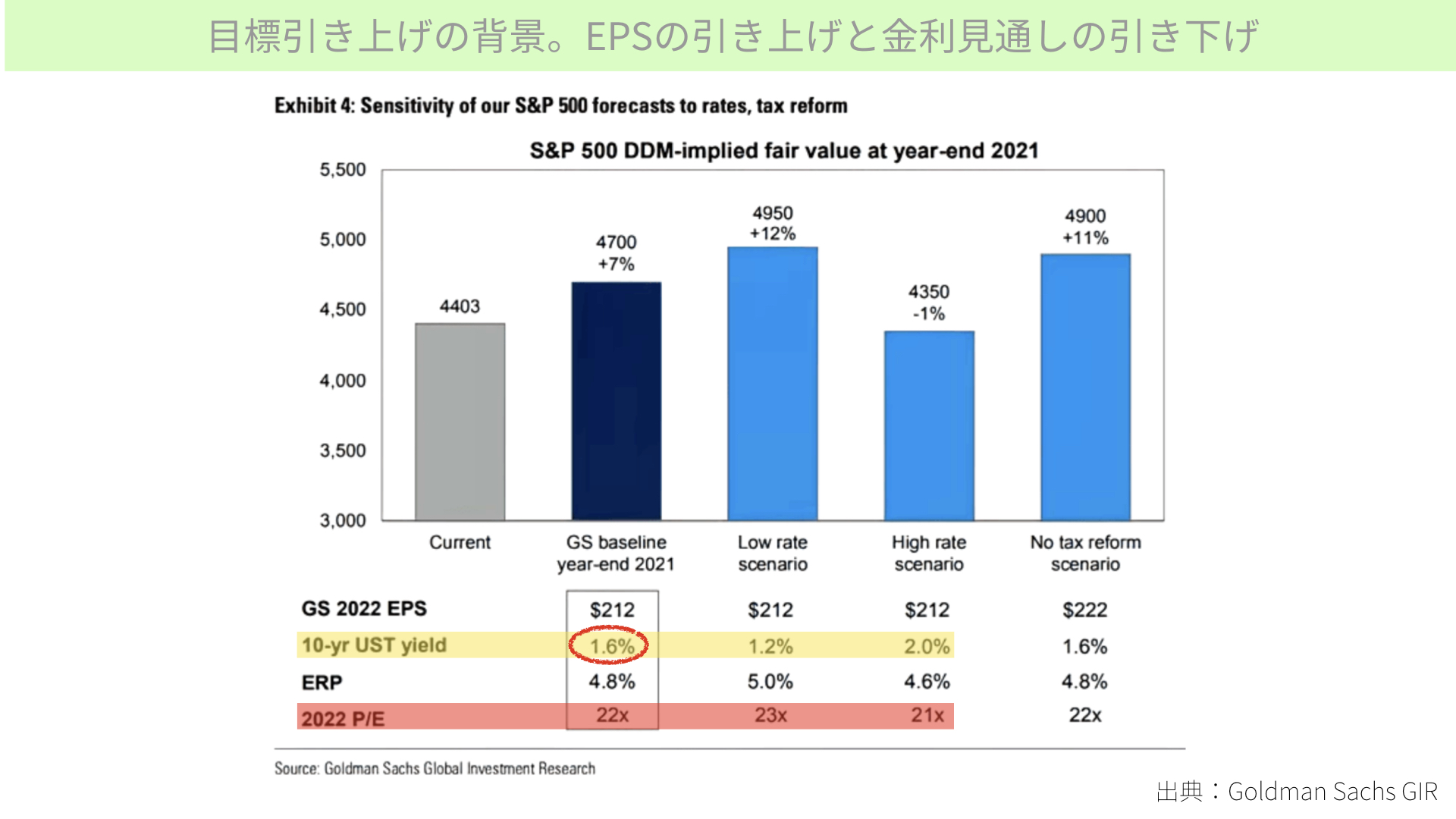

他のゴールドマンの出しているレポートで確認すると、濃い青の棒グラフは、ゴールドマン・サックスのベースラインである2021年度末のターゲットプライスは4700ポイントになっています。先ほどと若干数字は違いますが、EPSが212ドル、10年金利は1.6%という数字は同じです。PERは22倍程度になり、4700になると言っています。

次にHigh rateシナリオ、つまり金利が高くなったときのシナリオです。10年金利が2.0%になった場合は、一株当たりの利益212ドルは同じですが、21倍で計算すると4350ポイントとなります。今の株価水準が4436ポイントなので、今よりも株価が下がる可能性があることが分かります。

このように10年の金利がどうなるのか。1.9%~2.0%に近づくのか、もしくはゴールドマン・サックスが前提としている1.6%にとどまるのかというのが、今後1年間の株価の見通しとしてすごく大きな影響を持ちます。この見当を間違えると、今の水準から株価がマイナスになることもあれば、一方で、上方に株価が5.0%近く上がっていく可能性もあるということになります。

今後の金利動向に注目することになりますが、金利の動向をばっちり当てることはなかなか難しいことです。ただ、金融政策が出口戦略に向かっていっている今の状況、景気が回復期のいい状態の中で物価が上がりやすい今の状態というのは、普通は金利が上がっていくことになります。そのため、金利が上がっていくことをベースシナリオとして考える場合、それを支持するような要因があるかどうかを以下に分析していきます。

金利見通しは複数回修正される可能性がある

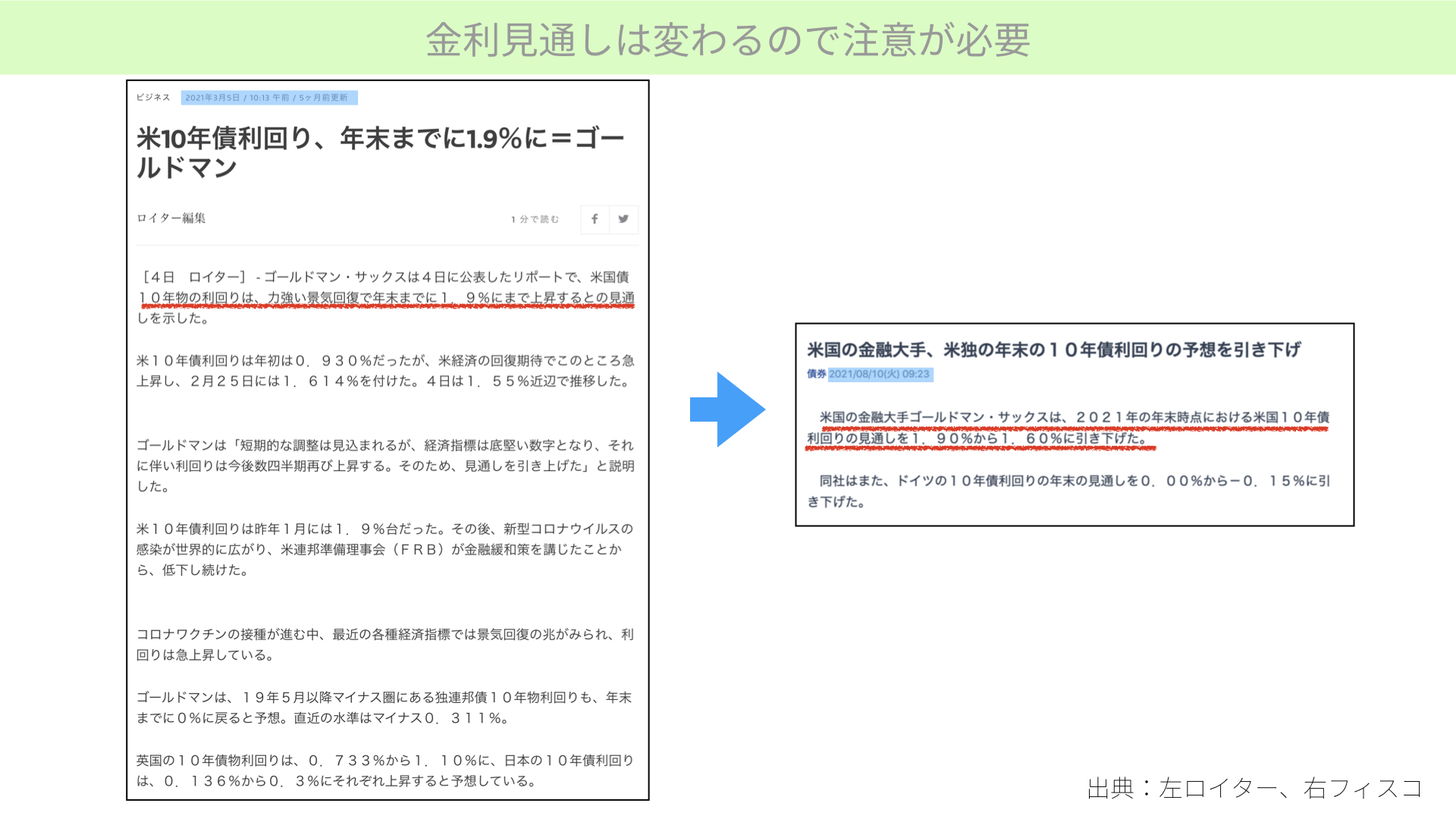

左の記事にあるように、今年3月に出たロイターの記事になります。ゴールドマン・サックスは今年の3月に10年金利を1.9%に上方修正しました。1%前半と見ていた10年金利の年末予想を1.9%まで引き上げています。一方で、右の記事にある通りその5ヶ月後の8月10日には目標を1.6%に下げたとリリースしています。

このように、大手のゴールドマン・サックスであっても金利の見通しを年に2~3回と変えてくるということです。ということは、今後も金利を変更することはいつでも十分にありえるということです。ですから、今回の1.6%をベースシナリオとしたS&P500のターゲット4700というのは、今後、金利シナリオがまた修正されることになれば、簡単に4700から4300に目標価格も下方修正になってもおかしくないということが分かります。

金利上昇の条件が揃う

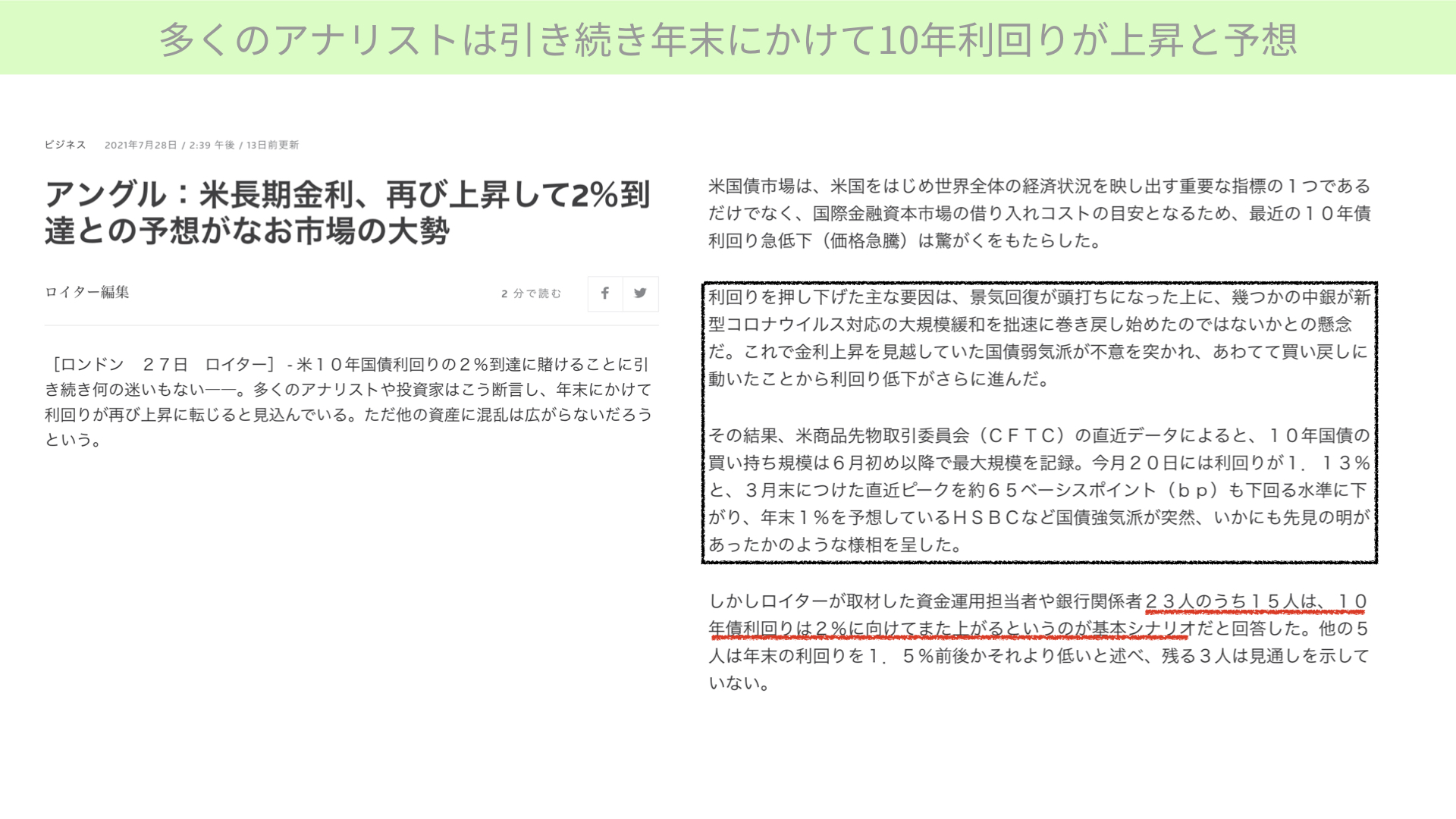

次に7月28日のロイターの記事です。いまだ米国10年金利が年末2%に行くと見ている人が多いと書かれています。23人にアンケートを取ったうち、15人が10年債の利回りが2%に向けて上がるだろうと言っています。

・金利低下の背景

また、最近では、FRBメンバーが出口戦略の前倒しに言及しています。このことも金利上昇の要因になります。さて、記事の黒枠部分を見ると、今までの債券1.13%まで下がった利回りの低下要因は、景気回復が頭打ちになったうえに、いくつかの中央銀行が新型コロナウイルス対応の大規模緩和を拙速に止めたことで、景気後退に陥るのではないかと考えられ、利回りが低下したと言われています。

さらに、CTAと言われるヘッジファンドたちが10年債の買い持ちを増やしている状況から金利が下がってきたということがあるのですが、そういった状況があったとしても、多くの人が今年末の10年金利は2%近くに上がってくると言っているのです。先ほどのゴールドマン・サックスの予想が1.6%で収まれば、それは正当化できます。逆に1.9~2.0%となってくると、今の水準も低くなることに注意が必要です。

中国PPIについて

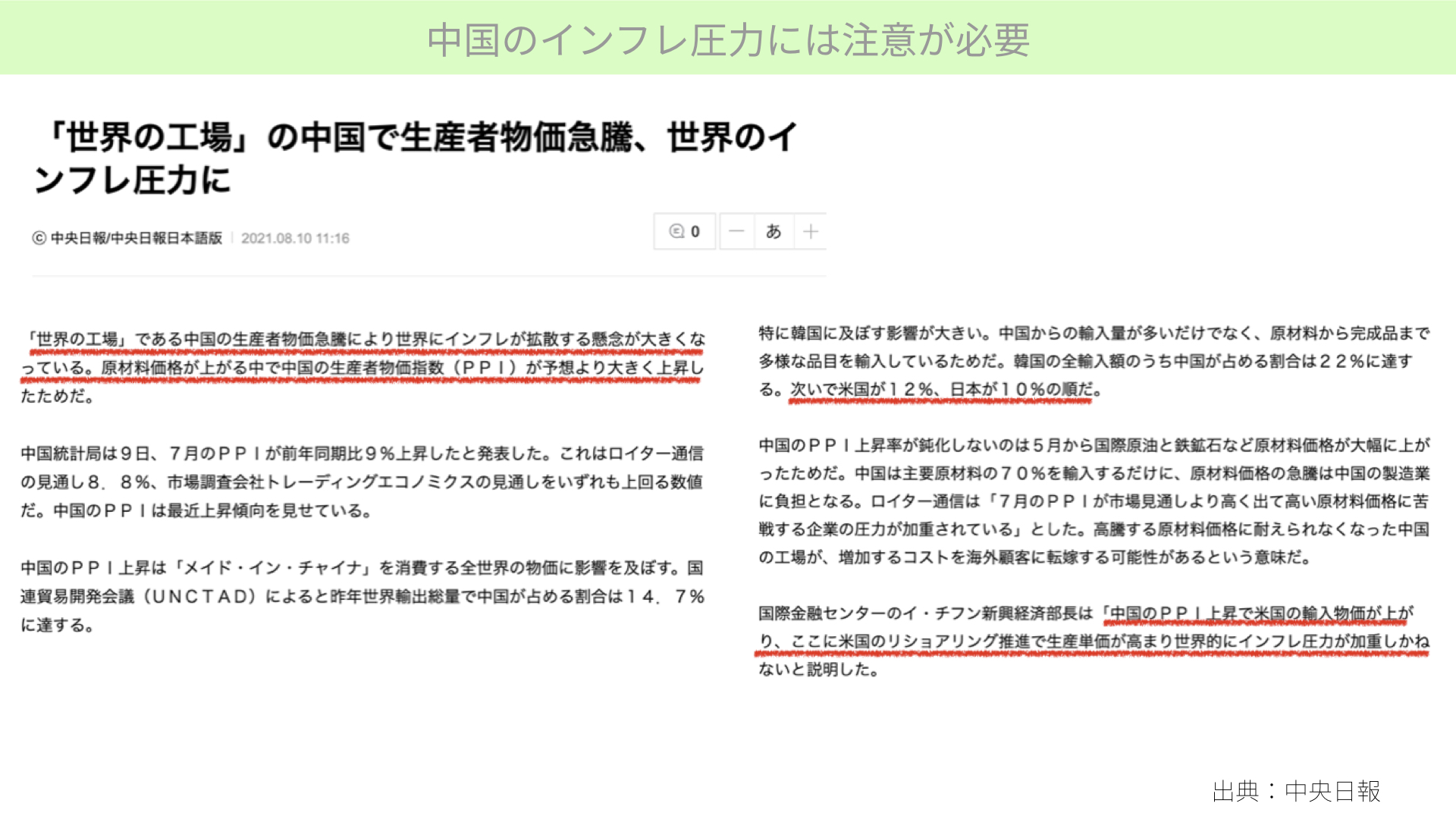

8月9日、中国の生産者物価指数(PPI)が発表されました。予想の8.8%を上回る9.0%ということで、前年同月比と比べて9.0%も生産者物価指数が上がっています。一方で、CPIはあまり上がっていません。PPIがCPIを上回っている状態というのは、生産者が作った価格転換が消費者まで行き届いていないという状況で、インフレ兆候として一番に挙げられるものになります。今後のインフレ可能性が高まったというのが、論調になっています。

また、こういった生産者物価指数をこれから価格に反映していくとすれば、アメリカは韓国ほど高くはありませんが、輸入の12%を中国から入れている関係上、中国PPIの上昇が、アメリカの輸入物価を上げるのではないかと言われています。

また、リショアリングといわれるようなアメリカの国内回帰によって、コストがより上がりやすいことも踏まえると、今後、中国のインフラ圧力がアメリカまで飛んでくる可能性があると、注意が必要だとも書かれています。

米国10年金利と工業用金属/貴金属指数

濃い青線は米国10年金利、水色の線は工業用金属と貴金属の指数を割ったものです。工業用金属の価値が上がった場合は、上の方に上がっていきます。実は、水色の上昇下降と正相関を結んでいるのが、本来は10年金利です。ですから、本来であれば、10年金利が上がってもおかしくない状況だったのにもかかわらず、テーパリングを急いだりすることによって、景気減速になるのではないかということを踏まえた金利低下がこの差を生み出しています。

ただ、普通に考えれば、工業用金属の価値が上がってきていることからインフレ懸念。それに伴った金利上昇は今後十分に起こり得ると言えます。

本日のまとめ

いろいろな投資関係者の方のアンケートを見ていくと、基本的には年末2%に行くだろうというのが一つ目のポイントしてありました。二つ目のポイントとしては、中国のPPIがアメリカに対する輸出という形において、インフレ圧力がかかることです。アメリカの11日から始まるCPI、12日のPPI、そして13日の輸入物価というアメリカのインフレ指標3連発がありますが、そこでもし、物価の上昇がまだ続いているようなことがあれば、FRBが物価上昇は一時的だと言ったとしても、金利上昇には少し影響が出てきます。本当に1.6%内で収まるのかというところについては、かなり疑問化というところが出てきます。

一方、多くの市場関係者からは、8月末のジャクソンホールまでに1.5%まで達する確率がすごく上がってきているという数字も出てきています。これから金利が上がってくるということは、ゴールドマン・サックスのシナリオに対して、本当に達成できるかというのは、かなり見ていく必要があるかと思います。

そして三つ目に、工業用金属が上がってきているということは、インフレ圧力が出ていることになります。物価と連動性の高い金利がおのずと上がる可能性を踏まえると注意が必要です。

ゴールドマン・サックスの4700ポイントというS&P500の上昇は十分に可能性があり、EPSが190~195ドル程度だったものが、210ドル近辺まで企業業績が伸びていることは、間違いなく事実だと思います。

一方で、PERを支えている10年金利が1.6%に収まるかということについては、ゴールドマン・サックス自身も年に2~3回も目標値を変えるように、10年金利の目標値を変えるというのはよくあることです。

ということは、4700に行くことを前提に考えるのではなくて、金利が上昇すれば4300ポイント程度、今の水準以下にとどまる可能性もあり、金利が低いままであれば、順調にEPSが成長するのに従って、4700ポイントぐらいまであり得ると考えていただき、今の水準からすると下に2%、上に5%というリスクリターンの投資において、今S&P500や株にお金を振り分けるかと考えることができます。ちなみに、このリスクリターンでは、私はあまり魅力的に感じません。

ぜひ、このような上方修正というレポートがあった場合には、その背景が何なのか、今回は金利低下があったということを踏まえて、今後金利動向を見ながらS&P500、投資判断をしていきましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル