最近CPI、PPIなどが上昇したこと、FRBの主要メンバーが出口戦略の前倒しを言及したこともあり、米国10年金利が上昇しています。

金利上昇、景気回復の局面で注目される業種は、金融セクターです。最近、雑誌や動画等でアメリカの金融セクターへの投資機会を推奨するようなことを聞かれます。私個人も、いろいろな相談を受ける中で金融セクターはどうなのかと聞かれることも多くなりました。

そこで本日のテーマは、アメリカの金融セクターについて、金融セクターETFの有望性、短期的目線、長期的目線に分けてお伝えしたいと思います。

[ 目次 ]

金融セクターを推奨する声

ファイナンシャルセクターとS&P500のレラティブバリュー

レラティブバリューというのは、市場におけるミスプライシングが存在している場合、例えば、金融セクターはS&P500に比較するとすごく安い場合、いずれそのミスプライシングが修正される、修正を狙う投資戦略を言います。

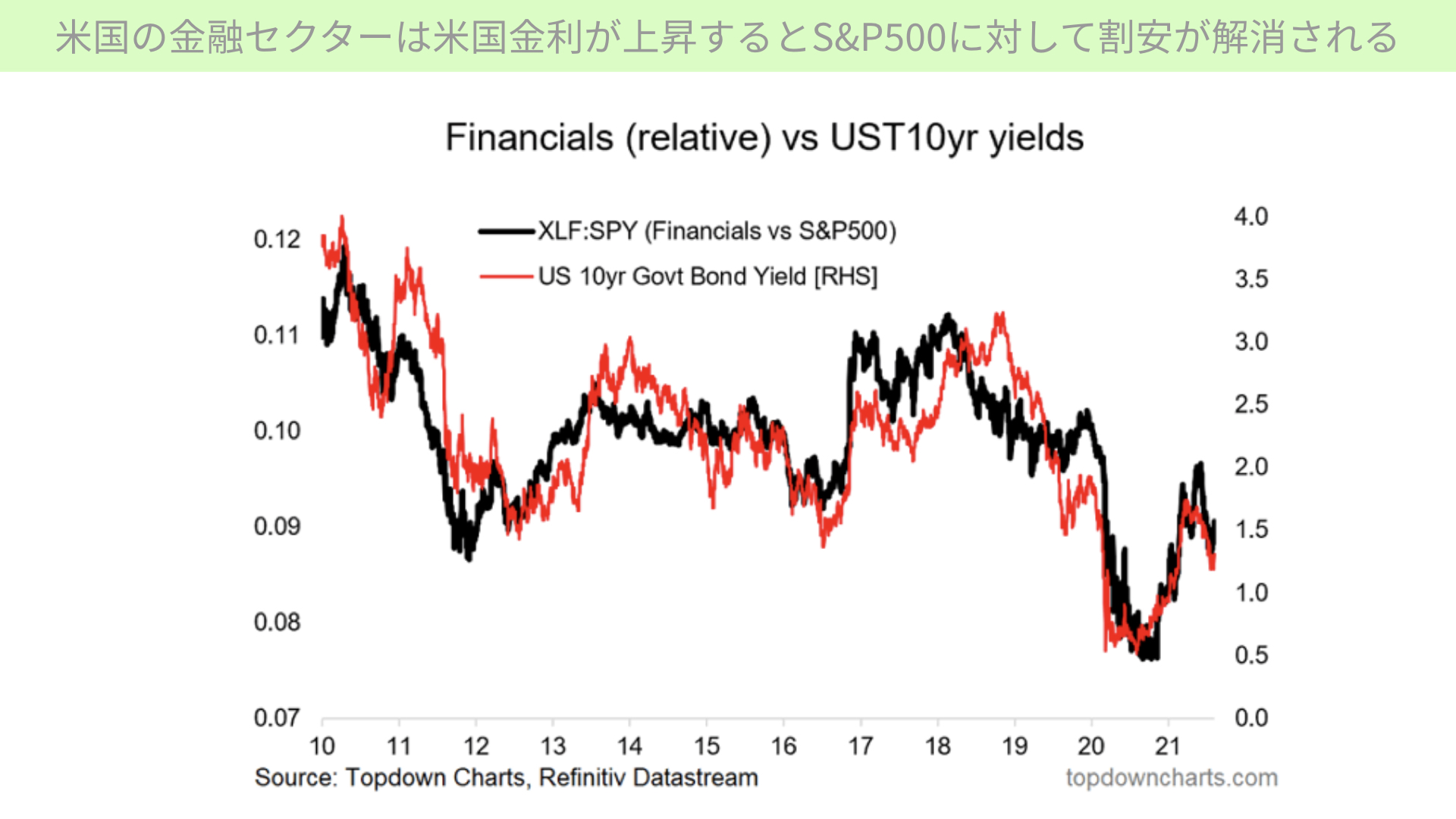

こちらはステイト・ストリートが出した、S&P500に対してファイナンシャルセクターがどのくらい割安かを示したものになります。

黒い線はXLF、本日のテーマとなるファイナンシャルセクターのETFとなります。S&P500のETFで有名なSPYと比較して、黒い線が上に行くと金融セクターの割安が修正されるのですが、赤で示した米国10年金利と金融セクターの割安の修正との相関性が非常に高いことが示されています。

米国金利が上昇していく局面においては、S&P500よりも金融セクターのパフォーマンスが上回ると見込めるのではないかと、このチャートから確認できます。金利が上昇すると、XLF、金融セクターが有望だというロジックは、こういったことをベースに話されることが多いです。

金融セクターの売り買いをするのは誰?

ただ、ぜひ皆さんにぜひとも知っていただきたいのは、金融セクターの売り買いをしている中心は、プロのファンドマネージャーや年金基金、機関投資家だということです。

特に、機関投資家や年金基金の運用者、学校基金の運用者たちは、1年に1回アセットアロケーションを組みます。

例えば、株式に対して30%、債券に対して30%、オルタナティブに対して20%のように、1年間の資産配分(ポートフォリオ)を年末に決めます。その後、株については、アメリカを50%、ヨーロッパは20%、日本を7%のように分けていきますが、世界のグローバルインベストメントオフィサー(GIO)から各地域のファンドマネージャーに配分の指示が飛び、ファンドマネージャーはその指示に従って、全体の中の株式が25%、そのうち米国株は50%だから、全体の12.5%の米国株を買っておこうとなります。

それを年初に振り分けた後、今度は指示された配分からの期待リターンをアウトパフォームしたい、いい成績を残したいという判断から、米国株の配分の中からS&P500を一部削って、ファイナンシャルセクターETFへシフト、買うことがあります。逆にいえば、その際に衣料品セクターを売って、ファイナンシャルセクターを買うといった、セクターローテーションでポートフォリオを組み替えることもあります。

レラティブバリューの資料とは、そういったプロの投資家たちがトレーディングを行う際に参考にするものです。日ごろマーケットに接する機会がプロに比べると少ないため、個人投資家が参考にするのは非常に難しいことを覚えておいてください。

機関投資家の動きが早くなっていく中で、それを察知しながらセクターETFを買い、利益を確定することができればいいのですが、なかなかそうはいきません。ですから、おのずと長期の保有になります。

ですから、長期に保有したときにどういうパフォーマンスが出てくるのかが、セクターETFでは大事だと思うのです。それを前提に、セクターETFの中でも、特に金融セクターETFを今日は取り上げて見ていきます。

XLF、金融セクターETFの分析

年初来のXLFのパフォーマンス

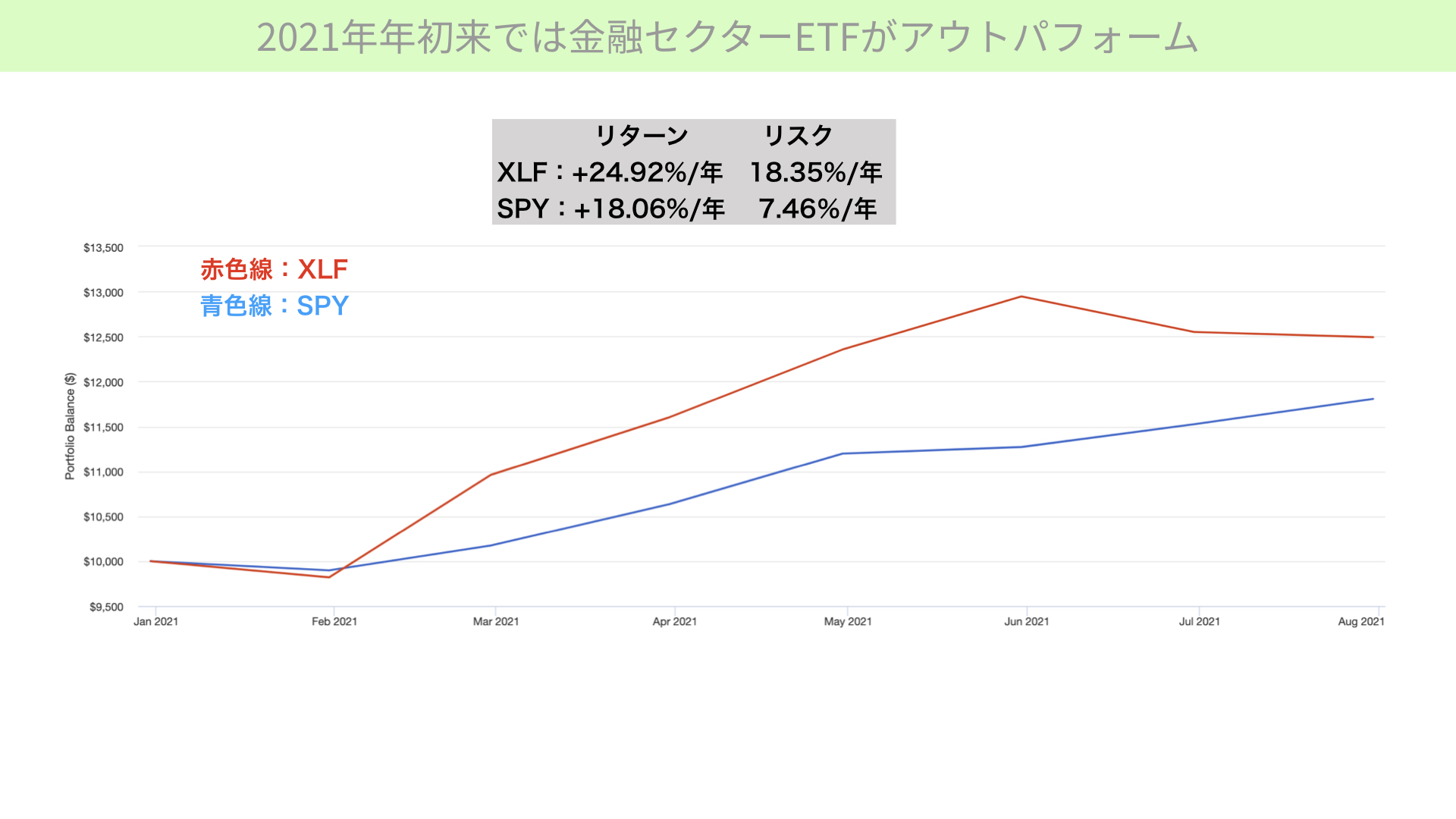

金利が上がっていく、景気が回復している場合では、赤線のXLFが青線のSPYに比較すると、年初来リターンが良くなっています。年初来ではXLFが約25%、SPYが18%なので、リスクが倍ぐらいになっているものの、アウトパフォームしている状態なので、金融セクターは今の状況において有望だと考える方も多いかと思われます。

また、金融セクターは今まで非常に安く見積もられていた可能性があります。なぜなら、去年のコロナショックの時期、1年少し前は企業の資金が行き詰まり倒産する可能性がある、デフォルトが起こる危険性があったからです。

金融機関はお金を貸し付けていますから、デフォルトが起こると損失が大きくなります。そこで、金融機関は危ないのではないかという話が出てきていたので、大きく売り込まれる局面がありました。そこから今は買い戻されている局面なので、アウトパフォームするのではないかと言われています。そういったことに対するレラティブバリューがあるのです。

XLFとSPYの比較

こちらはXLFという金融セクターだけを集めたETFとSPYを比較したものになります。上がXLF、下がSPYです。赤枠で示した一株当たりキャッシュフロー倍率は、金融セクター9.84に対してSPY17.06です。キャッシュフローの量に対して、株価が金融セクターは9倍と割安に評価されていると分かります。

株価収益率でも、XLFは11.23、SPYは25ですから、倍以上高い状態です。予想収益率(PER)もXLFが13.57、SPYが21.83ですから、倍まではいきませんが、XLFがかなりの割安で放置されていることが分かります。

レラティブバリューの観点からすると、XLFを買った方がいいのではないかと思われる方も多いと思いますが、実はそこで判断するのは少し早計です。

というのは、金融セクターのPERは、そもそもセクターの中において低くなっているのです。金融はフィンテックの普及などいろいろなことが関係して、一時期の成長性を維持できておりません。従来の収益を稼ぐ形が変わってきていることから、成長率は鈍化しています。

S&P500のPERが18倍あるときでも、金融セクターのPERは平均で10倍程度と元々PERは低いのが特徴です。こういった絶対的な比較において、PERが低いから買いなのだという判断は、少し簡単すぎると言えるでしょう。

利益成長率からの分析

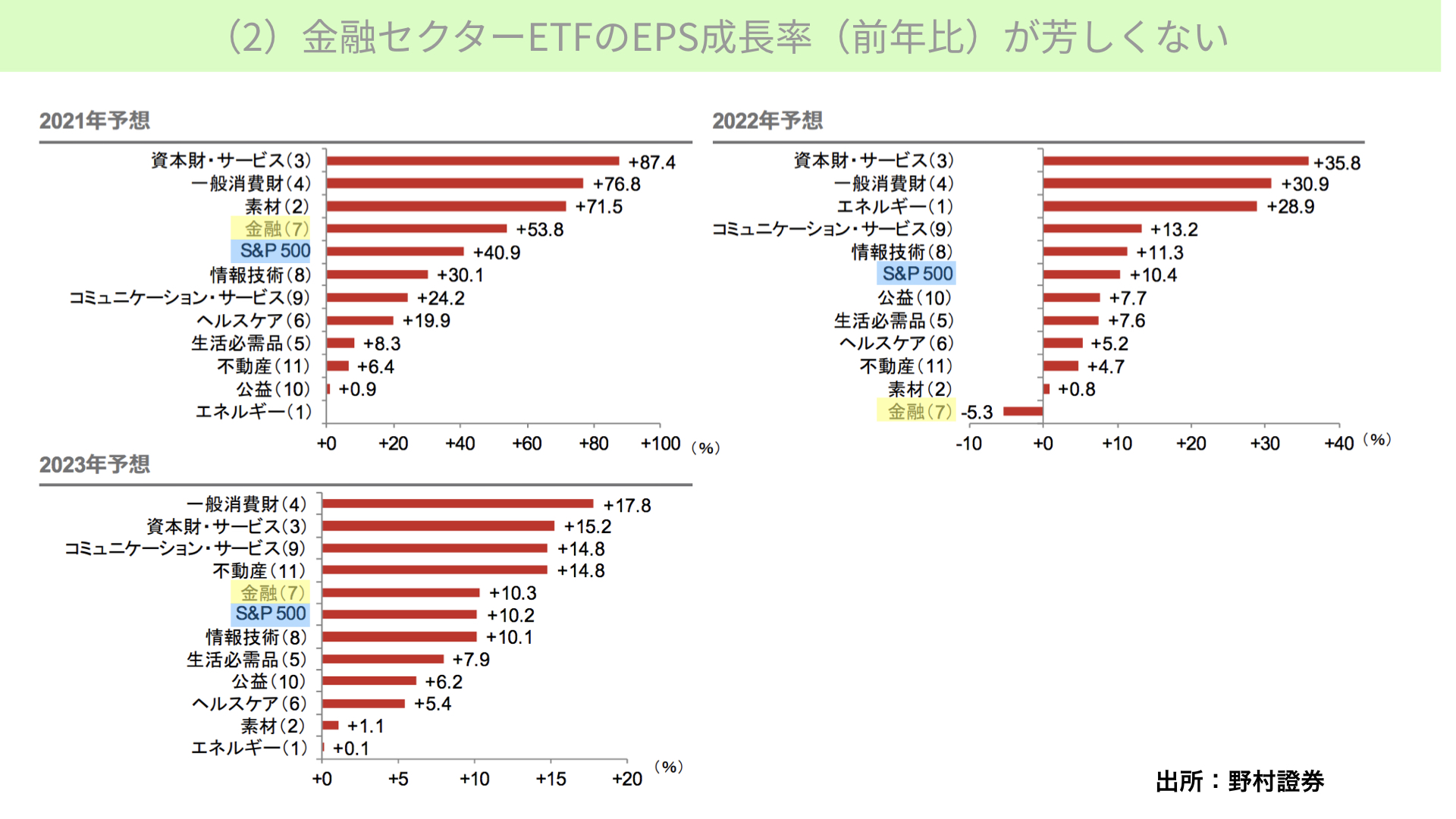

こちらは野村証券の出した資料になります。2021~2023年の各セクターの前年対比EPS成長率予想を表したものです。S&P500の平均を青で、金融セクターを黄色で囲みました。

2021年の予想では、S&P500が前年比で40.9%もEPSが伸びるとしていますが、金融は大きく上回る53.8%の成長率となっています。この1年間ではXLFが非常に好調だったと説明できます。

では、2022年度の予想はどうでしょうか。S&P500が10.4%に対して、金融セクターはマイナスになっています。2023年ではS&P500と同じくらいになっています。

1年後の成長率やEPSの実数を元にしながら株価が形成されることを考えると、今後、金融セクターというのは少し重さが出てくる可能性があると、利益成長率からは判断できます。

長期分析

次に、長期での分析です。XLFは歴史的に古く、1990年後半からあり、20年以上を超えるETFです。ですから、長い期間比較がしやすくなっています。赤はリーマンショックの前、青はその後を表しています。

リーマンショック前までは金融セクターは稼ぎに稼げました。アメリカの住宅ローンをモーゲージ・バックセキュリティ(MBS)にしたり、商業不動産をCMBSにして販売したりと、手数料がすごく稼ぎやすい証券化ビジネスを中心としたものが発展していたことや景気も良かったこともあり、金融株はS&P500をアウトパフォームしていることが、赤い部分から分かります。

一方、リーマンショック後は動きが鈍化しているように見えます。20年以上のチャートで見ると、金融セクターは平均で4.97%、S&P500は7.72%で、リスクも金融セクターの方が21%程度、S&P500は15%程度に収まっています。リスクとリターンの見合いからいくと、S&P500の方がよほど効率的で、シャープレシオが高いことが分かります。

リーマンショック以降の動き

では、リーマンショック以降のみで見るとどうだったのでしょうか? 2009年3月以降を取ったものになります。ここで見ると、ほぼリターンは同じです。若干S&P500の方が上ですが、ほぼ同じで言っていいでしょう。

一方で、リスクは7%近くS&P500の方が低くなっています。ここを見ても分かるように、瞬間だけを見れば金融セクターの方がいい時期、悪い時期がありますが、長い目で見るとあまり動きとしては変わりがありません。あえて金融セクターを持つ必要があるのかというと、そこは少し疑問です。

なぜなら、S&P500の構成銘柄とXLFの構成銘柄をミックスしてみる、S&P500の中にXLFを入れると、11%を構成している状況になります。つまり、S&P500を持っていると、XLFを全て持っているのと同じ意味合いを持つことになります。

投資戦略に応じた使い分けを

個人投資家で、S&P500を長期で持つ方にとっては、セクターETFを持つ必要はあまりないことが分かります。ただし、短期でパフォーマンスを上げたい方で、S&P500を上回るアウトパフォームを実現したい方が、金融セクターのETFを買って短期の売買に使う、いわゆるトレーディングに使う場合においては、金利の上昇局面、景気がいい局面、倒産確率が下がっている状態、7月からスタートした金融機関による自社株買いと配当の復活などが追い風になってくる時にリターンを得る可能性があります。

ただし、中長期で見た場合には、S&P500を大きくアウトパフォームすることは、確認できていません。また、2022年以降のEPS成長率もマイナスになると予測されている中において、あえて金融セクターを買うかというと、私は、S&P500を持っている方であれば買う必要がないと思います。慎重に検討していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル