8月16日月曜日発表された中国経済指標の内容があまり良くありませんでした。経済の先行き不安や中国株価が下落が懸念される状況になってきました。

今回は、現在中国株、もしくは新興国のETFをお持ちの方はどうすればいいのか、また、これから押し目として投資をするタイミングなのかと考えている方も多いのではないかと思います。中国は世界で2番目の経済大国ですので、米国株とセットで持っている方がどうすればいいのかについてもお伝えしたいと思います。

[ 目次 ]

中国の景気減速が鮮明に

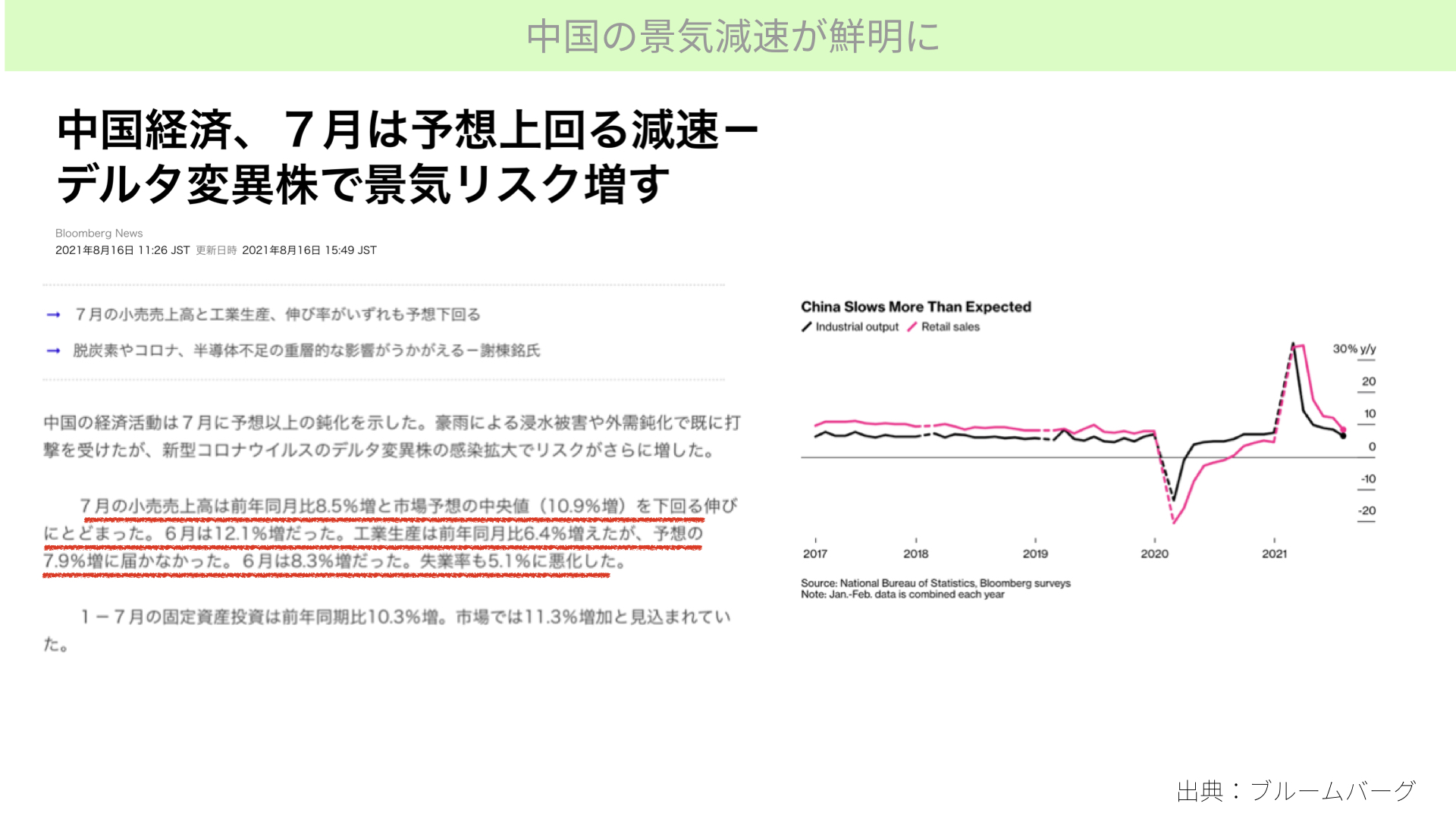

こちらは、ブルームバーグの記事から取り上げたものになります。

7月小売売上高は前年同月比8.5%増。伸びてはいるものの、市場予想の10.9%を大きく下回っています。6月が12.1%増だったことを考えると、かなり減速感が出てきています。

また、中国は工業大国です。その工業生産も前年同月比6.4%と予想の7.9%を下回っています。固定資産投資や失業率も内容が悪くなっていますので、中国経済の減速感が強まっています。

中国経済が減速することで、株価がどうなるのかと不安に思う方も多いのではないでしょうか?

中国株は”Sell”の対象へ

こちらはバンクオブアメリカの資料で、今後の取引について機関投資家に確認したものになります。濃い青が今年8月、薄い青が7月を指しています。どういう投資を行いたいかを表したものですので、傍線が長いほどやりたい人が多いことになります。

一番上の米国テクノロジー株を見ると、買いたい人が7月の25%から8月は45%に増えていることが確認できます。赤丸部分からは、短期中国株を空売りしたい人が増えてきていることが読み取れるとお考え下さい。

7月時点では0だったのが、8月に入って売りたいと考える人がこれだけ増えているのです。経済指標の悪化に伴い、中国株を売ろうとする機関投資家が増えていることが分かります。

今後の株価下落の要因は?

こちらは、投資家が今後の下落要因になると考えるものについてです。インフレ、テーパリングが上位に入る中、5番目に中国の政策変換が入っています。

7月はこちらを挙げる割合が0%だったことを考えると、中国株の空売り同様、8月になって急に台頭してきたと言えます。

今まで懸念されていることが具体化してきていることになりますので、中国株を持ち続けていいのかと考える方も多いのではないでしょうか。

中国株ETF【FXI】

次に、単独保有よりも持ちやすい中国株ETFのうち、FXIのチャートを確認します。2004年10月5日以来の2005年12月以来を見ると、リーマンショック前に大きく上昇し、リーマンショックで下落、その後は緩やかに成長しています。

世界一成長率の高い国なので、株価が大きく上がっていますから、中国株を今持っている方も多いでしょう。今年に入ってから大きく株価が調整していますから、買ってみたいと考える方もいるかもしれません。

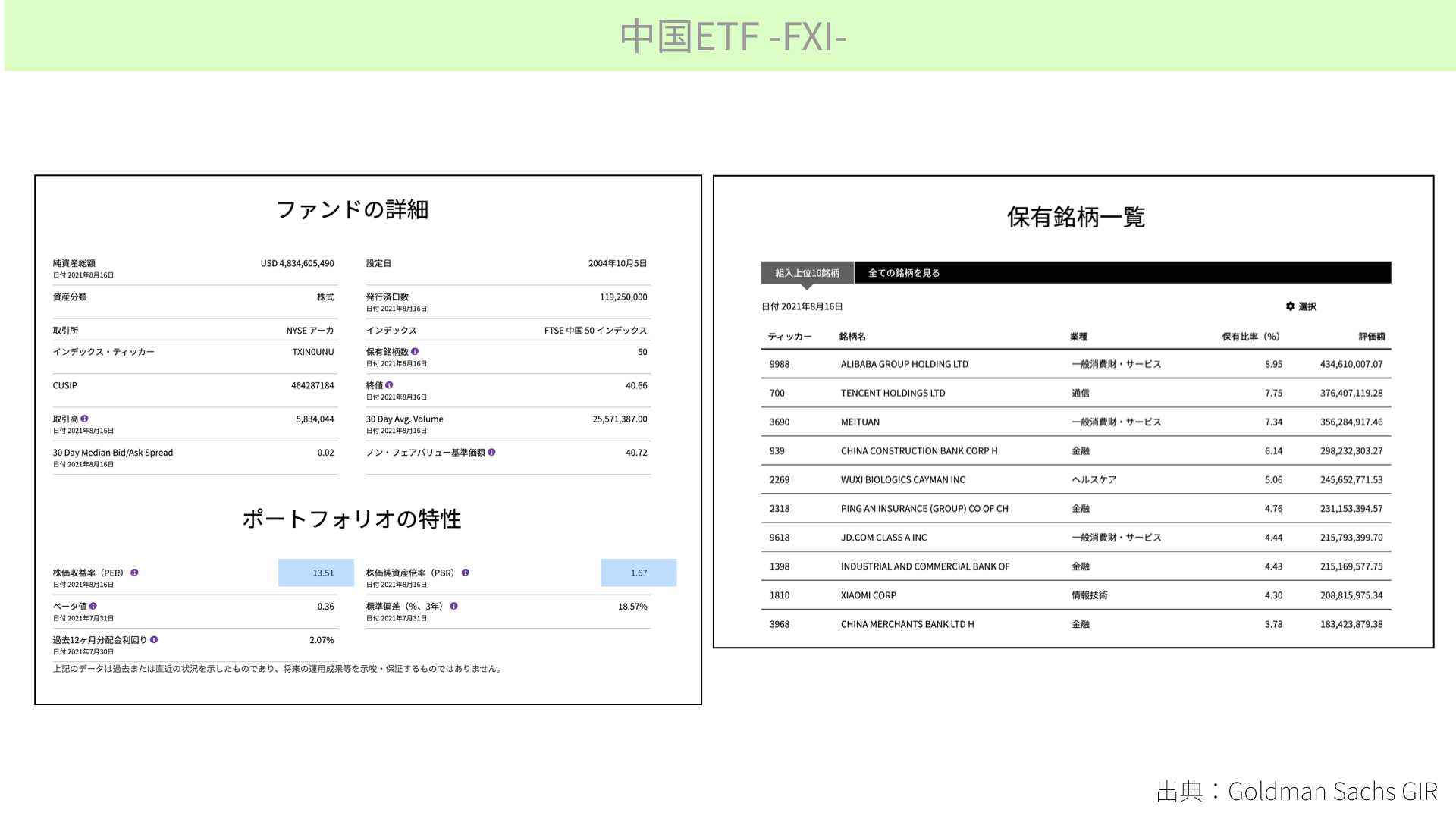

FXI、ETFの中身について

次に、ポートフォリオの特徴です。PERが13.51倍と、米国S&P500の23倍と比べ半分程度と安く見積もられています。純資産倍率(PBR)は米国S&P500が4.7倍に対してPBR1.67倍と、持っている純資産に対して評価が低くなっています。

チャートが下がり、PER・PBRも安く見積もられていることから、投資チャンスと思う方も多いかもしれません。

ただ、ETF上位の銘柄にはアリババが8.95%、テンセントが7.75%と今一番話題になっているものが15~16%も入っています。今後このETFは厳しいのではないかとも思われます。

とはいえ、2022年成長率も6%を超えてくると予想されるように、アメリカよりも成長率が高く、2027~2028年には米国GDPに追いつくと言われるほどの大国です。今後の経済成長を考えれば、中国ETFを手放すべきというよりも、どういうリスク管理をしていくべきかを見ていきたいと思います。

FXIのリスクヘッジにはIEFが最適

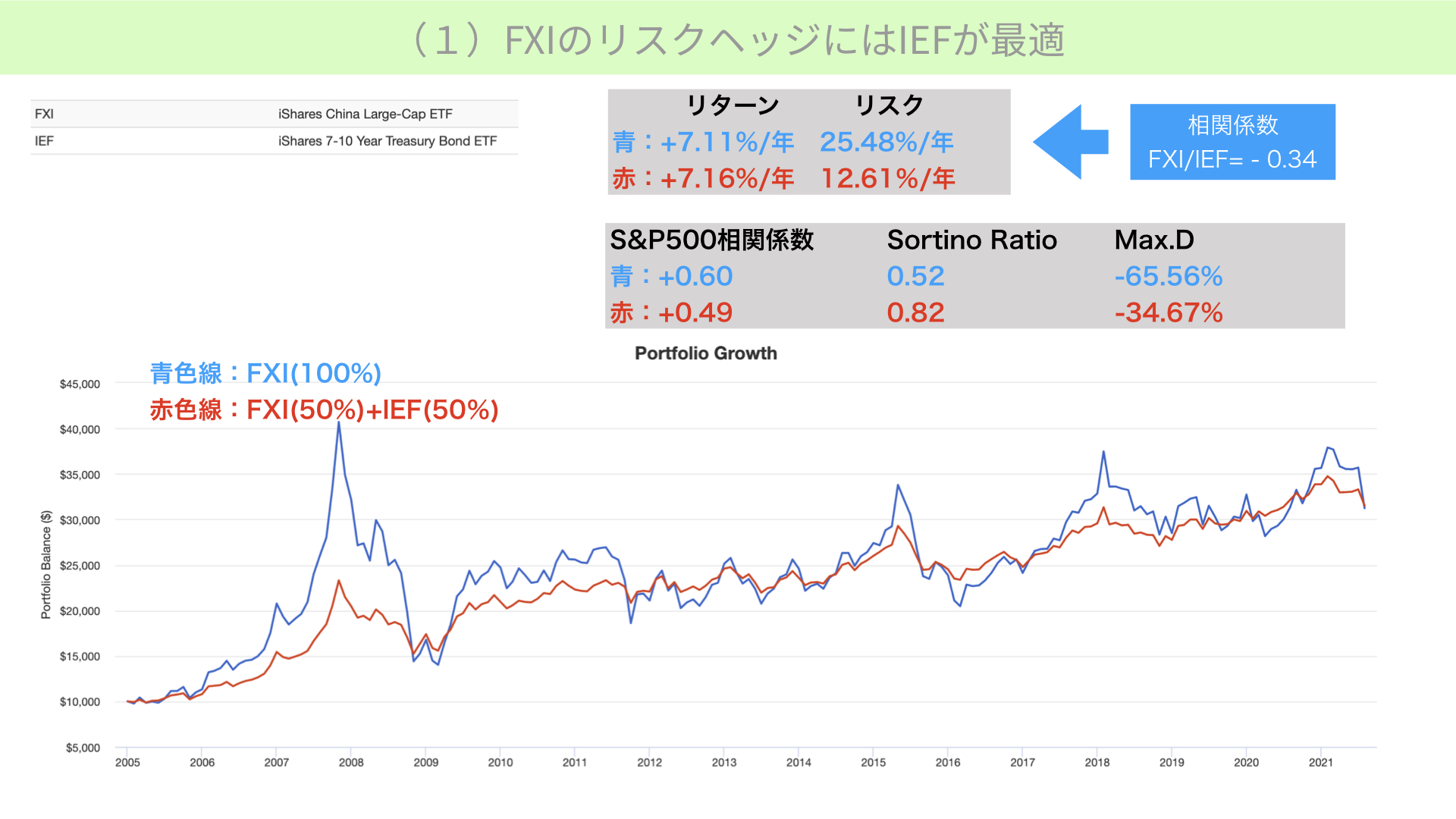

IEFは米国7~10年国債を集めたもので、株に対するリスクヘッジに使えるとして重宝されています。今回、中国株に米国債を併せたのは、過去30年の相関関係を調べると、中国株が下がったときに上がる資産は米国債とアメリカドルぐらいで、他は正相関だからです。中国ETFを保有していて、値下がりを売却以外の方法で防ぎたいと考えた場合、逆相関のものを組み入れることが最適ですので、IEFを取り入れました。

IEFを取り入れたものとFXIのみを比較すると、FXIのみの青線は激しい動きをしています。一方、FXI50%、IEF50%の赤線はかなり安定感が増しています。2015年~2021年のリターンは、FXIのみが7.11%、50%ずつだと7.16%と、債券を組み入れた方がいいリターンになっています。

リスクは組み合わせたものが12.61%に対し、FXI単独が25.48%ですので、組み合わせるとリスクは半減し、リターンはわずかに上回ることになります。今後中国株を保有し続けたい方は、米国債をうまく組み合わせることで、リスクを抑えてリターンを維持できると言えます。

その背景には、逆相関のものを組み入れていることがあると覚えておいてください。

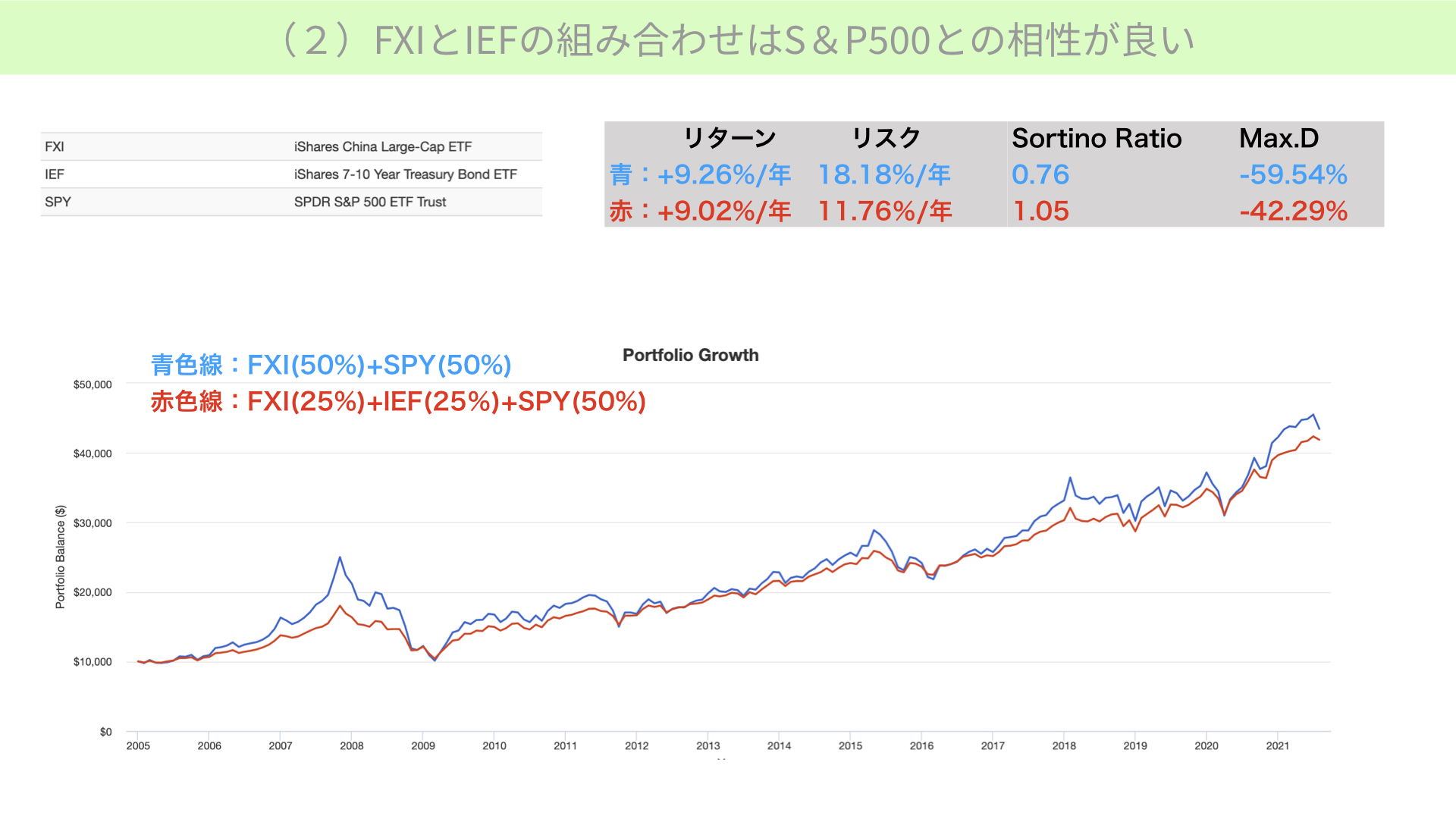

さらに、IEFを組み入れたポートフォリオは、中国株とS&P500よりも連動性がなくなります。もし中国株もS&P500の両方を持っているなら、債券を組み入れることでポートフォリオをより強固にできるのです。

Sortino Ratioの数字が大きいのは下落のときに強いことを指しますので、債券を入れたポートフォリオの方が下落に強いことが分かります。さらに、Max.D、年間の最も下落する点も34.67%までコントロールできることが確認できます。

ここから、中国株をお持ちの方は米国債ETFをうまく組み合わせることで、下落局面に備えられることが分かります。

FXIとIEFの組み合わせはS&P500との相性がいい

次に、FXI50%とS&P500のETFであるSPYを50%ずつ入れた青線と、FXI25%、IEF25%、SPYを50%というポートフォリオ赤線を比較しました。

すると、リターンはほぼ同じなものの、リスクが約7%近く軽減できると確認できます。下落に対する強さを表すSortino Ratioも、圧倒的にFXI、IEF、SPYを組み合わせたものが強いことが分かります。

ここから、中国の経済指標や先行きが不安定になってきている状況下では、S&P500も中国株も持っている場合、米国債を入れることで、ポートフォリオを強固にできることが分かります。

新興国株と中国株の相関性は高い

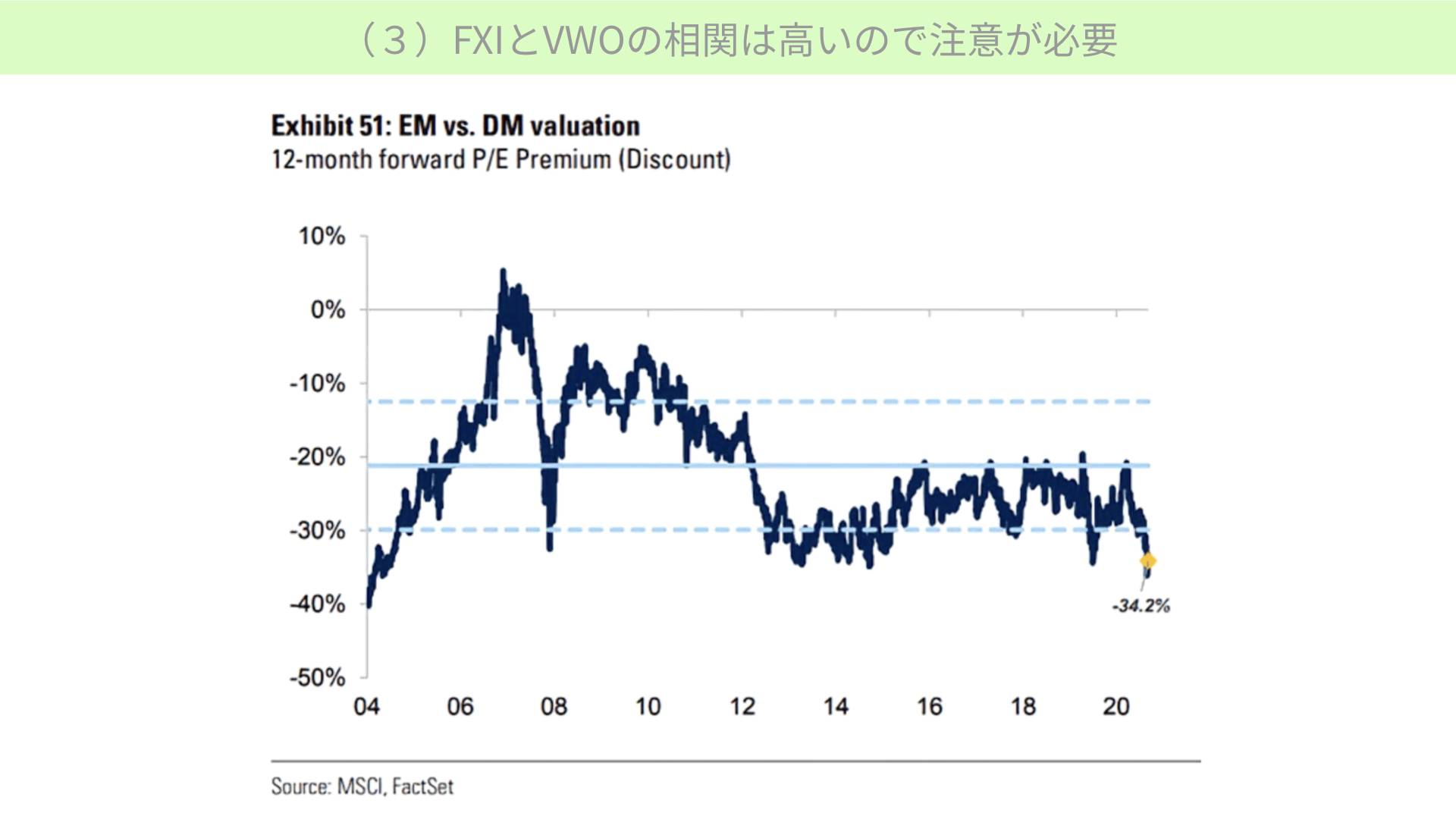

次に、こちらはEM(Emerging Markets)、DM(Emerging Markets)、つまり新興国と先進国を比べた場合、株価はどちらが割安に見られるかを表したものになります。

チャート下部の-34.2%というのは、先進国に比べ新興国の株価が安く見積もられている状態を指します。2004年、2008年、2012~2016年の新興国の評価が-30%になっている状態というのは、この後新興国の株が大きく上昇していくので、今が買い時とするレポートをよく見かけます。

しかし、皆さんに知っていただきたいことがあります。

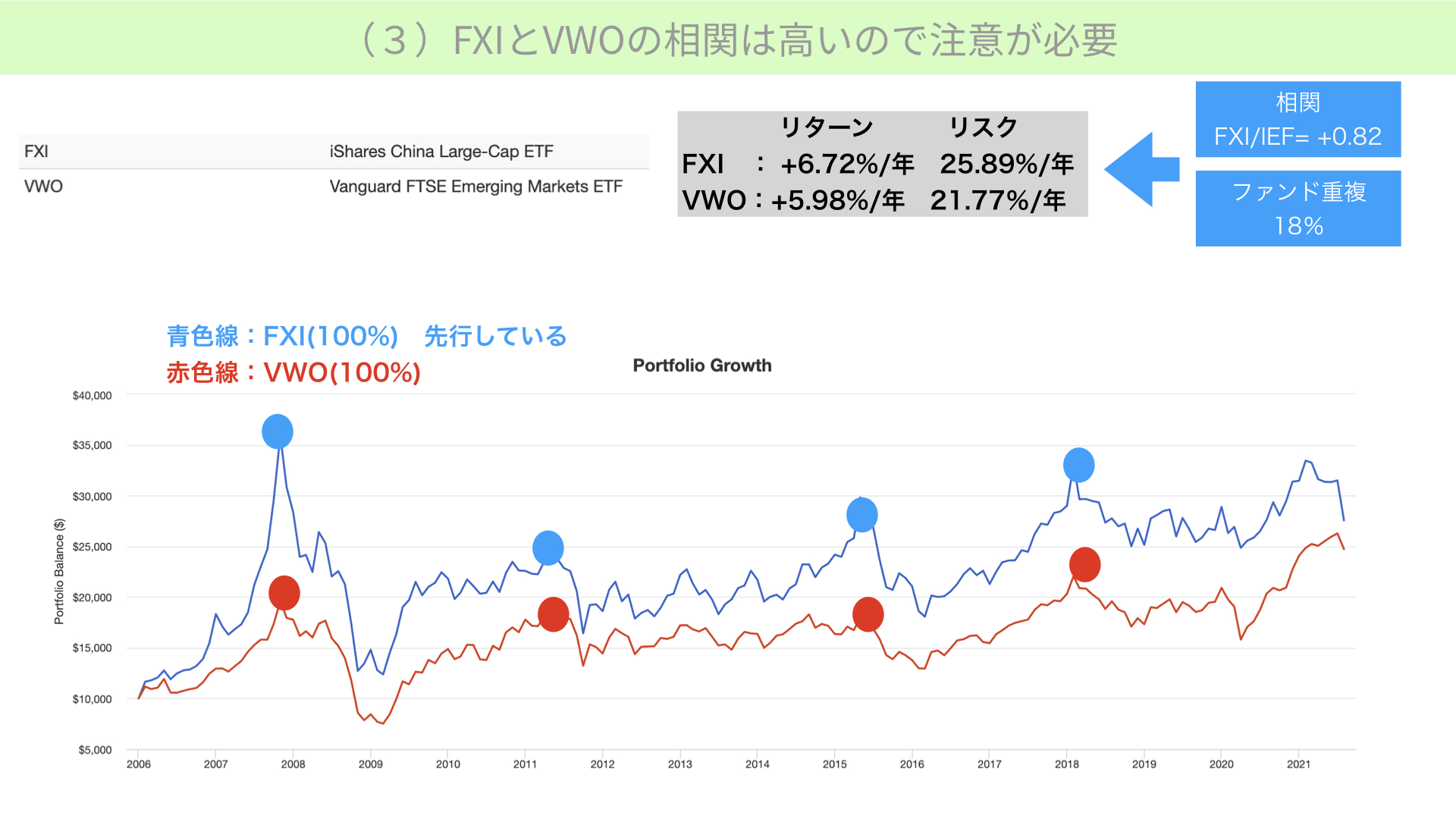

新興国の株式を集めたETF、VWOというものがあります。VWOとFXI、中国の50銘柄を集めた大型株ETFを比較すると、中国株の下落が新興国の株の下落に先行することが分かります。新興国株と中国株の相関は82%程度なので、かなり高い相関となります。

その観点からすると、中国株の先行き見通しが悪い以上、新興国株は割安で放置されているものの、中国株につられて新興国株が下がる可能性がありますので、新たに新興国、中国株をポートフォリオに加えるのは、リスクが高いと言えます。購入を検討している方は、こちらのチャートを見ながら判断していただきたいと思います。

今日のまとめ

既に中国株、新興国の株を持っている方は、IEFが逆相関なので、最もポートフォリオを強固にしてくれます。ぜひ、米国債をうまく組み合わせることを検討してみてください。

また、米国株のS&P500と中国株を持っている方も、米国債を組み入れることでリスクがヘッジできることが分かりました。そちらも併せてご検討ください。

さらに、新興国の株は割安だから買いのタイミングだと考えている方は、新興国株に先行する中国株が下がっていくという情報がありますので、慎重に判断いただければと思います。

こういったことを参考にしていただきながら、買った方がいいと推奨されているものも冷静に分析し、投資判断をしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル