8月27日金曜日、日本時間23時からの、パウエル議長のジャクソンホールでの講演に注目が集まっています。テーパリング時期について言及するのか、今週の話題の中心になってきていました。

市場予想では、9月のFOMCで発表されるのがメインシナリオですが、その前段階として、今回のジャクソンホールで何かしらの示唆があるのではないかと注目が集まっています。

ただ、バンク・オブ・アメリカのリサーチによると、テーパリングへの言及は、9月のFOMCの確率が高いということです。そういった意味では、8月のジャクソンホールにおいては、コメント内容に注目が必要かと思われます。

まず、注目すべきなのは、インフレです。CPIを含めたインフレ指標が高止まりしていることに対するパウエル議長のトーンが、どういうふうに変わってくるかが一つ目のポイントです。

また、デルタ株も気になります。7月FOMC開催時期とは、状況が大きく変わってきています。デルタ株における感染者の数が、アメリカでも増えています。経済に与えるインパクトが大きいことは明らかですから、そこについて、どうコメントに織り込んでくるかに注目が集まっています。ぜひ、皆さんも注目いただければと思います。

[ 目次 ]

香港ハンセン指数が弱気相場入り

さて、私が本日お伝えするのは、香港ハンセンテック指数が大きく低下していることについてです。前回記事では中国株ETFのヘッジ方法についてお伝えしましたが、今、改めて中国株が大きく下落しています。

中国株の下落が米国株にどういう影響を与えるのかも注目です。

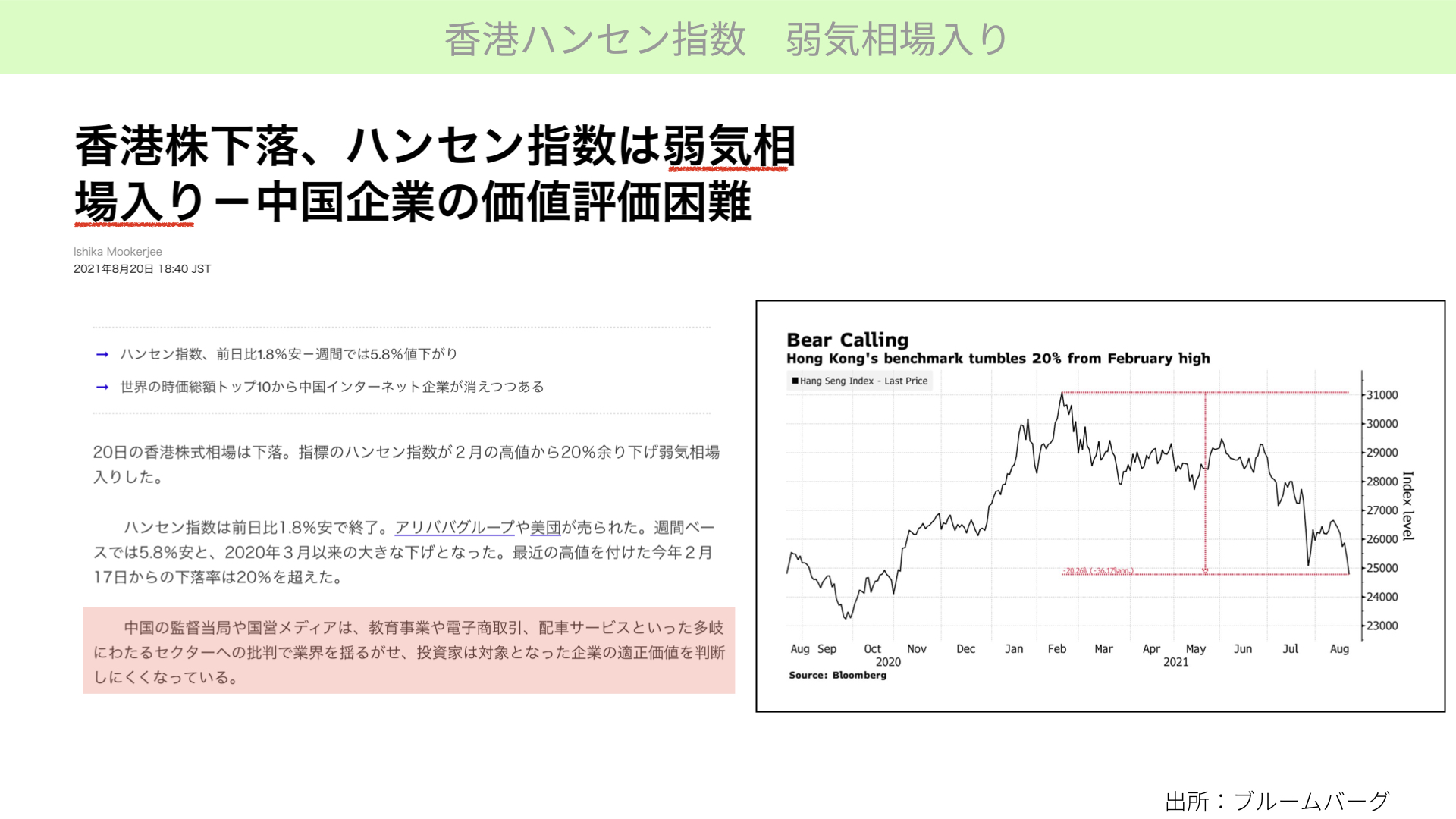

香港ハンセン指数 弱気相場入り

香港ハンセン指数は、外国人投資家の投資先として人気があります。中国本土の株式市場より、海外投資家が下落したときに、外国人投資家が痛手をこうむりやすい構造です。

ブルームバーグの記事によると、こちらが弱気相場入りしたということです。弱気相場入りとは高値から20%下がることを言います。

アリババ、テンセントの下落が大きな背景ですが、そのバックグラウンドには、中国の監督当局が教育事業、電子商取引、配車サービスといった、いろいろなサービスに関するテクノロジーを中心としたセクターに関する規制を強めていることがあります。

米国S&P500を見ると、高値更新を続けています。中国市場がこういう状況にあるというのは、関係がないと感じる方も多いかもしれませんが、実は関係が深いものです。さらに深く見ていきましょう。

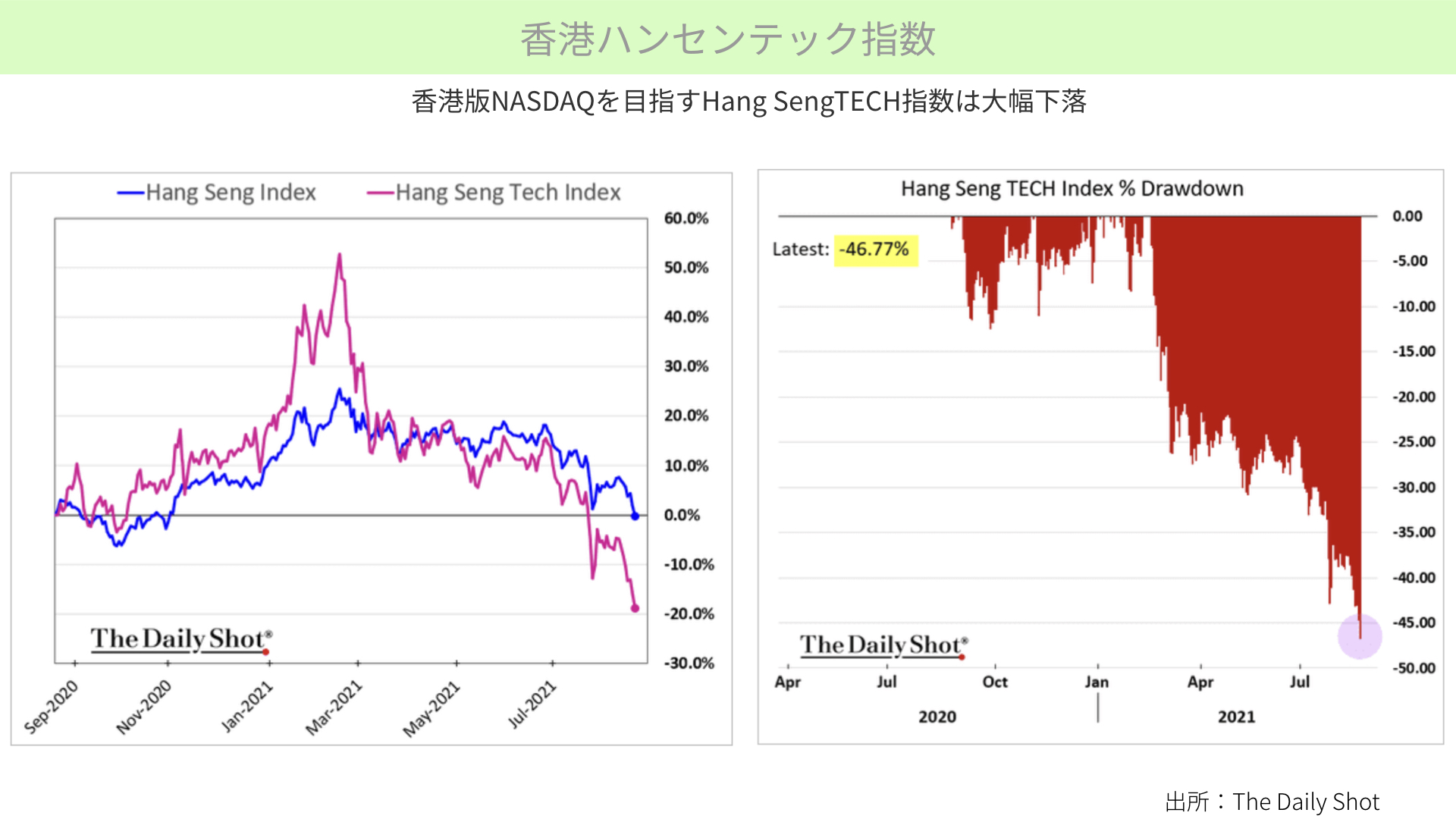

香港ハンセンテック指数について

香港ハンセンテック指数とは、ハイテク銘柄を集めたもので、香港版NASDAQを目指して創設されたものになります。この指数の下落が、ハンセン指数の下落を大きく上回っている状態となります。

左のチャート、ピンクがハンセンテック指数、青がハンセン指数となります。テック指数が年初に高値を付けた後、大きく下落をしている状況となります。右を見ると、Drawdown、つまり、高値からの下落は45%を超える状況となっています。

香港の株式指標の時価総額合計額は、7兆ドルと日本の株式市場総額よりも大きいマーケットですから、かなり外国人投資家もお金をつぎ込んでいる相場が、これだけ大きく下落している局面にあると言えます。

中国当局の規制強化

大きく下落した背景には、中国当局の規制強化があります。中国国務院が8月11日の声明で、国家安全保障、技術革新、独占禁止を含む分野での法整備を積極的に取り組むと発表しました。

いろいろな規制を導入するということで、去年11月から、規制を入れる件数が増えてきています。先月、今月だけでも14件ずつの規制を入れている状況となります。

右の図に目を移すと、インターネット企業に対する規制が30、テック企業に対する規制が4、フィンテックに関する規制が1と、多くがインターネットやテックに対する規制だということが分かります。ここから、ハンセンのテック指数が大きく下落している要因が分かるかと思います。

外国人投資家からすれば、中国の企業業績はさることながら、それ以上に規制が入る相場を嫌がります。お金が逃げ、さらに下落が加速する状況が今後も続きそうだと、流れから分かります。

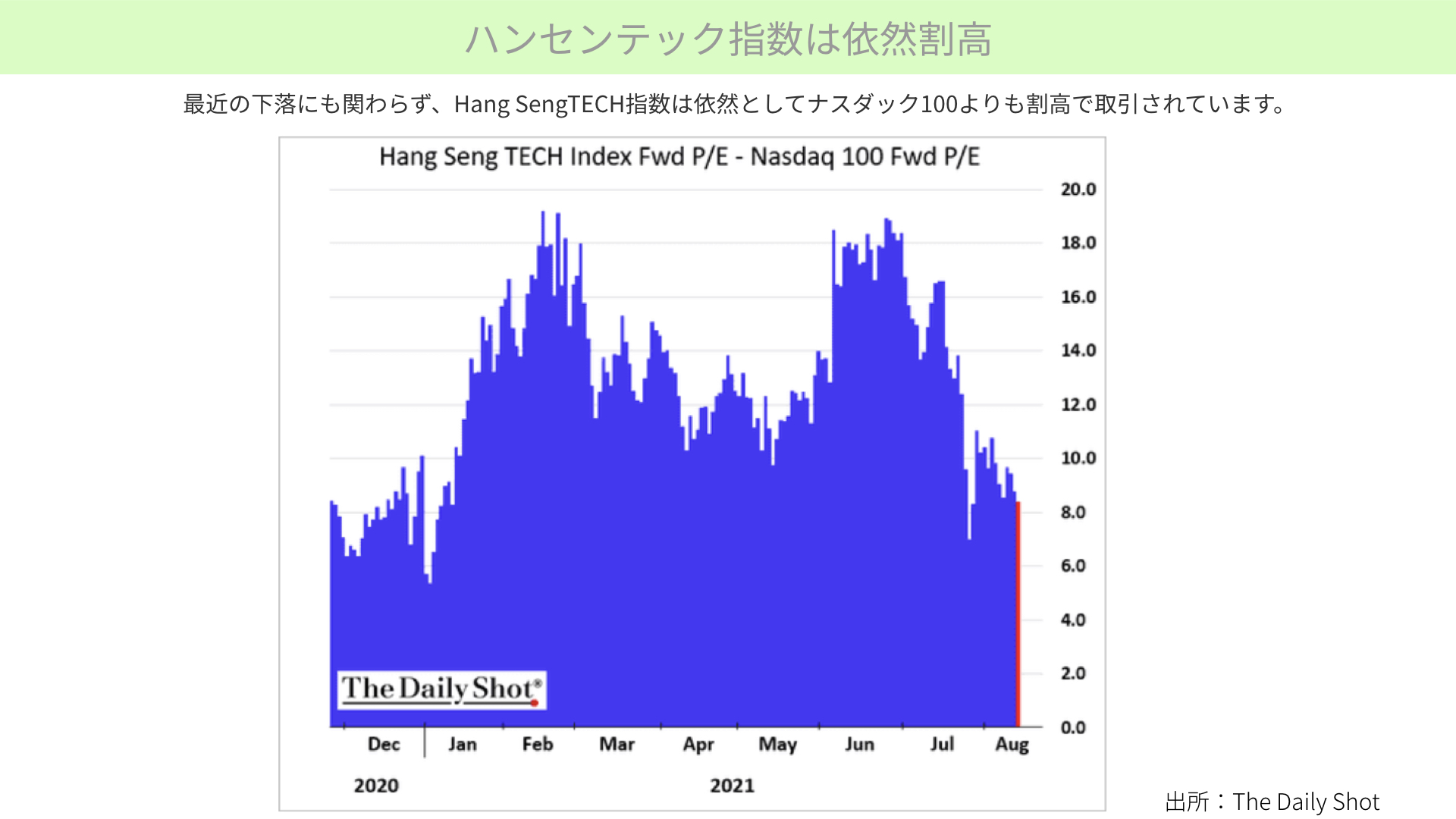

ハンセンテック指数のバリエーション

次は、バリエーションの観点で確認してみましょう。ハンセンテック指数は、依然割高と言われています。NASDAQ100に対して、ハンセンテック指数の割高感を表すために「ハンセンテック指数テック指数のPER-NASDAQ100のPER」をしたものとなります。こちらが8になるということですから、ハンセンのテック指数の方が高い状態がいまだに続いていると言えます。

一時期の高水準から比べるとかなり高値修正が行われてきたものの、まだまだ高い状況にあるとマーケットが懸念していると、ぜひ覚えておいてください。

中国経済の現状

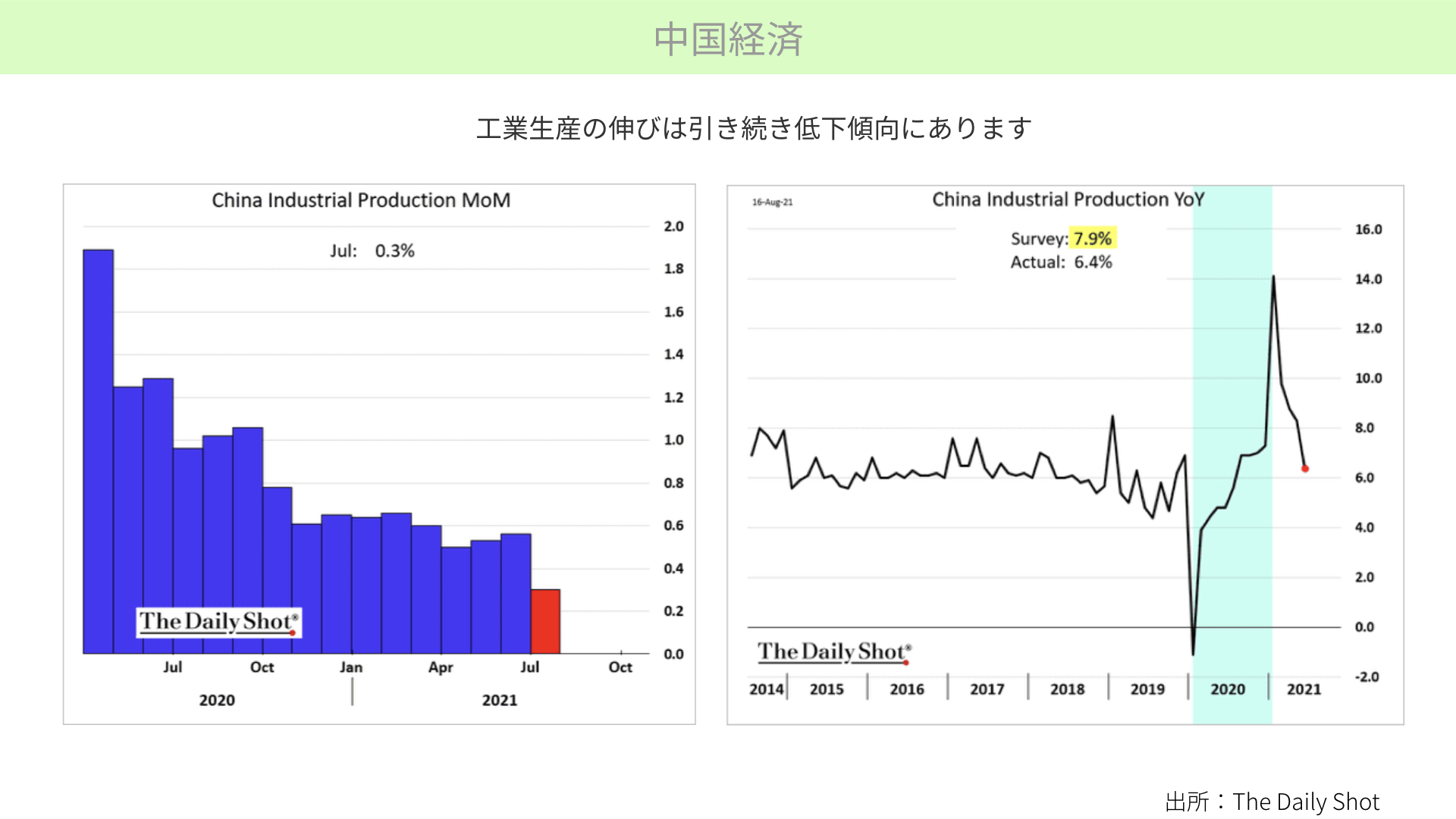

鉱工業生産・小売売上高

株式市場に大きな与える中国経済がどうなっているか、簡単に確認しましょう。

まず、工業生産の伸びは引き続き低下傾向にあります。中国の鉱工業生産がかなり落ちてきている状況です。左のグラフより前月比で0.3%プラス、右のグラフからは昨年対比からは、昨年対比でも上昇が大きく収束し、通常ペースに戻ってきていることが確認できます。

次に、小売売上高です。左の前月比ではマイナスになっていることが確認できますし、右の昨年比では上昇が鈍化してきていることが分かります。鉱工業生産も小売売上高も鈍化していることになります。

中国経済(インフレ率)

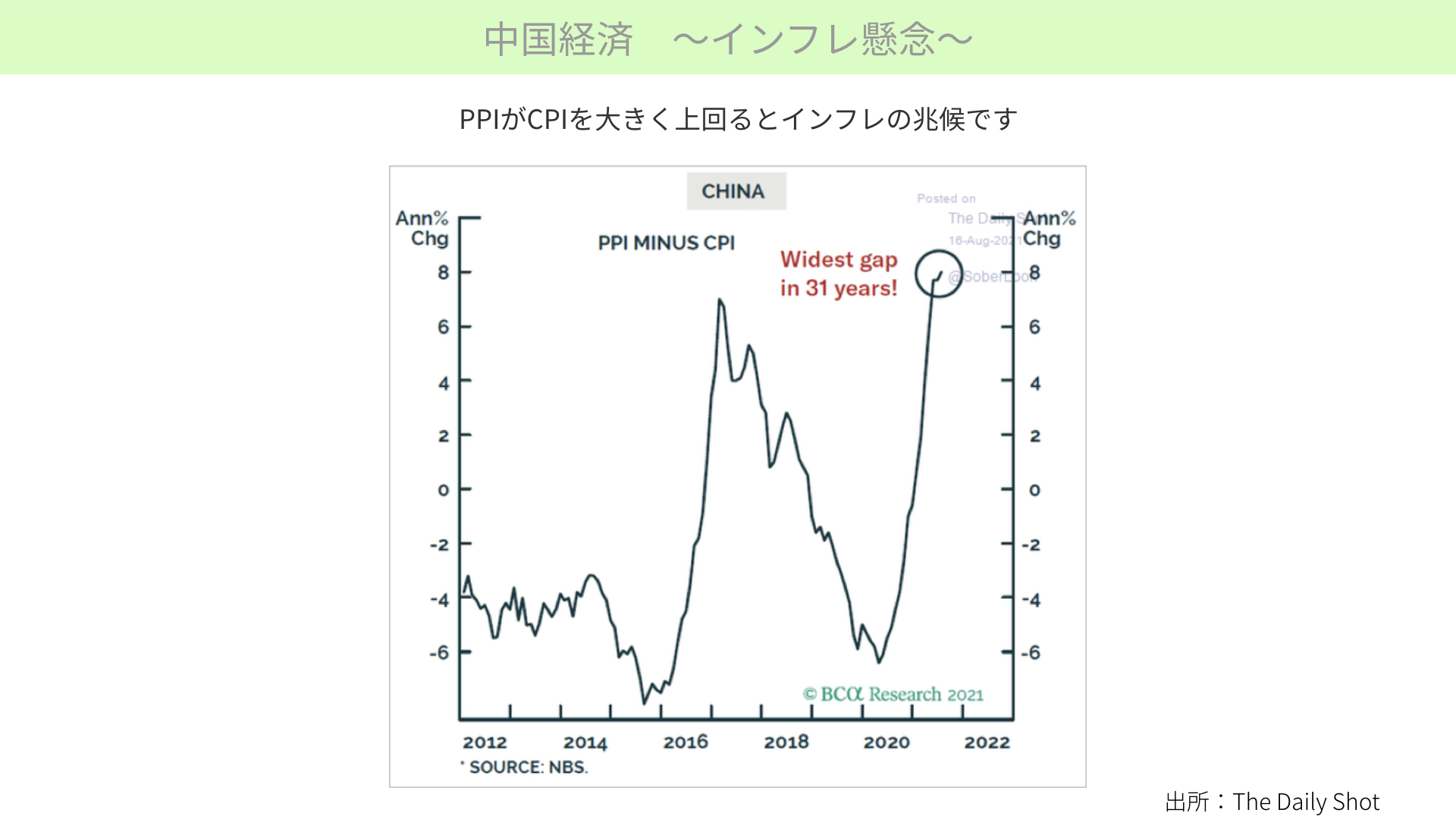

中国のインフレ率を見ると、PPIがCPIを大きく上回っています。工業生産におけるインフレ率と消費者が使うCPIという物価上昇率のギャップを見ると、工業製品を作る生産段階が8%上回っています。いずれ、個人消費に価格転換されるということで、インフレの前兆だと言われています。

鉱工業生産、小売売上高も鈍化する中、インフレ懸念も台頭する三重苦のような状況になってきていると言えます。

中国経済(金融緩和姿勢)

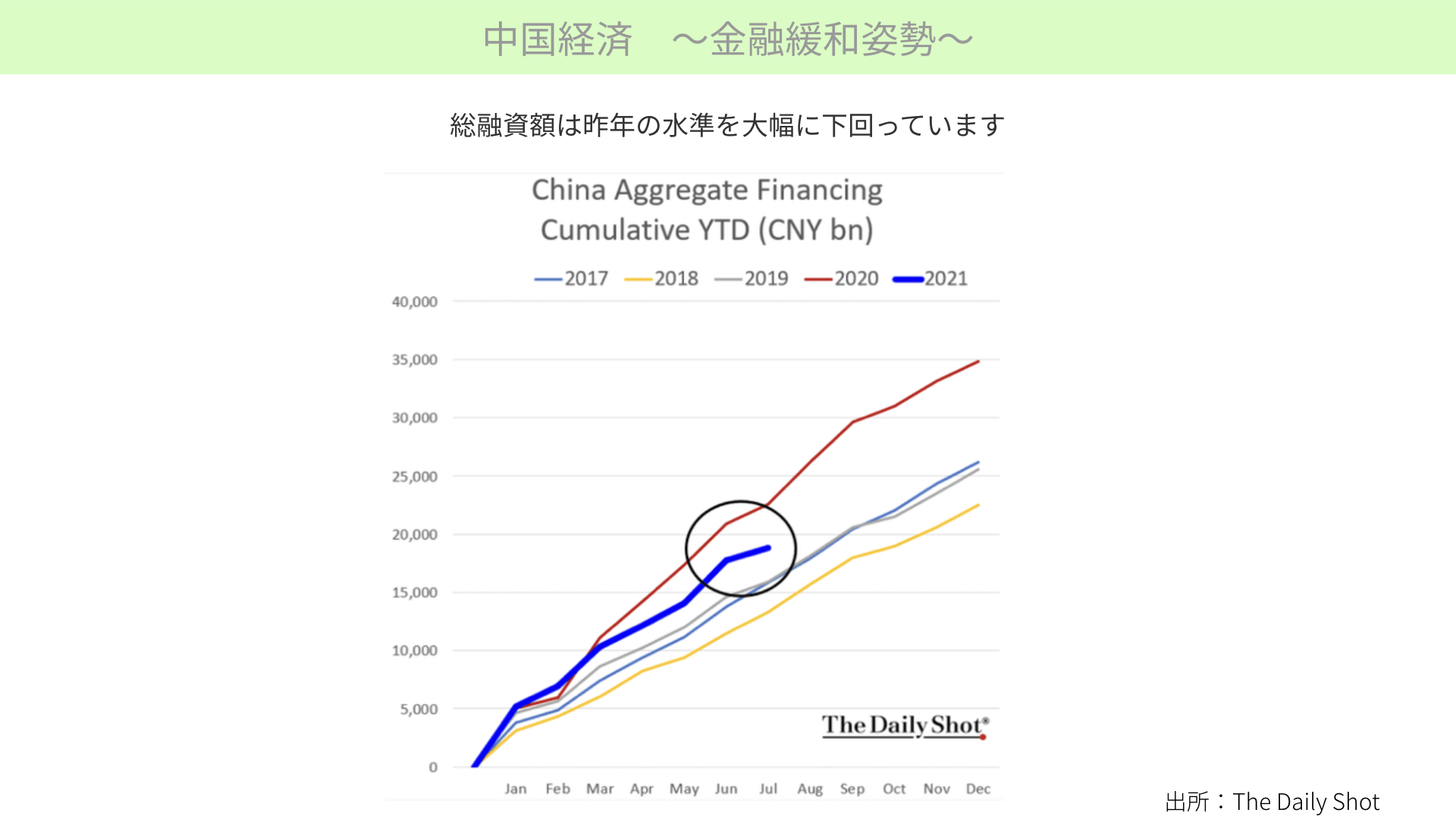

さらに、金融機能を見てみましょう。融資総額の昨年の伸びを赤線、今年が青線で示したものです。今年は、少し伸びが鈍くなってきていることが確認できます。19年以前と比べるとまだ高い状態ですが、コロナ禍において融資量が増えてもいい中にもかかわらず、融資量が減ってきているのが一つ目のポイントです。

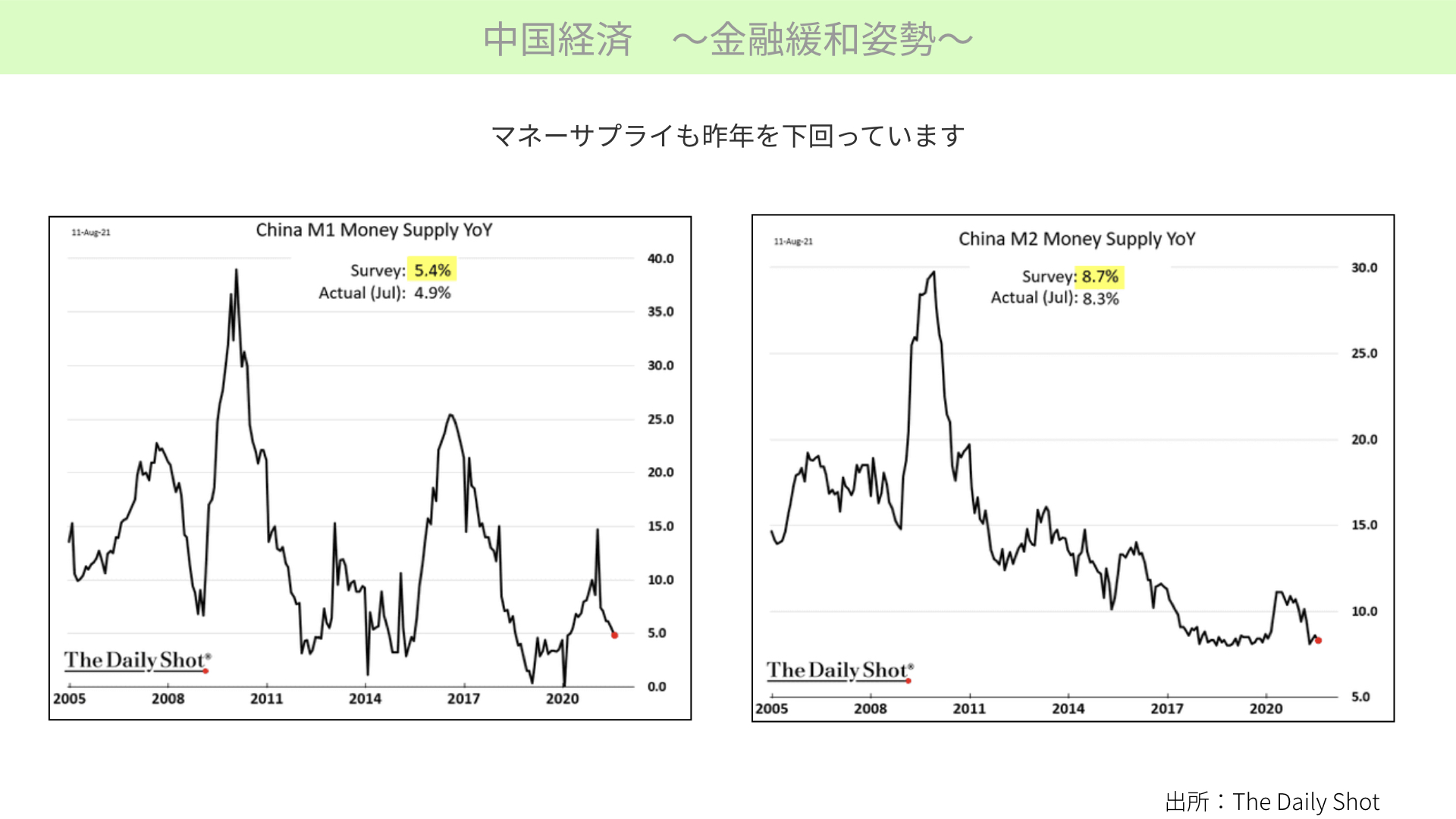

次に、マネーサプライです。M1とM2を2005年から見ると、昨年比での供給量の増加が一時期15~25%あったことから比べると、大きく下落しています。

株価を支える要因としては、資金供給量はかなりのインパクトがあるので、中国の減速感が出てきているというのは、大きなポイントとなるとお考え下さい。

今日のまとめ

中国株式市場でも、香港ハンセン指数は多くの外国人投資家が投資先にしています。この中でも、特にテック企業を中心とした指数が大きく下落する兆候があります。今後、ここに投資する投資家の損失が増えると予想されます。

例えば、アークイノベーションというアメリカで上場しているETFは、中国から撤退をしています。ジョージ・ソロスのような投資家も中国から資金を引き揚げることを発表しているというように、かなり中国離れが進んできています。

一方で、注意すべきことは、中国株の下落もさることながら、バイデン大統領がアメリカで上場している59社に対し、投資自体を中止するよう規制をかけていることです。

今まで、米中の貿易戦争は、貿易における争いでしたが、今は金融資金に対する規制が入ってきている状態で、中国企業に投資することができなくなっていると言われています。

そういったこともあり、アメリカに上場している中国企業の預託証券(ADR)の株価が大きく下落しています。昨年、コロナショックにより中国のADRが大きく下落しましたが、この7月、44兆円も株価が下がったと言われています。これは、昨年コロナショックの倍程度のマイナスです。

つまり、アメリカにおける中国株の下落は、コロナショックにおける不透明感からの下落と比べても、倍程度の下落となり、中国に関する投資家の資金が大きく下落していることを意味します。

世界で2番目に大きなGDPを持ち、日本よりも大きな中国株式市場が崩れてきている状況を、アメリカと別問題だと片付けることは難しいでしょう。

ジャクソンホールの会合に大きな注目が集まってはいますが、ぜひ、中国株の動向に注意しながら、アメリカ株、日本株に影響を及ぼさないかを見ていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル