8月19日木曜日まで週間で1%以上も下げていた米国株式市場が、20日金曜日から上昇、リスクオンに転じ増田。その背景は、期待先行に頼る「いいとこ通り相場」と言えます。

期待先行で上げる相場は、その期待が裏切られた時にマイナスの大きなインパクトになります。ということでどのような期待が背景となり上昇しいるのか分析したいと思います。

[ 目次 ]

リスクオンまでの流れ

8月20日以降、S&P500もナスダックも上昇に転じました。それまでの1週間で約1%近くの下げからプラス1%まで上昇していますから、おおよそ2%近く上昇したことになります。

このように株が上がっている理由は二つあります。一つ目は、8月20日~23日の3日間は、コロナ拡大による影響が拡大しテーパリングが先送りになるのではないかという期待による株高でした。

二つ目の8月24日からは、ワクチンのFDAでの承認によるコロナ収束、それによる経済の拡大期待からの株高と、コロナ拡大とコロナ収束という、相反する材料で相場を形成しています。このように、いいところだけを取ってマーケットが上がっていく状態は、すごく危ういといえます。

しかも、モメンタムトレーダーといわれる、相場の流れだけでトレードする、長期の投資と真逆で動きだけに反応するトレーダーたちによる相場といえます。そういった意味では、今は期待により形成された不安定な相場といえます。

カプラン総裁の発言について

さて、20日に反転のきっかけとなった、ダラス連銀カプラン総裁によるコメントですすが、「感染力の強いデルタ株の感染が広がることが、自分自身の経済政策見通しについて、多少考え方を調整することもあり得る」、つまり、利上げを主張しているカプラン総裁としては、利上げを少し先延ばしする可能性も状況によってはありえると言っています。

ただし、従来の自分の予想通りに進めば、テーパリングの縮小を9月に発表し、10月から開始することを考えているということです。ただ、感染力が強いデルタ変異株の動向に注意が必要、次回9月下旬まで1カ月あるので、その状況を見ていくとしています。

総裁はこのように可能性についてコメントしただけなのですが、マーケットは大方のFOMCメンバーが先行きを懸念してテーパリングを先送りするのではと織り込みました。

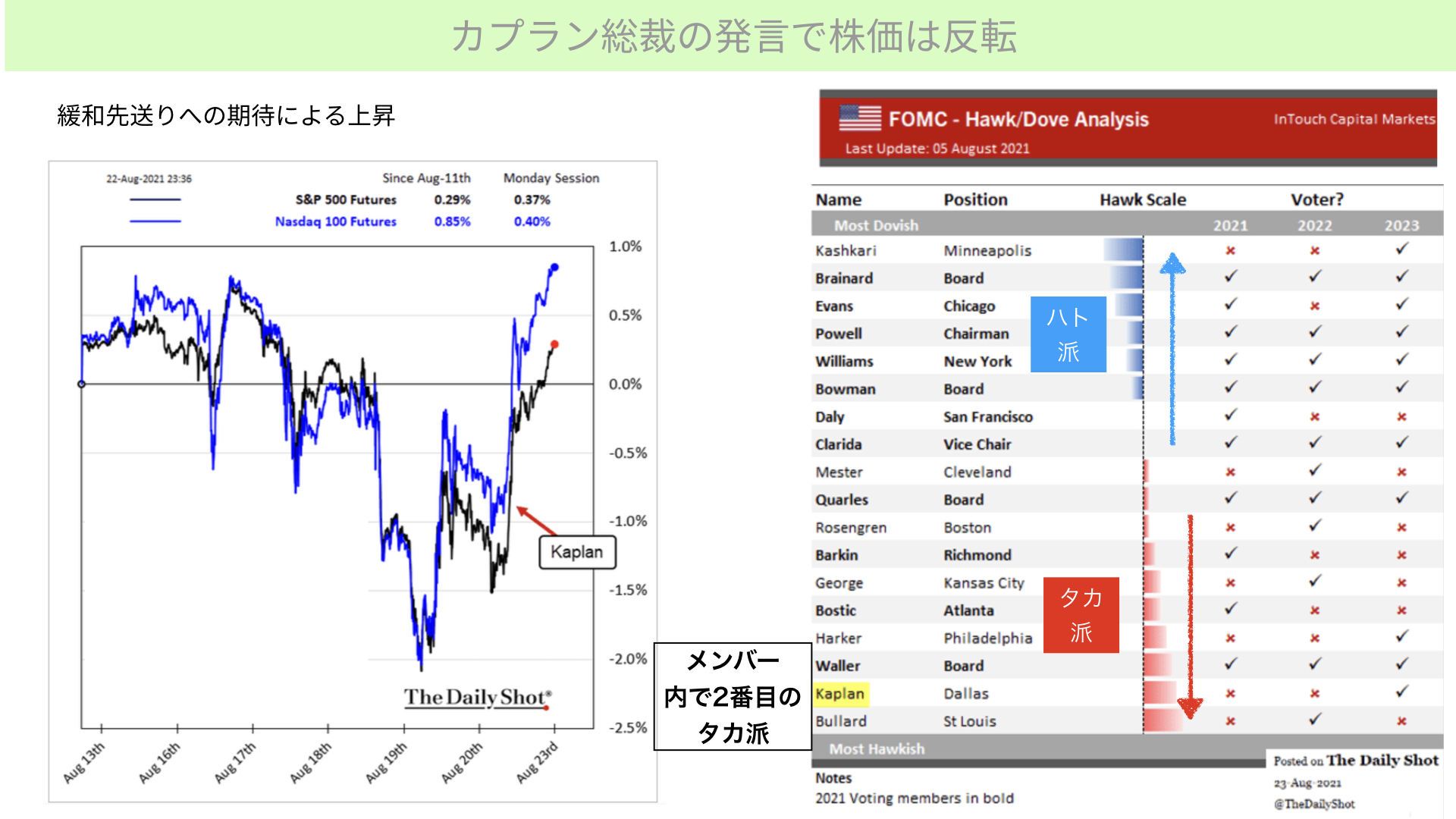

カプラン総裁の発言後の株価

左のチャートは黒がS&P500、青がナスダックとなります。カプランさんの発表後、株価がグンと上がっています。

そこまでカプラン総裁の発言が影響があったかというと、カプラン総裁はタカ派よりというスコアで2番目です。とはいえ、2021年は今年投票権を持っていません。投票権を持っていないけれど、タカ派の人間が少しハト派よりな発言をしたことで、彼以上のタカ派ではない人たちは、当然先送りしてくれるのではないかと期待し、低金利の継続を期待して株式に資金が流入している状況になりました。

ここで注意すべきなのは、コロナの影響が大きいから、経済の状況に悪影響が続けば、テーパリングは少し後ろにずれる可能性があると言っただけだということです。決して今の状況でそう判断していると言っているわけではありません。このように低金利政策継続への期待感が株価を押し上げている状況が20日~23日でした。

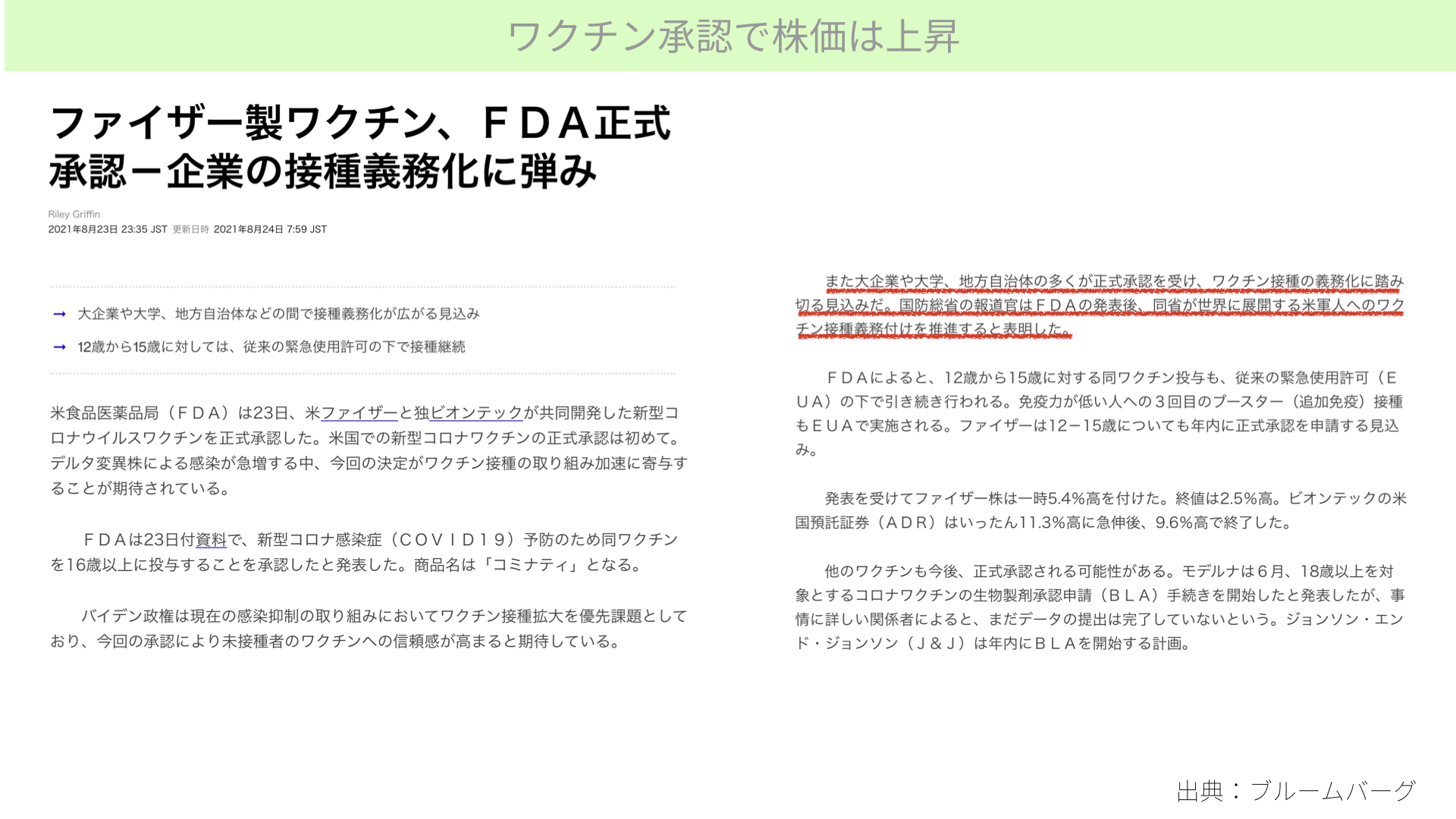

ファイザー製ワクチンのFDA承認

さらに、8月23日にファイザー製ワクチンが米FDAから正式に承認を受けました。今までは緊急事態ということで、FDAの承認を受けていなかった状態で摂取が進んでいるという状況でした。少し驚きです。これは、アメリカで伸び悩む接種者数をさらに増やすために、FDAが承認し、安心感を提供して接種率を高めていこうという目的のようです。

これにより、大企業、大学、地方自治体、軍のようなところで接種の義務化が進むと言われています。そうなれば、さらに接種率は上がり、米国全体で抗体保有者が増えた状態にすることで、懸念されるているコロナ拡大を今後抑えられるのではないかとの期待から、さらに株価が上がりました。

ここでポイントになってくるのは、前半はコロナ拡大懸念からの低金利政策継続を期待した株高で、後半はコロナ拡大を抑え、経済が復興することを期待した株高となっていることです。

ですが、コロナの鎮静化とコロナ拡大という両方の材料から、いいとこ取りをしている状況は非常に不安定といえます。リーマンショック時もそうでしたが、こういった両方のいいとこ取りをする状況は少しリスクがあります。

米国の現状

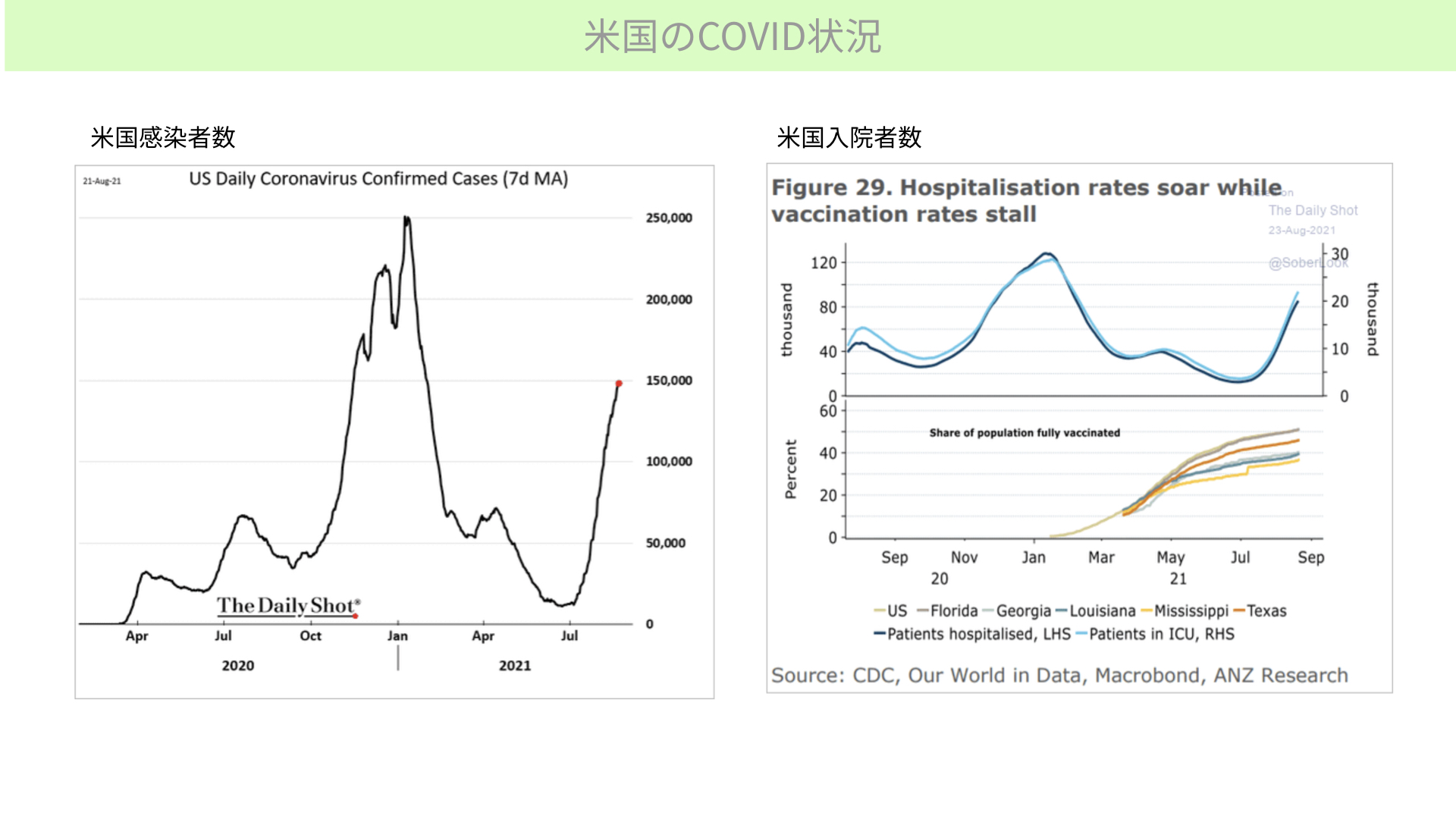

米国のCOVID状況

アメリカのコロナの感染状況はとても良くないです。一時期は、1日の感染者数は1万人近くまで減っていましたが、現在は15万人近くまで上がっています。入院患者の数も大きく増えてきています。

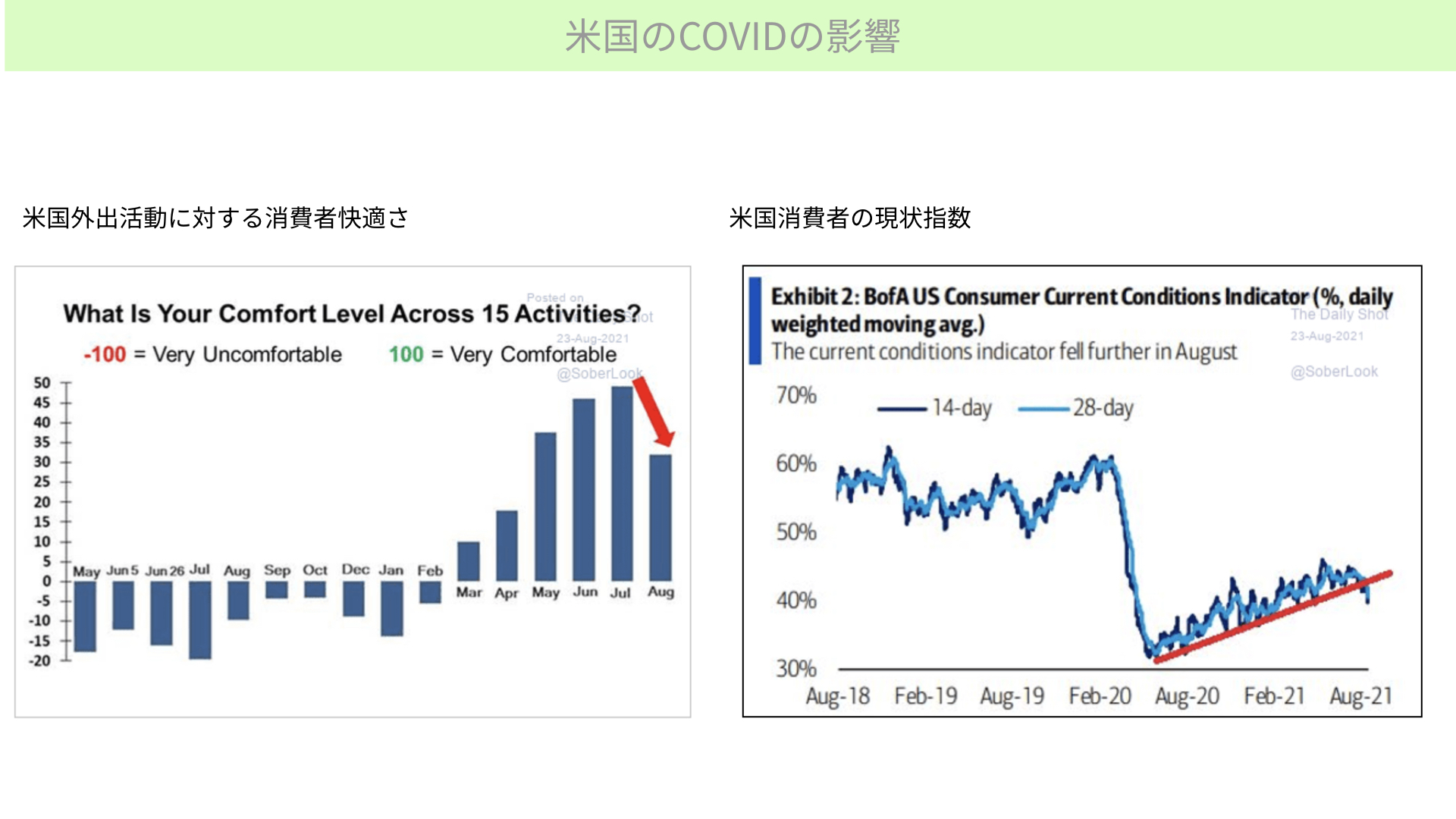

次に、消費に関する指標が悪化しています。米国外出活動に対する消費者の快適さは下落し、消費者の現状指数も、右肩上がりで良くなってきていたものが下がってきています。これは、コロナ拡大によるものだと言われています。

確かに、これはコロナによる下落の可能性もあります。しかし、一時期リベンジ消費が盛り上がったものが落ち着いてきている可能性もありますし、経済先行き見通しが不透明で、消費をコントロールしている可能性もあります。

つまり、ファイザー製品が承認されたからといって、回復するとは限らないと言えるかと思います。

米国の経済状況

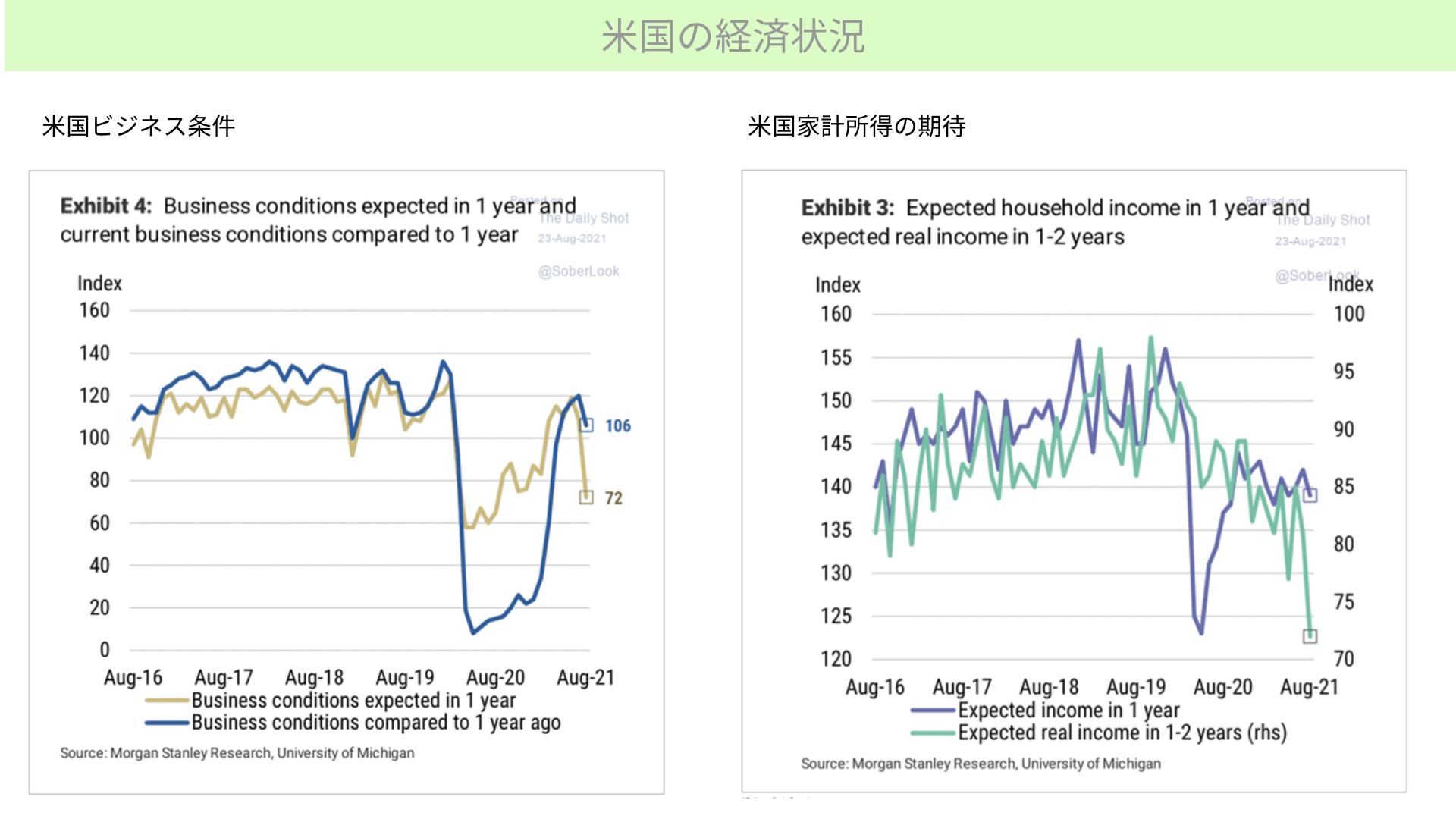

米国のビジネス条件も悪化しています。今後1年間もそうですが、1年〜2年以降も悪化していることが左側の表からは読み取れます。右側の図表では、家計所得の期待で見ると、特に緑線で表した1~2年後は期待できないということで、将来の先行きに関する不安感もあると分かります。

このように悪化した指標が、コロナが収まったからといってすぐに戻るかどうかは、確信が持てません。こういった重要指標のトレンドが戻ってこなければ、高かった期待がはがれて、期待で買ったモメンタムトレーダーがすぐさま売りに回ることも十分あるとお考え下さい。

市場関係者の今後の見通し

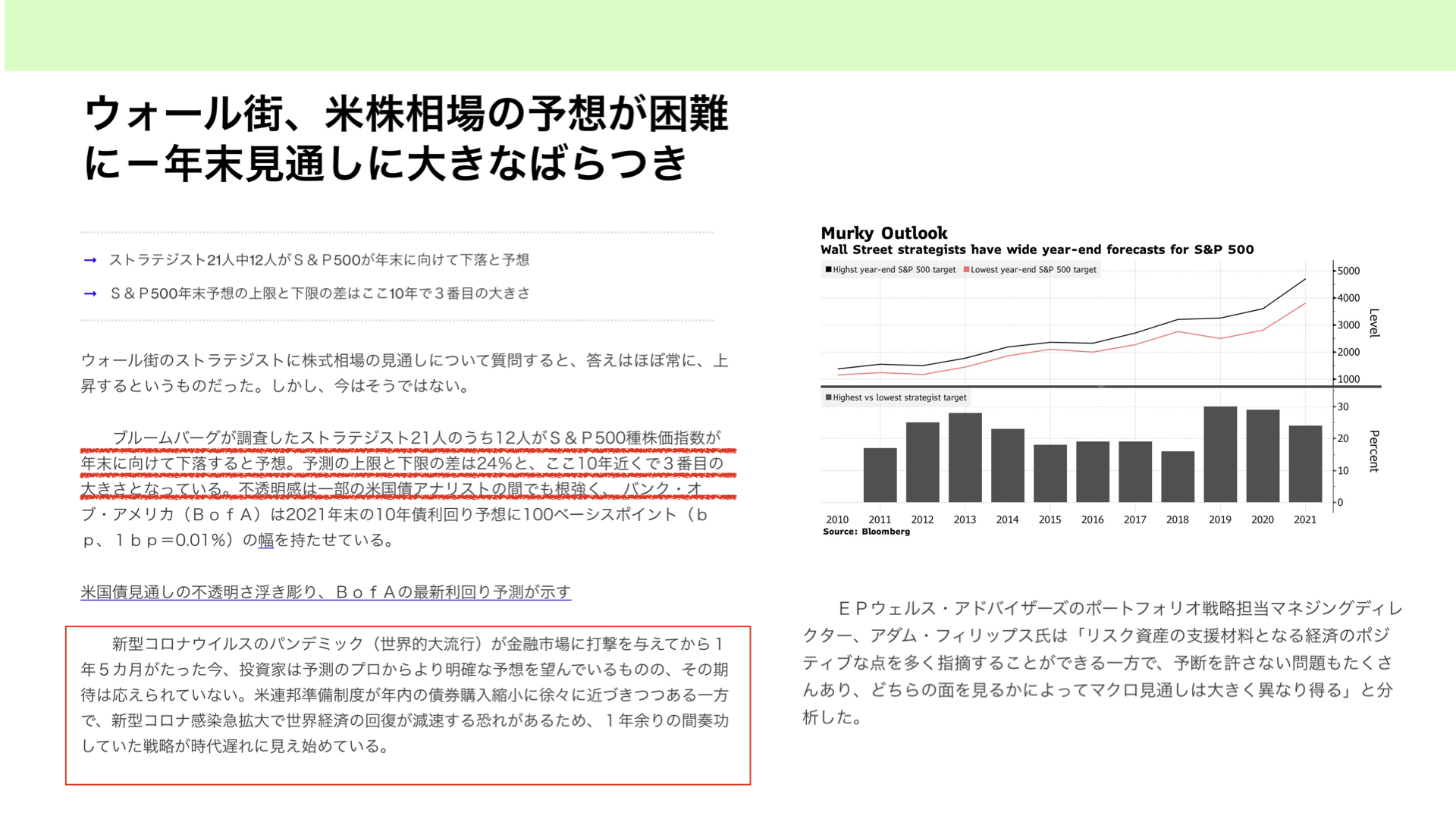

これを裏付けるように、ウォール街で米国株の予想が困難になってきているとの記事があります。

21人のストラテジストに調査すると、12人がS&P500が年末に向けて下落すると予想しました。約半数が下落すると予想しています。予想値の幅も24%も開いていて、ここ10年近くで3番目の大きさになってきています。

なぜここまでばらついているかというと、新型コロナの流行が今後どんな影響を与えるかがなかなか読めず、見通しが大きく上下にぶれているためです。

これは、コロナ拡大が進んだとき、コロナが鎮静化したときの金利の影響や経済の戻りが、過去あまり事例がなく、マーケット関係者もなかなか読めない状況になっていることがあります。

頼りのものとしては企業業績等になってきますが、企業業績に対するPERは20倍を超えてきて、決して歴史的に安い水準ではありません。ですから、経済が予想通りにいかなかった場合には、当然株価にマイナスの影響が出るということで、21人中12人が今の水準から下がって年末を迎えると予測しています。

今日のまとめ

今週1週間の動きとしては、タカ派だったFRBメンバーが、コロナの悪化で経済状況が悪くなるようなら、テーパリングのスタートを1~2カ月遅らせるかもしれないとにおわせただけで、それを材料視して株価が上がっている状態です。

皆さんに打たれているワクチンがFDAで承認されたから、さらに広がるだろうとの予測を材料視した買いも、あまりにも都合がいい可能性があります。

私たちが確認すべきことは、今、コロナが再拡大する中で落ち込む経済や、消費者、投資家の心理状態が戻るかどうかを冷静に確認することです。そこで改めて上昇トレンドに戻れば買いですが、今の上昇を支えているモメンタムトレーダーといわれる、動きだけを捉えるトレードに惑わされると、思わぬ高値をつかむ可能性があるような状況に、今はあると思われます。

もちろん、ファイザーのワクチンの承認が下りたことで、さらに接種が進み、感染が抑えられれば、経済にとってプラスとなり、株は上がっていきます。ただ、今のデルタ株がコントロールできるかは、まだまだ不透明です。

今はモメンタムが非常に強くなり、リスクオンムードが強くなってきていますが、こういうときだからこそ、ぜひ慎重に見ていただきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル