8月27日金曜日、日本時間23時に、ジャクソンホール会合でパウエルFRB議長が講演を行います。テーパリングについてどのようなコメントが出してくるのか、市場から大きな注目を集めています。

事前の予想では、テーパリングに関して細かい言及をせず、今後の流れの目処に終始すると予想されています。一部では、無風だとも言われていて、9月のFOMCできちんとした発表がなされるだろうと言われています。しかし、このうようなことを細かく予測するのはなかなか難しいです。

いずれにしても、8~9月で出口戦略への1歩を踏み出すことになるでしょう。アフター・ジャクソンホールにどのような点に警戒、注意すべきポイントがあるのかを、お伝えしたいと思います。

[ 目次 ]

ジャクソンホール会合は無風?

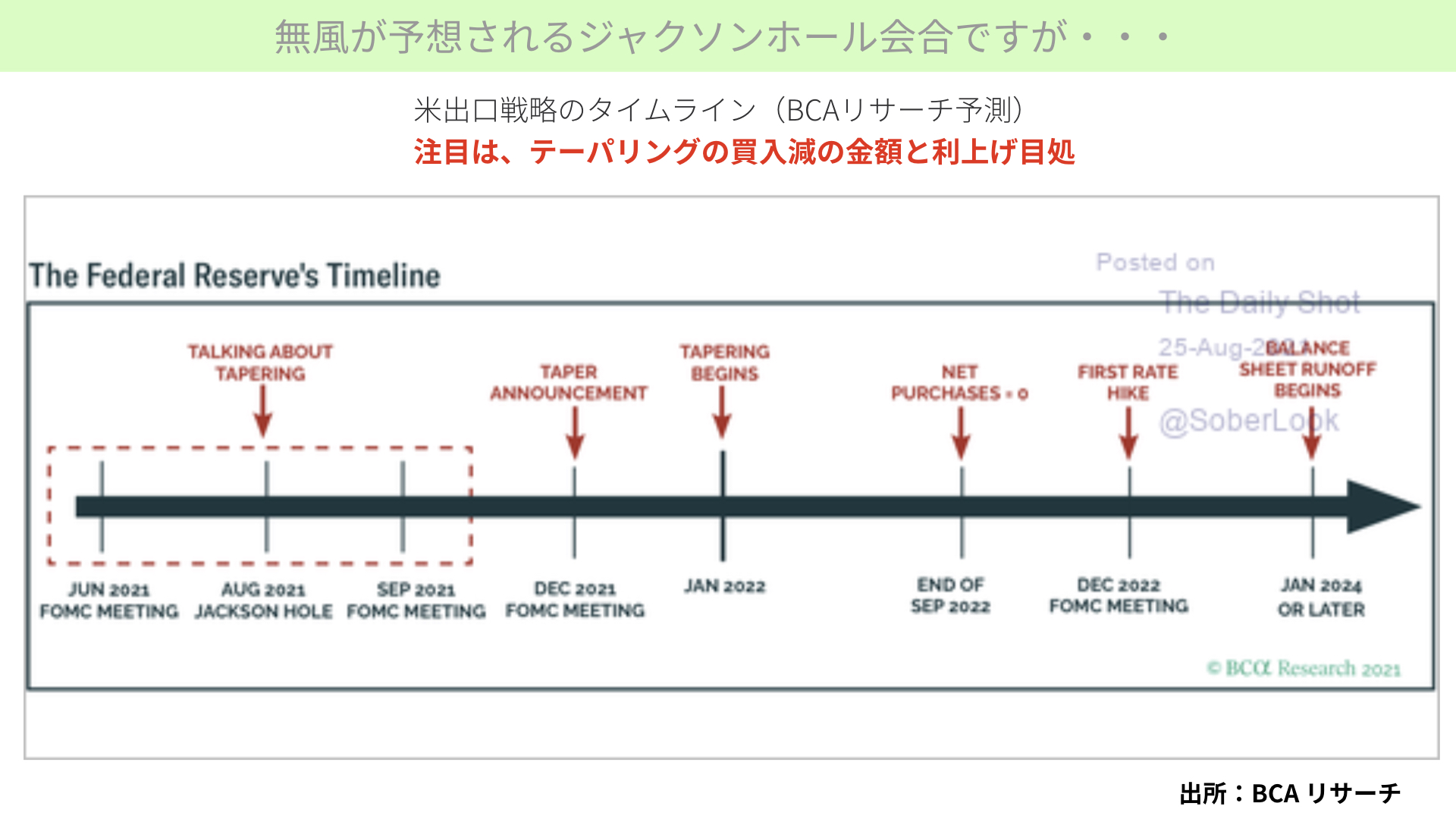

今回、無風が予想されるジャクソンホール会合と言われていますが、今後8~9月で注目すべきは今後のスケジュールです。アメリカBCAリサーチが出しているものを取り上げました。

Fedのタイムラインでは、左から8~9月にテーパリングについての議題が進み、BCAリサーチの予想では、12月ごろにテーパリングのアナウンスメントがあるとしています。マーケット9月、もしくは12月の間にテーパリングをスタートすると予想しています。

テーパリングでサプライズになるのは?

この時期は、コロナの影響などで前後すると思われますが、大事になるのは2021年12月~22年1月でスタートすると言われるテーパリングです。

月間1200億ドルの国債とMBSを購入しているテーパリングの額が、いつ0になっているのか、22年9月とされています。これは、1200億ドルに対して、月間150億ドルずつ買い入れ額を減少させ、8カ月間、1-9月で終わらせるプランとなります。

月額150億ドルの買い入れ減少はマーケットに織り込まれていると思いますが、それを大きく上回る買い入れペースになると、マーケットにとってサプライズになります。この買い入れ金額が、一つ目の大きなポイントとなります。

その他のサプライズ要因

その後、2022年12月にFOMCのミーティングで利上げがスタートするのではないかと言われています。元々2023年末まで利上げを行わないというのが、約1年近く前倒しになっています。

そして、2024年1月に、FRBが買ってきた資産の売却に移ると言っています。このスケジュールがコンセンサスになっているますが、スケジュールがどんどん前倒しになってくることがあれば、サプライズになります。今回のジャクソンホールでそのスケジュールにヒントが出されれば、それは大きな風になると思ってください。

一方で、タイムラインに対して示すことがなければ、この通りに進んでいくという大きな流れは変わらないです。マーケットについては粛々と、出口戦略や、金融正常化に突き進んでいくことになります。

今後の注目は、9月FOMCに注目が移っていくことに、今晩以降なると思います。テーパリングの買い入れ額の現象がどのくらいになるのか、注目していただければと思います。

米国財政政策と金融政策は刺激的? 制限的?

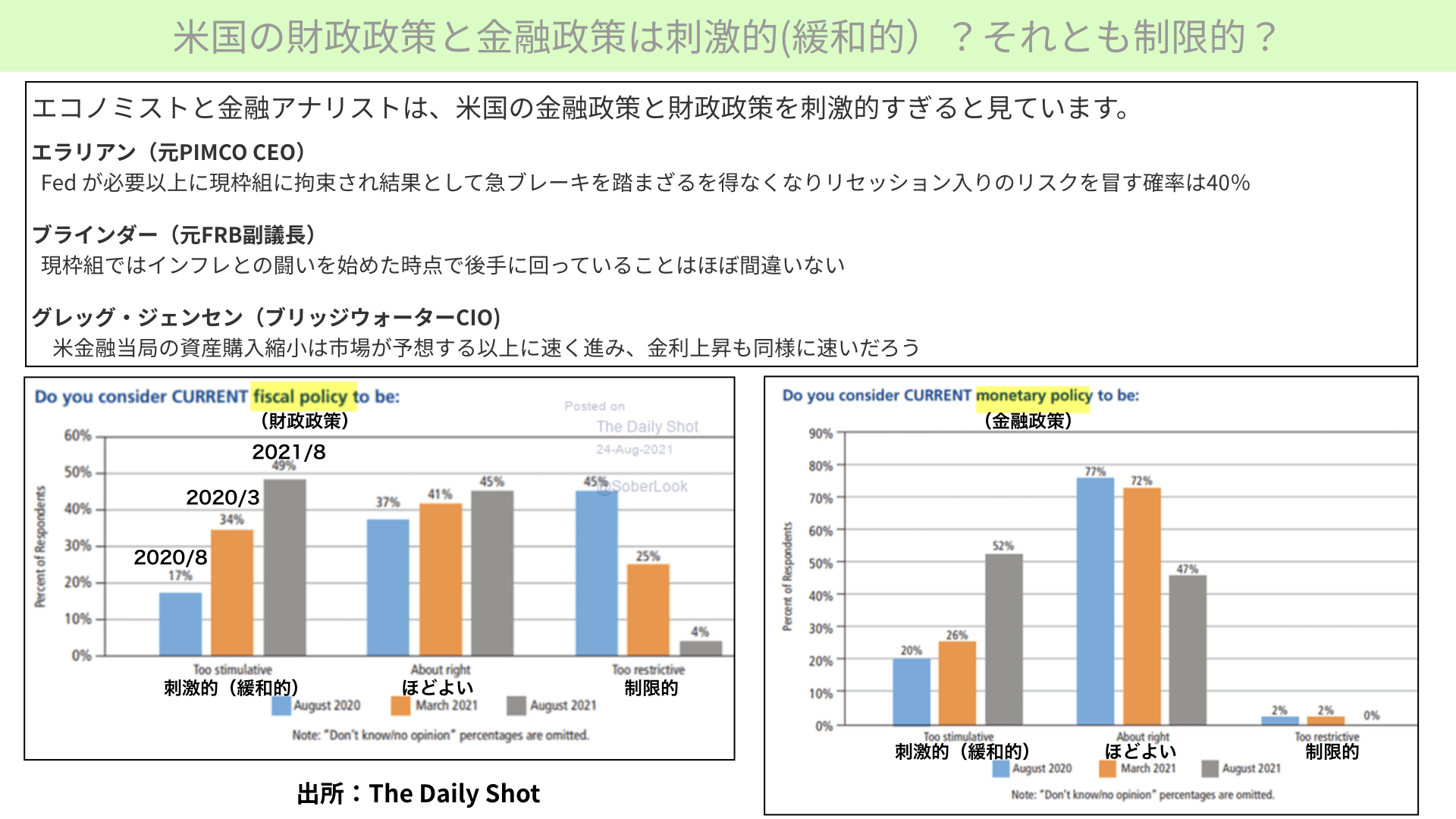

こちらは、エコノミストや金融アナリストといった金融のプロたちに、アメリカの金融政策と財政政策を刺激的(緩和的)だと思うかを聞いたものです。

グレー部分が直近8月のアンケート、オレンジが今年3月、青色が去年8月度となります。一番左が刺激的、真ん中がちょうどいい、右が制限的なのでまだまだ緩和した方がいいとなります。

財政政策を見ると、1年前はまだまだ緩和した方がいいとしていましたが、今年8月になると少しやりすぎだという意見が、非常に増えていることが分かります。

金融政策を表したグラフに目を移すと、緩和的だと考える人が今年8月で52%です。去年同時期が20%だったことを考えると、大きく増えています。中立的だと思っている人も減ってきているほど、かなり刺激的だと言われています。

金融のプロによるコメント

元PIMCOのCEOであるエラリアンさんは、これ以上Fedを行うと、急ブレーキを踏み続けなくてはならないリスクがあるので、早めに緩和をやめた方がいい、このままではリスクが高いとしています。

元FRB副議長も、今、政策を変更しようとしている時点で、既に後手に回っていると述べています。

世界で最も大きいブリッジウォーターのCIO(Chief Investment Officer)であるグレッグさんは、市場が予測する以上に買い入れ購入額縮小が大きく、早く進む可能性がある。金利も上昇するだろうと言っています。

かなりのプロたちが、緩和的過ぎるから早めに政策を変えていかなければならないと言っていることになります。今後の要人発言が気になるところですし、27日の講演内容にもかなり注目が集まります。

昨日も、セントルイス連銀のブラウドさんは、すぐにテーパリングに着手すべきだと改めて言っています。カンザスシティのジョージ総裁も、1歩踏み出すべきときが来たとしています。8~9月でかなりトレンドが変わってくるかと思われます。

今後の注目ポイント

1)M2とバンクローンは昨年対比で減速傾向

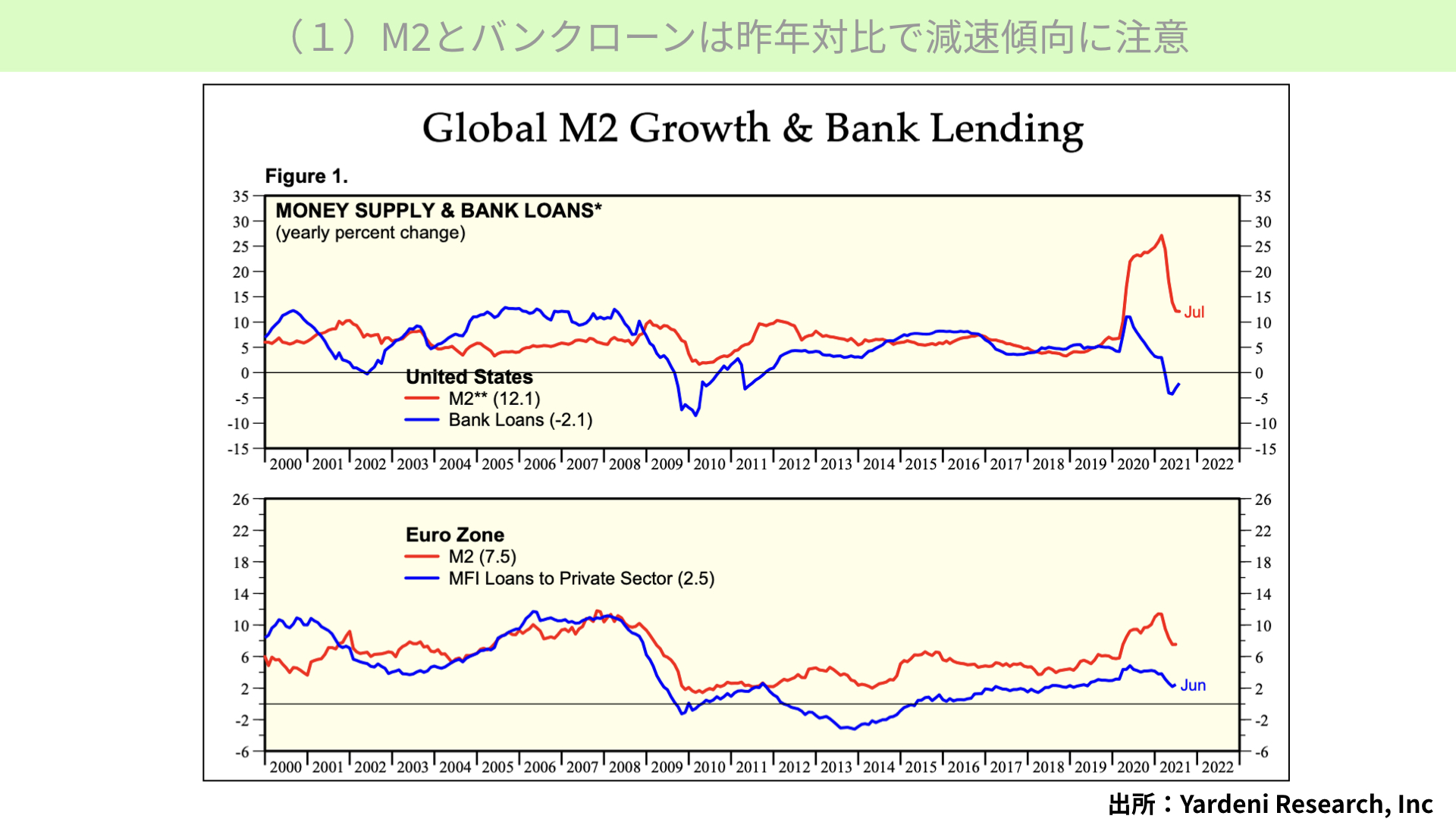

それを踏まえたうえで、アフター・ジャクソンホールで、何を注目すべきかです。一つ目は、資金供給量とバンクローンといわれる銀行の貸し出し態度が、少し減速ムードに入っていることです。これは多くのアセットマネージャーが言及しています。

M2といわれる資金供給量が減ると、株価は減速傾向に入ります。明らかに、M2の供給量は減っている、つまり、市中に出回るお金が減っているわけですから、株価に対するお金の流入が減ることを意味します。

また、銀行が貸し出しを渋っているということは、当然、企業の積極的な投資活動も減ってくることを意味します。上段のアメリカ、下段の欧州、共に下がってきていると言えます。

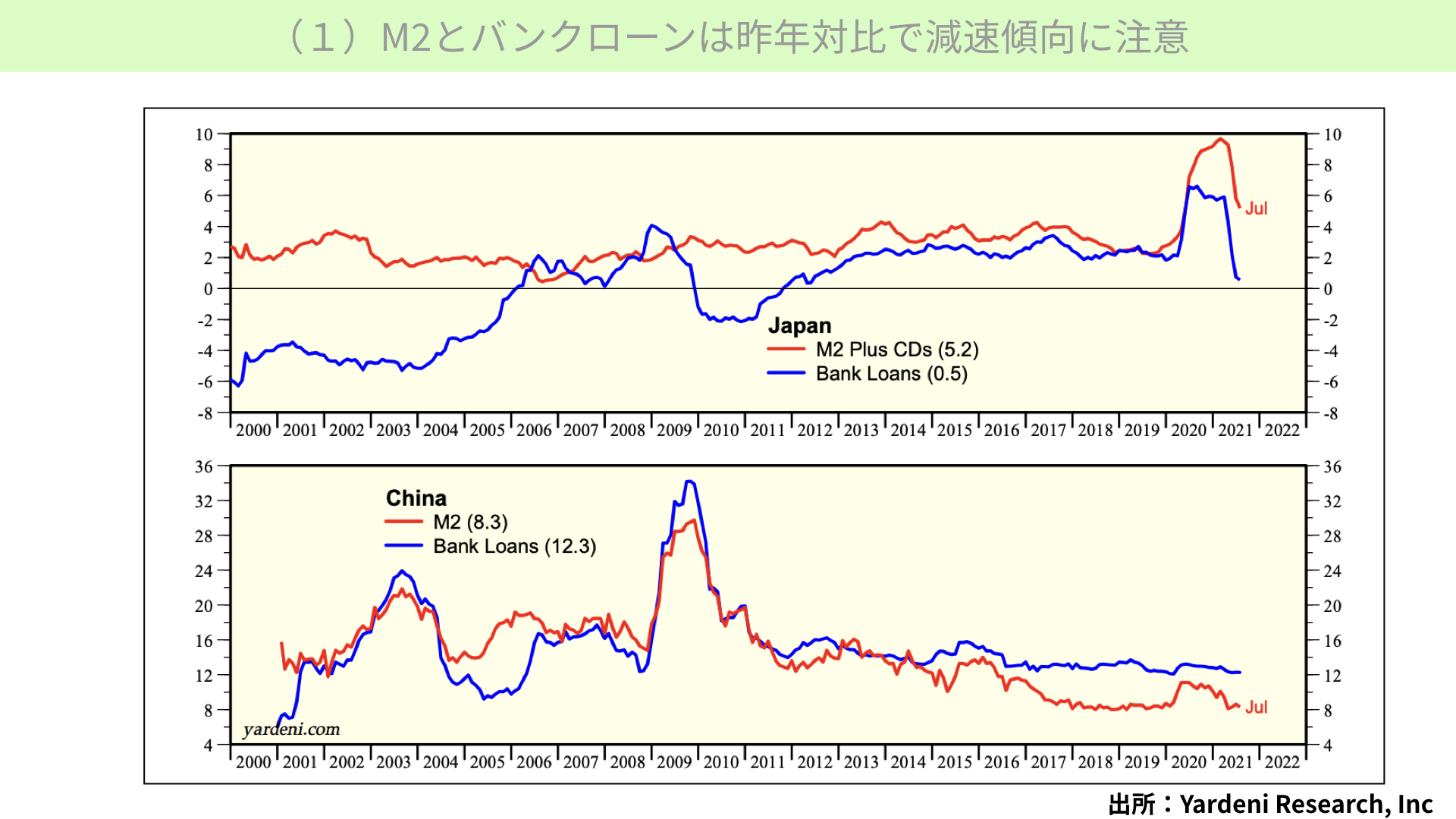

こちらは、日本と中国です。こちらも下がってきています。ここからも分かるように、世界的にM2とバンクローンは減ってきている状態になります。ということは、株価にとっては需給関係でいうと、マイナス要因だとお考え下さい。

2)MARGIN DEBTについて

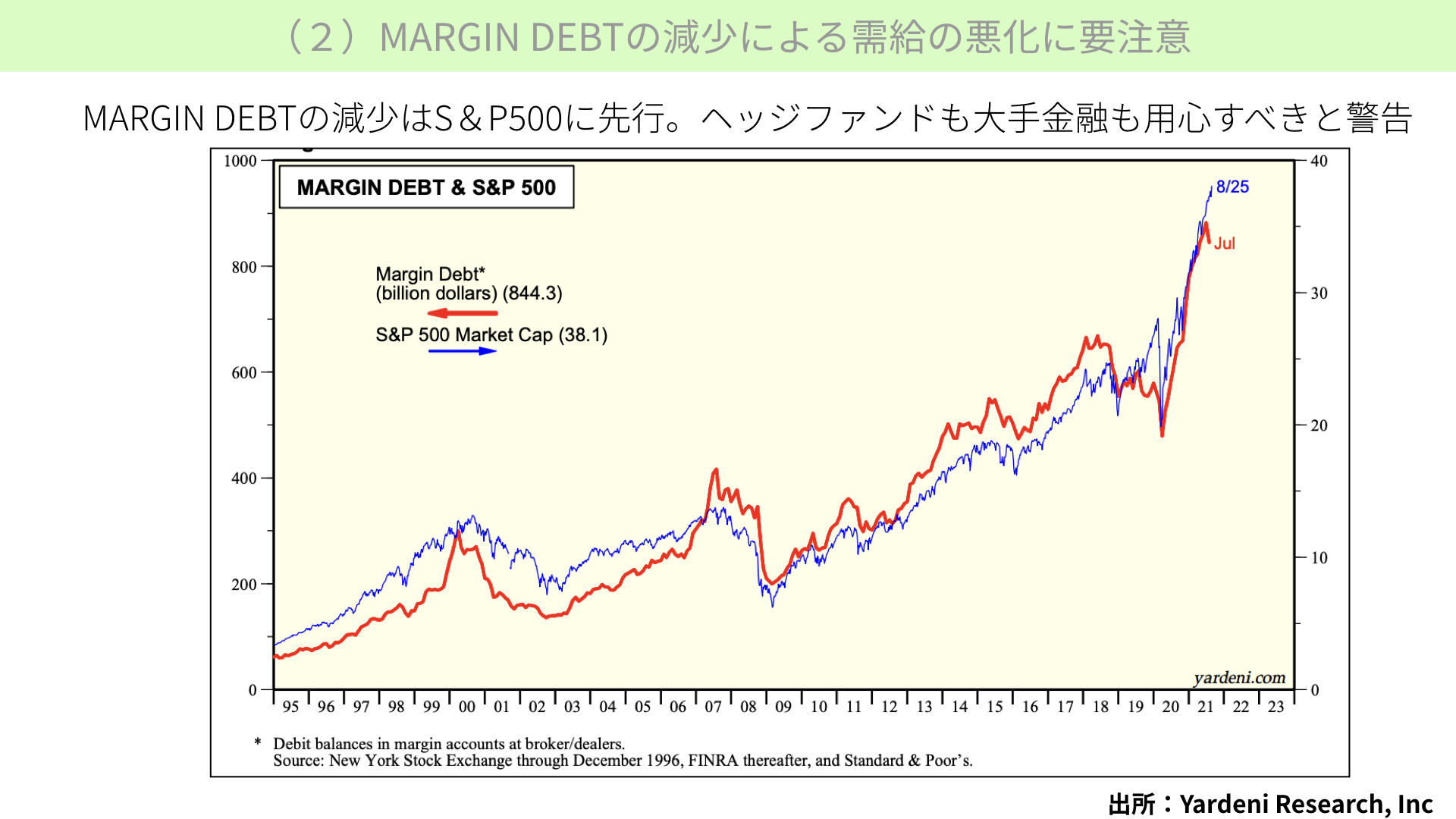

二つ目です。MARGIN DEBTというのは、投資家が金融機関からお金を借りて、それを株式に投資するということをいいます。増えるときはS&P500に先行して増えていきますし、下がるときはS&P500に先行して下がっていきます。

これは、マーケットが上がるときには、お金を大量に借りますし、マーケットが下がりそうなときには、お金を返すために株を売却するからです。

最近は特に、ヘッジファンドや大手金融機関も、MARGIN DEBTが減速していることに注意が必要だと言っています。以前の記事では、MARGIN DEBTのピークが高まってきているとお伝えしましたが、今回はピークアウトしたのではないかという話になっています。

MARGIN DEBTの減少による需給悪化に注意

赤線がMARGIN DEBT、青線がS&P500になります。95年以降かなり高い連動率を示していますので、MARGIN DEBT、借りている量が減ってくると、いずれ連動してS&P500が下がっていく可能性が高いと考えられるのです。

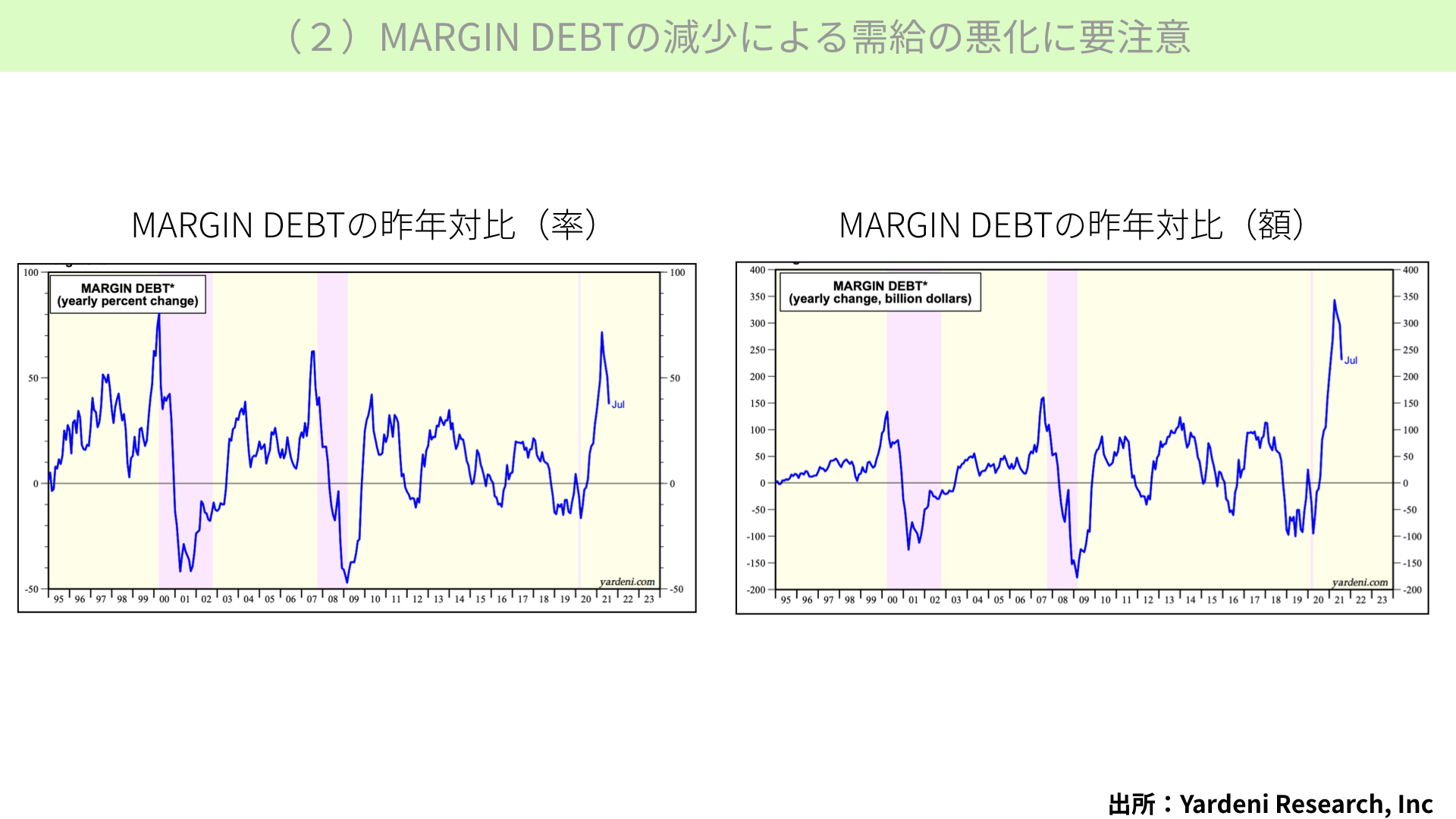

MARGIN DEBTの総量、総金額は800ビリオンとなっています。昨年対比率と額を見ると、ピンク部分のITバブル、リーマンショックの際は、大きく上昇した後、急下落する傾向が確認できます。

今回もかなり大きな山を作っていますので、今後谷が訪れるのではないかと思われます。率でも、額でも、昨年比で急上昇していることが分かりますので、MARGIN DEBTの減少に伴って、需給バランスが崩れやすい状況にあるというのが二つ目のポイントです。

富裕層の株式投資割合が高止まり

バンクオブアメリカのリサーチでは、富裕層の資産に占める株式割合が65%と、かなり高い割合を示していることが分かります。彼らの持つ巨大な投資資金が、需給が崩れてくれば、株式を手放す方向に向かうことも、十分にあり得ます。

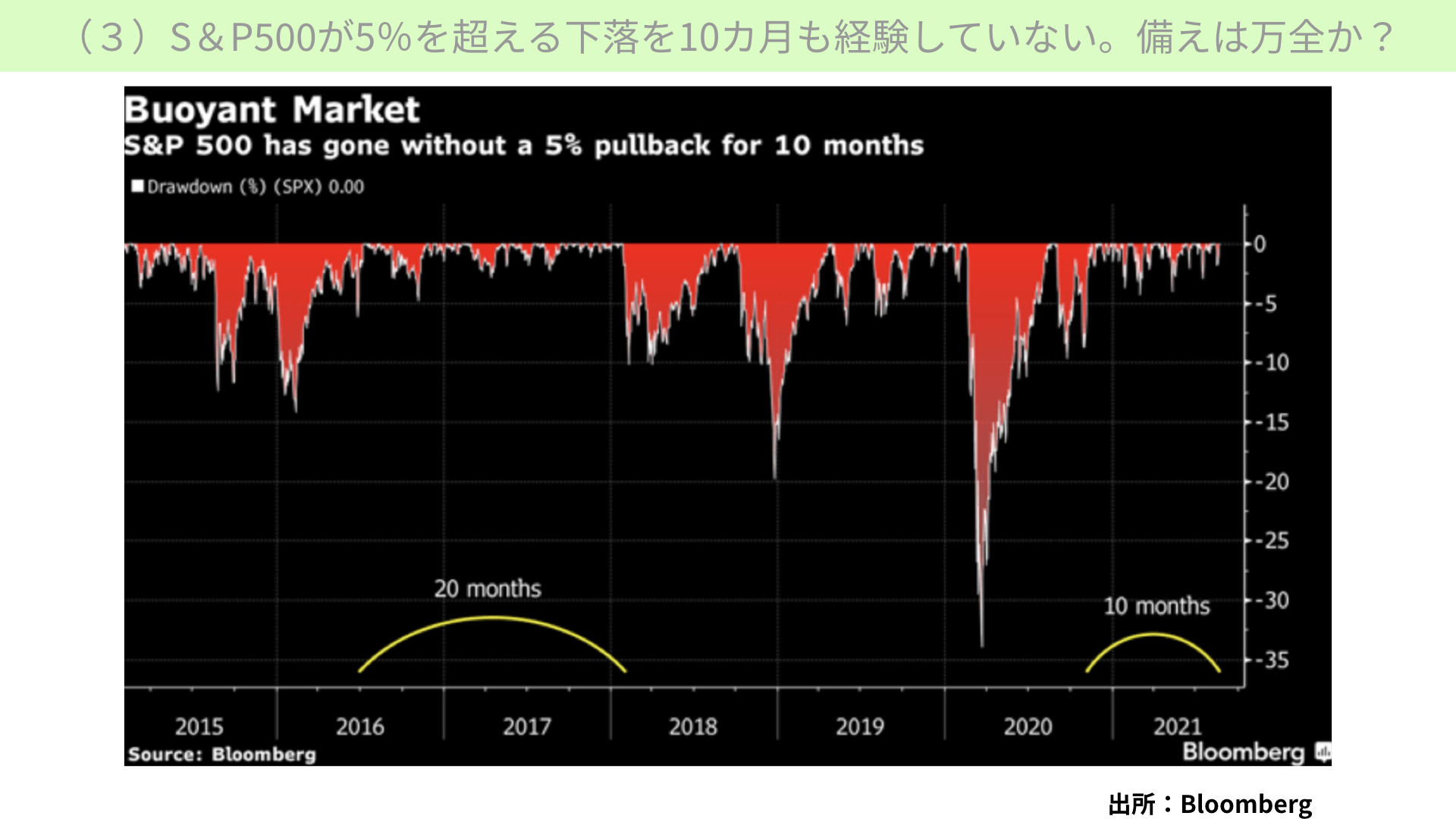

3)S&P500は5%を超える下落を10カ月していない

三つ目のポイントです。S&P500は5%超の下落を直近10カ月間していないと、ブルームバーグの調査で分かりました。2016~2017年には20カ月続いた時期もありましたが、マーケットは必ず大きく動くので、需給が悪くなると急に下落することもあります。

今は下落に備えていない状況にあり、VIXも低下している状態です。マーケットが動き出し、需給が悪化すれば、5%を超える下落も、十分に備えておく必要があると示しています。

今日のまとめ

株式における経済指標はいつも見ていますが、今回は需給について確認しました。需給について、一番大きな要因となる金融政策の変更が、今晩行われるジャクソンホール会合、もしくは9月FOMCによって行われる可能性があります。

これ自体は織り込まれていますので、スケジュール通りに進むと思われます。しかし、それが起こったときには、資金供給量が減ってくることになります。M2やバンクローンの態度、もしくは量が減ってくれば、おのずと需給関係のバランスが崩れるでしょう。

そして、今は需要の方がすごく強く、マージンデットが増えている状態ですが、それも徐々に縮小ムードに入っていることで、株価の先行指標としてはかなり不穏な感じになってきています。

富裕層の持つ株の割合も非常に増えています。また、マーケットはこの10カ月間、5%を超える下落を体験していませんから、なかなかポジションメイキング、下に対する準備が整っていない可能性も十分にあります。夏には起こらなかった急激な下落が、秋口以降も起こり得ると考えておかなければいけません。

マーケットの関係者は、リスクオンが続くとする方が非常に多いですが、需給関係はマーケットの大きな変動要因となります。注意が引き続き必要です。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル