8月23日~27日の週は、27日のジャクソンホール会合におけるパウエルFRB議長の講演に注目が集まった一週間でした。発表の後株価が大きく上昇したことで、結果としてはパウエル議長が非常に上手な講演を行ったと評価されています。

このジャクソンホールに対して警戒感が一部あったものの、おおむね無風だとされていたのは、パウエル議長が巧みにコントロールしてくるのではないかと強く期待されていたこともあったかと思います。

[ 目次 ]

ジャクソンホール会合

パウエルFRB議長の講演内容について

コメント内容は、テーパリングが年内スタートするのが妥当だか、しかし、利上げは慎重に見ていく必要があるので、テーパリングと利上げは別物として分けて考えるというものです。

利上げはかなり先で、経済動向を見ながらしっかりと対応ため、心配は要らないとするハト派な内容でしたが、利上げの話をするということはタカ派的なものも入っていることになります。ハトとタカをうまく組み合わせ、結果的にハト派的なムードを演出したところに、パウエル議長のうまさがありました。

そのお陰もありマーケットはリスクオンの状態にあると思われます。本日のテーマは、リスクオンのムードが今週の指標によって崩れることがないのかを、しっかりと見ていきます。

今週の注目ポイントは、企業マインドと消費者マインドに関する指標が発表されることです。今の楽観ムードを崩す要因はないのかを、本日は分析いたします。

ジャクソンホール会合後の今後の米金融政策

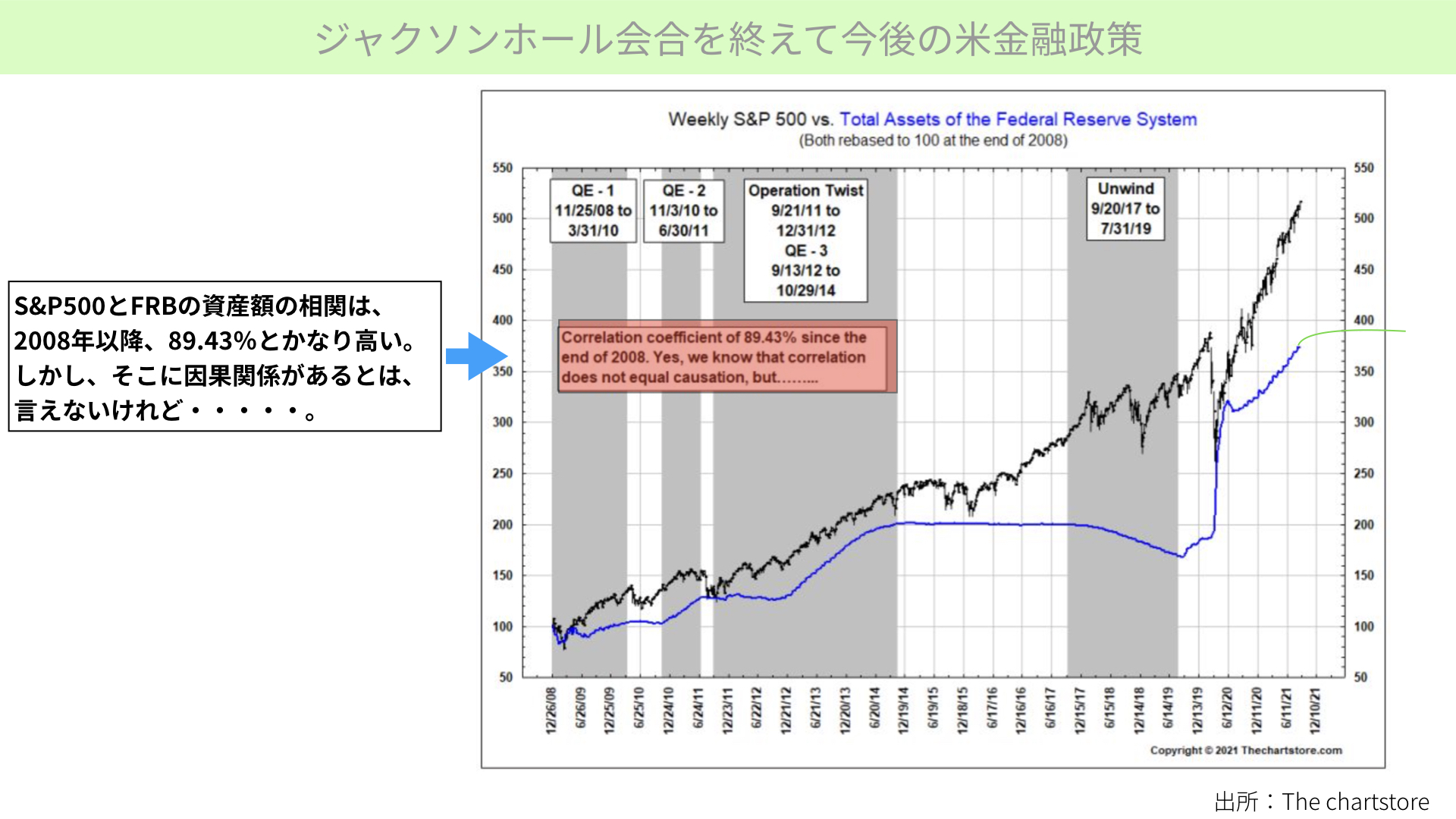

こちらは、S&P500とFRBの資産残高で、量的緩和量は連動していることを示したものです。S&P500と量的緩和の連動率は89.43%もあります。FRBの量的緩和によって株価が上がっているという関係が示されています。

FRBの資産残高とS&P500の相関関係は高いものの、因果関係は説明できません。しかし、冷静に考えれば、今後テーパリングをスタートすれば資産買入れ額が減ってきます。緩和策が終わりに向かっていくことを考えれば、S&P500が今後どうなるかは皆さんの判断に任せますが…というような内容になっています。

今回内容的には、ジャクソンホールでパウエル議長が、ハト派とタカ派の要素を織り交ぜながら、ハト派ムードを前面に出しました。ポジティブではありますが、事実としてはFRBの購入量が減ってきます。株価は少し上値が重くなっていくというのが前提かと思います。

今週の注目ポイント

今週の注目ポイント(1) 消費者マインドに注目

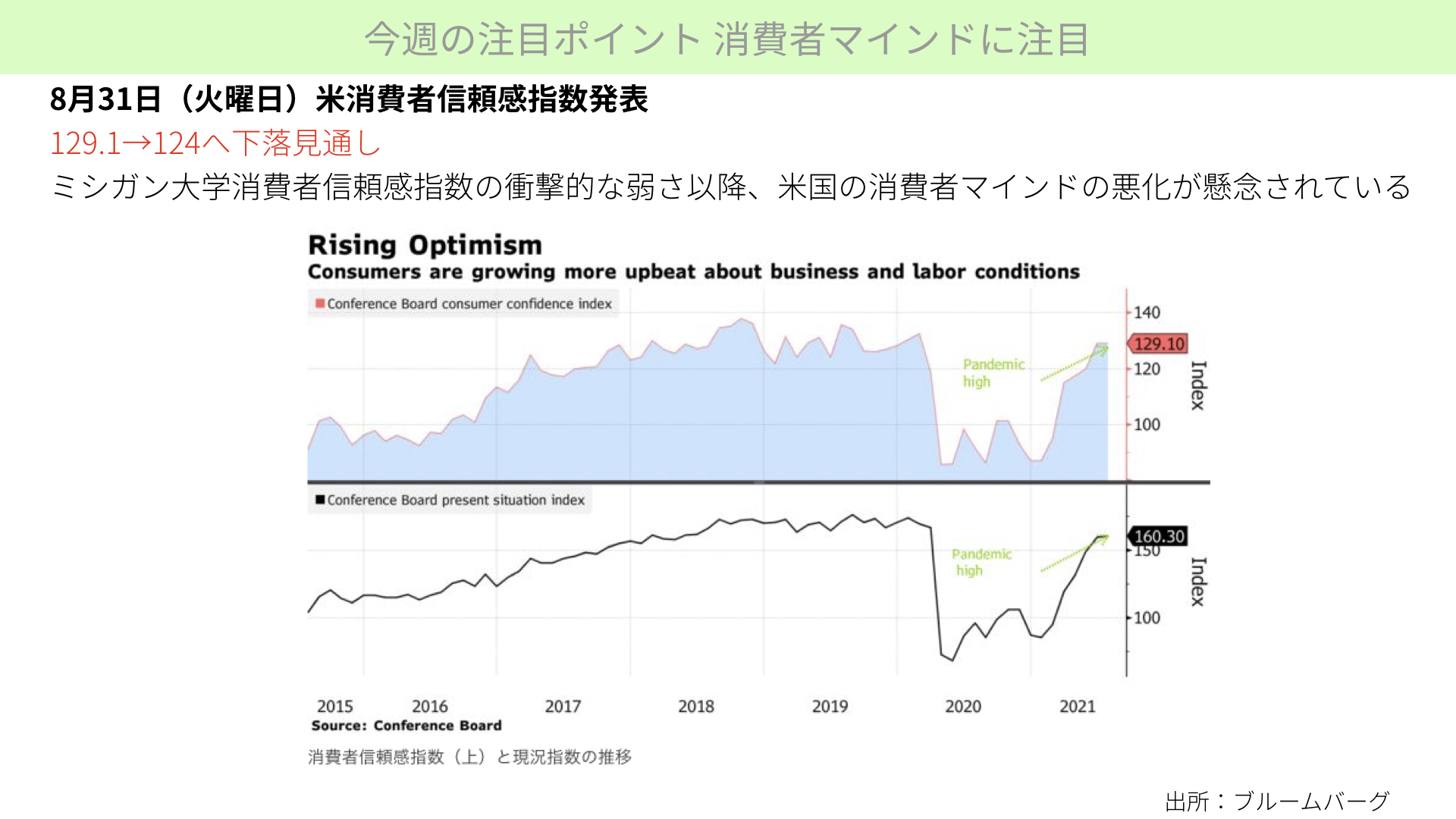

消費者マインドがどうなるかです。2週間前に発表されたミシガン大学消費者信頼感指数の数字が、かなり悪い数字でした。消費者マインドがかなり落ち込んでいるのではないかと、アメリカでは言われています。今回はどうなっているのか、8月31日火曜日に、米国消費者信頼感指数で発表されます。

129.1という先月の数字から、今月は124まで下落の見通しです。消費者マインドが悪化していると改めて確認できるだろうと言われています。この数字は、しっかりと注目していただきたいと思います。

・ESI消費者心理指数

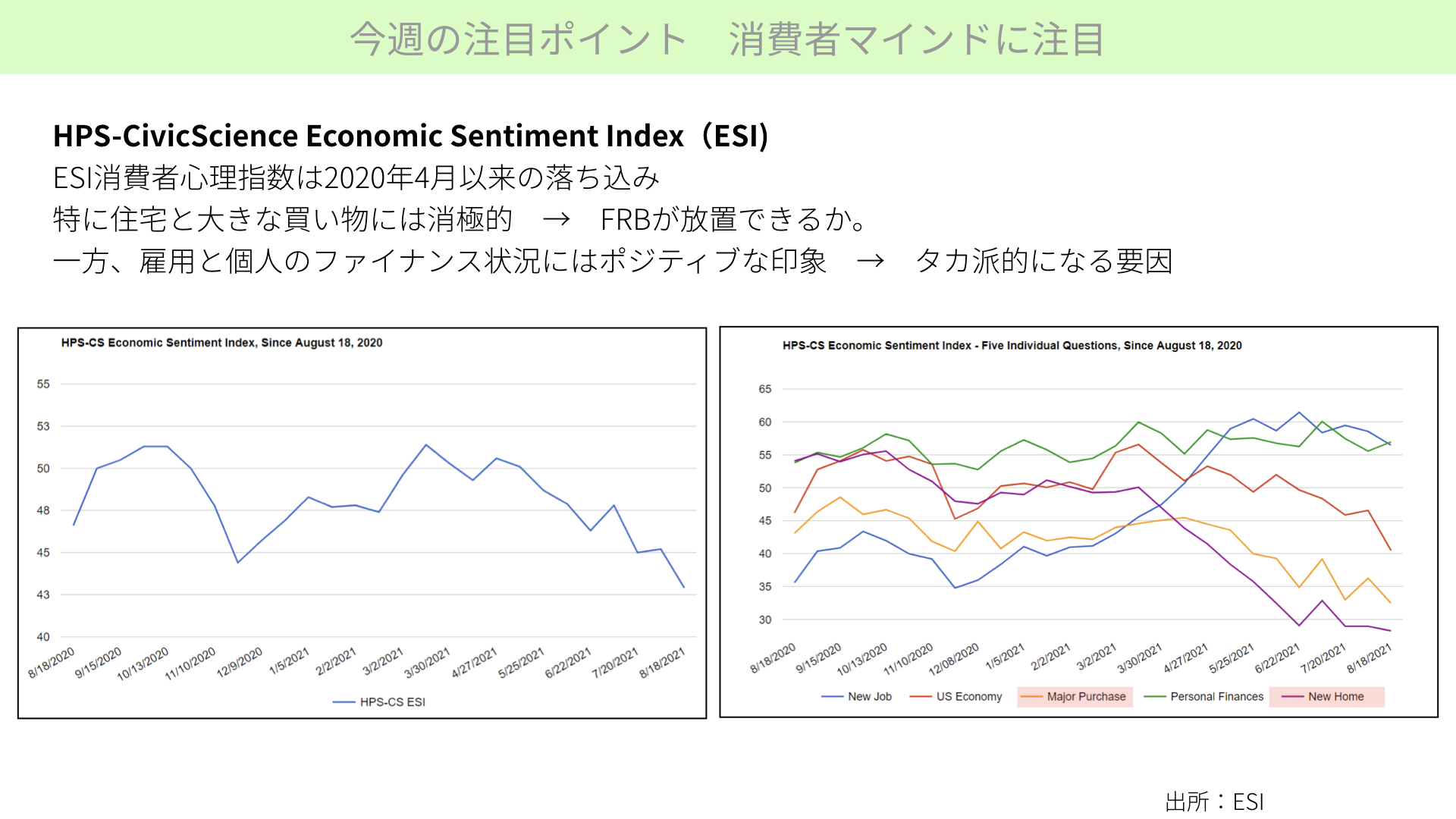

消費者マインドを示すものとして、あまり有名ではないもののESIというものがあります。これは、インターネットで毎日消費者にアンケートを取って、消費者マインドについてのレポートを出すインデックスです。

ここ最近、2020年4月以来の大きな落ち込みを見せています。右のチャートは中身を分解したものが提示されていますが、大きくマインドを悪化させる内容があります。

紫線からは新しく家を買うことに対して、消費者が非常に消極的になっていること。黄色い線からは、大きな買い物を控えようとしていることが読み取れます。

一方、堅調なのは緑線と青線です。こちらは新しい仕事や個人の財政状況なので、個人の持っている資産状況はいいことを示しています。

・本当に利上げは先送りになるのか

買い物に関して、皆さんがかなり慎重になるほど、物価の上昇を感じていることになります。しかし、物価上昇により悪化するマインドを、FRBがずっと放置し続けるでしょうか?

住宅価格を抑える政策、引き締め政策を早く導入しないとバブルになるのですが、今回、パウエル議長は利上げは後だと言っていますが、本当にそれを守ることができるのか。利上げを前倒ししないと、物価上昇に伴ってインフレが進行し、住宅、車の価格が上がることにより、生活基盤が崩れないかどうかは、いずれ議論が再開すると思われます。

昨日のパウエル議長の発言によってハト派ムードが漂っていますが、それがいつまで続くかは慎重に見る必要があると、消費者マインドから考えています。

・各国で見られるインフレ傾向

少し話は違いますが 韓国においては8月26日、利上げを決定しました。政策金利を60.5から0.75へ上げる決定の背景には、ソウル市内のマンション価格が約1年間で50%も上がったことがあります。住宅バブルが間違いなく起こるような低金利なので、利上げをすると発言しています。

その他の国々でもインフレ傾向が出てきていますので、消費者マインドにマイナスの影響を与えるインフレと早めにファイトしなければならなくなれば、シナリオが変わる可能性もあります。今回も要注意です。

今週の注目ポイント(2) 企業マインド

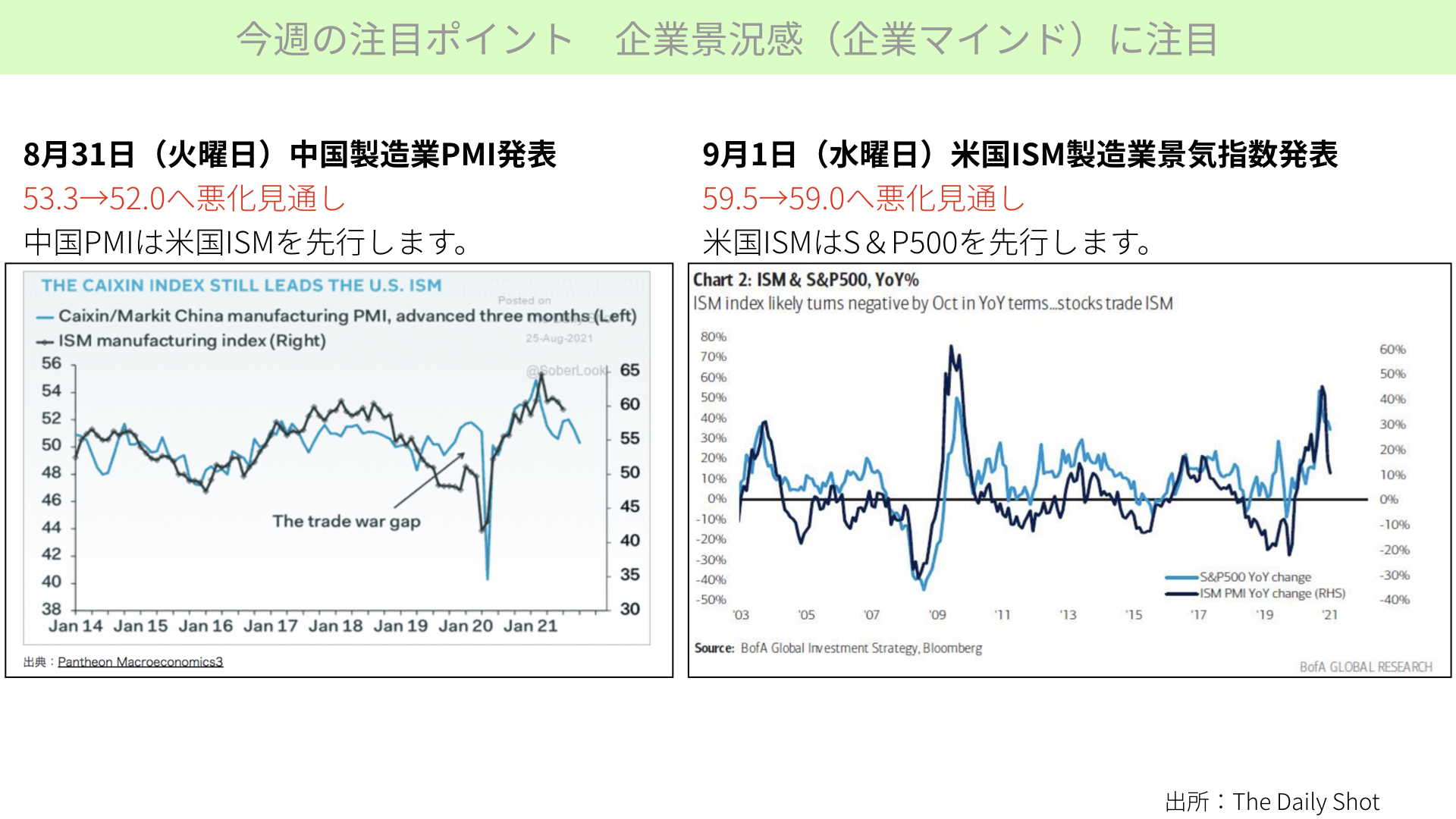

企業マインドについては、最近鈍化傾向です。8月31日に中国製造業PMIが発表されます。これは53.3から52.0に悪化する見通しです。中国製造業のマインドは、かなり悪化しています。

注意すべきは、中国PMIが米国ISMに先行することです。アメリカの製造業のマインドにも大きな影響を与える先行指標だと言われていますので、PMIが下がると、アメリカのISMにも影響があります。

9/1にはアメリカISM製造業指数が発表されます。今回は59.5から59.0まで悪化すると言われています。50を超えているので景況感としてはいいものの、徐々に鈍化が強くなってきていますので、注意すべきです。こちらの米国ISMはS&P500に先行します。

まとめると、中国PMIが発表され、それが鈍化すると米国ISMの先行になります。ISMも鈍化する傾向で、これはS&P500に先行性があります。つまり、企業マインドから米株式へのプラス要因があるかどうかを確認できることを、今週も意識して数字を見ていただければと思います。

金融21社の2021年企業業績の見通しとS&P500の年末株価見通し

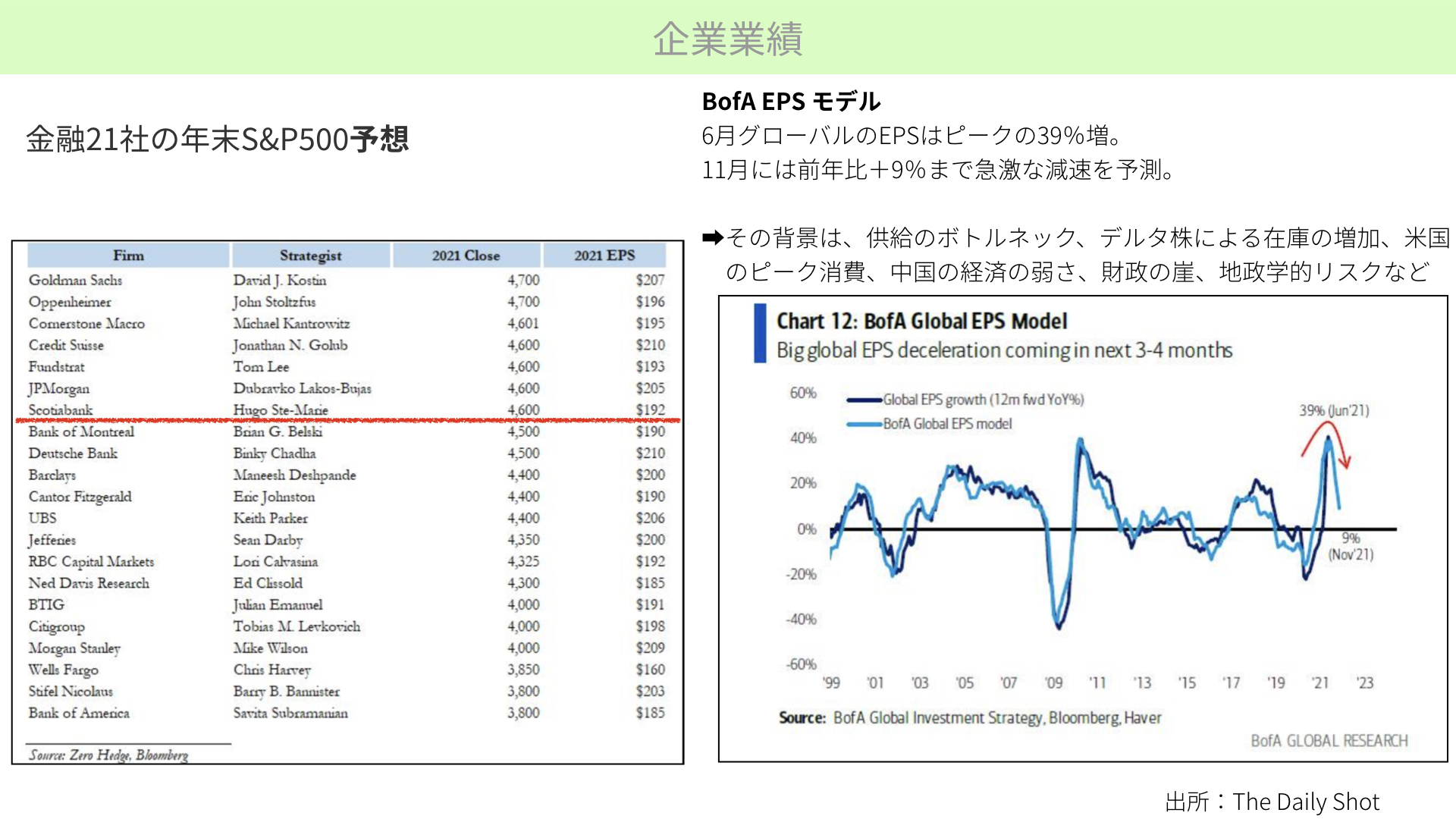

先週の記事ではブルームバーグの記事を引用し、21社のうち12社が、年末のS&P500は今の水準を下回ると予想しているとお伝えしました。その一覧を左にお示ししています。

4500ポイントは中間値です。そこよりも下の数の方が、上回るものより多くなっています。上はゴールドマン・サックスの4700ポイント。下は3800ポイントのバンクオブアメリカと、かなりぶれがありますし、今の水準よりも下がると考えている会社の方が多いことが注目ポイントです。

その背景は、バンクオブアメリカの1株当たり利益EPSモデルで確認できます。グローバルEPSのピークは、6月につけた前年比プラス39%になります。それが、11月には前年比9%まで急激な減速を示すと言われています。

EPSの伸びは鈍化してくることで、企業バリエーションも、少し株価にマイナスの影響があるのではないかとバンクオブアメリカは主張しています。

・EPS鈍化の理由

では、なぜそれだけEPSが鈍化するのでしょうか? 供給のボトルネック、デルタ株による在庫の増加、米国消費がピークを迎えたこと、中国経済の弱さ、財政の崖、地政学リスクが背景に、1株利益が減速してくることに注意が必要だと言っています。

パウエル議長の発言でリスクオンムードが漂っているものの、消費者マインド、企業マインド、業績面においても、不安材料があること自体は変わりません。ぜひ、注意して見ていただきたいと思います。

・雇用統計について

9月3日には雇用統計が発表されます。強い数字が出ると思いますが、この数字が出ること自体織り込み済みです。

9月にテーパリングが発表されるか、11月に発表されるかとマーケットがざわついていますが、テーパリングを行う事実は変わりなく存在しています。利上げは先送りするとも言っています。

終わりに

FRBの金融政策、シナリオが今後どう変わっていくかは、経済指標やマインドに影響を受けて変化していきます。今後もしっかりと経済指標を見極めていく必要があります。今までのように単純にテーパリングと金利だけで判断する投資戦略はリスクが高いなりつつありますので、今後のこの記事をご覧いただきながら、経済指標を確認し、冷静な判断を一緒にしていきましょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル