最近のニューヨーク株式市場は、景気指標は減速、インフレ指標は上昇、ただし、株価は堅調であるという、違和感を感じる相場展開続いています。

この状況がいつまで続くのか、最初に雑感をお伝えし、後半にはそれを分析する資料をお伝えして、インフレがどうなっているのかを最後にお伝えします。

[ 目次 ]

NY市場についての雑感

まず、雑感です。ここ数日間、多くの金融関係者、ファンドマネージャーとお話する機会を設け、改めてマーケット全体の流れについて意見交換しました。

特に、8/31のマーケットについて盛り上がりなどは、違和感がある、不思議な感じがするという意見が多く聞かれました。

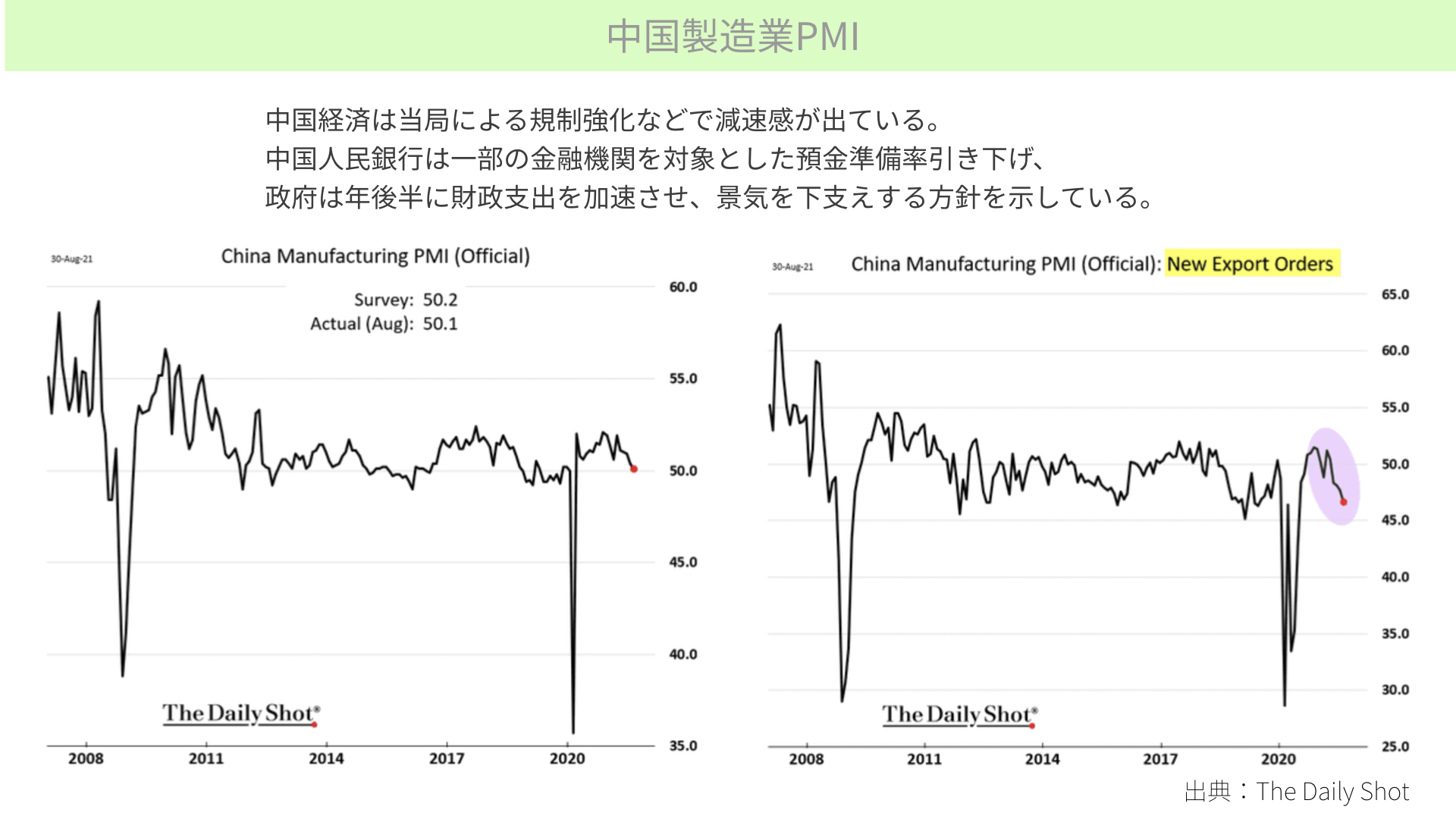

8月31日に発表されたのは、まずは日中に中国PMIが発表され、製造業PMIは50を割らないものの下がっている。好景気、不景気の分かれ目に来ているという情報でした。

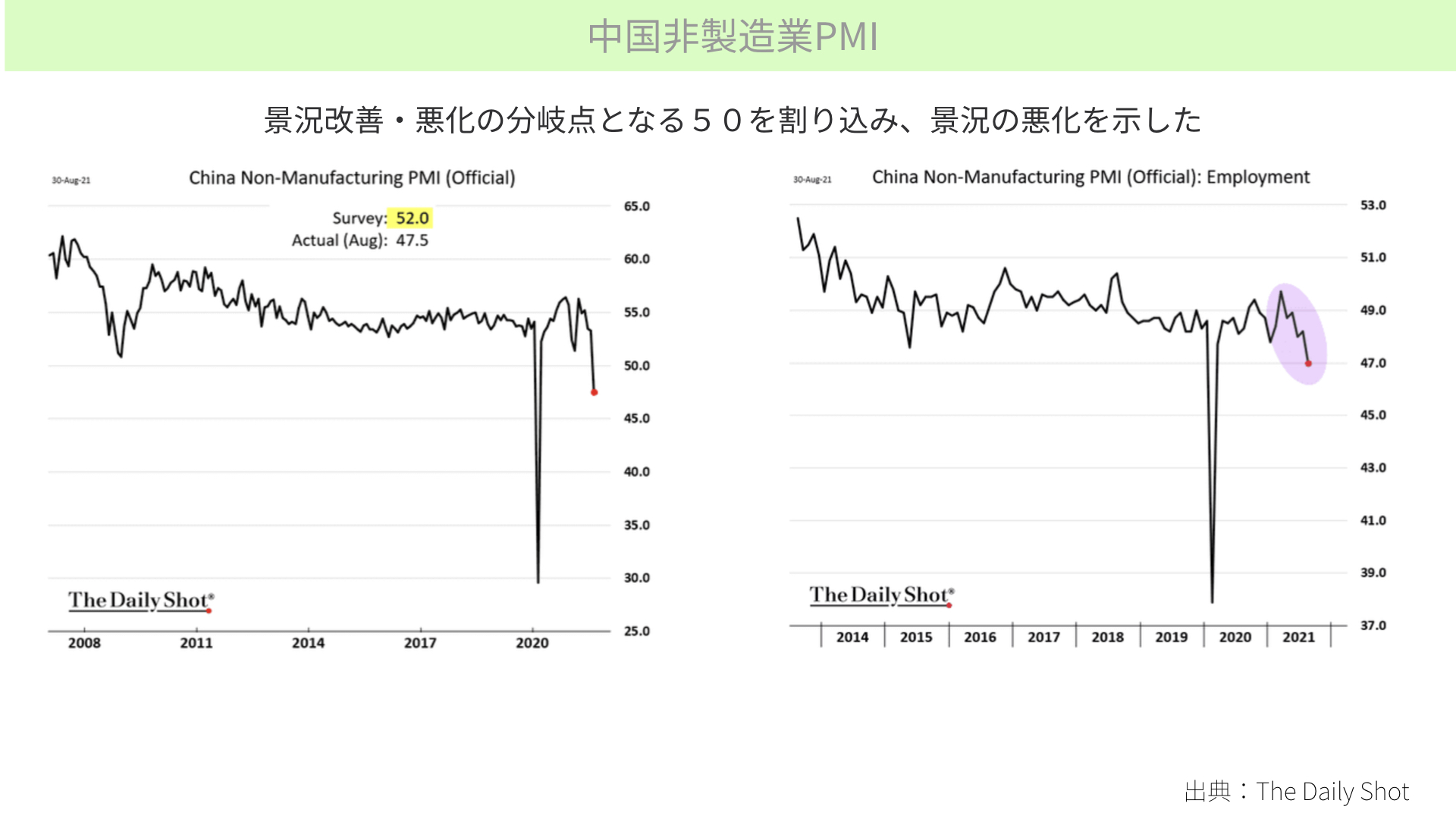

非製造業PMIは50を割り、特に雇用が悪化している明らかになりました。中国が崩れれば、日本株、米株も崩れてくるはずです。しかし、ふたを開けると、アメリカ株式市場は意外としっかりしていました。

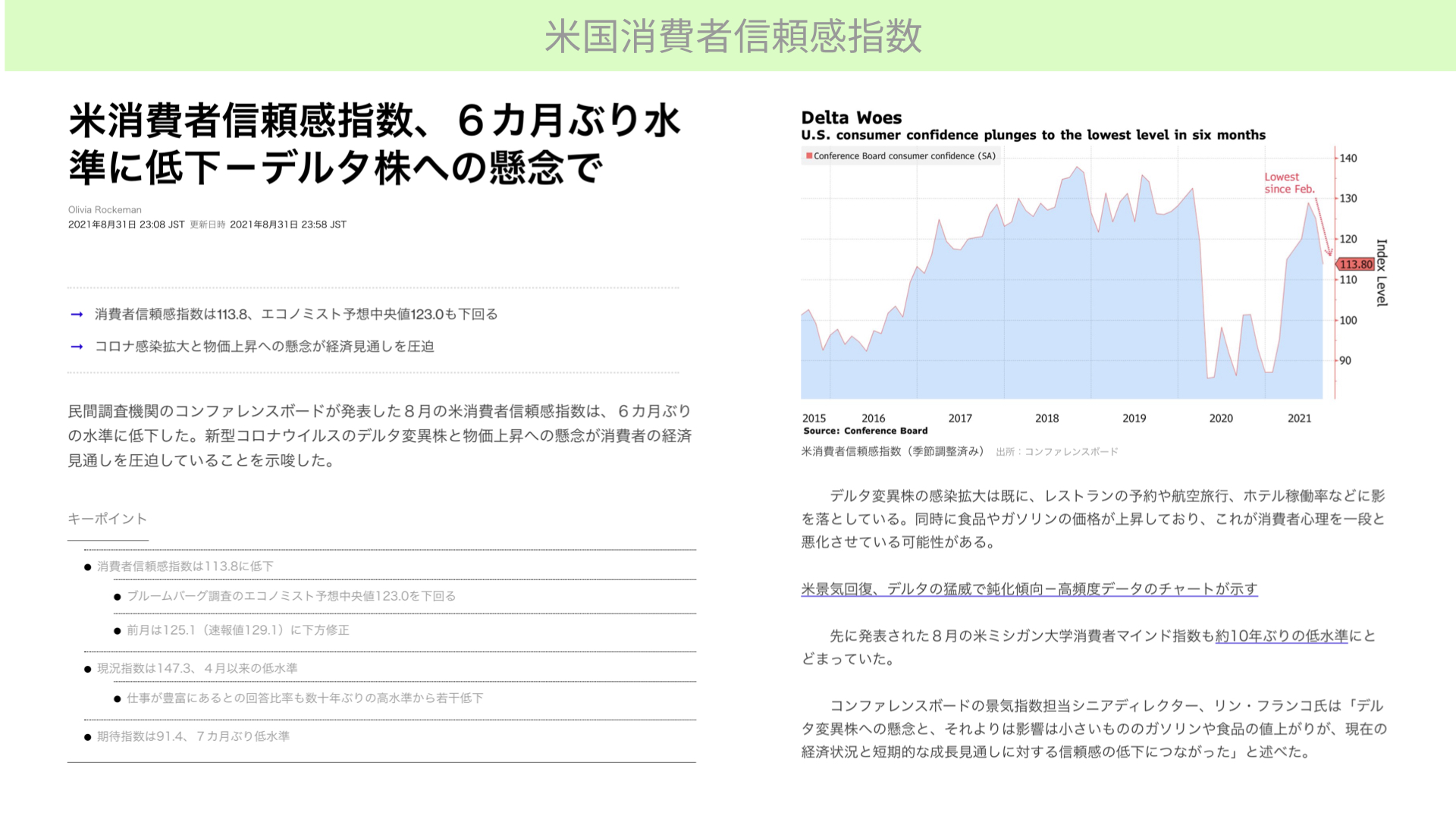

中国PMIが悪かった後、アメリカが夜の時間には、カンファレンスボードと言われる消費者信頼感指数が発表されました。これも予想を下回る内容で、消費者マインドも悪化しています。

世界中で広がるインフレ傾向

このような指標は、景気、好景気で言えば、景気後退を表す指標となっています。にもかかわらず、ケースシラーのような住宅指標は、価格が前年比で19%も上がっていて、強いインフレ兆候を示しています。

アメリカ以外でも、ドイツやスペインで物価上昇が止まりません。世界的に物価上昇が進行していると言えます。

つまり、経済指標が悪く、物価上昇が続くスタグフレーションの状態です。スタグフレーションは、普通株価にとってマイナスです。しかし、ふたを開けると、S&P500などは崩れていません。

なぜ相場は崩れていないのか?

なぜ崩れなかったのでしょうか? マーケットの分析では、テーパリングを後ろ倒しする可能性があるかもしれないからだと説明しています。

しかし、パウエル議長は、年内にテーパリングスタートすることが適切としています。先延ばしと言っても、さすがに12月ぐらいまでです。残り3カ月程度の先延ばしですから、根本解決にはなっていませんが、それでも意外に株価が堅調です。

また、9月はアノマリー的にS&P500が下がりやすいです。にもかかわらず今は堅調なスタートを切っていることから、今後どうなるのかという話で金融専門家との話は盛り上がりました。

本当にインフレが続くか。インフレが続く場合、FRBはテーパリングを先送りすることができるのかということは、今回のモヤモヤ感を解消する分析には欠かせません。今日はこの点を確認していきます。

マーケットが量的緩和、金融緩和の最中で上がっていくのを見つつ、私やファンドマネージャーの頭の中に、どこかモヤモヤとした感じを抱えていることを知っていただきたいと思い、最初に雑感をお伝えいたしました。

減速を示す経済指標

中国製造業PMIについて

こちらは中国PMIです。PMIの予想50.2に対して50.1と、かろうじて50を維持しました。ここから悪くなるというほどではありませんでした。

しかし、中国製造業PMIの輸出はかなり大きく下がっています。中国は輸出大国ですから、輸出が伸びていないということは、少し今後の景況感が気になるところです。

ただ、景気減速感に対して、金融機関は一部緩和的な姿勢を公表しました。年後半には、政府が財政出動で景気を下支えすると言っています。PMIが今後どうなるのかは、状況にも影響を受けますが、現時点においては、アメリカの先行指標のPMIが下落傾向にあることが間違いありません。こちらが、私たちが抱えているモヤモヤ感の背景となります。

中国非製造業PMIについて

52の予測に対して、47.5とかなり大きく落ち込みました。これはコロナによる影響等もあり、下がると予測されていた中での下がりで、そこまでインパクトはありませんでした。

ただ、雇用が悪化しているということで、サービス業の雇用がかなり大きいです。これが減ってくると、今後に影響があるかと思われます。

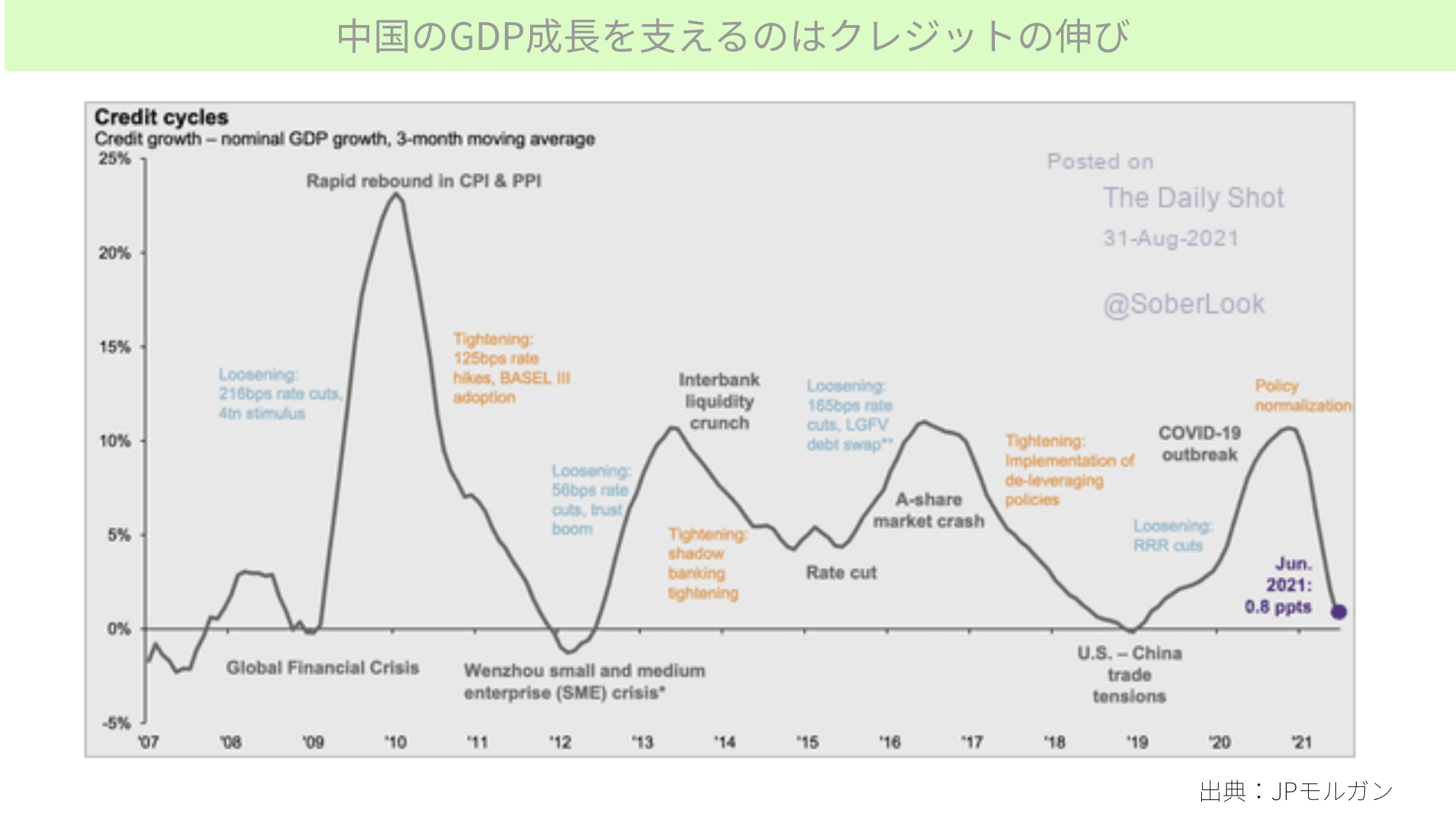

中国のGDPについて

このような中で、中国GDPに減速感があると言われています。

このチャートはJPモルガンから引用したものです。GDPの成長は信用枠の増え方により影響を受けるものです。このチャートは信用の伸びからGDPを引いたものとなります。

上に伸びている部分は、お金の流通量の増加量からGDPを引いたものが伸びていることを示します。今のように0に近づいてきていることは、お金の貸し出し態度が昔より硬くなっていることを示します。ですから、成長が落ち着いてきていることなります。

谷の部分を見ると、18~19年、11~12年と、株価にとってマイナスの影響が、今も中国ではあります。今後、銀行が融資態度を緩めれば、中国は立ち直りますが、伴わなければ、まだまだPMIが下がっていく傾向があると思われます。

米国消費者信頼感指数

次に、米国消費者信頼感指数です。ブルームバーグの記事によると、予想を大きく下回っています。前月125.1で、予想値はもう少し下がる123と言われていましたが、実際は113.8と大きく下落しました。予想値と比べると10近く下がっていますから、消費者は、将来に対しても含め、少し不安感を持っている状態です。消費動向は、少しこれから厳しくなると書かれています。

普通は中国のPMIが悪く、こういった消費者信頼感指数が悪ければ、株価にとってマイナスになります。

米国の雇用状況と物価

FRBマンデート【雇用】

FRBは雇用、物価に対して判断をしながら金融政策、出口戦略やテーパリングも考えていきます。

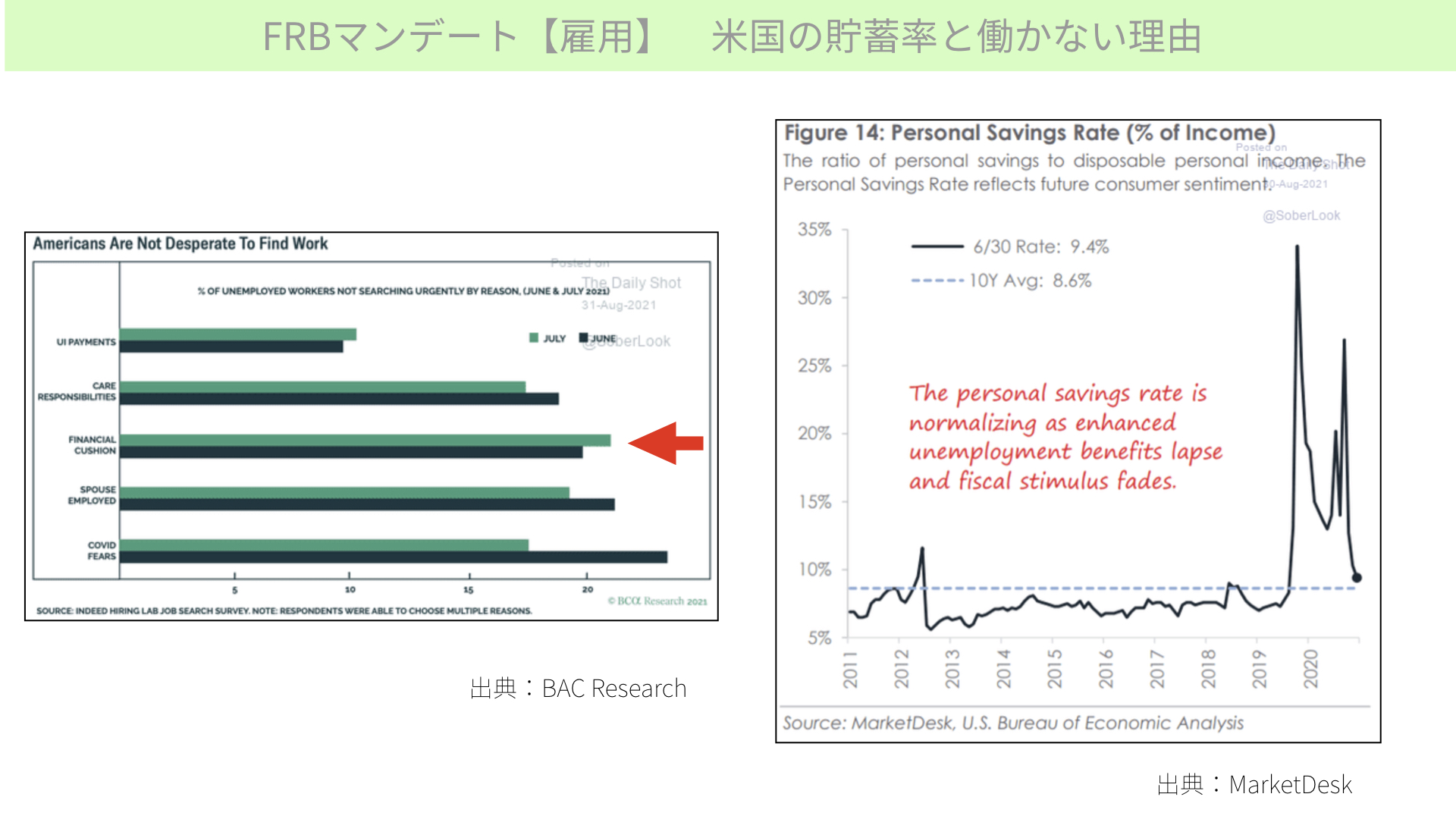

こちらは今月調査した、仕事に戻らない理由のヒアリング結果です。赤矢印で示した、今月、一番緑が伸びているところは、ファイナンシャルなコンディションです。ファイナンシャルコンディションがいい、貯蓄が結構あるため、まだ働かなくていいと言っている人が一番多かったと出ています。

一方で右を見ると、個人の貯蓄率はかなり下がっています。一時期給付金が多く出たことで貯蓄率は上がっていましたが、平均水準まで戻ってきています。

貯蓄を理由に雇用に戻らないとしているのは、今の貯蓄率が下がってきた状況では、長くは続かないだろうと言えます。

いずれ仕事に復帰しようとする人が多くなるため、FRBが気にしている雇用はドンドン進んでいくでしょう。500万人近くの失業は、なるべく早いペースで埋まってくると、FRBが出口戦略に向かって早めに動く可能性が出てきます。

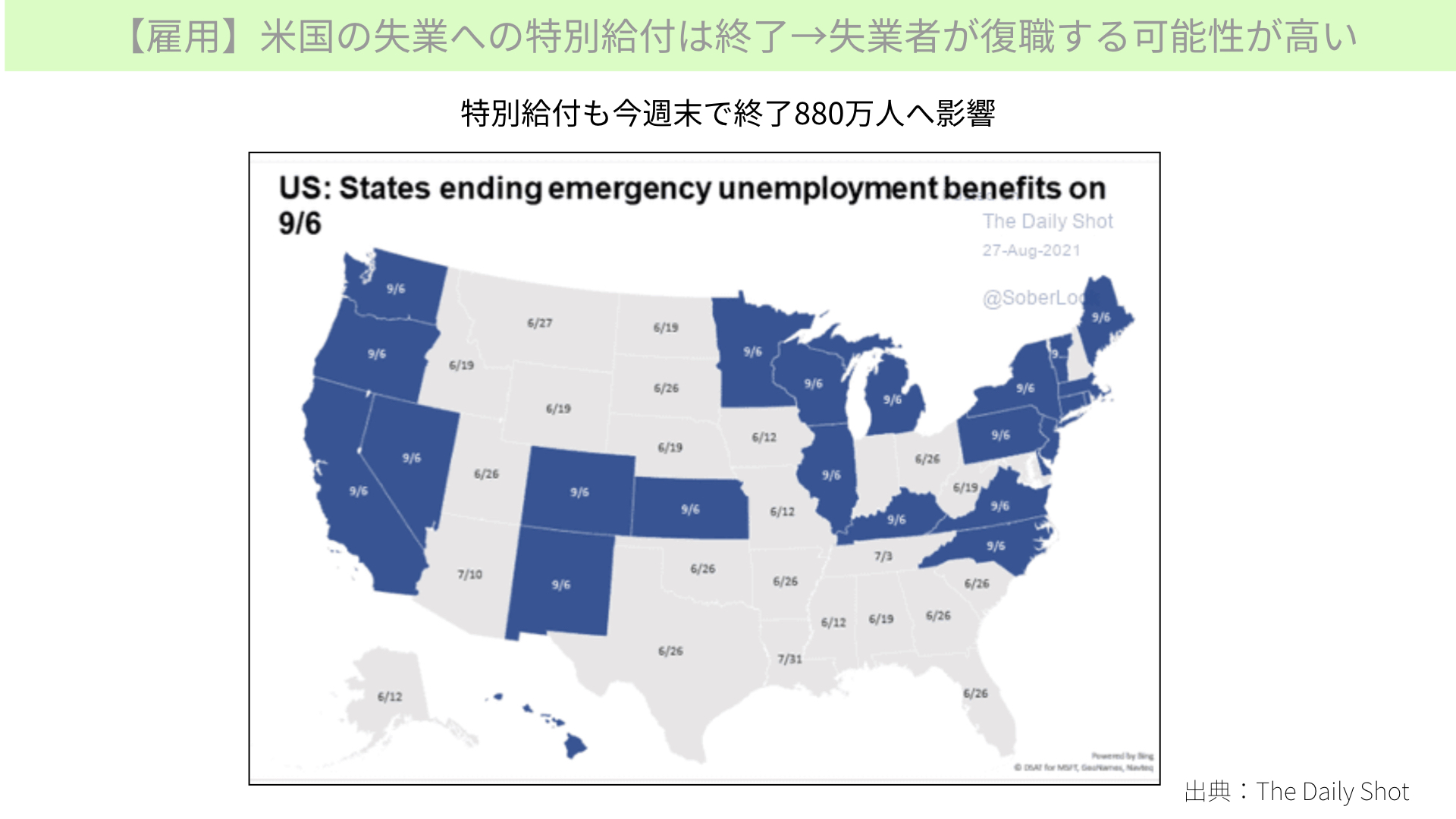

今後の失業者の動向について

こちらは、9月6日をもって失業者に対する特別給付が終わる州を、青で示したものです。かなりの州で、これから失業給付がなくなってきます。888万人に影響するということなので、特別給付がないならファイナンシャルコンディションが化し、仕事に戻ろうとする人が増えるだろうと示したものとなります。こちらも、雇用が増えていく背景になると思われます。

米国の住宅市況

次に、物価についてです。物価が上がりすぎると、FRBが出口戦略を先送りした場合、インフレで痛い目を見ることになります。

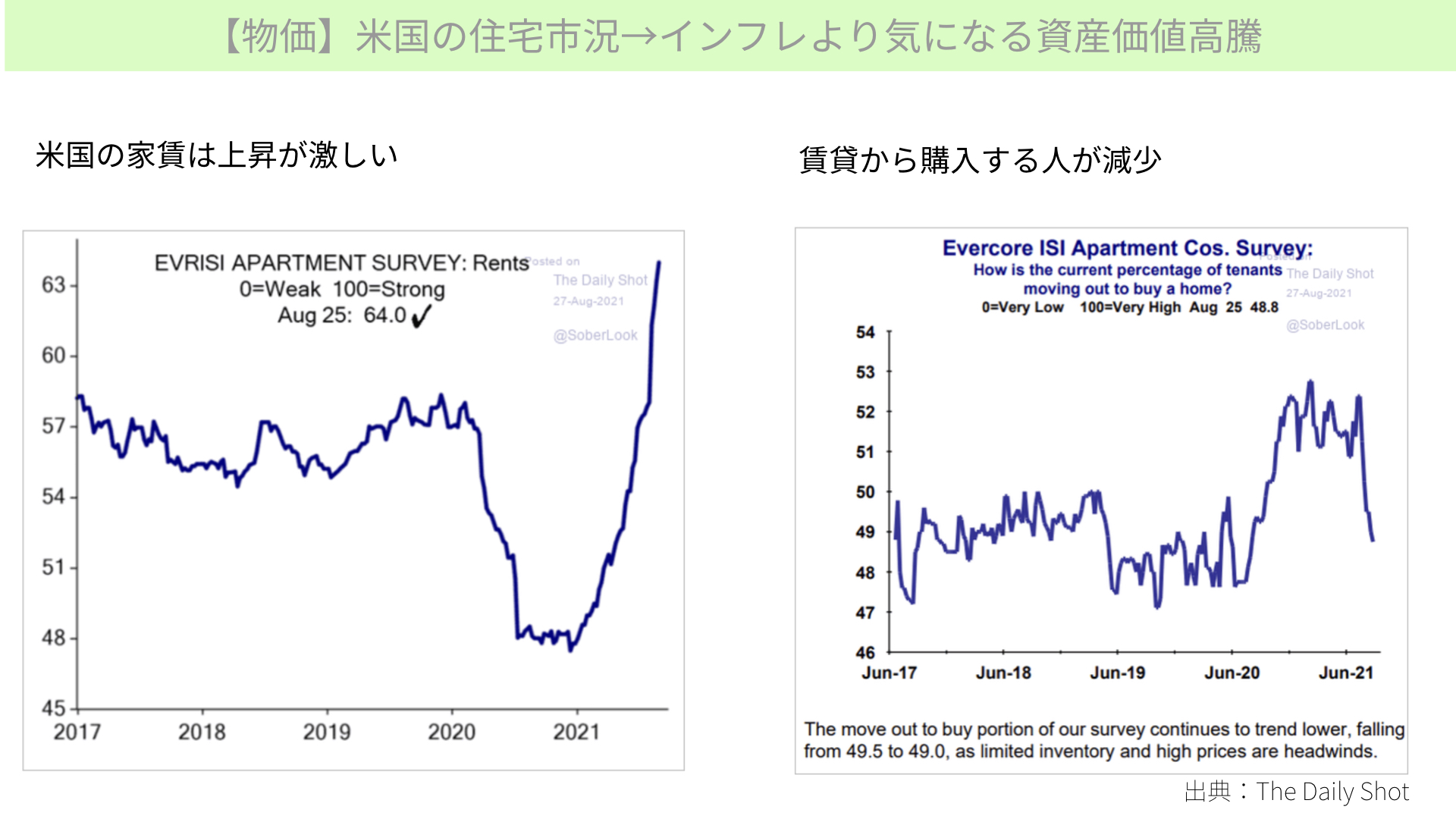

今の状況は、米国の賃貸における家賃が高くなっています。高いか安いかの平均を50で表すと64と、ここ5年間でも極端に高い状況です。

右を見ると、賃貸から家を購入して引っ越す人の割合が急激に減っていることが分かります。つまり、家賃が上がっても、購入に対する意欲が今はないということです。

普通は賃貸料金が上がると、新しい家を購入して住もうとするのが、アメリカの伝統的な文化です。

住宅購入が進まない背景は?

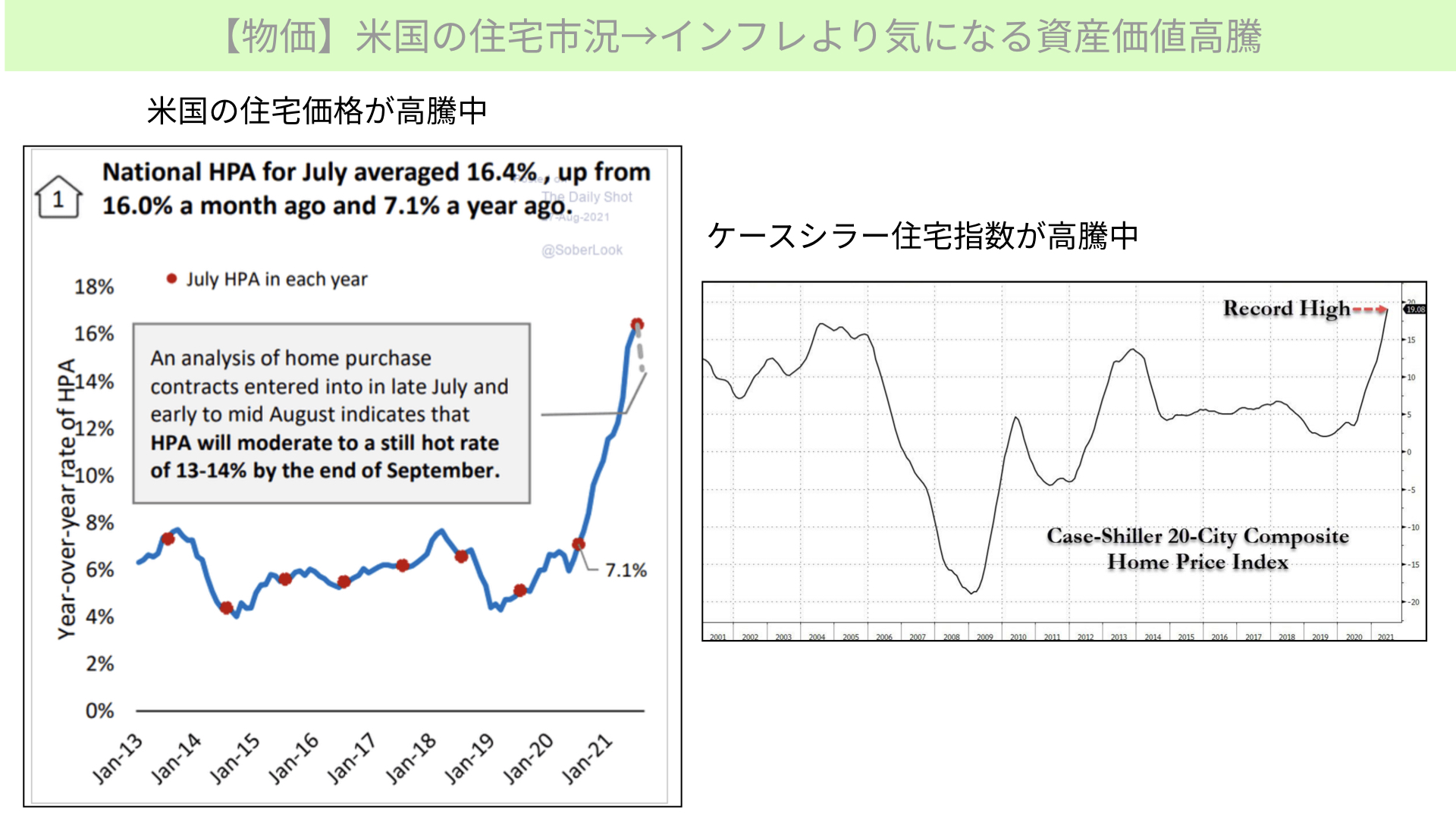

それでも購入が進まない背景には住宅価格の高騰があります。

右は8月31日発表されたケースシラー住宅指数で、20の州を集めて前年比でどのくらい上がったかを示したものです。今回は19.5上がっています。去年と比べて約20%価格が上がっていることになります。

この状況では、賃貸が上がったから新しい家に購入して引っ越したいものの、購入する家が高すぎて、今のところにいるしかないのです。低金利政策が続いた結果、米国住宅指標は上がっています。これは、住む人からすると悪化している状況が続いていることになります。

そんな中で失業給付もなくなってくることを考えると、本当にこのまま放置していいのかは大きな疑問となります。

結果として何が起こっているのか?

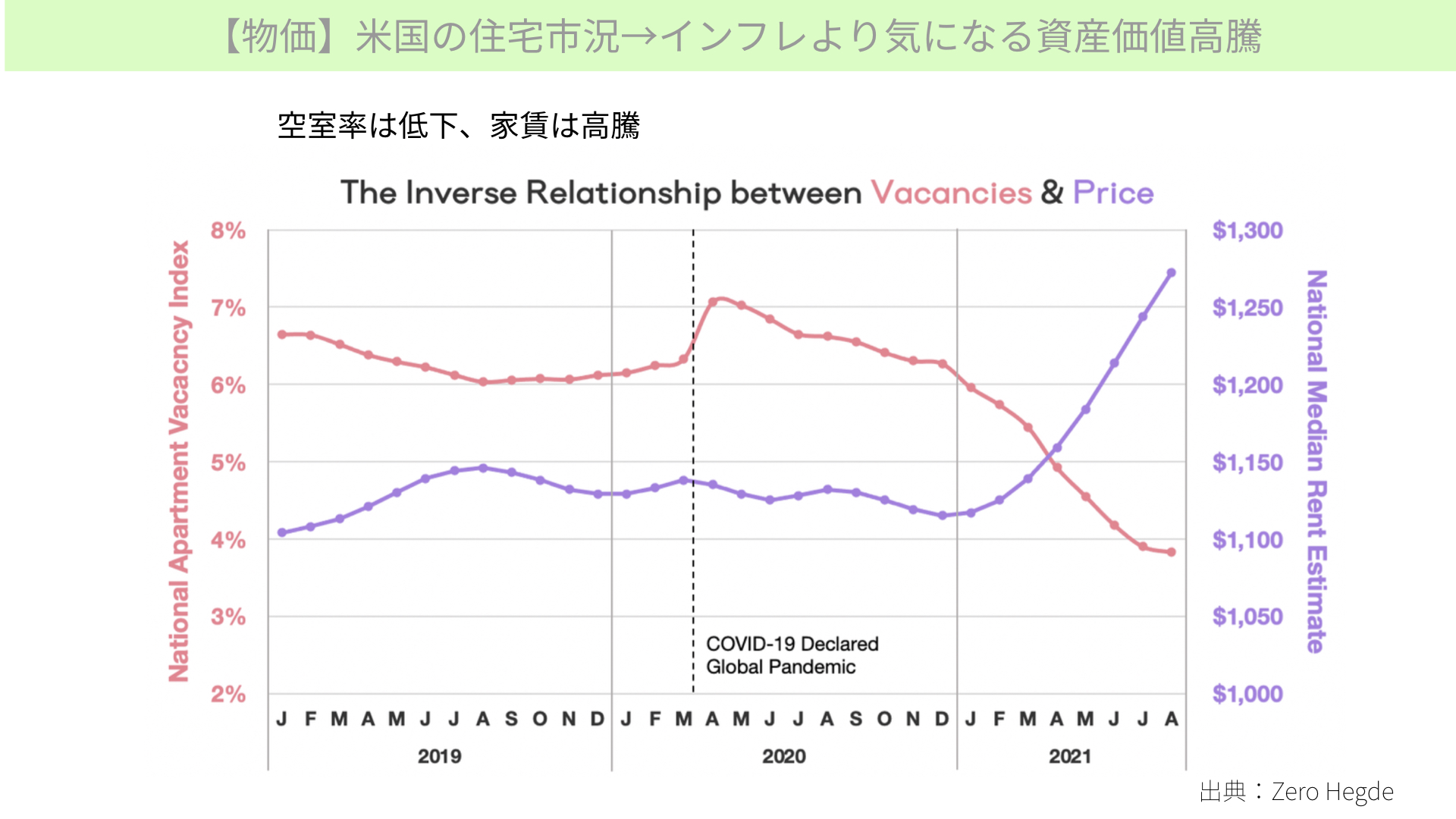

結果として何が起こっているのでしょうか? ピンク線で示した賃貸の空室率は、4%近くまで下落しています。新しい家を買う余裕がないため、空室率が非常に下がっています。

紫で示した家賃は高騰しているため、なかなか引っ越すことができないことも改めて確認できます。

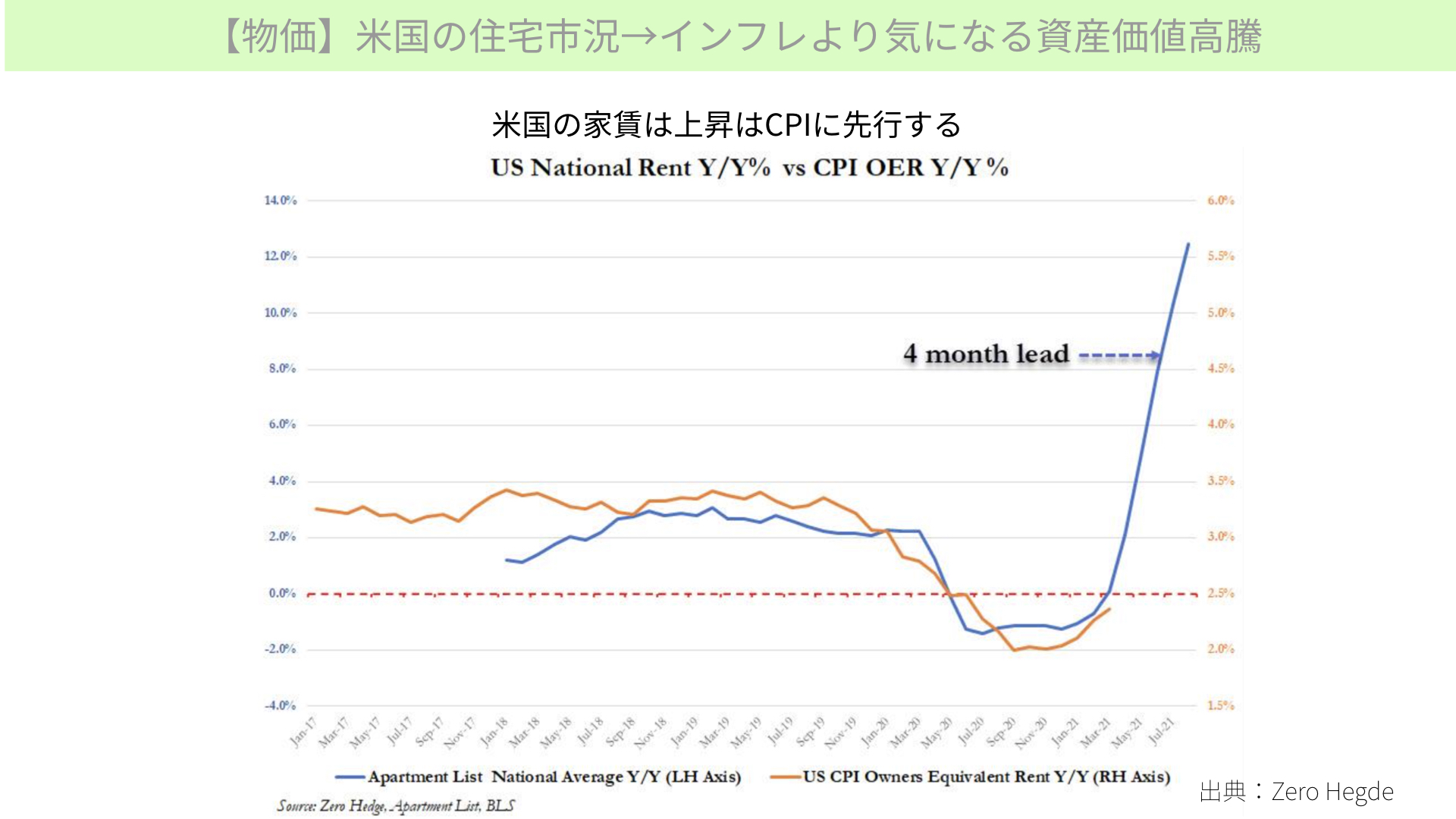

アメリカの家賃は米国CPIに約4カ月先行します。家賃上昇率を青、オレンジがCPIの物価を表します。アメリカの物価は家賃の上昇に遅れて上昇することを考えると、今の賃料の上昇は、物価を上げていく要素があると分かります。

本日のまとめ

最初にお伝えした内容の中身を改めて確認します。

景気指標はあまりいいものがそろっていません。消費者の対応も良くないし、中国経済も少し鈍化しています。経済指標はいい状態ではありません。

にもかかわらず、インフレは進行するスタグフレーションです。株価は普通ドーンと下がりますが、テーパリング先送りを期待し、マーケットが支えられていると説明されています。

とはいえ、家賃上昇を見て、物価安定と雇用安定をデュアルマンデートにしているFRBが、雇用は回復見通しが高まるも、物価がコントロールできない状況にもかかわらず、金利やテーパリングの先送りを本当に続けられるのでしょうか? 住宅価格に関しては、非常に疑問が残る内容です。

マーケットの期待する先送りは、実現できなかったときの反動が大きいのではないかと思われます。それでも金融緩和があるから買ってもいいという話に持っていく展開は、すごくリスキーだとマーケットに対して感じます。

考えすぎだと思われる方も多いかもしれませんが、そういった状況で、マーケット関係者が違和感を持っています。マーケットとして上がっているという、それだけで安心感を持つのは怖いという話を、私も9月1日の朝に、マーケット関係者といたしました。ですから、皆さんに共有したいと思い、今回は雑感からお伝えいたしました。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル