私たちは、頻繁に「富裕層などのような運用をしているのですか?」「自分たちにはどのような運用が良いですか?」「金額が富裕層ほど多額でなくても良い運用はできるのでしょうか?」という質問を頂きます。正直にお答えすると、富裕層が行っている資産運用は、真似することができます。また、例えば1000万円とか500万円の投資資金にもそのまま応用できると言えます。また、プライベートバンクから提案などがなくても、富裕層が行うような投資を自分で行うことは可能です。

[ 目次 ]

超富裕層が行っている資産運用のイメージとは

本当の富裕層が行っている運用をお伝えする前に、まずは、皆さんの「富裕層の運用」というイメージについて確認してみたいと思います。よくイメージとしてよくお聞きするのは、富裕層に限定された取引、「仕組債券」や「オプション取引」、または、「高度なレバレッジ取引」や「私募ファンド」などで、常に高収益を実現していそう、というものです。

私は、これについては事実でもあり間違いでもあると思います。その理由は、金融取引には必ず、リターンにはリスクが伴うという「トレードオフ」という原則があります。つまり、多くの皆さんがイメージしている高収益(高リターン)な取引には、必ず高リスクが伴っています。

では、超富裕層がそのような高リスクの取引を本当にメインに行っているかと言えば、ほぼ「NO」と言えます。その意味で、多くの皆さんがイメージされていることは残念ながら間違いだと言えるかもしれません。ちなみに、ほぼ「NO」とお伝えしたのは、伝統的な富裕層ではなく、若くして短期間で資産を気付いた人は、リスク許容度が極端に高く、資産運用でもとても大きなリスクを取る人もいるので「ほぼ」とさせていただきました。

リスクをコントロールできる資産こそがメイン資産

さて、話を戻します。例えば、100億円を保有する富裕層がいたとします。その富裕層が60億円とか70億円の資産の大部分を、仕組債券や私募ファンドと言われているようなリスクの高い金融商品へ「単一」で投資を行うでしょうか。リターンが年率で20〜30%狙える期待値が高い投資であるとすればリスクはそれだけ高く、もし70億円投資をして30%マイナスの21億円もの損失が生じたらと想像すれば誰でも投資を回避します。これは、私も数多くの富裕層を担当してきて実体験として間違いない事実です。

このようなことから高収益期待の投資は、メインの資産ではなく、あくまでのサブのサテライト資産(私たちはこのようなサブの資産をサテライト資産といいます)、運用資産額の約20%〜30%程度以内におさめて取引を行うことが多いと言えます。

では、コア資産(私たちはメインとなる資産をコア資産と呼びます)は、どのような運用をしているかというと、自ずとリスクの低い商品で運用を行うことになります。ただ、リスクの低い運用を目指すコア資産とはいえ、ある程度のリスクを取らないとリターンを得られないということも事実です。これは、前述でお伝えした通り「トレードオフ」の原則から、ローリスクでハイリターンはとても都合のいい話であり得ません。つまり、富裕層の資産運用でもある程度のリスクは取っていく必要があるのす。まずこの点は、皆さんの運用にも同じことが言えると思います。

リスクはコントロールできる

とはいえ、コア資産では大きな損失を出したくないものです。そのため、「リターンはコントロールできないが、リスクはコントロールできる」という手法をコア資産の運用に適用しています。このリスクコントロールこそが、「異なった値動きをする銘柄を束ねてコア資産の価値のブレをコントロールする」という「分散投資」と呼ばれるものです。また、分散投資の話では欠かせない、ポートフォリオという「複数の異なる値動きをする資産を組み合わせる」という手法を使いリスクをコントロールしながら資産運用を進めています。これこそが、皆さんに活用していただきたい手法になります。

なんだ、ポートフォリオ運用はすでに広く知れ渡っていると思いの方も多いかと思います。ここでは、その効果を改めてご理解いただき、メインの資産運用にお役立て頂きたいと思います。特徴を一言で言えば、「性格の異なった複数の銘柄へ投資することにより、より安定した収益を上げるための投資の方法」と言えます。プロの投資家や機関投資家、もちろん富裕層のコア資産運用も、このポートフォリオ運用を基本としています。

個別の銘柄は、マーケット環境の悪化や企業業績の変動により、株価の大幅な変動を避けられないことが多くあります。しかし、性格の異なった複数の銘柄を組み合わせは、一銘柄の株価が急落しても他の銘柄がそれを補うことができることで下落に強いという特徴があります。様々な業種や銘柄への分散投資により、株式市場全体の成長を幅広くとらえることがポートフォリオ運用のメリットになります。

避けることができるリスクとできないリスク

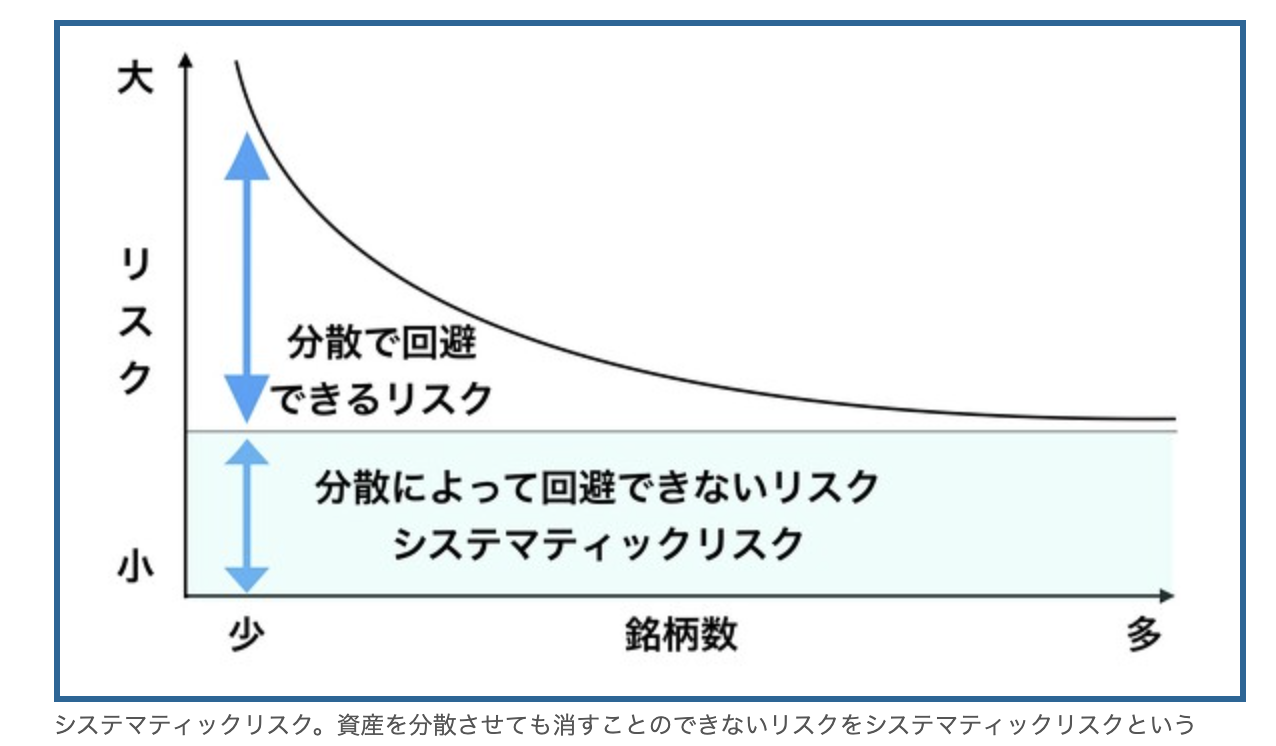

とはいえ投資の世界では、「避けることができるリスクと避けることができないリスク」があります。例えば、個別銘柄の株価は二つの要因で値動きをしています。一つ目は、銘柄固有の要因によるものです。これは分散投資によって相殺することができるリスクです。

しかし、二つ目のリスクは避けることができないリスクです。それは、市場全体のリスクで、株式市場に投資をしている以上避けることのできないリスク(システミックリスク)です。株式相場自体が大きく下げている中では、全部の株が下がることがあるので分散をしても効果がない場合もあります。

このように、単一の資産クラス(例えば、株とか債券のみ)への投資では、どうしても市場リスク(システマティックリスク)を回避できません。そこで、富裕層のコアアセット運用に活用されているのは、株や債券、コモディティなど多様な資産に分散を行う国際分散投資です。このように守りを固めなければならないメイン資産の運用では、市場全体の下落により避けられない市場リスクを、その他の資産でカバーするということが重要視されています。

それでもなかなか正しく理解をされていない現状

ただ実際のところ、この運用の効果を多くの人に正しく理解されているかと言えば、そうとは言えないのが現状です。資産規模が大きく、ポートフォリオ運用が不可欠な状況にある人は、必要にかられて国際分散投資を行いその実績を体験して効果を充分に理解されていると思います。

しかし、「興味を引きつけやすい、できるだけ魅力的に見える商品」、私たちは「飛び道具」と揶揄したりしますが、そのような商品ばかりが皆さんの目に止まるような仕組みになっており、分散投資と縁がない状態になっている方がとても多いと思います。また、分散投資について本質を正しく理解し説明をできる担当者も少ないという問題もあります。そのため、分散投資については認知しているけれど、実際に資産運用に活用されているケースはまだまだ少ないと言えます。

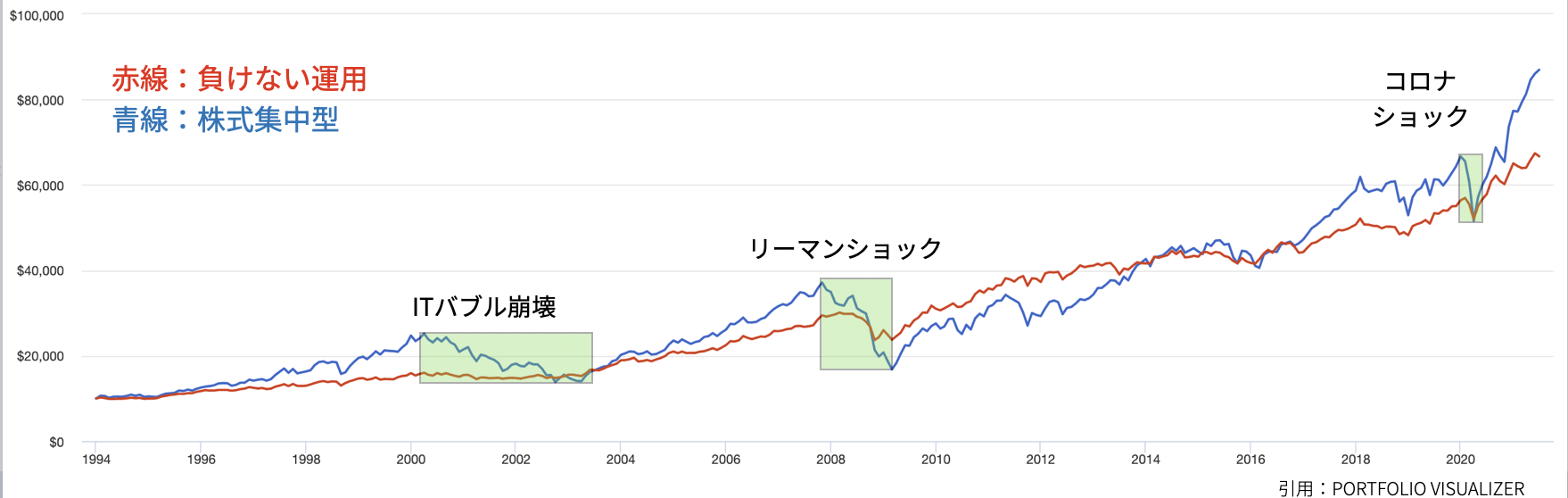

そこでご参考までに以下のチャートを添付しました。このチャートは、1994年からの「負けない投資」と命名した分散投資(株・債券・コモディティの5つのアセットに分散)と株式集中投資(米国株100%)の比較です。運用開始から27年経ち、結果的には株式集中型の方が良いパフォーマンスを上げています。

しかし、注目してただきたいのは、各大幅下落局面では、株式集中投資はそれまでの上昇分を吐き出すような大きな下落を出してしまう点です。一方で分散投資は、安定的に年率7.8%での運用、さたに変動率は株式集中型の約半分までコントロールされたコアアセットの運用としては十分な役割を果たしています。

このような、大きな変動を伴いながらショックのたびに追いつかれるリスクの高い運用よりも、安定的な成長を実現するポートフォリオ運用は、多くのみなさまに活用いただける運用だとお伝えしています。

パフォーマンスが良くないという誤解

「退屈な運用」「大きく儲けることができない運用」と誤解されがちなポートフォリオ運用ですが、このようにコアアセットには欠かせない強みがあることをご理解いただけたかと思います。尚、このようにコアアセットに利用されているモデルポートフォリオを専門家たちは数十種類から使い分けていますが、みなさんもご自身のリスクリターンに合わせて探すことができれば、より良い結果に結び付けていくことができます。是非、長期で安定した資産形成術をこれを機会に検討してはいかがでしょうか。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- ファミリーオフィスの資産管理

- ファミリーオフィスの資産運用

2025.02.01

変動リスクを取るべき時代のポートフォリオ戦略

2025年に入り、金貨価格が史上最高値を更新し、米国株式指数も過去最高水準に迫っています。...

- ファミリーオフィスの資産運用

2024.09.01

【第3回】富裕層であれば絶対に知っておくべき投資信託の見極め方 〜知識&分析編〜

富裕層の投資戦略において、適切なポートフォリオを構築するためには欠かせないのが投資信託...

- ファミリーオフィスの資産運用

- 投資信託・ETF