みなさんの興味の中心は、9月3日に発表された雇用統計だと思います。予想の72.5万人の予想に対して、実際は23万5000人と、かなりのサプライズとして捉えられました。

そもそもですが、8月雇用統計には季節要因もあり、ぶれやすい月ですし、元々、雇用統計はぶれやすいものです。このように予想から大きく外れることもマーケット関係者は織り込み済みです。しかも、9月1日のADP雇用統計の数字も良くなかったことから、こういったことも展開として十分に予想されていました。

とはいえ、やはり雇用統計は期待外れでした。

そこで、本日のテーマは、9月3日雇用統計の期待外れ以外にも、現在、米国マーケットで確認できる期待外れ、先週1週間の中でも、今後にかなりのインパクトを与える期待外れの客観的な情報を皆さんにお伝えします。

[ 目次 ]

8月雇用統計について

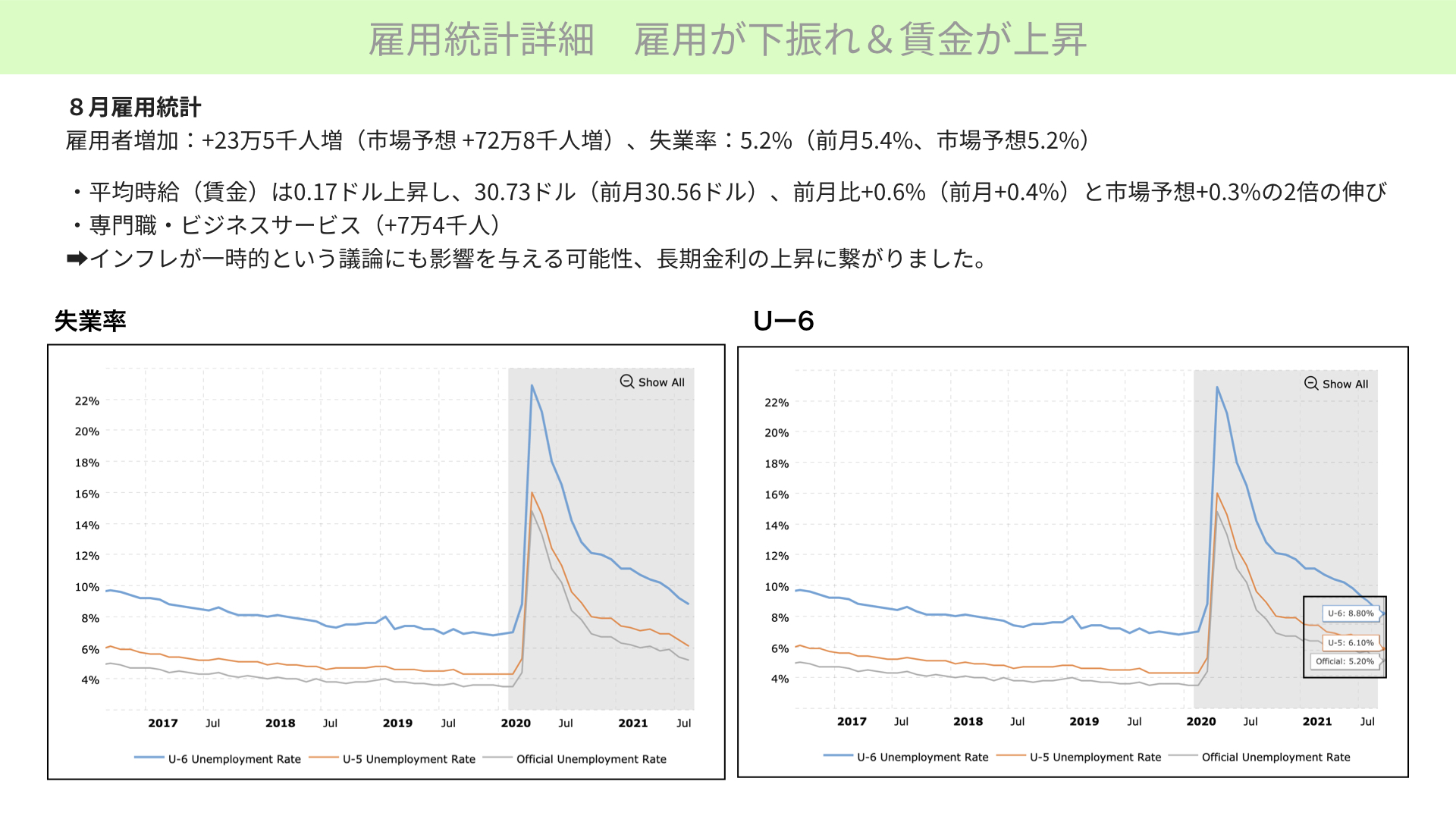

8月の雇用統計は23万5000人増と、市場予想の72万8000人を大きく下回りました。一方で、失業率は市場予想5.2%に対して5.2%と予想通り、先月5.4%から失業率が低下しているいい流れとなっています。

一番のポイントは、失業率がしっかりと下がってきている中で、平均時給率が0.17ドル上昇 30.73ドルだったことです。これは、前月比0.6%のプラスで、市場予想の0.3%に対して2倍近くの伸びとなります。

失業率低下と平均時給の上昇は、経済学の教科書に必ず載っていて、物価が上昇するきっかけとしてとても有名な事象です。失業率低下と賃金上昇は、FRBの今後の政策に影響を与えそうだ、雇用者が増えていないことを理由にテーパリングを先送りしても、物価の上昇がある以上、年内にはテーパリングを開始してくることは間違いないと、マーケット関係者は捉えたのではないでしょうか。

今回、23万人しか雇用増えていない中においても、専門職、ビジネスサービスという技能の高い方の採用は7万4000人と増え、かなりの割合を占めています。一方で、一般のサービス業に関する職業があまり増えていないのは、もちろんコロナの影響もあります。専門職、ビジネスサービスのような時給の高い人たちの雇用が進んでいる一方、彼らは転職の補填、採用にかかるコストが高く、インフレに対する影響が懸念されます。

後ほど説明しますが、今回の結果を受け、インフレが一時的なものではないかもしれないとして、長期金利の上昇につながりました。

ただし、失業率を見ると順調に下がってきていますし、本意ではない失業の割合、U-6も順調に減ってきています。失業自体はうまく改善できていると言えます。

雇用統計後の動き

雇用統計後の動きに注目が必要だとは、以前の記事でもお伝えしました。

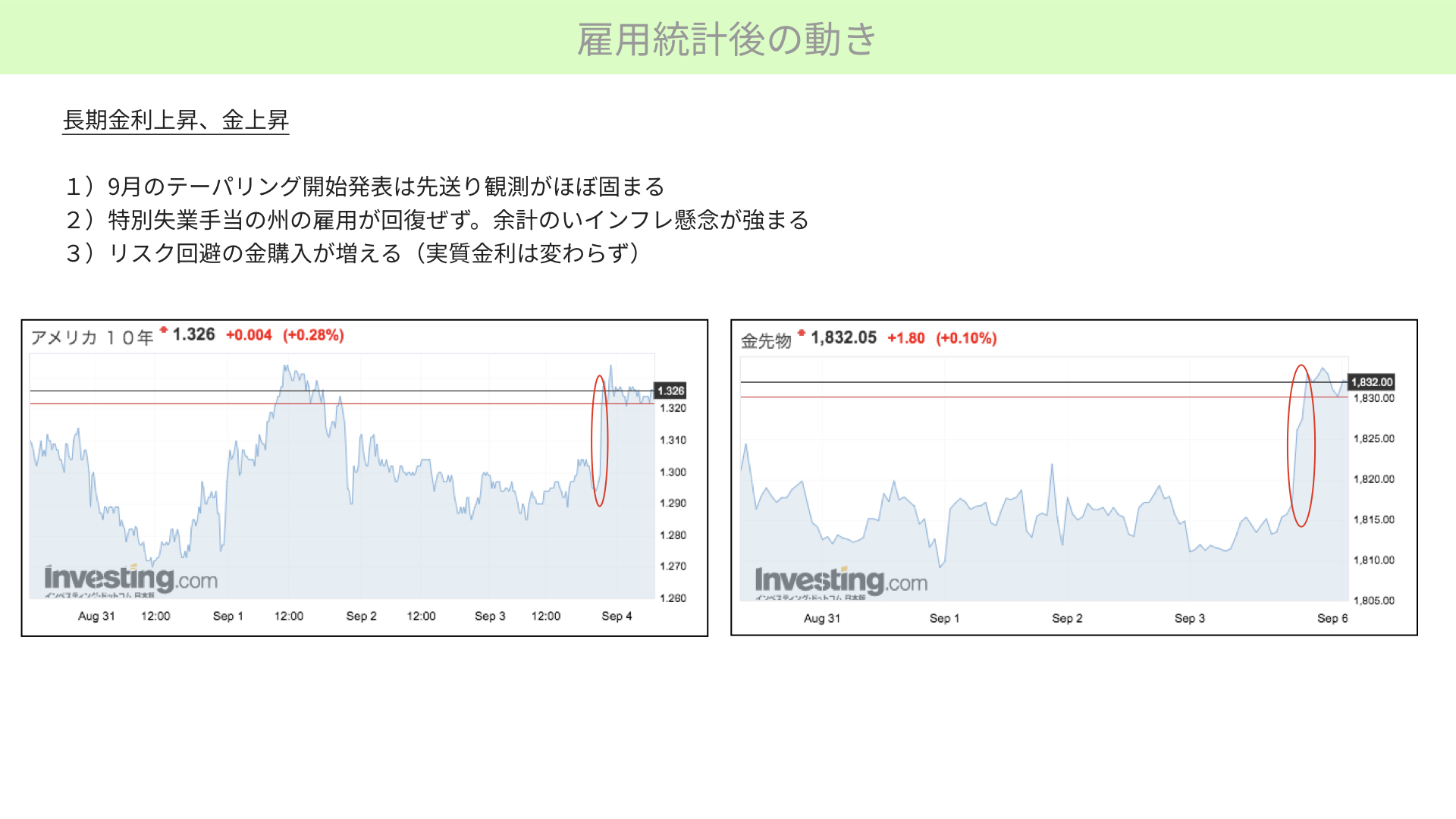

まずは米国10年金利を確認します。雇用統計で期待外れの発表があった後、金利が上昇しています。金利上昇の背景は、専門職のような時給の高い人たちの賃金上昇が、これからも全体の賃金上昇を招いていくだろうということで、今後も賃金上昇が続き、同時に失業率は下がってくるでしょう。そこで、物価上昇が続くのではないかと先読みした金利上昇で、1.326%まで上昇しています。

また、特別失業手当を9月6日以前に停止した州の雇用は、あまり回復していないことがわかりました。失業手当があったから雇用が戻らなかったという前提が、崩れ始めているということから、やはり今後人件費が上昇するのではないかと連想もされました。。

リスク回避としての金の購入について

一方で、リスク回避として金の購入が増えています。これは米国10年金利が上がり、インフレ率があまり上がっていない状況であれば、通常、金は下がります。今回は金が上がっていますので、景気後退も含め、雇用があまり伸びていないことから、先行き不安で金の購入が増えてきたことになります。

ここまでのまとめ

雇用統計の結果を見ますと、雇用者数が少なかったこともさることながら、マーケットとしては今後インフレが続くのではないかという警戒感が台頭、また、景気後退をイメージしたリスク回避の金の買いが出ています。今回の雇用統計の中身自体はそんなに悪いものではないものの、マーケットとしては、警戒感が高まったと分析するのが正しいのではないかと思われます。

マーケットの懸念

懸念(1) 景況感減速

次に、雇用統計以外に、先週1週間で出てきた懸念事項、期待外れの内容を一つずつ確認していきます。

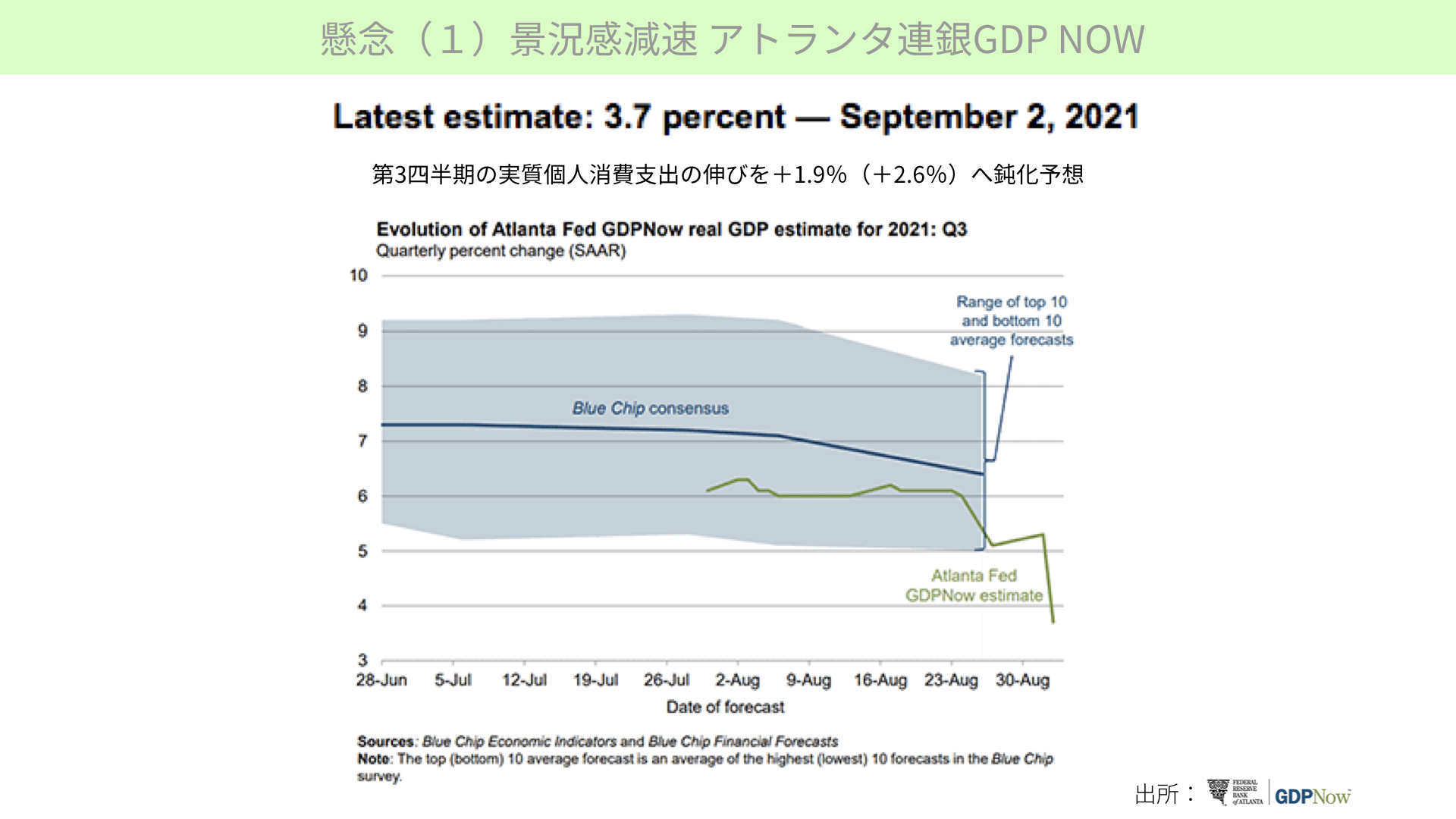

こちらは、アトランタ連銀GDP NOWです。GDPは普通3カ月に一度の発表がありますが、雇用統計、FOMCなどの重要なイベントの際、新たに調査をして、今の状況はどうかを発表するものが、アトランタ連銀GDP NOWです。

今回、激しい予想で、アトランタ連銀は第3クオーターで、GDP換算3.7%しか伸びないと下方修正しています。他大手金融機関のコンセンサスは、年換算で5~8.2%の範囲で収まるというものですから、それを大きく下回るネガティブな見通しとなります。

その背景は、第3四半期で実質個人消費支出の伸びが2.6%の予想から、1.9%にさらに鈍化することです。今後GDPの鈍化が、マーケットとしては懸念材料として台頭してきたことにあります。

個人消費に関してセンチメントがあまり良くない状況が続いていますので、ますます個人消費が落ちてくる可能性があることに、注意が必要です。

懸念(2) アフターコロナ銘柄に行動変容

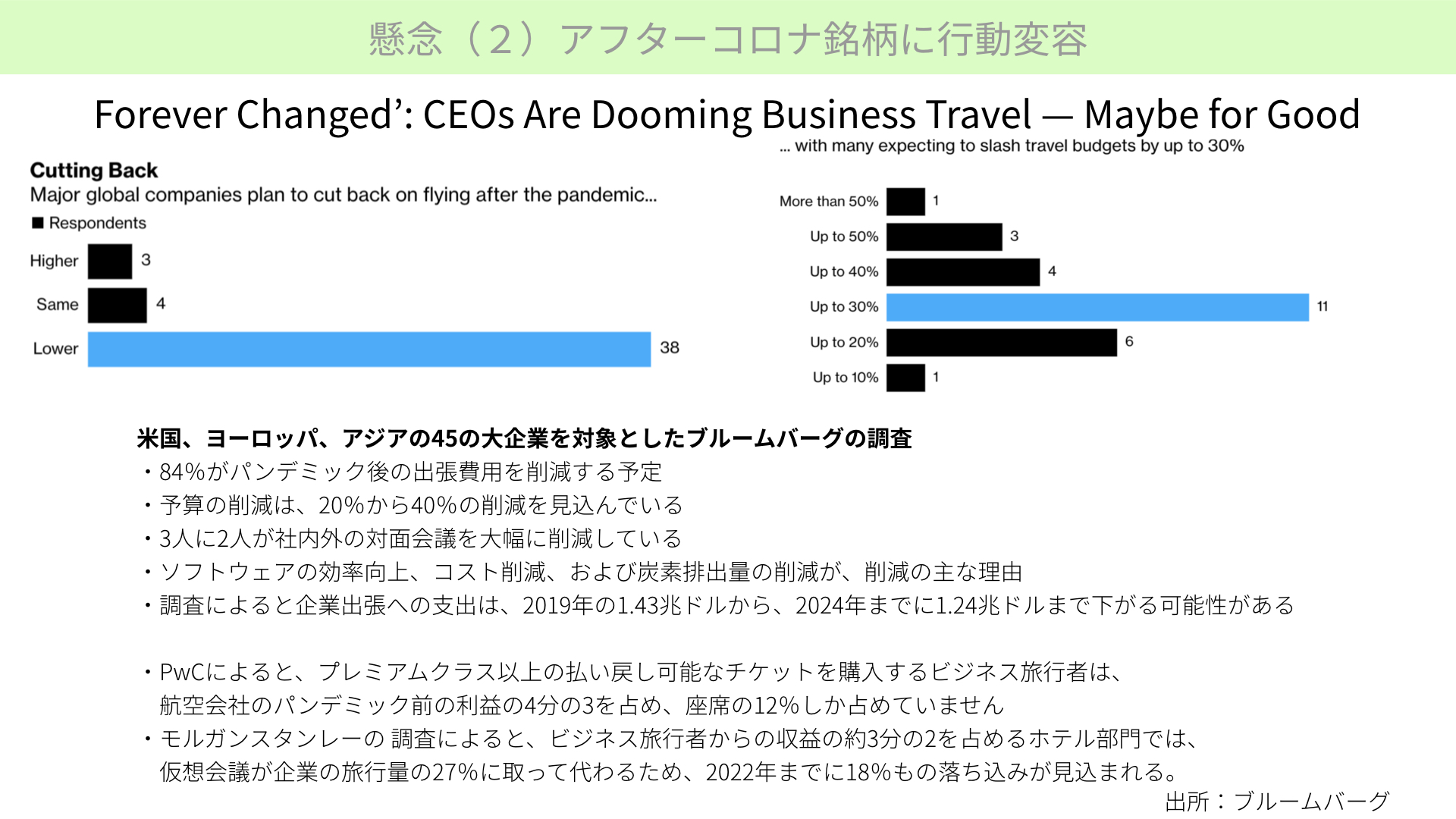

次に、ブルームバーグの記事です。アメリカ、ヨーロッパ、アジア45社の大企業に今後の出張をどうするかを調査すると、84%の企業がコロナの後、出張を減らす予定にしています。予算削減20~40%で、3人に2人が社内外の会議を大幅に削減しています。

2019年には出張費が1.43兆ドルだったものが、2024年には1.24兆ドルまで下落すると予測されています。

アフターコロナの有力銘柄の航空各社も、大きな影響とされています。コロナ前に利益の4分の3を占めていたのは、ビジネスクラス以上、プレミアムクラスのシートです。こちらの座席はエコノミーを入れた全体のうち12%ですが、利益の75%を上げていました。出張が極端に減ることで、航空各社の利益率が今後どうなるかは、かなり懸念されます。

もう一つ、ホテル会社もビジネス旅行者からの収益が3分の2を占めている状態でした。 Zoom等を通じた仮想会議が増えることで、業績見通しでかなりの落ち込みが見込めることになっています。

この話自体は新しいものではありませんが、改めて調査内容を見ると、出張から行くようになってくるだろうという思惑がある一方、アフターコロナ銘柄として有力視されている 旅行関連、ホテル業は、ビジネスによって多く支えられています。ビジネスの鈍化が見込まれるため、今の航空各社の株価がすごく上がってきている状況が、本当に実力を伴ったものなのかは、今後、企業業績やバリエーションによって修正される可能性があります。これは当然ながら、S&P500や株価指標にも大きな影響があることに、注意が必要です。

懸念(3) 立ち退き問題でさらなる賃料上昇

次に、アメリカで75万世帯が立ち退きを要求されているとの記事です。コロナが蔓延し、働けなくなったので、家賃が払えなくなった人に対して、立ち退きを要求するのは良くない と、政府が立ち退き要求をしてはいけないと7月末まで引っ張ってきていました。

しかし、大家側から見ると政府としてやりすぎだと、最高裁に訴えかけていました。最高裁の結果発表があり、政府や保険機構が立ち退きを止めることは違法と、今後立ち退きを進めていくことが、最高裁の判断として下されました。結果、75万世帯が今後立ち退くことになります。

立ち退くことで、新しく入ってくる人の家賃を、大家さんは上げ、今後かなり家賃が上がってくるのではないかと言われています。また、立ち退きをすることで人の移動が起こり、人流が増えるため、さらにコロナ感染者が増えるのではないかというマイナス面も指摘されています。

立ち退き問題は不動産価格に大きな影響を与えます。先週から、予想を超えて混乱招く状況になっていると、認識してもらえればと思います。

懸念(4) 新たな増税案で自社株買いへの影響

こちらは9月4日に出たもので、今週かなり話題になってくるのではないかと思う内容です。

米国上院の民主党が、自社株買いを課税対象にすると言っています。米国自社株買いは株価を大きく支え、株価の上昇要因と言われています。今回、アメリカのファミリープランといわれる3.5兆ドルの支出に対する増税案として、企業活動に対する増税を行うとのことで、企業業績に直結してきます。さらにEPSが鈍化する要因になりますので、かなり今週以降注目されるかと思います。

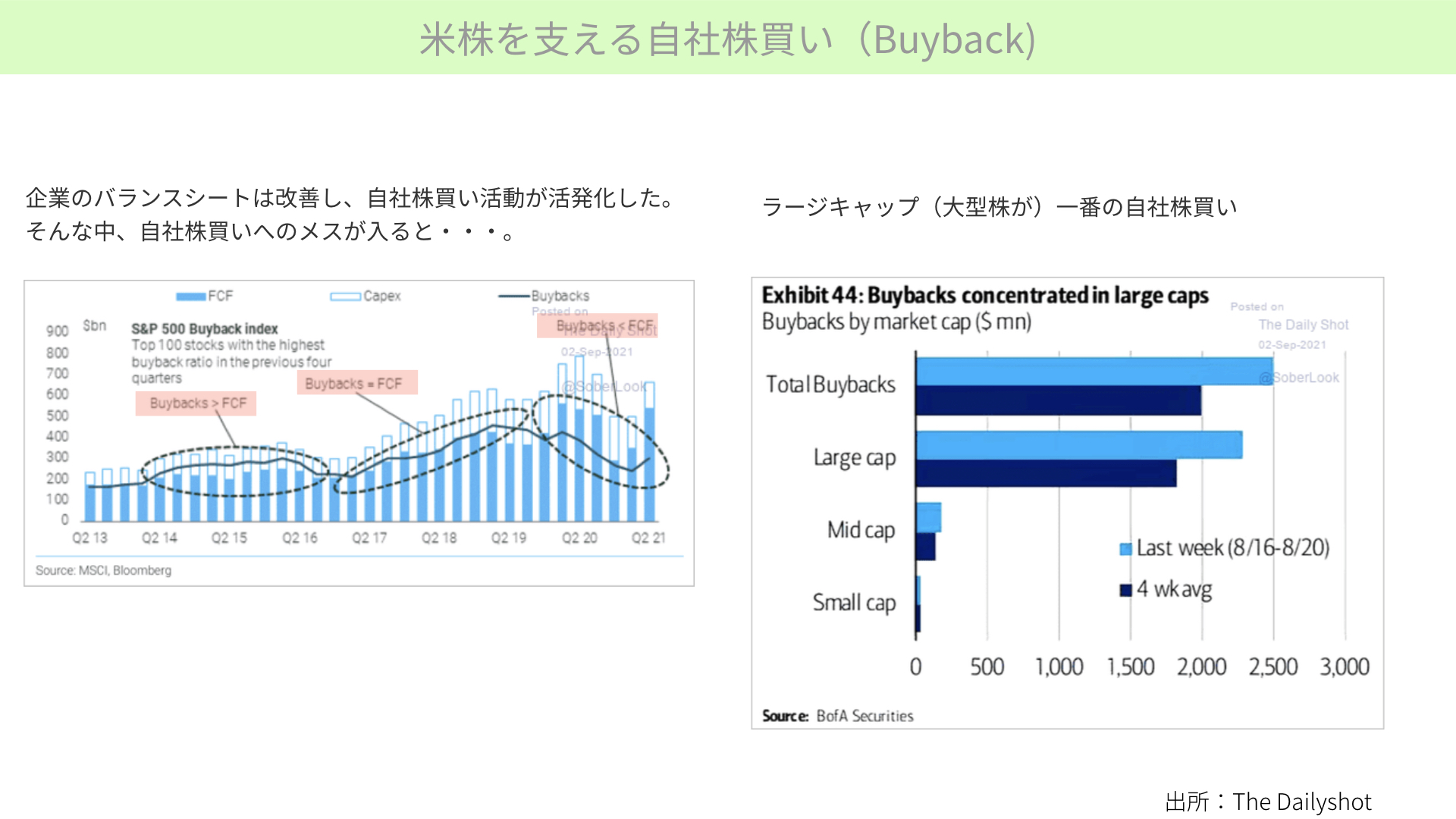

米株を支える自社株買い

最後に、米国株価の現状です。最近、企業の中におけるフリーキャッシュフローが増えてきています。それを自社株買いが下回る状況でした。つまり、潤沢なフリーキャッシュフローが増える中で、余力を持って自社株買いをやってきたため、とても株価が上がりやすい状況にあることが、右側の丸部分で示されています。

2015年までさかのぼると、フリーキャッシュフローより、自社株買いの方が多く、少し無理した状況が最初にありました。その後、フリーキャッシュフローと自社株買いがイコールの関係となり、最近はフリーキャッシュフローの方が自社株買いを上回っている、すごくいい循環になってきました。

改めて自社株買いに対する課税が起こると、行われるのかどうか、CEOの報酬に対しても課税をすると、かなり株価の上昇についてはマイナスの影響となるでしょう。

どういった企業で自社株買いが多いのかを確認すると、大企業が多くの自社株買いを行っています。S&P500やナスダックで、自社株買いを少なくすることで、株価の上昇要因がはげ鈍化することが、今後の懸念材料として出てくる可能性があるでしょう。

今日のまとめ

先週末に発表された雇用統計により、数字的な下落はあったものの、雇用自体が進んでいるため、安心感はありました。一方で、一番懸念されるのは賃金上昇です。賃金上昇イコールインフレということで、10年金利が上がりました。そして、それに伴って金の買い、リスク回避が進みました。

しかし、懸念材料は雇用統計ではなく、それ以外にもありました。例えば、アトランタ連銀が占めているGDPがマイナスになる、もしくは、行動変容によって出張が減る、アフターコロナの中心と見られていた旅行関連企業の業績がどうなるのかという懸念。

立ち退き問題によって、今後家賃が上がり、さらにインフレ懸念が強まるのではないかということ。

そして、アメリカの民主党上院議員が、自社株買いやCEOの報酬に対して課税を強める動きがあります。

課税対象となる自社株買いは、大手企業を中心に進められているため、相場のけん引役だった大企業の業績に対する問題が出てくる可能性もあります。

終わりに

今週以降、いくつかの材料が話題になってくる可能性があります。9月6日、米国マーケットは休みですが、9月7日以降どういう動きをするかが大切になります。日本株が上昇している局面ですから、米国株も安心しているのかと思えば、実は日本株は個別の要因で上がっている状況です。米国、世界の株価がどうなっているかを、客観的情報で、冷静に判断していきたいと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル