9月6日はアメリカがレイバー・デーで3連休でした。明けた9月7日の夜、NYダウ、S&P50がマイナス、ナスダックはプラス。その背景は、3連休の間にゴールドマン・サックスの出したレポートや、それに絡むワシントンポストの記事が、マーケットの先行きに対して今後の不透明感を出したことがあります。

レポートの中身には、今後の経済見通しについてのコメントも入っていますので、それを確認しながら、今後のマーケットの参考にしていきたいと思います。

[ 目次 ]

下方修正が続く経済見通し

ゴールドマン・サックスが経済見通しを下方修正

NYダウはマイナス0.76%、A&P500がマイナス0.34%、一方のナスダックはプラス0.07%と、ダウが一番大きく下がっています。

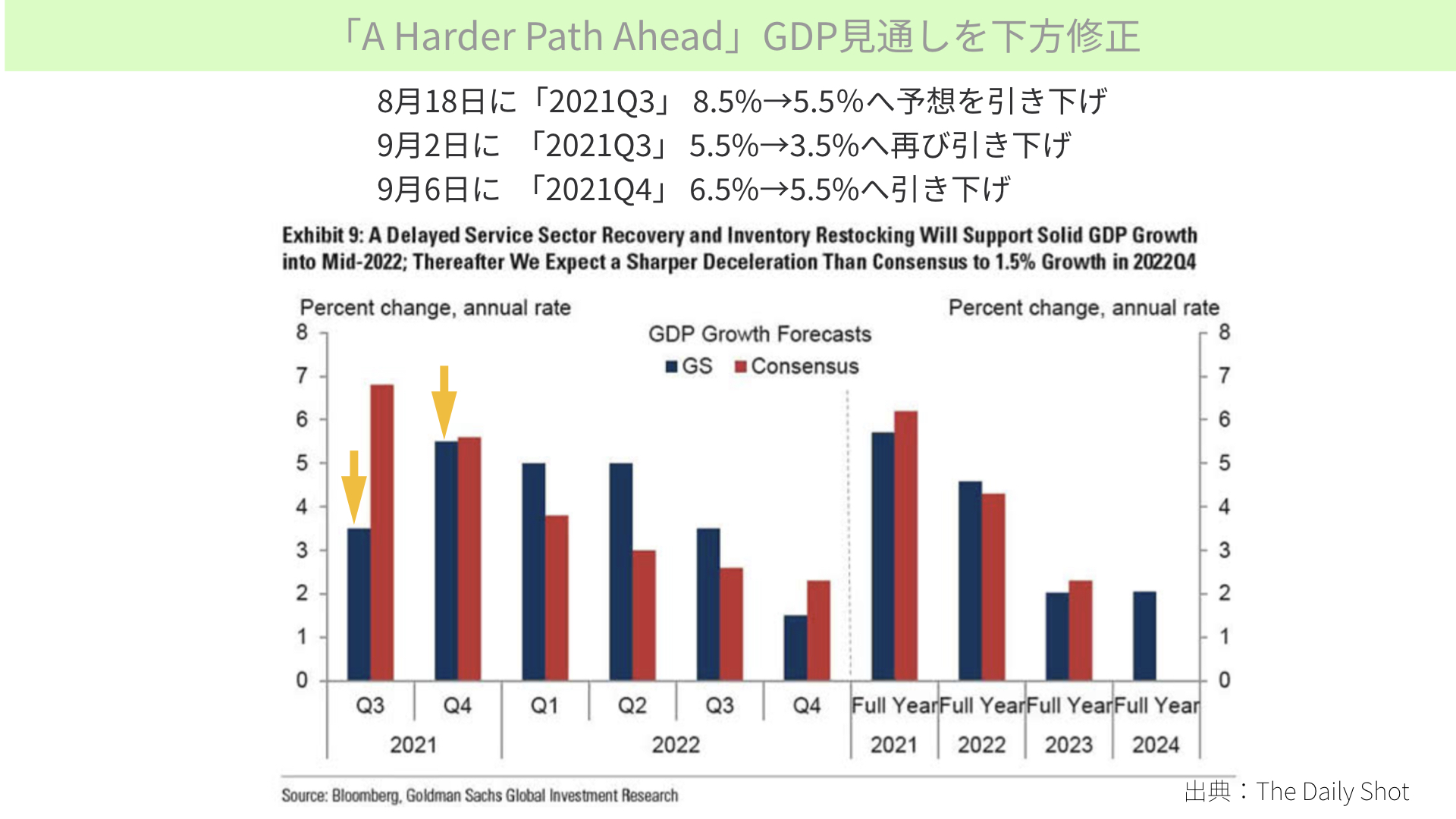

背景には、ゴールドマン・サックスが『A Harder Path Ahead(今後より困難な道がある)』という題名で、レポートを出したことがあります。GDP見通しを下方修正しました。

赤の棒グラフはコンセンサスでマーケットの中間値予想、青の棒グラフはゴールドマン・サックスの予想です。黄色矢印を確認すると、2021年第3クオーターの成長率は3.5%まで下がり、第4クオーターも予想を下回るとしています。

この発表は9月6日でしたが、その前に3回も予想を引き下げています。8月18日の1回目は、7-9月期のGDPを8.5%から5.5%へ大きく下げました。9月2日には7-9月期を5.5%から3.5%と、1カ月間で8.5%から3.5%まで大きく引き下げたのです。

さらに、レイバー・デーで休みの9月6日には、第4クオーター、10-12月期を6.5%から5.5%と、年後半のGDP成長が、予想よりも下回ってくるだろうと改めて示しています。

22年以降は引き続き高い予想になっていますが、こちらもいずれは下がってくると予想されるほど、ゴールドマン・サックスが思い切った引き下げを行いました。

可処分所得の減少が引き下げの背景

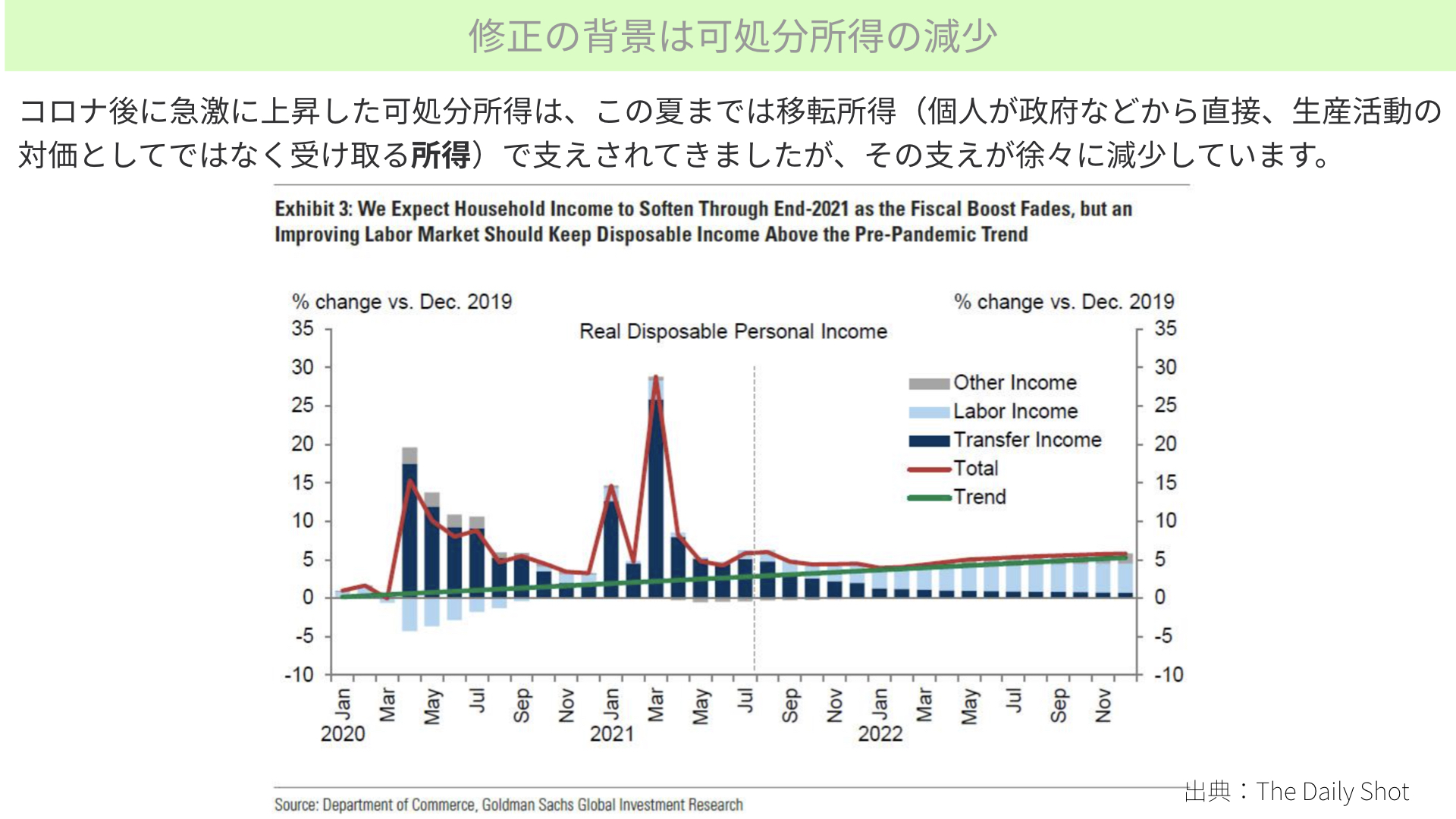

下げてきた背景は、可処分所得がアメリカの中で減ってきていることにあります。コロナ後急激に上昇した可処分所得は、夏までは移転所得という、政府から個人に対する生産活動の対価ではなく、給付しているもので支えてきました。 しかし、夏場以降それが少なくなり、来年以降効果が薄れてくることが、グラフで表されています。

濃い青線で示されたTransfer Income、政府支出によって個人が潤うことが、去年3月以降はずっと支えになっています。それが徐々に減り、可処分所得が平均9%上がっていたものが吸収されてきた状態となり、今後引っ張ってくるのは薄水色のLabor Income、働いて得た所得となります。つまり、今後消費が落ちてくるのではないかと、ゴールドマン・サックスは懸念しているのです。

もう一つの下方修正の背景は消費行動の変容

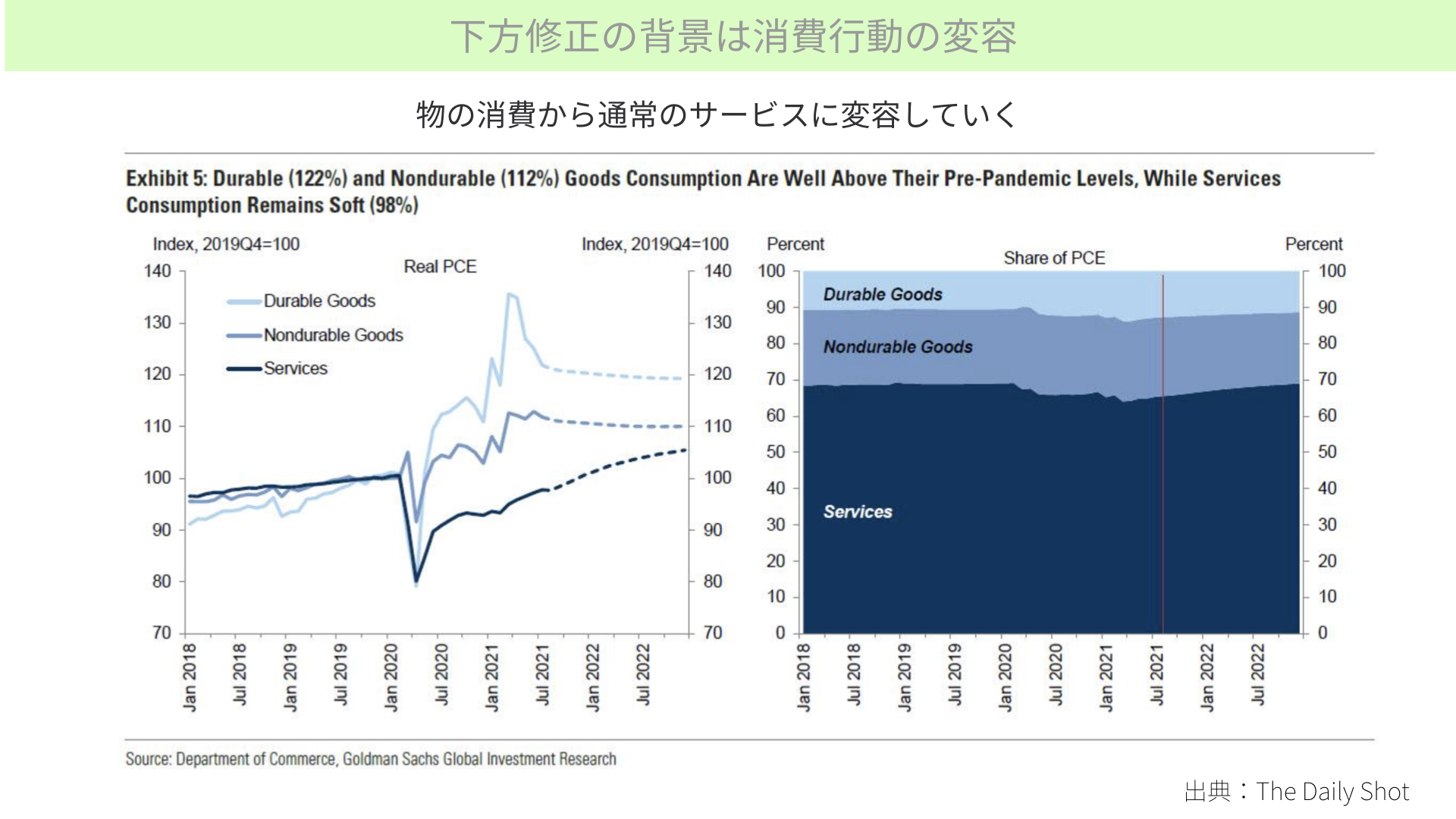

今後の消費は、ものの消費から通常のサービスへ移っていくとのことです。

左チャート、水色線が耐久財、2番目に濃い青線は非耐久財、一番濃い青がサービスを表します。今までは、ものを買う水色線と中間の青線が、夏場までグイグイと個人消費を引っ張ってきました。ものを購入する行為が、これからはいったん落ち着き、上昇が止まってきます。

一方、通常のサービスは増えてきます。これはコロナ感染者減少に伴い、徐々にサービスが増えてくることを表します。

とはいえ、ものの消費が落ちてくることで、消費全体が落ちてくることを表していたことが背景となり、GDPが落ちてくることを表しています。

前回記事でお伝えした、ミシガン大学の消費者信頼感指数、消費者信頼感指数が予想を大きく下回り、消費者が将来に対する疑心暗鬼を持つようになり、GDPの7割を占める消費が、今後落ちてくると、ゴールドマン・サックスが改めてレポートを出したことになります。

大事なポイントは、ゴールドマン・サックスはS&P500の年末予想を4700ポイントと、21の金融機関の中で一番高い予想値を出していたことです。そういった会社がGDPの下方修正を出すというのは、S&P500のターゲットプライスも下げてくるのではないかと、連想できます。

今、頼りにしているマーケット見通しとして、株高、急先鋒のゴールドマン・サックスのレポートを受け、いろいろな修正が入ってくるのではないか、また、他の金融機関もGDP見通しや株価レポートを下方修正するのではないかと、週末に回ってきたことで、レイバー・デーが明けた後、軟調になっています。

レイバー・デーは、日本の4月に当たります。新学期年度となりますので、改めていろいろなものを仕切りなおすこともあり、夏休みから戻った投資家が完全復活を火曜日から果たしています。彼らがS&P500やダウなどに対して、どういうふうに捉えていくかということで、若干下落しているのではないかと思います。

個人消費の落ち込みの影響は

ワシントンポストの記事が示した衝撃の事実

改めて確認する方法として、ワシントンポストの記事を確認します。

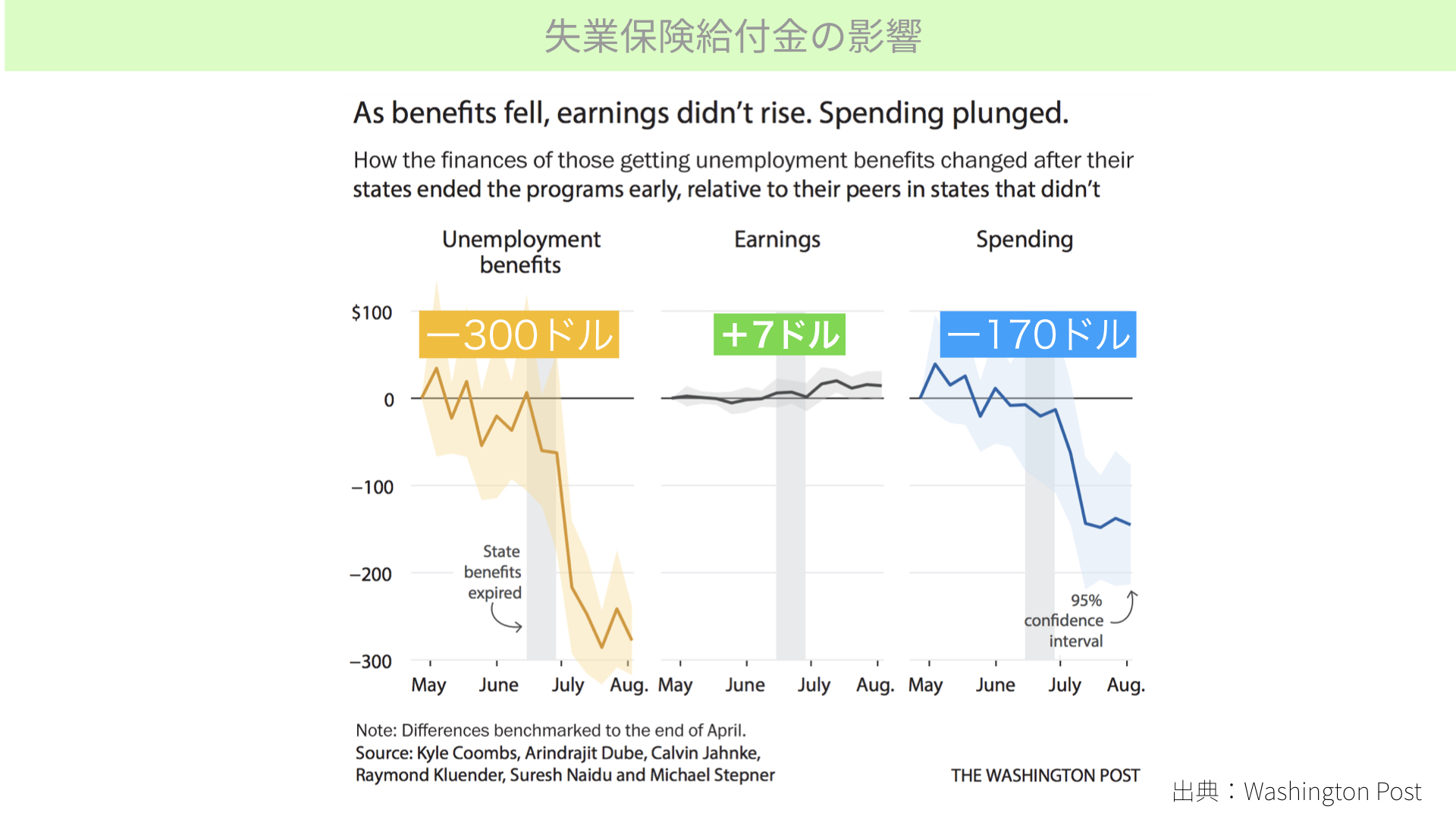

9月6日、アメリカが週に300ドル追加で出していた失業に対する特別給付金で、かなり個人の所得が潤っていたことを表したものになります。

黄色部分では、特別給付だった失業の週300ドルがマイナスになったと表しています。一方、仕事に戻って稼いだプラスは7ドルしかありません。300ドルを失って7ドルしかプラスになっていないため、実質、ほとんどお金が戻ってきていない状況となります。そのことから、右の青で示されるように、消費に回すお金がかなり減ってきて、170ドルほど下がってきている状況です。

こういった失業給付、300ドルプラスだった人が270万人分、9月6日に終わり、300ドルをもらえなくなった人たちの稼げる金額がとても減り、消費が減ってくるということが、改めてレポートで示されました。

これを見て、私はかなり驚きました。消費が落ちてくるというゴールドマン・サックスのレポートと整合性があると思いましたので、海外投資家も当然そう思ったでしょう。それが、今回のレイバー・デー明け、9月6日に失業給付が終わって下がってきた背景にあるかと思われます。

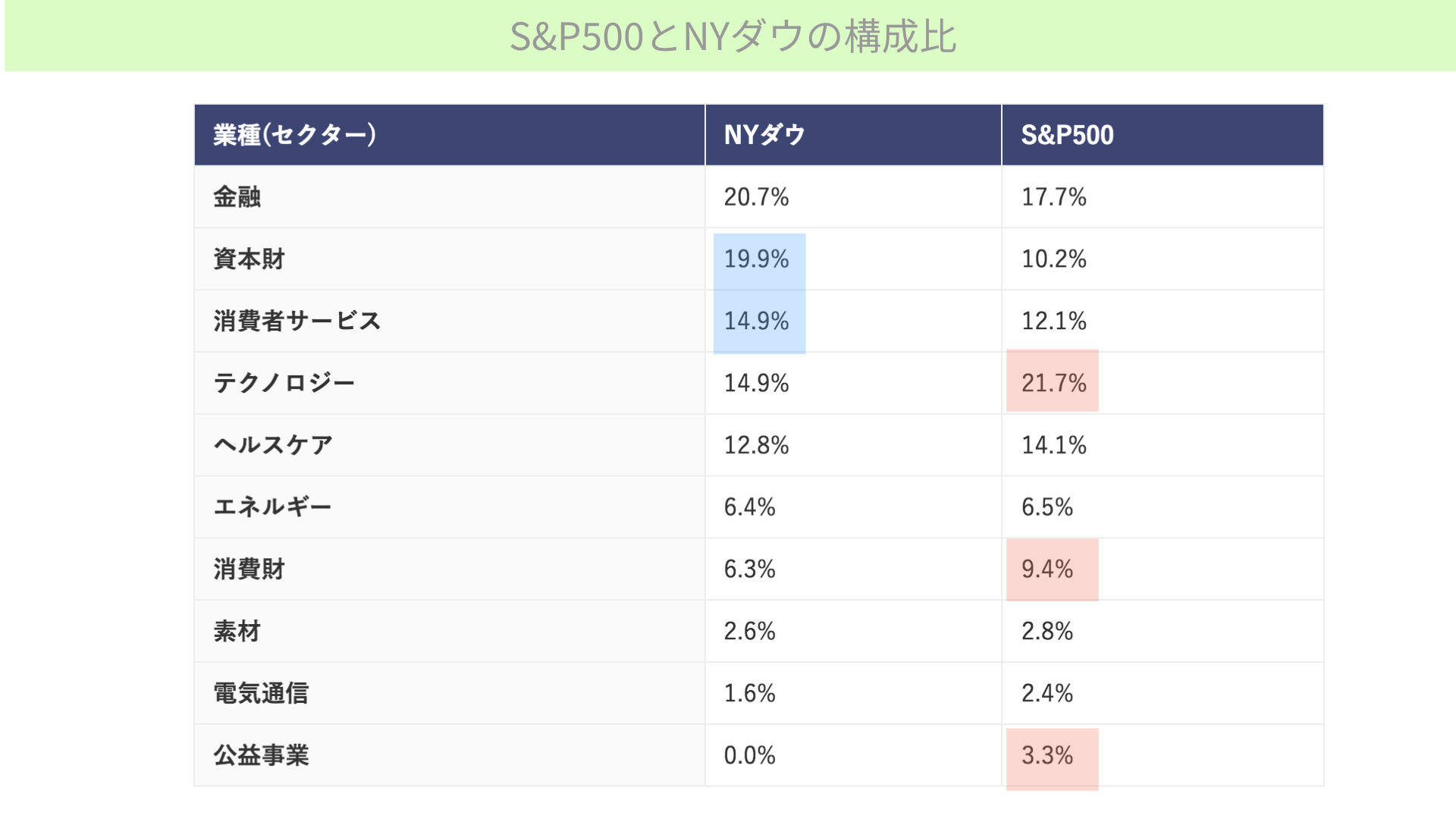

S&P500とNYダウの構成比の違いがパフォマンスに直結

NYダウとS&P500が、今回、なぜNYダウの下落率が大きくなっているかというと、GDPが落ちてくると、景気敏感株が落ちてくるからです。

NYダウの中でも大きな構成を占めている、青で示した資本財、消費者サービスでのGDPの落ち込みが影響しています。一方、S&P500はテクノロジーの割合がダウよりも5%近く大きいです。消費財も9.4%とS&P500が大きくなっています。これからインフラ投資案などで続いていく公共事業は3.3%となっています。

NYダウの方が景気敏感株が多いこともあり、NYダウの下げが強くなっています。一方で、ナスダックのようにテクノロジーが多いものは、企業収益の見通しから強くなっているというのが背景にあります。今後、GDP低下を予想するレポートが続くようであれば、よりNYダウがより売られやすくなるかと思います。そこは念頭に置いていただければと思います。

モルガン・スタンレー 米国株アンダーウェイトへ

モルガン・スタンレーが、週末に米国株をアンダーウェイトにすると言いました。アンダーウェイトとは、今持っているものを売ってもいいということです。

ゴールドマン・サックスと並ぶ大きな金融機関のモルガン・スタンレーが、ヨーロッパと日本株は買いだけれども、米株は売り、新興国はステイと言っています。かなり多くの金融各社が米株の割高感を懸念し始めているということで、注意を持って見ていただければと思います。

今後の見通しについて

リーマンショックが起こったのも9月です。新しく年度が替わったことでいろいろなことが起こりやすいのが、9月の特徴です。9月は元々、アノマリー的に株価が下がりやすい傾向がありますので、しっかりと債券ETFを保有する、年金ポジションを持つといった準備が必要かと思います。

また、9月は一番問題になるのが議会です。議会でいろいろな交渉が起こってきます。例えば、3.5兆ドルのインフラ法案と言われる新型のファミリープランの法案や、9月27日までに可決しなくてはならないと言っている、5500億ドルの元祖インフラ法案があります。

また、米国債務上限問題という、国債を発行できる金額上限を引き上げるかどうか、延長するかどうかの交渉も、10月に入る前にやらないと、国債が発行できない状態になるのではないかとも言われています。また、22年度予算も作らなければなりません。

今後議会において、いろいろな交渉が共和党、民主党で起こってきます。今、日本の政治がすごく動いている状態なので、そちらの方に注目が行きがちですが、実は米国議会もすごく熱く燃えるように交渉をしている状況です。

法案が通らなくなったり、変更になったり、いろいろな交渉があったりしてくると、想定外のことも9月の問題として起こる可能性があります。ぜひ、そういうことが起こりやすいと思っていただければと思います。

また、小売が落ちてくる、消費が落ちてくるということを、先ほどお伝えしました。9月16~17日までは小売統計や、ミシガン大の消費者信頼感指数は発表がありません。10日近く マーケットの中で勇気づけられる材料が出にくいですから、しっかりとマーケットを見ながら、今後の状況を見ていただければと思います。今後の消費、小売動向に注目していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル