9月9日NY市場も3指標とも下落で、今週に入って下落基調が強まっています。

9月には株価が調整入りという予想も増えてきており、市場関係者の間では警戒感が高まってきている中、経済指標の減速、また、7日に発表されたモルガンスタンレーのレポートで、年末までS&P500が約15%株価が下がる可能性があるという警告的なレポートが発表されました。週末のゴールドマン・サックスの経済見通し下方修正など、大手金融機関のレポートが軒並み続いたこともあり、S&P500を含めたニューヨーク株式市場に対する先行き不安感が高まってきています。

私も最近特によく質問を受けていますが、今後の株価の下落に備えて、「現金を積み増しした方がいいというアドバイス」があったり、一方で「債券を積み増しした方がいい」という異なったアドバイスを見かけますが、どちらの方が正しいのかというものがあります。

今回は、2014年、過去テーパリングのスタート以降、約7年間において、どちらのポジションが効果的だったかを調べてみました。今後のポジションの積み増しを現金にするのか、債券のETFかを悩んでいる方は、下がった局面、もし下がらなかった場合、共にどちらが良かったのかも分析していますので、ご一読いただければと思います。

[ 目次 ]

2014年以降の事実分析

株が下が下がったときに株を買い増ししたいという戦略で、現金を増やしたい、債券のポジションを増やしたいという方もいらっしゃると思います。

2014年テーパリング開始の勝率

1)S&P500がマイナスになったときは?

今回、2014年のテーパリングを開始した、今と少し近い状況のところを分析してみる必要があります。今回は14年以降のテーパリングを調べてみました。

まず、こちらの方からご覧ください。

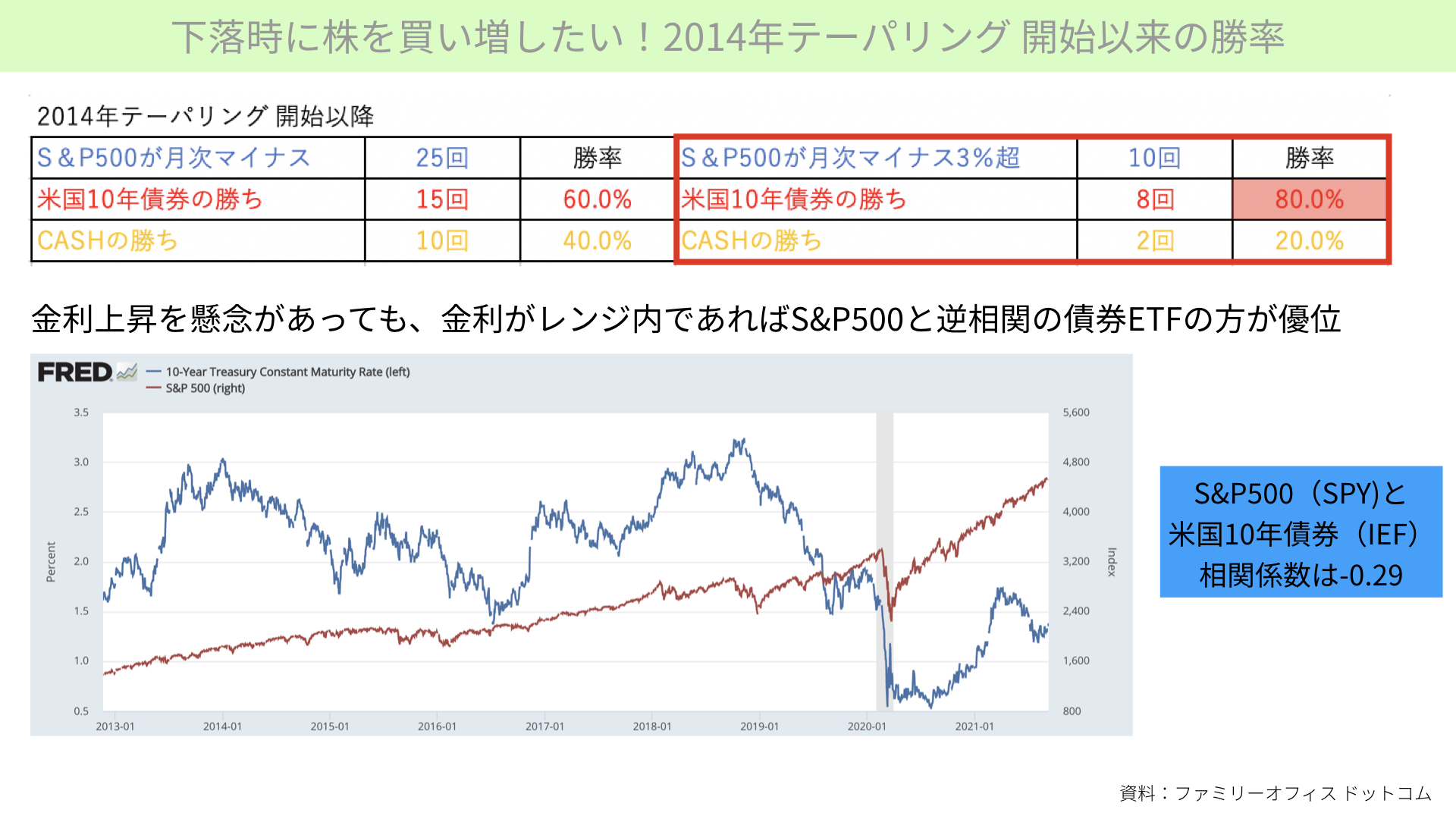

14年以降、約7年間で起こったのは、S&P500が月々マイナスになった回数が25回あることです。今回、計算したのが92カ月になっていますので、約4分の1程度の下落が月々あったことになります。

そこで、S&P500がマイナスになったとき、キャッシュを持っていた場合と、米国10年債(IEF)を持った場合、どちらの場合で勝率が良かったか(マイナスが少ないか)を見ていきます。25回中15回で債券ETFのパフォーマンスが良く、25回中10回はキャッシュの方がパフォーマンスの方が良いという結果になっています。

ここでは、債券ETFの方が効果があると判明しましたが、その差というのは思った以上になかったことが今回の調査で分かりました。

2014年テーパリング開始の勝率

2)S&P500が大幅に下落した場合は?

一方で、表の右側を見ると異なる結果が出ています。S&P500が月々3%下がる下落は、92回中10回程度起こっていることが分かります。大きく下落したときにどちらのパフォーマンスが良かったかを確認すると、債券のパフォーマンスが明らかに良かく、債券のパフォーマンスが上回ったのが8回、キャッシュが上回ったのが2回となっています。

これにより、過去のパフォーマンスとしては、債券のパフォーマンスがいい、下落時に強いということは明らかに分かりました。S&P500が下がったときに現金で保有するか、債券のETFで持って、それを売却して株をもう1回安いところで買いなおそうと考えた場合、どちらの方が値持ちがいいのかを考えると、キャッシュよりも債券ETFがいいことが、今回分かります。

金利上昇に懸念があっても、債券がいいの?

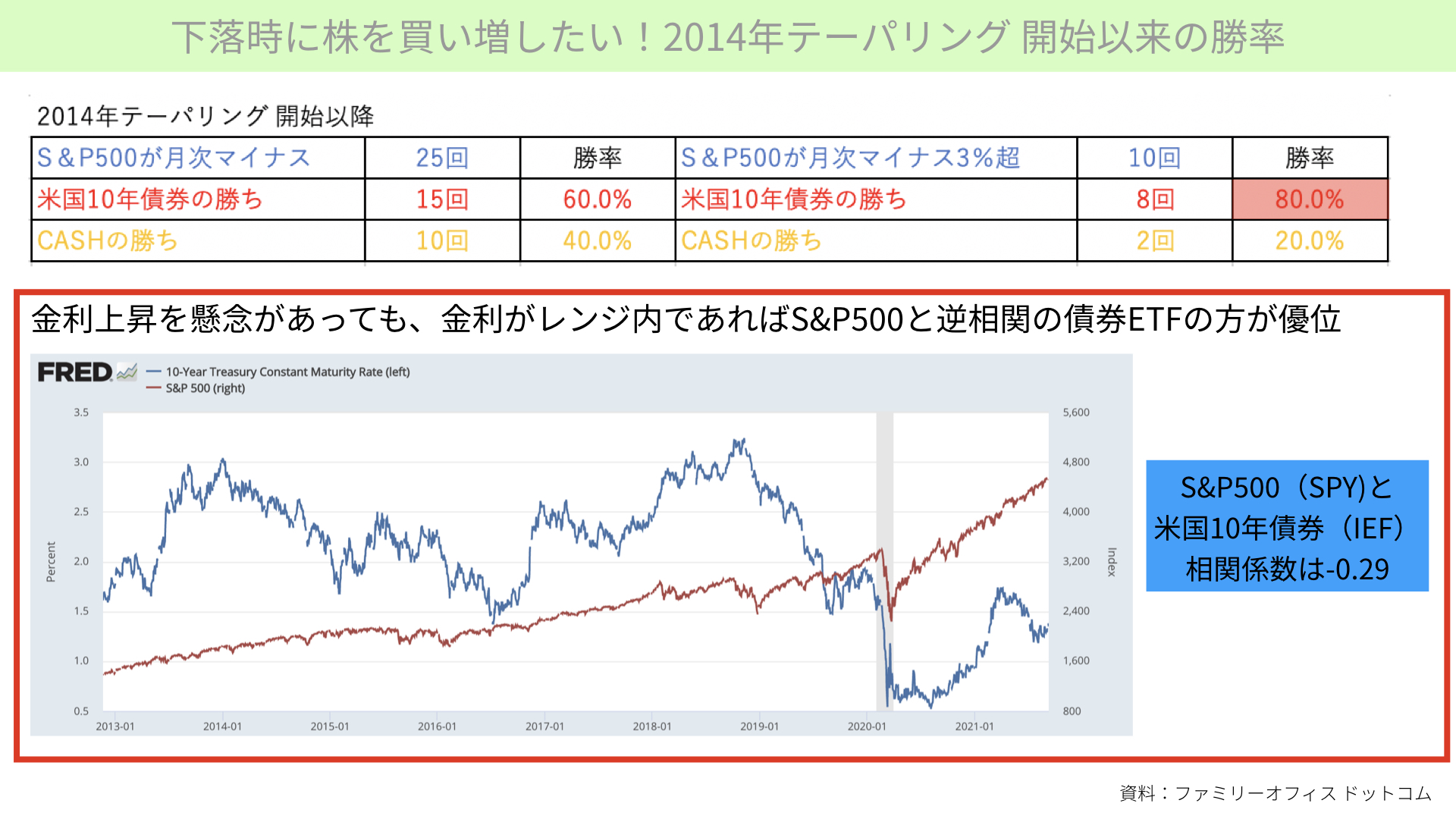

しかし、多くの方が、今は低金利で10年金利は1.3%程度。いずれ、これが2~4%まで上がっていくと債券投資は不利なのではないかと考えている方が多いと思います。

そこで下のチャートを見てください。2014年に10年金利は(青線)1.5%ほどで、今と同じような水準です。14年以降、3.3%ほどまで2018年後半に上がってきました。それから下がっており、結果的には1~3%の間のレンジに収まっているというのが2014年以降となります。

そのように、前回のテーパリング開始後、金利が上がった状況においても、このようなパフォーマンスが上がっています。そういった意味では、金利が上がる局面においても、債券の方が下落時には強いと確認できました。

それはなぜかと言うと、S&P500と米国10年債券の相関関係が-0.29と、株が下がったときには債券価格が上がり、株が上がったときには債券価格が下がる逆相関があることが、ポートフォリオとして強みを持っているからです。

下落時に、積み増すのであれば、私であれば、キャッシュよりも債券の方がいいと考えていることがお分かりいただけたと思います。

株価が上がっている場合でのポジションはどうするべき?

とはいえ、92カ月で計算した場合、25カ月間S&P500がマイナスで、月次で3%下がる機会は10回しかないということは、75%以上の多くの期間は株価が上がっています。

今回も、9~10月頃に株価が軟調になるのではないかということで、債券や現金のポジションを増やし、予想に反して株価が上がっていった場合は損するのではないかと思う方も多いのではないかと思います。そこで改めて、ポートフォリオを分析してみました。

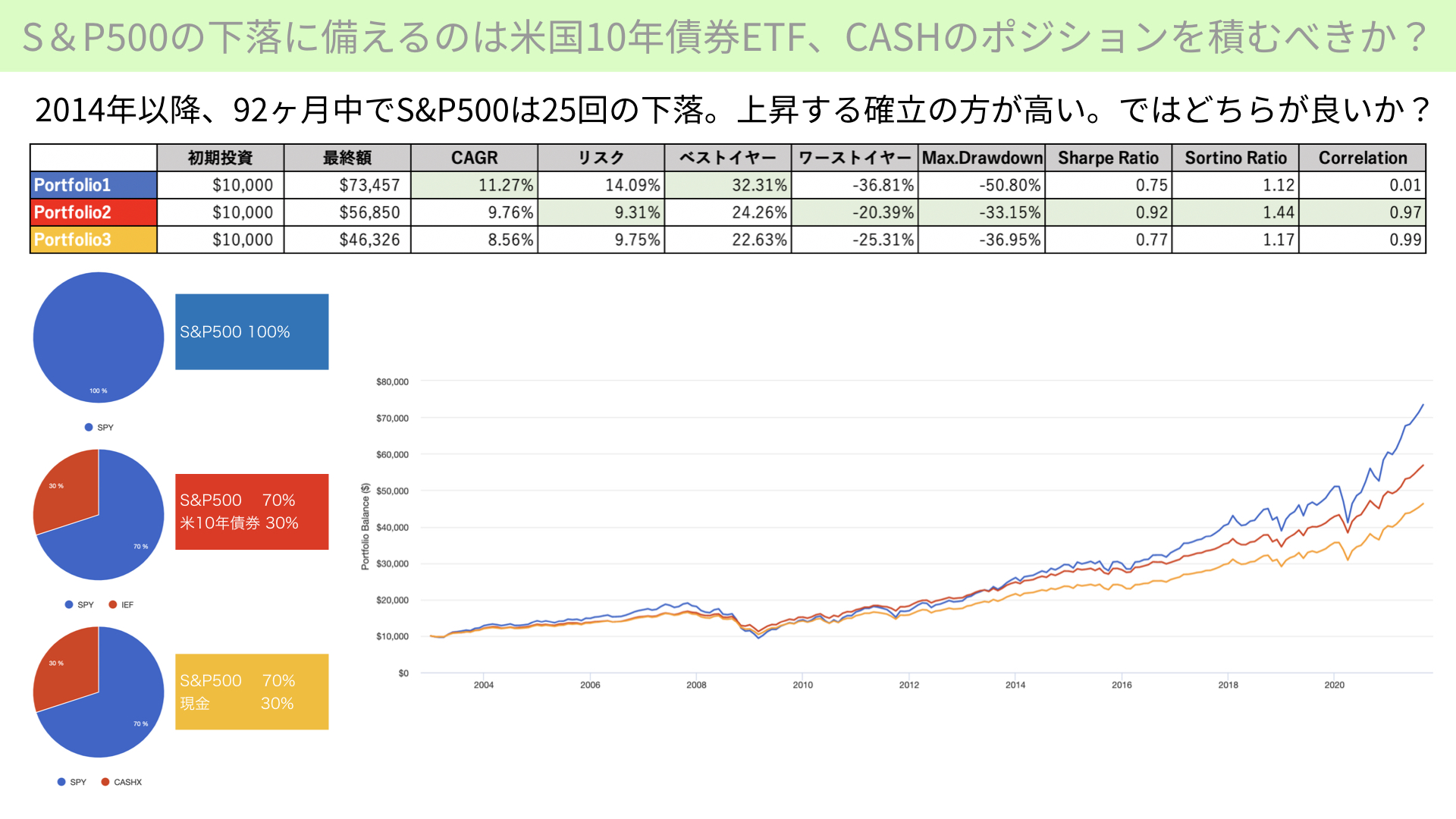

青いチャートがS&P500を100%、赤い線がS&P500を70%と債券ETFを30%、黄色線はS&P500を30%と現金30%で保有したポートフォリオを、2003年から調べたものになります。

その長い期間でも、1番リターンがいいのは株100%です。しかし、リスクが一番低いもの、ワーストが一番低いものは、債券を組み入れたものになっています。また、Max.Dtawdownは株が-50.8%に対して、債券を30%入れると33.15%。Sharpe Ratio、投資効率が高いのも、債券を入れポートフォリオに優位性があります。

Sortino Ratioという下落時に強いものもそうですし、株との相関が低いのも債券を入れたものということで、緑の網掛けをした部分を見れば分かるように、下落にかなり強いのは、債券が入ったものとなっています。

こういった上昇局面において、債券のポジションを取ったからといって、株が上昇に置いていかれたという状況になるかというと、実はリスクも軽減して、Sharpe Ratioも高いということは、資金の効率を高めているということになります。

そういった意味では、今回、下落に備えて債券を買い増して、予想通り下落した場合には、現金でポジションを持つよりも利益の確保がしやすい、損を抑えることができやすい状況になってきているということで、メリットがあると分かりました。

予想に反して株価が上昇していった場合、株で100%を持っているよりもパフォーマンスは悪くなるのだけれども、債券を持った状態においては、Sharpe Ratioが上がっているし、Max.Dtawdownに対しての備えもできていることを考えると、資金効率が良くなっていることから、決してそれが損ではないことも、考えようによってはあることになります。

一方で、キャッシュを持った場合よりも、債券を持った方がトータルのパフォーマンスも良くなっています。ぜひ、下落を含めて、例えばモルガンスタンレーのレポートがマイナスだから怖いとか、ゴールドマン・サックスの経済見通しが悪いから怖いという方は、ぜひ一部株のポジションを債券ETFのポジションに移し、大きく下がったときにその債券のポジションは一番根持ちがいいので、それを売却して、改めて株をエントリーするという方法もいいでしょう。

一方で、予想に反して上がっていった場合には、債券がポートフォリオを強固にしてくれたということで、改めてその状況を踏まえ、株に戻したいという方は戻せばいいでしょうし、そのままでもいいということにも使えます。

終わりに

そういった意味でも、こういった機会なので、ぜひ、債券をポートフォリオの中に一部加えていただく、もしくは、一定数を保っていただくことによりポートフォリオを強固にすることができます。ぜひ、今回の分析を踏まえて参考にしていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル