9月14日に、バンク・オブ・アメリカのファンドマネージャー調査が発表されました。これはバンク・オブ・アメリカの232人のファンドマネージャーに調査したものです。その運用合計金額は、89兆円と巨額のマネージャ達への調査です。

内容は、経済動向、株式や債券へのスタンスを聞いたものです。この中から、皆さんに投資のヒントになるものを抽出して、お伝えしていきたいと思います。

[ 目次 ]

今週の経済指標

9月14日、CPI消費者物価指数が発表されました。こちらは物価上昇に注目が集まる中、注目されていましたが、発表された数字もさることながら、発表後のマーケットの動きが今後のヒントがありました。CPI発表後のマーケットの動きをお伝えした後に、それと関係するファンドマネージャーの調査内容を続けて分析してみたいと思います。

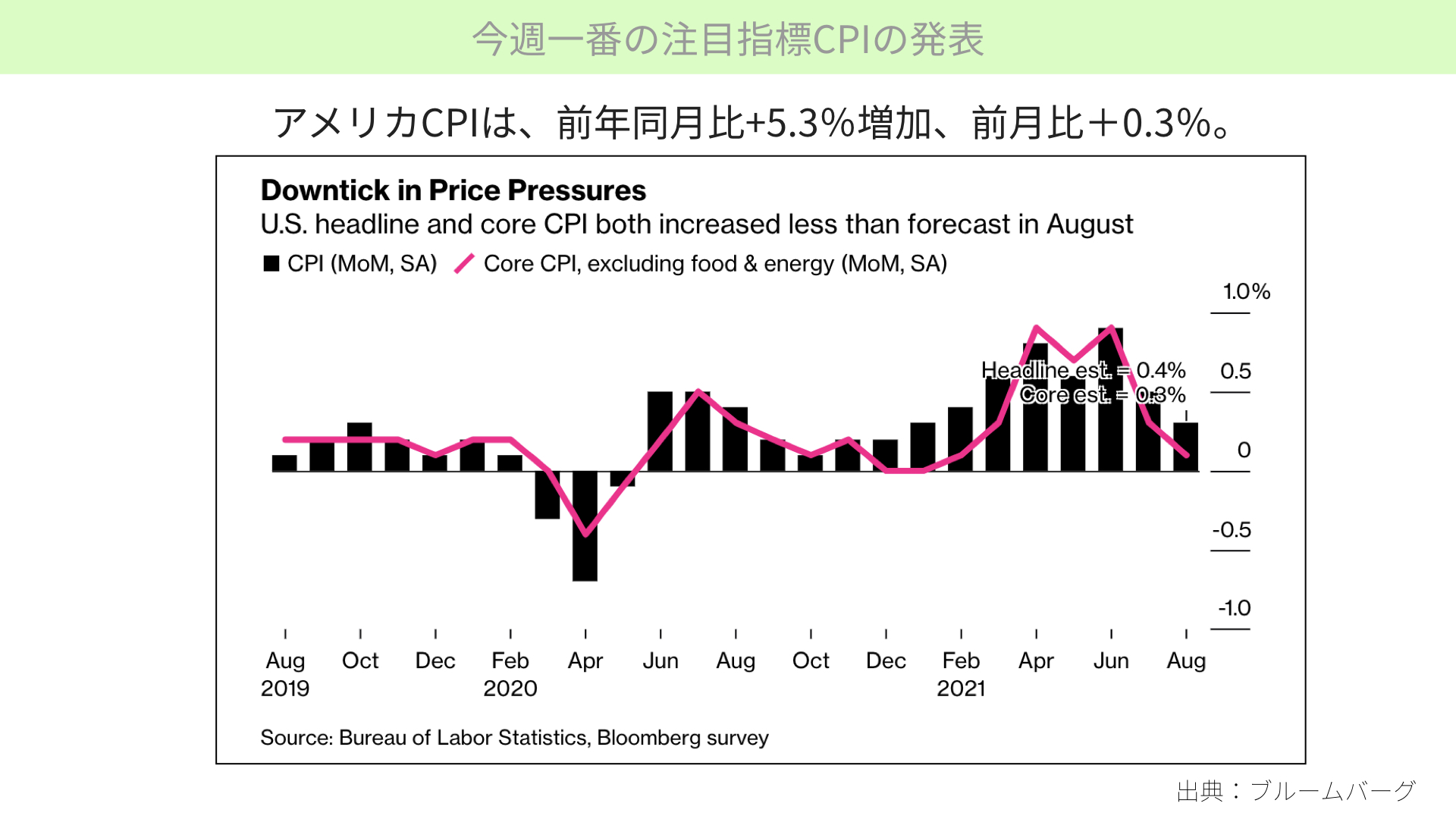

今週一番の注目指標CPIについて

今週、一番注目されるCPIの発表がありました。結果としては、前年同月比+5.3%、前月比で+0.3%となっています。先月の結果が前年同月比+5.5%、前月比が+0.5%でしたので、インフレ率が少し落ち着いてきたという内容です。

これを受けたマーケットの反応は、日本時間9時半に発表され、その一時間後のマーケットの寄り付きでは、ダウでは200ドル以上高で寄り付く展開になりました。

なぜ200ドルも上げたのか? これまでは、FRBメンバーのタカ派が主張しているように、インフレ指標が高止まりしているのだから、早めの利上げとテーパリングの開始を早くやろうではないかという声が強くなりつつありました。

それが、今回の物価の落ち着きで、今後はインフレがある程度鎮静化し、FRBの言及通りとなり、ハト派が言うようなゆっくりとしたペースでの利上げになるのではないか、出口戦略の先送りが起こるのではないかとマーケットは都合良くとらえました。引き続き低金利政策が続くということで、株価の上昇となりました。

CPIの発表を受けたマーケットの反応

そういったこともあり、インフレは一時的、利上げは先送りになるという期待感で株価は高く寄り付きました。しかし、数時間後には、右のチャートのようにS&P500が下落するような展開になりました。

ここには、左の米国10年金利動向が影響していると思われます。アメリカの午前中までは、金利上昇だったのですが、それから大きく金利が低下しています。

理由は、CPIの中身を見ると、あまり良くなかったからです。航空運賃は9.1%も下落しているし、ホテルの宿泊料金も2.9%も下落している。中古車価格も1.5%下落しているということで、今までインフレが懸念材料だと大騒ぎしていたのですが、いざ、航空運賃、ホテル宿泊、中古車価格が下がってくると、景気が悪くなっている、減速しているのではないかと考え始めたのです。

これだけ数値が落ちてくると、この景気減速はかなり激しいのではないかということで、金融政策で低金利政策が続くことによるマーケットの期待よりも景気減速懸念の方が強くなり、リスク回避の債券買いが起こり、株式からお金が移行していったという流れです。

低金利が続けば、基本的に株を買いたいという、マーケット前の反応があったものの、中身を吟味していくと、これは避難しておくべきだと、株式から債券に移った状況です。

つまり、景気減速があれば、これまでは景気減速=低金利の継続=株高となっていたものが、今回は景気減速=低金利、しかし景気減速による株安という展開になったというのが、昨日見られた今までにない大きな特徴だったと思われます。

ファンドマネージャー調査

BOAのファンドマネージャー調査について(1)

今の前提をお伝えしたうえで、バンク・オブ・アメリカのファンドマネージャー調査をお伝えします。

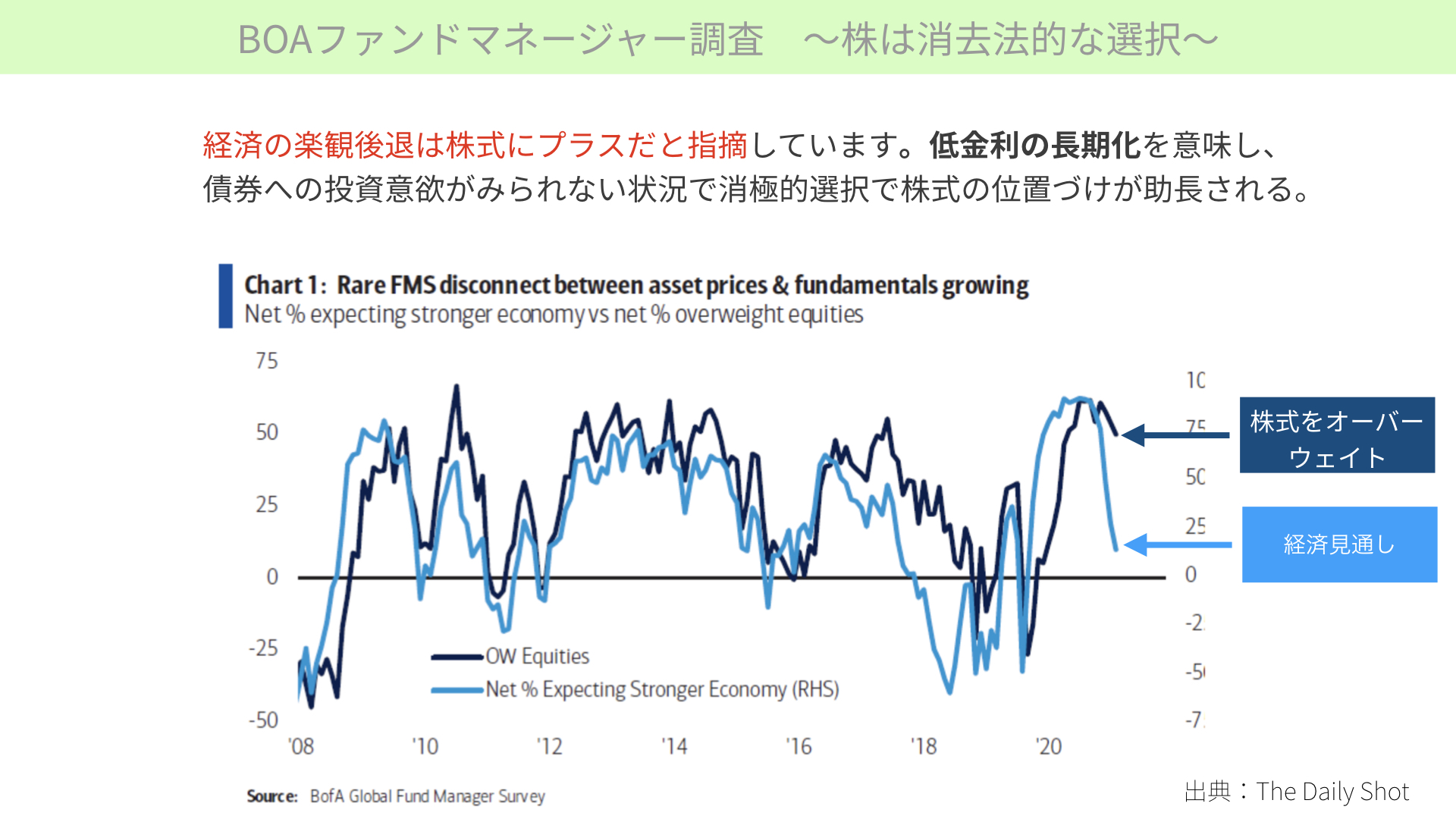

バンク・オブ・アメリカのファンドマネージャー調査において、まずは、株を消去法的に買っていることが分かりました。濃い青線は株式をオーバーウェイトしている、10年以上の歴史においても、現在はかなり高い株式保有比率の状況です。

では、積極的に買っているのかというと、実は違います。水色の線は経済の見通しです。下がってきていますので、経済見通しは鈍化するのではという見通しを立てていることを表しています。つまり、経済見通しはあまり明るくないものの、株を買っていることになります。

この調査結果について、低金利が長期化することによって、消極的に、景気が悪くても株を買っておこうかという買いがあるという解説がなされています。

皆さんには、バンク・オブ・アメリカの調査が行われた1カ月前は、景気減速が起こることで低金利が続き、それによる消去法的な株の買いの動きがありました。それが、たまたま9月14日に発表があったのです。

そして、9月15日には、CPIでインフレが収まってきているから低金利が続くと考え、株が上がった瞬間がありました。しかし、後半からは、中身を見ると少し景気減速感があるから、株価を支えるには少しきついと、低金利を理由とした株高は起こらずに、今度は景気減速懸念に対する株売りが起こりました。

15日は、ファンドマネージャーの思っていた消去法的な投資は否定され、リスクマネーから債券に資金が移ったことを意味しているとも考えられます。

CPIの発表をもって、それまでのファンドマネージャーのスタンスが、もしかしたら大きく変わってきているかもしれないということで、潮目が変わったかもしれないと考えることができます。ぜひ、今日からマーケットの動きを見ていただきたいと思います。

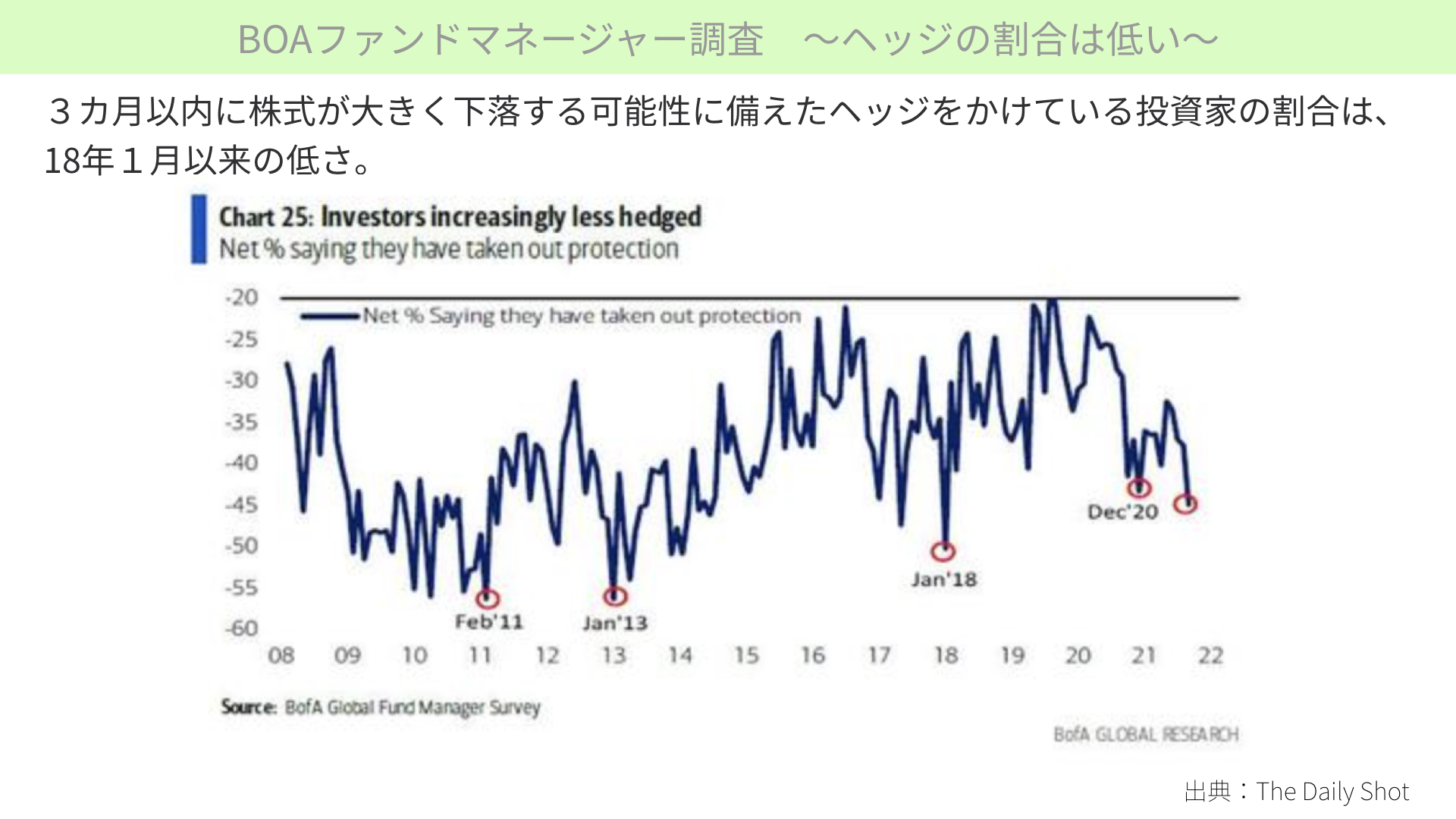

BOAファンドマネージャー調査(2) ヘッジポジションについて

こちらは、ヘッジポジションと言われるものです。株価が大きく下落するかもしれないと思ったときは、株価が下がったときでも、損を出さないようにヘッジをかけます。そのヘッジをかけている割合が下の方に行くと少ないことを表しますが、2018年以来の低さになっています。つまり、下落に対して無防備な状態に入ってきていると言えます。

本日のまとめ

皆さんにお伝えしたいのは、ファンドマネージャー調査をベースにすると、今までは低金利政策が続くから、景気が少し減速していても株を買えることが前提でした。

ただ、CPIの物価の下がり方を見ると、普通は物価がどうなるかを見ますが、航空などの減速感が確認でき、景気減速が続くことになります。いくら低金利が続いても、株価は持ちこたえられないと考えたのです。

その中で、ヘッジポジションを作っているのが、2018年以来低い状態になっています。そうなると、我先にと株から債券にお金が移ってくる可能性が、今後起こり得るのではないかと、バンク・オブ・アメリカの調査から分かってきたと言えます。

今晩以降、いろいろな経済指標が出てきますが、そういったものが今後、ファンドマネージャーの動向にどういった影響を与えるかという観点で見ていただければ、中期的なお金の動きが見えてきます。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル