今月1番のビックイベントと言っても過言ではない9月21~22日のFOMC。さらに、その後に開かれるパウエル議長の記者会見に注目が集まります。

もちろん、テーパリングについて興味を持っている方も多いと思いますが、ただ、年内のスタートすることは織り込み済みとされています。私は、それ以上に皆さんに注目してほしいこととして、経済見通し、インフラ率、ドットポイントの三つに絞って、発表後に何に注目して、どのように考えればいいかをお伝えしたいと思います。

[ 目次 ]

FOMC経済見通しについて

先ほどもお伝えした通り、今回、ポイントは三つあります。まずは経済見通しとインフレ率がどうなっているのか。そして、ドットポイントはどうなのかです。

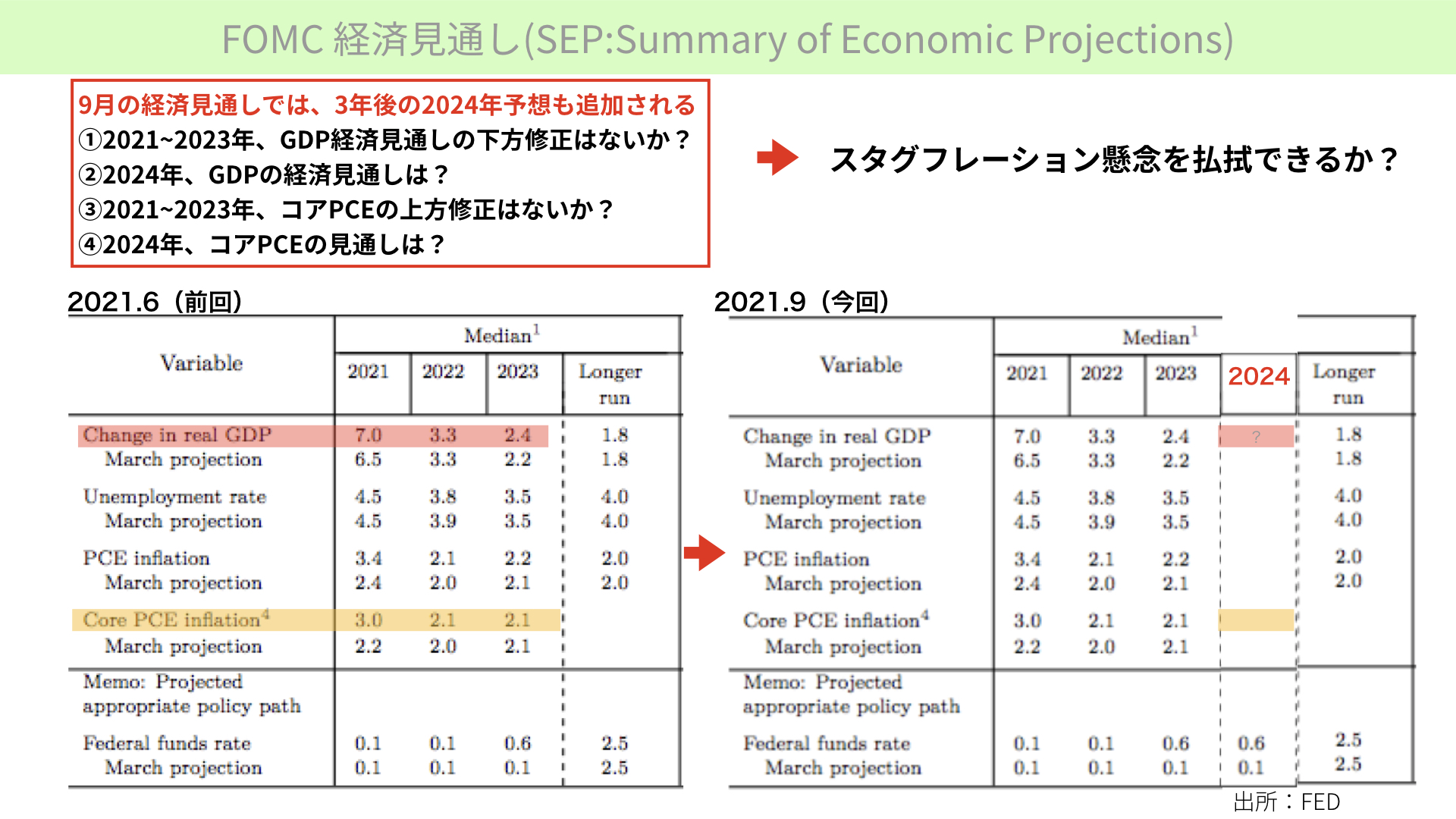

経済見通し・インフレ率の見方

最初に、経済見通しとインフレ率の見方をお伝えします。前回6月までは、2021~2023年までの3年間の経済見通しやインフレ率の発表でした。今回、9月をきっかけに、さらに1年間が増え、2021~2024年までの経済見通しとなります。2024年と少し先ではあるのですが、経済見通しやインフレがどうなっているのかが非常に注目されています。

経済見通しについて

それよりもさらに注目されるのは、経済見通しです。左側に書いてある赤掛け部分で、前回、この経済見通しは上方修正されました。その後、経済に鈍化傾向があれば、ベージュブック、コロナ感染の拡大も含めて大きな影響が出てきます。この経済見通しが下方修正ではないかというところが、今回一番の注目ではないかと思います。

さらに、その下の黄色部分です。これはコアPCE、インフレ率を表したものです。こちらは前回上方修正、つまり、インフレが加速していると言っていました。ですが、FRBはずっと「このインフレは一過性のものだ」と言っています。ここがさらに上方修正されると、一過性ではないのではと、マーケットが過剰な反応をする可能性があります。ですから、赤掛け部分と黄色掛け部分の二つを、必ずチェックする必要があると思います。

マーケットで広がるスタグフレーションの懸念

その中で、結果として経済が下方修正になり、インフレ率が上方修正になると、スタグフレーションになるのではないかとマーケットは懸念し始めます。経済が悪くて、物価が上がるということは、とんでもなく面倒なことになり、金融政策でもなかなかコントールできません。

アメリカのインターネットにおけるスタグフレーションの検索が、この1カ月間ですごく伸びています。理由は、経済鈍化を叫ぶような経済指標が出てきている一方、インフレ率は高止まりしているような数字が見られるからです。

今回、FED、FOMCでどういうふうに判断をしているのか。そして、2024年までをどういうふうに考えているのかに、すごく注目が集まっています。テーパリングよりも、SEP(経済見通し)にどういう変更があったかを、必ず確認するようにしてください。

先ほど言ったように、スタグフレーションの兆候があれば、マーケットがかなりネガティブに反応する可能性があります。

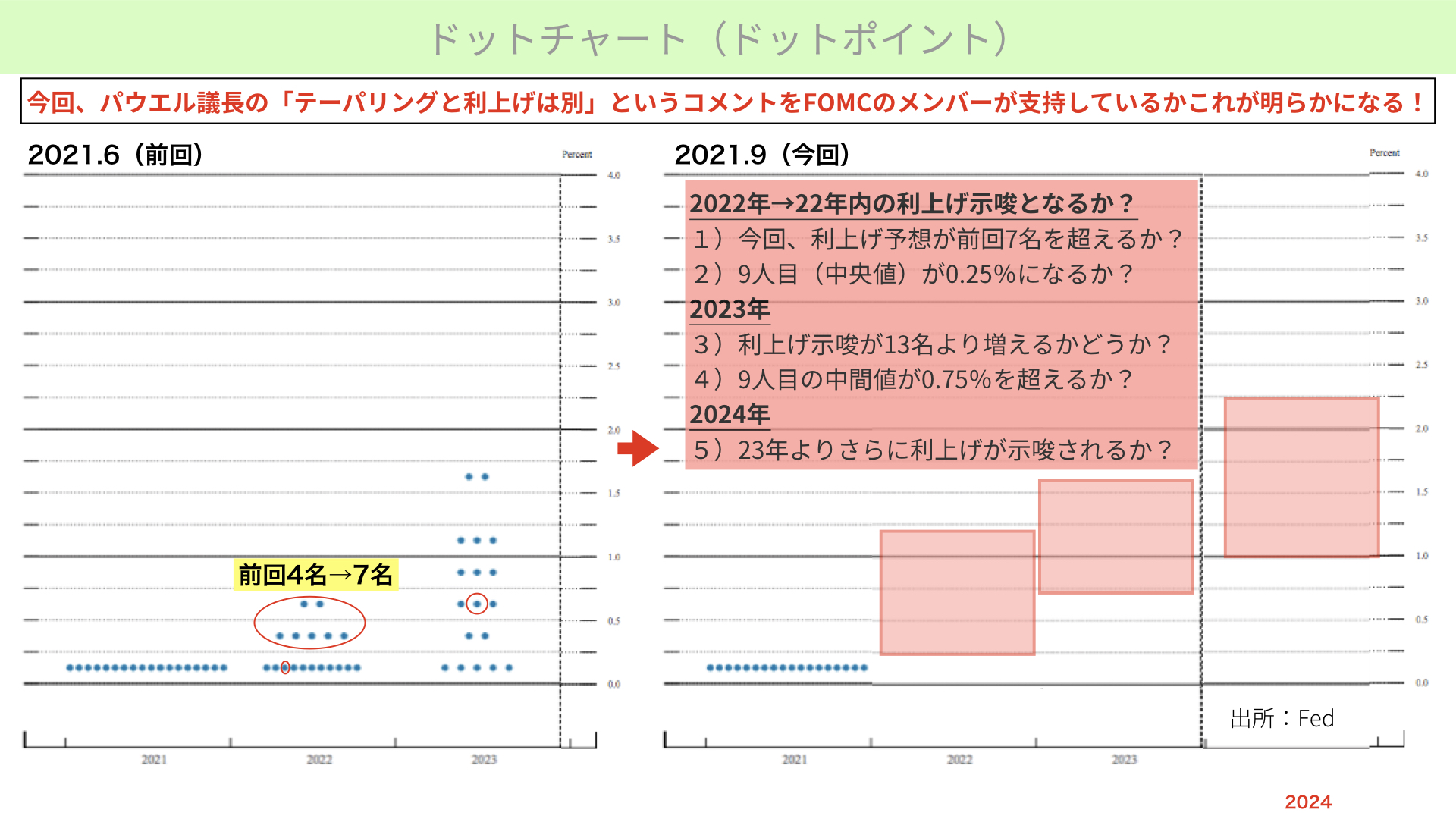

ドットチャートについて

次に、二つ目のポイントです。これはドットチャート(ドットポイント)です。1年ほど、すごく注目を集めてきました。これは18人のFOMCメンバーが、利上げするか、据え置きになるかを投票するもので、3カ月に1度発表されます。先ほどの経済見通しと同じように、今回9月から2024年見通しもプラスで発表になりますので、注目が必要でしょう。

黄色部分に書いているように、前回6月発表時にサプライズだったのは、2022年利上げの可能性を示唆したのが、4名から7名まで一気に増えたことです。今回、2022年以内の利上げが、さらに8~10名と増えてくれば、大きな問題になります。

そして、もしも9名を超えてくれば、中間値が0.25まで上がります。そうなると、2022年利上げの示唆となりますので、かなりインパクトを与える可能性があります。ですから、まずは利上げを示唆するのが7名から増えるかどうか。そして、中間値が上がるかどうか、非常にポイントが集まっています。

なぜドットチャートに注目が集まるか

次に、注目が集まっている理由です。これまでパウエル議長は、テーパリングと利上げは別だとずっと言ってきました。仮に2021年にテーパリングをスタートしても、利上げはゆっくりスタートすると、マーケットに安心感を与えてきたのです。

それが2022年に利上げをするのなら、テーパリングと利上げがセットになるではないかと考えます。今まで株価が持ちこたえてきた金融政策の転換点と捉えられかねず、このドットポイントは2022年を必ず見ることが、ポイントになります。

その他の注目ポイント

さらに2023年に目を移すと、前回は2023年の利上げとしたのが13名でした。この13名が増えるか、増えないかがポイントです。

もう一つ。9人目の中央値は0.75、2023年に2回の利上げと予測していました。もし、これが3回、4回の利上げまで上がってくれば、かなりタカ派的な色合いが強まってきたことを示唆する可能性があります。2023年もそのように見てください。

そして、今回新たに発表される2024年は、前回と比較はできませんが、20214年が2023年に対して、さらに中間値が高かったり、利上げを示唆する人が上方に位置してきたりすると、さらに2024年にも利上げが加速していくことになり、金利の先高観を見越してきます。そうなると、マーケットは過剰に反応します。

終わりに

今回はテーパリングを示唆するかしないかより、GDP・インフレ率の見通し、ドットチャートにおける2022年の中間値、利上げの示唆する人の数が7名より増えているかどうか、2023年の利上げがどの中間値まで来るかに非常に注目が集まっています。

金融政策や経済見通しが今後の株価に大きな影響を与えると思われますので、ぜひ、ヘッドラインだけではなく、こういった細かいところまで見ていただいて、22日の発表に備えていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル