本日は、月曜日から株式市場を大きく揺るがしている、 エバーグランデ(中国恒大集団)の今後の見通しについて見ていきます。

今回のFOMCにどのような影響を与えるのか、FOMCの政策決定会合が今後どうなるのかについて、ゴールドマン・サックス証券の出したレポートを中心に分析しながら、前回記事でお伝えしたFOMCにおける注目ポイントに加えて、別視点でお伝えします。ぜひ、前回記事と併せてご覧ください。

[ 目次 ]

エバーグランデ社にデフォルト懸念

エバーグランデの今後の見通し

エバーグランデ社が20日に利払いができないのではないか、23~24日と続く社債に対する利払いができないのではないか、デフォルトになるのではないかと言われています。中国の認定では、債券の利払いができなくなって1カ月以内をもって破綻と認定しますから、10月24日までモヤモヤとした状態が続き、マーケットに大きなインパクトを与えるのではないかとも言われています。

また、最近よく見かけるのは、2008年ファイナンシャルクライシス(リーマンショック)と同じように、世界経済の根底を覆すような状況を、エバーグランデが引き起こすのではないかとの考えです。

リーマンショックとの比較

考えるにあたり一番大事なことは、ファイナンシャルクライシスと何が異なり、何が一緒なのかを分析することだと思います。

まず、規模感です。リーマンブラザーズは60兆円を超える資産規模でしたが、今回のエバーグランデは30兆円を少し超える、半分程度の規模感です。半分だから大丈夫だというわけではありませんが、事実として半分の規模感だということが一つ目です。

次に、社債を組み入れたものはどこに販売されているかです。前回、リーマンブラザーズが作った不動産担保証券などは、CDOと言われる債券に組み込まれ、各金融機関が保有しました。欧州、アメリカ、日本と世界中で保有されていたものが、いきなり破綻して問題になったのです。

今回のエバーグランデはCDOに入っていません。そして、持っている投資家もある程度限定されていると、今の時点では言われています。だから安心というわけではなく、そういった違いがあります。システミック・リスクのような形で全世界的に波及することまで、本当に起こり得るのかは、冷静に分析が必要かと思います。

三つ目です。既にエバーグランデの格付けはCCCとなり、株価も大きく下落していますので、かなりの金融機関が備えている可能性があります。突然出てきたわけではなく、エバーグランデ社が厳しいと株価は半年以上前から反応しています。格付けもかなり前から反応しています。マーケットで話題になったのも、2~3カ月前からです。何となく今更感もありますので、しっかりと事実だけを把握しながら、今後の分析を行う必要があるでしょう。

エバーグランデがFOMCに大きな影響を与えるか?

今回のFOMCに大きな影響があるという方がいらっしゃいます。例えば、FOMCにおいてエバーグランデの状況があるので、テーパリングのスタートが先送りされ、マーケットが爆上がりするのではと言っている方です。

2015年5月に起こったチャイナショックでは、10%以上株価が下落しました。しかし、同じ年の12月には米国FOMCは利上げを発表しています。もちろん世界の経済に配慮はしつつも、FOMCは雇用と物価の二つのことにしっかりと行動を取ります。

今回も、エバーグランデの問題に配慮はしつつも、自分たちがやらざるを得ないことをしっかりとやっていくでしょう。中国に配慮し、テーパリングを先送りし、量的緩和が継続して株価が上がると安易に考えるのは、少しリスクが高いと思います。

22日からのFOMC

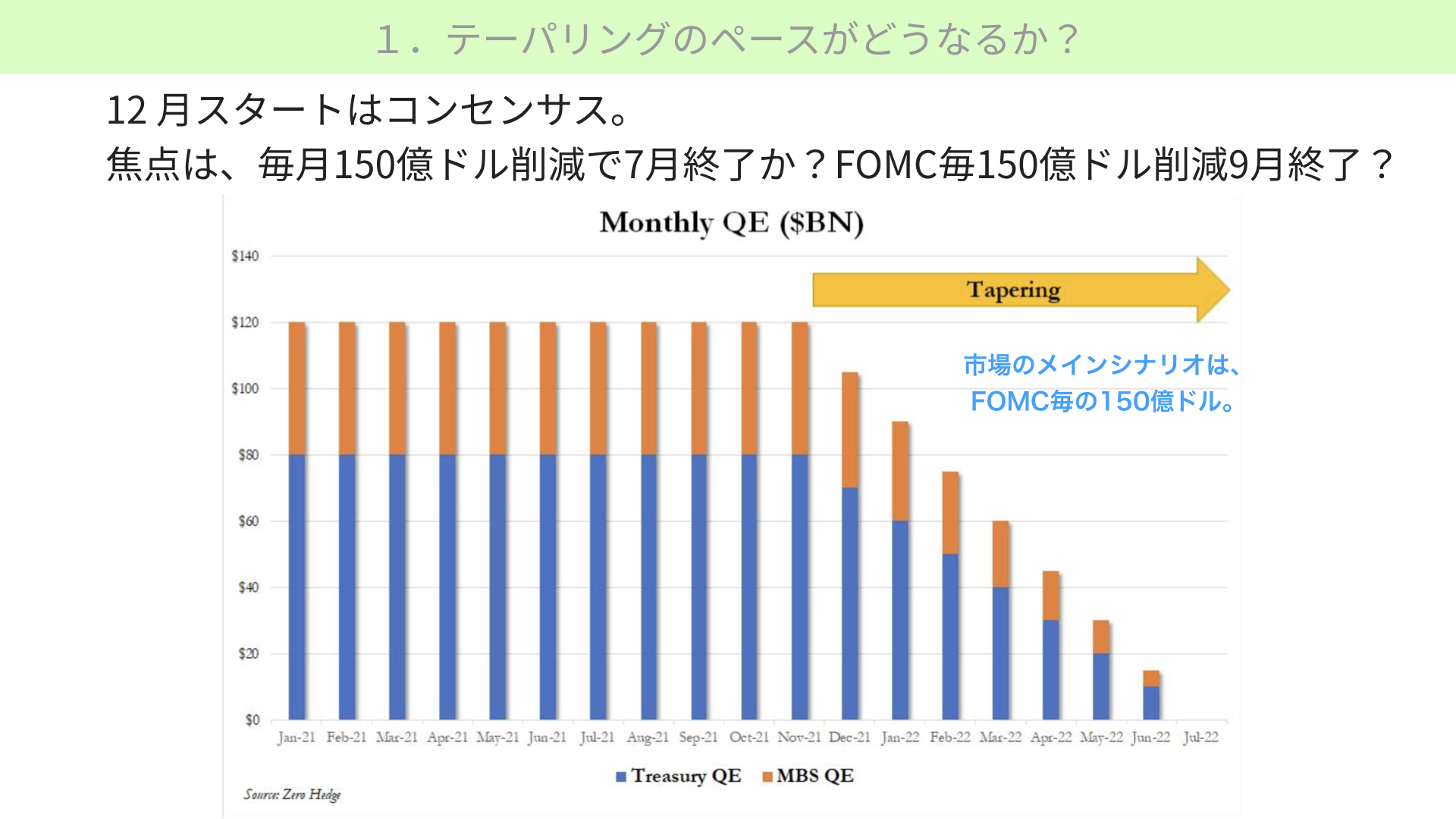

テーパリングのペースはどうなるか?

最も大きな議題になっているのは、テーパリングのスタート時期です。今回検討し、11月に発表、12月からスタートするというものがコンセンサスになっています。

開始時期については年内で決着が付いていますが、毎月150億ドルの削減が毎月行われ、12月スタートの7月終了になるのか。それともFOMC開催毎に150億ドルを削減し、9月に終了するのか。この二つの違いはかなり注目されています。

FOMCは、毎年1月・3月・5月・6月・7月・9月・11月・12月の計8回開催されます。FOMC毎に判断し、150億ドルを削っていくことになれば、テーパリングをスタートしても、ある程度パウエル議長のハト派的なシナリオに乗った削減だと、市場コンセンサスは考えています。

一方で、タカ派の勢いが増してきているとも言われていますので、FOMCの開催毎ではなく、毎月テーパリングをしていく、7月に終了するのではないかと注目されています。

この7月に終わるのか、9月に終わるのかの何が注目材料かです。

パウエル議長は、テーパリングのアナウンスは必ず事前にすると言っています。もし、7月に終わるようになった場合、市場関係者はこう考えると言われています。

7月に終わるなら、そこから5カ月間の猶予があるから、利上げの準備としては十分な機関がある。一方で、9月に終わった場合は、準備期間が3カ月しかないから、2022年の利上げはないだろうと。

ですから、マーケットの興味はテーパリングの有無ではなく、何月に終わるのかに移っています。そこについてのヒントが、今晩あるかないか、非常に注目が集まっています。

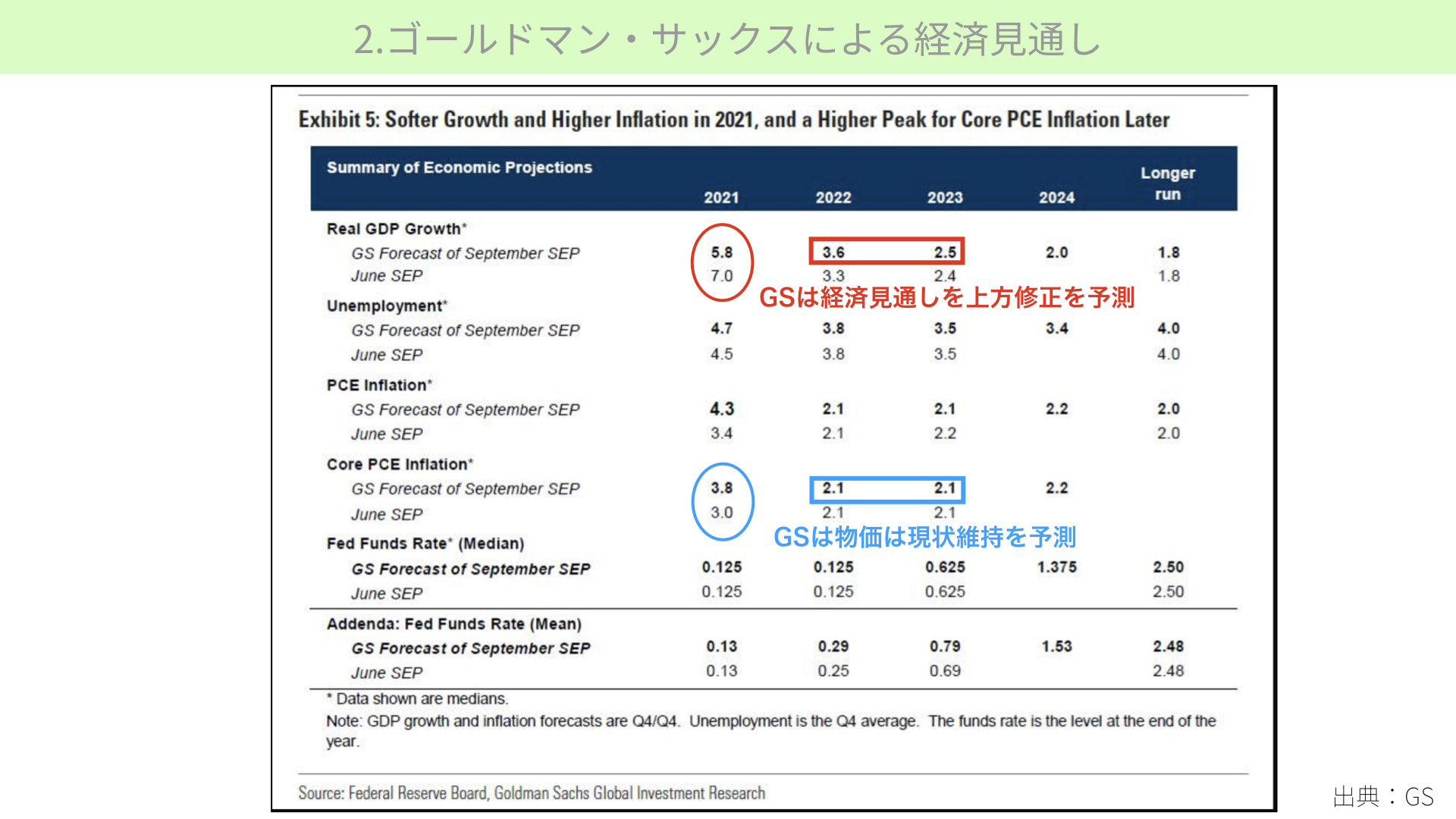

ゴールドマン・サックスによる経済見通し

二つ目のポイントです。前回記事を出した後、ゴールドマン・サックスが経済見通しを発表しました。前回記事の中で、私は経済見通しが下方修正され、物価が上昇した場合、スタグフレーションの懸念が出て、マーケットは崩れるとお話ししました。

ゴールドマン・サックスの予想によると、2022年、2023年の赤い四角で囲った部分を見ると、経済見通しは上方修正を予測しています。一方で、物価上昇は青い線で囲いましたが、現状を維持すると予測を立てています。

ただし、2021年に関しては、経済見通しは7%から5.8%に鈍化し、物価上昇も3%から3.8%に年率で上昇すると言っています。2021年は物価も上昇し、経済も落ちるのだけれども、2022年以降は物価は安定的になり、そして経済は上がっているとゴールドマン・サックス予想しています。恐らく、これが市場のコンセンサスになっていると思ってください。

これに対して、経済見通しが予想を下回ってくる、物価がそれを上回ってくることになると、タカ派が勢いづき利上げをします。しかし、利上げしたことによってスタグフレーションが懸念されますので、今回は、中心値となるコンセンサスよりも上か下かに注目が集まっていると、皆さんもこの数字を覚えたうえで、ご覧頂ければと思います。

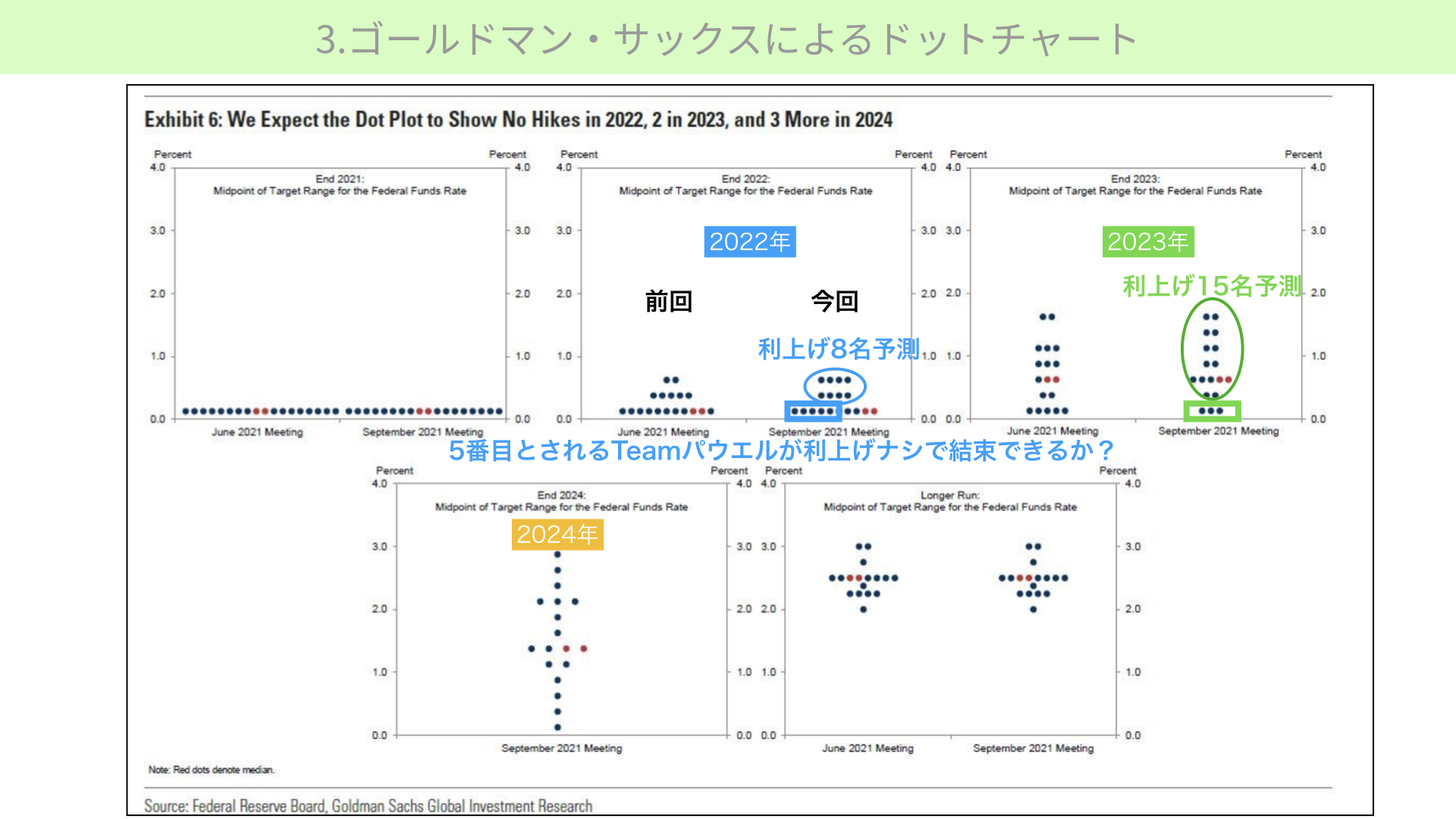

ゴールドマン・サックスによるドットチャート予測

これはゴールドマン・サックスによるドットチャート予測です。前回記事でも、ドットチャートが2022年の利上げを示唆している可能性があるのではないかとお伝えしました。

各年、左側は前回6月の結果、右側が今回9月のドットチャート予測です。青の2022年を見ると、前回利上げ予想者は7名だったことに対して、今回は8名まで増えると予想しています。8名を大きく超えて、9~11名と仮に増えてくることがあれば、かなりタカ派に傾斜していることになり、マーケットが崩れる可能性がかなりあると思ってください。

一番大事なのは、青字で記載した内容です。一番下の段、利上げをしないと言っている人が、2022年において5人以上いる場合は、Teamパウエルと言われる理事メンバー(各連銀総裁ではなく、FRB専属の人たち)が一枚岩になって利上げを行わないと言っていることになります。

今回のゴールドマン・サックスの予測では最下段の数が10名います。この場合はパウエル議長を含め、主要メンバーが利上げを行わないと決めたこととなり、マーケットに安心感を与えます。

かなり確率が低いですが、もし、ここの最下段が3~4名しかいない場合、パウエルさんも含め、2022年の利上げを考えていることになります。これは大きな政策転換となります。確率はほぼ0に近いと思いますが、そこだけはチェックするようにしてください。

2023年ドットチャート予測

緑は2023年の予想です。利上げ予想は前回の13名から15名に増えると、ゴールドマン・サックスが予想しています。特に、最下段の利上げなしは、5名から3名に減るとしています。パウエル議長も含めて、2023年に利上げを1~2回は2行うと予測していることになります。

もし、このゴールドマン・サックスの予想が当たれば、2022年の利上げはなくとも、2023年の利上げをパウエル議長も考えているとマーケットは思い始めます。最下段のドット数が5を切ってくると、いよいよ2023年の利上げがほぼ確定路線となり、今度は利上げが2022年か2023年なのかを探りに来ます。

元々、今年の年初は2024年後半頃の利上げとしていました。今回2023年のものがほぼ確定値となり、それがさらに2022年になってくるという、かなり急速な展開になります。

そこに対して、マーケットはテーパー・タントラムと呼ばれるかんしゃくを起こすか、起こさないかはなってみないと分かりません。

ただ、インフレを起因とした利上げ政策が、どんどん前倒しになってきている可能性があると、今回確認できるかどうかは非常に大事なポイントになります。

終わりに

前回記事と2回続けて説明させていただきました。ぜひ両方をご覧になって、日本時間の3時に発表されるFOMCの内容を分析し、今後の金融政策見通しを考え、金利動向や株価動向を踏まえて、しっかりとポートフォリオを構築していただければ、しっかりと資産形成ができます。今回のFOMCを注目いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル