日本時間23日の午前5時からFOMCの声明発表がありました。その内容と今後の見通しをお話します。

FOMCが非常に注目を集めていたのは、今回、テーパリングにどういった言及があるのか、2022~2023年以降の利上げがどうなってくるの2点でした。

6~9月にかけていろいろな経済イベントがありましたので、3カ月に一度発表されるSEP(経済見通し)についても注目が集まりました。

結果から言うと、パウエル議長の声明としてはハト派が継続し、前回と変更なしでした。一方、ドットチャートと言われるFOMCメンバーの予測については、基本的にタカ派に傾斜しました。2022年度利上げの可能性がより近づいてきたという内容です。

通常はドットチャートがタカ派の内容になったとして、米国株式市場が下がる展開が予想されますが、結果として主要3指標とも約1%近く上昇、発表後も上昇で終えています。今回の声明文をマーケットは好感したと思われます。

[ 目次 ]

FOMC総括

パウエル議長の声明内容について

繰り返し申し上げていますが、パウエル議長の声明はハト派的な内容でした。経済の進展が予想通り広く続くならば、との前提は付きますが、次回FOMCでテーパリングを決定するとのことです。

11月にテーパリングを決定し、12月からスタートするというマーケットのメインシナリオ通りのコメントとなります。

次回11月2日~3日のFOMCでテーパリングを開始し、2022年半ばに資産購入を終える可能性となっています。半ばを終えた後は、いつでも利上げができる状況が整ってきているのかということが、ここから分かります。

ただ、テーパリング開始と利上げ開始は別と、今回改めて示しています。テーパリングが来年中盤に終わるからといって、利上げに即つながらないと、しっかりとハト派を強調した内容はマーケットに大きな安心感を与えたのではないでしょうか。

ですから、テーパリングは織り込まれていましたが、議長声明としてはサプライズがなかったことになります。

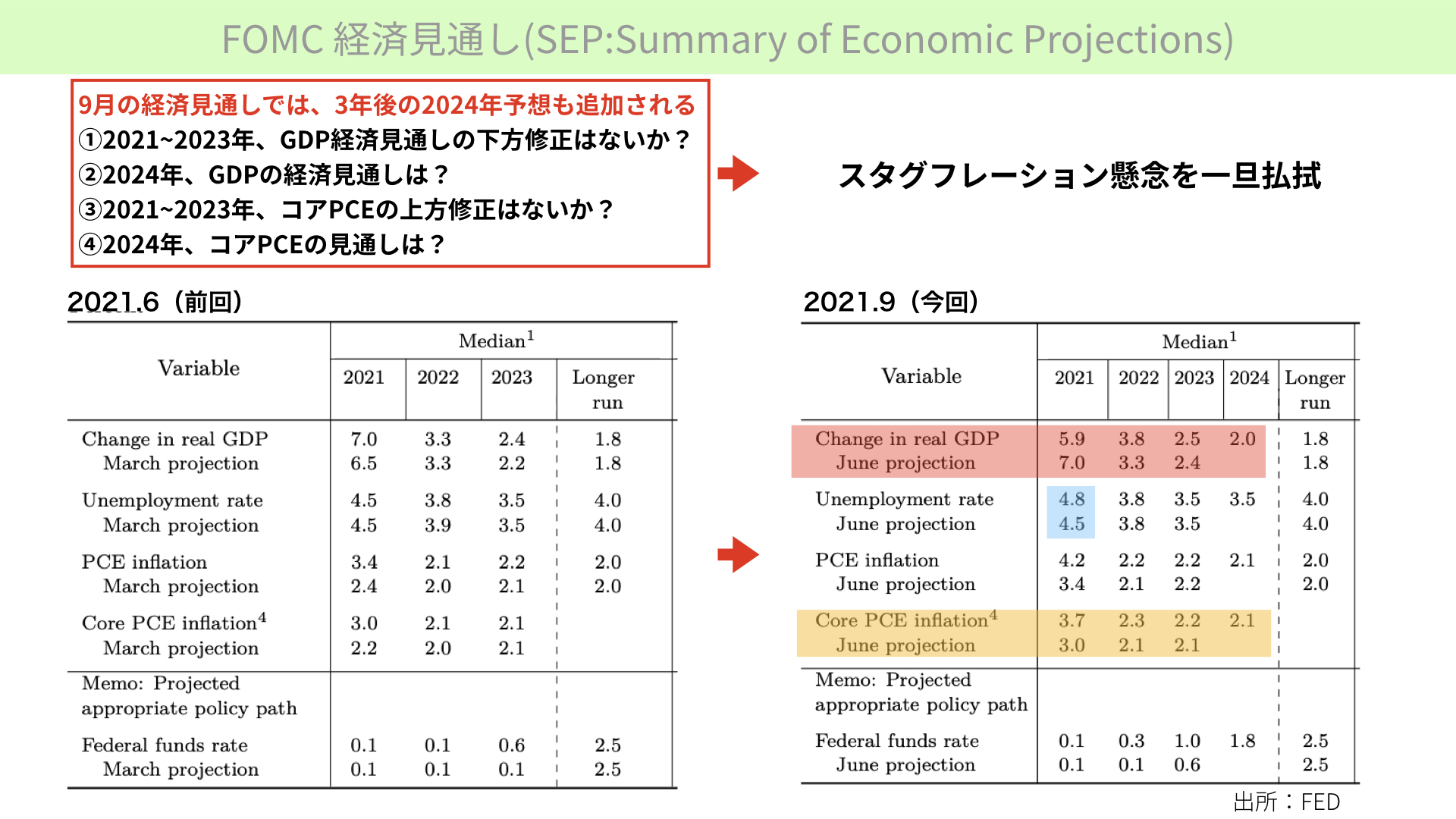

経済見通し(SEP)について

続いて、SEP(景気見通し)です。景気見通しは上方修正、インフレ見通しは若干の上方修正です。

前々回の記事では、FEDが出しているSEPの資料を確認しました。右を今回の9月に差し替えています。

注目点は、9月の見通しがどうなるのかです。前々回の記事では、経済見通しが下方修正になっていなければ良く、マーケットはスタグフレーションを非常に懸念しているから、コアPCEデフレーター(物価上昇)が大きく上方修正していなければいいとお伝えしました。つまり、経済が上方修正となり、インフレがあまり進んでいないことがベストだということです。

GDP経済成長率

今回の内容を見ると、赤掛け部分、2021年の予想は6月で7.0%の成長としていたものを5.9%と下方修正しています。ただ、2022年は6月に3.3%としていたものを、3.8%に上方修正しています。2023年も2.4%から2.5%に上方修正していますので、FEDは経済見通しをかなり強気に見ていることが確認できます。

デルタ株がまん延している中においての見通しなので、マーケットとしては安心感が出たことになります。

インフレ率について

黄色網掛け部分は、コアPCEインフレーション(インフレ率)です。今年は3.0%から3.7%と、物流の値詰まりもあり、今年はインフレが進みました。ただ、2022年は、6月予測より0.2%上がったものの、2.3%と落ち着いています。2023年も2.2%、今回新たに追加された2024年も2.1%ということで、ここも安心感がありました。

つまり、インフレーションは落ち着いている一方、経済は伸びているとして、スタグフレーションの懸念が一旦払しょくされました。

失業率について

もう一つ、青網掛けをご確認ください。これはFRBの二つの使命に含まれる雇用です。前回までは4.5%の失業率を見ていたものが、今回は4.8%としています。今年は雇用が厳しい状況が続くので、緩和的な政策を続けていくという意思表示と捉えられ、マーケットは好感しました。

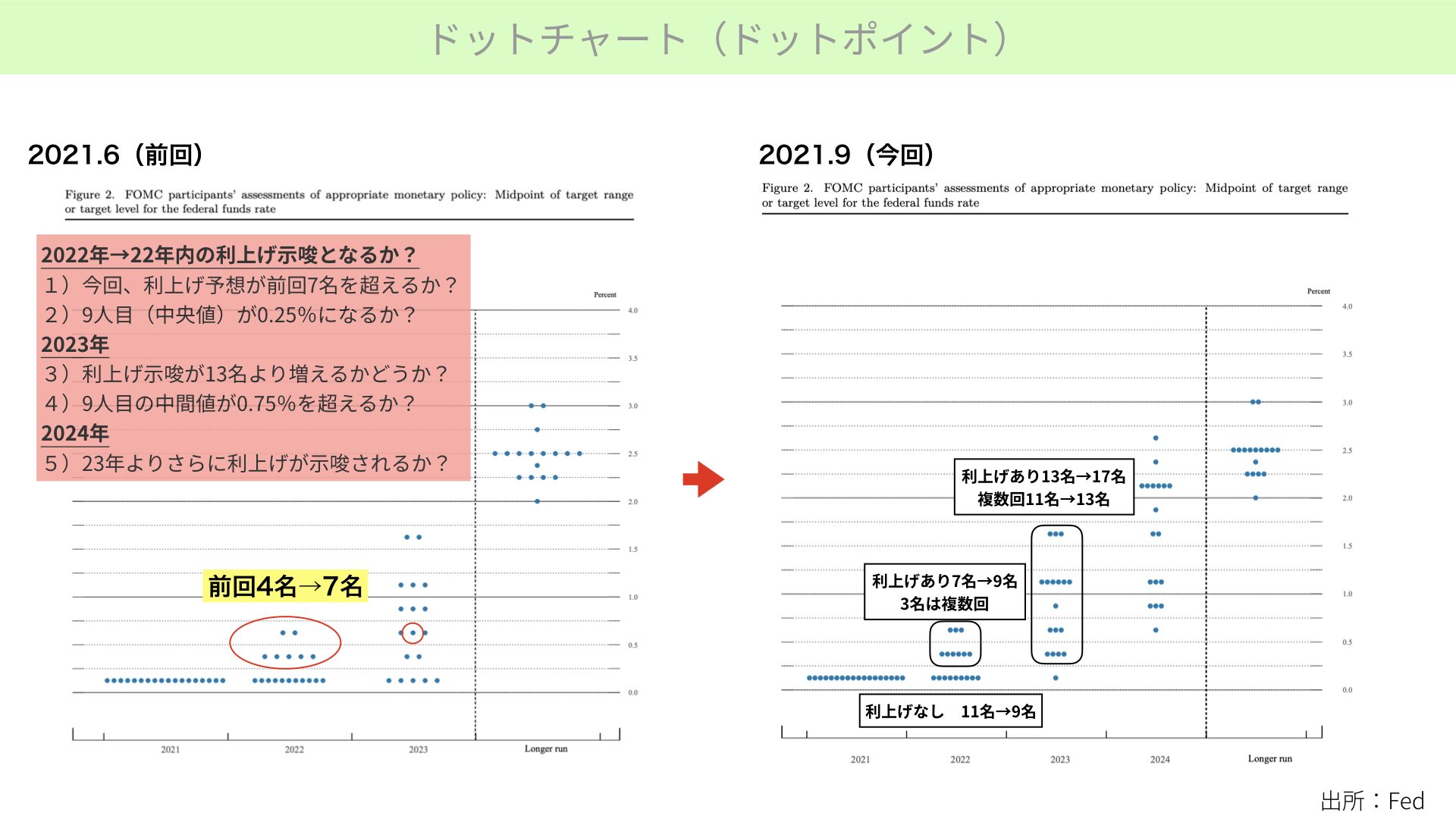

ドットポイントについて

次にドットポイントです。景気見通しはスタグフレーションを払しょくし、マーケットが好感した中で、ドットポイントはかなりタカ派的な内容です。

2022年の利上げありと言っている人数が前回の7名から9名まで増え、そのうち3名は複数回の利上げをすると言っています。前回までは複数回が2名でしたので、2022年の利上げムードが高まってきています。

一方で、利上げなしは前回11名から9名と減っています。半分が利上げあり、半分が利上げなしと、中間値が利上げあり、利上げなしの中間に位置する内容となり、中身としてはタカ派的な内容だと言えるでしょう。

2023年に関しては、さらに利上げの可能性が高まっています。2023年以内の利上げは前回13名でしたが、今回は17名と、1人を除いた全員が利上げを見込んでいます。複数回の利上げに関しても、前回11名から13名まで増えています。

2022年利上げの可能性がかなり高まってきて、2023年には間違いなく利上げが行われているだろうとの確信に変わりつつあり、しかも、複数回の利上げとなってきていることが、ドットポイントの中間値となります。

市場反応はどうだったか

それを踏まえた市場反応はどうだったかです。株価は、先ほどお伝えしたように3指標とも上がっているため、好感していると思っています。

FOMCメンバーは今起こっているインフレーションを認めており、そのための積極的な行動として、2022~2023年に利上げがあるかもしれないとの意思表示を示しています。

インフレを放置し、雇用を優先して、緩和を続けるような政策を行うことなく、きっちりと世の中の状況に対応すると、マーケットは好感したのでしょう。

ここ数カ月、インフレが起こるのか、起こらないのかに対するFEDのスタンスがどうなるのかが不透明でした。今回ドットポイントで少しタカ派になったものの、きっちりと対応してくれるのだということが好感されたと考えられます。

もう一つが経済見通しです。インフレが上がっていて、経済見通しが下がってくると、それは駄目だとなります。しかし、経済見通しに関してはかなり強く見ています。

シティのエコノミックサプライズ指数で、経済見通しが予想よりも下回る内容があり、経済見通しに不安感があった中で、FEDとしては経済見通しを強く見ていると出ました。今後出てくる指標に関しても少し安心感が出てきたと、マーケットは好感しています。

終わりに

今回、内容としては非常にマーケットに安心感を与えるものとなりました。ただ、これで今後も株価が大きく上がるかというと、これは別問題です。

これから、金融の利上げが直前に迫っている、テーパリングがほぼ確定しているということは、金融相場がいよいよ終盤にかかり、今後業績相場に入ってくることになります。

EPSがちゃんと伸びてくるのか、PER(バリエーション)適正か、債券と株のイールドスプレッドが適切な状態か、グローバルの中において国々の株式や債券が優位な状況にあるのか。通常ムードに入ってきた中で、株価や債券が選ばれることがこれから進んでいくでしょう。

24日以降、経済見通しだけでなく、バリエーションや時給にも注目が移ってきます。改めてそういった観点で見ながら、リスク管理を進めていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル