9月21~22日のFOMC後、S&P500などの米国株が大幅に反発しています。この上昇がこれからも続くのか。この上昇は本物かどうか。皆さんもとても興味を持っていることだと思います。

本日は、複数のファンドマネージャーと今後の相場見通しについて話した内容を踏まえ、この上昇についてまだ確信が持てない理由を五つに分けてご説明します。

[ 目次 ]

5つの不安材料

1)米国金利の上昇が再開?

自信を持てない一つ目の理由は、米国金利が上昇し始めたことにあります。3月に1.72%まで上昇した10年金利は、低下傾向がありましたが、現在は1.428%まで上昇してきました。

今回の金利上昇は、これは3月までと少し状況が異なっています。3月に上昇した背景は、パウエル議長が2024年末まで利上げを行わないと明言した一方で、インフレが加速したことで、その約束が守られないのではないかという不安からの金利先高観でした。

しかし、今回は、FOMCで2024年の利上げどころか、2022年にも50%の確率で利上げがスタートする可能性があることが公となりマーケットが織り込み始めていることが影響しています。

前回までの先高観による金利上昇に対し、今回はどこまで金利が上がるのか、今後様子を見ていく必要があるでしょう。

もちろん、インフレ率との絡みもあります。インフレが少し落ち着いてくれば、金利上昇も落ち着いてくるでしょう。しかし、金利の上限が見えてくるまでは、マーケットが落ち着かないというのが、金利上昇に確信を持てない一つ目の理由です。

2)EPS成長鈍化の兆し

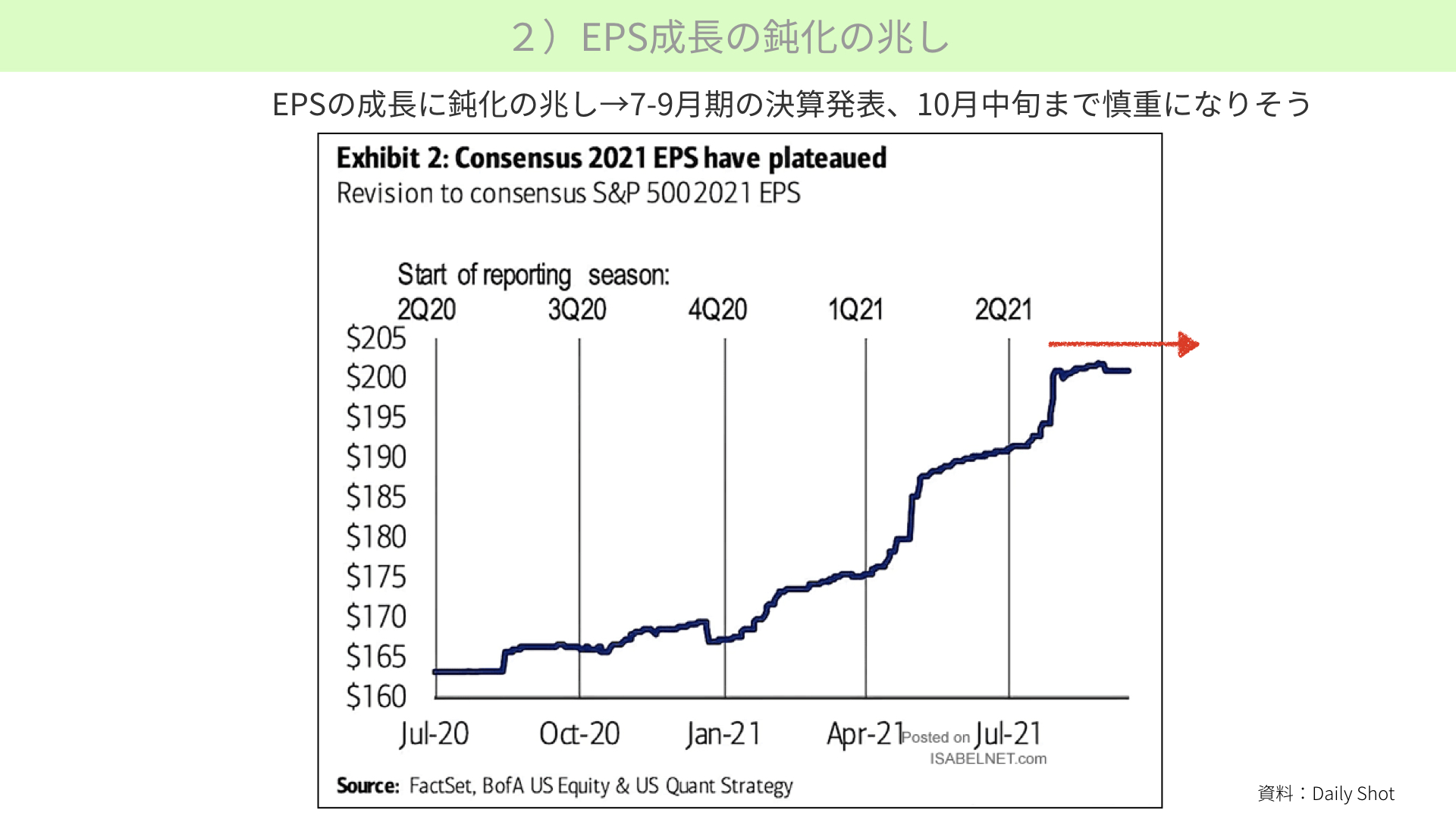

二つ目です。EPS一株当たりの利益の成長速度が鈍っていると、バンク・オブ・アメリカがレポートで出しています。

一株当たりの利益が大きいときこそ、株価が上がりやすいことは間違いありませんが、中国経済の鈍化やコロナ禍後、取り戻すような経済活性化が一段落したことで、企業EPSが横ばいになっていることが、チャートからは確認できます。

7-9月期にヨーロッパ等でワクチン接種が進み、貿易が少し復活している中、企業業績がどうだったかが10月中旬以降発表されます。その数字が良く、これからも経済の成長が進んでいく、企業業績も良くなっていくことが確認できれば、株価に再エンジンがかかります。もし、ここが鈍化していると確認されれば、株価は上昇の勢いを失うでしょう。これが二つ目の理由です。

3)株価バリュエーションの前提

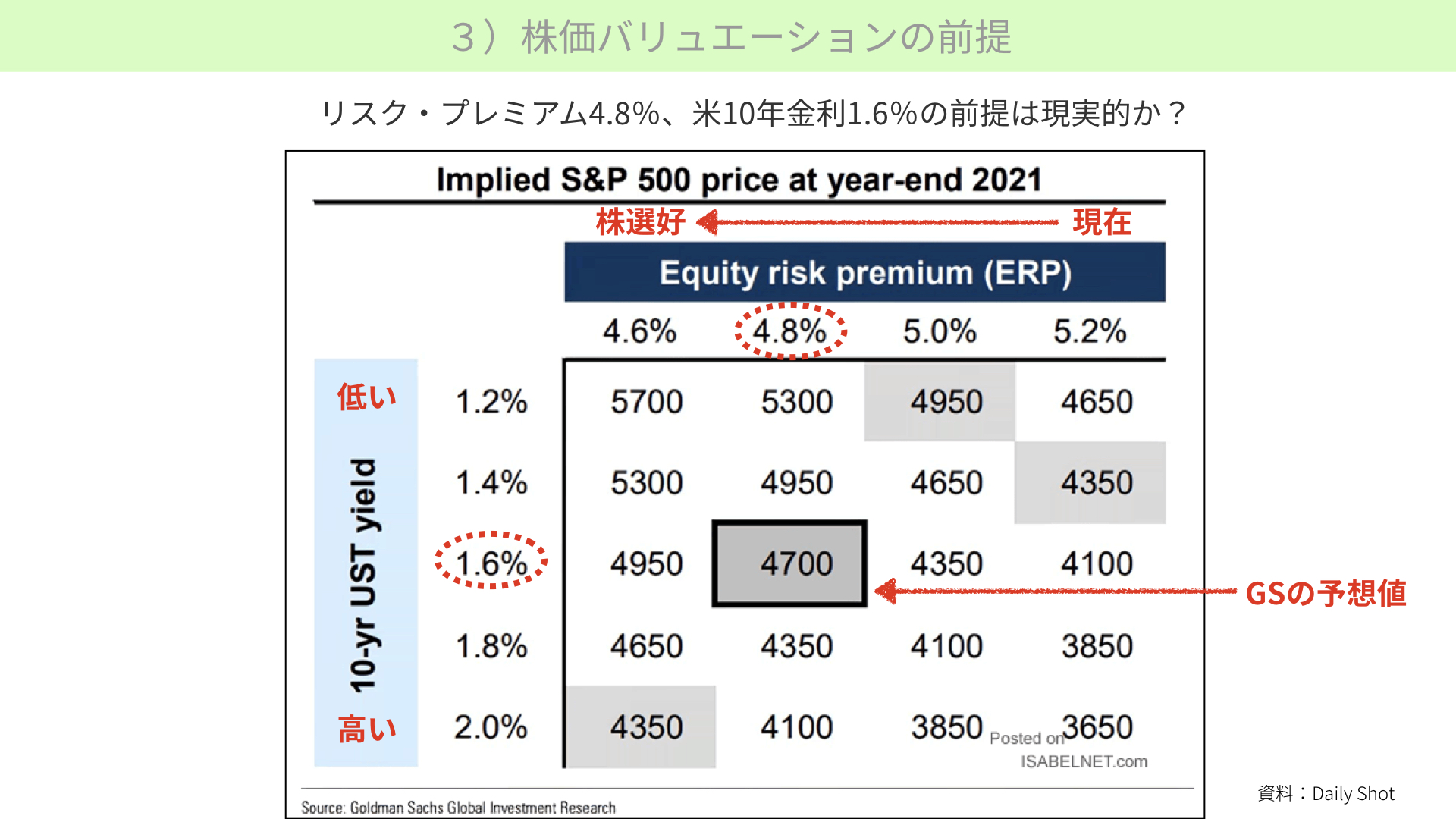

三つ目の理由です。株価バリュエーションの前提は現実的か、最もS&P500やNY株式市場に対して強気を保っているGSが、どういう前提でバリュエーションしているかを確認します。

こちらは、リスク・プレミアムと米10年金利、S&P500をマトリックスにしたものです。10年金利が1.2%と低い金利のときこそ、S&P500は5700~4650ポイントと高くなっています。低金利が続けば、それだけ株価が高いということです。

株式の先行度合いが上がってくると、リスク・プレミアムは下がります。株が先行すると、現在の5.2%はGSが予想する4.6%に近づいていくこととなります。

つまり、株に対する先行度合いが高まり、かつ、低金利が続くと、S&P500は1年後に5700ポイント程度になります。逆に、リスク・プレミアムが5.2%のまま、金利が2%まで上がると、3650ポイントにS&P500は下がることになります。

GSはリスク・プレミアムが4.8%、10年金利が1.6%の前提であれば、4700ポイントを年末に達成できると言っているのです。

皆さんに知っていただきたいのは、金利が上昇局面に入ったなら、金利1.6%を守れるのかと、マーケットが疑問に思ってきているということです。

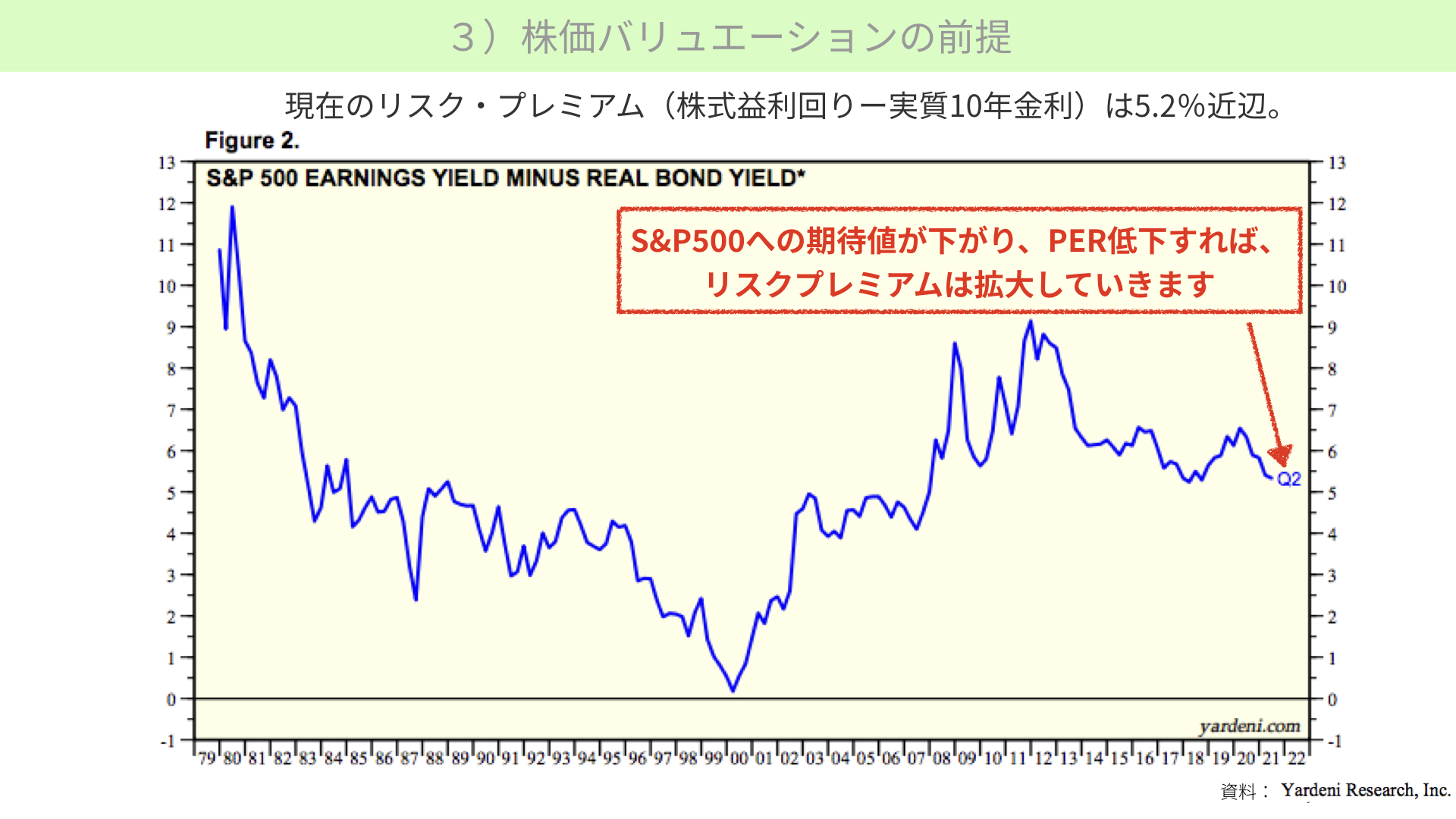

一方で、業績が伸びてこなければ、株を先行しようとする割合(リスク・プレミアム)は減ってきます。リスク・プレミアム=株式益利回り-米国10年国債で算出されます。株の人気が上がると、益利回りは下がりますので、リスク・プレミアムは下がります。

GSの強気な予想通りになるかどうかは、一株当たり利益の成長や中国経済の立ち直りにかかっています。

そして、GSの言うリスク・プレミアム4.7%の予測は、今の状態から見ても、さらに株を買い進んだ状態です。現在のリスク・プレミアムは、5.2%です。リスク・プレミアムが下がるのは、経済がいいなどの背景で、株にお金がどんどん入っている場合です。

もし、今後経済が腰折れしてくれば、リスク・プレミアムの5.2%は上昇してしまい、GSの指標は皮算用になる可能性があるのです。

4)世界的な緊縮財政は株価にマイナスにならないか?

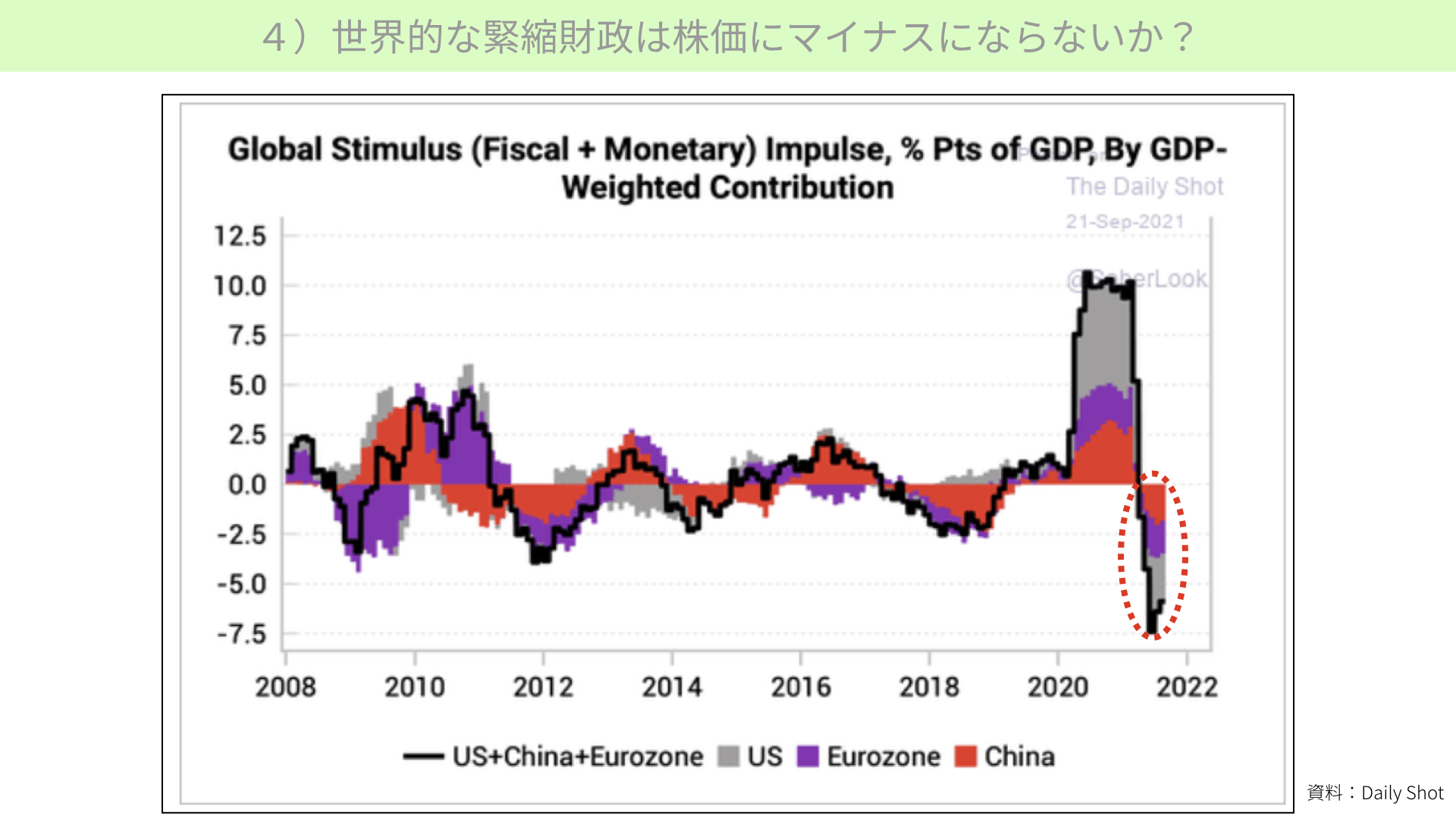

四つ目の理由です。世界的に緊縮財政が進んでいます。財政を積極的に出動してきていたのが、今は世界的にお金をばらまかない緊縮財政になってきていることが、チャートから確認できます。

チャートは、財政出動の貢献度合いです。米国、中国、ヨーロッパの三つを合わせた黒線を見ると、この1年間で下がってきていることが分かります。中身を見ても、米国、中国、ヨーロッパも均等に緊縮財政に向かっています。

今までも、2012年、2014年、2018年の緊縮財政時には、株価が軟調になっています。これまでは、政府の積極財政によって株価が保たれている事実がありました。

米国による3.5兆ドルのインフラ法案が実現しても、今年1年間が巨額の財政出動でしたから、今後は財政出動が減ってきます。前年比で大きく下落すると、現状としても把握されています。

しかも、3.5兆ドルのインフラ法案についても、まだまだ確定はできていません。来年以降、より財政出動が世界的に減ることは、株価にとって足かせとなる可能性があります。

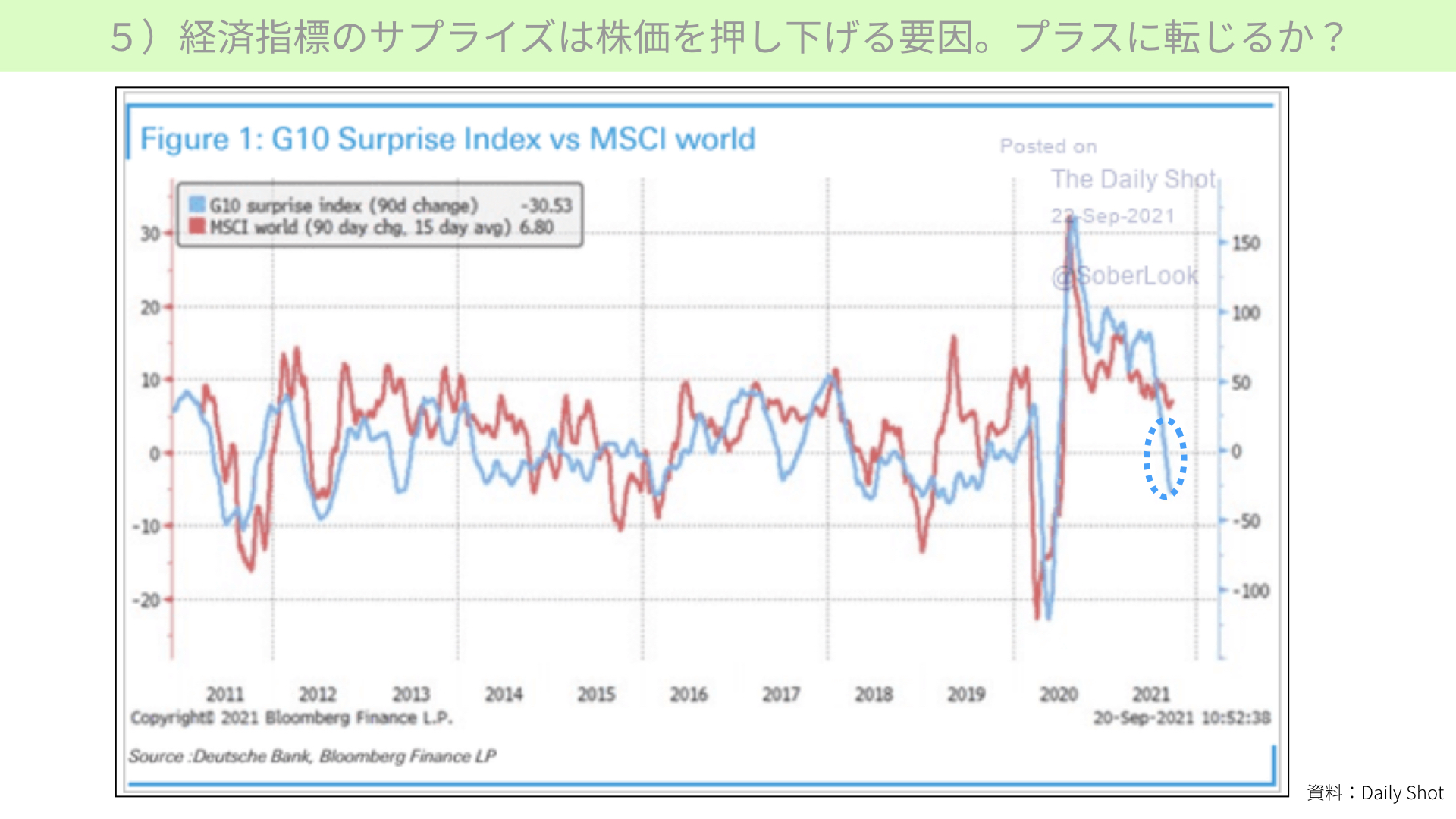

5)株式指標のサプライズは株価を押し下げる要因に

こちらは経済指標です。9月21~22日のFOMCにおいて、SEP(経済見通し)が少し強気に出たことで、マーケットは安心しました。

青線の先進国G10の経済見通しは、予想を大きく下回る結果が出ていると分かります。つまり、大きく予想を裏切っているのです。

そうなったとき、赤線の世界の株価指数(MSCI world)は、相関性が高く、遅ればせながら追いかけてくる可能性があります。

FOMCで発表されたSEPなどにより、経済は強いと、マーケットは安心しています。しかし、今後出てくる経済指標で弱いものが続けば、マーケットは世界の株価指数が弱まってくる可能性があるとして、株価が下がってくるでしょう。これが五つ目の理由です。

今後の見通し

これら五つの理由を考えると、今回の上昇はあくまでもリバウンドによるものだと考えられます。

10月からスタートする企業決算が予想を上回る好業績となれば、一つ目の懸念が収まるでしょう。そして、10年金利の上昇が1.6%~1.7%と期待値内で収まることが確認できれば、マーケット不安材料は取れてくるでしょう。

そして、経済指標などが予想を上回り、ポジティブになっていくならば、世界経済も安定したと、懸念が解消されます。株価にお金が入ってきて、GSの言うように株価のリスク・プレミアムが下がる、株の価値がどんどん上がってくる状態が続けば、GSの強気な理由が正当化されるでしょう。

すぐにこの不安が解けることはありませんが、今後業績相場に向かっていく中で、業績が伸びていけば、株価は安定的に成長することが確認できます。

一方で、金利が大きく上昇する、財政出動が思ったほどでない、インフレ率がすごく高まっていく等が起こってくれば、まだまだ株価は大きく調整する可能性が残っています。

一つ一つ、先ほどの問題点を解決し、確認しながら投資を進めていくことが大事になるでしょう。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル