2021年に入って初めて、世界の株式市場から資金が流出したとのニュースが9月23日に流れました。世界全体で多くの量的緩和が進む中、株式に向かっていた資金が出て行ったことになります。

これは株式と相関の高い動向です。今後流出が続くようであれば、株式市場にとってはとても大きなマイナスの影響となるでしょう。

この記事では、今の状況が今後も続くのかどうかを分析します。

[ 目次 ]

今年初の資金流入超

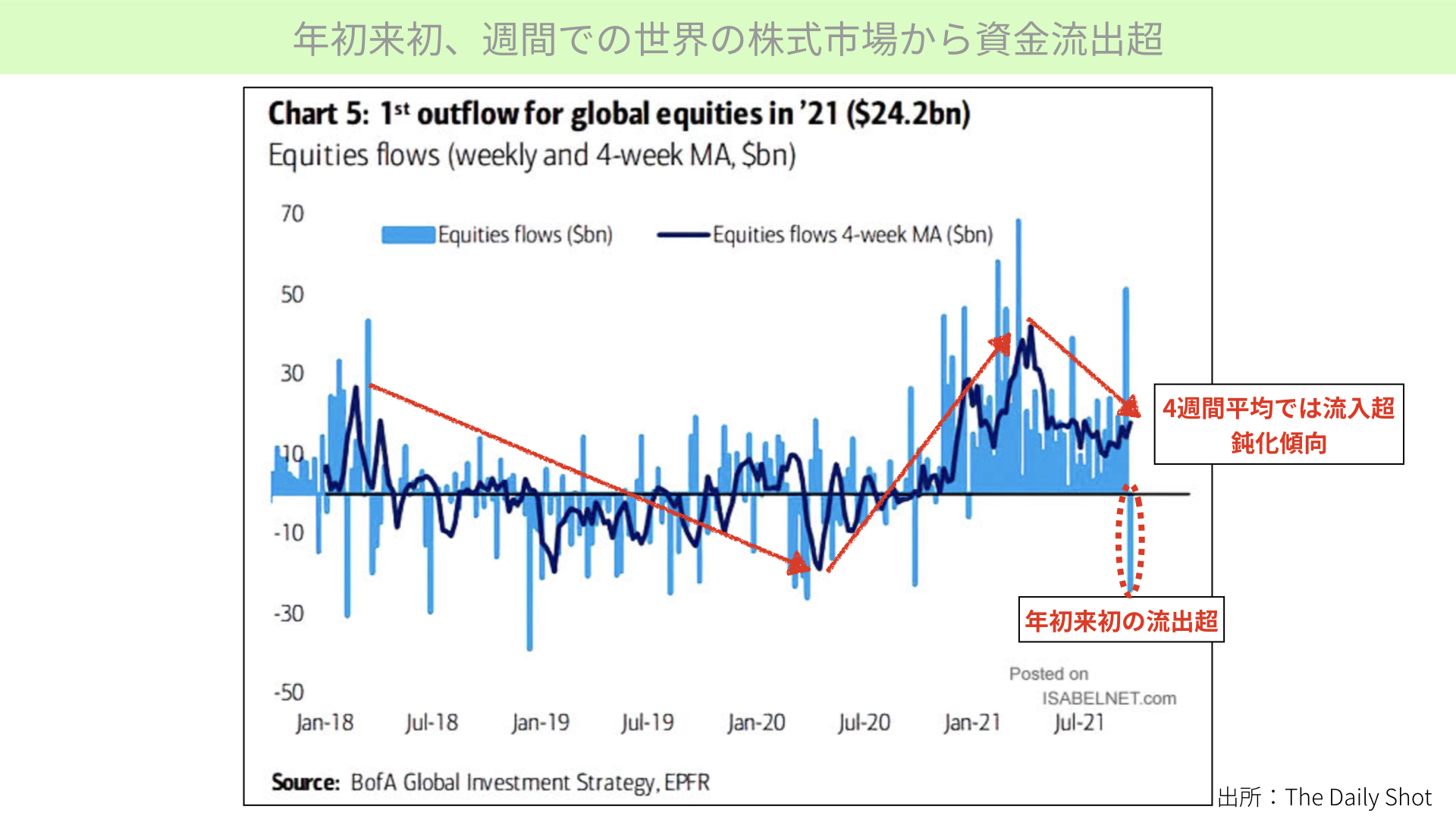

こちらのチャートが示すのは、2021年に入って初めて資金が出て行ったことです。丸い点線で示した通り、日本円で約2.6兆円の流出超です。

赤矢印は、4週間平均のお金の流出入を表します。2018年以降資金流出が続いていましたが、コロナショック以降の量的緩和も影響し、資金流入が増えていました。

ただ、今年中盤ぐらいからは資金流入のスピードが鈍化しはじめています。今後も鈍化が続き流出超となれば、株価にマイナスの影響がありますから、今後流出し続けるかどうかが注目されます。

この資金はどこに流れたのか?

ちなみに、今回流出したお金は、75%近くが現金に向かったと確認できています。地域別ではアメリカが3.1兆円規模と、2018年2月以来の大きな流出となっています。一方、受け入れ先は、日本とエマージング・マーケットとなっています。

ただ、8週間のうち、最も日本へ流出した週でも500億円程度とのことです。アメリカから出たお金のほとんどはキャッシュに収まっています。つまり、リスク回避の傾向が強いということです。

資金はどのセクターから流出したか?

次に、どこから資金が出て行ったのかをセクターごとに確認しましょう。

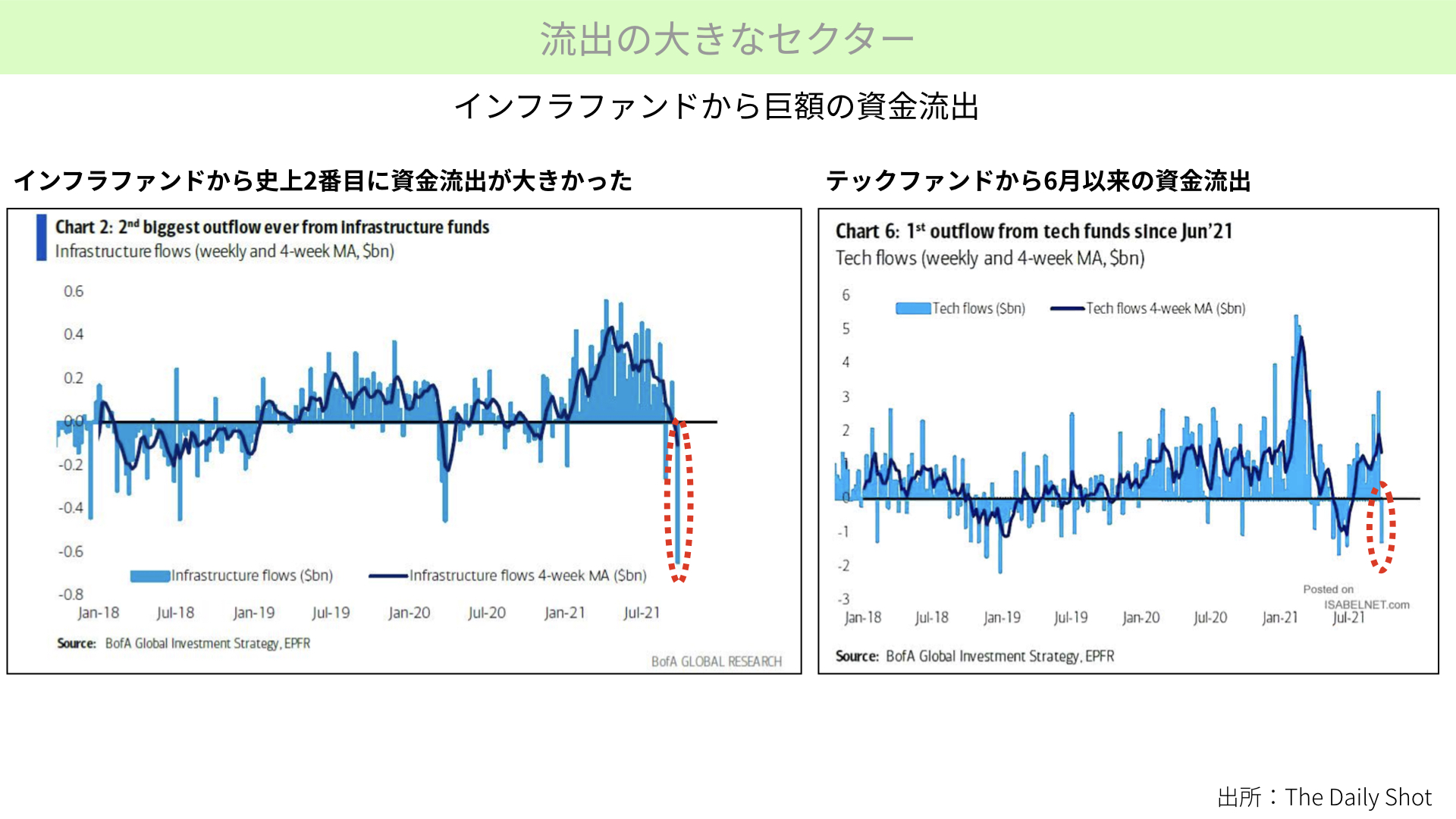

インフラファンドからの流出が、史上2番目に大きかったとのことです。

インフラファンドから流出した理由は、27日に開かれた約1兆ドルのインフラ法案と、3.5兆ドルのビルド・バック・ベター法案の二つに対し、マーケットが悲観的になっているからです。インフラからお金を抜こうとする流れが生まれていますので、法案が通れば、流入が再スタートすることとなります。これについては短期的な影響が大きいと言えるでしょう。

また、テックファンドからは6月以来の資金流出が起こりました。今まで全く流出がなかったわけではありませんから、サプライズではありません。ただ、テックファンドから資金が流出するのは、恐らく、業績よりも中国との絡みが関係していると思います。

エバーグランデの問題があって、今後テック企業にも若干の影響があるとして、資金流出が起こったと考えられています。

短期的・中期的の動向はどうなるか

このように、資金流出の元を見ると、中国の問題が片付いたり、インフラ法案が通ったりすることで流出超はいったん止まると思われます。先週1週間の動きは、あくまでも短期的な動きの可能性があるということがポイントです。

ニュース等では、これからどんどんお金が流出するとしていますが、そうではないと、短期的に見ていただければと思います。

ただ、中期には流出が多くなってくる可能性が高いと、ゴールドマン・サックスも含めてレポートが出ています。

ちなみに、ゴールドマン・サックスは最も強気でしたが、9月24日からトーンが変わってきました。先物の売り越しをかなり行い、かつ、レポートでも中国恒大集団の問題が今後どうなるかは分からないとしています。さらに、今後のアメリカ市場が資金流出に伴い、少し予定が狂ってくる可能性があるいくつかのポイントもまとめています。中期的には、若干弱気の傾向があると言えます。

弱気筋が増えてきた理由を分析

理由(1)

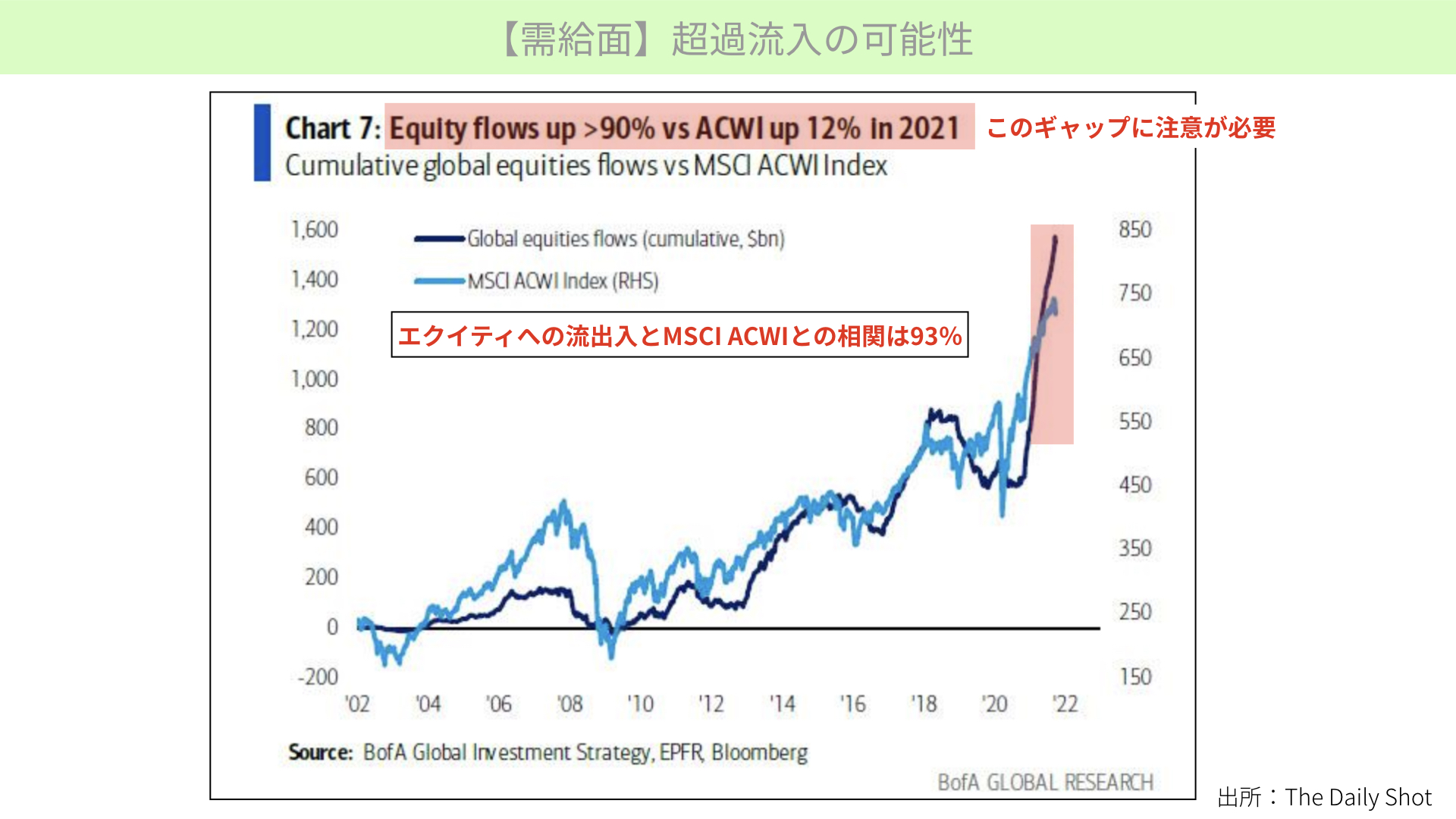

一つ目です。資金流入が、そもそもファンドに対して超過傾向にあったと言われています。ファンドに対するequity flows (お金の流入)と、MSCI ACWIT(MSCIオール・カントリー・ワールド・インデックス)という世界株の連動性は、2002年からで見ると93%もありました。

ただ、今年1年間を見ると、流入が90%も増加したにも関わらず、MSCI ACWITは12%しか上昇していません。つまり、相関が崩れるぐらい株の流入が増えてきており、株価がついていっていないと言えます。

この資金流に株価が追い付かなかった理由は、お金が入りすぎていたことを示し、バリエーションがついていけていないことを表している可能性があります。ですから、今後は流入が減ってくる可能性がある、株価の重しになる可能性があるのです。これが、ゴールドマン・サックスが弱気になっている一つ目の理由です。

理由(2)

二つ目です。恒大集団を含めた中国の問題が、いろいろなところで出てきています。GDPに占める民間債務が約2.2倍になってきているから危ないという方もいらっしゃいますが、国際金融まで大きく絡んでいないとの見方が多数を占めています。今の時点では、心配しすぎずに冷静に見ていこうとするのが、正しいトーンでしょう。

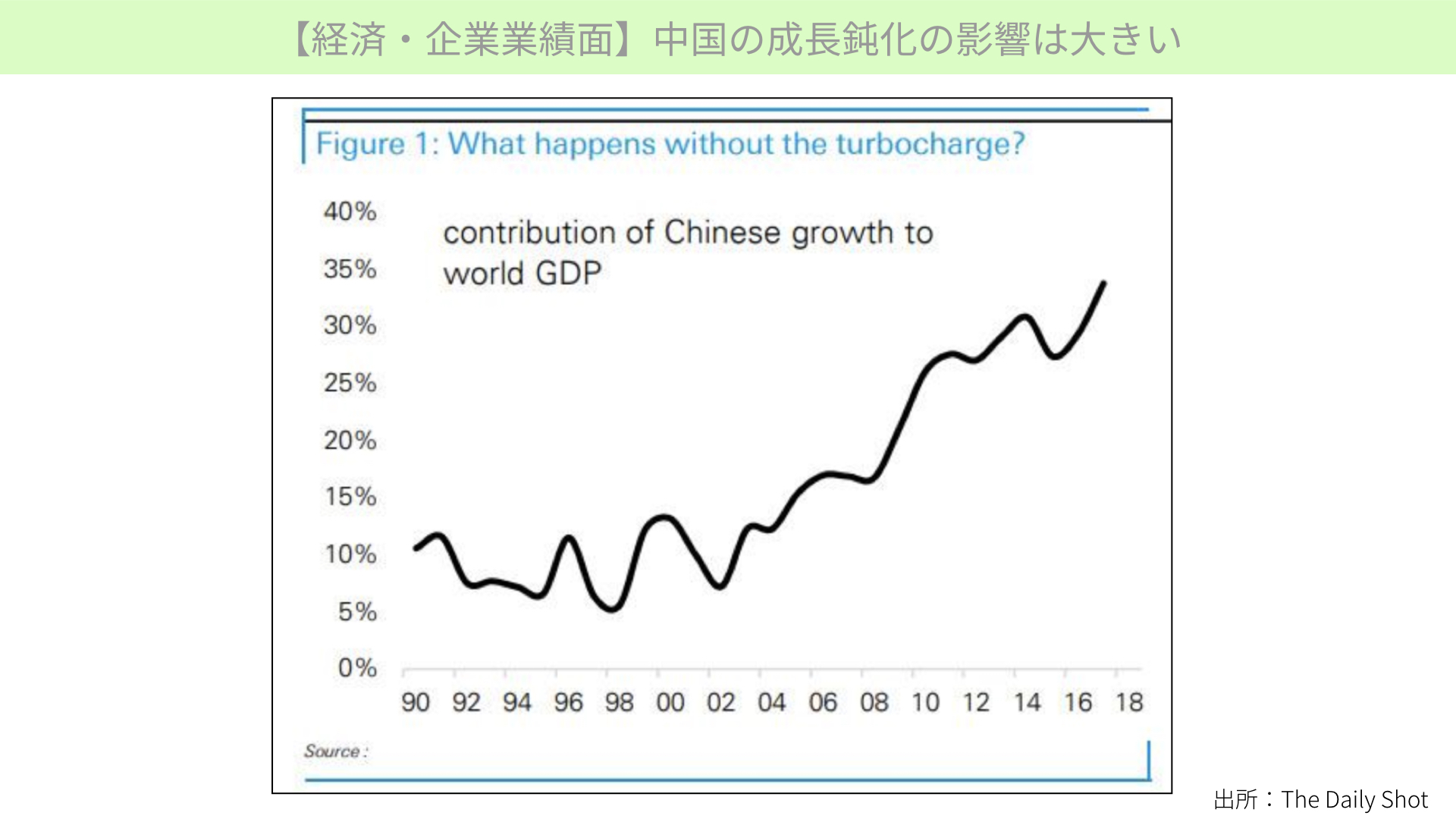

一方で、事実として知っておいてほしいことがあります。それは、世界の成長率の約35%が、中国の成長によって支えられていることです。

エバーグランデが倒産するかどうかという問題とは別に、中国経済が影響を受けて鈍化し、世界の経済成長も滞ることになれば、株価にマイナスではないかとマーケットが考え始めています。これが、ゴールドマン・サックスが弱気になっている二つ目の理由です。

理由(3)

三つ目です。FOMCで、来年以降はサプライチェーンが改善し、インフレ率が低下するとの発表が出されました。世界経済のリサーチで評価をされているOxford Economicsが出した、サプライチェーンの混乱が、会社に対していつまで影響を与えるかを聞いたものです。

FRBは2022年前半としましたが、半数以上は2022年の第3~4四半期、もしくは2023年まで影響が残るだろうとしています。企業を含めたマーケットの考えと、FRBの間に乖離があることにマーケットは懸念を持っていることが分かります。

理由(4)

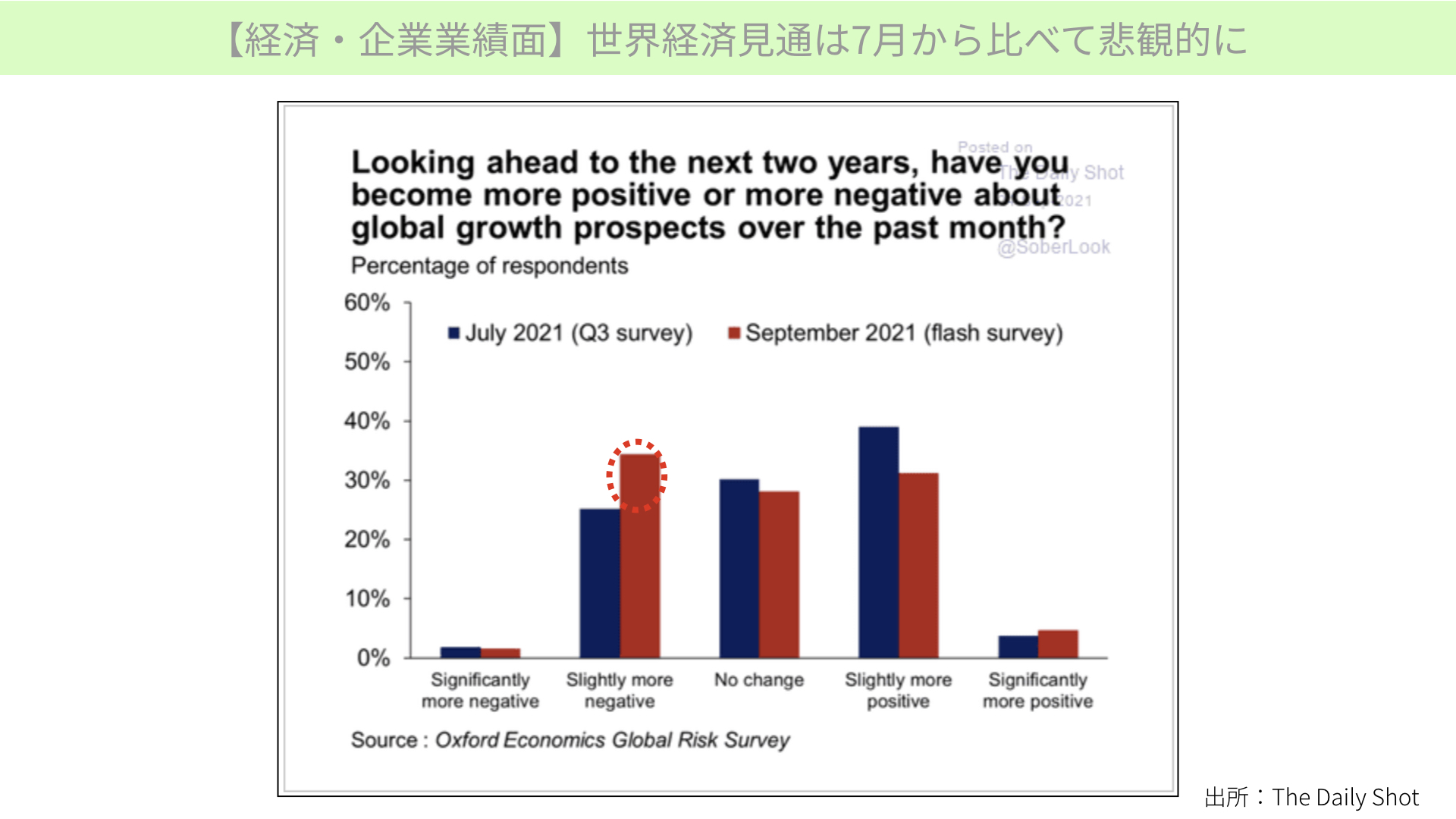

次に、こちらは今後の世界経済についての認識を、2021年7月と9月でそれぞれ調査したものです。比較すると、少し悲観的に考えていると答えた人が増えていることが分かります。経済見通しに対して、ネガティブな見方が増えてきているとも言えます。

理由(5)

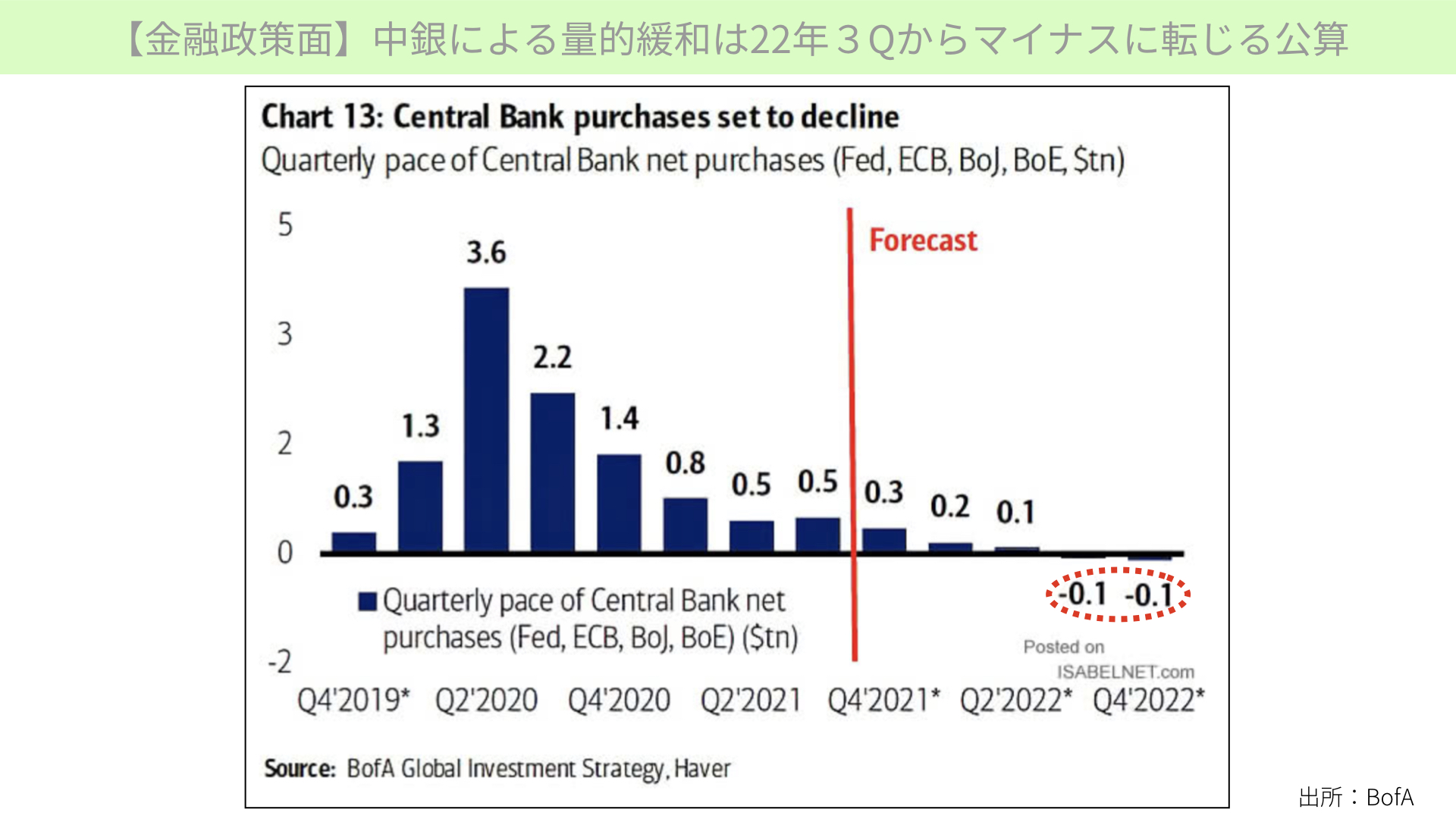

最後に、私が一番注目している内容です。そういった状況にも関わらず、世界の中央銀行であるFed(米国FRB)、ECB(欧州中央銀行)、BoJ(日銀)、BoE(英国中央銀行))による量的緩和が、来年中盤以降からマイナスに転じる、量的緩和を回収に入るのではないかとの予測が出ています。つまり、世界スタンダードで見ると、緩和ムードがいよいよ来年夏場以降から減ってくるとされているのです。

今日のまとめ

今日はファンドからの資金流出を取り上げました。短期的にはインフラ法案に対する懸念と、中国に絡むテック企業からの流出ですから、この二つの問題が解決すれば、短期的な流出は止まると考えられます。今後流出超のトレンドに変わるとまでは考えていません。

ただ、中期的に見ると、流出超となる要因はかなりあります。それは経済の観点もそうですし、エバーグランデとは関係なく、中国GDP成長率に対する不安感が台頭してくれば、株への流入は恐らく減ってくるでしょう。さらに、量的緩和のサポートは来年中盤以降減ってくるとの予測が、確実性を増してきています。

この状況では、今後資金流出が起こり、世界株の上値が重くなってきて、この1週間で起こったような株から現金、株から債券という動きが加速する可能性があります。今後の経済動向を見ながら、しっかりと判断する必要があります。

マーケットには楽観ムードを提唱する方も増えてきていますが、実際にはそういった要因があることをぜひ覚えていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル