世界のマネー供給量が減っています。過去、このような環境下で米国株のS&P500、米国債券がどのようなパフォーマンスを示したかについて本日は分析します。

マネー供給量(マネーサプライ、M2)が、世界的に減っています。実際には、量が減ってきたという訳ではなく、前年対比で供給率が下がっているとお考え下さい。

リーマンショック以降供給量が増える緩和状態にあり、緩和の中で緩んだり、引き締めたりの繰り替えしでした。しかし、3月以降この供給量が鈍化しています。過去にも、5回ほど供給量は鈍る局面がありました。その際、株と債券はどういった動きをしたか分析します。

[ 目次 ]

先週の振り返り

本日、こちらをテーマに取り上げた理由は、先週1週間の動きに大きく影響したからです。先週1週間は、恒大集団や債務上限の問題など、マーケットはかなり混沌としたこともあり、経済指標などのニュースが入ってきづらかったと思います。しかし、かなりの材料が発表されました。

パウエル議長のコメントについて

例えば、インフレに関することでは、25日にパウエル議長がECBフォーラムに参加しています。FRBデュアルマンデートである物価と雇用について、少し厳しいかじ取りになってきたと言っています。パウエル議長を含むFRBメンバーの中でインフレ懸念が台頭してきているのは、コメントからも明らかです。

また、雇用に対するひずみが出てきている、思い通りに雇用が進んでいないとも言っています。27~28日、マーケットはこれらを受けた動きを見せました。

インフレに関する指標について

10月1日は、インフレに関する指標が多く出ました。例えば、個人消費指数のPCEコアデフレーターは、前年同月比4.3%と、1991年以来大幅に上昇しています。

さらに同日のミシガン大学消費者信頼感指数では、インフレ率が5年後も3%(前月2.9%)との結果に。5年後も物価が上がっているだろうと、消費者は考えていることが明らかになりました。

FRBは2.2%としていますから、消費者との間に0.8%ものギャップがあります。どちらが正しいかは5年後にしか分かりません。しかし、消費者がインフレを警戒していることは、間違いなく消費行動やマインドに悪影響を及ぼすでしょう。ですから、ミシガン大学の消費者マインドからは、大きな問題を感じています。

ISM製造業指数について

ISM製造業指数も発表されました。指数自体は良かったですが、雇用と物価に対する懸念があると、改めて浮き彫りになっています。指数で好感されて金曜日にマーケットが上がっていますが、これは恐らく数字だけを見た反応でしょう。

政策上の問題について

さらに、債務上限問題をきっかけとして3.5兆ドルのインフラ法案が通らず、3.5兆ドルから2.5兆ドルと規模を小さくしてスタートする可能性が高まっています。

債務上限問題がマーケットに与える影響は別として、財政支出量が減ってくると言えます。いろいろな指標から、インフレと雇用の問題も見て取れます。特にインフレ圧力が高まっていることで、FRBは何らかの政策を打たざるを得ないと、出口戦略に向かいます。

財政規模が小さくなること、出口戦略に向かうことは、マネー供給量の減少を招きます。供給量が減れば、株価にとってはマイナス要因です。

マネーサプライ(M2)の前年比での減少の影響について

マネーサプライ減少時の株価年平均成長率

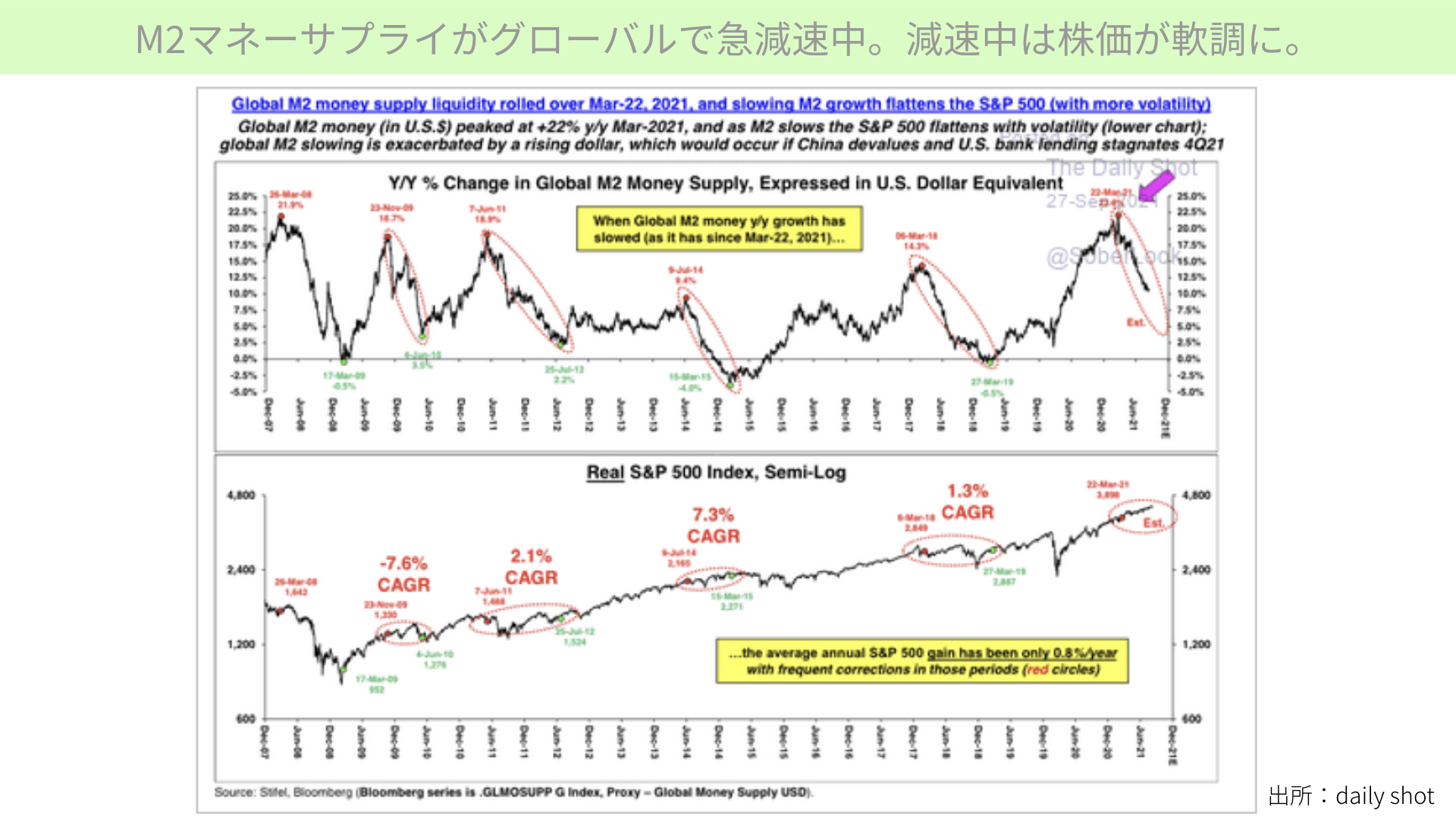

資料からは、マネー供給量がグローバルで急減速中だと読み取れます。過去5回ほど供給量が前年対比で減少する局面がありました。2009年、2011年、2014年、2018年、今回です。ここでは、供給量が前年対比20%近く上がり、前年対比0%前後まで下がっています。

今回は、2021年3月に供給量が前年対比22%と、過去最高の数値を出しました。当然ばらまいた状態から縮小すると、株価は低下します。

チャート下で示したS&P500のCAGR(年平均成長率)は、2009年に-7.6%、2011年に2.1%、2014年に7.3%、2018年が1.3%、今回が28.6%です。お金の供給量が減っても、プラスに推移しているから問題ないと思う方が多いかもしれません。もう少し分析を進めてみましょう。

S&P500の比較

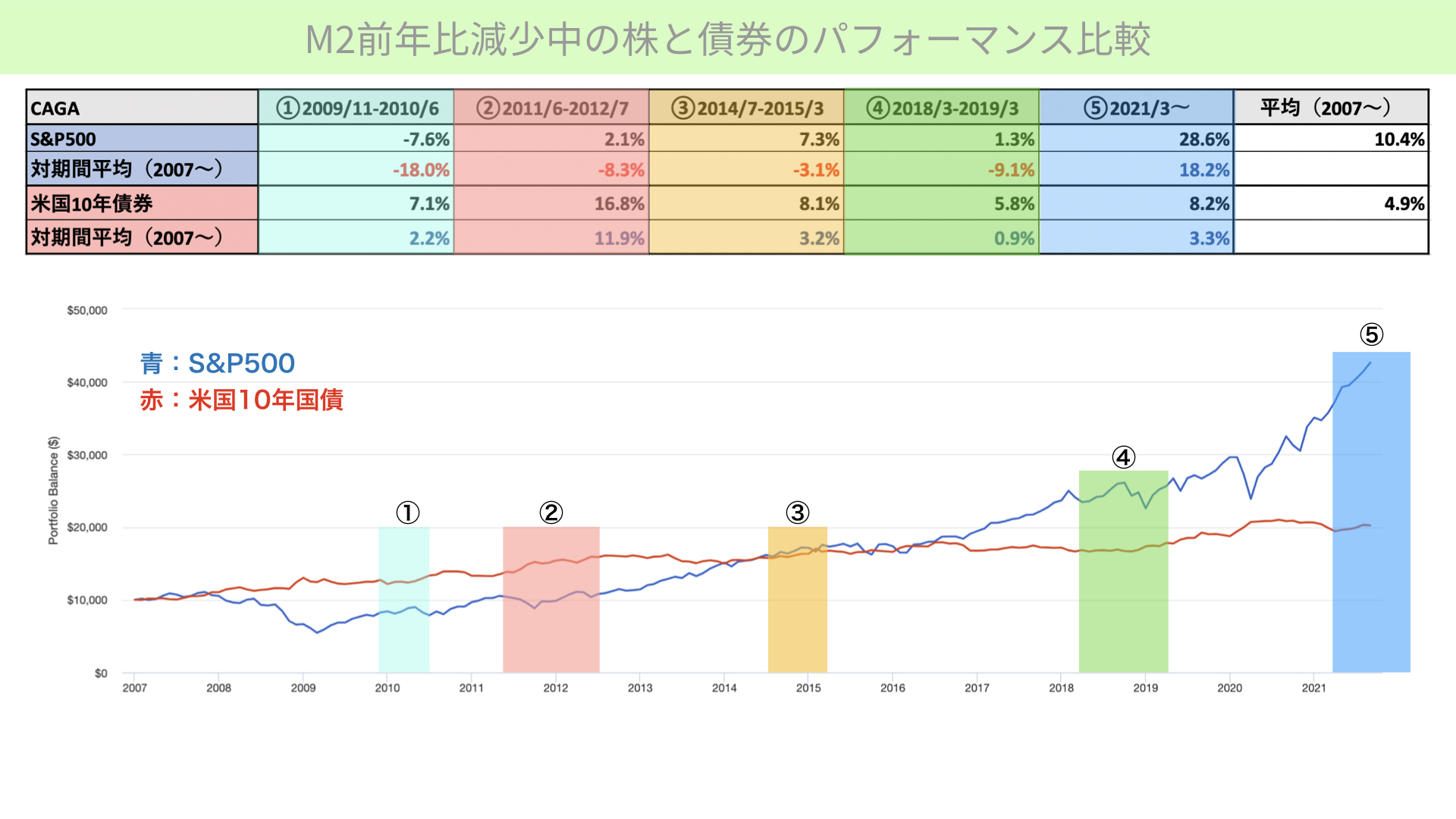

こちらは、5期間でのパフォーマンスと、2007年以降のS&P500平均パフォーマンスを比較です。

2007年以降、S&P500の平均は年率10.4%で上昇しています。もし、2009年3月から取れば、そのリターンはさらに大きくなり、16.7%の上昇です。

しかし、5期間は先ほど言ったように、-2.6%、2.1%、7.3%、1.3%、28.6%。過去4期間は、全てで平均を大きく下回っています。特に2009年、2011年は、期間平均と比較すると-18%、-8%。年平均成長率がプラスだとしても、市場平均と比べると鈍化したと言えるのです。

これからS&P500が上がっていくかもしれません。ですが、これまでの傾向のように、マネーサプライが減ってくれば成長率が落ちてくると、改めて認識してほしいと思います。これはナスダックでも同じ傾向があると、分析から分かっています。

債券の比較

もう一つ、債券も比較してみましょう。金利状況は異なりますが、債券は2007年以降年率平均で4.9%上がっています。マネーサプライが減っている期間中は、全て平均よりもプラスです。かつ、S&P500よりオーバーパフォームしていますから、期間中は債券のパフォーマンス方がいいと言えます。

2009年には7.1%、2011年には16.8%、2014年には8.1%、2018年には5.8%、今回は8.2%と5期間とも平均を上回るパフォーマンスを見せています。

今日のまとめ

先週1週間で、インフレが台頭してきていると改めて確認できました。さらに、財政支出額が今後も減ってくることも分かっています。今年3月に前年対比プラス22%だったところから、今はプラス10%です。恐らくマイナスまで推移するでしょうし、少し長引きそうでもあります。

去年3月、コロナショックが起こってから供給量を大幅に増やしてきました。今年はそこと比較して下がることになります。恐らく、来年3月以降までは、マネーサプライの前年対比でのマイナスが進んでいく可能性があります。

そう考えれば、今後株価は鈍化する可能性があります。そこに債務上限問題、中国の問題が重なれば、鈍化はより大きいものとなるでしょう。

10月1日、株価が上がったではないかとおっしゃる方もいるかと思います。これは新たなワクチン治療薬が出たり、ISMの表面的な数字を見たりした中での上昇でした。しかし、マネーサプライなど、マクロのお金の流れを見れば、株価の上昇の持続は難しいでしょう。

今後も、インフレ指標や資金供給量がどうなっているか注目しながら、グローバルなお金は量が減ってくるのかどうかを見る必要があります。供給量が減れば、マーケットが収縮することは間違いありません。これから供給量が減る中で、どう対処すべきかを検討いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル