本日はスタグフレーションについてです。最近、ニュースや記事等でスタグフレーションという言葉を頻繁に見かけます。

[ 目次 ]

1960年以降のスタグフレーションを分析

過去スタグフレーションが起こったときに、株価がどのような影響を受けたのか。今後スタグフレーションに対して株価がどうなるのかを分析します。

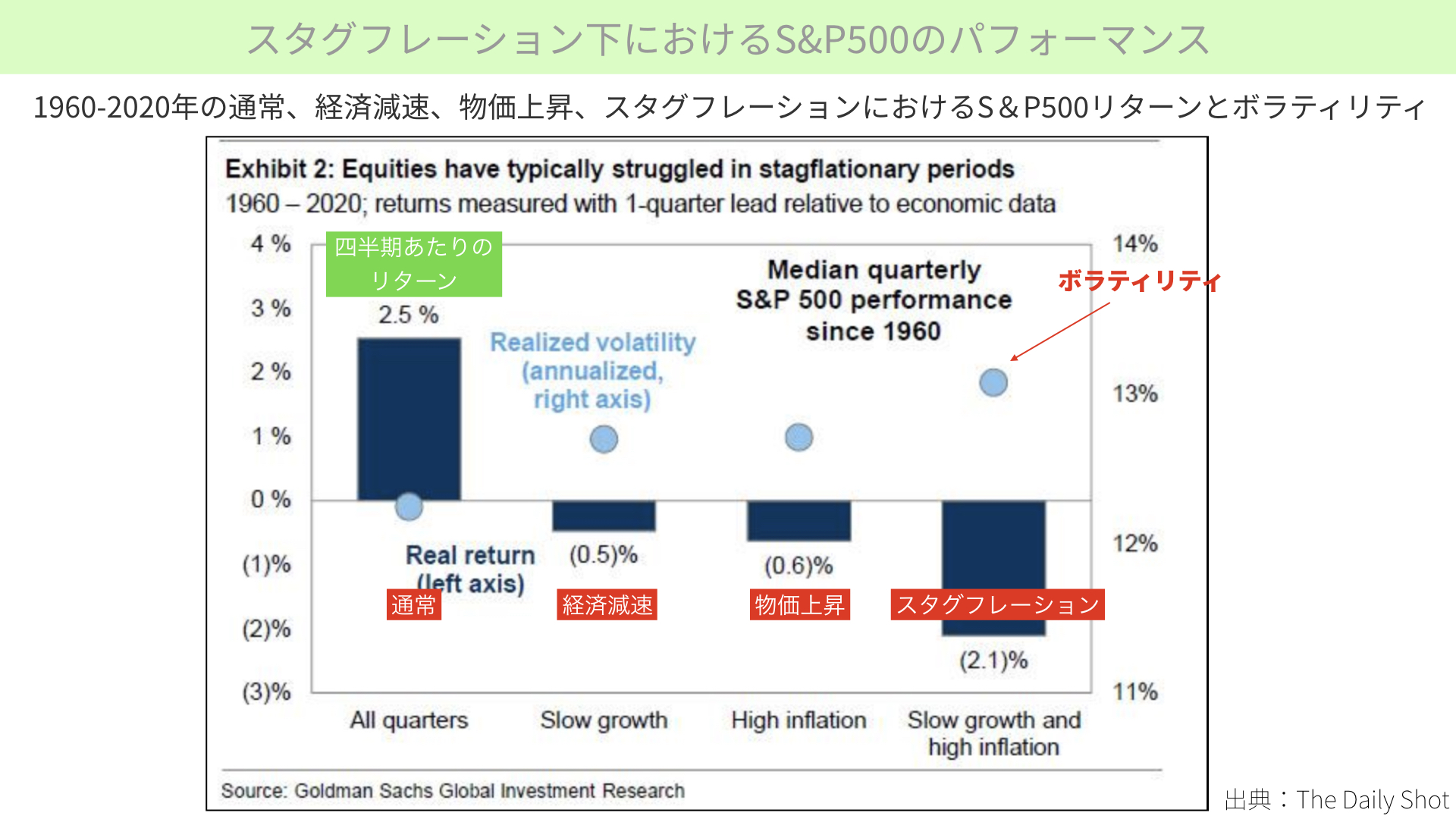

スタグフレーションにおいて株価がどうなったか。ゴールドマン・サックスが1960~2020年にかけて分析したものを確認しましょう。

この図は60年間の四半期平均リターンを表しています。いちばん左はのリターン (青い棒グラフ)が2.5%。ボラティリティ(青丸)は12.2~12.3%となっています。これは、過去平均を表しています。

左から二番目が経済の鈍化時(Slow growth)です。四半期で-0.5%のリターン。

左から3番目の物価上昇時(High inflation)には-0.6%リターンです。

最後にいちばん右がスタグフレーション(Slow growth and high inflation)では-2.1%のリターン。年換算では-8.4%。かつ、ボラティリティは最も高い13%近くです。

経済が悪くなり物価が上がるスタグフレーション下では、年換算で8.4%もS&P500パフォーマンスが下がり、ボラティリティが上がっていました。株価を敬遠する必要があるのではと最近話題になっているのは、ここが原因です。

10月12日に発表されたIMF世界経済見通しでは、世界経済見通しを下方修正しました。米国経済も7%から6%へ。2021年度見通しを下方修正しています。6%は暫定的なものです。インフラ法案など4兆ドル程度の決議が通らない、もしくは縮小すれば、成長率はさらに下がるとしています。

ゴールドマン・サックス証券も2021年、2022年米国経済を下方修正しました。アトランタ連銀GDPNowは、7-9月期GDPを年換算で-1.3%としています。

経済見通しがかなり暗さを増している状況で、10月13日CPI物価発表があります。こちらも5.3%が予測されるなど4月以降物価上昇が続いている状態ですから、スタグフレーションのような状態ではないかと懸念されているのです。

スタグフレーションについて

スタグフレーションの定義は平均GDP成長率-0.5%を6カ月継続し、インフレ+0.5%が6カ月続いた状態です。

これが起こったのは1970年代と1980年代で、2000年以降は一度も起こっていません。スタグフレーションは過去のもので、なかなか実感がわかない。株価実績は過去のもので、使えないのではないかと考える方も多いのではないでしょうか?

確かに、スタグフレーションに現段階ではなっていません。来年のインフレ見通しも2%台で推移すると言われています。スタグフレーションの基準を満たすには、過去の物価平均上昇が2.8%ですから、3.3%を1年間で達成する必要があるにも関わらずです。

インフレーションサプライズインデックスとエコノミックサプライズインデックスが今後の株価を示唆

定義上のスタグフレーションになるかどうかはこのように考えたとして、他に類似した状況を表すものはないのでしょうか。株価予想に使えるのではないかと思われるインフレーションに関するサプライズINDEX、経済に対するサプライズINDEXを確認してみましょう。

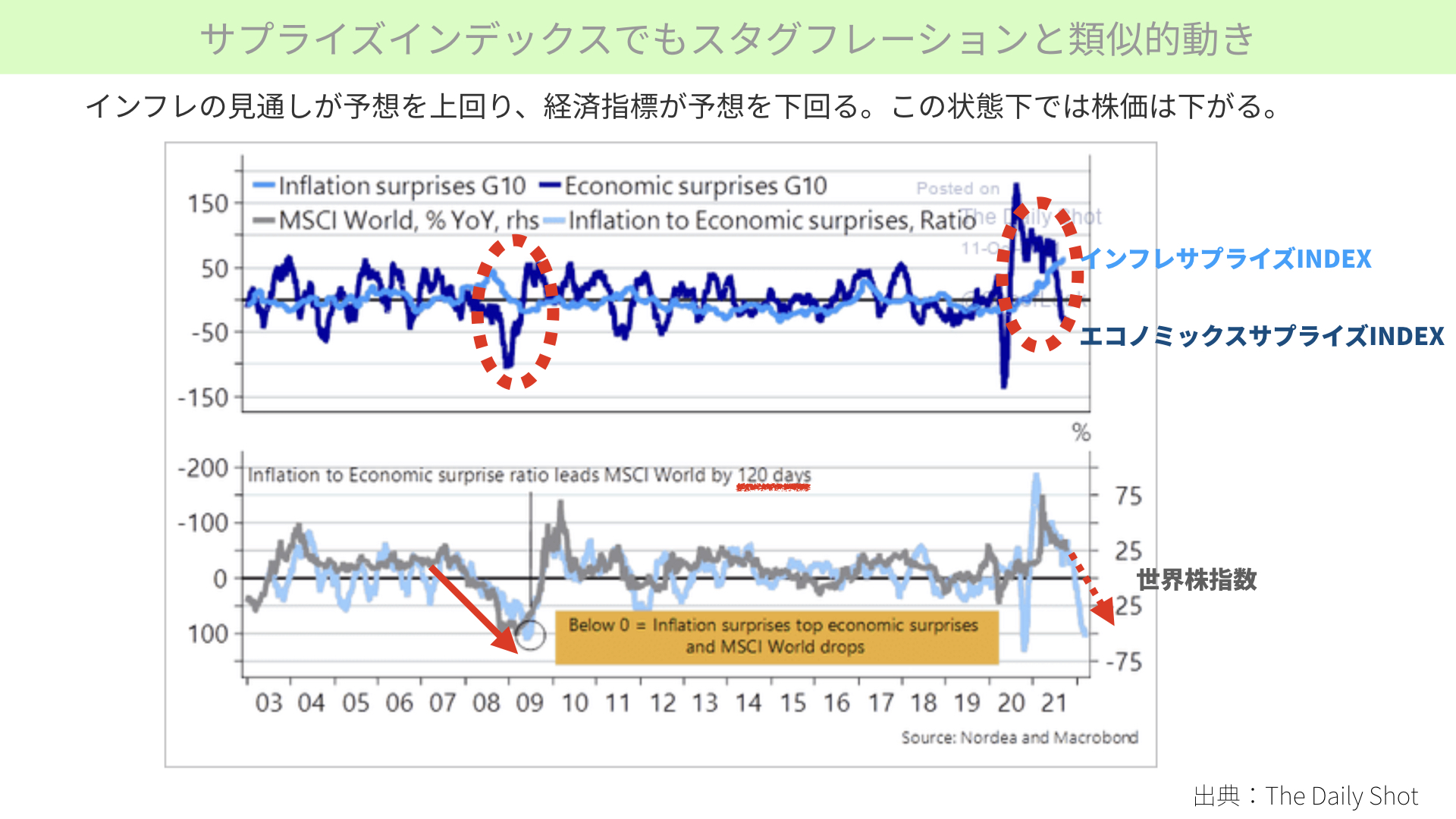

上のチャート、水色線がインフレーションのサプライズINDEX。濃い青線がエコノミックサプライズINDEXです。水色が上に抜けているのは、予想よりも多くのインフレ数値になっていること。濃い青線が下に行くのは、経済見通しよりも悪い数字が出ていることを表します。つまり、水色が上に、濃い青線が下に行く状態がスタグフレーションだと言えます。

同じことが起きた2008年。下のチャート灰色線で示した世界株価指数(MSCI World)を見れば、前年対比で大きく下落しています。現在、エコノミックスサプライズINDEXは下降し、インフレサプライズINDEXが過去にないほど上昇。このまま悪化すれば、2008年と同じく株価が大きく下落することを表しています。

しかも、サプライズINDEXが悪化したとき120日遅れて株価が下がることが、下のチャートから分かります。

このことから今後約4カ月後に株価が下がってくる可能性が、インフレーションのサプライズINDEX、エコノミーのサプライズINDEXからは表されていると言えます。必ず当たるとは言えません。しかし、経済が鈍化しインフレが上回れば、疑似的に、過去スタグフレーション時に起こった株価下落を再現することとなります。そこで、かなり警戒感が高まっているのです。

終わりに

何となくインフレが起こりそう。何となく経済指標が悪い。そんなニュースを聞いても、株価にどういう影響があるかが分かりにくかったかと思います。しかし、このようにインフレが進む中で経済が鈍化するまれなケースでは、確実に株価が悪影響を受けると言われています。

ですから、今までのように経済見通しが悪くなっても金融政策で何とかなるという考えは、変える必要があります。インフレーション下においては、金融政策はなかなか働きません。経済鈍化は、そのまま株価に大きな影響を与える可能性があります。

GDPの発表、各指標、インフレーションに関する指標は注目が必要です。特に10月13日に発表されるCPIが予想の5.3をさらに上回れば、サプライズINDEXにマイナス作用をもたらします。注目しつつ、リスク管理を高めていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル