10月12日から米国決算発表がスタートし、金融機関を中心に発表されました。バンクオブアメリカ、JPモルガンなどかなりいい決算発表だったこともあり、10月14~15日にかけて株価が大きく上昇しています。

ただし、決算発表が本格化するのは10月18日以降です。その中で注目されている三つのセクターをお伝えし、リビジョン・インデックスやセンチメントと呼ばれる調査から、注目される理由を説明します。さらに、これらのセクターの動向でどのような影響が出るかも解説いたします。

今週以降の決算発表

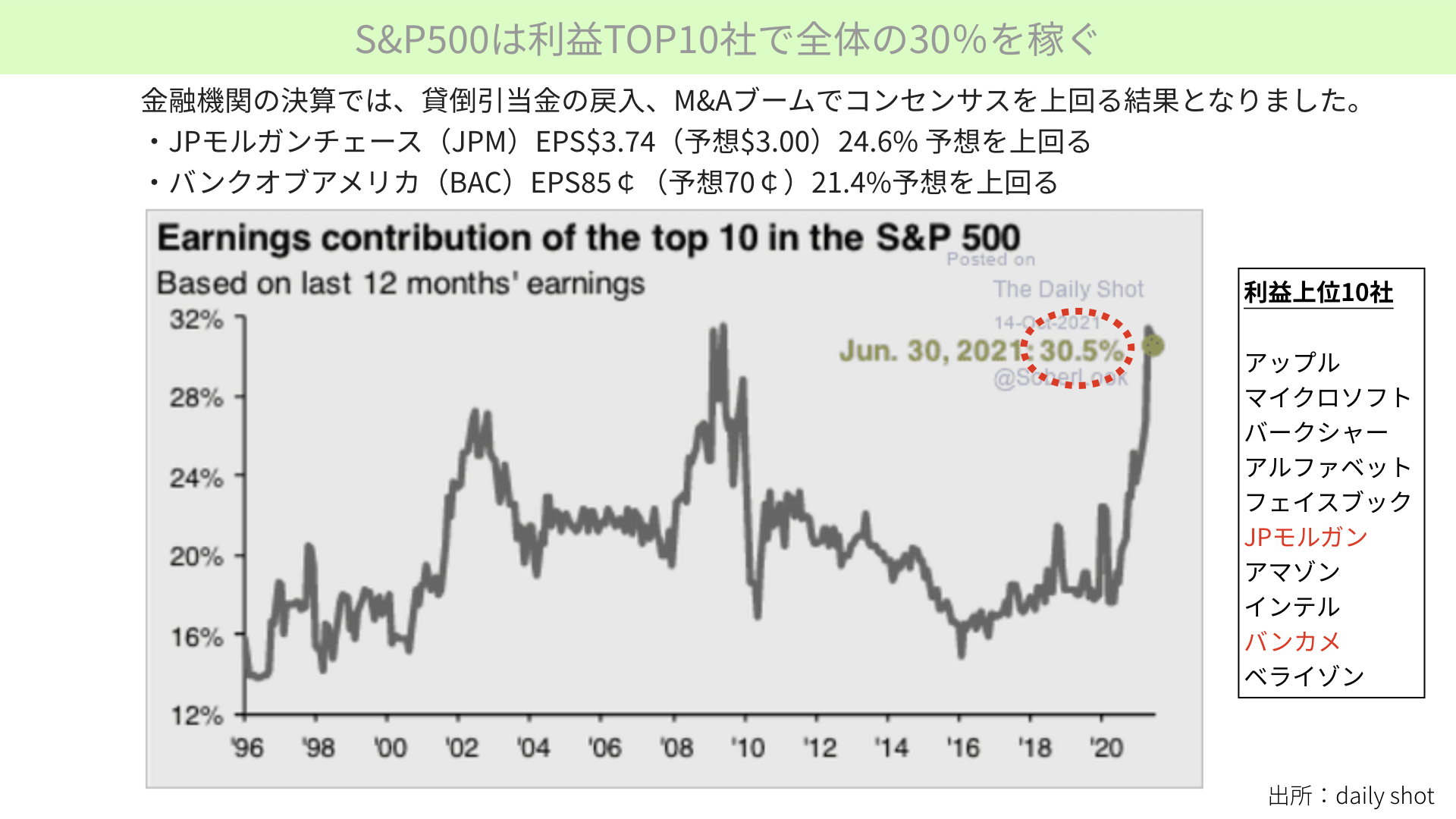

S&P500はトップ10社が全体の30%を占める

13~14日に決算発表を行った、バンクオブアメリカやJPモルガンがマーケットをけん引しました。S&P500に含まれる500社のうち、TOP10社が利益全体の30%を占めています。

TOP10企業に含まれ、かなりS&P500へのインパクトも大きいバンクオブアメリカとJPモルガンが好決算を残したことで、このいい流れを作っているとお考え下さい。

JPモルガンはEPS予想で3ドルに対して3.74ドル。予想を24.6%上回りました。バンクオブアメリカも1株当たり70セントが85セント。21.4%も予想を上回るかなりいい内容でした。今後上位10社もいい結果を残すのではないかと連想されたことが、10月14~15日株価急上昇の背景です。

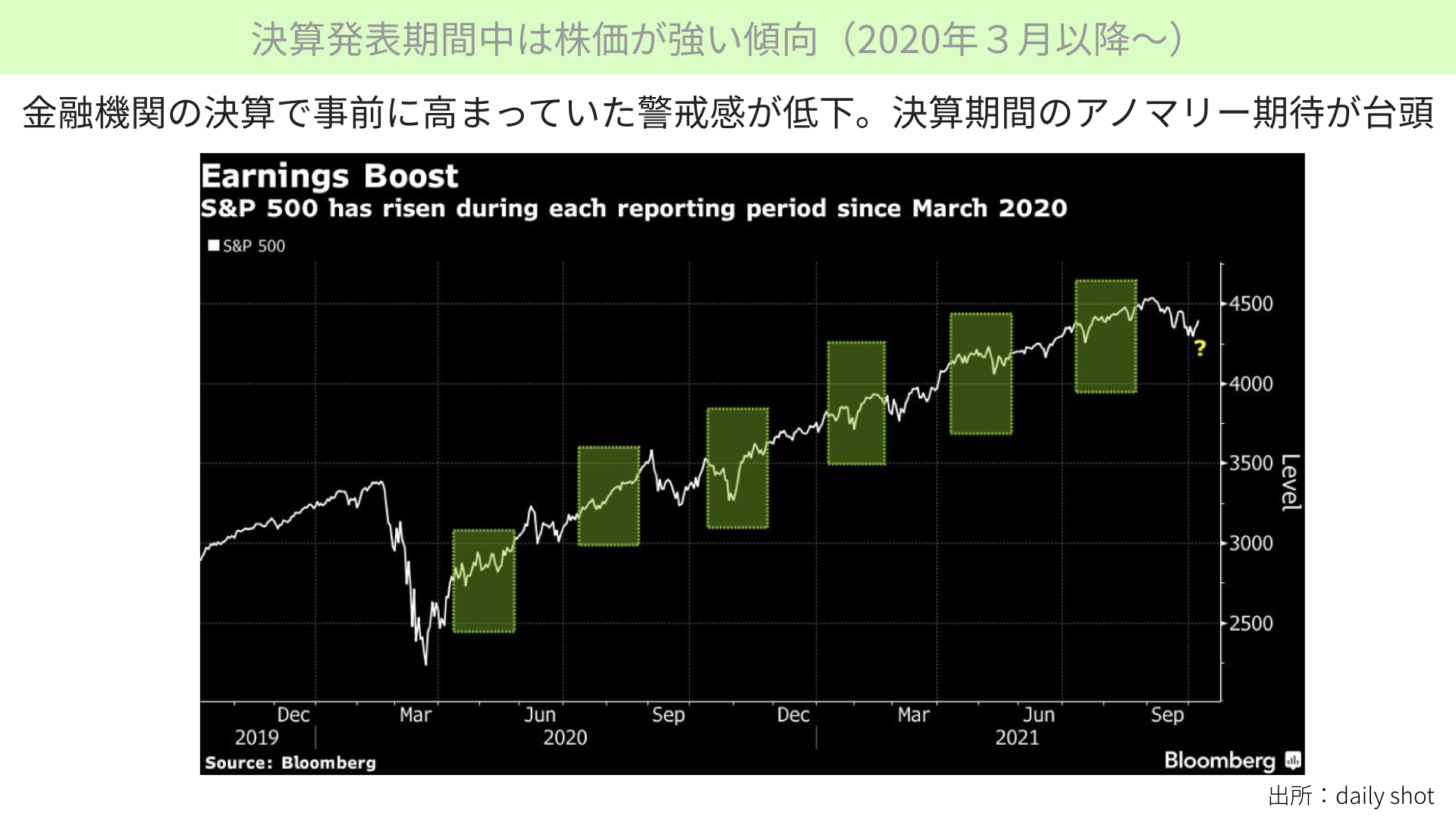

2020年3月コロナショック以降、決算発表期間に株価が上がっているとのレポートを、ブルームバーグが出しています。過去6回決算発表がありましたが、その間も株価は全て上がっています。今回もこれに漏れることなく上昇するのではといった楽観論が台頭したことも、背景にあるのではないでしょうか。

では、金融機関が上がっただけで安心していいのでしょうか? ここには少し注意が必要です。

今後の決算に注意が必要な理由①

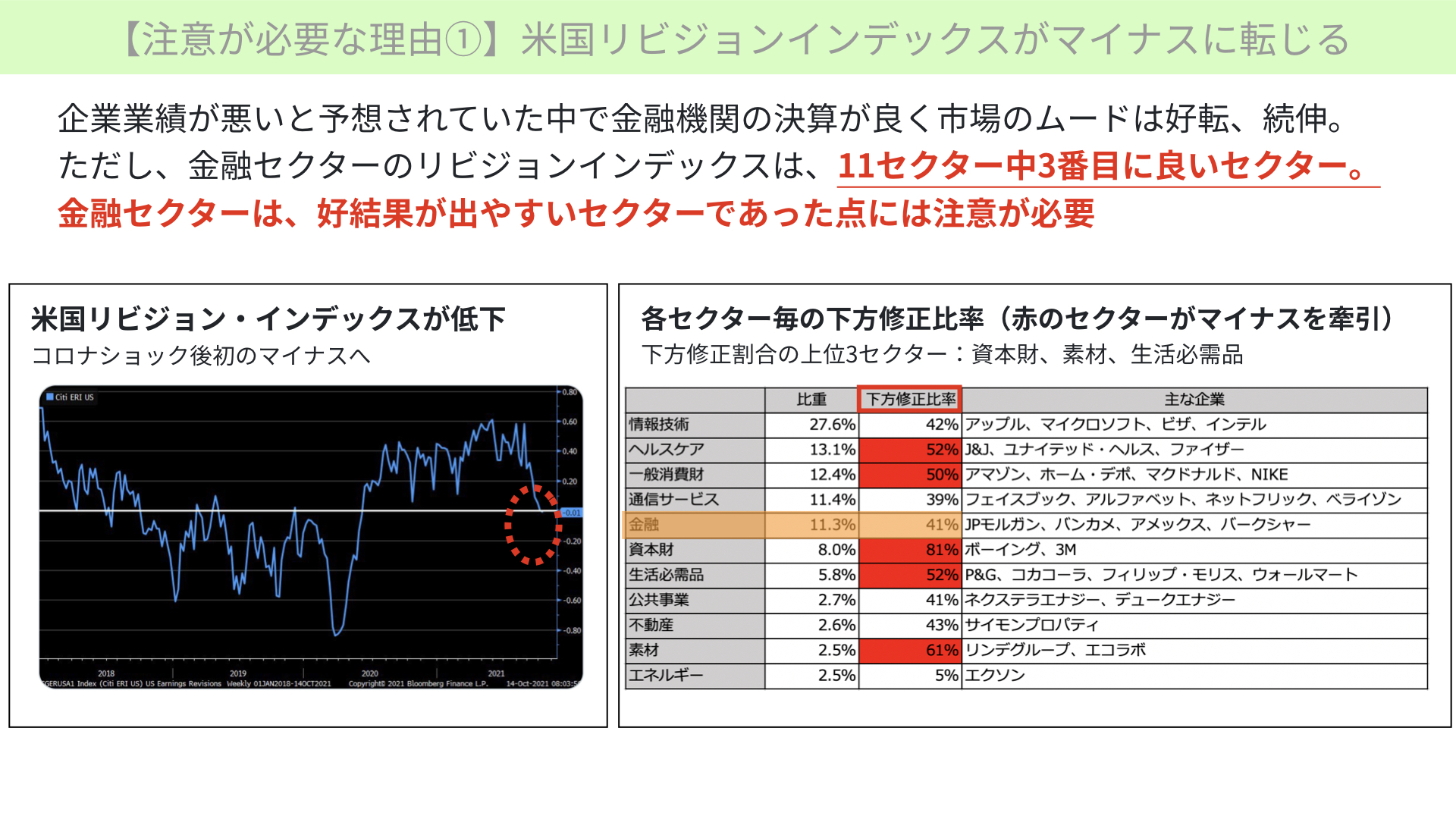

リビジョン・インデックスがマイナス圏に入っています。以前の記事で、グローバルのリビジョン・インデックスがマイナスに近づいているとお伝えしました。これは、企業の利益が下方修正されると考えるアナリストが増えていることを表します。つまり、かなりネガティブに見る人が多くなっていることになります。

コロナショック以降初めてマイナス圏に突入したことで、今後企業業績の厳しさが懸念されていました。そんな中で発表された金融機関の好決算だったため、サプライズに近く捉えられ、大きく株価が上昇しています。

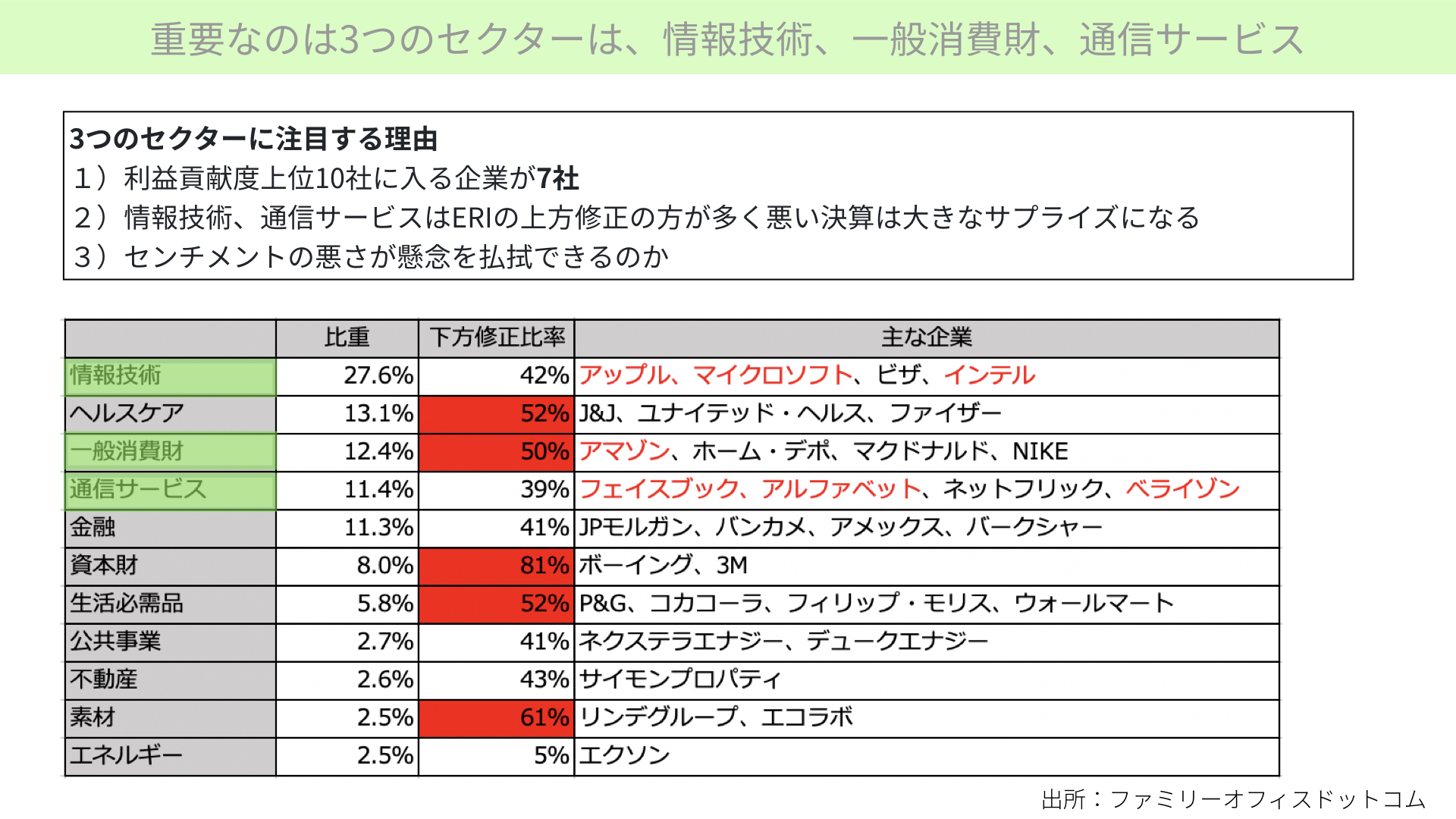

S&P500は情報技術からエネルギーまで11セクターに分かれています。S&P500の構成比率を日中で表すと、特にAppleやMicrosoftの含まれる情報技術は26.7パーセントを占めています。そういった企業が今回のリビジョン・インデックスにどういう影響を与えているのか。それをまとめたものが下方修正比率です。

情報技術の下方修正比率は42%。42%の企業が下方修正、58%が上方修正を見込んでいることですから、まだまだ上方修正の企業割合が多いことを示しています。

ヘルスケアでは下方修正比率が52%。52%の企業が下方修正を見込んでいる一方、上方修正は48%しかないことを表します。足を引っ張るような存在にヘルスケアがあることが分かります。

では、今回発表の中心となった金融機関はどうだったのか。そもそも下方修正は41%のみですから、59%が上方修正を見込んでいたことになります。かなり堅調に業績を残すと考えられていたセクターでした。

11セクター中3番目に良いセクターと考えられていたわけですから、今回の結果は喜ばしいものではあるものの、元々そこまで悪くならないと予測されていたとも言えます。

プロの機関投資家たちは、金融機関がいい決算を出してくると予測していたことが、一つ目のポイントです。

もう一つ。今後いろいろなセクターの発表がされますが、金融機関の決算と他セクターとの相関関係はあまりないと言われています。つまり、金融機関が良かったからといって、次につながるとは言えません。冷静に、他のセクターがどうなるかを見る必要があります。

今後の決算に注意が必要な理由②

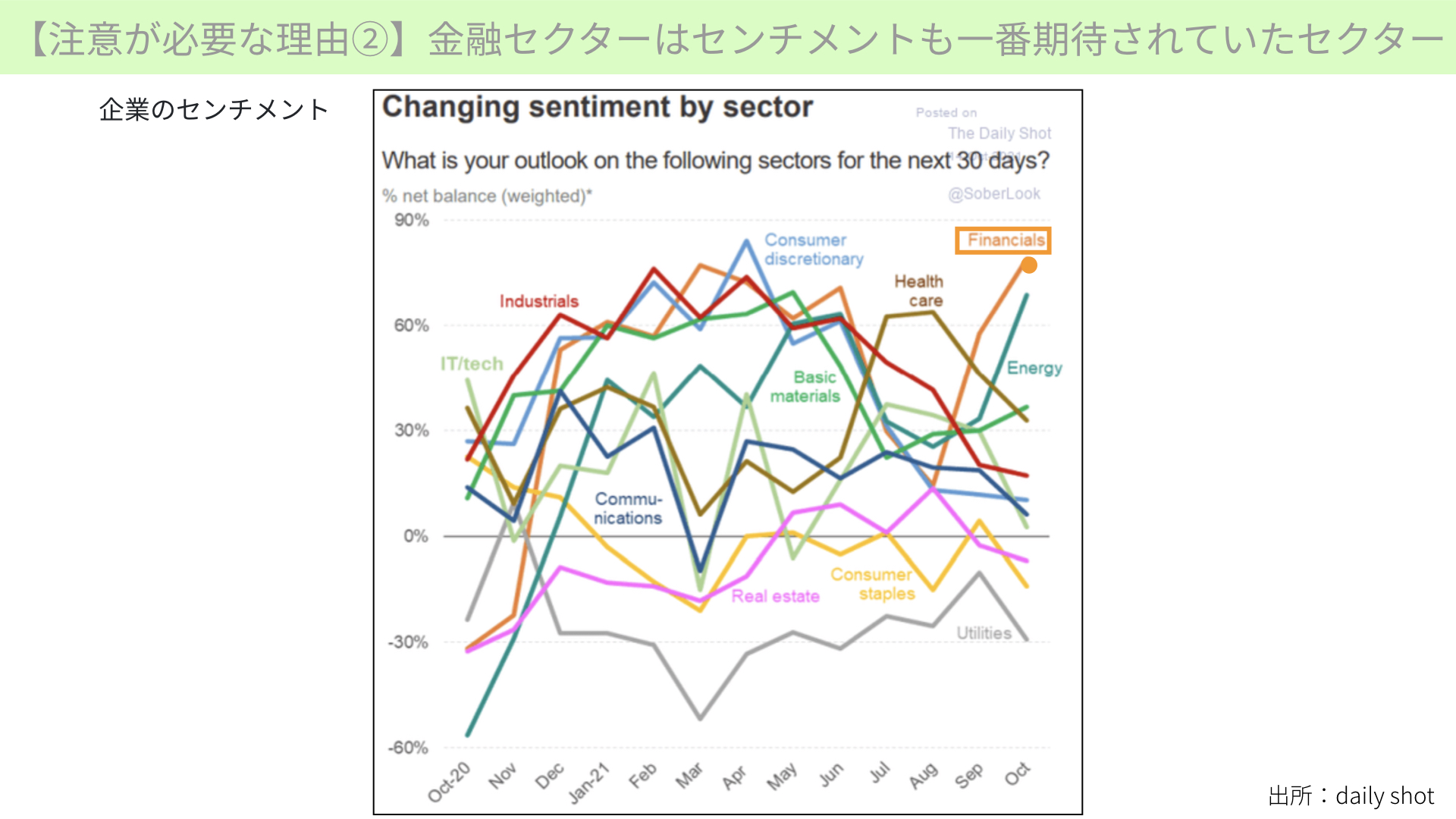

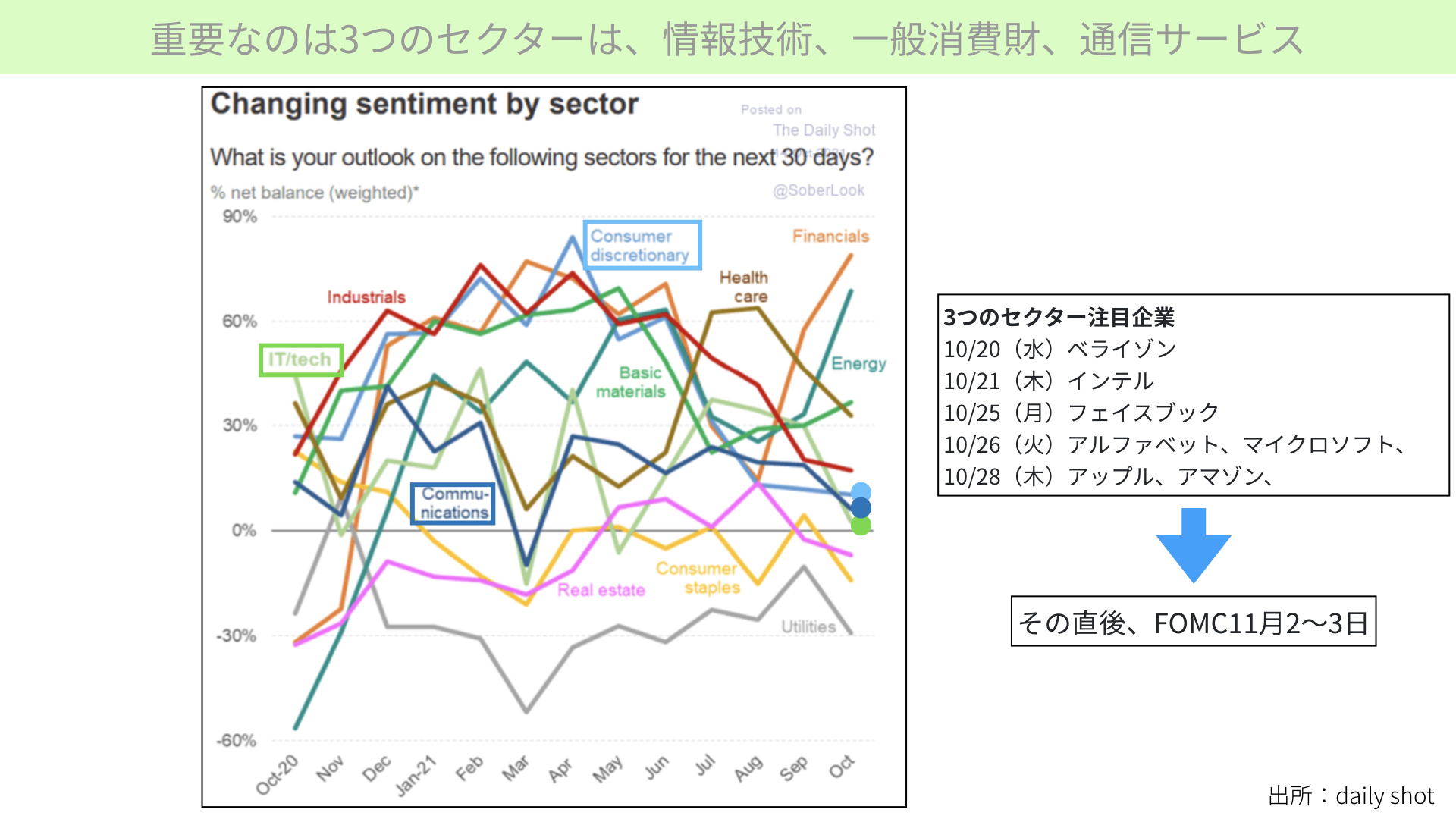

こちらは企業のセンチメント調査で、30日後どういったセクターがいいかをまとめたものとなります。実は、9~10月にかけて金融セクターが最も良くなると答えていた人が多かったのです。

センチメントとして最も良いと言われ、かつ、リビジョン・インデックスにおいても11セクター中3番目に良かったことから、金融機関は当然いい結果となると見込まれていました。

今後注目すべき三つのセクター

では、今後注目すべき三つのセクターと、その理由を説明します。

重要な三つのセクターは、情報技術、一般消費財、通信サービスです。三つのセクターに注目する理由は、S&P500の上位10社のうち7社が含まれるためです。

具体的には、情報技術にApple、Microsoft、Intel。一般消費財にAmazon。通信サービスにFacebook、アルファベット、ベライゾンです。そこで、これら3セクターの決算がどうなるかが非常に注目されています。

さらに、リビジョン・インデックスで見ると、情報技術は下方修正42%と意外と情報修正が多く見込まれています。一般消費財は50%ですから、上方修正と下方修正がとんとん。通信サービスは39%と、61%が上方修正を見込んでいます。

ここから見ても分かるように、いい結果を出すことが前提になっています。かなり期待値が高まっている状態ですから、マイナスになったときにはAmazonショックのように、ボラティリティが上がるだろうと言える状況となっていると、リビジョン・インデックスからは言えます。

三つ目のポイントです。センチメントのチャートで、情報技術、一般消費財、通信サービスをそれぞれ水色、青、緑の丸で示しました。かなりセンチメントが悪くなっている状況です。ですから、今後出てくる決算発表はあまりいい結果ではない可能性があることに注意が必要となります。

金融のようにセンチメントが良くなっているものではなく、センチメントが悪化している三つで悪い決算結果が出れば、マーケットにかなり大きな影響を与えると注目されています。

では、そこに入っている企業はいつ決算発表があるのでしょうか。日程もかなり難しいところがあります。10月20~21日のベライゾンとIntelだけで、25~28日にFacebook、アルファベット、Microsoft、Apple、Amazonが集中しています。

このように、再来週に決算が集中していて、そこに注目材料が集まっています。その翌週火曜日・水曜日にはFOMCが迫っています。決算発表も注意が必要ですし、FOMCにも注意が必要だと、ボラティリティが今週以降上がってくるかなり可能性があると、皆さんに知っていただきたいと思います。

また、決算発表を見ていくにあたっても、センチメントが悪い、いいという状況や、元々リビジョン・インデックスで下方修正が多い、上方修正が多いことを踏まえながら、マーケットがその結果をどう捉えるかというと、期待値の高さを裏切られたときの方がボラティリティは上がります。

どちらかというと先週は期待値が高く、センチメントの良かった金融機関が結果通り、予想通りの結果を残しました。今週以降は、何が起こるか分からない状況に入っていることを、ぜひ理解しながらマーケットに向かっていただければ、今後のポジションの調整にも参考となるかと思います。ぜひ、この情報を使い、マーケットに対して臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル