米国イールドカーブに、 ツイストフラットニング(金利が横になる状態)が現れました。

これは、10月16日と18日に発生しています。こうしたツイストフラットニングの発生は、2000年以降の歴史においてもかなり少ない日数のみでした。

また、それが発生した後は株価にかなり大きな影響を与えると分かっています。皆さんの投資のヒントにしていただくため、そちらについてお伝えします。

[ 目次 ]

ツイストフラットニングとは?

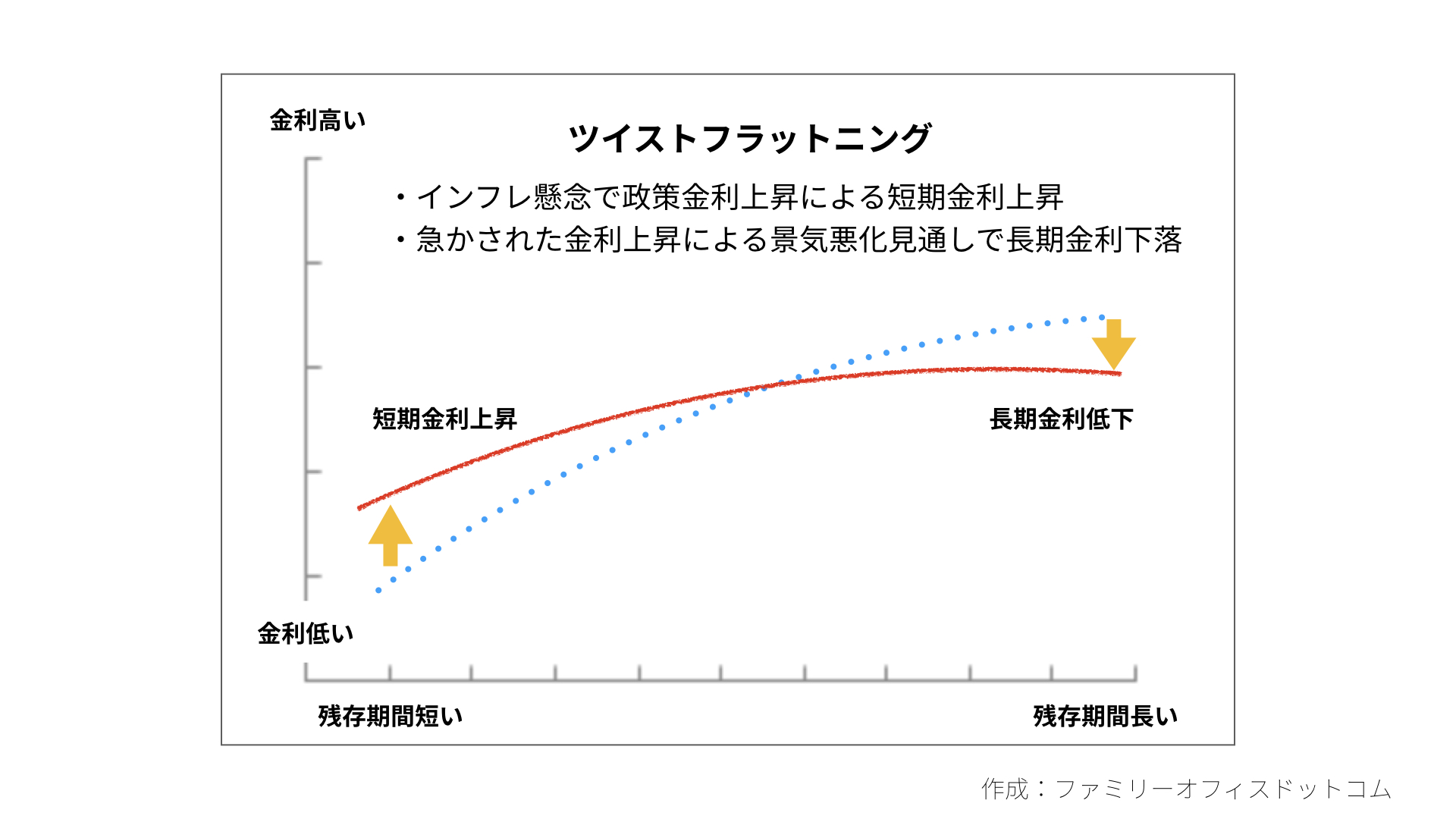

まず、今日のテーマであるツイストフラットニングとはどういうものかです。

青い点線が普通のイールドカーブの状態です。イールドカーブは各年限の金利を点で取り、それを線で結んだ形状です。通常は短期金利が低く、長期金利が高くなります。

しかし、10月16日と18日には、政策金利上昇によって短期金利が上昇し、将来の景気悪化が懸念されて長期金利は下がりました。つまり、短期金利が上がって長期金利が下がる、フラットニングと呼ばれる現象が起こったのです。

そして、短期が上がって長期が下がる、ねじれたような状態(ツイスト)。この二つが重なったことをツイストフラットニングと言います。

この状況はかなりレアなケースです。短期金利を上げたばかりに将来の景気が腰折れ、長期金利が下がる、将来の先行き不安を表したイールドカーブとなっています。

私が金融機関に入ってから、先輩の方々からは「一般的には株式市場よりも金利の方が先読み感は強く、賢いと言われている。だから、金利の形状だけはいつも目を離すな」と幾度となく教わりました。

金利形状が表すイールドカーブは逆イールドという景気後退を示唆したり、今回のツイストフラットニングのように、政策金利引き上げによる先行き悪化を示したりと、将来に対する株価の示唆にもなることがあります。これが出現したから、必ず株が下がると言うわけではありません。しかし、注意は必要でしょう。

マーケットではインフレが続き、FRBが引き締めを余儀なくされる

実際に起こっていることが何かをご紹介します。

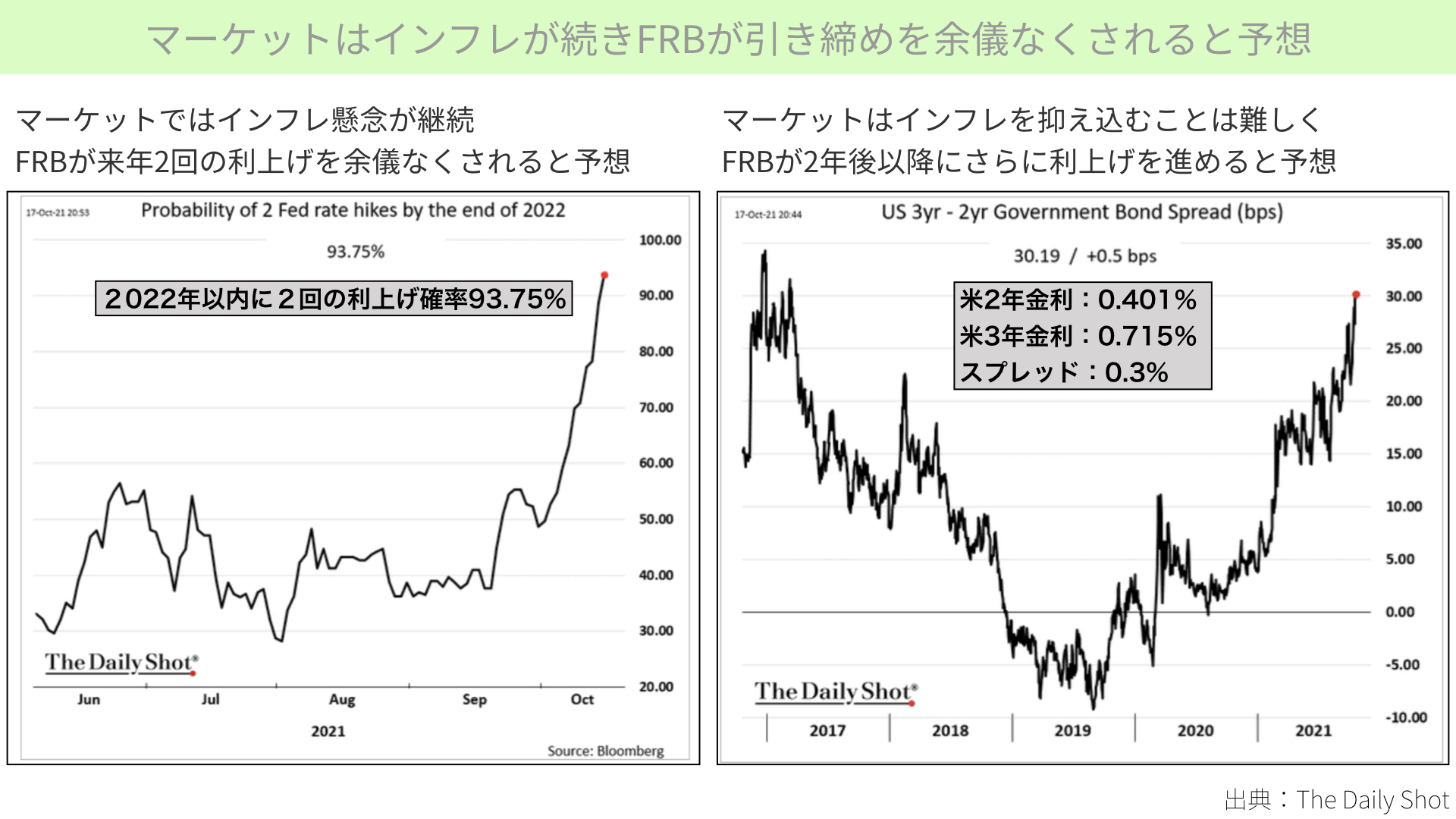

左のチャートからは、来年2回以上の利上げを予想する率が93.75%まで上がっていると確認できます。2022年末まで、2回の利上げが行われる確率が93.75%まで急速に上がっているのです。

次に、右のチャートです。2年後以降もさらに金利を上げると、マーケットは表しています。これは3年と2年の金利差が30ベースポイント、0.3%程度広がっている状況です。これも、今年に入って急激に広がってきています。

3年の金利が0.7%ということは、来年に2回利上げし、さらに2~3年の間にもう1回利上げし、0.7%程度が中立的な金利になっていると見越しているのです。ここから2~3年の間にFRBが政策金利を引き上げることを、マーケットが予測し始めているとお考え下さい。

マーケットではインフレが続き、FRBが引き締めを余儀なくされる(2)

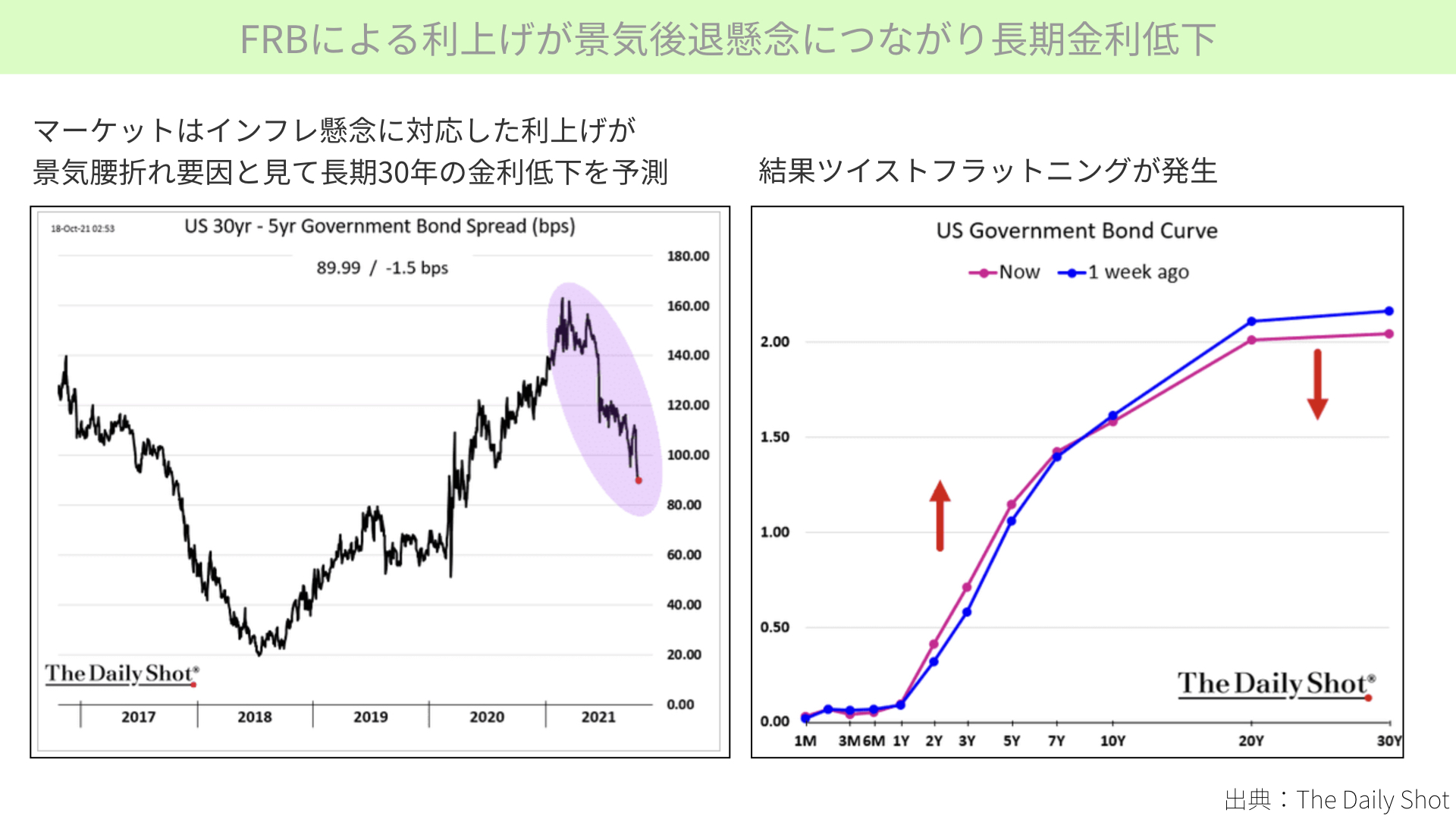

左のチャートは、30年金利から5年金利を引いた数値を表します。この差が89.99ベースポイントまで下がっています。つまり、0.89%まで金利差が縮まっているのです。

2~3年金利が急激に上がり、景気先行きが悪化するだろう、金利も上昇しないだろうと、30年の長期金利が低下していることを表しています。

これらのチャートを合わせた結果、ツイストフラットニングが発生したことを表したものが右のチャートです。1週間前が青線、赤線が今回です。今回、短期金利が上がり、10年以降の金利が下がるツイストフラットニングが発生しています。

ツイストフラットニングとは、簡単に言うとインフレ懸念が台頭し、短期金利を上げるスピードが上がることで、将来の景気見通しが悪化し、経済見通しも悪化したために金利も低下する。短期金利が上がり、長期金利が下がる状態を表します。

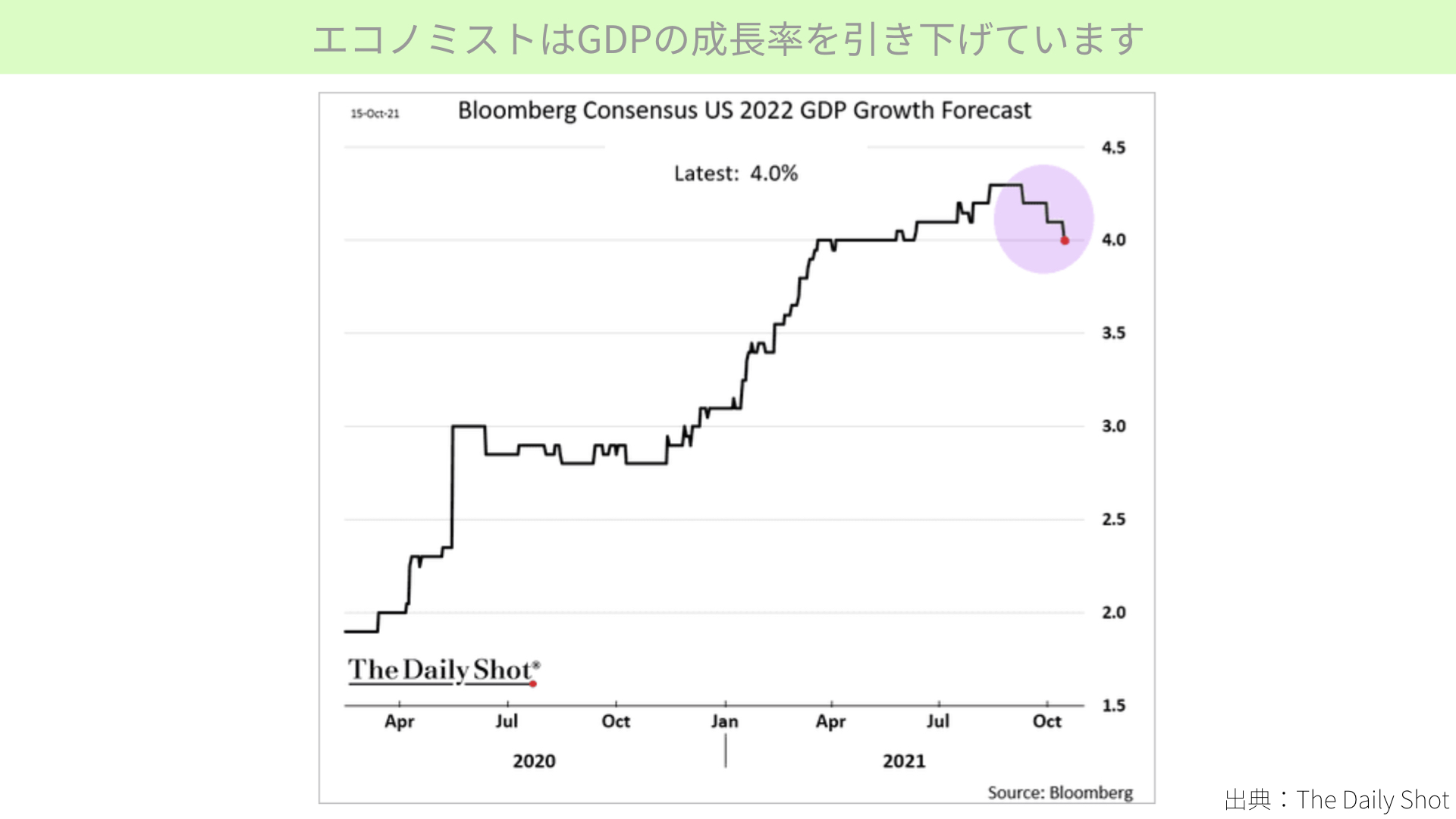

エコノミストはGDP成長率の引き下げへ。

結果として、経済見通しも下がっています。エコノミストが集めた調査によると、2022年、ブルームバーグのコンセンサスとして、来年の成長率が4%まで下がってくるとかなりの下方修正を行いました。

さらに、現在から5年後を起点に、5年後~10年後のインフレ率を集めた5年先5年予想インフレ率では、2.4%近くまで上昇しています。2.4%は2014年以来の水準です。インフレ懸念は短期だけではなく、長期でも見られていることが分かります。

さらに大事なことは、イールドカーブで長期金利が下がることは景気後退を示唆しているのにも関わらず、5~10年後インフレ率は上昇していることです。景気が悪い中で物価が上昇していると、マーケットが表していることとなります。

ここまでのまとめ

現状のまとめです。現在の市場はツイストフラットニングの発生を示しています。これは後ほど述べますが、かなりレアなケースです。

長期金利が低下している一方で、期待インフレ率は上昇しています。市場は、金利正常化の前倒しが起こるだろうと考えていると分かります。一方、金利正常化が前倒しになっても、インフレ傾向は持続的だと思っていることも分かります。さらに、景気はいずれ減速に向かうとマーケットが見通しているのです。

金利を上げすぎたことによってインフレは退治できていないし、景気は後退することを表しているのは、かなり不吉な感じがします。

ツイストフラットニングとS&P500パフォーマンス

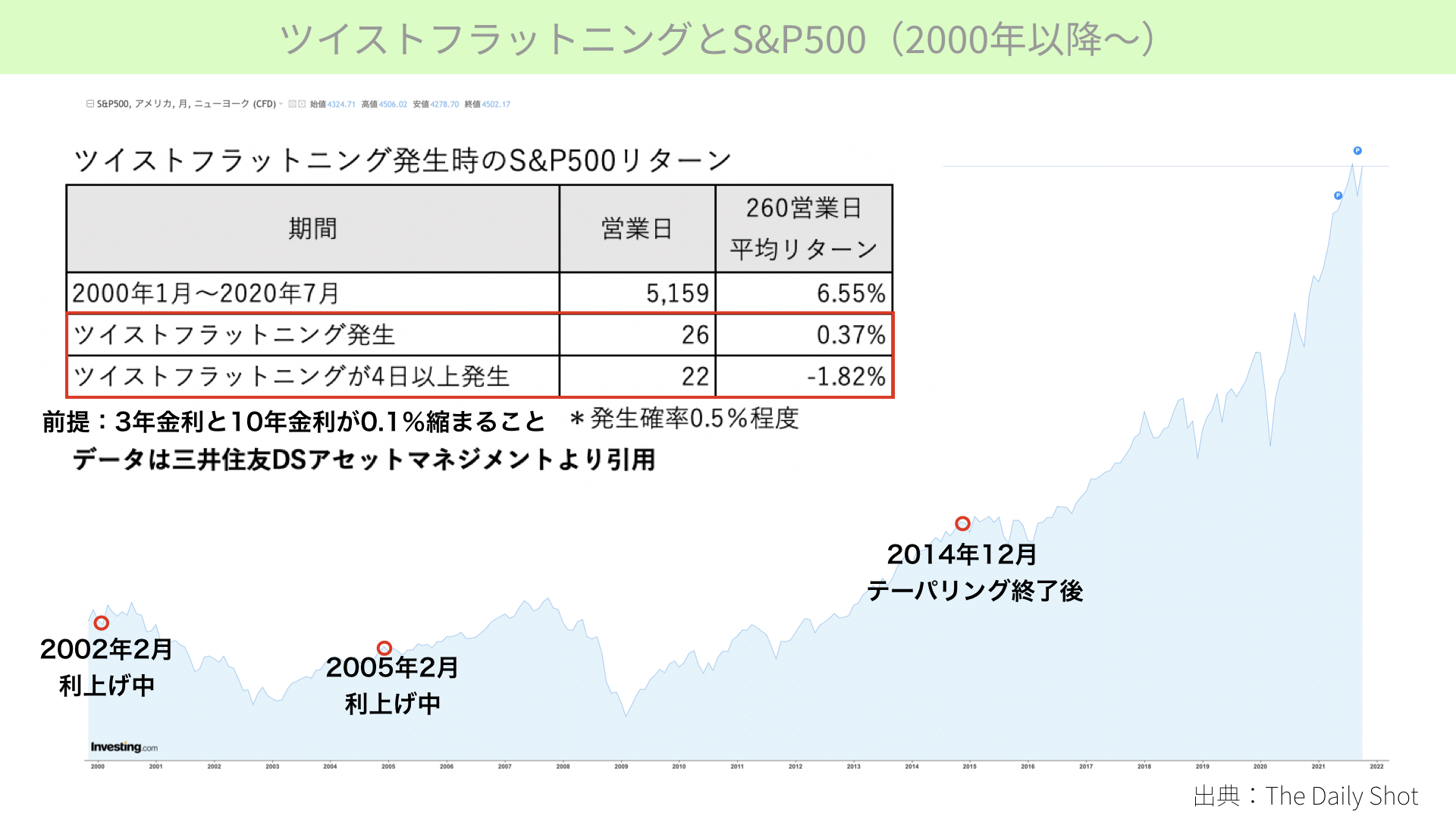

次に、ツイストフラットニングが起こった後でS&P500がどうなったかを確認しましょう。こちらは、三井純友DSアセットマネジメントさんのレポートの一部です。これは、2000年以降のツイストフラットニングが発生した後、S&P500リターンがどうなったかを示したものです。

まず2000年以降、7月までの調査だったのですが、営業日日数で5,159日あります。営業期間中の1年間、260営業日の平均リターンは6.55%です。S&P500はかなり成長率が高いと言えます。

その中で、ツイストフラットニングが発生したのは営業日で26日のみ。発生確率は0.5%です。かなりレアなケースだと、お分かりいただけるでしょう。ツイストフラットニングが発生した後、1年間の平均リターンは0.37%まで一気に低下しています。

さらに、今回は違いましたが、ツイストフラットニングが4日以上発生したケースでは、22日中1.82%もS&P500の平均が下がっています。起こったのは、2002年2月、2005年2月、2014年12月です。2002年2月と2005年2月は利上げ最中に発生しています。そして、2014年12月はテーパリングが終了して数カ月で発生しました。

ここから分かるように、ツイストフラットニングが起こった後には株価が低迷する傾向があります。

低迷する理由は、インフレに押される形での短期金利上昇が、将来の景気を冷やすためです。景気は低下し、長期金利は下がるものの、インフレ率が高止まりした場合、ツイストフラットニングが発生しやすい状況となります。それは経済にとって非常に悪い状況ですから、株価にとってもマイナスの影響があると今回分かりました。

金利が賢いというのが正しければ、株価の先行きについて懸念材料が示されていることとなります。

今の決算内容はとてもいいですし、世の中のモメンタムとしても、株を買い遅れてはいけないという動きが見られます。しかし、金利の形状としては、マーケットの先行きに対する懸念も出ています。慎重に金利動向を踏まえながら、投資戦略を立案していただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル