今週は、Big Techの企業決算、GDPの発表、PCEコアデフレーターの発表があります。26日もGoogle、Microsoftの決算発表があり、予想を上回る結果となりました。

残すところ数社の大きな決算発表と、GDPとPCEコアデフレーターに注目が集まっている状況です。

マーケットとしては、予想を上回る結果が企業決算で出ていますから、高値更新を続けています。一方で、決算発表の中身を見ると、アナリストの予想を上回る数は、平年よりも高い80%少しとなっています。

一方、企業業績の伸び率はかなり低調に推移しました。収益の鈍化が供給、インフレの問題から非常に懸念されている状況です。高値を更新しているものの、上抜けが大きくできていないのは、ここに理由があると言われています。引き続き、企業決算の中身はしっかりと見ていきたいと思います。

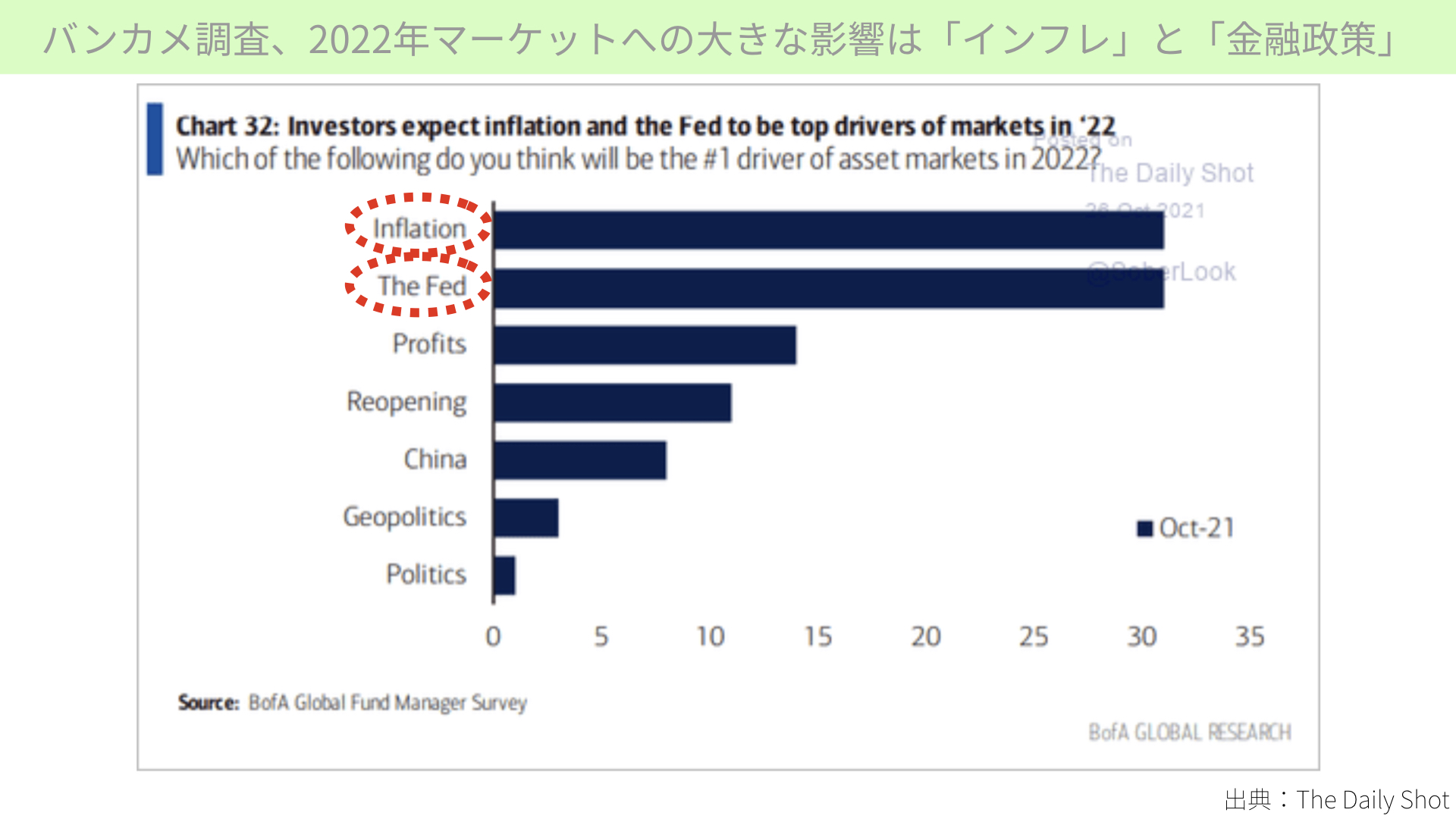

今日のテーマについてです。少し気が早いですが、2022年、機関投資家や投資家がどういったところにテーマを持っているか、バンクオブアメリカのリサーチ内容からお伝えします。結論としては、インフレとFedの政策がどうなってくるのかに注目が集まっています。

[ 目次 ]

市場関係者の2022年の懸念事項

2022年、何がマーケットに影響を与えると思うかです。1番がインフレーション。2番がFed。3番がProfitsとなっています。

インフレーションがかなり注目を集めています。FRBは基本的に、一時的な物価上昇を認めているものの、長期的には落ち着いてくると再三言っています。

2週間ほど前、FRBメンバーは400名近くのアナリストが参加する世界最強のアナリストチームだから、インフレ見通しは間違えることがなく、一時的なものだと発言。なるほどと思った方も多かったかと思います。

ただ、長くマーケットに関わる方は「Fedもよく間違える」と言います。Fedも間違えると言っても、僕らは間違えないと言っているわけですから、一体どっちが正しいのか。そこで、「Fedも間違える」と言っている人は何を根拠に言っているのかを考えました。

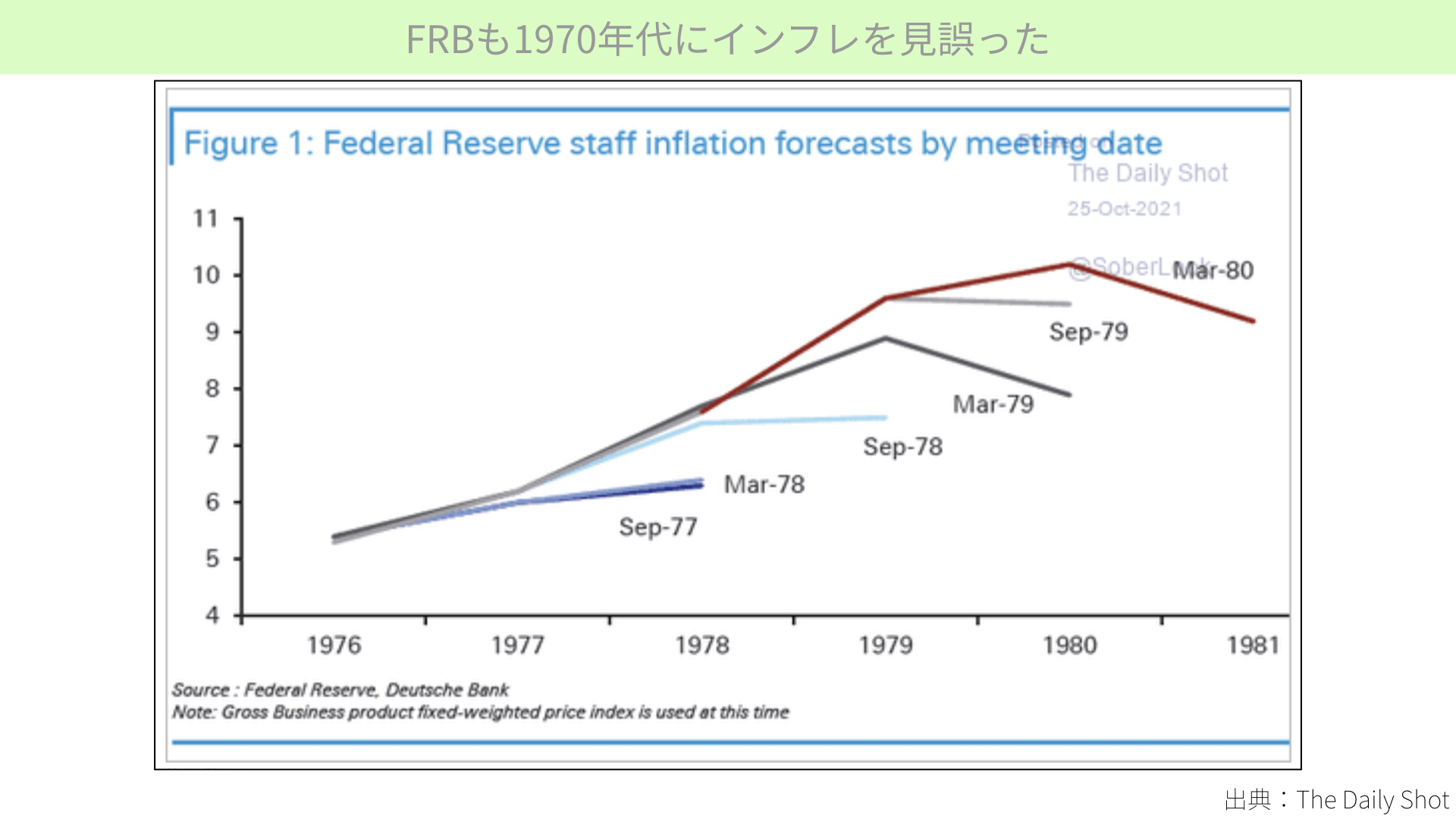

1977年~1980年のFedによるインフレ見通し

1970年~1980年にかけてインフレが非常に大きい時期がありました。その間もFedはFOMCを開いていましたが、その開催毎にインフレ見通しを次々と上方修正していることを表したのが、こちらのチャートです。

例えば、一番低い青線。77年9月には1年後6%と言っていたのが、78年9月となると急に見通しを上方修正し、79年3月、79年9月、80年3月と、開催するたびにインフレ見通しを上方修正しています。

このように、Fedが自信を持ってそこまで物価が上がらないと言っていても、実際にはこのように開催のたびにインフレに追われるような形で上方修正をして、金利を急激に上げ、株価に大きな影響を与えました。

彼らだって間違えることはあります。ですから、マーケットは向かい合ったときに、インフレ確率が高くなることを最も心配しているとお考え下さい。

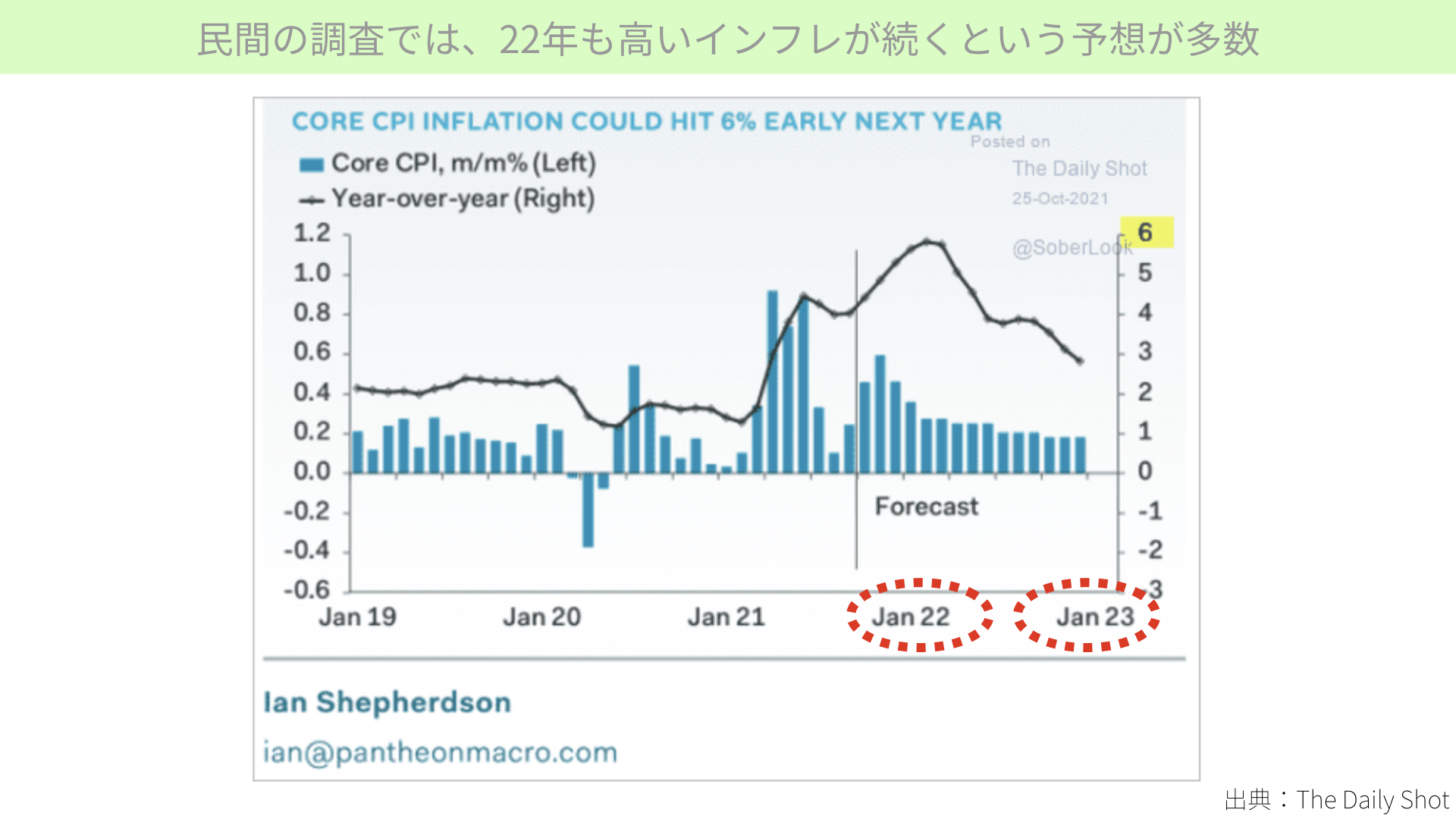

民間のインフレ予想について

民間から出ているレポートでも、来年1月前半にかけては年率換算物価上昇が6%程度。その後は落ち着いてくるものの、3%台を軽く維持する状況が23年まで続きそうだと出しているところがあります。

最近の金利・インフレ動向

5年金利は2008年以来の水準へ

さらに、政策金利動向を最も表す5年金利のスワップレートを見ると、2008年水準に迫る勢いです。2008年は原油、金、インフレ率、景気高揚感が高く、リーマンショックが起きました。そのときの金利水準に肉薄するほど上がっているのです。

マーケットのインフレ懸念はますます強く

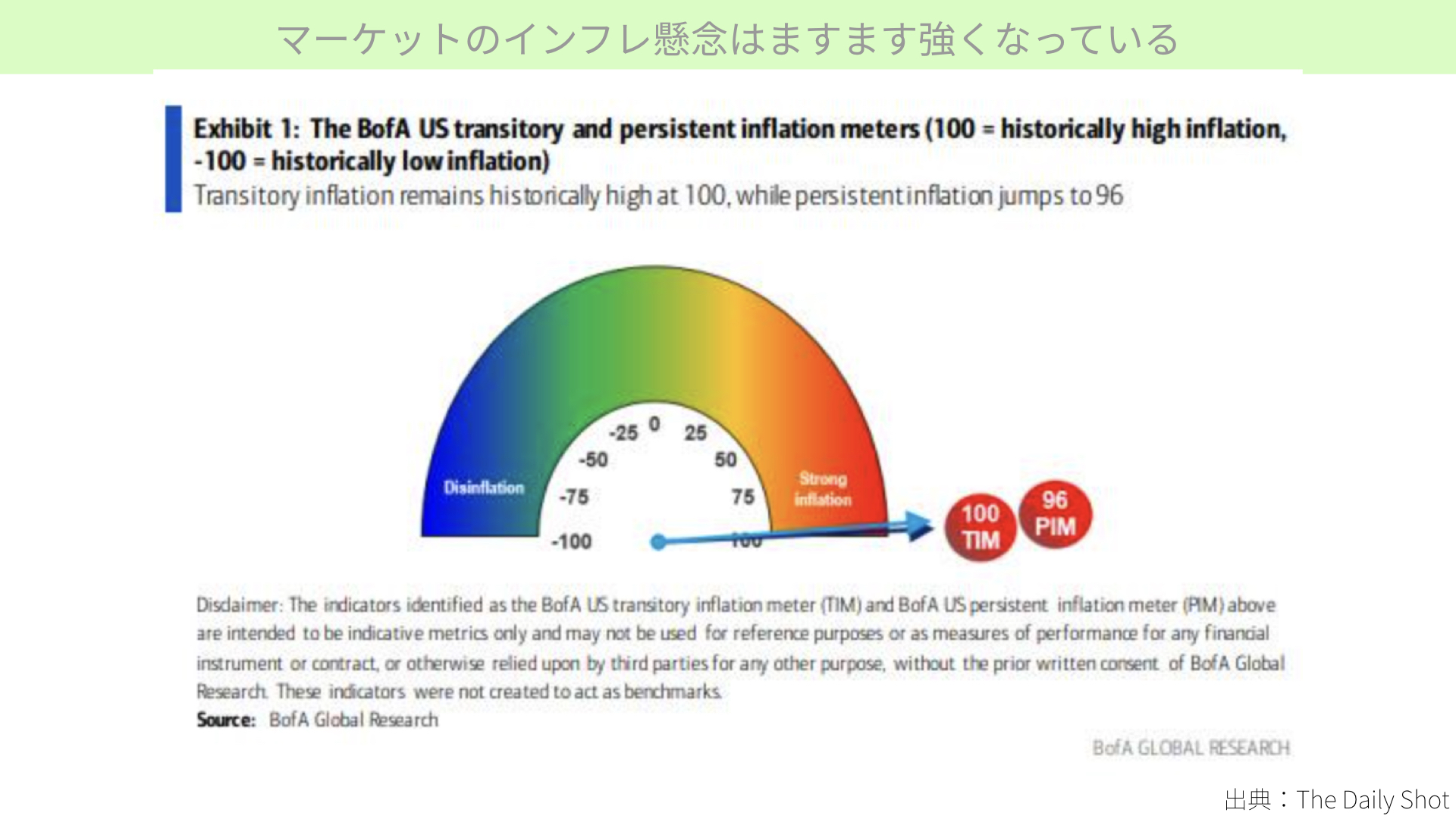

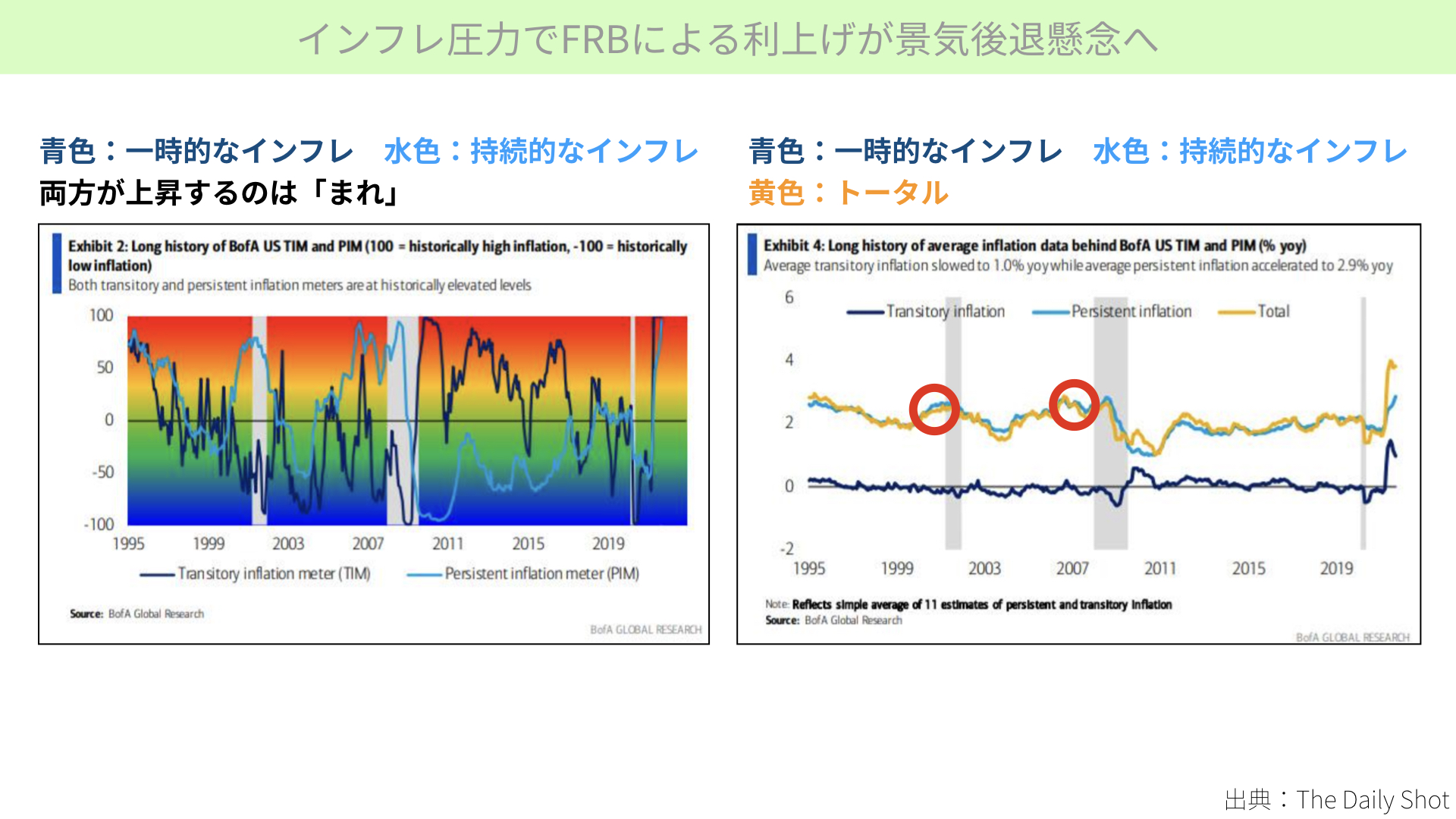

今日は、こういったインフレ状況を踏まえ、バンクオブアメリカが一時的なインフレと長引くインフレを指標化したものを確認し、今のインフレ、将来のインフレがどうなるかをお伝えします。

こちらはバンクオブアメリカが出した一時的なインフレーションと長期的インフレーションを表した指標です。100に行っていれば、かなりインフレーションが高まった状態となります。直近では振り切れんばかりの高い状況です。

細かく確認します。薄い青線が長引くインフレ、濃い青線が一時的なインフレです。

1995年からの統計を見たとき、最も問題となるのは、一時的なインフレーションと将来のインフレーションが一緒に上がっていることです。これまで、このような状況となることはありませんでした。

例えば、一時的なインフレーションが起こった場合、金融政策が引き締まることで長期的なインフレーションが下がります。一緒に動くことはなく、相関は低かったのです。

しかし、今は一時的にも持続的にもインフレーションが続くことを表しています。この状況はかなりレアです。昨日発表されたカンファレンスボードの1年先期待インフレ率が、6.5~7%まで上がっています。

また、ニューヨーク連銀が出したマーケット見通しも、インフレ率が非常に高まっていると10月中旬に発表しています。かなり多くの指標で、インフレがあり得ると言っていることとなります。

将来のインフレと一時的なインフレを併せたものが黄色線です。ITバブル前、リーマンショック前を超えてきています。当然ながら、インフレが上がった後は金融政策の急速な引き締めに伴い、景気減速、株価下落があったことをグレー網掛けで表しています。

皆さんに知っていただきたいのは、来年以降、Fedの政策の取り方、インフレーションに対して、マーケットがかなり興味を持っていることです。バンクオブアメリカのリサーチによると、短期的にも長期的にもかなりインフレーションが高まる状況が続いていると、各種指標が発表しています。

直近で出たインフレ指標でも、引き続き高止まりしている状況です。

一方、経済が伸びているいいインフレであれば問題ないとするレポートもあります。もちろんそれは正しいです。しかし、GDP予想結果が今週出てきます。アトランタ連銀のGDPNowでは0.5%の低成長です。S&P500は確かに上方修正する企業が多いものの、企業の伸び率は鈍化しています。この事実はあまり報道されていません。

経済がいい状況が本当に維持できるのであれば、緩やかなインフレはウェルカムです。そうではない場合、単独のインフレによって企業業績や経済成長が留まってくると、これは大きな株価下落、マーケットの混乱を招きます。来年もインフレをしっかりと見る必要があります。

終わりに

今週もPCEコアデフレーターやGDPが発表されます。企業業績も今週は注目でしたが、引き続き経済指標も来週以降見ていくことが大事です。決算発表が続いている途中ではありますが、ぜひ参考にしていただければと思います。

関連記事

2026.02.20

緊迫する中東情勢、グローバルマネーはどう動くのか?

世界が固唾を飲んで見守る中、米国とイランの対立が新たな局面を迎えています。核開発をめぐ...

- 米国株

- 金(コモディティ)

2026.02.18

SaaSpocalypse(SaaS黙示録)~ソフトウェア株が直面する構造的危機

2026年初頭、世界のソフトウェア株が歴史的な急落に見舞われています。年初からの下落率は20%...

- 米国株

2026.02.17

【米国株】結局、テック株は買い?最新データで確認【2/16 マーケット見通し】

本日のテーマは、『米国株 結局、テック株は買い? 最新データで確認』です。 先週、NASDAQを...

- 米国株

- 超保守的な資産管理チャンネル