イールドカーブのフラットニング化が世界各国で進んでいると、注目を集めています。本日は、その背景と影響について考えます。

また、為替がどういう影響を受けるのか。今後各国の金融政策がどうなっていくのかも、併せてお話しします。

[ 目次 ]

世界各国で進むイールドカーブのフラット化

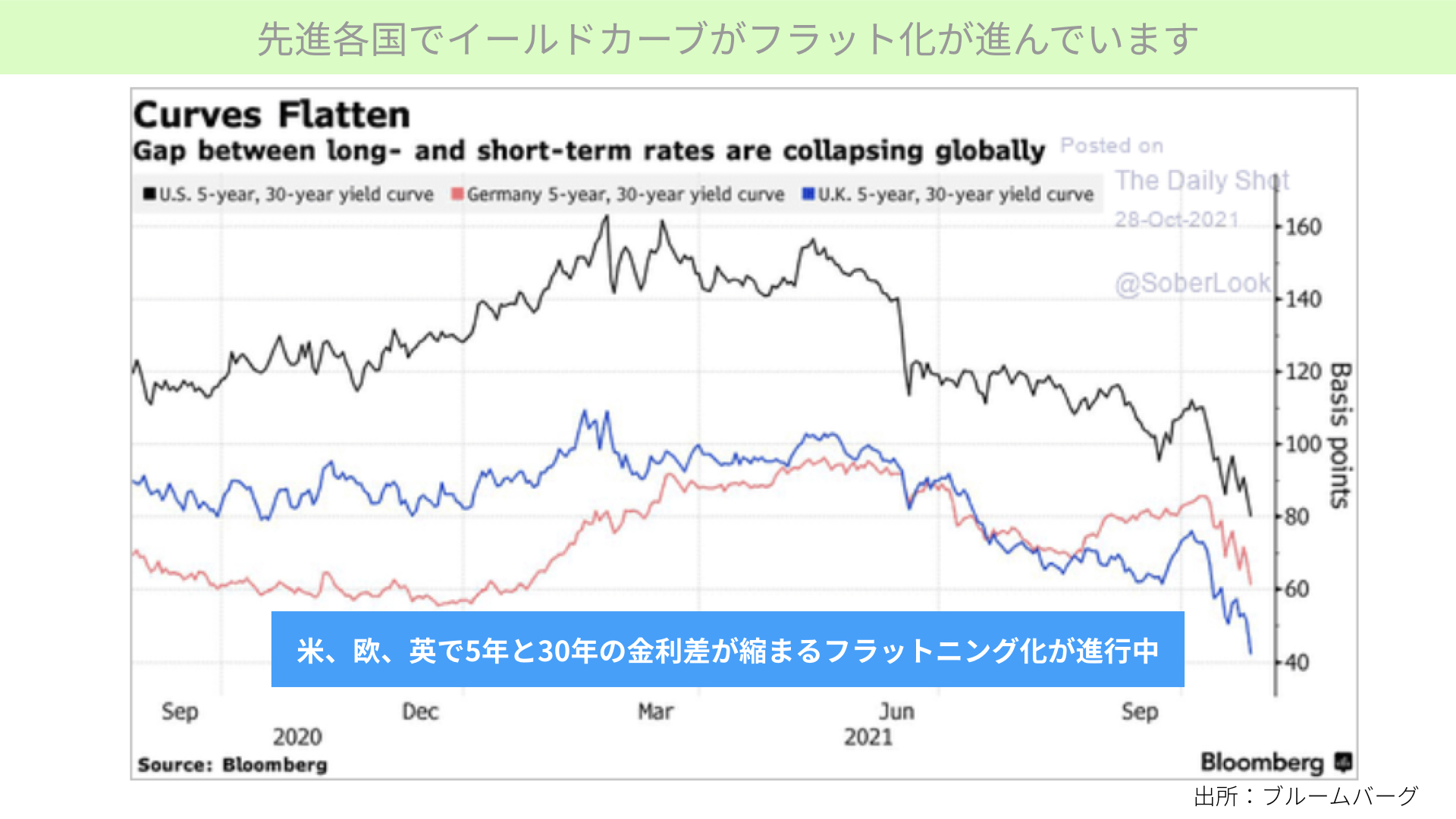

こちらは、10月29日にブルームバーグで出されたものです。世界各国でイールドカーブのフラットニング化が進んでいます。黒線がアメリカ、赤線がドイツ、青線がイギリスです。

縦軸のBasis Pointsは、30年金利と5年金利の差を表します。例えば、米国では去年末に160 Basis=1.6%だったのが、80Basis=0.8%まで狭まっています。各国で30年と5年の金利差が縮まっている状況だと言えます。

イールドカーブのフラットニング化は、政策金利を引き上げることで将来の景気が腰折れして金利が低くなる、経済減速を示すあまり良くない兆候です。これが世界各国に広がっていると、ブルームバーグが示したのです。

これは当然ながら不吉な兆候です。世界全体がこうなっていることを把握する必要があります。

イールドカーブのフラット化の背景

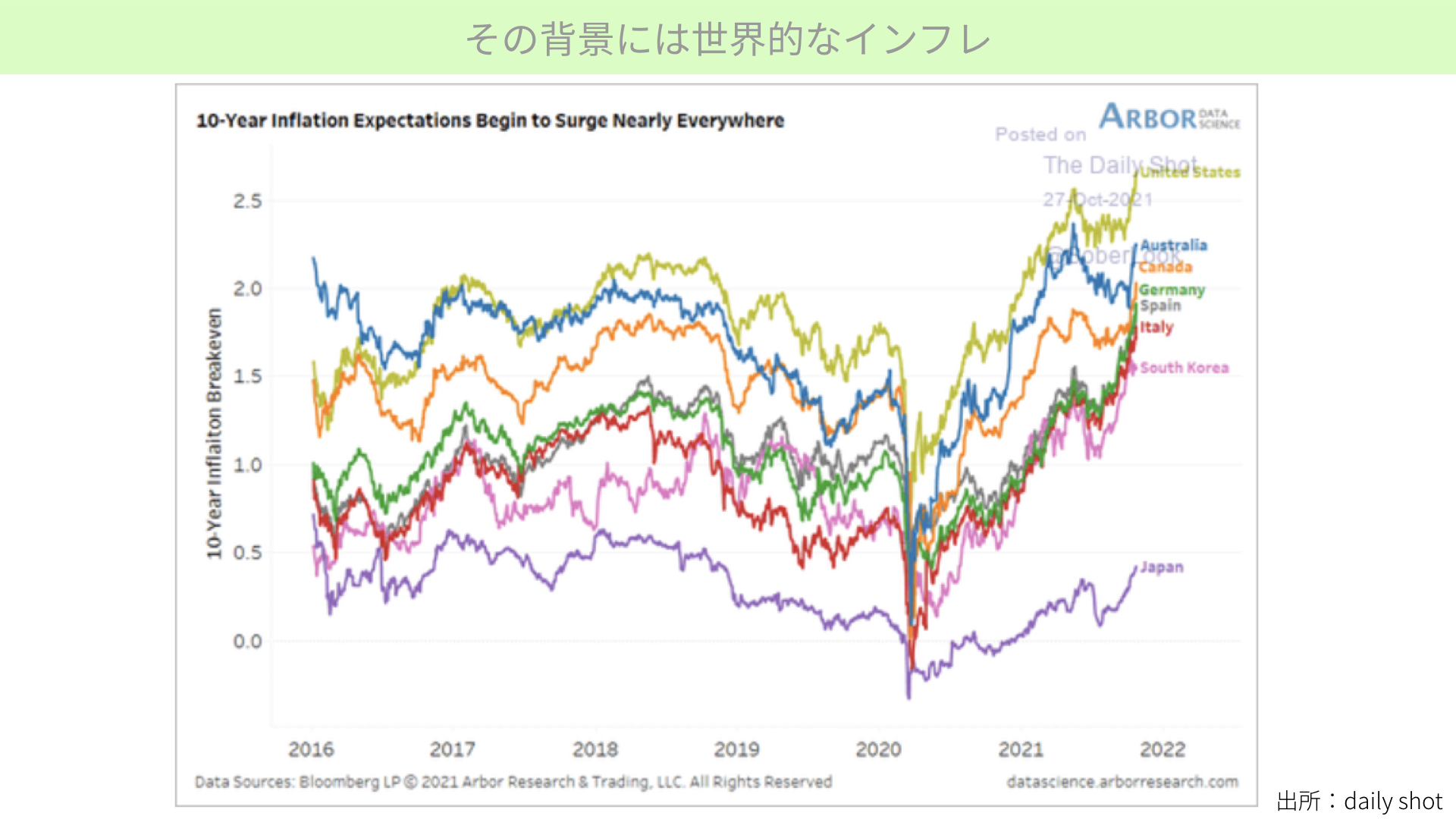

なぜそうなっているかというと、世界的にインフレが進行しているからです。ここでは10年の期待インフレ率を取り上げました。

薄い緑のアメリカ、青線のオーストラリアを初め、カナダ、ドイツ、イタリア、韓国などでも急激に物価が上がっています。紫の日本は本当に物価が上がらないことが分かる低さですが、先進各国では物価が上がっています。2%程度は当たり前になってきていますので、インフレのリスクがかなり高まっているとお考え下さい。

インフレが高まったことで、政策金利を引き上げる必要が出て、将来に対する腰折れ懸念が全世界で広まっているとお考え下さい。

米国ではツイストフラットニングが進行中

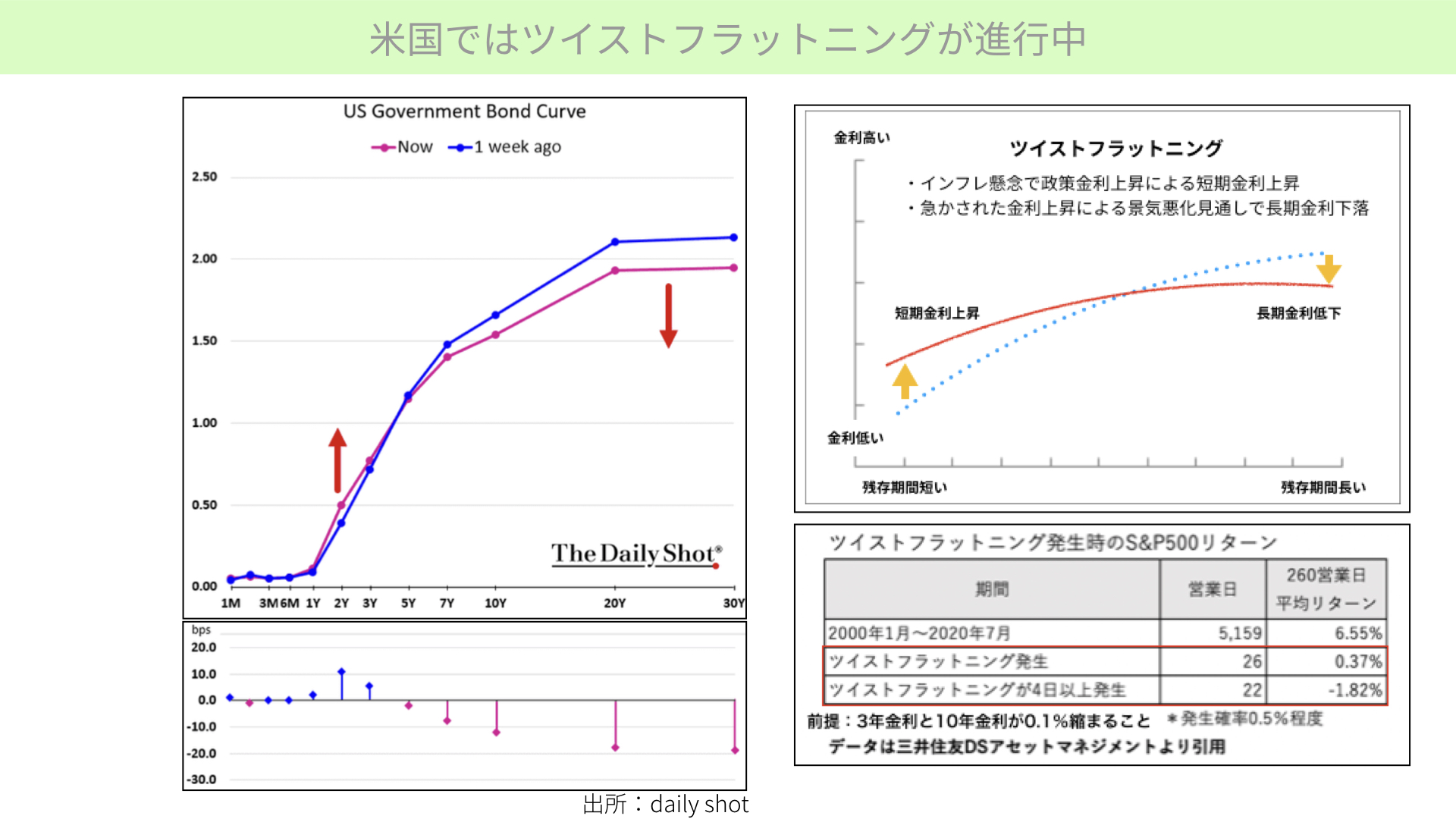

以前の記事で、アメリカでツイストフラットニングが起こったとお伝えしましたが、この一週間で再度発生しました。

左のグラフ、ピンクの線が今、青線が一週間前です。長期の金利(20年~30年)が下がり、一方で短期金利(1~2年)が上がっています。

以前の記事でも伝えましたが、ツイストフラットニングは、金融政策を引き上げたことで将来の景気が腰折れていることを表します。株価にとってもあまりいい影響がありません。

カナダでも発生するツイストフラットニング

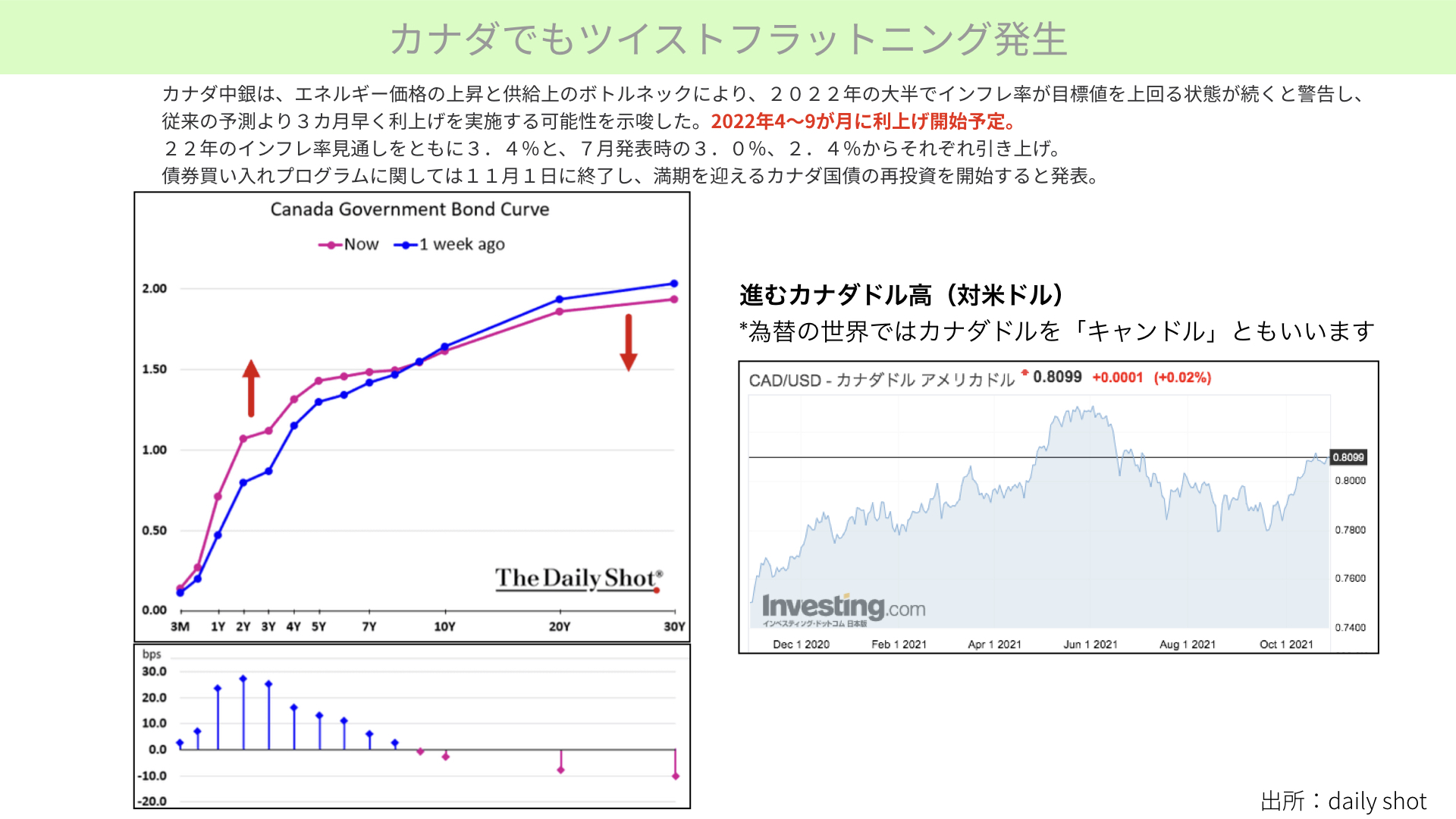

その状況は、アメリカだけではありません。28日、カナダでも発生しています。

27日、カナダ中銀は、エネルギー価格上昇を背景にして2022年もインフレが続くため、従来の予想よりも3カ月前倒し、来年4~9月に利上げを行うと正式に発表しました。

元々今年7月の発表では、インフレ見通しを2021年が3.0%、2022年度が2.4%と予想していました。これを共に3.4%まで引き上げ、インフレが続くと示したのです。

11月1日から買入プログラムの終了も発表していますから、いよいよ出口戦略にカナダが向かっていることとなります。

ツイストフラットニングが発生し、特に短期が急激に上がり、長期が下がっている状況です。その結果、キャンドル(カナダドル)とUSドルの関係では、カナダドルが上がっています。

元々物価の変動を受けやすいため、資源通貨とも言われるカナダドルです。資源価格の上昇も影響していますが、それに加えて短期金利も上がっていることで、ドルに対してカナダドルが上がっていると覚えておいてください。

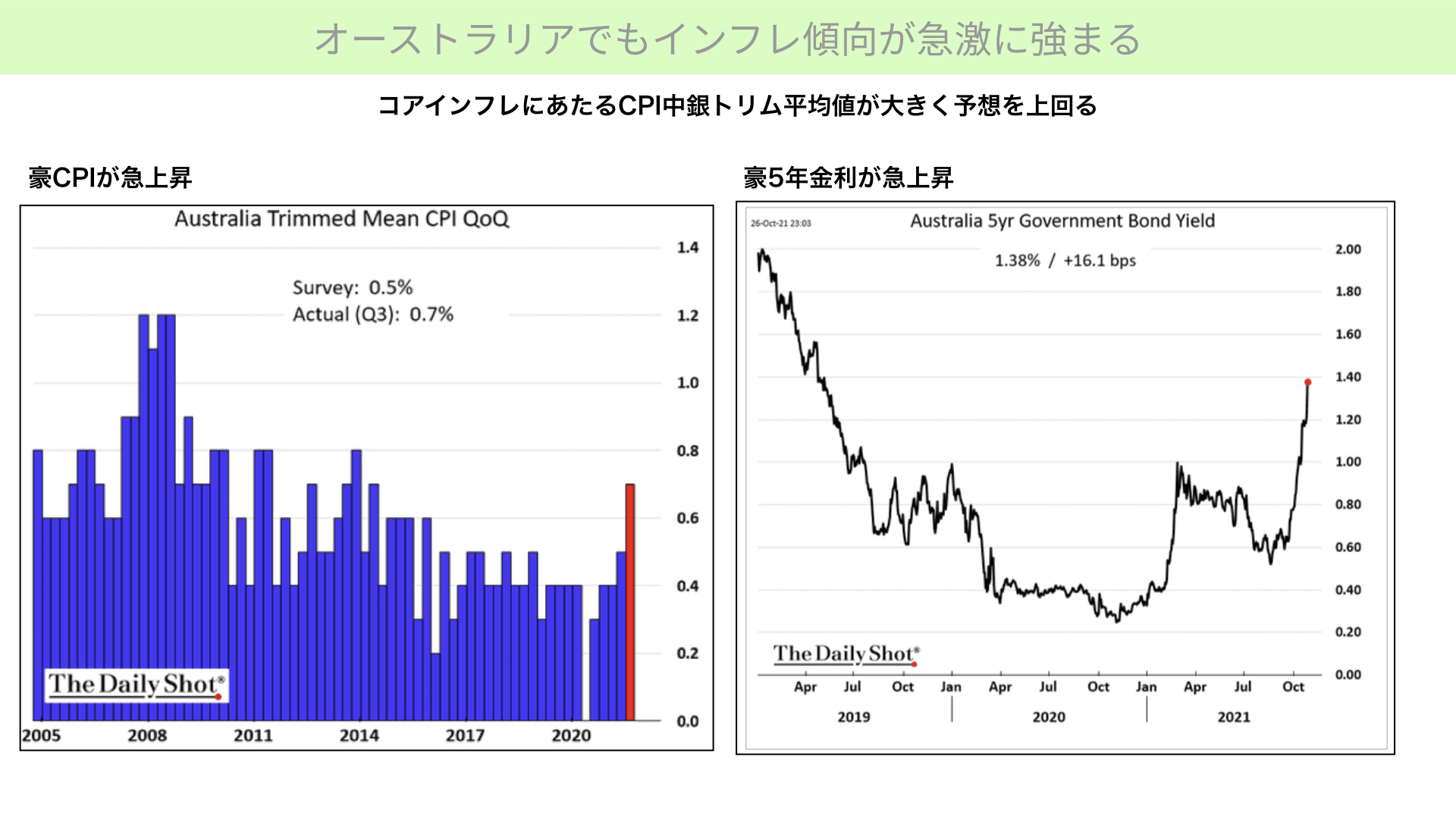

オーストラリアでも強まるインフレ傾向

続いて、オーストラリアでも金利が上がりました。コアインフレに当たるCPI中銀トリムは、3カ月前0.5%の物価上昇を予想していました。それが今回は0.7%。相当物価上昇が進んでいると考えられ、金利は0.6%から1.4%まで急上昇しました。

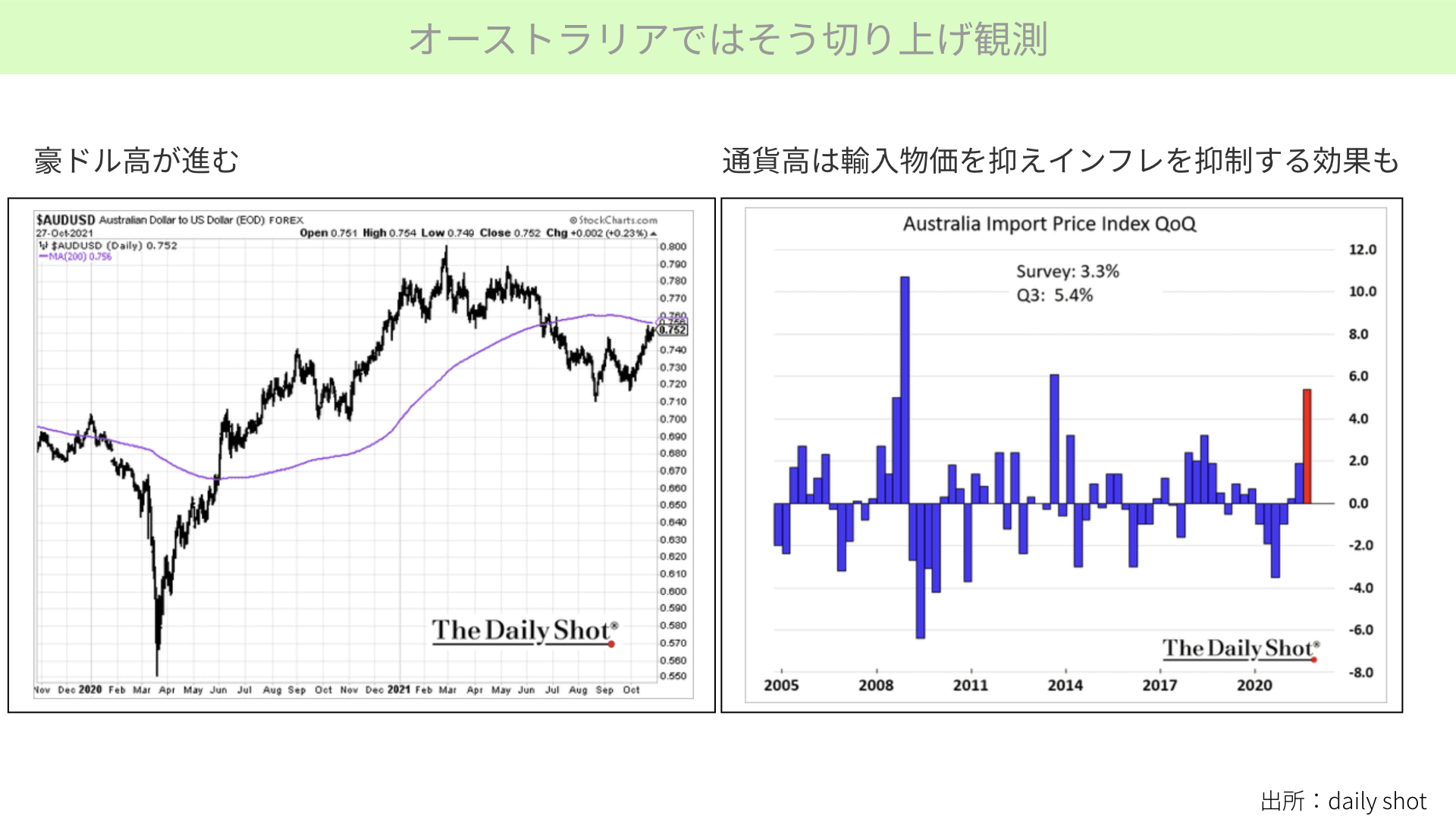

オーストラリアでは切り上げ観測

この結果、豪ドルも値上がりしています。チャートは、ドルに対して豪ドルが移動平均を超えてくる水準まで進んでいることを表しています。

インフレ対策は通貨高?通貨高戦争が始まるか。

では、通貨高が目的としているのは何でしょうか?

今、オーストラリアのインポートプライス(輸入物価)が強烈に上がっています。これは2008年水準に近づく勢いです。ここで通貨高を行えば、輸入物価は抑えることができます。

一方、輸入物価が上がっているときにさらに通貨が安くなれば、価格はどんどん上がっていきます。その状況から考えると、豪中銀は輸入物価を抑えるために早めに政策転換することで豪ドル高にし、輸入で発生するインフレを抑えようとしている可能性があります。

カナダ、オーストラリアを含む各国でイールドカーブがフラット化し、経済が疲弊しているにもかかわらず、通貨を高くすることでどうにかインフレを抑えようとする意図が見えるのです。

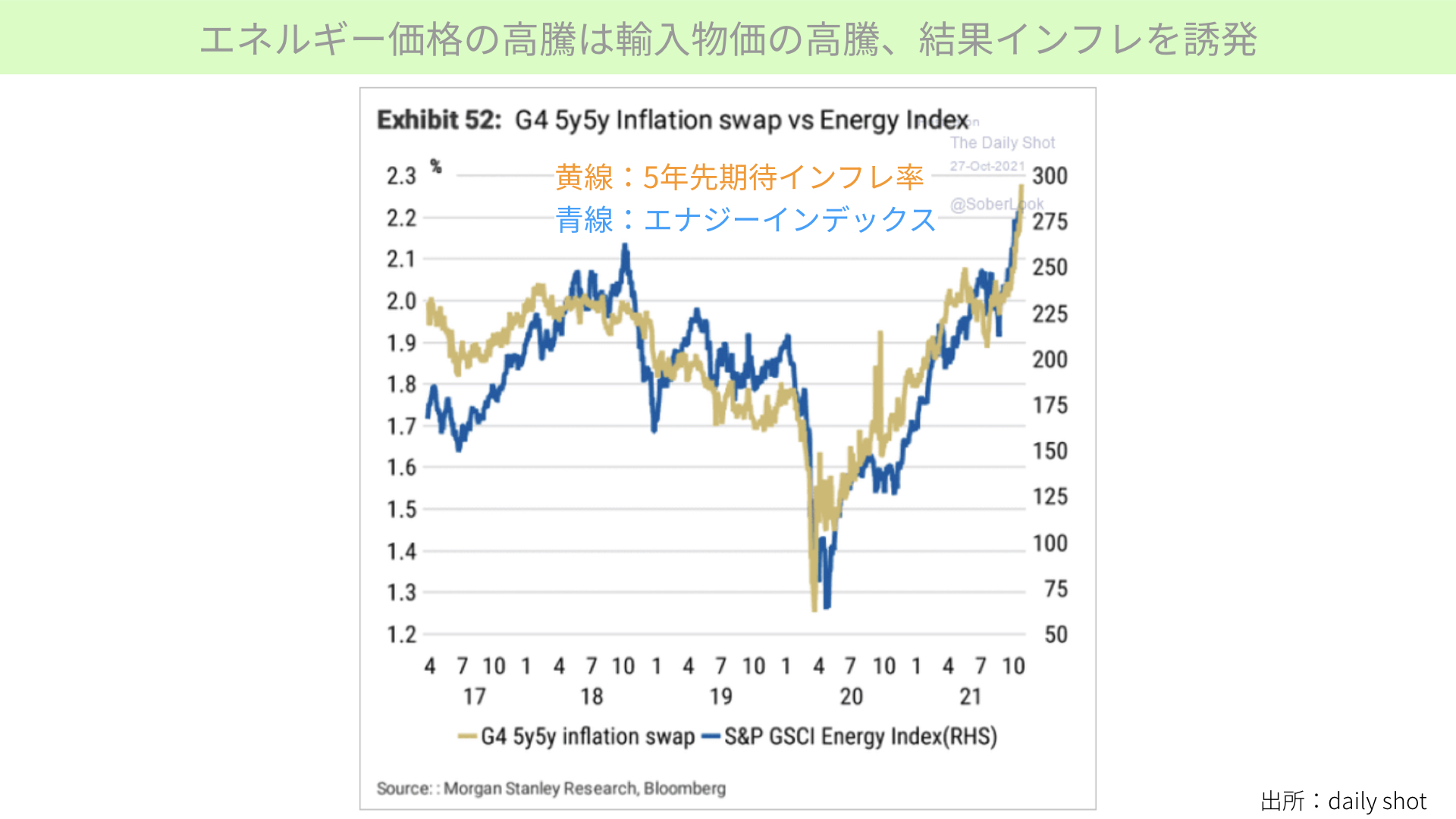

通貨を高くしようとする背景

なぜ、そこまで通貨を高くしようとしているのでしょうか?

先進国5年先インフレレートは、資源価格と連動するように上がります。言い換えれば、エネルギー価格が上がるとインフレになりがちです。先進国はエネルギーに関して輸入に頼っていますので、どうにか通貨を高くしたいとの思いがあるとお考え下さい。

ドルインデックスが低下中

その上で、米国ドルインデックスを確認すると、10月12日をピークに下がり始めています。これはオーストラリアやカナダといった先進国が、アメリカ以上に利上げのスピードを前倒しにしてきていることで、ドルが弱くなったためです。

アメリカは今、原油の貯蔵率がすごく下がっていて、輸入に頼っている状況です。原油価格が上がる中、さらにドルが安くなれば、輸入物価は全体的に上がると言われています。

その意味では、ドルが安くなると、アメリカにインフレが輸入されることになります。アメリカは予定以上にインフレに苦しむ可能性があると、ぜひ覚えておいてください。

ここまでのまとめと注意点

今まで、アメリカのインフレが進んでいることを中心にお伝えしていました。しかし、それ以上に世界各国でインフレが進んでいます。結果として各国で通貨が高くなる傾向が出て、米ドルが安くなってきています。

アメリカは輸入国ですから、どんどん輸入価格が上がり、さらにインフレが加速すれば、FRBはインフレが長期化すると考えて政策金利を前倒しするでしょう。そうなればマーケットにとってサプライズとなります。

29日晩、来週にかけてインフレ指標が出てきますが、特に注意を持って見る必要があります。

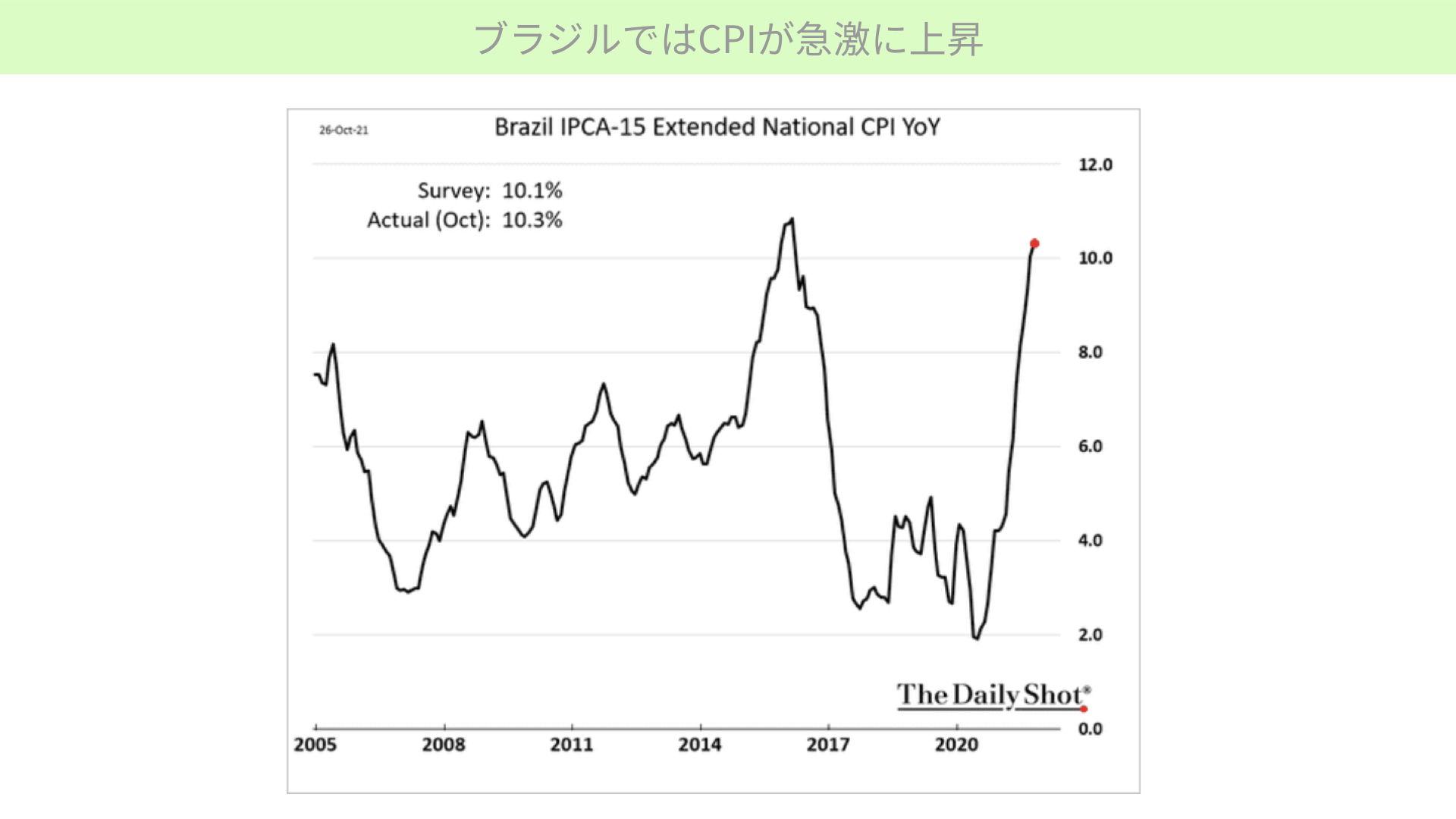

ブラジルで急激に上昇するCPI

最後にブラジルの状況をお伝えします。一番懸念すべきはこの状況です。

ブラジルでは物価が急上昇しています。10%を超える上昇となり、政策金利を引き上げざるを得ない状況です。

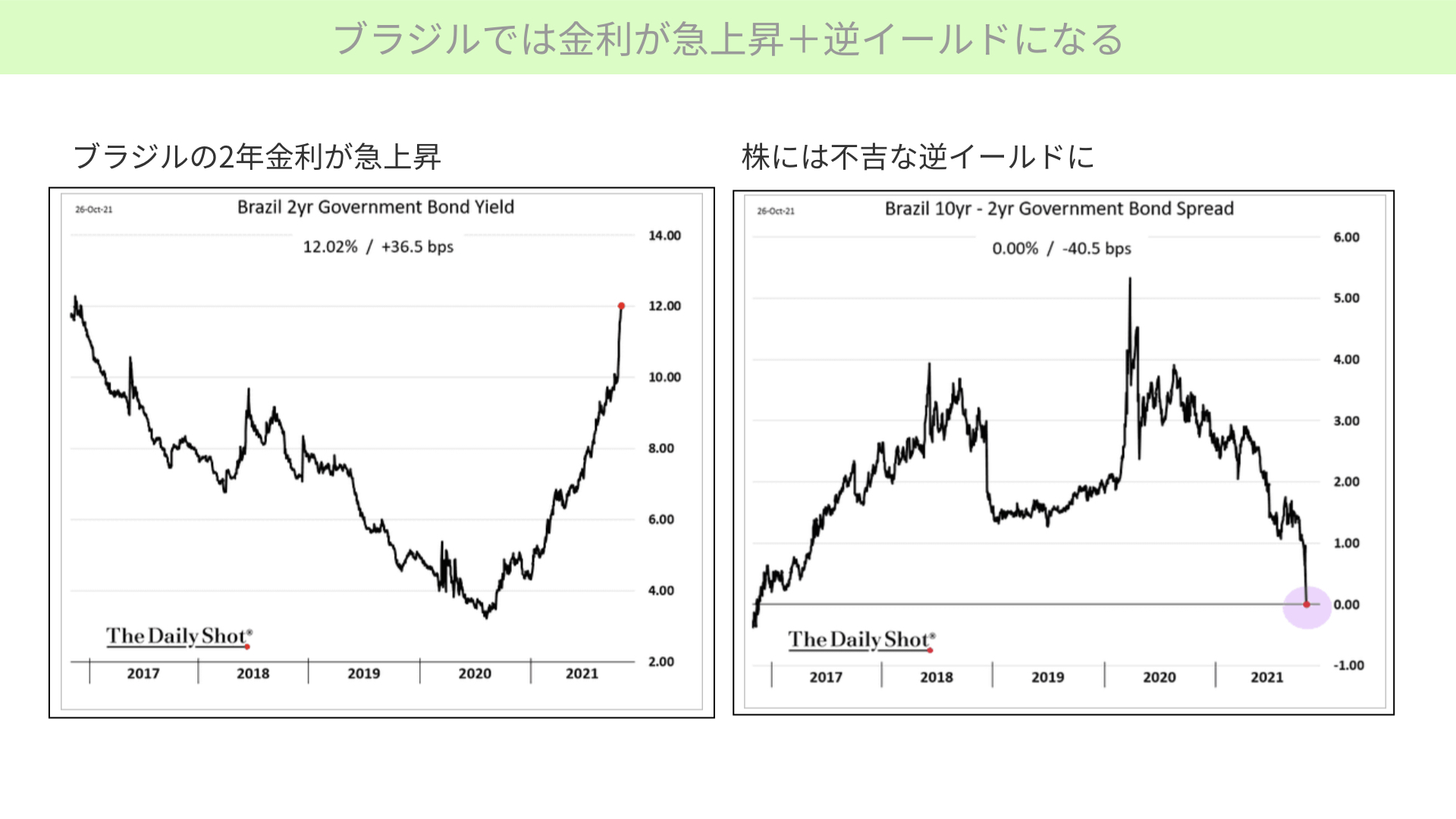

2年国債の利回りが12%まで急上昇。去年は4%まで下がっていたところが、なんと12%まで上がっています。結果として、2年金利の方が高く10年金利が低くなる、逆イールドになりました。

この逆イールドの発生は非常に不吉で、100%株価が下がると言われ、株価に対して大きなマイナスインパクトを与えます。

ブラジルまではいかなくとも、このようにインフレが進んでくると、政策金利を引き上げて、先の金利が下がることで逆イールドになる可能性も0ではありません。

先進国にこのムードが出始めれば、マーケットは一斉にお金を引き上げます。債券にお金が向かい、株からはお金が逃げます。金利動向をこれからもしっかりと見ていただきたいと思います。アメリカのみならず、世界の金利動向も併せて、週末の金利動向をご覧いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル