本日は、11月に注意すべき五つのポイントをお話しします。

いろいろな経済指標がアップされ、マーケットでは予測しないことも起こり得ます。その中でも、この五つは把握しておかないとマーケットの大きな流れを見失う、非常に重要なものです。

[ 目次 ]

今週の注目ポイント

今週の注目点(1)

五つのポイントの前に、今週一週間のイベントを確認します。

月曜日。ISM製造業景気指数が発表されます。これは、S&P500とすごく連動性の高い指標です。50を下回ると景気後退となります。

現在は、まだ60台と高い位置にありますが、予想の60.5を大きく下回ることがあれば、マーケットにネガティブサプライズとなります。一応注意をしてください。

また、これが下がってくるトレンドとなれば要注意信号です。今はそこまで警戒感がなくとも、しっかりと見るべき指標となります。ぜひ、ご覧頂ければと思います。

今週の注目点(2)

11月2日。バージニア州で知事選挙があります。中間選挙に向けて、民主、共和のどちらの支持が強いかを確認するものです。

また、トランプ元大統領が共和党候補を応援しています。いまだにトランプ大統領の神通力があるのかどうか。

バイデン大統領も、支持率が下がってきています。それが大きく反映される内容となれば、民主党の勢いが衰えてくるでしょう。そこも含めて、マーケットはとても注目しています。

政治日程にも影響が出てきますので、ぜひご確認ください。

今週の注目点(3)

11月3日。日本は休みですが、FOMCの発表があります。恐らくテーパリングを今月、もしくは来月から開始する内容となり、150億ドルの買入減額となります。

その中身自体は織り込まれていると思います。しかし、一方で、パウエル議長の定例会見において、インフレに対してもう少し強い懸念を出してくるようであれば、これはマーケットに対してネガティブサプライズとなります。内容にご注目ください。

今週の注目点(4)

11月4日木曜日。OPECプラスの会合があります。日本・アメリカ・インドなどの原油輸入国は、80万~100万バレルまで増産してほしいと言っています。

しかし、OPECプラスとしては高い価格のままで売却し続けたいということで、11月も、日量40万バレルの増産を維持する意向です。

40万バレルが維持されるのであれば、原油価格はさらに上がる可能性があります。逆に、80万バレルに増産すると答えた場合、原油価格はいったん落ち着いて、インフレに対してはプラスの要因となります。

インフレが落ち着く可能性もありますので、こちらも注目が必要かと思います。

今週の注目点(5)

そして、金曜日です。雇用統計が41万人という予想になっています。その数よりも、労働参加率が上がるのかどうか、失業率は4.7%以下に下がっていくのかどうかに注目が集まります。

労働参加率があまり上がらないとなれば、雇用は限界に来ているのかということになります。失業率が下がるのであれば、インフレ懸念はさらに台頭してきます。

今週一週間は、かなり重要な指標があります。ここに注目しながら11月相場をスタートしていただければと思います。

11月前半に押さえておくべき5つのマーケットポイント

1)インフラ法案について

次に、11月を通して注目したい五つのポイントをお伝えします。

一つ目です。3.5兆ドルから1.75兆ドルに減額する形で、今月、財政出動に関する法案が通りそうです。

当初の3.5兆ドルという巨額の財政出動から、半額になった法案をバイデン大統領は通そうとしています。

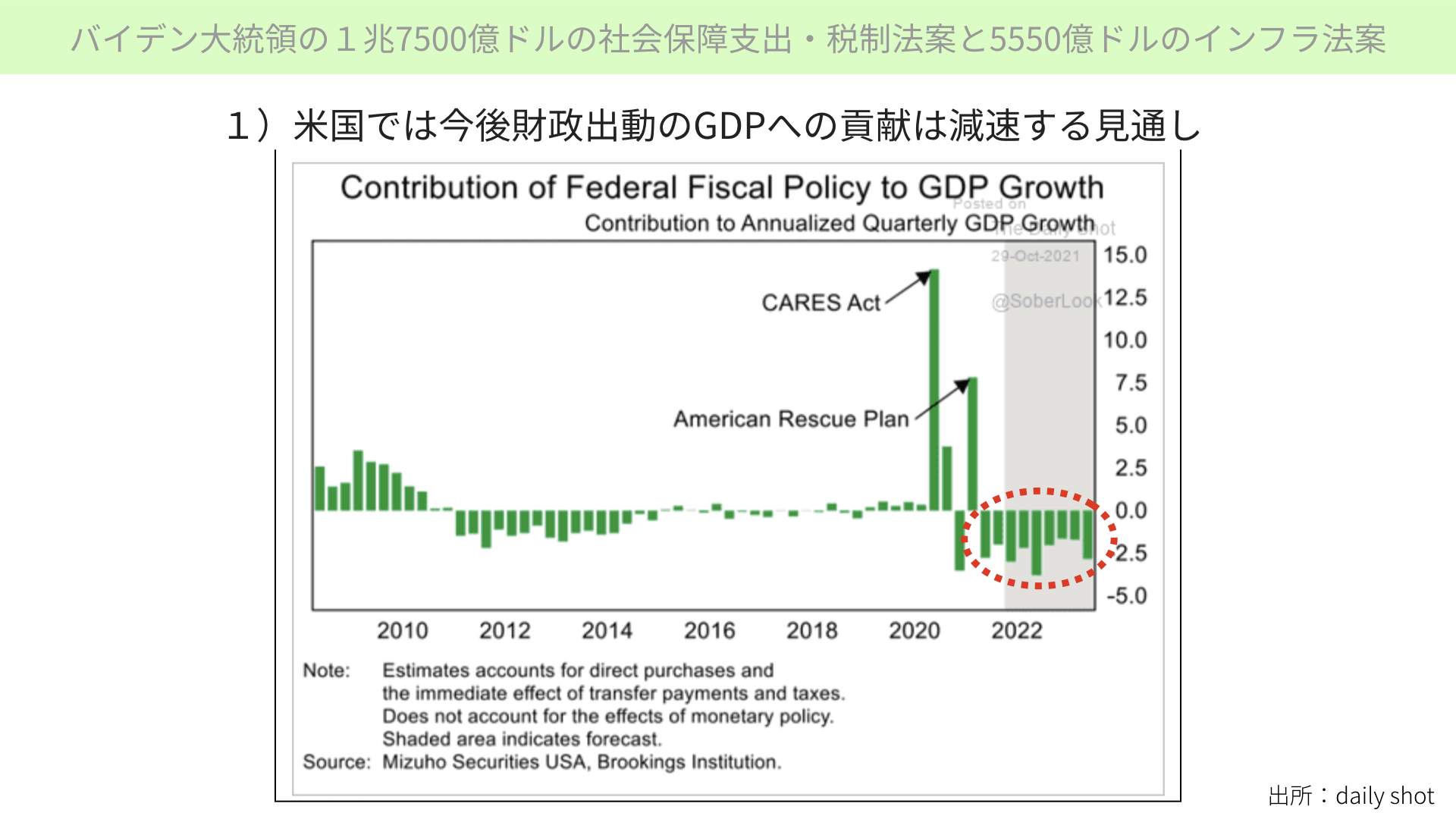

そもそも、この財政法案が出たとしても、去年まで出ていた巨額の財政法案と比べると、GDPに対する貢献度はマイナスになると言われています。

今回の減額を受けてGDPがどうなるか。今後アナリスト等のレポートが出てきます。

GDPに対して、今回は予想よりもプラスではないと言われています。今後GDPの成長も含めて、財政出動のプラス要因を確認する必要があります。慎重に見ていただければと思います。

2)自社株買いの継続について

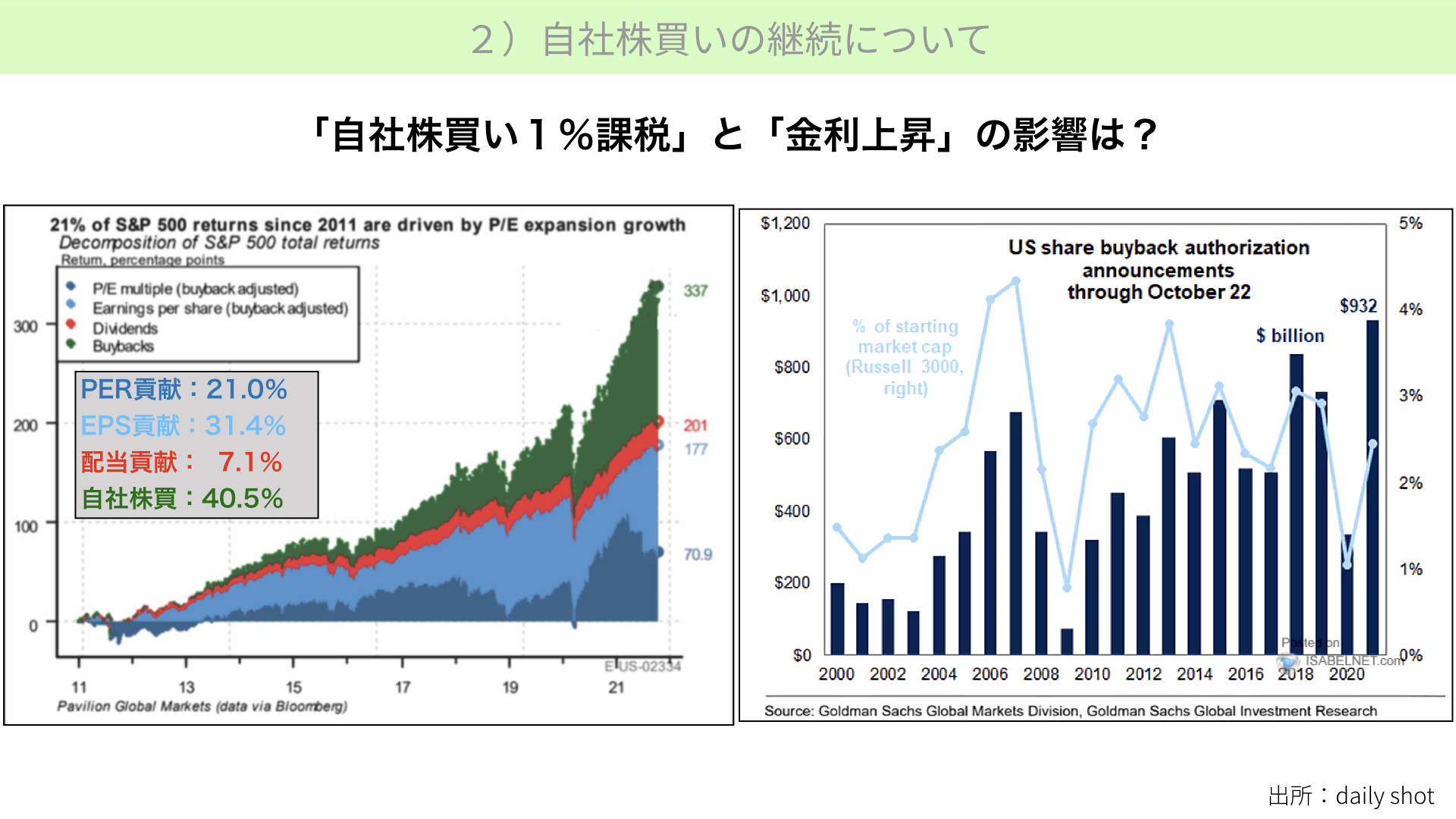

二つ目のポイントです。既にお伝えしたように、バイデン大統領の社会保障支出(税制法案)が3.5兆ドルから1.75兆ドルに減額となりました。

歳入の案としては、富裕層や法人税の増税がありました。今回、法人税の増税は見送り、自社株買いに対する課税を、2%から1%に引き下げる形で法案が通りそうです。

とはいえ、自社株買いに対して1%の課税をすることになりますので、企業にとってはプラスではないと思われます。

ちなみに、左のチャートからも分かるように、2011年以降、S&P500は約3倍になっています。貢献具合では、PER貢献度合い(青)が21%、EPS貢献(薄水色)が31.4%、配当貢献(赤)が7.1%、自社株買(緑)が40.5%。

株価が大きく上昇したうちの約40%を、自社株買いが占めていたわけです。自社株買いに対して1%の課税をかけたとき、どういう影響が出てくるか。冷静に見る必要があります。

次に、右のチャートです。2021年、自社株買いの金額が大きく、結果として株価を押し上げていることは間違いない事実となります。

今後、課税によって自社株買いがどのくらい影響を受けるのか。さらに、金利上昇も問題となってきます。

自社株買いは基本的に、余剰資金を使って買うこともありますが、米国企業は低金利を背景に社債を発行して、そのお金を使って自社株買いを行い、株価を上げることを繰り返してきました。

今、趨勢としては出口戦略に向かっていく中で、金利が上昇する局面にあると思います。そのことを考えれば、自社株買いに対する状況としてはマイナスとなる可能性があります。

自社株買いが続かなければ、今まで40%を占めていた株価に対する貢献のインパクトは下がります。その意味では、株価の上昇が少し鈍化する可能性があります。これが自社株買いのポイントとなります。

3)M2について

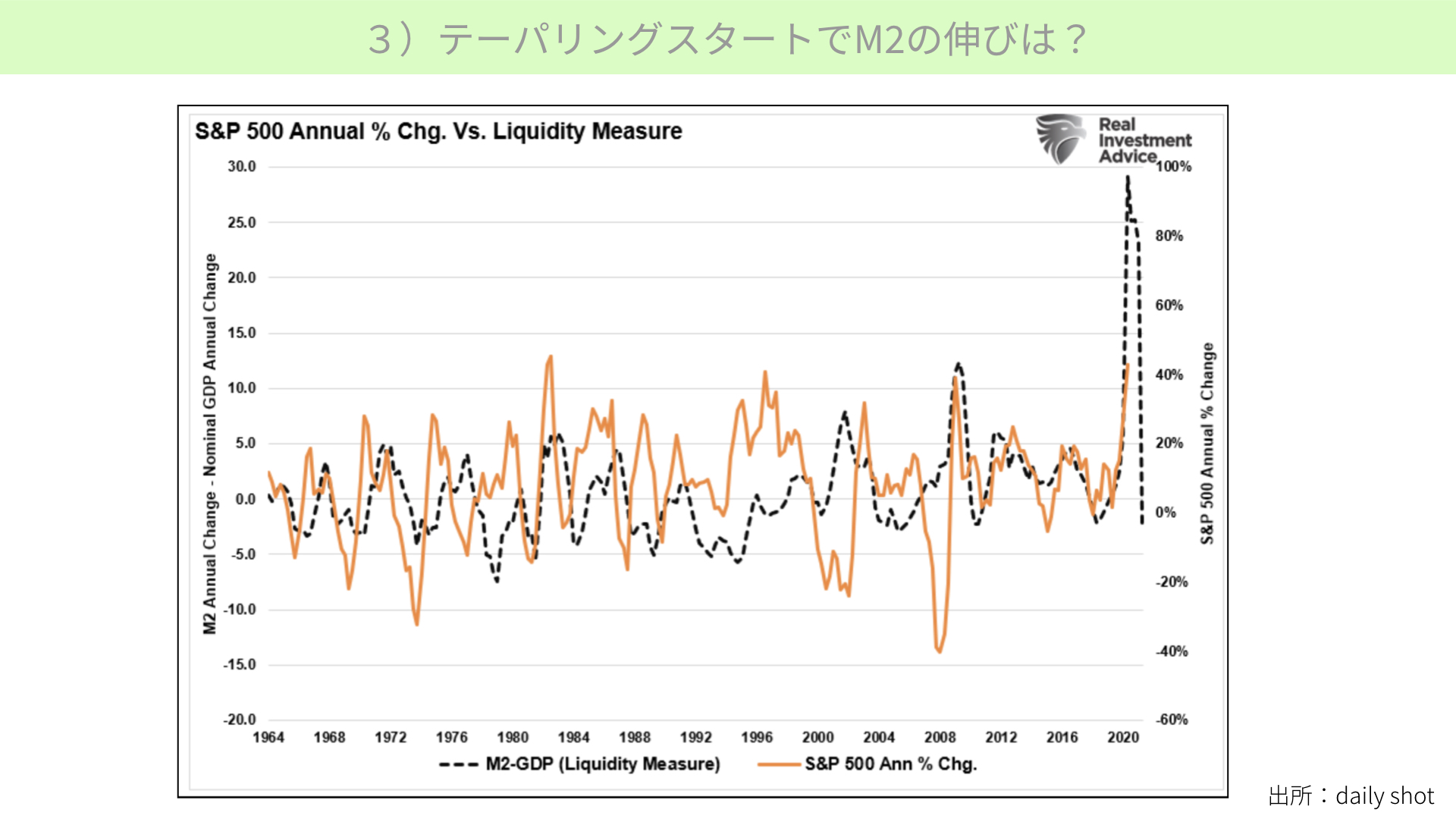

三つ目のポイントです。今回、FOMCによってテーパリングがスタートすると思います。テーパリングがスタートすれば、マネーサプライ量(M2)が減ると想定されます。また、財政出動も当初予算案の半額になることで、世の中に出回るお金が少し鈍ってきます。

今回確認するチャートは、去年に対してどのくらいお金の供給量が増えているかを重要視しています。元々、お金の供給量自体は増えているのですが、去年の供給よりも鈍化したかどうかの方が、株価には大きな影響があると言われています。

黒い点線は、M2からGDPを引いたもの。オレンジは、S&P500が去年に対してどのくらい上がっていくのかを表したものです。黒い点線が減ってくれば、M2が減るとお考え下さい。

黒い点線に遅れて、オレンジ線が追いかけています。M2が下がったことで、今後S&P500が下がる可能性があります。

世の中にお金が出回っているから、株式投資にお金が向かって、株価が上がる状況がありました。お金の供給の伸びが鈍化すると、お金が株に向かいにくくなり、株が鈍化します。

そういった点があることを、ぜひ確認いただければと思います。

4)原油高について

四つ目のポイント、原油高です。

冒頭に触れたように、11月4日の会合で、OPECプラスが40万バレルの産出量を80万バレルに増産するかどうか。大きなポイントになっています。

アメリカにおいても、シェールオイルを産出しています。

ですが、今後はクリーンエネルギーにシフトします。設備を増やして増産しても使わなくなるだろうと考え、なかなか増産に踏み切れていません。これは世界各国で見られる状況です。

そんな状況でニーズだけが増えているので、原油高が進んでいる。これが今後も続くようであれば、インフレに大きな影響を与えます。原油価格(WTI)の動向が100ドルに近づくのかどうか。注目していただければと思います。

5)インフレ懸念

五つ目のポイントです。少し重複がありますが、インフレ懸念です。

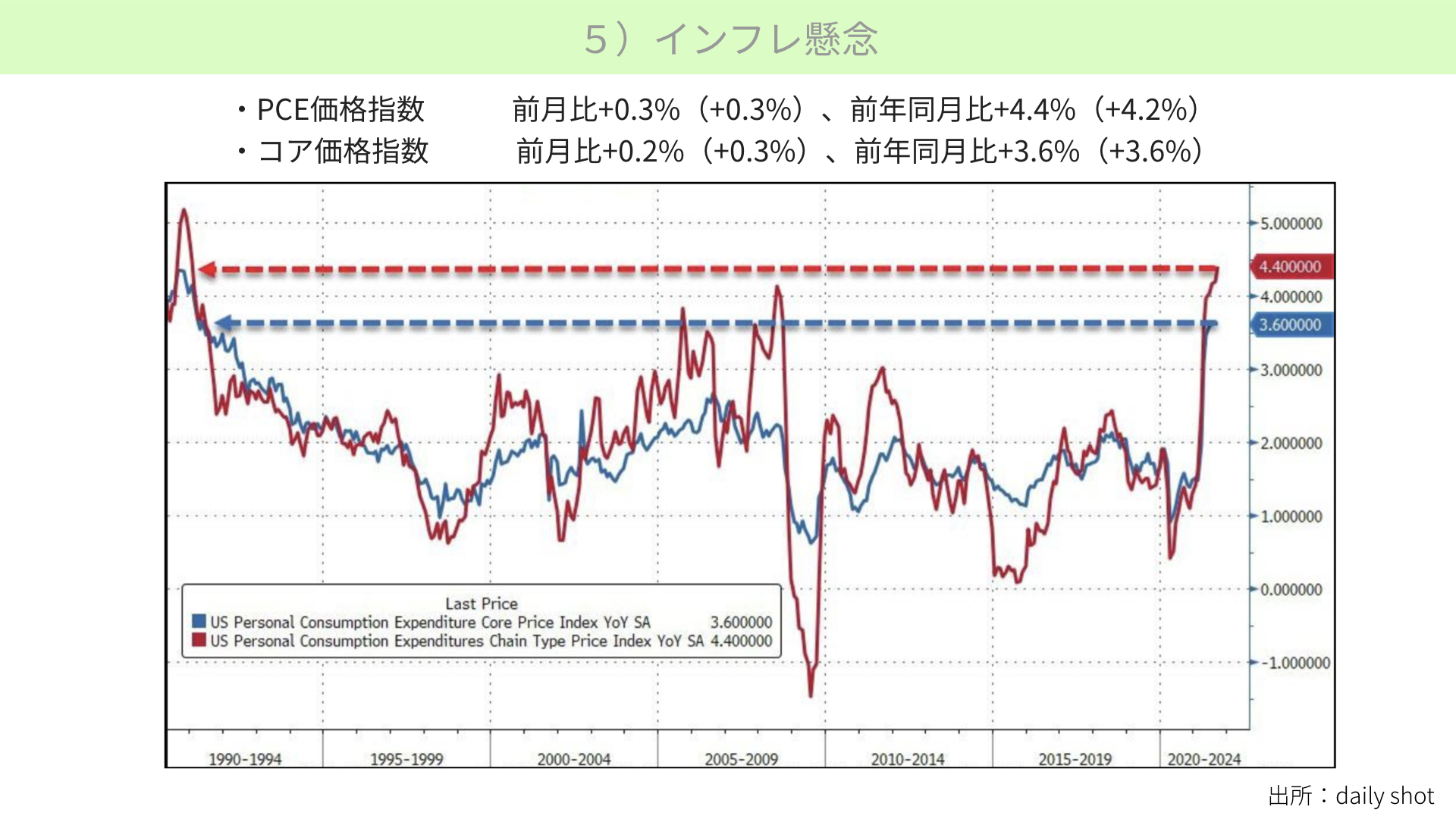

10月30日、PCE価格指数とPCEコアデフレーターが発表されました。ともに高い数値を表しています。

赤線の価格指数が前年対比4.4%。これは食料品、エネルギーを含むインフレーションです。一方、青線の前年対比3.6%は、食料品やエネルギーを抜いたものです。

エネルギーを入れたものでも、リーマンショック前の水準を超えています。エネルギーを省いたコアに関しても、1990年代までさかのぼらなくてはならないぐらい物価が上がっています。

住宅価格によるインフレ懸念

インフレ懸念を支える背景は、もう一つあります。

これはケースシラーと言われる、アメリカの不動産価格を示すものです。前年比20%を超える上昇がいまだに続いています。

先月と比べれば少し数字が落ちたので、マーケットでは安心したところがあります。とはいえ前年比で20%と、とてつもなく不動産価格が上がっている状況です。

パウエル議長の言う「看過できない資産がある」というのは、不動産や株を示していると言われています。この不動産価格の上昇する指標が11月中に出てくることがあれば、さらに出口戦略の前倒しが起こるでしょう。注目が必要です。

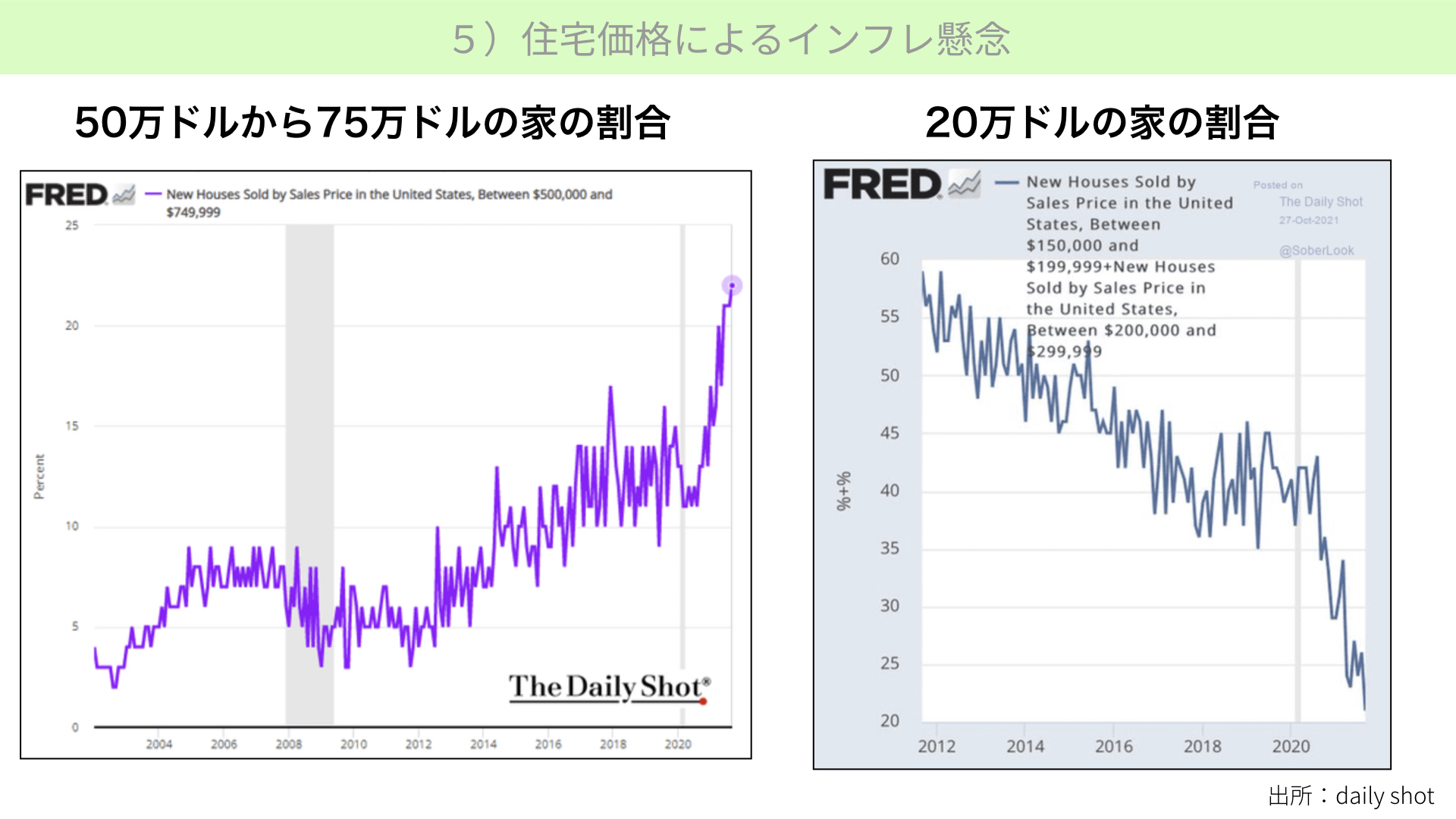

こちらは、不動産価格が上がっている背景を如実に表すものです。

このチャートは、50万~75万ドル(6000万~8000万円)の家の割合です。2003年は3~4%だったものが、今や22~23%まで増えています。価格が明らかに上がっていることが分かります。

次のチャートは、20万ドル(2200~2300万円)の家の割合です。以前は60%ありましたが、今や20%しかありません。高価格帯のものが増え、低価格帯が減ってきていることが分かります。

このように、不動産価格は非常に上がっています。不動産価格が上がると帰属家賃が上がるので、CPIの上昇にもつながります。

PCIコアデフレーターのみならず、CPIの上昇も考えられます。原油が上がれば、さらに上がります。つまり、引き続きインフレ懸念が強まっていることになります。

終わりに

今日は五つのポイントをお伝えしました。

今までのポイントと似ているところもありますが、改めて、テーパリングなどのポイントに今月以降注目が集まります。問題がより顕著化してくる可能性もあります。今まで以上に経済指標やイベントをしっかりと見て、リスク管理を行ってください。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル