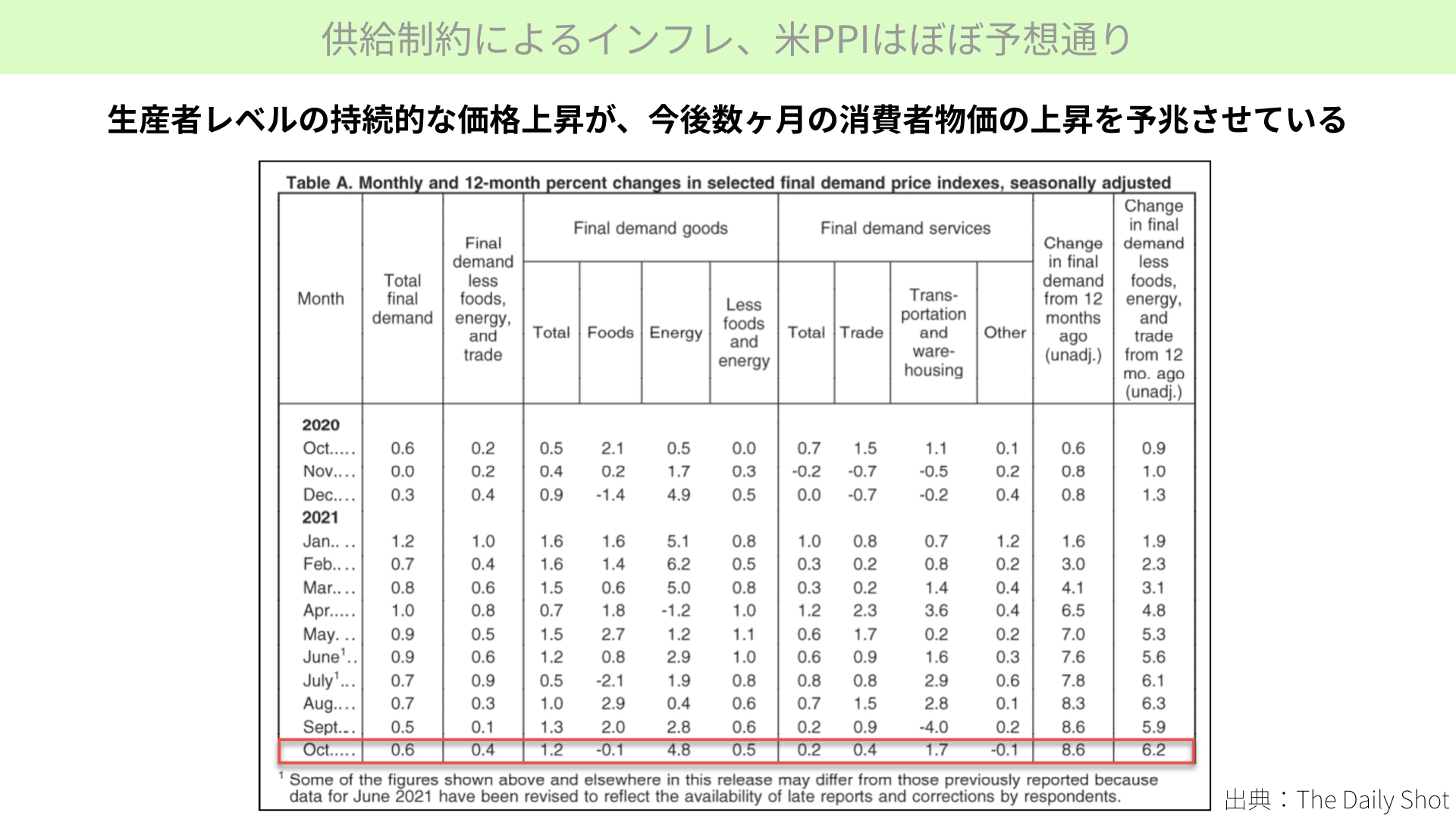

今週一番の注目点となっていたうちの一つ、PPIの発表が11月9日にありました。予想通り強い数字で、インフレ傾向が引き続き高い状況だと分かりました。

[ 目次 ]

FRBによる資産上昇への警告

今晩のCPI発表が市場並みだとしても、インフレ傾向が続いているとマーケットは捉える内容となるでしょう。

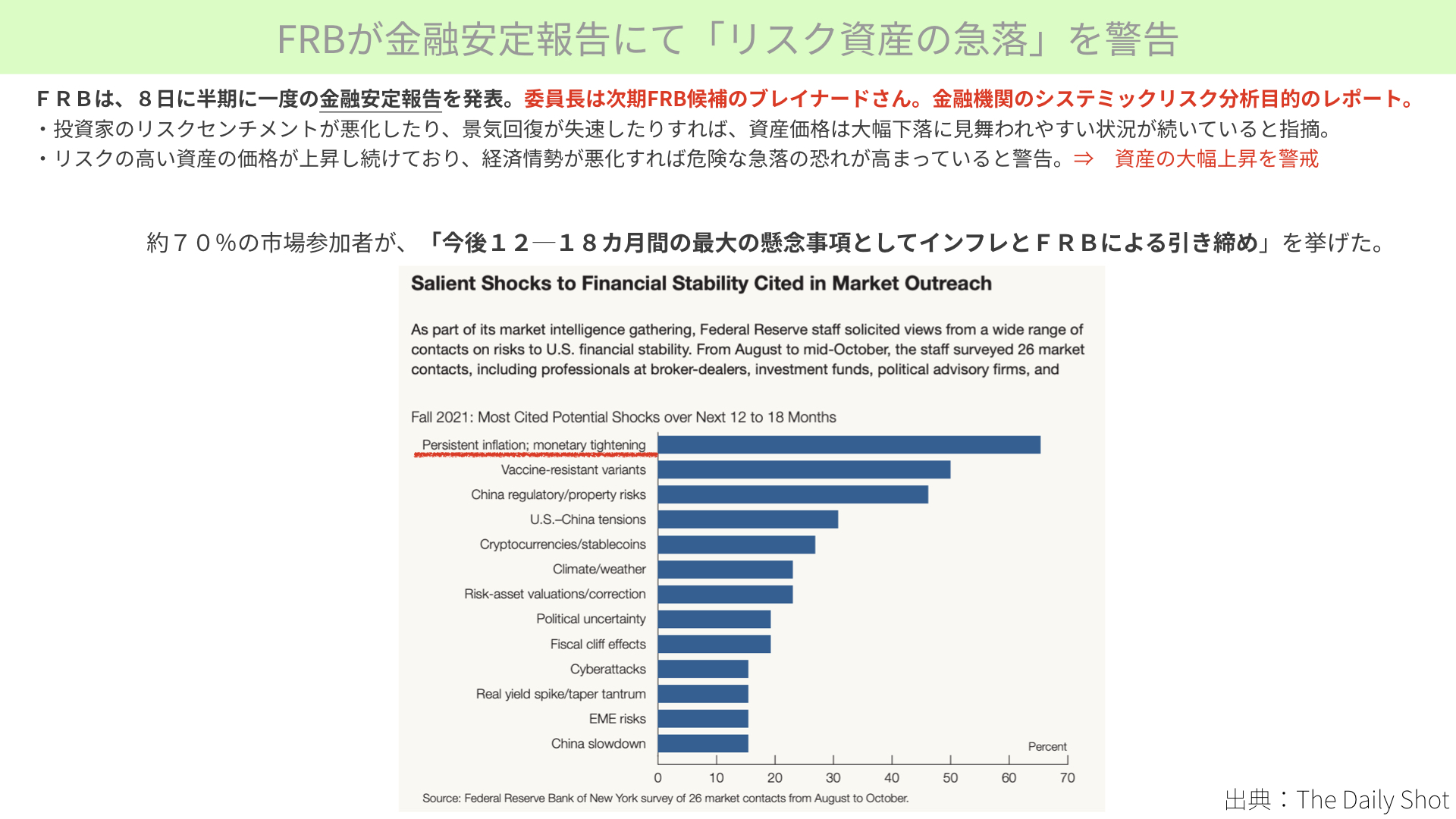

インフレが懸念される中、8日、FRBが金融安定報告の中で、インフレが12~18カ月の間において一番の懸念材料だと言っています。

また、経済の減速によっては、今まで高騰してきた資産価値が大きく下落する可能性があるとする、警告のような発表でした。

9~10日にかけて発表されるインフレ指標が、今後の資産価値の下落に大きな影響を与える可能性があると、今週前半で改めて分かりました。

FRB議長の次期候補がホワイトハウスで大統領面談

そんな中、一番かじ取りをうまくやっていくとされるFRBの次期議長が、今のパウエル議長か、もしくは次期候補として出ているブレイナードさんが就任するのか、注目を集めています。

この2人がホワイトハウスに呼ばれ、インタビューを受けたそうです。一時期はパウエル氏で間違いないと言われていましたが、ブレイナード氏が就任する可能性も出てきています。

8日発表のあった、金融安定報告を作る委員長にブレイナードさんが就任しました。金融安定報告で、インフレが大きな懸念材料になっていて、資産価値の大きな上昇がいずれ大きな下落を起こすかもしれないと警告するレポートをまとめた委員長が、ブレイナードさんです。

ブレイナードさんがFRB次期議長に就任した場合、どういう対策を取ってくるのか。これから注目を集めると思います。

ブルームバーグ、ロイターのニュースでは、ブレイナードさんもパウエル議長もハト派のため、どっちがなってもあまり影響がないと言われています。しかし、実はブレイナードさんはパウエル議長と違い、あるところにすごく注意を持っているとも言われています。そういった点も、今日はお伝えします。

FRBが「リスク資産の急落」を警告

8日、月曜日にFRBが発表した金融安定報告です。この中では、リスク資産の急落が報告されています。委員長はブレイナードさんですが、レポートの一番の目的は、資産価値の下落、世の中の経済減速が金融機関のシステミックリスクにどういう影響を与えるかです。

金融が安定して世の中の運営に貢献するかを見るレポートとなっています。金融機関に与える影響は、そこまで懸念がないとする一方、もしも経済が減速すれば、資産価格は大幅な下落に見舞われる状況が続いていると言っています。

また、リスクの高い資産価値が上昇し続けていることで、経済情勢が悪化すれば急落の恐れが高まっていると、資産の大幅な上昇を警戒しています。

同時に、市場参加者の70%が今後12~18カ月の間、最大の懸念事項をインフレとFRBによる引き締めとしています。

次期FRB議長候補であるブレイナードが委員長を務めるレポートにおいて、資産価値が急激に上昇したことは将来の下落を招く可能性があると、急激な上昇への大きな懸念を示しました。

もしもブレイナードさんが就任した場合、急激な資産価値上昇に対して懸念を持っている人だと把握しておくことが、とても大事だと思っています。

米PPIについて

その上で、昨日発表されたPPIがどうだったか。最初に確認します。

PPIはほぼ予想通りで、ポジティブでもネガティブでもありませんでした。ただ、一つ間違いなく言えることは、前月比で0.6%上昇し、前年比では6.6%、エネルギーを省いた価格でも上昇しています。かなり高いレベルで生産者の物価が上昇していると言えます。

特に、エネルギーや車といった運輸のコストが非常に上がっているため、ものの価格も大きく上がっています。数カ月間消費者の物価が上がると予兆されます。つまり、PPIの上昇がCPIに転換することが予測されるということです。

こちらのチャート、赤がエネルギーを含めた生産者物価指数。青がエネルギーを除いた物価指数です。前年比でもかなり大きく上昇していることが分かります。赤は8.6%も上がっていますし、青でも前年比6.8%の上昇です。

PPIが上がれば、今後の皆さんの生活や消費者にどういった影響があるのでしょうか。

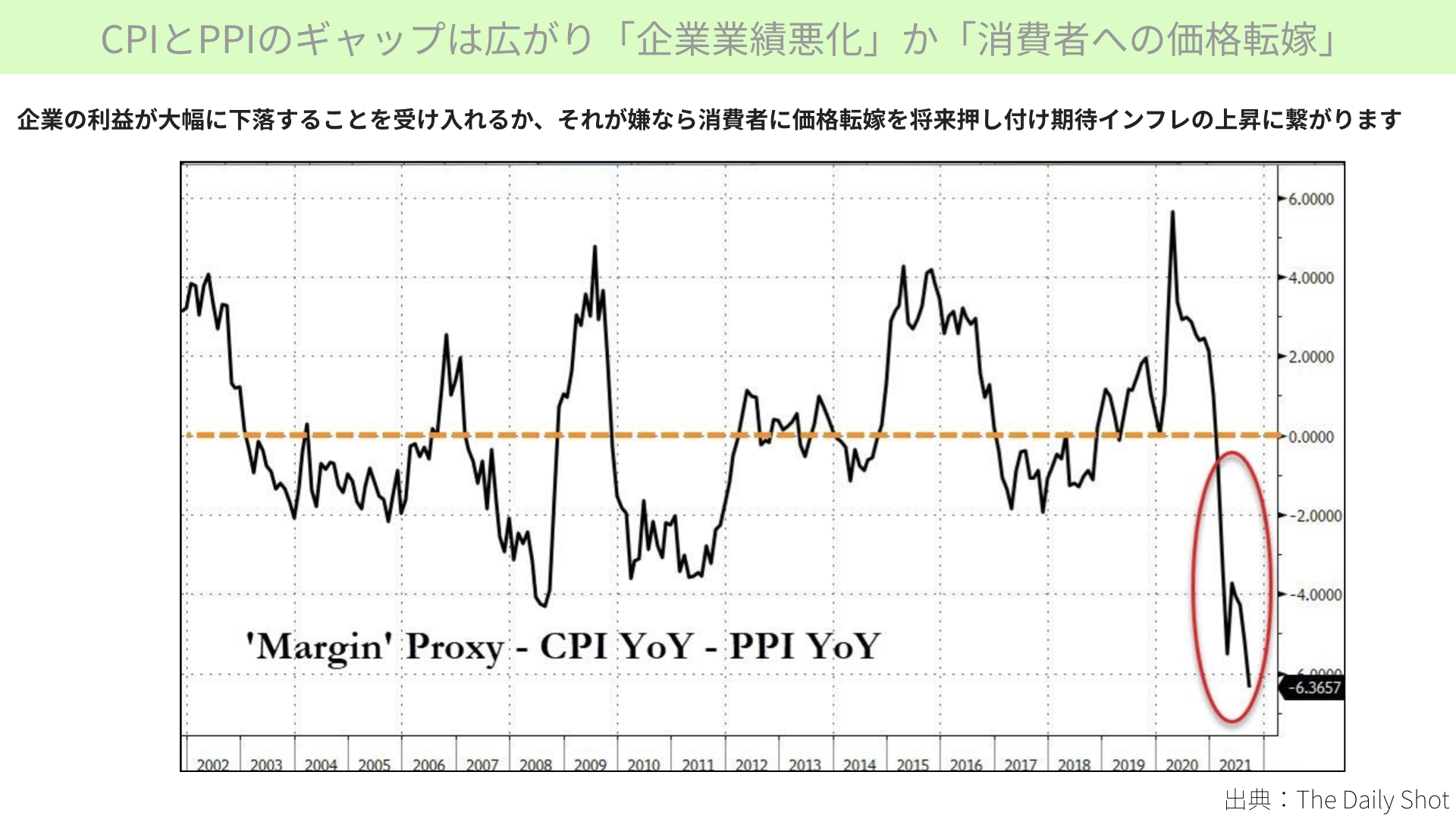

PPIの上昇は、生産者の仕入れ価格や物価の上昇につながり、企業業績に大きな影響を与えます。原価が上がれば利益率も下がります。もし、お客様に高いお金で売れないのであれば、利益は大幅に減少します。それを受け入れるかというと、恐らく回避するため、いずれ消費者に価格転換するでしょう。

結果として、消費者のCPIが上昇してくるため、消費者は将来の期待インフレ率の上昇を考えるようになります。このように連鎖し、将来のインフレ率が上がっていくのです。

しかも、CPIやPPIのように統計上に出てくるような物価もあれば、消費者が考える将来への期待インフレ率、もしくはマーケット関係者が考える将来のインフレ率も別に存在しています。期待インフレ率が上がるような状態になると、ブレイナードさんが懸念するように、資産価格上昇に大きな影響を与えます。

「期待インフレ」の上昇

現在、CPIが上がっていることもあり、アメリカのスーパー等においては、かなりの物価上昇を感じているとのレポートもされています。

青線が1年間の物価上昇、赤線が3年間の物価上昇です。1年後は約6%、3年後は約4%の上昇と、物価の上昇を消費者が強く感じていることが分かります。

こちらのチャートからは、賃金の上昇期待についてもかなり上がってきていると確認できます。賃金が安い仕事は受けたくないと賃金が上がれば、物価がさらに上がります。

では、10年期待インフレ率はどうなっているのでしょうか。

10年期待インフレ率は一時期下がっていましたが、改めて上がっている状態です。年換算で2.6%上昇するだろうという期待インフレ率になっています。

一方、FRBが利上げにハト派姿勢を示したことで、10年金利は低下し、1.4%台まで下がっている状況です。

結果、実質金利(実質金利=名目金利-期待インフレ率を引いたもの)が低下し、マイナス1%を切っています。実質金利がマイナスになると、名目金利が1.5%であれば、10年米国債を買うと年換算1.5%の収入が入りますが、一方でインフレは2.6%です。

価格がどんどん上がっていく状態なので、普通に債券に投資をするとマイナスになってしまいます。マイナス1%近くお金が目減りしていくことになるので、債券よりもリスク資産にお金を振り分けようと、不動産、株、コモディティにお金をどんどん投資することになり、資産バブルが発生する状況となっていることが分かります。

今の状況は、ブレイナードさんが一番懸念する状態かもしれません。CPI、PPI、期待インフレ率が上がり、FRBが慎重な政策姿勢を示すことで実質金利が下がる。結果として債券、現金から株やコモディティ、不動産にお金がどんどん移り、さらに資産が上がる。

そして、金融安定報告にあるように、結果として価値がいずれ大きく下がる可能性が高まっているとブレイナードさんは考えていることが分かります。

ブレイナード氏が放置できない事象

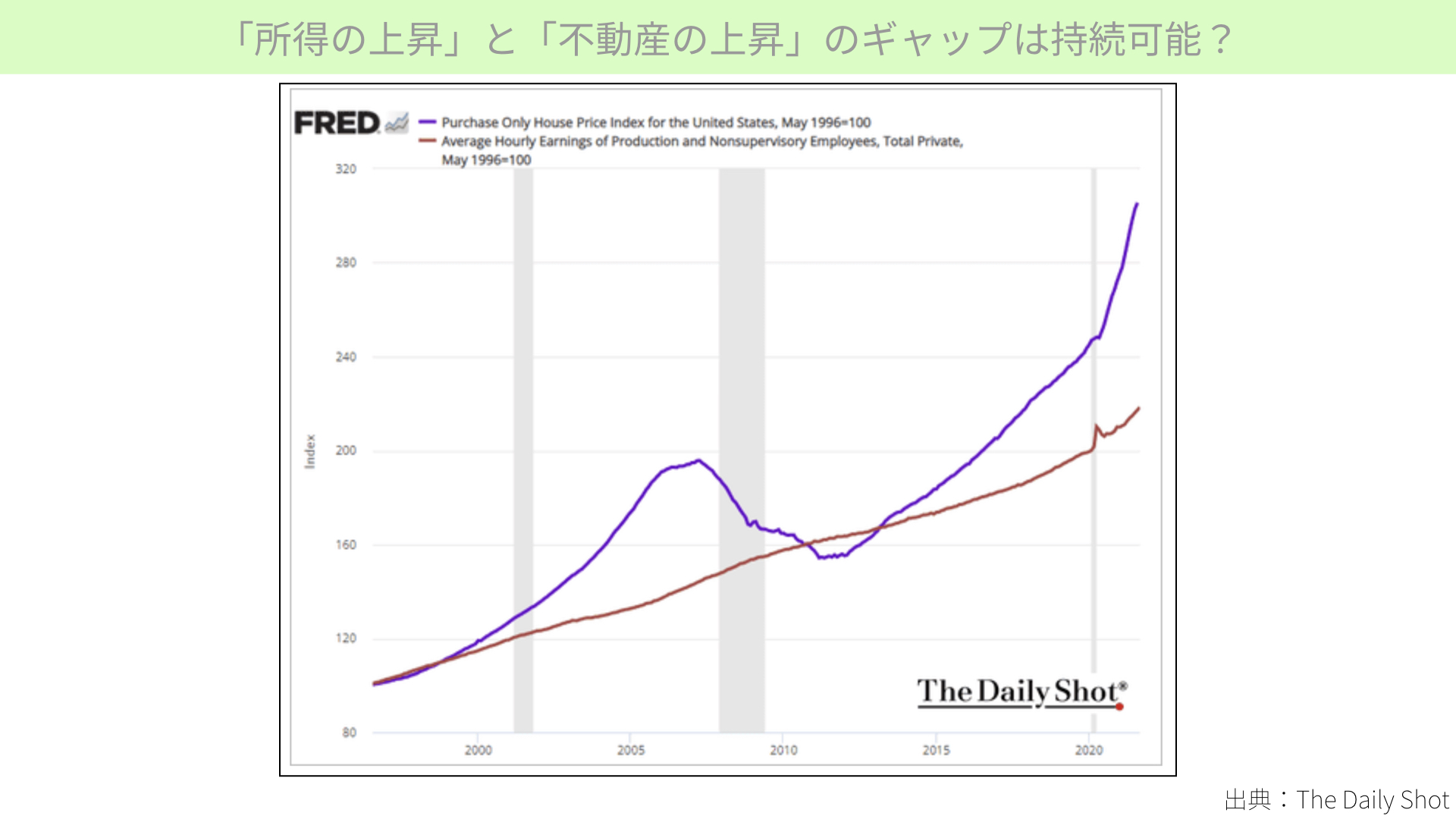

「所得の上昇」と「不動産の上昇」のギャップは持続可能?

その結果どうなるか。赤線はアメリカの賃金の伸び、紫はアメリカの不動産価格上昇です。賃金の上昇を大きく上回る不動産の上昇で、このまま実質金利のマイナスが続けば、どんどん不動産価格は上がっていく懸念が大きくなっています。

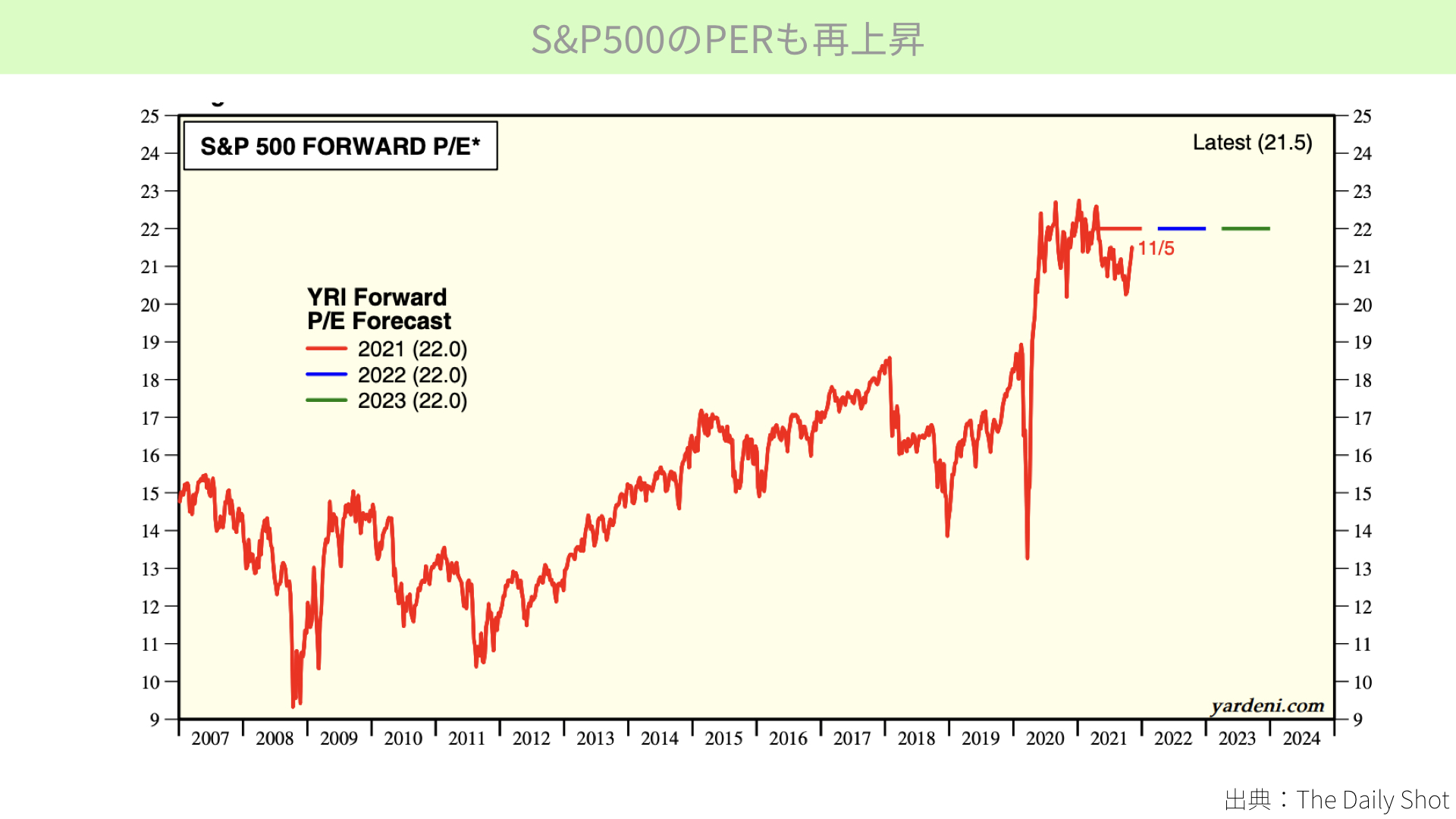

S&P500のPERも再上昇

こちらのチャートはS&P500のPERです。過去5年平均が18倍、現在は21倍を超えています。株式にもかなりのお金が向かっていて、株式価値も上がっている状態です。

これ以外にも、コモディティ価格が上昇するなど、お金が安全資産から他の資産に移り、資産価値が上がる状態、バブルのような状況となっていることをFRBは懸念していることが分かります。

パウエル議長とブレイナード氏のスタンスの違い

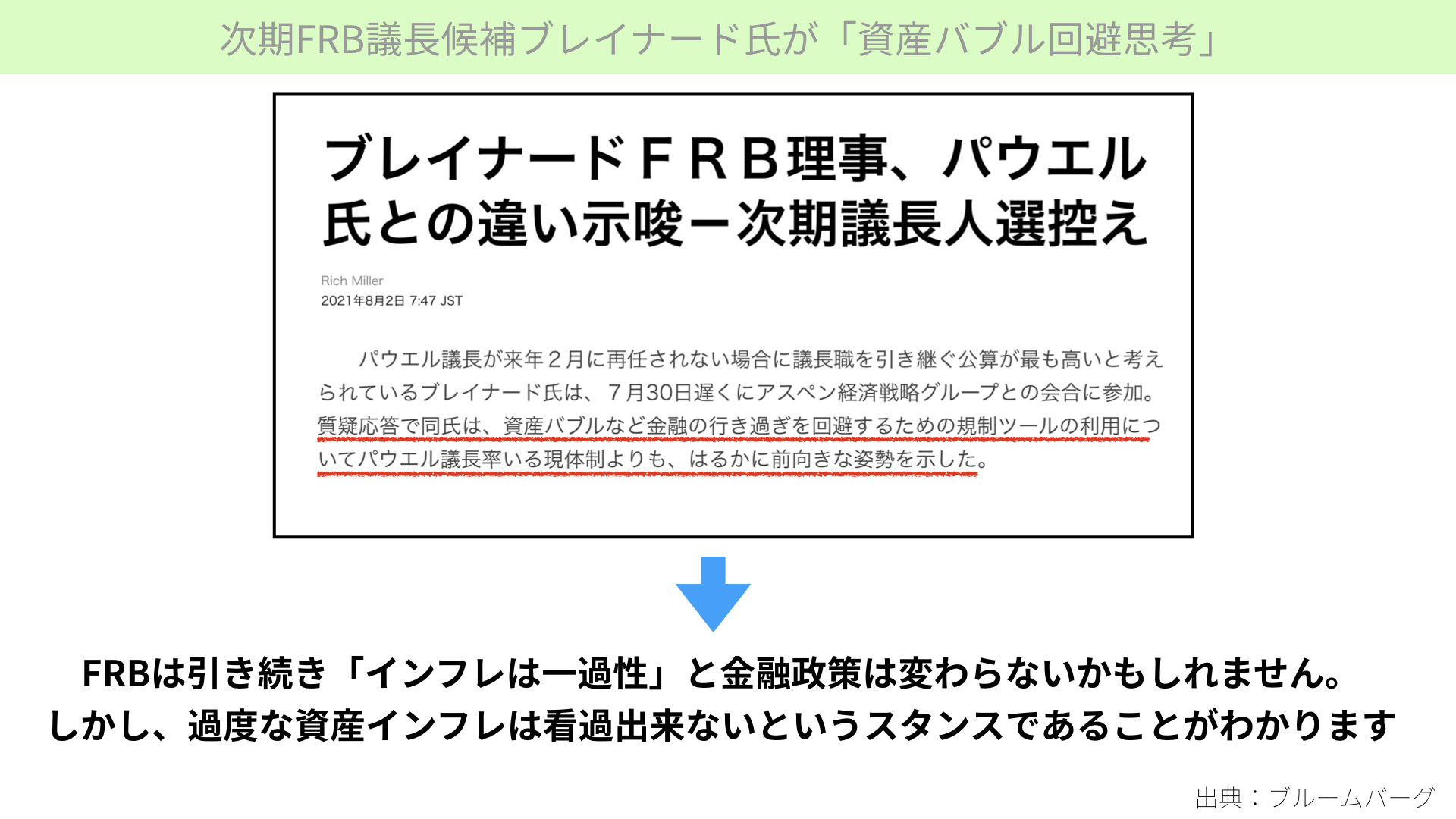

そんな状況に対し、パウエル議長とブレイナードさんでスタンスはどう違うのか。同じだと言う人もいますが、8月のある会合で明確にスタンスの違いを説明しました。

こちらはブルームバーグの記事です。ブレイナードFRB理事は、パウエル氏との違いを示唆しました。7月末に開かれたある会合において、もしも資産バブルなどが行き過ぎた場合、それを回避するための規制ツールの利用は、パウエル議長よりも前向きに取り組むとコメントしています。

パウエル議長は共和党の党員です。一方、ブレイナードさんは民主党の党員と言われています。もし、今回ブレイナードさんが就任すると、民主党の意見を強く反映し、左派の意見であるより緩和的な姿勢を維持する。もしくは、お金持ちに対して厳しい姿勢を取ってくるなど、いろいろなことが言われています。

パウエル議長と一番違うのは、ブレイナードさんが金融安定政策の中心であること。つまり、資産価値バブルが行き過ぎた場合、それが金融政策に大きな影響を与え、いずれはシステマチックリスクに影響を与えることを回避しなければならないというスタンスだということです。

今のように、CPIやPPIの影響もあり期待インフレ率が上がっていく状況で低金利政策を続ければ、実質金利が大きくマイナスになり、より多くの資産が行き場を失います。高リスク資産にお金が行くこと自体、いずれバブルの芽を作ると強く認識している人です。

もしかすると、パウエル議長よりも早めに金融正常化を進めるかもしれないと、ブレイナード氏が就任する可能性が高まるにつれてマーケットが意識する可能性があると、皆さんにもこの段階で知っていただきたいと思います。

パウエル議長の再任が有力ですが、もしもブレイナードさんがなった場合にはそういうことが話題になります。頭の片隅に置いていただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル