今週はインフレに関する供給サイド、需要サイド両方の指標が発表されるなど、非常に重要な指標が並んでいます。

インフレに関する重要指標

昨日発表された需要サイドの内容としては、アメリカの小売売上高がどうなっているか。また、供給サイドの話としては、アメリカの鉱工業生産、設備稼働率の発表がありました。共に強い数字が出ており、需要も供給も強い状況で、インフレが続いていくと見込まれています。

インフレの影響で株価の選好基準にも変化

昨日の米国株式市場を伝えると、非常に特徴的なマーケットになりました。昨日のマーケットの一番のトピックスとしては、米国の売買代金のトップ3をEV社、電動自動車生産会社のテスラ、ルーシッド、リビアンが占めています。夢を大きく語れる会社、成長性の非常に高い会社が大きく伸びていると言えます。

高い成長が本当に実現できると期待されお金が向かっている一方、ある程度結果を残したところでは失望の売りが出ています。例えば、ウォルマートです。ウォルマートの決算内容は1株当たり利益が全て予想を上回った形で、通常であれば株が高くなるところです。

一方、同じようなタイミングで発表したホーム・デポは、ウォルマートと同じような好決算で上昇しました。

なぜウォルマートが下がったのでしょうか。実は、ネット販売が1桁の成長しかなく、リアル店舗の売上は伸びているものの、ネットで売れないのなら成長性が低いと見られたのです。

もう一つは、供給サイドの問題でインフレがコスト増につながり、今後の懸念材料だとコメントしたことを嫌気したことも理由となります。

つまり、夢を語るものであれば買いだけれども、現実、足元でインフレの影響を受けている企業は、ウォルマートの用に売られたと言えるかと思います。

成長性を主張できる、今のインフレ懸念を大きく上回る成長性を描けるEV社や半導体の会社にはお金が集まるものの、成長性にインフレの影響があるところからはお金が逃げる状況が続いています。

では、こういったマーケットがいつまで続くのか。今後実質金利がマイナス幅を縮小していくような過程において、その成長性にお金が向かうのかどうかは、今週や来週の様子を見ていく必要があるでしょう。個別銘柄の特徴を見ながら、株価の発表後の動きを見ていただければと思っています。

これらの個別の動きがある中で、インフレ指標はどうだったのか。今後影響を与える、期待成長だけではない部分の現実の問題はどうなっているのでしょうか。

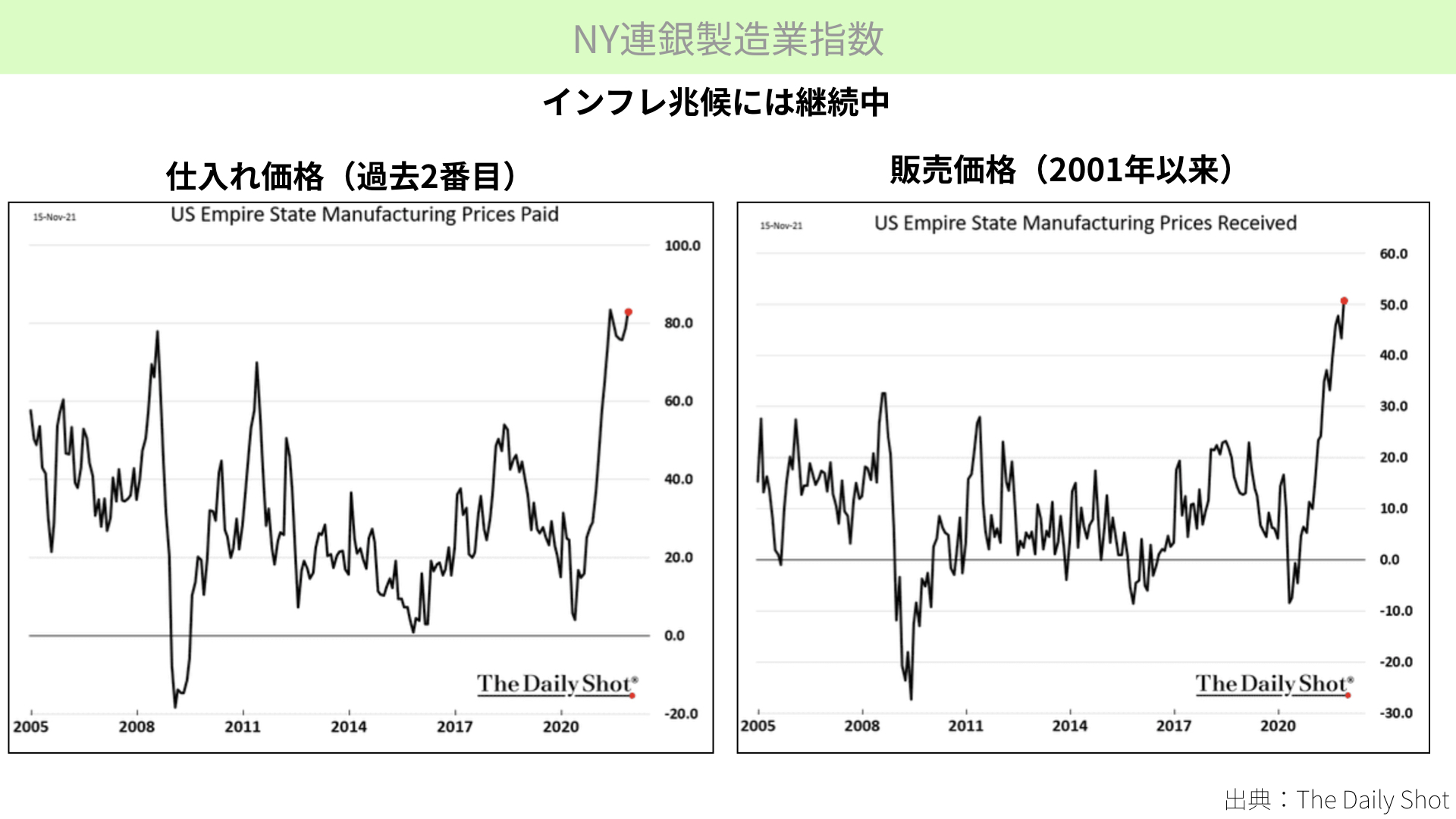

NY連銀製造業指数

月曜日に発表されたNY連銀からです。インフレ兆候に陰りなし、つまり、インフレ傾向が続いているということで取り上げました。

前回記事でもお伝えしたように、仕入れ価格や販売価格が注目ですが、左側を見ると仕入れ価格は過去2番目に高い数字が出ていて、仕入れ価格が非常に上がっています。

一方で、販売価格も2001年以来の高さとなっています。つまり、仕入れが上がった分を販売に転換しているということは、恐らく間違いありません。CPI、物価が上がっていくような影響が出てくるでしょう。

この状態が続けば、本当にこのままFRBがインフレを放置するのかどうかと、マーケット関係者は思っているとお考えください。

次に雇用者指数です。雇用のニーズが非常に強くなっており、顕著な状態が製造業でも続いていることが分かりました。

NY連銀指数を見ても、仕入れも、販売も共に上がっていて、雇用も強い状態です。景気としてはいい状態になってきているのですが、それに伴って、インフレがより加速していると確認できました。

恐らく、この内容を受けると来月以降のCPIも、今月末のPCEコアデフレーターも上がってくると予測できます。この雇用が強いことを受け、先週金曜日に発表されたJOLT、米国求人数を改めて見ると、少し面白いことが分かりました。

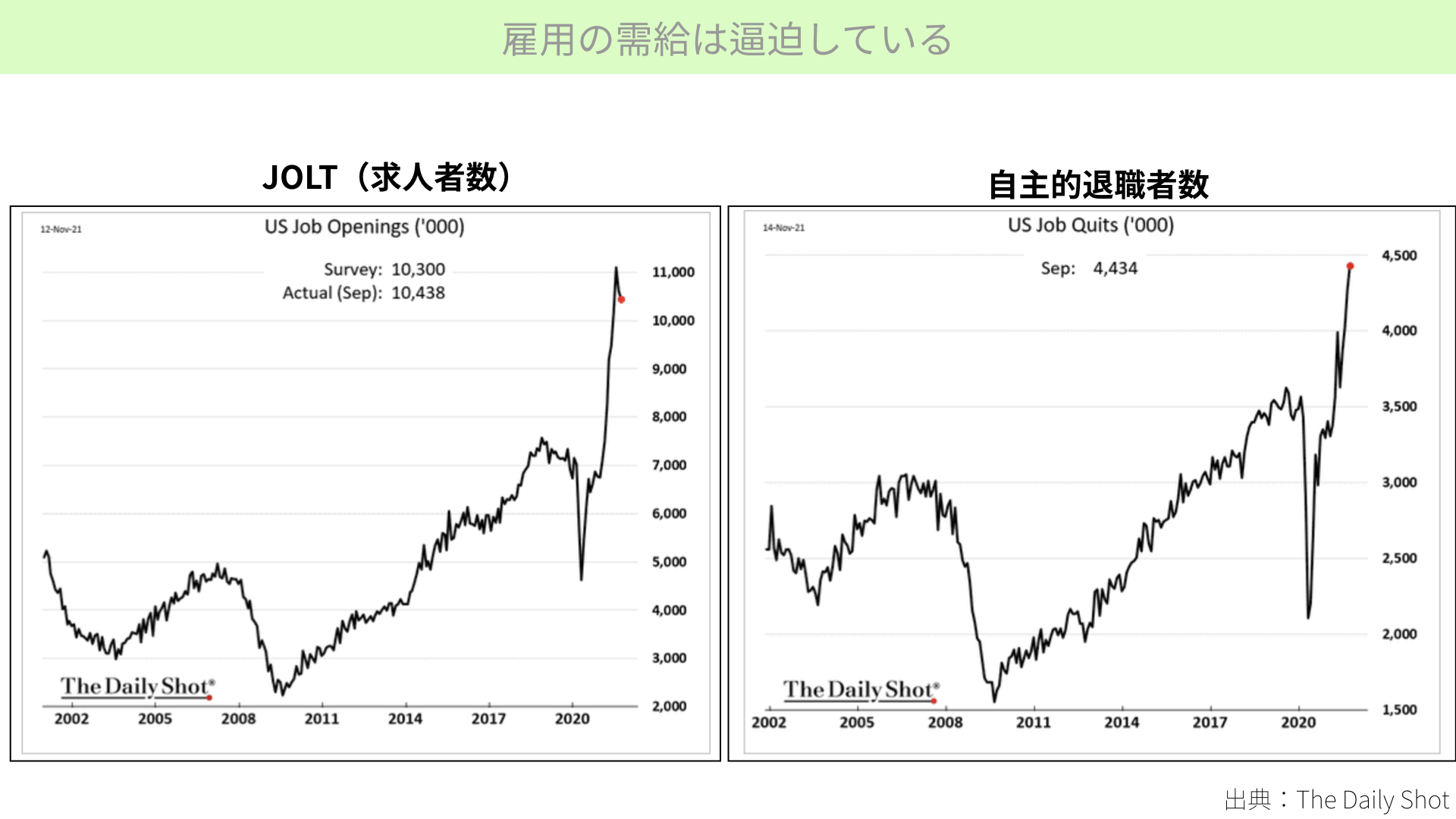

JOLTは強烈な上昇

JOLTはアメリカにおける求人数を表すものです。今、全体的には1,043万人の雇用があります。ですから、失業者の数を明らかに求人者数が上回っていることが分かりますし、特に2020年のコロナショック以降、求人数は急激に回復する過程にあることが、左のチャートからは分かります。

一方で、自主的な退社の数は400万人に及ぶことが右のチャートからは分かります。これも求人者と同じくらい退職者の数が増えてきていることが分かっています。

この自主的な退社の数からは、今よりもいい条件のところに移りたいと、会社を自ら辞めて、他のところに転職すると給料が上がっていく状況であることが読み取れます。

これがあまりにも強い傾向となると、企業側から見ると人件費コスト増として、企業業績にもマイナスになります。また、インフレーションを招くことも十分に懸念される内容だとお考えください。

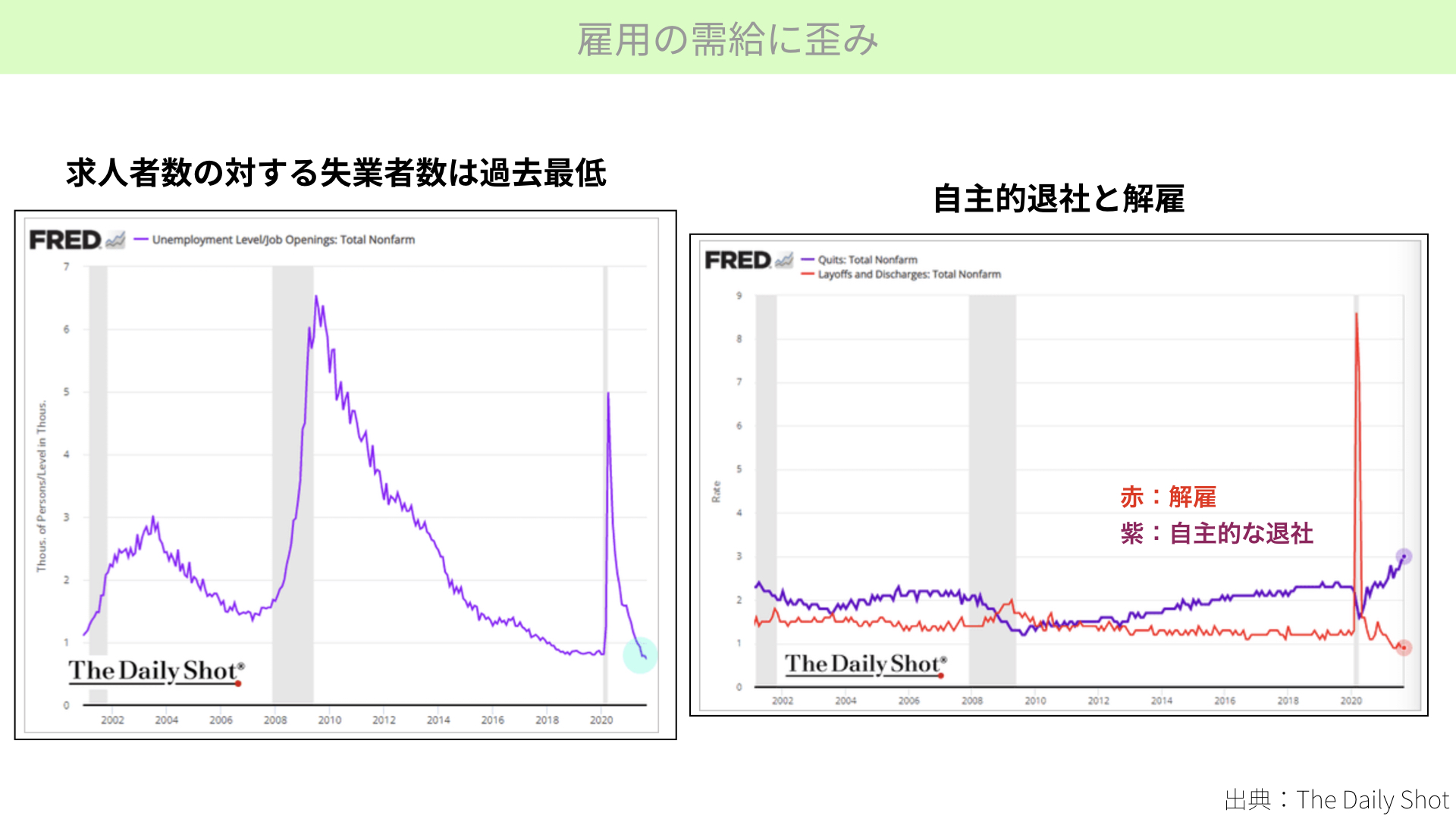

そして、次にこちらをご覧ください。その結果、左のチャートから分かるように、求人者の数に占める失業者の数は過去最低となっています。求人者の数がすごく増えている中で、失業者の数は減っています。つまり、求人に対してなかなか応募が少なくなっているのです。

その求人者数をしっかりと埋めていくためには、賃金を埋めていくしかない状態となっています。

次に右のチャートを確認します。普通景気が悪くなると解雇が多くなるのですが、赤い線の解雇が極端に減ってきている一方、自主的な退社は上がっています。つまり、会社から辞めるように言われるのではなく、自ら辞める人がとても増えてきていることが、改めて分かります。

NY連銀の製造業景気指数から見ると、ものの価格、人件費が上がることが分かりました。そして、JOLTの状況から見ると求人を大きく下回っていることから、賃金が上がることが改めて分かります。

短期的な部分では、インフレの問題がまだまだ解決していないどころか、より加速している印象があります。

17日の朝方ニュースで出ていたのは、パウエル議長なのかブレイナードさんなのかが、今週末ぐらいにバイデン大統領が次期FRB議長候補を発表して、上院議員に可決を求める形になってくるかと思います。

インフレに対してどういう姿勢の新しいFRB議長が決まるのか、マーケットはすごく繊細な状況になっていることを覚えていただきながら、まだインフレは続いていると思ってください。

その他の重要指標

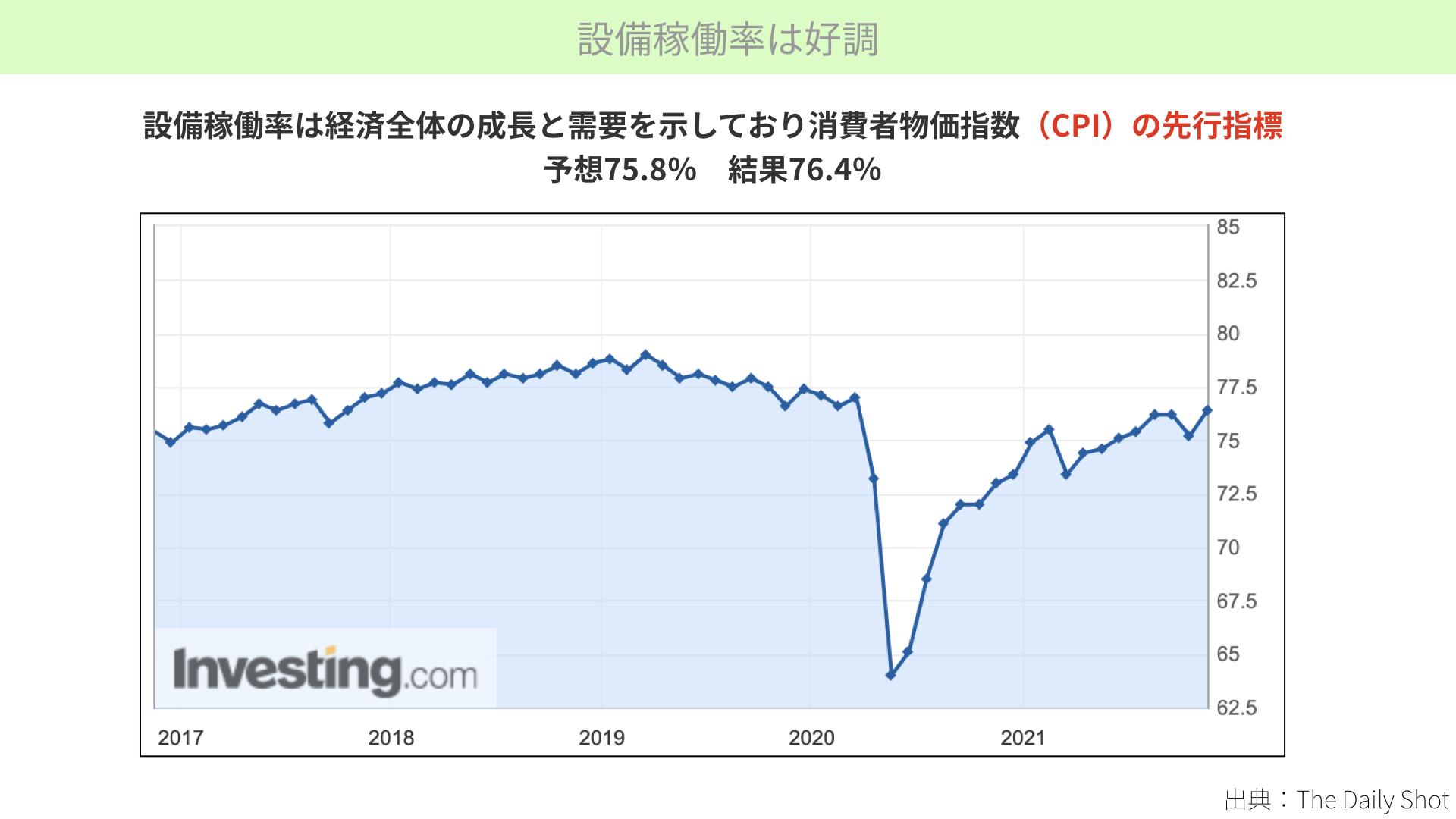

・設備稼働率は好調

設備稼働率が発表されました。これは企業がどうなっているかを表したものです。設備稼働率の上昇時はCPIの先行指標になると、アナリスト、エコノミストはよく語ります。

経済全体の成長と需要を示したものとなりますので、持っている設備の稼働がどんどん上がってくると、その分物価が上がりやすくなります。

19年1月以来の高さとなっていて、予想の75.8%を上回る76.4%の稼働になっています。ただし、ここ40年間の平均をまだ下回っている状態なので、もっと設備が稼働する可能性は十分にあります。

FRBが気にしている雇用に関するスラック、たるみに関しては、十分に設備稼働率が追い付いてきています。雇用と物価の両方をコントロールする使命を持っているFRBとしては、設備稼働率の上昇は、引き締めを考える一つの材料になるかと思います。ぜひ、設備稼働率は見ていただければと思います。

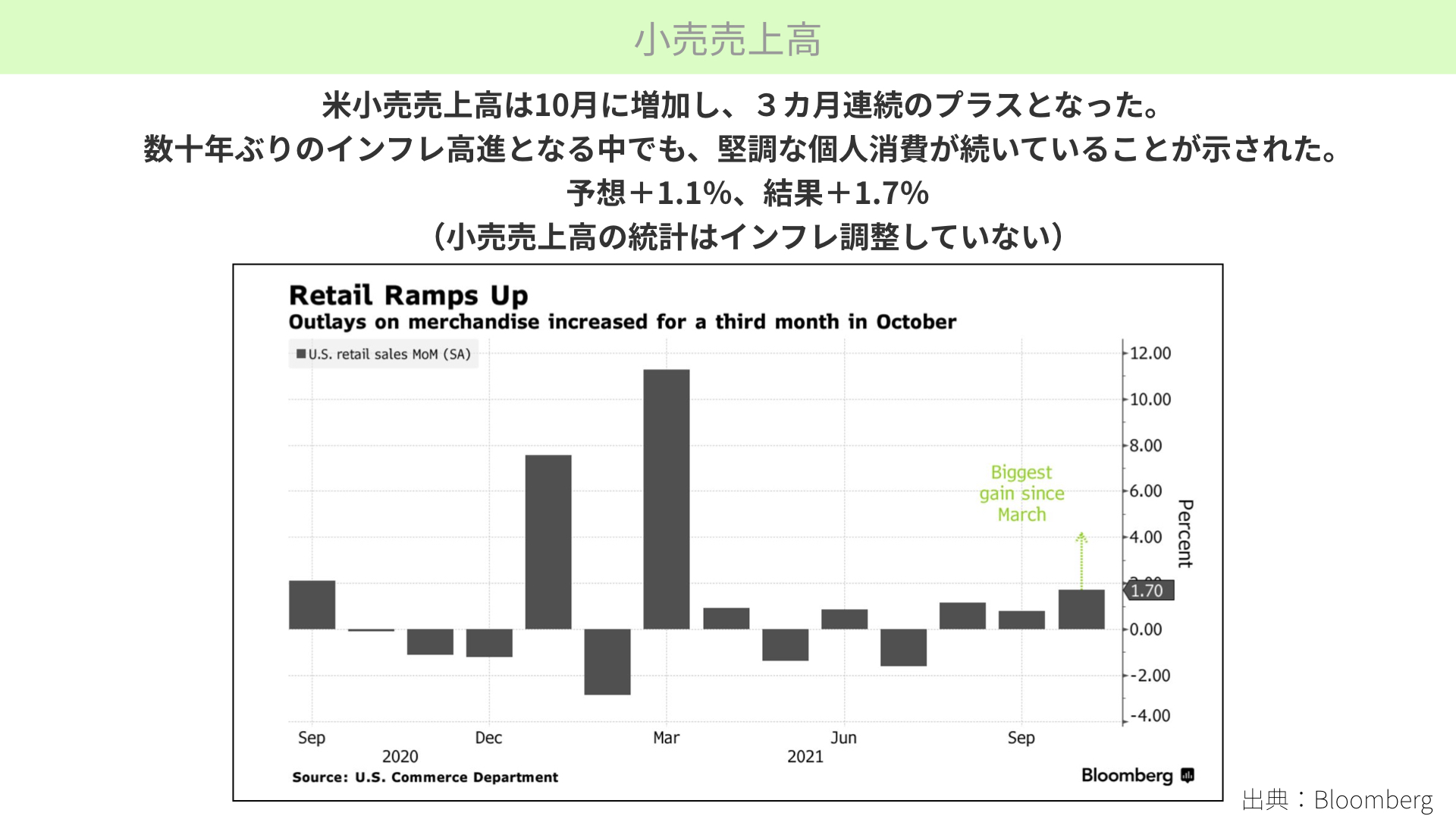

小売売上高

最後に小売売上高、需要サイドです。結果としては予想の前月比1.1%に対して、1.7%のプラスとなっています。この内容は1.7%とすごく上がっていますが、考えなくてはいけないのは、インフレが加味されていないことです。

物価自体がすごく上がってきていますので、小売売上高が上がってきても、物価を加味すると本当に上がったかどうかの判断はまだまだできません。

二つ目の材料は、供給サイドの問題があってデパートに行っても、ものが売っていないかもしれないと、かなり前倒しでものを買っているという話もあります。

今回結論から言えば、クリスマス商戦が実際に好調かどうかは分からないため、小売売上高からは明確なインフレ手法や業績の悪化が読み取れなかったというのが、マーケットの解釈です。小売に対する判断は先延ばしになったと言えます。

今日の内容は、皆さんに需要と供給サイドの問題があるとお伝えしてきましたが、供給サイドからいけば、インフレは間違いなく進んでいるし、人件費の高騰も間違いないところであります。

需要サイドの小売売上高は、恐らく堅調であることは間違いありませんが、これも物価上昇の要因になり得ます。ただし、そこに関してはいろいろなインフレが加味されていないこともあり、そこだけで明確な判断はできませんでした。しかし、全体的に言うと、インフレは間違いなく進んでいると言えます。

それを受けて、今週末に恐らく新しいFRB議長が決まってきますので、その発表を受けてマーケットがどういう反応をしていくか、来週以降注目する必要があります。

また、昨日の株式市場だけで言えば、売買代金上位3社がEV3社となっていて、夢を語れる企業がすごく伸びています。

クアルコムのように、売上を10年間で7倍にすると言う企業が伸びている一方、ウォルマートのようにコスト増が苦しいとコメントして、インフレの影響を受けていると分かれば、マーケットで売られてしまう状況が続いています。

つまり、マーケットの一番の繊細な材料は、インフレに負けない企業が今後どれだけアメリカに出てくるか。インフレに負ける企業がどれだけ多く出てくるか。ここによって、マーケットの判断が変わってくるかと思います。ぜひ、そういった観点で、これから個別銘柄を見ている方は見ていただければと思います。

指標の動きも、そういったことを受けながら動いてくることも、ぜひ参考にしながらマーケットに臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル