今日は金価格の見通しについてお伝えします。

先週、ニューヨーク、フィラデルフィア連銀の製造業指数、アメリカの小売売上高、鉱工業生産などで、インフレに対して強い指標が出そろいました。

また、週末にも要人発言で、かなりタカ派的な発言が続いています。例えば、来年夏ごろに終わると言われているテーパリングを4月に終わらせ、春以降から利上げを開始すべきだとタカ派が述べるなどです。

インフレならば金価格が上昇するのではないかと、注目されている方も多いかと思います。そこで、今日は金についてお話しします。

後半には、今週の重要指標やマーケットの大事なポイントもお伝えします。

今日の話はあくまで、半年間で金がどうなるかという話です。

金自体は資産運用において、アセットアロケーションを組んでいる方とって欠かせないと、これまでからずっとお伝えしてきました。

およそ5~10%の金を保有すべきだという統計も複数あるように、インフレ以外にも、株や債券と相関が薄いなどの理由で欠かせないものとなっています。

ですから、今回見通しをお伝えしたからといって、金自体をポートフォリオから外したり、さらに積んだりすべきと言いたいわけではありません。あくまでも中期的な流れがどうなるかをお伝えするものです。そういった点をご理解いただければと思います。

[ 目次 ]

インフレに強い金価格

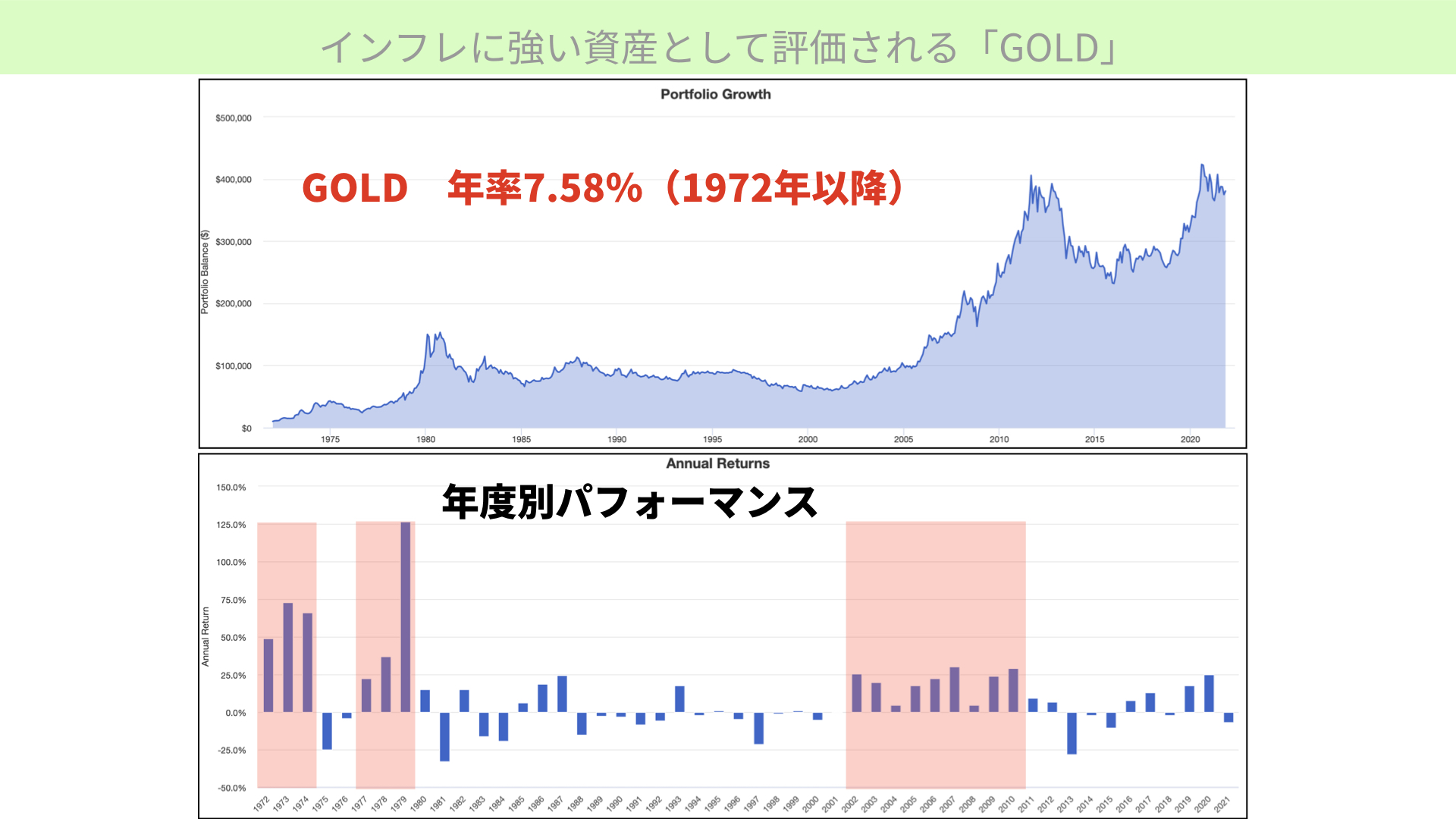

インフレに強い資産として評価される「GOLD」

1972年から取ったGOLDの年リターンは7.58%で、かなりいいパフォーマンスだと言えます。価格推移を見ると、激しく上がるところと平坦なところがあるのが特徴です。ですから、短期資産として上がるというより、長期で持って値持ちのいいものだと言えます。

下のグラフは、年次ごとのパフォーマンスです。赤掛けしたところでは、かなりいいパフォーマンスを示しています。1972~1979年後半までのかなりインフレが強い時期と、2000~2010年のリーマンショック直前まではいいパフォーマンスを発揮し、25%近く上がったときもあったことが確認できます。

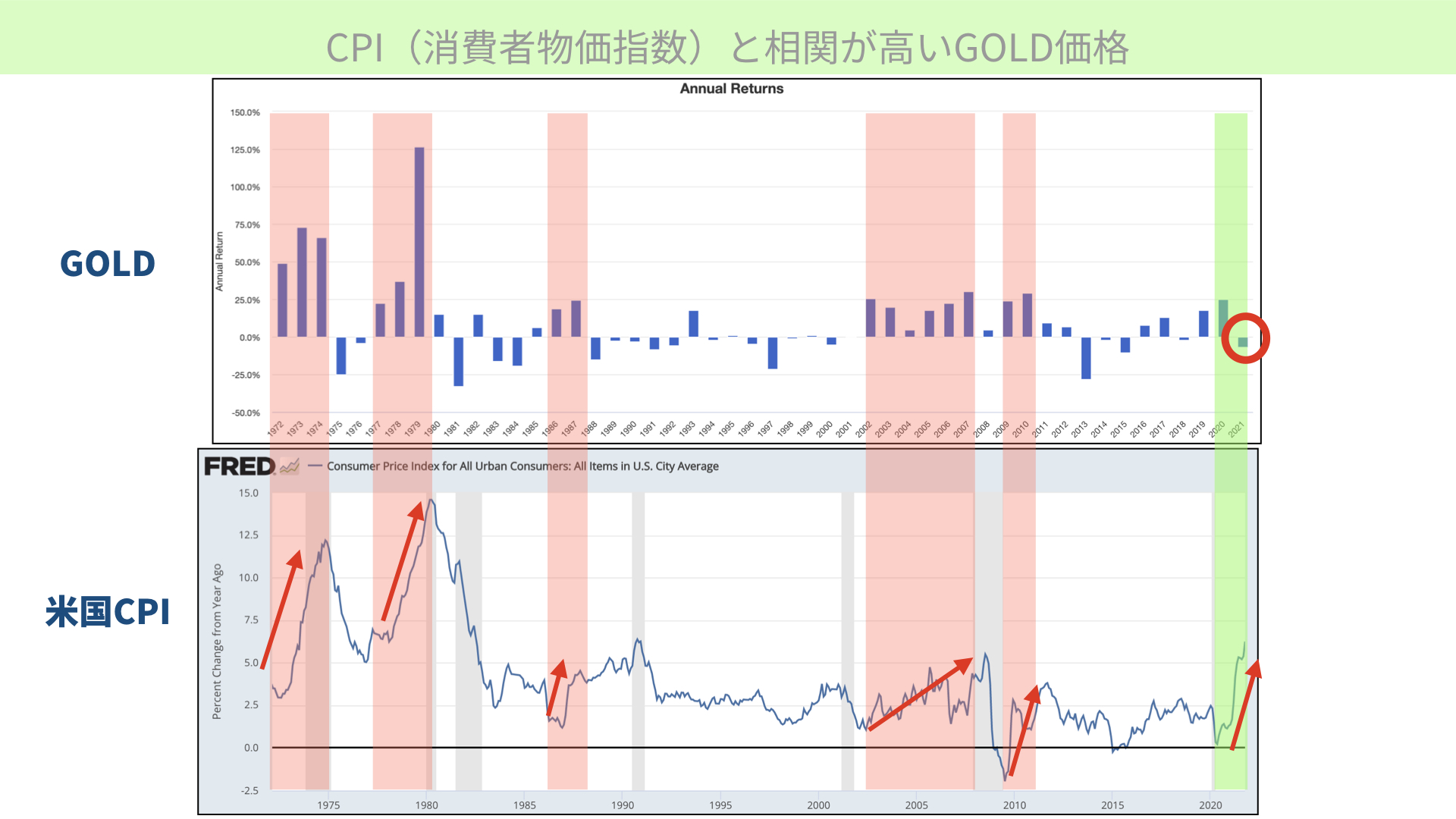

CPI(消費者物価指数)と相関が高いGOLD価格

次に、米国CPIと比較してGOLDがどう上がったかです。赤い網掛け部分、CPIが急激に上昇しているところでは、GOLDのパフォーマンスがいいことが分かります。例えば、1972~75年や1980年までです。

それ以降も、随時パフォーマンスのいいときにはCPIが上昇傾向にあることが確認できます。緑掛け部分でも表したように、CPIが31年ぶりぐらいに高い水準を付けています。

本来であれば、GOLDのパフォーマンスはグッと上がるべきところにも関らず、なぜパフォーマンスが上がっていないのかと疑問に思う方も多いでしょう。

2020年以降の「GOLD」価格

これは、2000年以降のGOLD価格推移を表したものです。

2020年夏場にかけて、GOLDはとても大きく上昇しました。資金が余っていることで株や債券だけではなく、金にもお金が流入したり、インフレがいずれ起こるだろうと金が上がる傾向があったりしましたが、夏場以降値段を取り戻してきたものの、下落トレンドが続いています。

今後の見通し

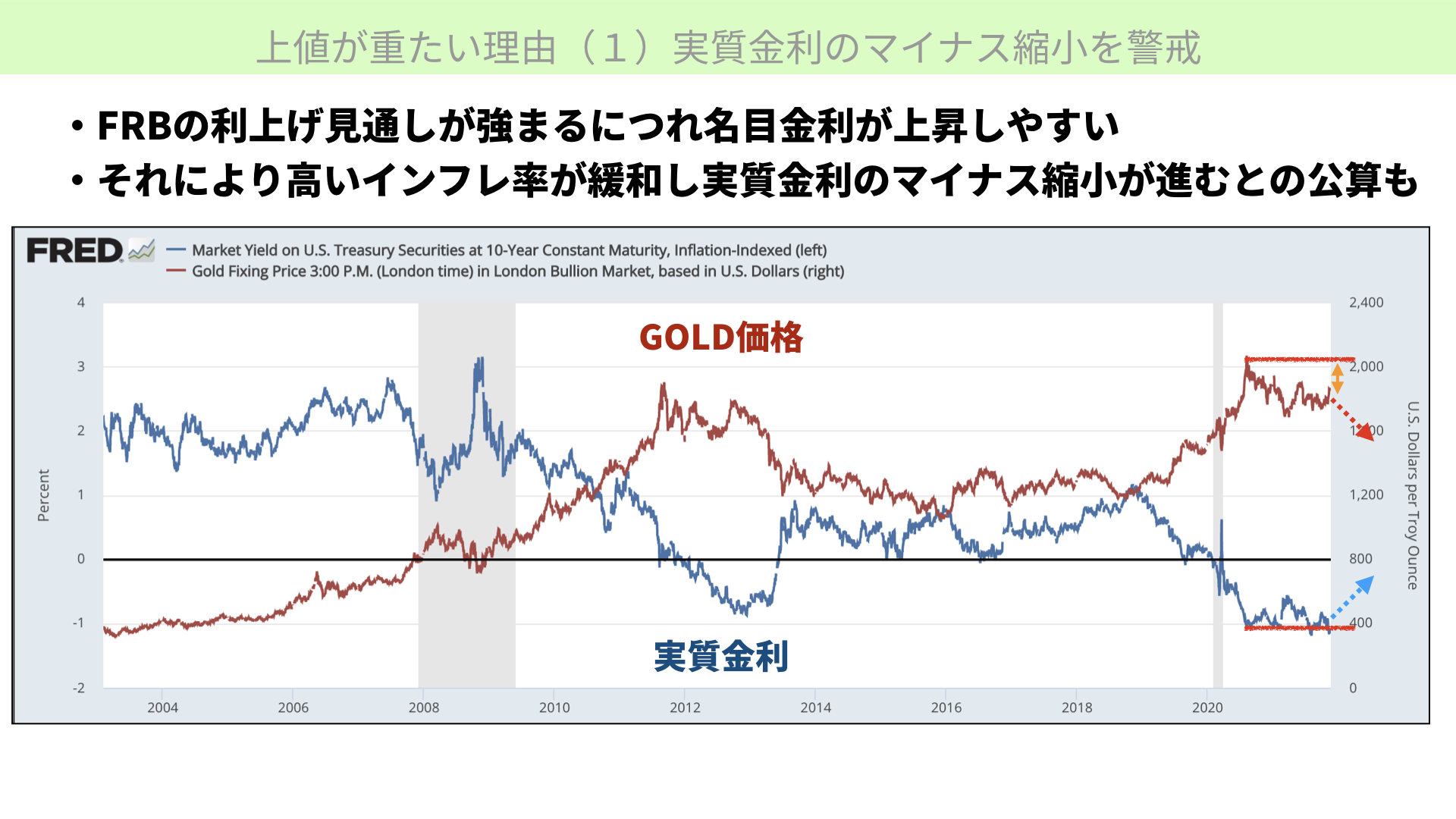

金の上値が重たい理由(1)

なぜ金の上値が重いのでしょうか? その理由を三つ挙げてみました。

一つ目は、実質金利のマイナス縮小を警戒する向きがあるからです。チャートを見ると、赤線がGOLD価格、青線が株や債券、金に大きな影響を与える実質金利です。

GOLD価格と実質金利は逆相関の関係です。実質金利がマイナスの状態は、現金で持っているとインフレに負けて現金価値が下がる状態を指します。そこで、元々通貨の裏付けだったGOLDにお金が流れやすいと言われています。

一方で、例えば名目金利、10年金利が上昇するときやインフレ率が下がってくるときには、実質金利のマイナスが縮小します。

現在、来年夏、もしくはタカ派が言うように春以降に利上げを開始することがあれば、名目金利が上がってくるのではないか、実質金利のマイナスが縮小するのではないかと、マーケット関係者は警戒しています。

また、名目金利を予定よりも早く上げることで、将来の高いインフレ率が緩和されて下がって、実質金利のマイナス幅がさらに縮小することも考えています。そうなれば、GOLD価格は上値が重くなると言えます。

去年の夏、実質金利がマイナスを付けたときにはGOLD価格が最も高くなりました。実質金利はマイナスをその後さらに広げましたが、GOLD価格は夏の高値を上抜けできませんでした。

これは将来的に名目金利が上昇する、インフレ率が緩和されることを警戒してGOLDを買い上げられないためです。

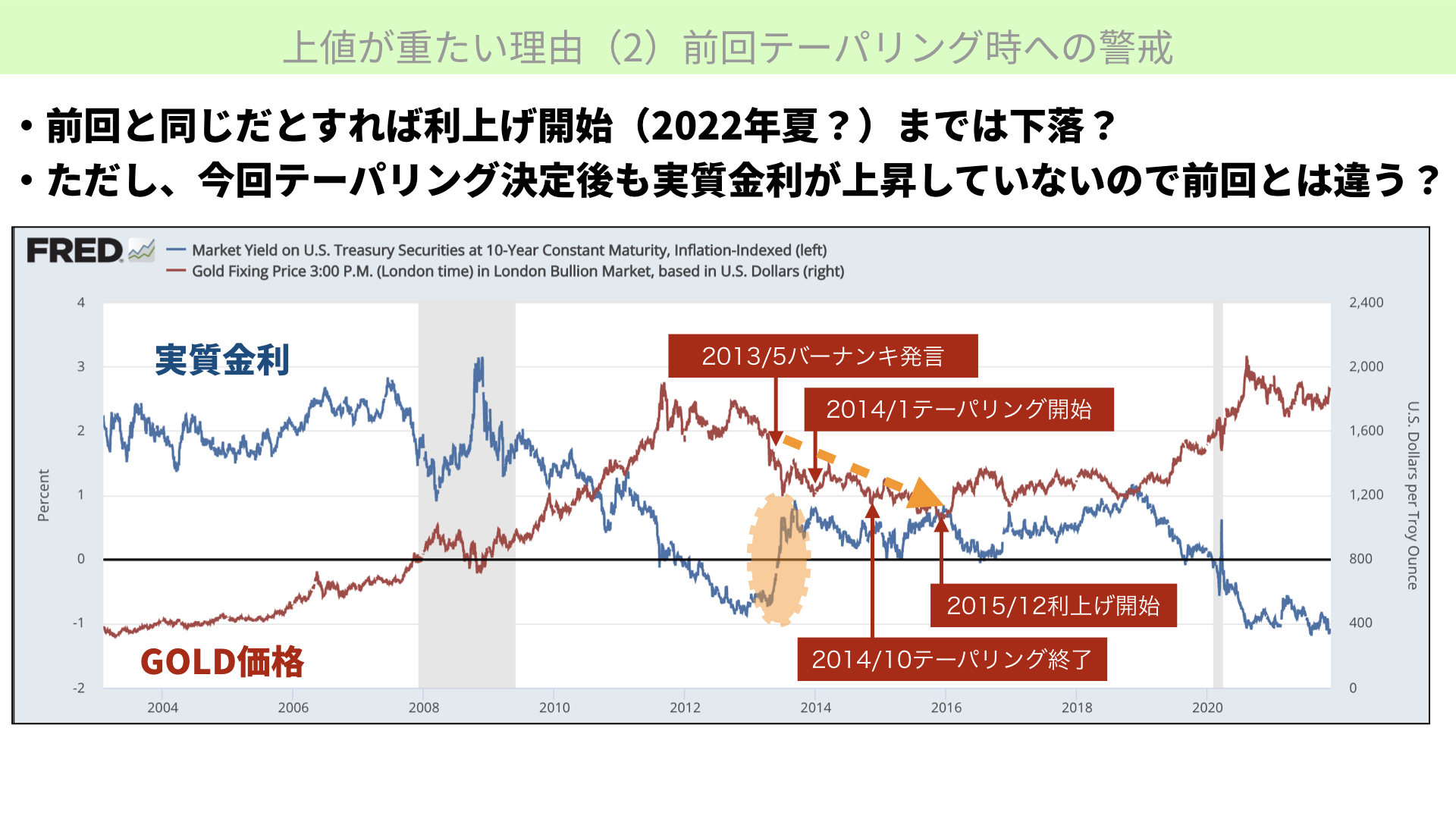

金の上値が重たい理由(2)

次に、こちらのチャートは前回テーパリング時の反応を表したものです。前回テーパリング後、実質金利は急上昇したこともあり、金価格が大きく下落しています。

特に2013年バーナンキ発言以降、黄色の点線で表したように実質金利は急上昇しました。結果金価格がだらだらと下落を初めます。

2014年1月テーパリング開始以降、一瞬金価格は上がりますが、実質金利が高く推移したこともあり、テーパリングが終了するまで金価格は下落します。この下落は、利上げを開始するまで続きました。

今後、利上げを開始するまでは金価格が下がるのではないかと考えている方が多いです。ただ、今回テーパリングを開始した後も、実質金利は急上昇していません。前回と同じような形で金価格が下がることはないと言っている方も多いです。

実質金利はプラスに向かうとするマーケット見通しの方が強いので、その意味では金価格がなかなか上がりにくい状況が続いています。

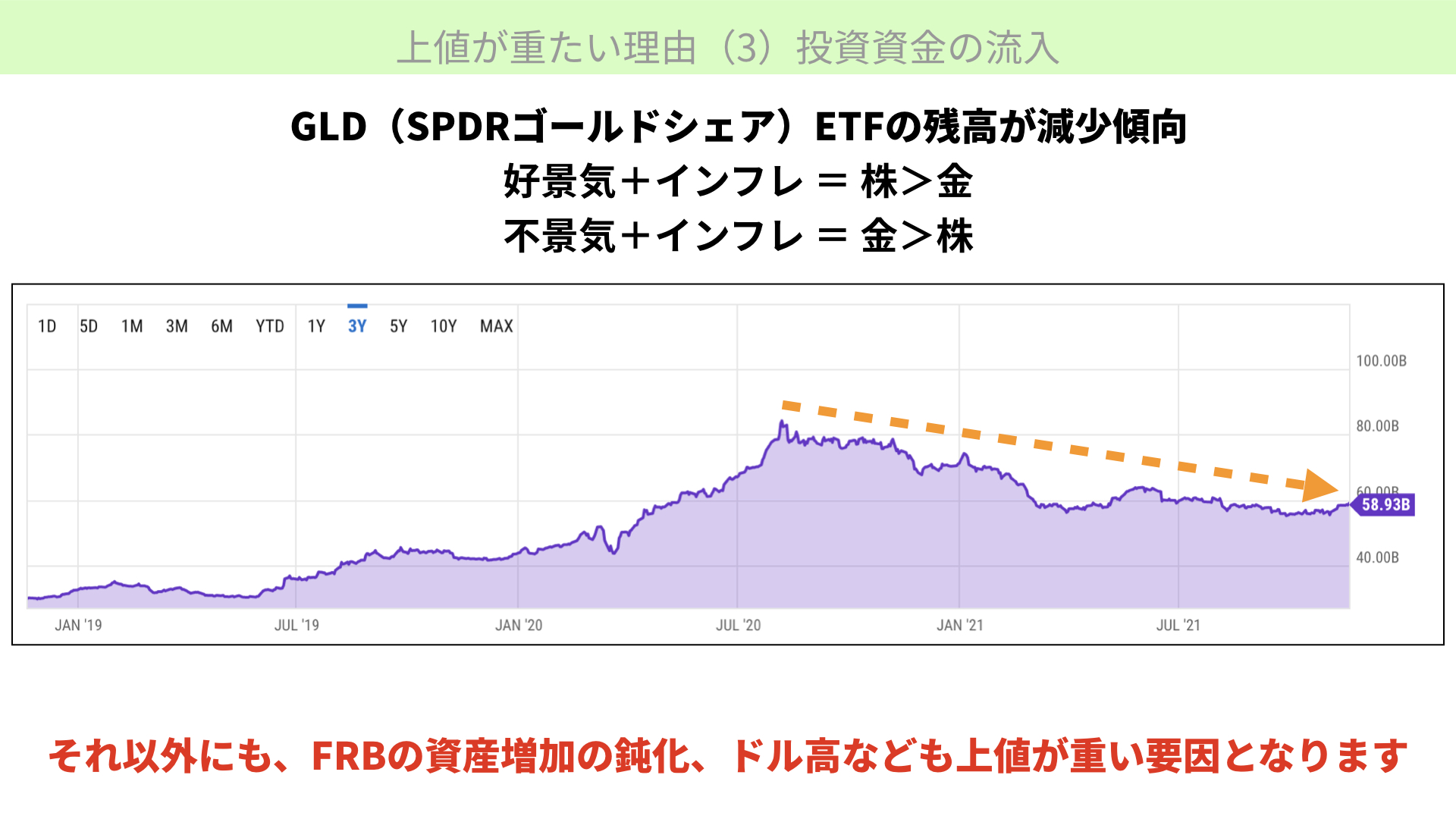

金の上値が重たい理由(3)

三つ目のポイントです。GLD(SPDRゴールドシェア)というETFがありますが、この残高は減少傾向です。昨年夏以降残高は減ってきていますが、金も実需がなければなかなか上がりません。世界で一番大きい金のETF、SPDRの値段は5兆円を超える残高がありますが、この残高が増えなければ難しいと言われています。

昨年夏まで増えた後、なぜ残高は減り続けているのでしょうか?

インフレに強いのは金だけではないからです。時期によっては株の方が強くなります。好景気でインフレ傾向のときは金よりも株が強いです。

一方、不景気でインフレの場合は、金が強く株よりもパフォーマンスが良くなります。共にインフレに強い資産ですが、今は経済指標が比較的良くインフレ傾向です。金に投資するよりも、株に投資するリターンの方がいいと考えられ、金になかなかお金が入ってこないという実需の問題があるとお考えください。そういったこともあり、なかなか金価格が上がっていません。

それ以外にもFRB資産がテーパリングで徐々に減ってきますが、FRB資産と金価格は連動しやすいと言われています。そのため、金価格が重たくなるという話もあります。

もう一つ、テーパリング終了後の利上げを見越していることで、ドル高が強くなっています。ドルと逆相関の関係にある金は、今後のドル高見通しから価格がなかなか上がりにくいです。

こういったいくつかの要素が絡み、なかなか金が上がりにくい状況となっています。短期的には金価格の上がりにくい状況がそろっていますので、来年利上げが確定するまでは、金価格が軟調に推移するだろうというのがメインシナリオになっていることを覚えておいてください。

もし、今の話と異なることが起こった場合。例えば、実質金利がマイナス幅を縮小すると思っていたらしなかったり、株の上昇が少し鈍り不景気感が出てきたので金にお金が入り、GOLDシェアの流入が増えてきたりすることがあれば、今のシナリオとは異なってきて、金価格は上昇します。しかし、それがない限りにおいては、金価格は軟調だとお考えください。

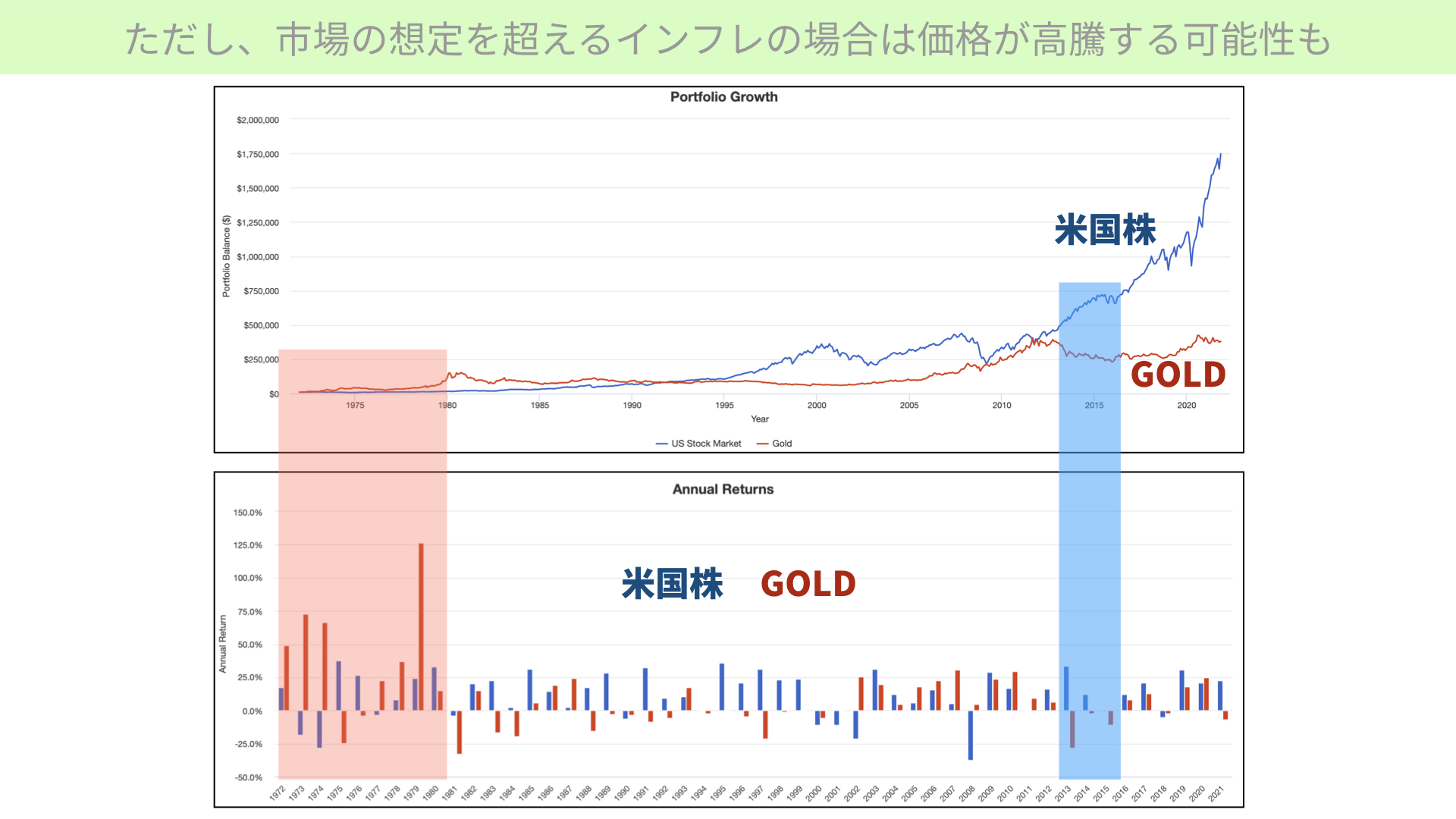

市場の想定を超えるインフレでは価格高騰の可能性も

そんな中、金を持つ意味はあるのかです。ポートフォリオにおいては必ず必要なものですが、もしも今のメインシナリオが外れるとすれば、こういうケースが考えられます。

金のパフォーマンスが圧倒的によく、株式を大きく上回ったときが赤掛け部分です。インフレが相当強かった場合、GOLDよりも青の株式よりも大きくオーバーパフォームしています。

一方、メインシナリオでないケースとして、想定を超えるインフレが続くときには、金にお金が流入することがあります。そういったことが起こった場合、短期的には金が強くなることをサブシナリオとして覚えておいてください。

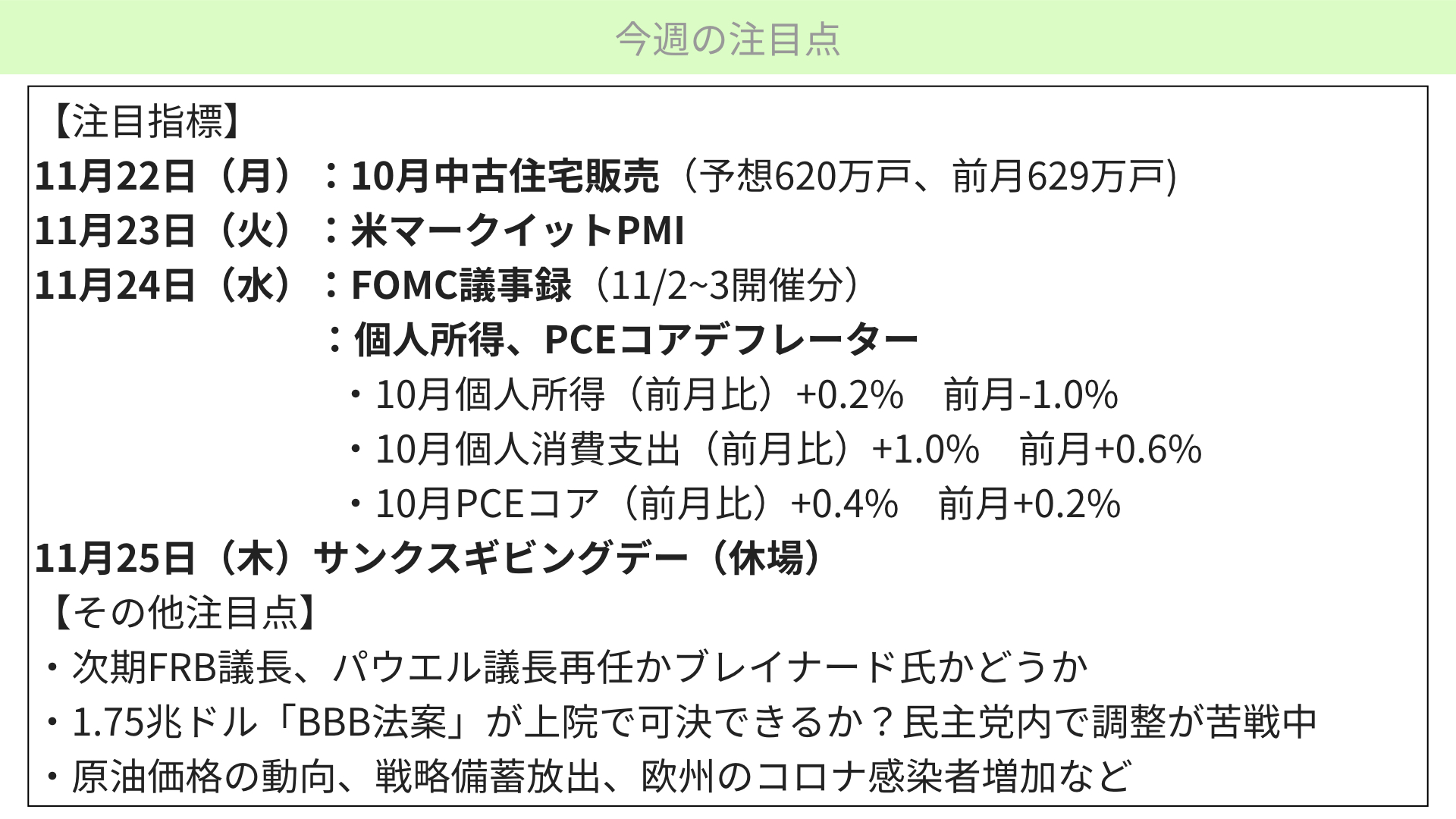

今週の注目点

最後に、インフレなどに影響する今週の指標を見ていきましょう。

22日には中古住宅販売、23日にマークイットPMIが発表されます。PMIが60を下回り50に近づいていく過程においては、株価が上がりにくくなる傾向があります。こちらが予想を大きく下回ると、株価にとっては少し先行き懸念となる可能性があります。注意深く見たいと思います。

24日水曜日は、FOMCの議事録です。どういった話し合いがあったかがはっきりしてくるので、これはすごく大事です。

この頃ぐらいまでには、恐らく次期FRB議長も決まっているでしょう。今後どういうFOMCの運営がされるのかにも注目が集まりますので、ここは見逃さずに確認が必要です。

同じく24日、個人所得とPCEコアデフレーターが発表されます。共に、前月比で改善する予定となっています。所得、PCEコアデフレーターが強いということはインフレ傾向を指します。予想を大きく上回るかどうかに注目が集まっていますので、欠かさずに確認したいと思います。

他の注目点としては、次期FRB議長です。今週前半に決まるだろうと言われていますが、これだけ多くの時間がかかっているということは、パウエル議長の再任ではなくブレイナード氏である可能性も高いと、マーケットは思い始めています。

ブレイナード氏はよりハト派色が強いとされ、来年の利上げはあり得ないと言っている人もいます。

一方で、金融規制に関してはパウエル議長よりも厳しい方なので、マーケットは少し警戒心を高める可能性があり、いったんのボラティリティ上昇もあり得ます。どういったことを大統領から要請されているかを考えながら行動する可能性があります。その意味では、ブレイナードさんとなった場合、波乱となり得るので要注意です。

1.75兆ドル法案についても、年内に可決するかは分からないと言われています。12月15日に向けて債務上限問題など、いろいろなことをクリアしなければなりません。その駆け引き材料となるため、来年頭の可決となるとも言われています。注意が必要です。

最後に原油価格です。今は1バレル75ドルまで下がり、戦略的な備蓄放出をアメリカ、中国、日本、インドに呼びかけていますが、ゴールドマン・サックスのレポートによると、戦略的備蓄の放出は2~3ドル程度しか下げる効果がないと言われています。

原油価格が75ドルまで下がり、インフレ傾向が収まったと判断するのは少し早いです。今後原油価格が上がる可能性も十分にあります。インフレ価格に影響がある原油価格動向についても、しっかりと見ていきたいと思います。

インフレ傾向を示す指標が先週、今週以降も続きます。その中で新しくFOMCの議長がブレイナードさんとなって、より緩和姿勢が強まれば、さらにインフレが強まる可能性があります。

そこで、本日は金に注目してお話をしました。残念ながら短期的には、金は需給関係を含めてあまり強くない可能性がありますが、長期的には欠かせない資産です。どういうふうに皆さんの売買や資産運用に生かしていくかを、お考えいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル