今週に入り下落幅が大きくなってきているNASDAQについて、本日は取り上げます。

11月25日、アメリカはサンクスギビングデーという休日ですが、これ以降はクリスマスシーズンに突入することで、商いが少し落ちてきます。

そういった中で、11月22~24日に米国債の発行などが集中したことで、かなり重要とマーケット関係者は見ていました。

S&P500やニューヨークダウが意外と堅調に推移する中、NASDAQだけ単独で弱い状況が続いています。

NASDAQと言えばビッグ・テックを含めたテクノロジー企業が多く含まれているので、今までのマーケットのけん引役が今後どうなるのか、注目されている方がかなり多いのではないかと思います。

NASDAQには、VXN指数という恐怖指数があります。これはS&P500におけるVIX指数と全く同じで、コールオプション、プットオプションというオプションの売り買い状況から、1カ月間のボラティリティがどうなるかを見るものです。

その指標が通常とは異なり、2020年8月と同じ動きをしていることから、マーケット関係者は警戒が必要だと強く考え、結果としてNASDAQの調子が悪くなっているとお考え下さい。

そのことを、パウエル議長の再任と実質金利と、VXN指数を絡めてお話ししたいと思います。

[ 目次 ]

VXN指数とNASDAQの関係

VXN指数が上昇すると、NASDAQは下落するのが通常です。S&P500のVIX指数が上昇する際には、S&P500が下落することが多いのと同じです。

通常の動きとは異なるVXN指数

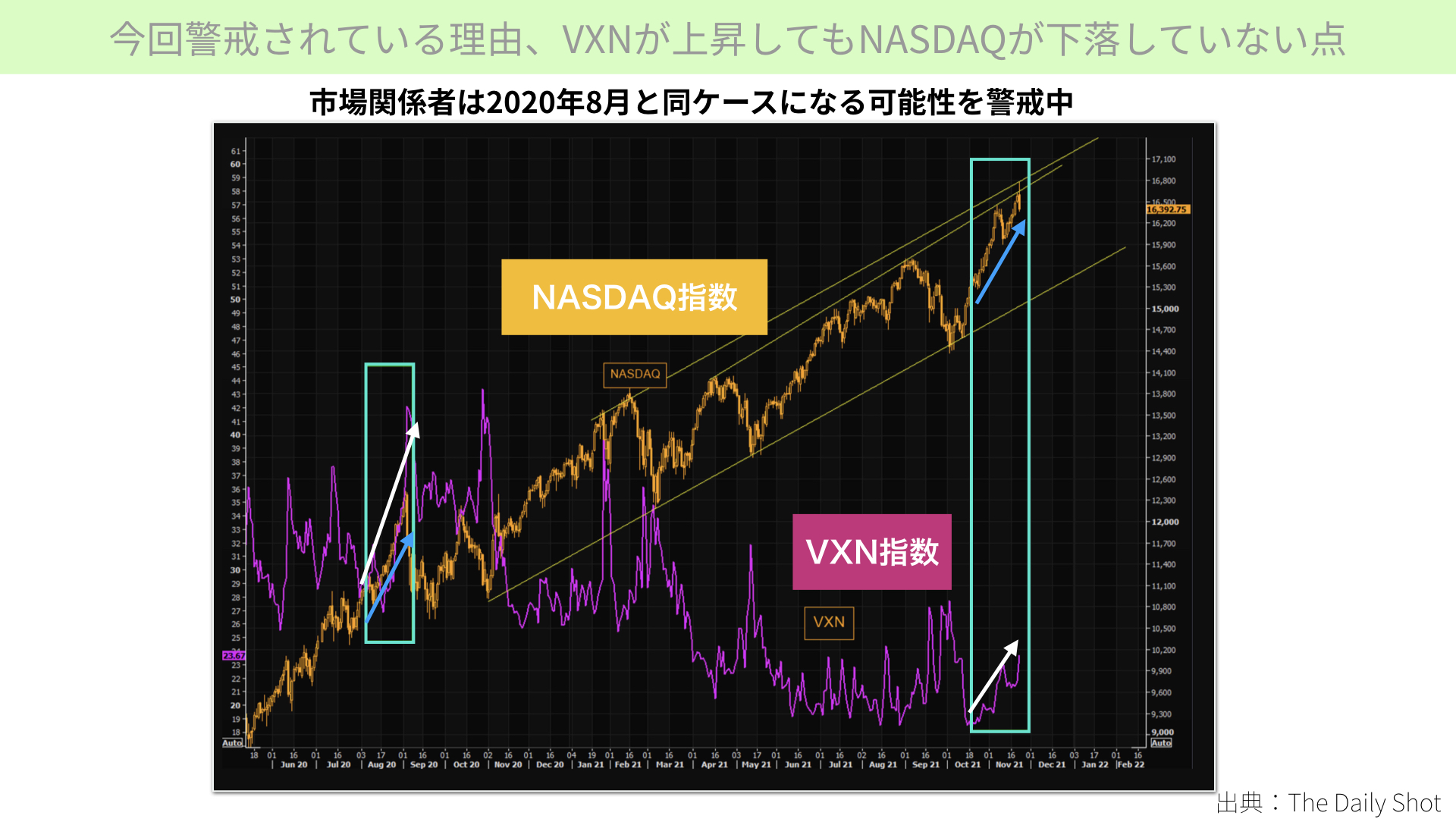

チャートの紫線がVXN指数、オレンジ線がNASDAQです。VXN指数が白線の用に上昇した局面では、青矢印で示したようにNASDAQが下落します。

懸念しているのは、今回はこのような動きをしていないことです。

緑の枠囲いで示した部分、右側から確認します。現状はVXN指数が上昇しているにもかかわらず、指標自体も上昇しています。この状況はまれなケースです。

同じことは、左側の枠囲い2020年8月にも起こっています。この局面では株価が大きく調整し、約15%NASDAQが下落しました。今回もこの2日間で2%少しのマイナスになっていますが、さらに大きく調整するのではないかと、マーケット関係者が警戒しています。

VXNが上昇してもNASDAQが下落しない理由

VXN指数が上昇しているにもかかわらず、なぜ指標は上がっているのでしょうか? 二つの理由が考えられます。

一つ目は、1本調子で上がっているマーケットに対し警戒感を高めているトレーダーたちが、デリバティブを使ってリスクヘッジをかけている、オプションを売ることで、恐怖指数が上がっているにもかかわらず株価が上がっている状態になっていると考えです。

二つ目は、今年も稼げるうちに稼いでおこうと、レバレッジを利かせてコールオプションを買っている投資家がいて、指数も上がり、ボラティリティも上がったという考えです。

同じことは2020年8月にも起こっていて、今回も同じではないかと言われています。

皆さんにぜひ知っていただきたいのは、恐怖指数が上昇しているときの指標上昇は、ボラティリティが上がる力の蓄えを表すということです。今後、指標の必ずボラティリティが上がると間違いなく言えます。

上昇か下落かの断定はできませんが、かなり値動きが激しくなることがオプションの状態から分かっており、要注意です。

米国実質金利とVXNの高い相関性

VXN指数が上がってくる確信は、オプション取引以外でも感じ取れます。

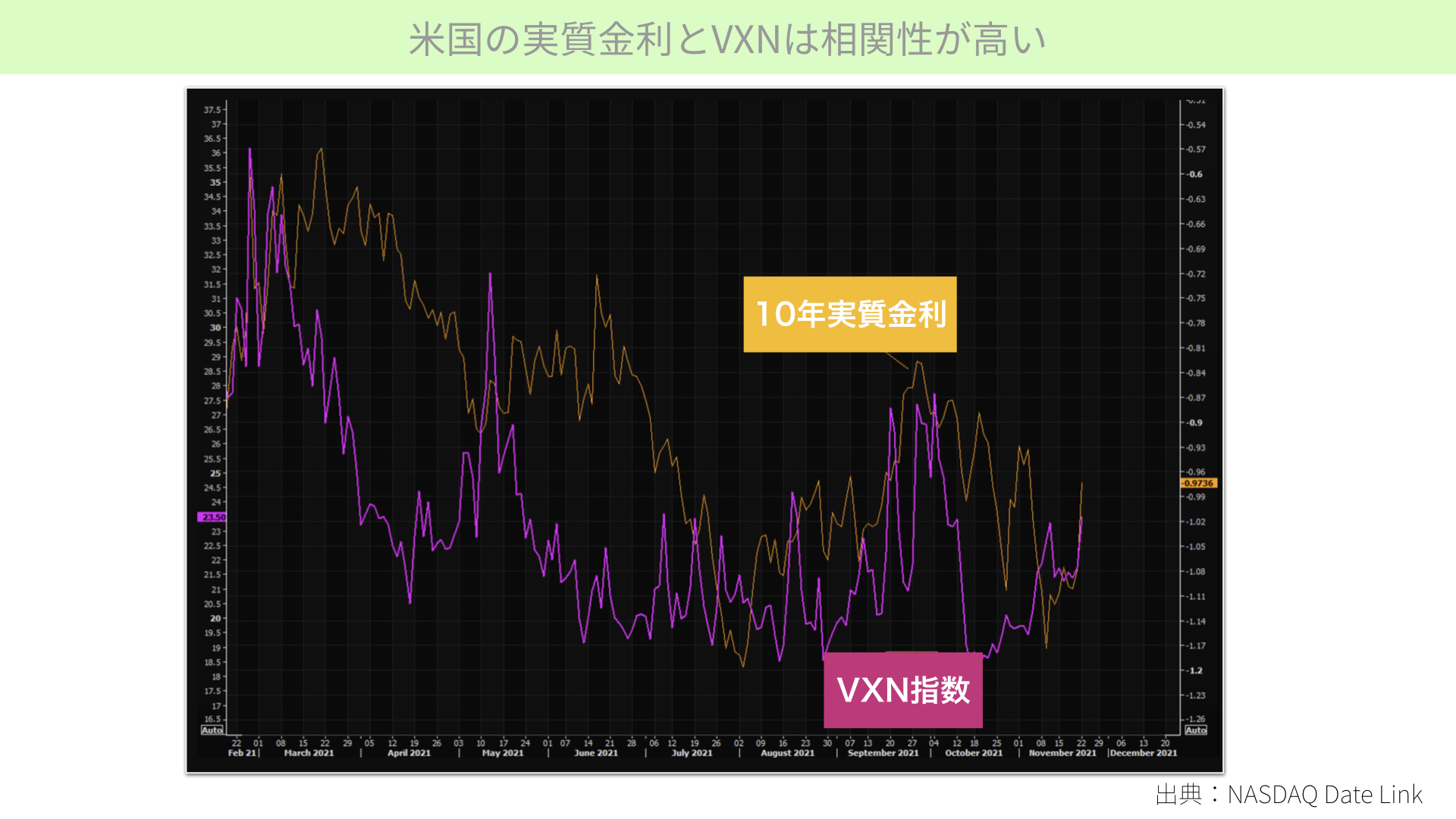

こちらは米国10年実質金利とVXN指数の相関性を表したものです。実質金利が上がると、恐怖数も上がっていることが確認できます。

11月9日に10年実質金利がマイナス1.17を付けていたのが、昨日ベースでマイナス0.95%まで急激に縮小していますので、VXN指数も上昇しています。

VXN指数は、本来30を超えると恐怖指数となります。まだその水準までいっていませんが、かなり高い水準まで来ていますので要注意です。

今後については、名目金利が上がったり、インフレ率が下がったりすることで実質金利のマイナス幅が縮小すれば、恐怖指数も上がる可能性があります。

パウエル議長が再任へ

11月23日、バイデン大統領が、次期FRB議長をパウエル議長に引き続きお願いすることを発表しました。ブレイナード氏には副議長を務めるという2人の体制で、今回は政治的に法案を通すことを優先して、予想通りの布陣で決めたとされています。

ただ、マーケットではブレイナード氏が就任するとの予測が急激に高まり、ハト派的に利上げを先送りしてくれるのではないかという期待がありました。その期待が裏切られたとして、10年金利は上がってきています。

パウエル議長の再任により、2022年利上げの可能性が上昇

ブレイナード氏が就任すると、利上げの可能性は先送りになると思われていたため、勝手な期待ではありますが、マーケットの期待を裏切る形となりました。

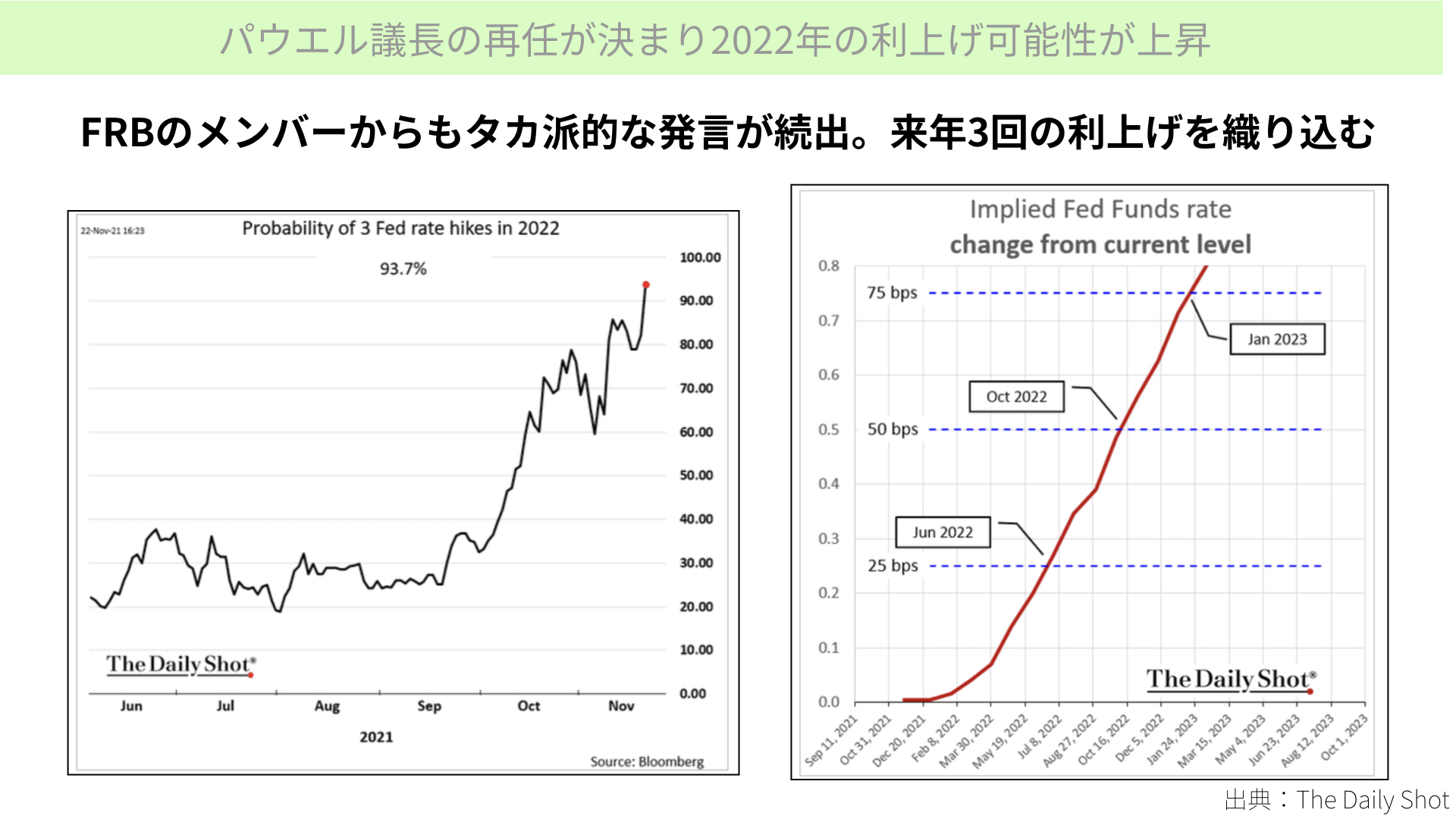

2022年に3回の利上げが行われるという予想に転じてきています。3回の利上げを予想する割合は93.7%まで上がっており、織り込みすぎかもしれないぐらいに利上げを織り込んでいます。結果10年金利が1.67%まで上がっています。

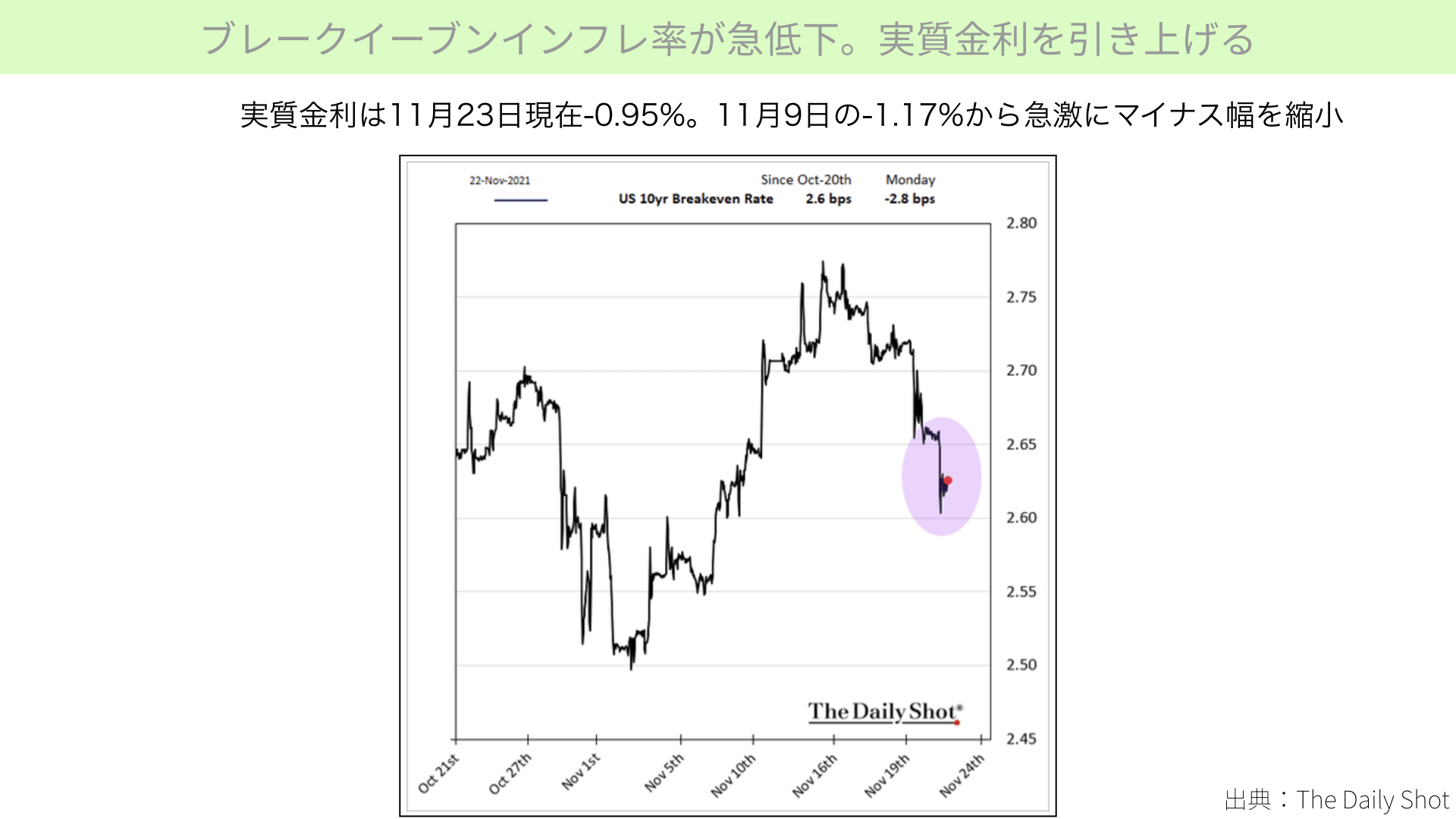

もう一つ、結果としてブレークイーブンインフレ率が低下してきています。金利を3回ほどステップアップすることで、今後はインフレ率が低下すると考えられ、ブレークイーブンインフレ率は2.65%まで下がりました。結果として10年実質金利がマイナス0.95%まで下げ幅を縮小しています。

こうなると、パウエル議長がインフレと戦う姿勢を示して来年以降金利を上げていき、テーパリング金額をさらに増額し、短い期間でテーパリングを終わらせるのではないかと考え、マーケットがかなりタカ派になる可能性があります。

そうなれば、恐らく名目金利は上昇し、インフレ率は下がってくることで実質金利幅は縮小するため、VXN指数は上がり、NASDAQの指標は少し逆風が吹く可能性があります。

22~23日まで、マーケットはそこを見込んだポジションを取ってきている可能性があります。

VXN指数が高い状態でクリスマス商戦に入り、マーケットが薄くなってくると、大きな値動きになることがあります。もしもNASDAQに大きくかけている方がいれば、そういった可能性があることを念頭に、ご自身に戦略を検討いただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル