インフレに注目が集まる中、12月15~16日のFOMCを目前にして、FOMCがどのような政策を取るか、どのようにマーケットが変わってくるかに、マーケットの関心は向いています。

一方で、今週の経済指標も含めてタカ派の意見が優勢になってきている状況です。FOMCでは来年以降の利上げを含めた検討が進むというのがメインシナリオとなってきています。

その中で、何がリスクシナリオとなるのか。この2~3週間はボラティリティが上がる可能性があることをお伝えします。

[ 目次 ]

インフレ期待は高まる一方

ミシガン大学消費者マインド指数

11月25日はサンクスギビングデーだったこともあり、24日に重要指標が並びました。その中の二つを、本日は取り上げます。

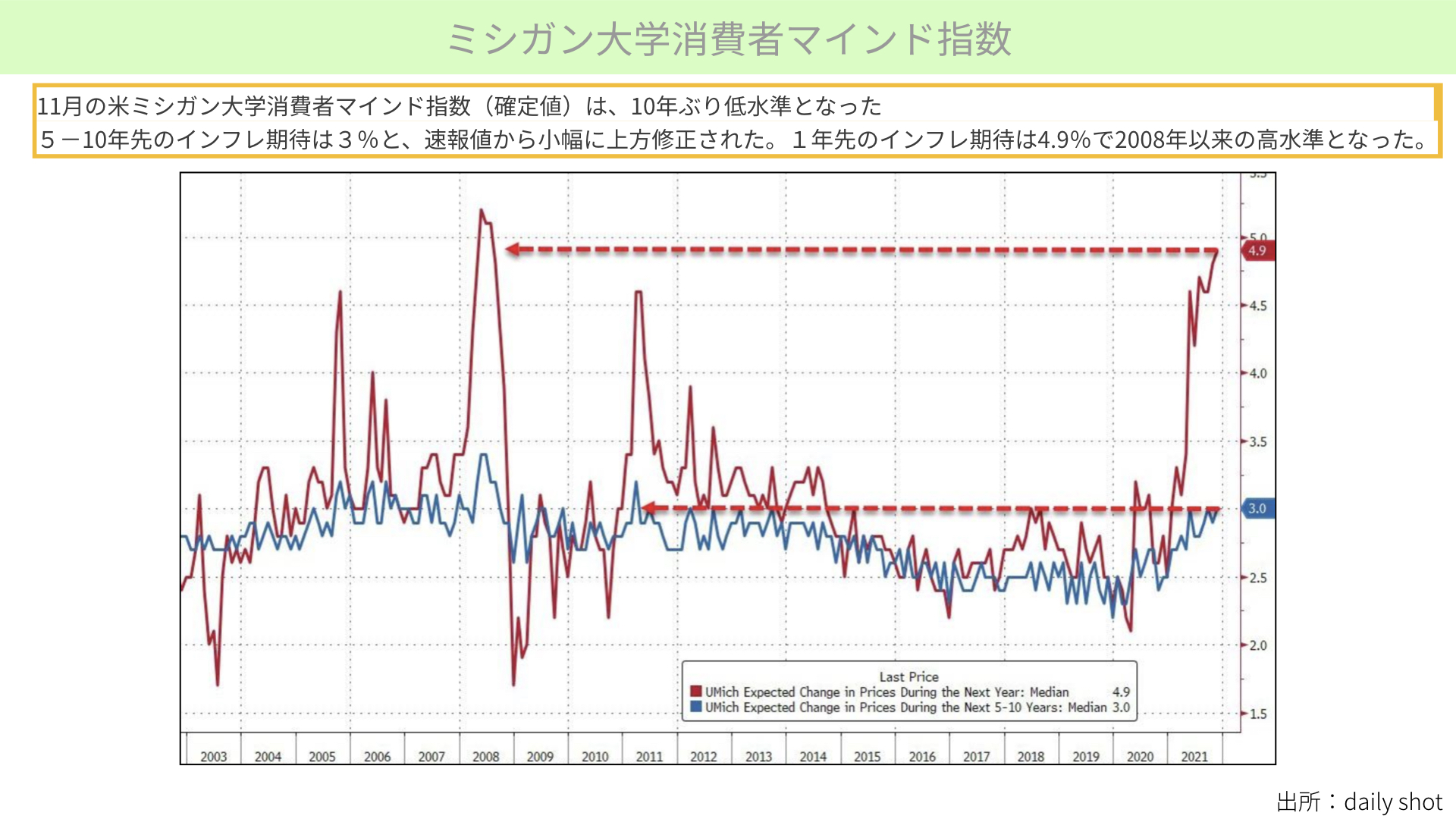

一つ目は消費者マインド指数です。数値としては10年ぶりの低水準で、かなりマインドが低下していることが分かりました。

低下の背景には、インフレ率が高いことがあります。5~10年先のインフレ率は3%と、かなり高い水準が維持されています。また、1年後のインフレ率は4.9%と、2008年以来の高水準です。かなりインフレを懸念し、消費者マインドが下がっていることが確認できます。

個人消費支出

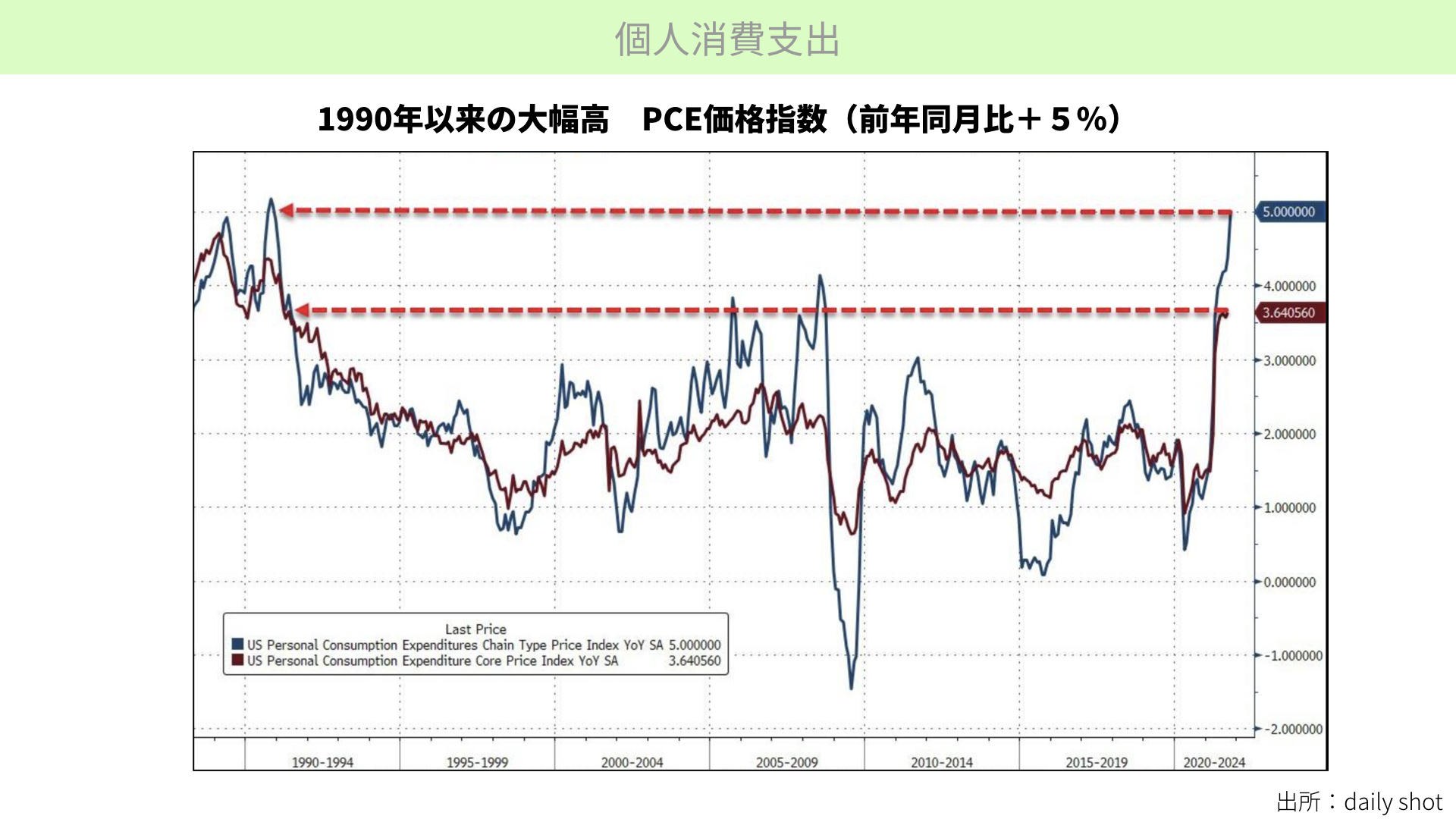

二つ目は、個人消費支出です。FRBが政策判断を行う際に最も重要視する、インフレ率を表したPCEコアデフレーターは、前年同月比5%と、1990年以来の大幅高となっています。

どちらの指標も明らかに高いインフレを示したことで、12月以降のFOMCにおいても、来年以降利上げを行うことに話がどんどん進んでいくことは、マーケットも皆さんも予想するところかと思います。

実は、政府もFRBもそのような動きをしてくるのではないかと確認できたことがあります。

政府、FRBのインフレ対策

米政府は原油価格を下げてインフレ率を下げる目論見

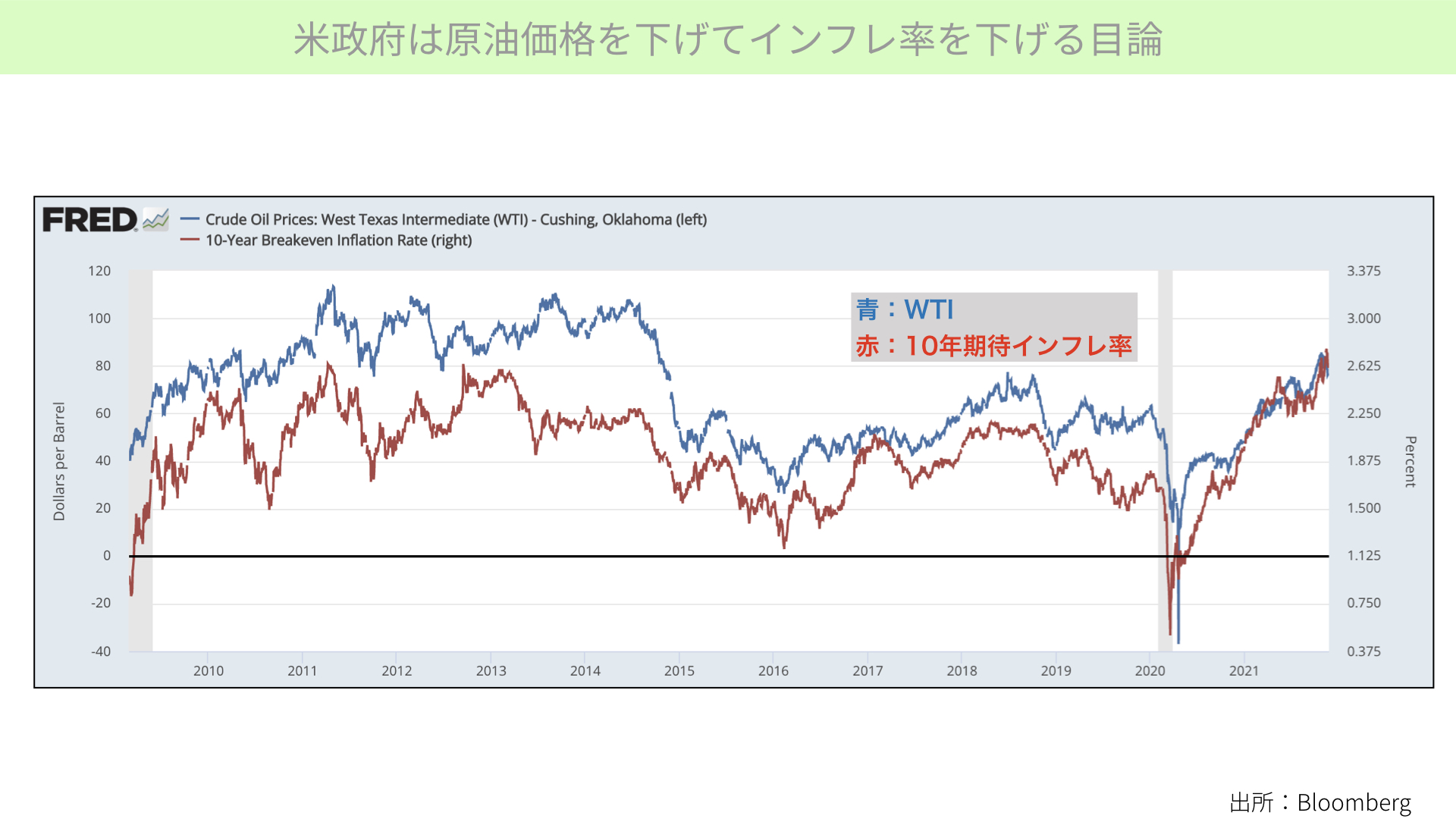

まずは政府からです。バイデン大統領は日本、インド、中国も含めて石油備蓄を放出することで原油価格を下げようとしています。その効果もあり、85ドルだった原油価格が今は75ドル台まで下がってきています。

なぜ原油を下げようと思ったのか。青線は原油価格(WTI)、赤線が10年期待インフレ率です。

原油価格と期待インフレ率はかなり連動性が高いです。原油価格が下げることができればインフレ率が下がってくるだろうと考え、インフレに困る国民生活を少しでも助けようと、中間選挙を含めて考えていることが確認できます。

ただ、原油価格を押し下げた備蓄の放出は効果が薄いことは、以前の記事でもお伝えしました。備蓄放出は、いずれ備蓄のために買い戻すことを意味します。

また、12月1~3日に開かれるOPECプラスの会合では、高い価格を維持することで話し合いが行われる予定です。

石油を売る原産国は高い値段で売りたい、消費する国は値段を下げたいという思惑の中でやりとりをしていますので、原油価格が下がっていくかどうかは疑問で、価格が高止まりする見通しが強いです。その意味では、インフレ率が高く続くと言えるかと思います。

政府はFRBにはインフレ率の引き下げを期待?

高いインフレが続く場合、政府はFRBに何を期待しているのでしょうか。パウエル議長を指名した理由の一つでもあるのでしょうが、自分たちの意味をくみ取ってある程度政策に反映してほしい、中立であることは分かっているもののどうにかしてほしいということを、ミーティングの中で伝えたのではないかと憶測されています。

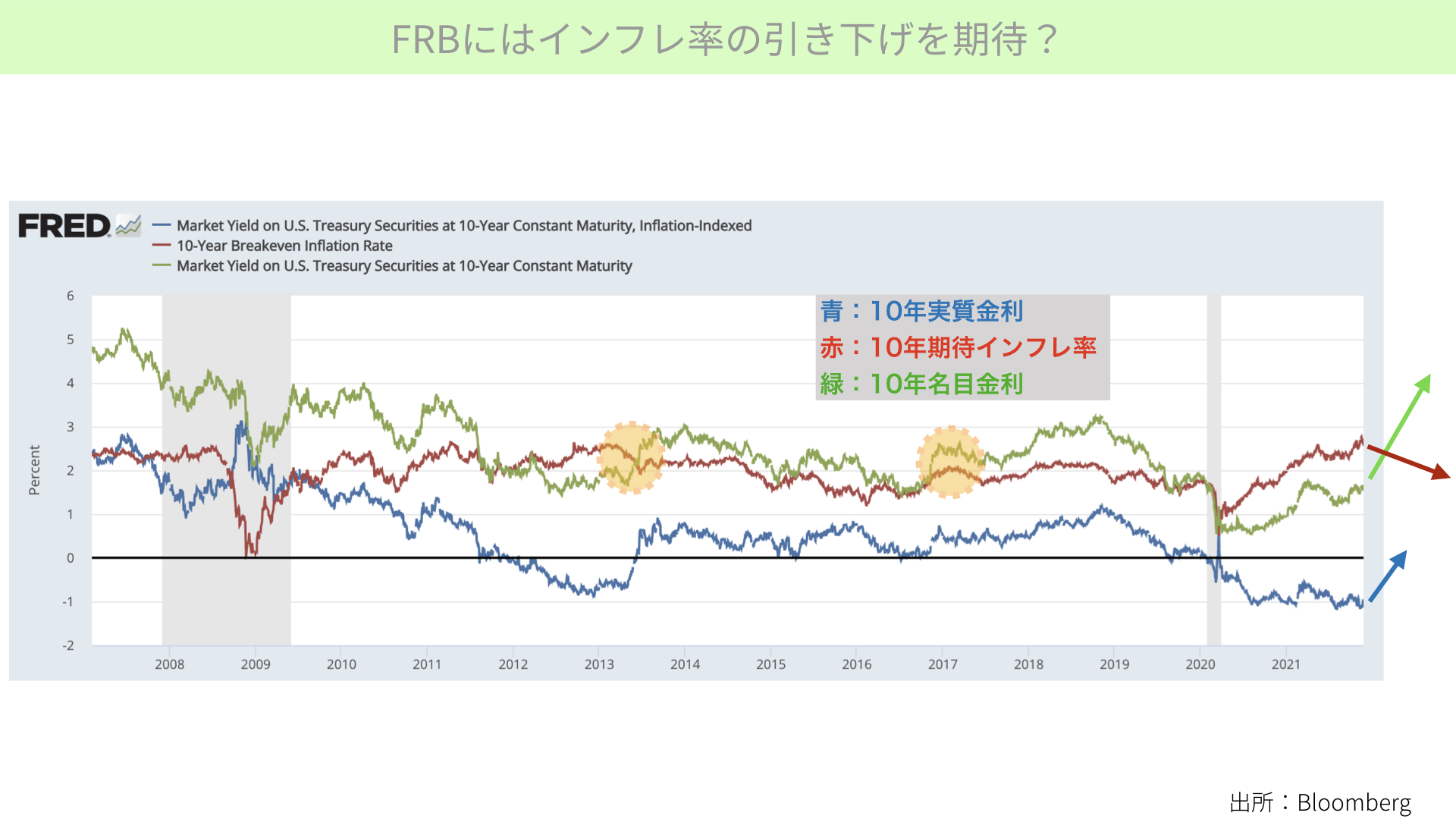

緑線が10年名目金利、赤線が期待インフレ率、青線が実質金利です。今回、政府もアメリカ国民も、期待インフレ率を抑えることを期待しています。

では、期待インフレ率を抑えるためには何が必要なのでしょうか? 10年名目金利が期待インフレ率を上回っていないと、なかなかインフレを抑制できません。

アメリカの過去を見ると、ほとんどの時期において名目金利が上で、結果として期待インフレ率が抑えられてきました。

しかし、コロナショック以降は名目金利が下で、期待インフレ率が上になった状態が続いています。原油価格でどうにか期待インフレ率を下げたいという思いが政府にある一方、効果に限界があるとなれば、FRBに名目金利を上昇させてインフレ率を抑えようとするでしょう。

12月以降は、恐らくFOMCもタカ派的なスタイルに変わってくるだろうとニュースになっています。マーケットはそこまで織り込んでいるとお考え下さい。

市場予想とボラティリティをが上がる別要因

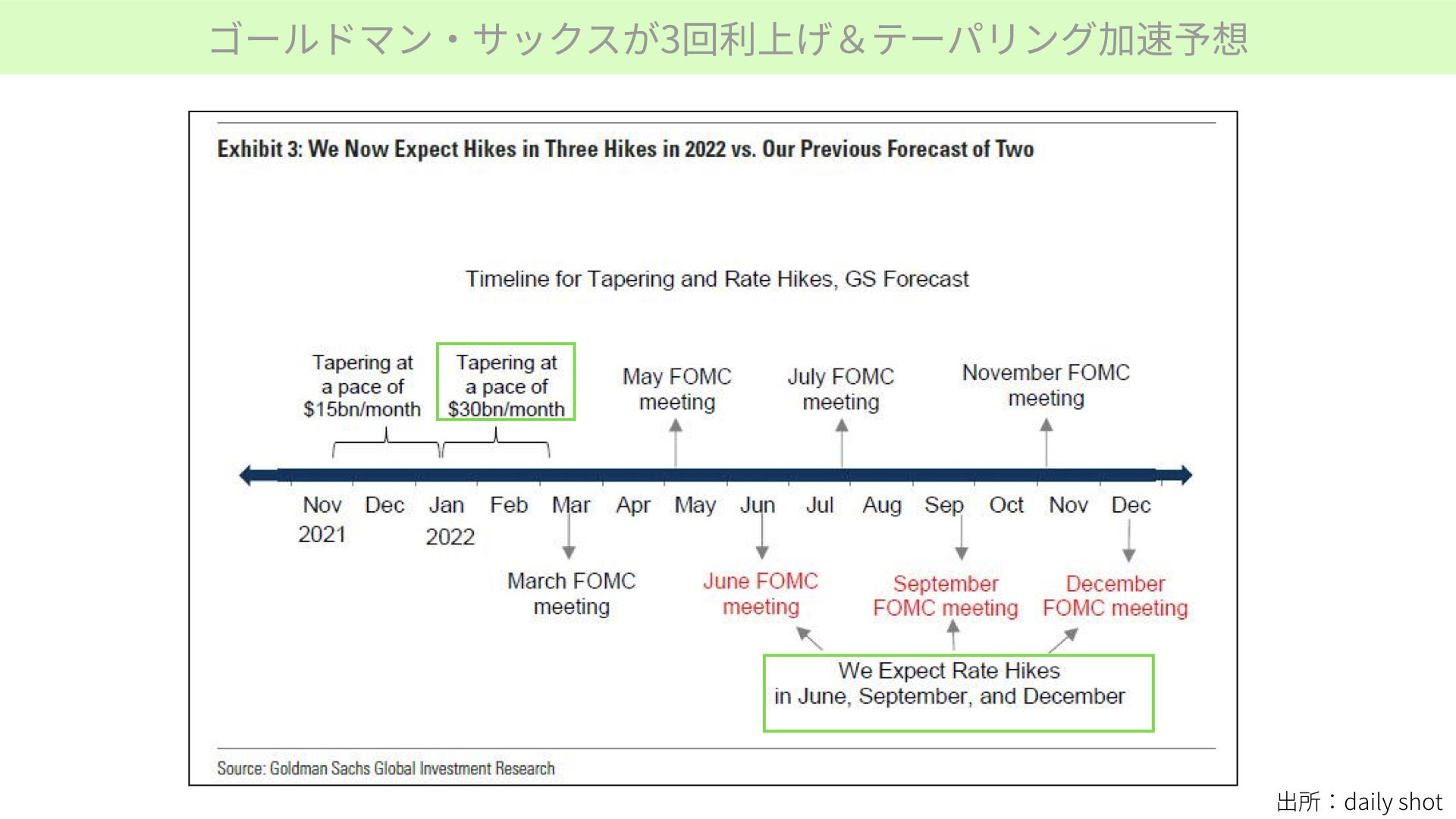

ゴールドマン・サックスが3回利上げ&テーパリング加速予想

ゴールドマン・サックスが、最も新しいレポートでかなりタカ派的内容を発表しました。元々、今年に入ってゴールドマン・サックスはかなりハト派なトーンで来ていたため、レポートを出すたびにタカ派になっていましたが、今回は特にタカ派です。

ゴールドマン・サックスが言うには、今テーパリングの減額が月間150億ドル進み、8回にわたってテーパリングを終了させることがシナリオになっています。

今回12月の会合において、月間300億ドル、現在の倍の減額でスタートし、来年3月にテーパリングを終わらせるのではないか。そして、終わらせた後は早速利上げ準備に入り、6・9・12月の3カ月で利上げを行ってくるのではないかというレポートを出しています。

今まで、ゴールドマン・サックスがここまでレポートを出したことはありませんでした。かなりタカ派に転じたことをマーケットは織り込んだというのが、11月24日段階となります。

今のマーケットのメインシナリオは、政府も名目金利上昇を期待しているし、FRBも恐らくそういう動きをしてくるのではないか。さらに、ゴールドマン・サックスのように金融機関を中心として、来年3回の利上げを織り込み始めている、織り込んでいる状況のため、12月15~16日のFOMCに向かっていこうと考えていたことが前提となります。

南アフリカの変異種株が与える影響

みんなが理解して金利が上がっていく状況は、それなりにポジションを備えているので、ボラティリティが上がる可能性は低いと考えられていました。

しかし、今回問題になっているのは、南アフリカの新しい変異種です。それが出てくることで、経済に対してかなりのダメージが出てくるのではないか、感染者が増えるのではないかと言われ始めています。

それが起こってきたときリスクシナリオになるのは、経済の落ち込みもですが、低金利を続け、量的緩和を行わなくてはならないというハト派的主張が改めて出てくることです。

タカ派の方が少し優勢だったので、マーケットはそれを素直に織り込みに行っていた最中に、またハト派的な要素が出てくれば、どっちがどうなのかとマーケットが迷い、不確実性が出てきてしまいます。これが一番ボラティリティが上がりやすいことがポイントです。

そんな中で12月15~16日のFOMCに向けて、12月上旬からFRBメンバーがコメントすることを禁止されるブラックアウトに入ります。

マーケット関係者は、本当に1月以降にテーパリング額を増やすのか、もしくは利上げが3回あるのかのヒントも得られず、さらに迷いが増えてきます。

25日からサンクスギビングデーが始まったように、12月24日まではクリスマスシーズンに入ります。元々商いが薄くなる、参加者も減ってくることで、ボラティリティが上がってくる中、メインシナリオに対してリスクシナリオが出てくることで、さらにボラティリティが上がる可能性があることに、非常に注意が必要です。

そんな中、VIXなどが今後どんどん上がってくれば、よりマーケットの変化の割合が増えてくるでしょう。

マーケットが上に行くとメインシナリオで考えている方も多いと思います。ボラティリティが来週以降も上がってくることはしっかりと踏まえた上で、価格変動が起こったときに自分のポジションはどうなのか、ボラティリティが上がりやすいことを頭の片隅に置いて、マーケットに臨んでいただければと思います。

関連記事

2024.08.25

プロフィギュアスケーター 鈴木明子さん対談企画。失敗しないポートフォリオ運用について

2大会連続のオリンピック出場、2013年全日本選手権優勝、2012世界選手権銅メダルなど輝かしい...

- プレミアム・ファミリーオフィス

- 投資

- 資産運⽤サポート

2025.04.09

【米国株急落】S&P500は買い場か?それともまだ見送りか?2つの底値シナリオ【4/7 マーケット見通し】

本日のテーマは『米国株 急落 S&P500は買い場か?見送りか?2つの底値シナリオ』です。先...

- 超保守的な資産管理チャンネル

- 資産運⽤サポート

- 金融

- 投資

2024.10.18

【米国株】今週の注目材料、企業業績と長期金利、そして需給環境を現状分析【10/15 マーケット見通し】

本日のテーマは『米国株今週の注目材料 企業業績と長期金利そして需給環境!』です。 アメリ...

- 超保守的な資産管理チャンネル